Pantera Capital:DeFi 在比特幣上的應用總價值或將達到 2250 億美元

原文標題:THE MOST NEGLECTED ASSET: REVISITING BITCOIN PROGRAMMABILITY

原文作者:Franklin Bi,Pantera Capital

原文編譯:Kate, 火星財經

比特幣是世界上最被忽視的資產

如果我告訴你,一項資產具有:

市值 9000 億美元 (比 Visa 高 60%)

260 億美元的日交易量 (比蘋果高出 250%)

50% 的年化波動率 (比特斯拉低 20%)

全球 2.2 億多持有者 (人口超過 2.2 億的國家:6 個)

被世界「領先」的金融機構忽視和排擠了 10 年?ETF 會讓你滿意嗎?

不。相對於比特幣的大小和規模而言,它仍然是世界上服務最不足、金融化程度最低的資產之一。

比特幣是加密生態系統中最具特色的資產之一。它的市值和交易量是以太坊的 2.5 倍。比特幣網絡就像一個數字的諾克斯堡。它的計算能力是世界上最快的超級計算機的 500 倍。全球有超過 2 億比特幣持有者和 1400 萬以太坊持有者。比特幣仍然在監管的灰色海洋中獨樹一幟------被認可、分類,並被視為一種數字商品。

如果華爾街的金融體系不為比特幣而建立,那麼比特幣將不得不為自己建立一個金融體系。

如果區塊鏈技術可以幫助沒有銀行賬戶的人獲得銀行服務,那麼最明顯的途徑是通過比特幣在拉丁美洲、非洲和亞洲的全球分佈。這已經涵蓋了數百萬人。如果我們期望數萬億的價值最終在鏈上流動,那麼沒有比比特幣網絡更安全或更有彈性的網絡了。隨著比特幣的用戶達到 10 億甚至更多,他們想要做的不僅僅是存儲和轉移他們的資產。資本和技術很少會停滯不前。這次也不例外。

比特幣是技術

就像比特幣作為一種資產一直被忽視一樣,它作為一種技術可能更被忽視。比特幣在可擴展性、可編程性和開發者興趣方面落後。我第一次嘗試在比特幣上構建是在 2015 年,當時正值摩根大通加密貨幣研發的初期。除了彩色硬幣和側鏈之外,幾乎沒有什麼可探索的。這些都是今天 NFT 復興和 Layer-2 rollup 的早期祖先。

當時的判斷是:在比特幣上構建太難了。問問 PayPal 前總裁兼 Meta Diem 穩定幣的聯合創始人 David Marcus。他現在正在建立比特幣支付公司 Lightspark。大衛最近在推特上寫道:「在比特幣上構建至少比使用其他協議構建要困難 5 倍。

作為貨幣和技術,比特幣的福即是禍:

-抗拒改變:這是比特幣穩健性的基礎,但也是它的滯後性。升級很難獲得批准,可能需要 3-5 年的時間來安裝。

-設計簡單:這使得比特幣不太容易被利用,但也不太靈活。比特幣區塊鏈的 UTXO 模型非常適合為支付提供簡單的交易賬本。然而,它與更高級的金融應用程序所需的複雜邏輯或循環大多不兼容。

- 10 分鐘的區塊時間:這有助於比特幣網絡自 2013 年以來保持 100% 的正常運行時間 (這是一項罕見的成就),但卻使其無法獲得大量的消費者體驗。

今天,我看到的跡象表明,比特幣的發展萎靡是一種暫時的、非結構性的狀況。以比特幣為基礎的去中心化金融體系可能最終會出現。它的潛力與今天以太坊上的 DeFi 相似或更大,儘管遵循不同的進化路徑。

為什麼是現在?

在過去的幾年裡,比特幣開啟了一條新的發展軌跡:

- Taproot 升級 (2021 年 11 月):該升級擴展了比特幣交易可以存儲的數據量和邏輯。

- 序數銘文 (2023 年 1 月):一個支持 taproot 的協議,用於將豐富數據銘文到單個 sat (總計 2.1 千萬億)。這為不可替換的代幣啟用了元數據層。

- BRC-20 代幣 (2023 年 3 月):一種能夠實現部署、鑄幣和轉移功能的 Ordinals 銘文。

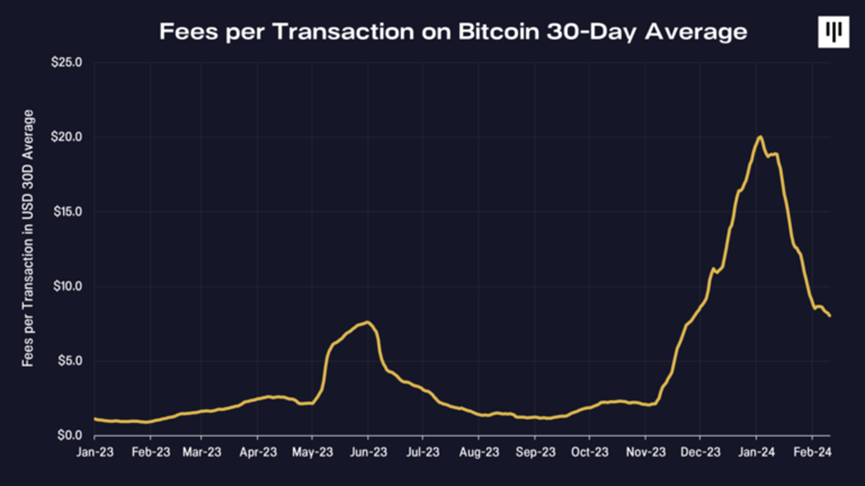

2016-2017 年,質化和非同質化資產的釋放開啟了以太坊上 DeFi 和 NFT 活動的第一波浪潮。同樣增長的早期跡象現在正在浮出水面。在序數銘文的推動下,比特幣每筆交易的平均費用在 2023 年上漲了 20 倍。

比特幣必然會走自己的路,但很明顯,一個新的設計空間已經為比特幣的建設者打開了。

更大的宏觀趨勢引發了比特幣社區內部的心理轉變,比特幣投資者對比特幣去中心化金融的興趣重新燃起:

- Layer-2 的採用:像 Arbitrum 這樣的 Layer-2 在 2023 年主導了新的 DeFi 活動。這表明,在不改變基礎層的情況下,擴展區塊鏈的容量和可編程性是可能的。

- 被傳統機構接受:比特幣的 ETF 獲得批准,突破了一個主要的監管障礙,將資本流動和創業精神帶回了它的生態系統。貝萊德和富達正在激活華爾街緩慢但強大的引擎。交易機構正在尋找比特幣流動性的每一個邊際來源。這可能很快就會吸引他們進入 DeFi,尤其是像 Fordefi 這樣新的機構 DeFi 網關。

-加密貨幣原生機構的失敗:當 FTX、BlockFi、Celsius 和 Genesis 等交易對手倒下時,這是加密貨幣原生的全球金融危機。整整一代投資者都不願把他們的比特幣交給中心化的金融服務。

事後來看,這很明顯:技術解鎖和宏觀趨勢正趨同於 DeFi 在比特幣上的突破時刻。現在是時候抓住這一刻了。

5000 億美元的機會

在比特幣上啟用 DeFi 的獎勵是誘人的。除了社會和經濟的重要性,每個早期的建設者和投資者都應該問:如果它成功了呢?DeFi 對比特幣的價值是多少?

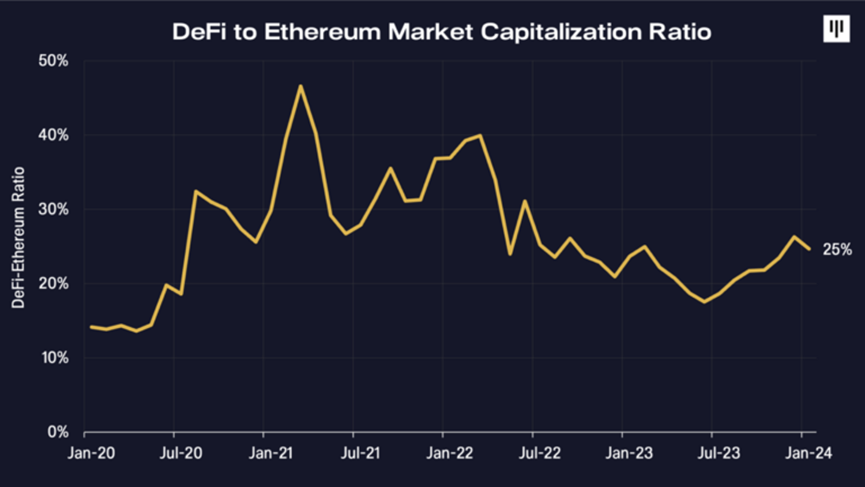

價值約 3000 億美元的以太坊承載了今天大部分的 DeFi 活動。歷史上,建立在以太坊上的 DeFi 應用程序占以太坊市值的 8% 到 50%,目前約為 25%。Uniswap 是以太坊上最大的 DeFi 應用程序,價值 67 億美元,占以太坊上所有 DeFi 應用程序的 9%。

如果 DeFi 在比特幣上達到以太坊的比例,我們可以預計 DeFi 在比特幣上的應用總價值將達到 2250 億美元 (占比特幣的 25%)。隨著時間的推移,這個數字可能在 720 億美元到 4500 億美元之間 (8% 到 50%)。這是假設比特幣目前的市值沒有變化。

領先的比特幣 DeFi 應用程序最終可能價值 200 億美元 (占比特幣的 2.2%),範圍在 65 億美元到 400 億美元之間。這將使其成為加密生態系統中十大最有價值的資產之一。比特幣即將重新成為萬億美元的資產。然而,它仍然擁有未開發的 5000 億美元的機會。

展望未來

在過去的三年裡,一波比特幣可編程性的進步已經出現在地平線上。例子包括:Stacks、Lightning、Optimistic rollup、zk -rollup、Sovereign rollup、Discreet Log Contracts。最近的提案包括 Drivechains、Spiderchain 和 BitVM。

但成功的解決方案不會僅僅憑藉其技術優勢而取得突破。在比特幣上啟用 DeFi 的成功方法將需要以下幾點:

- 與比特幣的經濟一致性:任何可編程的比特幣層都應該直接與比特幣的經濟價值和安全性掛鉤。否則,用戶可能會將其視為對比特幣的敵意或寄生。結盟可以採取橋接 BTC 作為 L2 抵押品和 gas 支付的形式。它還可以涉及使用比特幣網絡進行結算和數據可用性。

- 無需更改基礎層的可行性:一些提出的解決方案需要比特幣的硬分叉或軟分叉。這意味著系統範圍的升級。考慮到它們是多麼罕見,它們不太可能成為早期的競爭者。然而,有些值得長期追求。

- 模塊化架構:獲勝的解決方案需要足夠的可升級性,以融入新的技術進步。我們已經看到,在鏈上托管、共識設計、虛擬機執行和零知識應用方面,技術水平正在發生變化。擁有專有堆棧的半封閉系統將無法跟上。

- 無信任橋接:將資產從一條鏈連接到另一條鏈是非常困難的。如果做得好,它就像星際運輸一樣具有挑戰性,考慮到潛在的災難,從延遲不匹配到削弱漏洞。很少有去中心化的橋被嘗試和驗證。一個例子是 tBTC,它繼續發展其設計和去中心化。

- 一場無情的地面遊戲:兩種受眾對增長至關重要。1) 當前的比特幣持有者和 2) 未來的比特幣建設者。兩者都以深奧的方式分散開來。交易所持有大約 10-20% 的比特幣總供應量。大約 100 億美元的比特幣以各種標記形式存在於以太坊上。開發者的思想分佈在多鏈、多層堆棧上。這兩個群體都需要一種「見好就收」的心態。

比特幣被忽視的時代可能終於要結束了。在後 ETF 時代,華爾街終於意識到比特幣作為一種資產的好處。下一個時代將是比特幣作為一種技術的時代,人們將重新燃起對比特幣的熱情。