HashKey Capital 2024 Web3 投資賽道全解析

撰文:Arnav Pagidyala、Harper Li、Jack Ratkovich、Jeffrey Hu、Junbo Yang、Stanley Wu、Sunny He、Xiao Xiao、Yerui Zhang、Zeqing Guo

作為最為活躍的 crypto VC 之一,HashKey Capital 內部定期會對 Web3 各賽道進行分析和梳理。在 2024 新年之際,我們將內部賽道判斷和理解「開源」出來,作為我們對行業的貢獻。

ZK

ZK 賽道在 2023 年從之前擴容、跨鏈等場景進一步擴展到了更多應用場景,並進一步分化成不同賽道。

zkEVM

zkEVM 方面在 type0、type1、type2 等幾個方面均有一些進展。類別上,type0 類型的完全等同於以太坊,但仍然面臨著因為太強調等效性而對出塊速度、發布和驗證狀態等技術挑戰;type1 在 EVM 基礎上做了改進與折中,目前整體的應用體驗和操作碼的兼容性等最為突出;type2 等則都較早上線了主網,在各自找對應類型的應用發展生態。

目前具體項目情況各異,需要根據項目自身發展路線進行分析,例如 Polygon 的 CDK、StarkNet 的全鏈遊戲等。

zkVM

zkVM 領域內目前的主要技術路線為 zkWASM,架構的可擴展性更強,因此應用方向上和交易所合作做高性能 DEX。zkWASM 領域內主要項目有 Delphinus Labs、ICME、wasm0 等。

RISC V 架構方向上主要是 RISC0 在探索,相比 WASM 對前端語言和後端硬體更友好,但潛在問題在於效率和證明時間。目前應用場景也在擴展,例如模擬以太坊執行環境的 Reth、FHE 的運行環境、Bitcoin Rollup 等。

另外是 zkLLVM。=nil; 基於這種技術最近推出了 Type-1 的 zkEVM,利用 zkLLVM 可以快速的將高級語言編譯成 zkSNARK 電路。

ZK Mining

ZK Mining 領域內,GPU 和 FPGA 的效率在當前類似,但 GPU 價格較貴、FPGA 更像原型驗證,而 ASIC 場景可能會逐漸有所區分,例如特殊用途的 ASIC 晶片、新增 FHE 需求等等。

另外,Prover DAO 明顯增多,算力是其中的核心競爭力,所以礦機團隊做的 Prover DAO 會比較有明顯競爭優勢。

ZK Middleware

ZK middleware 可以包括 zkBridge、zkPoS、ZK Coprocessor、zkML、zk 可信計算等等可驗證計算的場景。其中 ZK Coprocessor 的場景比較明確,各個項目基本都到了測試網階段;zkML 賽道仍然比較火,各項目進度和競爭已出現一定的分化。此外,也出現了 ZK 證明共享的新賽道(共同發送證明到某一個網絡,在批量處理後平攤收入)。

MEV

- 主要可以關注交易供應鏈的早期階段,即意圖階段

- 解決 LVR 和改進 LP 的下一代 DEX 設計和基礎設施會越來越多,吸引更多資本

- 私人拍賣 / 交易池如果能有效運作,將極大地改善交易供應鏈。而 FHE、MPC 和 ZKPs 的發展值得關注。

- 目前,大多數系統都使用集中式 relay、有許可的 solver、需要信任的 builder 等。但我們相信,賽道的終局會是無許可的,以實現最具競爭力的市場。

- MEV 供應鏈的將在 APS、單據執行、PEPC 等有所改變。

OFA

訂單流拍賣(OFA)在 2023 年開始興起。高價值的交易將不再流向公共交易池,而是流向 OFA,給用戶回饋他們自己創造的價值。從 RFQ 拍賣到區塊空間聚合器,有各種 OFA 實施方案可以滿足價格發現和執行質量方面的各種需求。展望未來,估計有越來越多的 ETH 交易將通過 OFA 進行。

Blockbuilder

正如我們通過 relayscan 所看到的,builder 市場集中在少數幾家 builder,其中一些是高頻交易公司,服務於自己的交易需求。未來隨著 CEX/DEX 套利量的減少,高頻交易的優勢可能也會有所減弱。

Relay

relay 市場面臨兩個基本問題。(1)市場集中在少數幾家公司,即 BloXroute 和 Flashbots;(2)沒有針對中繼的激勵機制

未來我們期待可以看到樂觀中繼(optimistic relays)的快速發展和實施,以及對 relay 激勵的提議。

AA

AA (帳戶抽象)賽道主要可分為智能合約錢包和模組化服務兩大類。

在智能合約錢包方面,AA 錢包賽道裡面的相關公司其實已經和整個錢包賽道的格局差不多,單靠功能來獲得流量已越來越難,反而是 wallet factory 方面值得關注。

在模組化服務方面,Bundler 和 Paymaster 是這些基礎提供商都必須要提供的功能,實際上這兩種服務已經成為標準服務。

目前的一些賽道趨勢包括:

- 多數基建已經搭好,目前發展比較穩定。從整個賽道的數據來看,已經進入了快速增長的軌道,用戶錢包數自 6 月份以來開始起量,截至 11 月份,已經有超過 600 多萬次 Userop,並且有約 200K 的 MAU。

- L2 的 AA 發展比 L1 要好,EF 正在考慮給 L2 原生支持。

- DApp 不支持 AA 的問題依然很嚴重,也存在跨鏈跨 Rollup 帳戶的實現問題等,需要有人提出新的解決方案。

- 私有 mempool 會和 MEV、intent 合流,優化用戶體驗。

Intents

Intents 在今年收到關注後,發展很快,儘管面臨一些例如 solver 作惡、訂單流信任等問題,但都有比較可行的解決方案。

Intents 如果要發展比較的更好,必須要考慮 oder flow 和獲取用戶等問題,所以從架構和業務上來看,Intents 很適合和 MEV、AA 兩套架構結合起來,例如 Builder 和 Searcher 是最適合做 matching 和 solver 的角色。

Telegram Bot 很可能會向著 Intent 方向演化,他們在 order flow 上的優勢使得他們對於 builder 和 SUAVE 有相當大的議價權,這種議價權甚至會超過比他們體量大的錢包。

DA

DA 賽道的整體參與者不多,除以太坊之外,主要包括 Celestia、Eigenlayer 和 Avail 等,項目進度不一。頭部效應明顯,留給腰尾部的機會不多。DA 賽道的項目主要可以考察安全性(包括數據完整性、網絡共識等)、可定制性與互操作性、成本等。隨著 Celestia 上線和價格走高,DA 賽道的整體估值水平被拉高。但 DA 本質上是個 to B 業務,DA 項目方的收入和生態項目的數量質量息息相關。

從客戶角度而言,在以太坊上發布 DA 是最安全也最昂貴的解決方案。以太坊在 protodanksharding 之後費用顯著下降,所以大的 Rollup 項目方還是會選擇以太坊作為 DA 層。目前除了 EigenDA 以外的 DA 項目的客戶主要是 Cosmos 生態項目、RaaS 項目等;而 EigenDA 的定位比較特殊,和以太坊相關但不直接相關,或許更能吸收一些中間地帶的客戶。此外還有一些比較早期的 DA 項目以及針對特定場景的 DA 例如 Bitcoin DA,或許在細分領域可獲得不錯的市場份額。

Rollup Frameworks \& RaaS

rollup 市場已經基本飽和,有待新的發展。目前至少有 30 多個 VC 支持的 RaaS 項目以及基礎架構提供商正在進入市場。需要了解哪些使用案例在 RaaS 上取得了成功,以及哪些互操作性解決方案能夠發揮作用。

一些 L2/L3 框架(如 OP Stacks)已經獲得了大量公共物品注資和開發人員的採用。

一些特定的應用程序,如 DePIN 等,有可能通過使用定制的執行環境來使用以太坊 rollup。

另外最近還有很多關於 rollup 的新技術,比如: Risc0 Zeth/ 其他項目可以改變 rollup 驗證狀態的方式,而無需依賴驗證器或同步委員會;當與 ZKP 和 MPC 等原語一起使用時,FHE rollup 可以提供完全通用的隱私 DeFi,等等。

Cosmos

Cosmos Hub 在未來會繼續試圖從各方面加強生態中的地位,例如部分驗證人安全(PSS)可以更靈活的讓一部分驗證人去提供跨鏈的共享安全(ICS),而不需要強制所有 Cosmos Hub 的驗證人加入,可降低不少驗證人的壓力,更容易推廣;另一方面,Cosmos Hub 計劃啟用多跳的 IBC 來提高用戶體驗;協議實現方面,計劃增加 Megablocks、Atomic IBC 的功能,提供原子性的跨鏈事務,可以形成一個統一的 MEV 市場,類似於以太坊生態的 shared sequencer、SUAVE 等。

Cosmos 生態方面,應用鏈開發路線在近期受到了一定程度上 L2 等開發框架的影響,新項目數量有所下降。但由於其高度可定制化的底層框架,彈性較強,可隨著主流敘事的不斷演進,尋找對應進行了定制化修改的公鏈標的。

Security

安全賽道的項目在各個層面上均有進展,產品包括了各個層面上的工具和協議,例如鏈上檢測和攔截、鏈上追蹤工具、人工審計與賞金服務、開發環境工具、各種技術方法論應用(例如模糊測試)等等。

每個工具都有更適合檢測特定的漏洞類別,並且具有檢查智能合約中漏洞的特定方法(靜態分析,符號執行,模糊測試等),但是工具的組合仍然很難取代完整的審核。

除了上述不同定位外,考察項目的維度還可以包括:維護和更新速度、漏洞庫大小、載體、合作方的實際需求等。

AI

Crypto 與 AI 目前結合的方向主要包括在底層算力基礎設施、基於特定數據源的訓練、聊天工具、數據標籤平台等。

底層算力基礎設施、算力網絡領域裡的各個項目在不同的點上有創新,但普遍比較早期,而且需要考慮除了創建不同類型的 agents 之外的未來可持續商業擴展路徑。

數據標籤平台將傳統的人工標註業務改為 web3 的形式,獲得訂單的能力比較關鍵。同時,因為低門檻的數據標註未來很容易被 AI 替代,需要更好的圍繞高價值高門檻的數據來獲取更多訂單。

此外,還有很多結合 AI 的新項目是做 To C 的聊天工具等。

作為 Crytpo 基金,我們會更多關注 ZKML、有 crypto 垂直領域數據優勢的項目、或與 AI 結合緊密的 to C 產品,而非不擅長的大語言模型等基礎設施。

DeFi

2023 年的一個變化可能是,許多投資者需要實際收益率產品,例如最好來自 LSDfi 或 RWA 的收益,而不是基於排放的收益率。同時,由於中心化交易所面臨巨大的監管壓力,而資產需要尋找流動性,DEX 有極大的機會,尤其是 L2 上線帶來高性能應用的可能性,可以著重關注 L2 上的 DEX 機會。

另一方面,使非加密原生的用戶(包括機構)能夠訪問 Web3 收益率的項目也有著巨大機會。那些能抽象出鏈上元素並為非加密原生的用戶提供安全環境的項目會帶來大量資金。

具體的,根據 Messari 的報告,包括 dYdX、GMX、Drift 和 Jupiter 等著名項目在內的永續 DEX 所產生的費用在各細分賽道中占比最高。

流動性質押在 2023 年持續增長。在所有 ETH 中,近 22% 的 ETH 都是 staked 的,其中 Lido 占 ETH staking 市場份額的 32% 左右(截止編寫時)。而流動性質押代幣實際上仍然是最大的 DeFi 賽道,有著 200 億美元的 TVL。

Gaming \& Entertainment

Studio

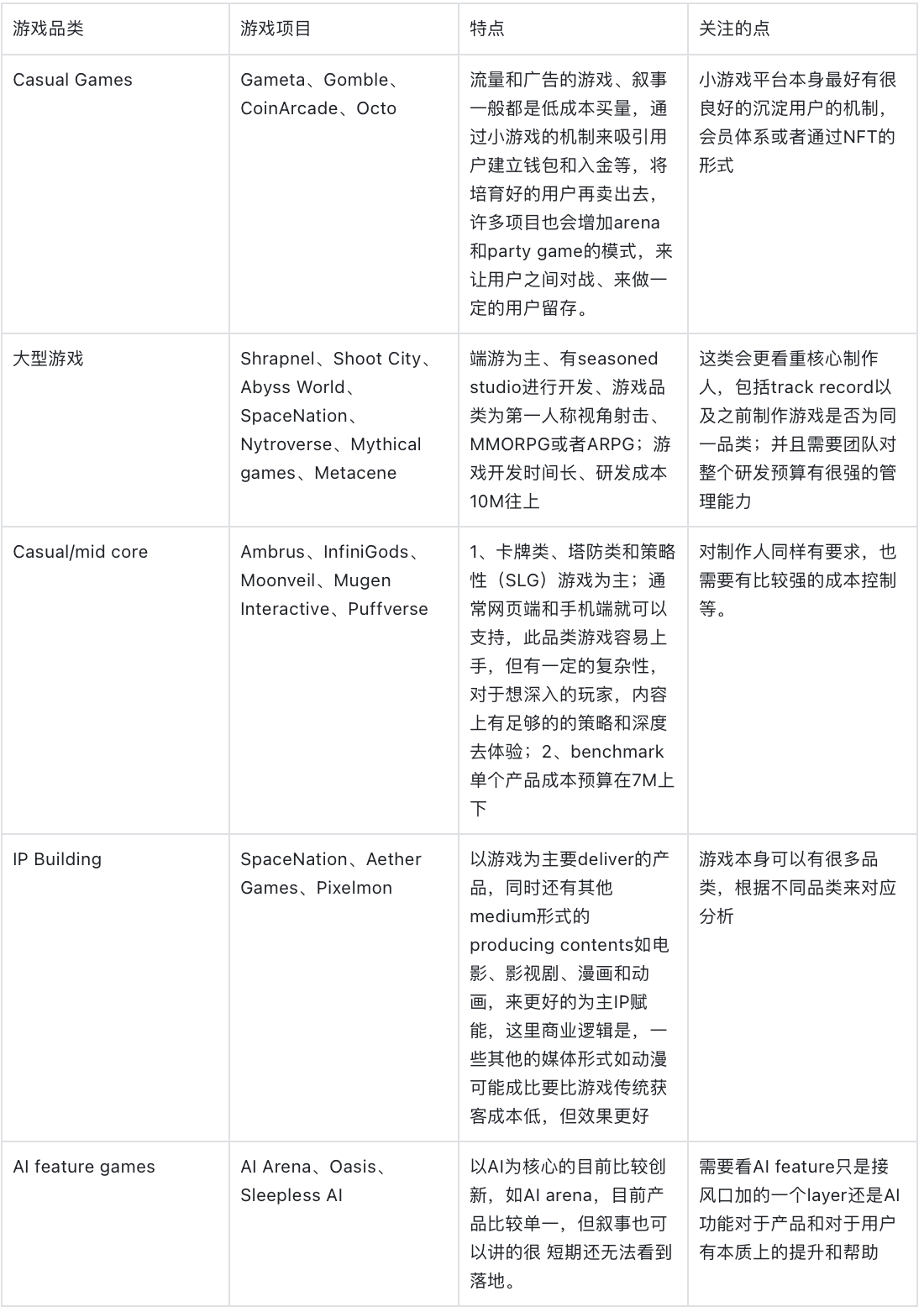

Studio 類項目根據自身品類,其特點和所需要關注點均不同,如下表所示:

整體遊戲賽道可以簡單總結為上述幾類,總體遊戲質量和團隊專業度水平都比上個周期有大幅度提升,接下來還持續期待工作室進入 web3,同時具備成熟開發運營產品的經歷,並持續尋求學習能力強和對 crypto、對社區敏感且願意發聲的遊戲製作人 +KOL 複合型創始人。在 Web3 方面,因為目前鏈遊存在歷史短,沒有多少成熟經驗可以借鑒,所以我們會更看重團隊的想法和思路是否符合 web3,以及學習速度快,而不是有豐富的 web3 經驗。

未來會持續關注 UGC,目前 web 2 UGC 存在中心化無法解決的問題,UGC 除了提供工具給用戶製作內容外,還應該提供完全透明的獎勵機制與資產的交易自由性,而去中心化是可以解決這些問題的一個很好途徑,能提供額外價值,看好有 web2 創作者資源的團隊,以透明化和更高收益引入這些創作者來 web3 UGC 平台。

遊戲 UA

遊戲 UA 類的項目總結下來,都是以建立用戶畫像為核心,配合鏈上和鏈下和社交三個維度一起,分為獲客向(Carv)和運營策略方向(Helika),但所有獲客平台往往都面臨 retention 的挑戰,但不可否認玩家數據是有價值的,該價值會隨用戶數量增長遞增,如果看好應用帶來大規模採用,遊戲數據分析是能捕獲一部分價值的。

引申到遊戲發行平台,上個周期以基礎設施和工具為核心產品的發行平台逐漸失去競爭力,現在能決定發行業務能否做起來的還是需要依靠能帶來大量用戶的核心遊戲產品。

User/Fan engagement

項目主要涉及在娛樂、體育賽事和影視相關行業,按和 IP 方合作關係可以大體分為 IP 方直接運營和 IP 授權合作運營兩種形式,IP 合作形式對於平台運營壓力更輕,但其效果依賴與 IP 方給予多少資源,而 IP 方直接運營會更重運營,但通常能把 IP 賽事 / 和內容與終端產品串聯的更好,並同時能通過 NFT 授予用戶更多附屬權益,粉絲激勵和反饋的表現可能會更加。另外,通過對幾個項目的跟蹤觀察發現,有一定自身社區基礎的平台(比如 Karate combat),把現有用戶往 IP 粉絲方向轉,往往比從 0 開始、完全基於 IP 的粉絲群體做 fan engagement 要容易成功。接下來會關注具有高 IP 價值、有和遊戲 / betting 畫像重疊的用戶 / 觀眾 / 粉絲群體、和更直接合作 IP 的標的。

Institutional Service

機構服務賽道主要可以分為以下幾個子賽道:

- 交易 / 經紀服務:包括交易所、流動性提供商、經紀商 / 交易商、清算 / 結算等。

- 資產管理:包括基金管理、高頻交易、套利、托管等。

- 銀行 / 支付:包括支付處理商 / 出入金、發卡、銀行相關服務等。

- 其他服務:包括交易技術提供商等。

這個賽道的整體趨勢包括:

- 機構服務賽道預計未來幾年將繼續保持穩定增長。

- 合規是機構服務賽道的重要趨勢,各家公司都在積極進行合規建設。

- 各類服務提供商的職責劃分越來越明確,賽道裡的每個參與者都專注於自己的核心職責,在細分領域相互制衡和監督,有利於讓市場更為誠信和高效的運作。

- PB 服務類公司的市場份額有望逐漸提升,對其所提供的領域目前在 crypto 仍屬空白但已經在傳統領域較為成熟的公司(ECNs, Fully regulated clearing house, Cross Margin capabilities)值得繼續關注。

- 在 ETF 申請的這個窗口期,加密原生的服務公司會受到來自傳統金融公司的衝擊,對合規級產品的需求會進一步提升,市場格局會被重塑。

- 歐洲是機構服務賽道發展的熱點區域,南美等新興市場也具有一定的潛力。

Bitcoin

雖然比特幣近期由於銘文等備受關注,但比特幣鏈上不是全局共享狀態的,和以太坊的整個思路(狀態、帳戶、計算模型)都差別很大,所以中長期來看,比特幣基礎設施以及應用的建設需要採用不太一樣的思路來建設。

在此基礎上,值得關注 Taproot Assets、Rollup、閃電網絡等;此外 Statechain 等新技術路線也值得跟蹤。

側鏈

Stacks 在內的側鏈技術路線長期以來佔據了比特幣二層網絡的主流敘事,因為技術包袱比較小(可以直接在鏈外)實現比較高的可編程性,容易實現比較好的生態效應。但主要會依賴於跨鏈、與主鏈的錨定等技術,可能會被其他新的技術路線會吸引更多流量和關注度。

Layer2

目前的很多所謂比特幣 Layer2 從核心技術原理來看還是仍然更像是一個側鏈形式,但會按照以太坊的技術模型構建出了一套完成的執行、結算、驗證 / 挑戰、DA 的項目框架。目前的比特幣 Layer2 項目的差異主要在各個層面上挑選的技術棧的不同,例如執行層採用的 Cosmos SDK、OP Stack、Polygon zkEVM、Taiko 等;DA 層目前已有一些第三方項目在實現,也有自己實現;另外還一般會做一層「帳戶抽象」或多鏈錢包的集成,以便同時支持以太坊和比特幣的地址格式,方便用戶操作。

客戶端驗證

包括 RGB 和 Taproot Assets 在內的客戶端驗證技術,可以實現在鏈上足跡最小化的情況下,實現資產發行與交易等功能,值得繼續關注。

閃電網絡

閃電網絡實驗室(Lightning Labs)計劃明年在 Taproot Assets 上推出穩定幣等資產。另外,包括 LSP(Liquidity Service Provider)等可以實現原生資產收益類產品的推廣也值得期待。

BRC20 類

BRC20 類的資產因為嚴重依賴於一些特定的基礎設施,例如 indexer 等,值得關注這部分基礎設施以及一些新的資產類型例如 ARC20 等,但需要關注其中的技術實現風險等。

DLC

DLC 雖然提出的比較早,但因為此前需求較少,推廣比較困難。隨著後續生態建設的大規模拓展,DLC 技術應用可能會更加普及,特別是和一些預言機合作後。但需要注意一些 DLC 實現過程中引入的中心化風險等。

DePIN

DePIN 是一個很容易在牛市起量的賽道。與遊戲類似,DePIN 也是一個容易破圈轉化傳統用戶的賽道,因此也備受行業關注。DePIN 有幾個重點要素:1)是去中心化,以及玩法與機制,可以說是 DePIN 的命脈所在,DePIN 項目的投資需要先看機制。2)是 timing,好的機制需要配合好的時機。牛市初期上線的項目早期獲客肯定更容易,所以要求團隊對 web3 的市場有敏感性。3)是行業基本面,項目方選擇的硬體種類,以及面向的用戶特徵,都可能決定項目的成敗。以下是基於硬體種類的分類:

關注 toC 場景,以及類似硬體還未普及的市場,可能出現革命性變革:對於 ToC 高頻使用的硬體(比如可穿戴設備)來說,Web3 的玩法和機制,其實給項目方提供了更好更高效的產品眾籌通道,降低用戶和商家雙方的壁壘。在 DePIN 的世界裡,因為有明確的 token 激勵,所以用戶購買硬體的動力會更強(很快回本),商家甚至可以先預售再生產;有了靈活的現金流之後,商家可以後置再來做基本面,比如怎麼去豐富軟體生態,怎麼去與其他硬體做聯動,怎麼在生態中給 token 賦能等等。尤其對於欠發達地區,如果沒有 DePIN 可能永遠也不會購買某些硬體,但早期參與挖礦的投機心理可能帶來大規模真實的硬體普及。

謹慎看待改善類硬體:對於 ToC 放置類或低頻使用但有剛需的硬體(比如路由器),用戶群體和保有量大,DePIN 可以是一個改進體驗的契機。理論上,DePIN 通過重新分配供應方和用戶之間的資源和需求,實現成本和收入的再分配,形成更合理的單位經濟效益,使用戶端的服務更加便宜。但也存在難點:1)是技術上是否能夠實現去中心化勝過中心化解決方案,比如很多去中心化計算或存儲解決方案,甚至比中心化解決方案更貴更低效;2)是商業上是否觸犯到中心化大廠的利益,剛需和保有量大意味著這個方向有眾多大廠,他們有多年用戶、品牌、資金上的沉澱,DePIN 方案如果不能在基本面上有革命性的突破,或者不能團結到超越大品牌影響力的力量,其實很難拼過 web2 的競爭對手。

觀望特有礦機方向:對於其他低頻使用,同時日常生活中可有可無的硬體,甚至是為了挖礦而專門購買的定向礦機,DePIN 可能可以帶來短期的回報,但並不一定能夠形成用戶黏性。不排除 DePIN 真的培養出了新的用戶習慣,但存在一定偶然性,比較難預判,我們具體項目具體分析。