Penta Lab 詳解 Gains Network:去中心化合成資產槓桿交易協議

撰文:Penta Lab

專案簡介

Gains Network 是一個在以太坊上創立的去中心化合成資產槓桿交易協議,它的旗艦產品是使用合成資產交易的 gTrade,支持加密貨幣、外匯、股票、股票指數和大宗商品在內的高槓桿永續合約交易平台。該平台支持 150 倍的加密貨幣和股票槓桿,高達 1000 倍的外匯槓桿。gTrade 是特殊的,因為它的結構允許它在廣泛的資產上提供大量的槓桿。它通過使用合成資產系統來做到這一點,這意味著用戶可以交易與 gTrade 預言機兼容的任何資產。該專案通過 $GNS 代幣將用戶與其生態系統綁定,用戶可以通過質押 $GNS 來獲得 APY,這不僅可以增強社區的參與度,還提升了代幣的實用性。最初在以太坊上推出時,Gains Network 並未立即受到市場的熱烈歡迎,但在遷移到 Polygon 鏈後業務逐漸增長,並在集成 Arbitrum 鏈後市場才真正被引爆。

賽道解析

雖然目前衍生性商品 2000 億美元交易體量中,CeFi 還是佔據絕對份額,但是 DeFi 衍生品賽道依靠去中心化、資本效率、流動性、用戶體驗等方面提出解決方案也在飛速發展。根據 Tokeninsight 的統計,2023 年衍生品交易所份額中前五佔比已經達到 96%,其中第一的 Binance 達到佔比 53.4%,OKX 占比 17.9%,Bybit 占比 13.3%,Bitget 占比 8.9%,KuCoin 占比 2.4%。

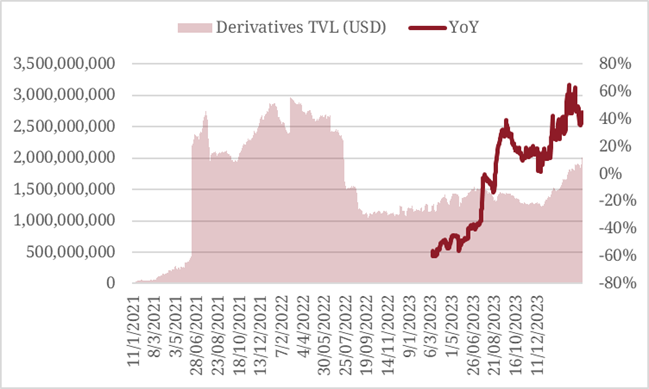

不過另一層面 DeFi 衍生品賽道經過三年的發展目前 TVL 已經擴展為 20 億美元規模,三年符合增速達到了 132%,截至 2024 年 1 月 30 日的同比增速也保持在了 40% 以上。TVL 鏈佔比重,Artibtrum(佔比 45%)以及 Ethereum(佔比 23%)為絕對主導,Solana(佔比 16%)位列第三。

圖表 1: 衍生品賽道 TVL 及同比增速,資料來源:DefiLlama,Penta Lab

DeFi 特別是永續合約、期權、合成資產平台、Staking 專案熱度較高。

永續合約是一種沒有到期日的期貨合約。沒有到期日,就沒有商品的實物結算,因此永續期貨合約的唯一目的是推測資產的價格。透過永續合約,投資者可以參與加密貨幣市場的價格波動,並透過做多(看漲)或做空(看跌)的操作獲取利益。此外,永續合約也提供了槓桿交易的功能,使投資者可以用較少的資金控制更多的資產。永續期貨合約的概念於 1992 年首次提出,作為非流動性資產衍生性商品市場的潛在手段。然而,由於傳統期貨市場中仍存在流動性,因此對此類工具的需求不足,因此該想法無法在金融市場上獲得吸引力。隨著加密貨幣的出現,金融創新者發現該模型可以透過融資模型適用於加密貨幣。與永續期貨概念發展之前發展的傳統期貨市場相比,加密貨幣市場沒有深入的、流動性較高的常規期貨市場,隨著永續合約在加密貨幣投機者中找到了一席之地,流動性很快就被吸引到了永續合約上。繼 2014 年基於傳統合約的比特幣期貨市場推出後,第一家提供 BTC/USD 貨幣對敞口的永續期貨交易所於 2015 年開始交易。此後,加密貨幣期貨市場經歷了顯著擴張,主要由永續期貨推動。

我們認為 DEX 從 CEX 拿份額並非易事,給予 62 百分位的評分。

產品收入

費用收入拆解

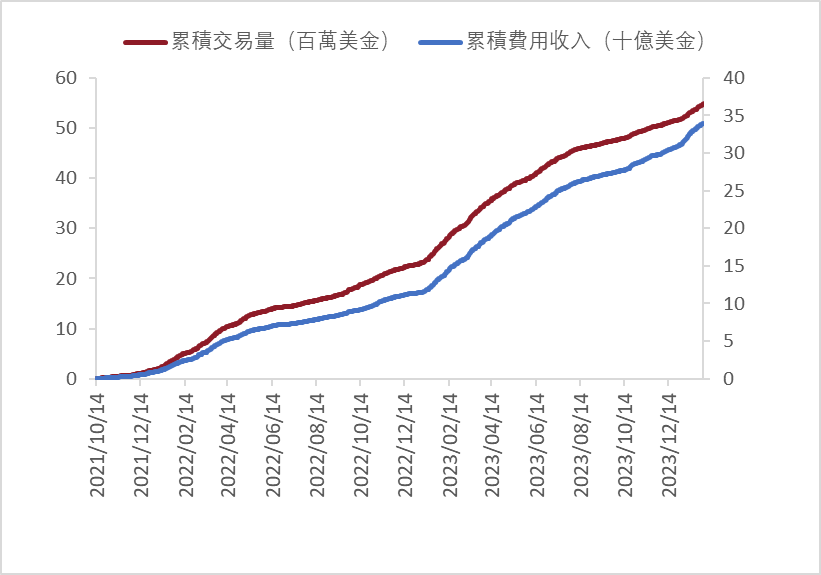

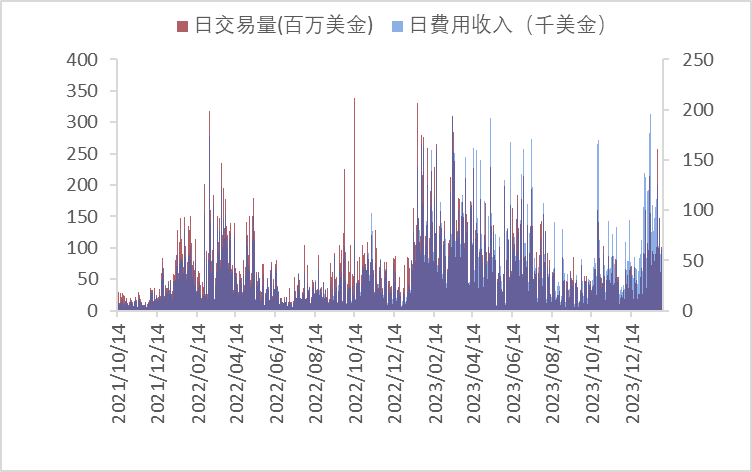

根據 Token Terminal 數據,Gains Network 的 30 天收費金額在衍生品賽道排名 3/50,屬於第一梯隊。從 2022 年 1 月起至 2024 年 1 月 31 日,過去 2 年間去中心化槓桿交易平台 gTrade 處理的總交易量約 549 億美元,費用收入約 3400 萬美元,費用收入隨交易量平滑地協同增長。日交易量及費用收入波動較大。其中,2023 月 2 月 17 日,幣安發布公告稱將在創新區上線 GNS,開放現貨交易對 GNS/BTC、GNS/USDT,消息吸引了更多用戶湧入 gTrade 平台參與交易、質押等,形成了日交易量及收費金額的高峰及延續。

圖表 2: 累積交易費用隨交易量協同上升,資料來源:Token Terminal,Penta Lab

圖表 3: 2023 年 2 月上線幣安引起交易量上升,資料來源:Token Terminal,Penta Lab

開倉及平倉費用(Opening and Closing Fee)

開倉及平倉費屬於行業慣例,為平台收取的手續費用。gTrade 的收費基數亦與行業標準相同,開倉及平倉費用均根據開倉時的總頭寸價值(槓桿倍數 x 抵押物)計算。不同類型的資產收取的費率不同,其中外匯的費率最低,商品及加密貨幣的費率最高。

開倉費將直接扣減抵押物的數量,影響頭寸的大小。例如交易者抵押 250 DAI,並以 10 倍槓桿做多 ETH/USD。開倉費用將在 2,500 DAI 的基礎上計算。假設費用為 2 DAI,則 248 DAI 是新開倉的總抵押價值,槓桿後總頭寸大小為 2,480 DAI。

固定點差(Fixed Spread)

gTrade 會在預言機報價的基礎上加上 Fixed Spread,作為開倉價格(不考慮動態點差時)。固定點差為平台承擔流動性風險所要求的補償,屬於行業慣例。對於市值高流動性好的加密貨幣 BTC、ETH、外匯資產和美股等,固定點差會相對較低。

動態點差(Dynamic Spread/Price Impact)

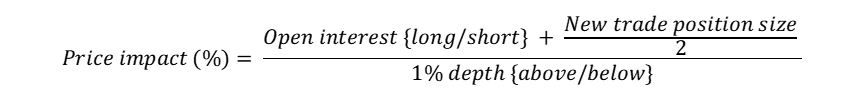

動態點差加在固定點差上,作為最終的開倉價格。目的是消除預言機的現價操縱風險,允許流動性低的長尾資產上架交易。這也是 GNS 可選交易對廣泛的優勢所在,是 GMX 所不具備的。動態點差的計算公式如下:

開倉價不僅與該貨幣對的現價有關,也取決於該貨幣對的未平倉合約量。交易金額越大、同方向的未平倉量越高,交易者最終的開倉價格越不利。這有利於阻礙巨鯨砸盤,操縱小市值貨幣的市場價格,也可以平衡多空頭寸,控制單邊交易風險。

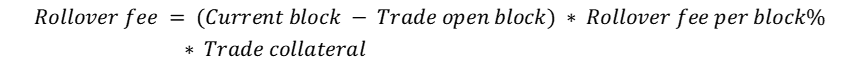

展期費用(Rollover Fee)

與開倉及平倉費用不同,展期費用以抵押品的倉位為基數來收取,且在用戶的持倉過程中持續收取。持倉時間以區塊的建立數量計算,如 5.5 小時等價於新建了 1,000 個區塊。假設每個區塊費率為 0.00001%,則年化後的費率約為 157%。展期費用將以虧損的形式從交易的總價值中直接扣除。計算公式如下:

展期費率的設置與資產對的波動性有關,波動性越大,費率越高,交易虧損越多。這將促使高波動資產的倉位儘快平倉,為協議保持可靠的風險管理。

借貸費用(Borrowing Fee)

在更新至 V6.3.2 後,gTrade 用借貸費用代替了大多數平台使用的融資費用(Funding Fee)。借貸費用將多頭和空頭中未平倉位更多的一方作為金庫(Vaults)的借款人支付借貸費用,且淨未平倉越多的資產對的借貸費率越高,按交易的總倉位元收取,而另一方則不需支付任何費用。這有利於平衡多空頭寸,控制單邊交易風險。同時,使得交易者有機會(作為未平倉位少的一方時)在使用高槓桿開設更大頭寸的同時不支付融資費用,提高資金的利用效率。

借貸費用將全部計入 DAI 金庫,增加金庫的流動性規模,形成超額抵押層(Over-collateralization Layer),提高流動性提供者的資金安全性。

用戶角色及增長

目前,gTrade 平台的使用者除了最基本的交易員角色外,還可以通過其他 4 種角色參與平台的建設,並獲得收益:

1.交易員(Trader):通過做多、做空資產對賺取投資收益;

2.金庫流動性提供者(Liquidity Provider,LP):通過為 DAI 金庫提供流動性獲得 DAI 獎勵

3.代幣持有人:通過質押手中的 GNS 獲得 DAI 獎勵;

4.流動性提供者:通過為 GNS/DAI 池提供流動性獲得 GNS 獎勵;

5.推薦人(Referrals):參與推薦計劃,獲得 GNS 獎勵。

推薦人、流動性提供者的獎勵以鑄造的 GNS 代幣支付,同時,等量金額的 DAI 將進入金庫,以支持抵押。

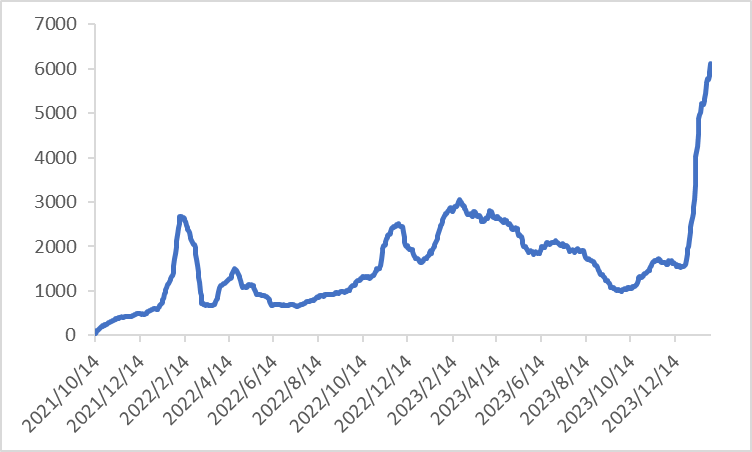

根據 Token Terminal 資料,截至 1 月 31 日,在衍生品賽道,Gains Network 的月活躍用戶數為 6121,排名 4/30,位於前列。近期,Gains Network 參與 Arbitrum STIP 計劃,於 2023 年 12 月 29 日至 2024 年 3 月 29 日期間,向 GNS 和 gDAI 的交易者和流動性提供者分別提供 382.5 萬和 67.5 萬的 ARB 代幣,吸引了大量用戶,活躍用戶數在 1 個月內翻了 3 倍。

圖表 4:月度活躍用戶數 1 個月內翻 3 倍,資料來源:Token Terminal,Penta Lab

產品 UI/UX

作為 Gains Network 的主要產品,槓桿交易平台 gTrade 是使用者的主要使用頁面。兩年間,Gains Network 一直在傾聽用戶的反饋,並改進使用者界面。在使用者初始進入界面時通過彈窗提供使用導航,頁面左上角的功能表提供交易、投資組合、理財、統計資料等主功能區的按鈕,信息結構清晰,使用者能夠較為容易找到他們需要的信息和功能。使用頻率最高的交易界面分為三大區域,左側為下單區域,提供多空、市價單與限價單、槓桿倍數等多種選擇,中央為價格行情圖。與大多數交易平台不同的是,由於 gTrade 不採用訂單簿(Order Book)匹配買賣訂單,右側列式的為平台提供的所有資產交易對,而非現時的買賣單。

產品迭代、創新與市場適應能力

Gains Network 在上線以來從未停止反覆運算交易平台和擴充交易對。通過不斷調整交易模式,彌補漏洞,採用新的預言機機制,並不斷調整產品定位,從加密貨幣擴展到股票、外匯和商品,目前 Gains Network 的主要形態已經穩定。Gains Network 通過使用單一流動性池和 DAI 金庫來執行所有資產對的交易,具有極高的流動性效率,能夠提供最廣泛的交易對和槓桿選擇,已經涵蓋了包括加密貨幣、外匯、股票、商品在內的共 187 個交易對,體現了極強的反覆運算與適應能力。

- 2021 年 10 月,團隊將名稱由 gains.farm 更改為 Gains Network,重塑衍生品交易所的品牌。

- 2022 年 1 月 27 日將版本更新至 V6,並不斷進行小的反覆運算優化。在 LUNA 暴雷後不再以 GNS 為抵押品,而是改為 DAI。

- 2022 年 5 月 3 日,Gains Network 在 Polygon 主網上發布了三隻藍籌股票 AAPL、FB 和 GOOGL,並在測試成功的 6 天後,上線了其他 20 档股票。這是首次可以在鏈上使用槓桿交易股票價格(交易的是使用選定股票的中位數聚合價格的合成品)。

- 2023 年 9 月,Gains Network 上市了 18 個新外匯對。除此之外,Gains Network 提交了 700 萬美元 ARB 代幣的申請和 10 萬美元 GNS 的贈款匹配要約,作為 Arbitrum 短期激勵計劃的一部分。

- 2023 年 10 月 1 日,gTrade v6.4.1 上線,此更新涉及多項更改,包括 GNS NFT 的折舊(以換取 GNS 代幣)以及將收入從開發基金重新分配給 $GNS 質押者,使 GNS 質押者的收入增加了約 70%,GNS 的總費用從 30%-60% 上升。

- 2024 年 1 月 27 日,Gains Network 宣布推出 gTrade V7 新版本,引入 gETH、gUSDC 並新增多抵押存款功能,多抵押意味著交易者可以從一系列加密貨幣中選擇作為其頭寸的抵押品,目前可以選擇 USDC、ETH 或 DAI,V7 新版本還將引入流動性收益代幣 gUSDC 和 gETH。

以上,我們給予產品收入 90 百分位的評分。

代幣經濟

GNS 代幣

代幣總供應量概覽

Gains Network 最初的代幣為分配在乙太坊上的 GFARM2,發展基金(Development Fund)和治理基金(Governance Fund)各占代幣分配的 5%(總計 10%),並在被橋接到 Polygon 鏈上後,以 1:1000 的比例拆分為了 GNS 代幣。GNS 目前分布在 Polygon 鏈和 Arbitrum 鏈上,初始供應量為 3850 萬,最大供應量為 1 億。最大供應量僅用作故障安全機制,理論上不會達到。根據 Dune 數據,截至 1 月 31 日,GNS 總供應量為 33,942,395,低於初始供應量,處於通縮狀態,代幣的鑄造數量低於銷毀的數量。

GNS 的鑄造與銷毀

GNS 屬於應用型代幣,其鑄造與銷毀與 gToken 金庫(Vaults)密不可分,可以保持金庫抵押率的動態平衡。金庫為平台上所有交易的對手方,接收流動性提供者質押的資產、產生的交易費用、交易者產生的虧損,並向盈利的交易者支付收益。gToken 代表對金庫裡底層抵押資產的所有權份額。目前,Gains Network 已引入 DAI、WETH 和 USDC 三種抵押品,形成 gDAI、gETH 和 gUSDC 三種 gTokens 和金庫。金庫中超出質押資產(對應 100% 抵押)的部分構成超額抵押層(Over-collateralization Layer),為交易者和貸款人之間的緩衝,反之為抵押不足(Under-collateralization)。

如果金庫超額抵押,交易者的一部分虧損(以抵押物表示,如 DAI,對金庫來說為收入)將被轉移到一個池子中進行場外交易(OTC),使用者可以 1 小時加權平均價(Time weighted price)出售 GNS 換取資產,出售的 GNS 將被銷毀。OTC 交易的優勢在於無價格滑點,且不影響交易所的 GNS 價格。當 GNS 價格迅速下跌時,TWAP 高於交易所市價,持有人將傾向於在 OTC 市場賣出 GNS 換取 DAI,並以市價用 DAI 買回 GNS,一定程度上形成了價格平衡機制。如果金庫低於抵押,GNS 被鑄造,並通過場外交易出售以換取資產,用來補充金庫。每 24 小時可以鑄造的 GNS 不超過總供應量的 0.05%,即在無銷毀的情況下,每年的通脹率最高為 18.25%。

由此可見,GNS 的實際供應量為動態變化的。當 gTrade 交易平台有充足的費用收入、交易者的總虧損大於盈利,則金庫處於超額抵押狀態,GNS 將在 OTC 市場出售銷毀,供應量下降將抬升幣價,實現某種意義上對代幣持有人的收益分配。可以發現,金庫是 gTrade 上所有交易的短期對手方,而 GNS 通過此機制是長期對手方。

Gains Network 正在完善和發展平台的治理框架,GNS 目前已成為平台的治理代幣,一個 GNS 代幣等於一票。提案在 Discord 論壇中獲取共識並完善後,可以轉移到 Snapshot 平台,由持有人進行投票。

GNS NFTs

在 V6.4.1 之前,NFT 機器人(NFT Bots)負責執行 gTrade 上所有止盈止損和限價訂單,只有 NFT 的持有者才可以運營 NFT 機器人,並獲得平台收費的分配和 GNS 獎勵。Gains Network 為提供至少 1% 總流動性的流動性提供者分發 NFT 積分,用來鑄造成 NFT。不同等級的 NFT(分為黃銅、白銀、黃金、白金和鑽石級別)所需的積分數不同,相應的,持有者可以獲得的好處級別也不同。NFT 持有者將其質押後,可以獲得最高 25% 的固定點差(Fixed Spread)折扣優惠以及提升最高 10% 的 GNS 質押收益。

由於版本升級後,NFT 機器人的職能後由 chainlink 預言機網絡承擔,NFT 已在 V6.4.1 被廢棄。持有人可以將 NFT 兌換成 GNS 代幣,不同等級的 NFT 兌換的數量不同。兌換方式有兩種選擇:一是從兌換之日開始,在 6 個月內線性獲得 $GNS(在整個鑄造期間進行質押);二是立即獲得 $GNS,但須支付 25% 的罰款(罰款將用於治理基金,由社區決定用於戰略使用或銷毀)。

收益分配及代幣價值捕獲

以 DAI 為例,平台收取的費用被分配給治理基金(Governance Fund,)、DAI 質押者(DAI Staking)、GNS 質押者、推薦人,以及以去中心化方式執行限價訂單的預言機網絡。

從各具體費用的分配角度看:

贷款费用将全部进入 DAI 金库;

限价订单的开仓及平仓费的 18.75% 分配给治理基金,62.5% 分配给 GNS 质押者,18.75% 分配给 DAI 质押者;

市价订单的开仓及平仓费的 18.75% 分配给治理基金,57.5% 分配给 GNS 质押者,18.75% 分配给 DAI 质押者,5% 分配给预言机网络;

展期费用、固定点差和动态点差通过直接或间接(开仓价格)影响交易者 P&L 的方式收取,以交易者 P&L 的形式进入 DAI 金库。

從用戶角色的角度看:

質押 GNS 代幣獲得的獎勵以交易的抵押品(DAI、WETH 和 USDC)支付。根據 Gains Network 官方資料,由於平台上約 70% 的交易是市場訂單,平均來看,所有訂單的 61% 的交易費用將被分配給 GNS 質押;

所有訂單的 18.75% 的交易費用將被分配給 DAI 質押者;

3.所有訂單的 18.75% 的交易費用將被分配給治理基金;

- 推薦人獎勵(Refferal Reward)從「治理基金」費用中提取,根據 Gains Network 官方說明,約占開倉費用的 22.5% 到 30% 之間,具體比例取決於大使為平台帶來的開倉量。

以上,我們給予代幣經濟 96 百分位的評分。

數據驗證

根據 DefiLlama 數據,截至到 2024 年 1 月 28 日,Gains Network 已經部署在 Arbitrum 和 Polygon 鏈上,TVL 分別占比 88% 和 12%。

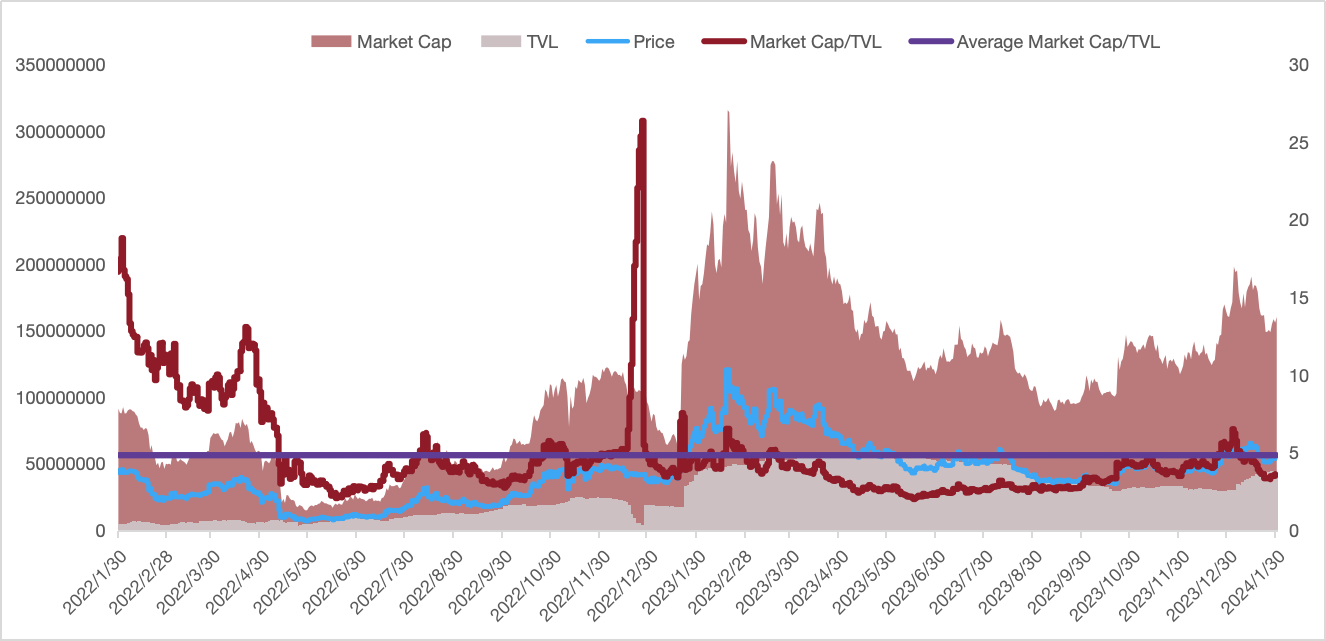

截至 2024 年 1 月 30 日,Gains Network 流通市值 /TVL(Market Cap/TVL)為 3.62,對比過去 24 個月的歷史均值 4.84 處於相對低位。

圖表 5:Gains Network 流通市值 /TVL 處於歷史低位,資料來源:DefiLlama, Penta Lab

以上,我們給予數據驗證 83 百分位的評分。

代碼評估

代碼更新頻率

根據 Gains Network 含有 2 個 Github 項目首頁,分別為 Gains Network 和 GainsNetwork(Org)。

其中,Gains Network 首頁項目為 Gains Network 的智慧合約部分,分為三個產品主體,分別為 GNS-Token, gTrade 和 GNS-ethereum。據代碼提交記錄顯示,GNS-Token 自上線來無代碼調整,僅在 2022 年立項之初進行了 2 次代碼提交,gTrade 共有三個版本,分別是 v5, v6 及 v6.1。於近期發布的 gTrade v7 至截稿日期暫未有代碼提交紀錄。GNS-ethereum 為 GNS Network 在乙太坊上的智慧合約,自 2023 年發布以來無代碼調整。GainsNetwork(Org) 包含了 Gains Network 項目的其他部分,包括 ntf-bot、組件庫 sdk 等。

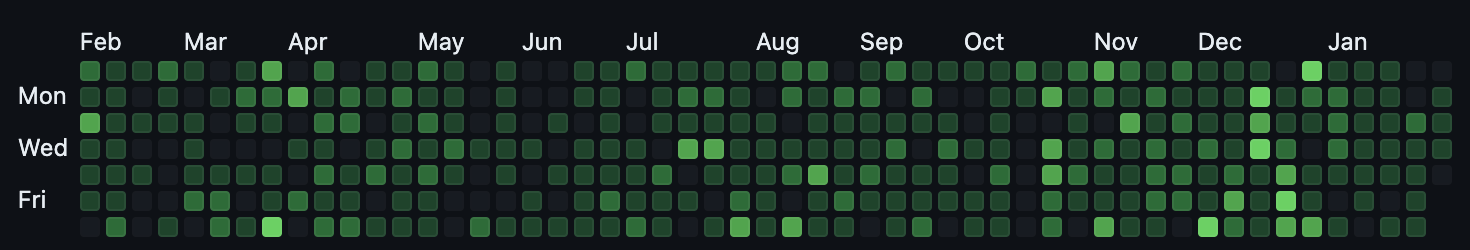

綜合 Gains Network 的兩個項目首頁,Gains Network 近一年共進行了 2721 次代碼提交,但對於智能合約協議代碼更新時間表及詳細更新紀錄相對不透明,更新工作量體現相對不明顯。

圖表 6: Gains Network 近一年代碼提交紀錄,資料來源:Github

代碼與路線圖匹配度

Gains Network 的路線圖包括了短期和長期兩個方面。長期願景包括賭場、元宇宙等新產品,暫時還未見到專案代碼有相關規劃,在短期願景中,Gains Network 所期望的建設分散式槓桿交易平台由 gTrade 的多次反覆運算逐漸靠近目標、nft-bot 增強了交易的自動化程度,並有希望進行橫向拓展增加更多應用場景。

技術創新:自由預言機 DON

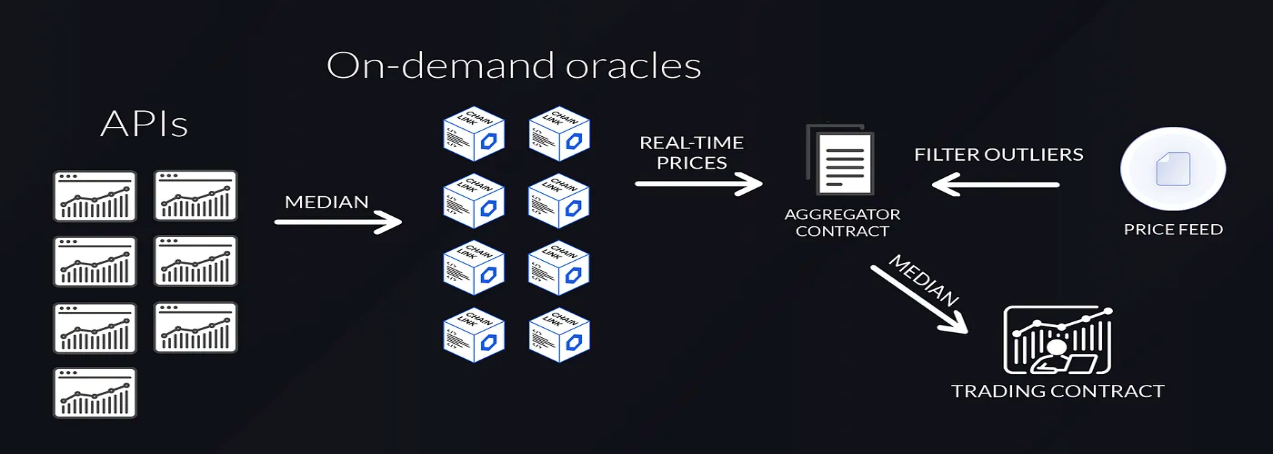

gTrade 的自有預言機 DON 是一個基於 Chainlink 的定制化去中心化預言機網絡,用於為 gTrade 的槓桿交易提供實施的聚合價格。

圖表 7: gTrade 的預言機 DON 運行機制,資料來源:Gains Network 官網

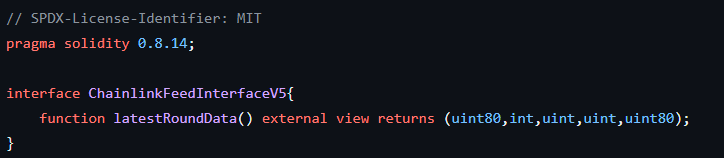

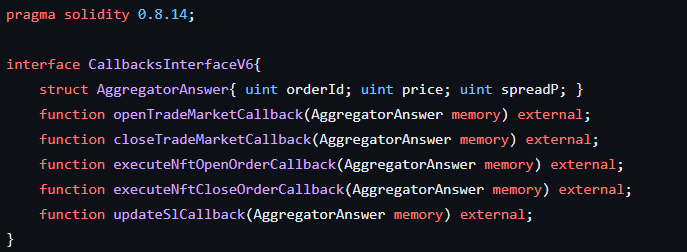

DON 的工作原理是當 gTrade 的交易合約需要執行一個訂單的時候,它會向聚合合約請求當前資產的現貨價格,此時,聚合合約會向 gTrade 的八個按需 Chainlink 節點請求當前價格,而每個 Chainlink 節點會從七個交易所的 API 中取得中位數價格。

圖表 8: 與 Chainlink 預言機網絡的互動介面,資料來源:Github

圖表 9: 回調函數,資料來源:Github

將結果發送給聚合合約後,聚合合約會與相應的 Chainlink 價格預言機進行對比,過濾掉超出 1.5% 的正常值,而一旦收到至少三個答案,聚合合約會再次取其中位數,並且將最終結果發送給交易合約執行訂單。

DON 的優點在於可以根據用戶的需求實時更新價格,而不是每秒更新一次,以節省 gas fee,並且可以看利用 Chainlink 價格預言機作為錨點,保證價格的準確性和安全性。DON 可以支援 gTrade 平台的多交易品種業務需要,包括加密貨幣、股票和外匯等。

以上,我們給予代碼評估 77 百分位的評分。

估值

雖然 GNS 的 TVL 體量只有 GMX 不到 7%,但是市值比上 TVL 的比值卻已經是 GMX 的三倍,隱含了市場對於其借貸效率,增長潛力以及安全性的認可。六個月維度我們認為隨著 gETH 和 eUSDC 納入以及新功能拓展,TVL 有機會突破一億美元大關,根據過去兩年歷史平均市值 /TVL 的比值為 4.84,得到六個月預估市值 4.84 億美元。

主要風險

資金池管理風險,擠兌風險,被攻擊風險。