RUNE 代幣 40 天累計上漲超 4 倍 ,THORChain 借助比特幣生態東風起飛

作者:西柚,ChainCatcher

"40天內累計漲幅超4倍"讓THORChian成為加密社區討論的熱點。其原生代幣RUNE從10月23日的1.8美元開始一路上揚,最高衝至12月3日的7.3美元,創下了2022年4月份以來的新高,代幣市值也從百名開外躍升進了前四十。

如今,RUNE代幣在6.6美元上下震盪,市值約20億美元,在加密資產中排名徘徊在36-40之間。

代幣價格的暴漲,也引起用戶對THORChain協議的關注,人們不禁好奇,這個曾經被"黑客攻擊"纏身的跨鏈協議為何又能再次重回頂峰?背後究竟有何推力?

對於加密OG玩家來說,THORChain並不陌生。在上個牛市周期,Layer1網絡及DeFi應用大爆發期間,鏈與鏈之間的互動成為了日常,資產跨鏈也成為了剛需,THORChain因為能實現原生加密資產跨鏈,曾一度被視為跨鏈界明星代表項目,並得到過Delphi Digital,Multicoin Capital等多個知名加密機構資金支持。

但隨著2021年5月份Luna崩盤、加密市場走熊,THORChain似乎也難逃走涼的宿命,同年6月份,就爆出因為代碼漏洞被黑客多次攻擊,損失高達上千萬美元。自那之後,THORChain產品似乎就進入了休眠狀態,除了偶爾因為一兩次安全事件被關注外,加密市場關於它的消息越來越少,RUNE代幣價格也一直停留在1美元上下震盪。

近期RUNE代幣價格的異常波動在加密社區中掀起巨大波瀾,也讓THORChain強勢回歸。這時人們發現這個跨鏈協議借助比特幣生態爆發的東風,早已掃除被黑客攻擊的陰霾、重獲了新生。

在產品佈局上,THORChain也進行了重塑,已集成了跨鏈橋、借貸、SWAP等產品,並計劃上線合約等產品,從最初的跨鏈橋類產品已經慢慢發展為一個真正意義上的跨鏈協議基礎設施產品。

那麼,THORChain是如何從瀕臨死亡的邊緣又絕處逢生的呢?推動RUNE代幣價格上漲的背後因素有哪些?THORChain會持續保持這樣的增長勢頭嘛?

比特幣跨鏈需求推動THORChain交易量暴漲

從走勢K線圖上來看,RUNE上漲是從10月23日的1.8美元前後啟動的,然後開始了一路高歌模式,整個11月份上漲了3倍多,並在12月3日衝至7.3美元,創了2023年年度新高。

為何RUNE代幣在10月份開啟了暴漲之路?THORChain究竟發生了什麼?或許可以從THORChain協議的TVL和交易量變化上的尋得一些蹤跡。

數據顯示,THORChain平台從10月份交易量開始呈現爆炸式增長,10月份交易月30億美元,11月份80億美元,12月不到一周內就已經完成了月12億美元的交易量。

從DeFiLlama數據變化趨勢來看,THORChain產品的TVL和交易量同樣也是從10月開始呈現暴漲趨勢,TVL從5000萬美元一路增至現今的2億美元,每日交易量也從幾百萬美元增加到了2億美元左右,甚至在11月份多日交易量超過了3億美元。

截至12月7日,THORChain TVL為1.96億美元,24小時交易量為1.95億美元。

由此來看,RUNE代幣價格上漲與THORChain平台交易量的增加有關。

那麼,什麼原因推動了THORChain交易量的增加呢?根據平台數據顯示,THORChain上鎖倉的BTC價值從千萬美元上升至1.3億美元規模,是BTC交易量需求的增加促使該平台交易量節節攀高。

這主要是因為,THORChain是鏈上唯一的支持原生BTC跨鏈交易的平台。

這主要是因為,THORChain是鏈上唯一的支持原生BTC跨鏈交易的平台。

隨著比特幣生態的爆發,對BTC的鏈上交易的需求也隨之增多。但是目前用戶想要獲得鏈上BTC或者將鏈上BTC兌換為其它資產,通常的方式往往使用CEX平台作為中轉站,從CEX平台提取BTC到鏈上或者從鏈上提取BTC到CEX然後再兌換為其它資產等。這對於習慣了鏈上交易的用戶來說,過程過於複雜且目前有不少用戶的加密資產都存放在不同的鏈上生態應用中,BTC跨鏈或者能直接將其它資產兌換為BTC成為了剛需。

THORChain上的跨鏈Swap就可以直接實現BTC與其它加密資產的兌換。如將以太坊上的ETH、BSC上的BNB、雪崩鏈上的AVAX直接兌換為比特幣鏈上的BTC,或者將BTC兌換為所需的鏈上加密資產等,省去了與CEX交互這一環流程。

ChainCatcher消息,10月份期間,FTX的攻擊者將獲得的ETH贓款多次通過THORChain兌換為BTC。其中10月5日那天,攻擊者還使用THORChain,將價值2500萬美元的1.5萬枚ETH跨鏈兌換為BTC。

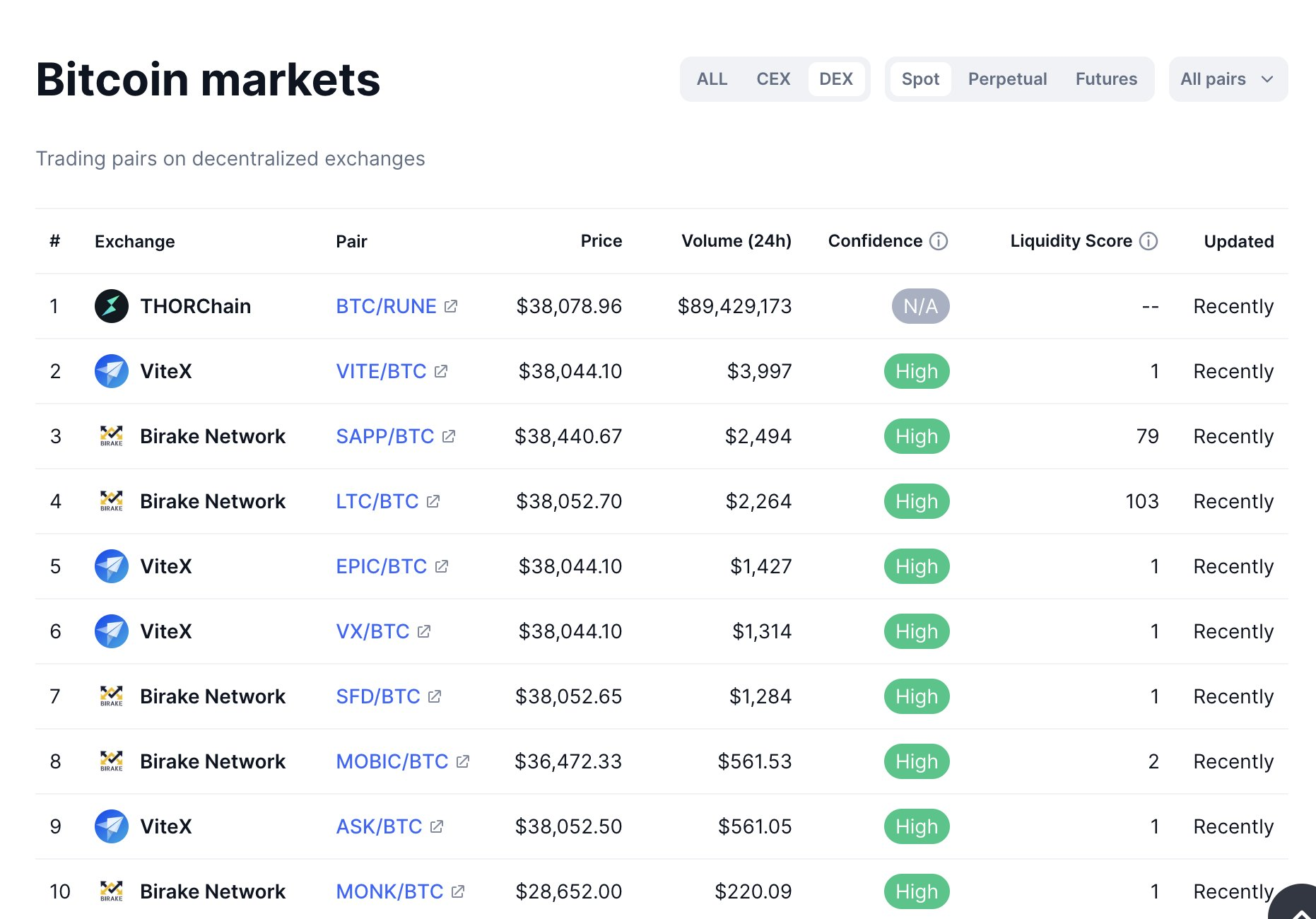

有加密用戶反饋,根據11月29日的BTC交易量數據計算,在CEX和DEX市場中,THORChain已成為第五大BTC交易所,可與Kraken法國站並駕齊驅。

另外,該用戶表示,他預測明年年底,THORChain將有可能晉升為前三大交易所之列。

不過,也有用戶表示,THORChain不支持法幣出入金,僅僅完成的是鏈上BTC的兌換交易,和CEX平台的交易體量不具有可比性。

關於THORChain協議現今的發展情況,有加密用戶表示,如今的THORChain不應該再去用DEX、跨鏈橋對標它,它已成為繼CEX之後新的鏈上原生BTC交易場所。

目前,從BTC交易量上來看,顯然THORChain已經成為鏈上BTC交易的主要陣地。

THORChain已集成跨鏈Swap、資產存儲、"三無"借貸等功能

借助比特幣生態東風,THORChain成功從跨鏈橋產品成為鏈上第一大BTC交易場所。其實,THORChain公開動作不斷,接連上線新產品。7月份推出Streaming Swaps,支持用戶將大額交易拆分為多個子交易以獲得更好的執行價格;8月份,宣布上線借貸協議,宣稱該借貸產品"無強制清算、無利息、無到期日";10月份,宣布原生代幣RUNE已全部分發,所有VC及團隊的代幣都已解鎖,僅剩餘財政部持有700萬枚(流動的)用於資助生態系統。

尤其是8月份上線的借貸協議,因為"無強制清算、無利息、無到期日"這種"三無"機制,備受關注。據悉,官方表示設計該產品耗時1年多。

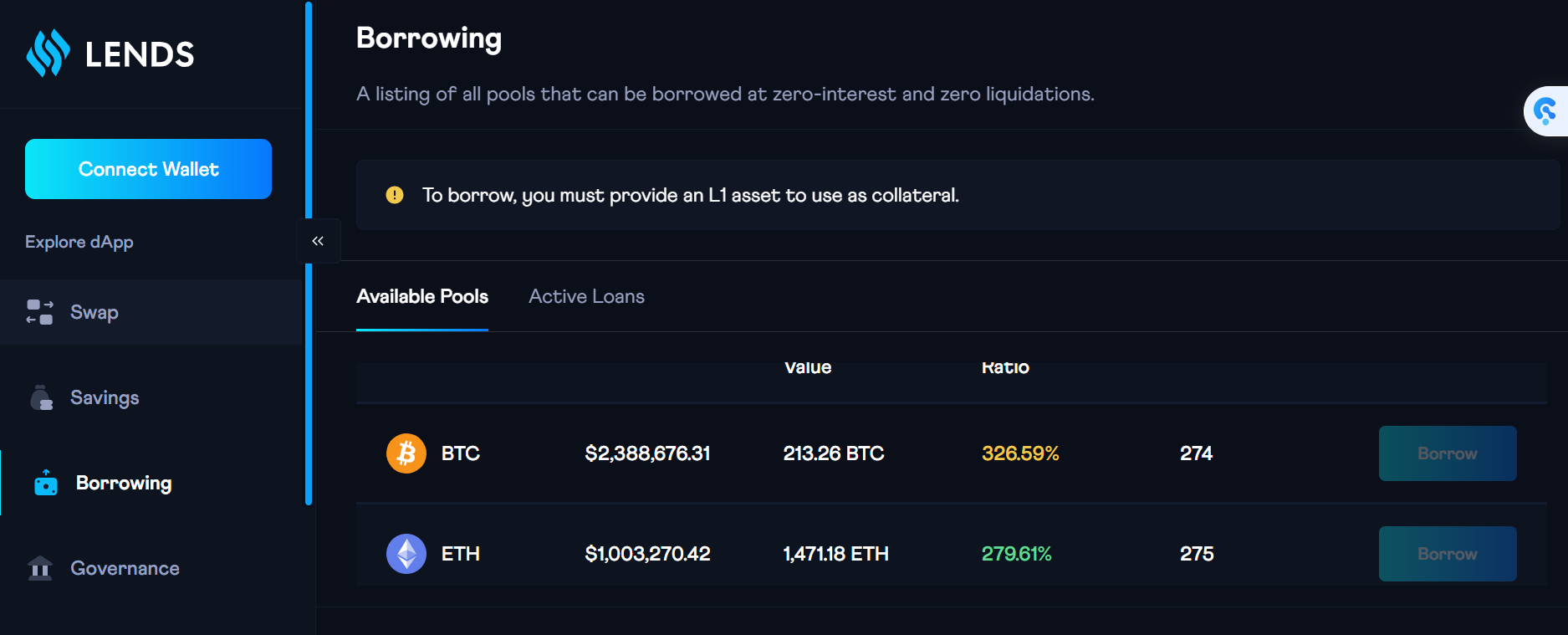

目前,THORChain的借貸產品LENDS僅支持BTC和ETH兩種資產抵押借貸,未來將擴展至如BNB、BCH、LTC、ATOM、AVAX等各Layer1的Gas資產等。抵押率為200%到500%範圍不等,具體將根據市場需求來定,最短貸款期限為30天。

"三無機制"具體是如何實現的呢?即用戶存入抵押資產如BTC\ETH等會先兌換為RUNE,然後將一部分RUNE兌換為與美元掛鉤的穩定幣資產TOR(THORChain開發的穩定幣)債務給用戶,剩餘的RUNE則銷毀。所以每當有新借款產生時,RUNE資產就會陷入通縮,而借款還款時,RUNE就會通脹。

無利息是因為用戶在借款時需要支付多重Swap和資產轉換的費用。舉個例子來講,用戶存入10BTC,按照200%抵押率,其實是先將BTC兌換為RUNE,然後借出將一半RUNE兌換為TOR借給用戶,THORChain則銷毀另一半RUNE。在還款時,則是TOR先兌換為RUNE,系統也需要鑄造另外的RUNE,然後將RUNE兌換為BTC才還給用戶的。

由此來看,一筆借款從發生到完成,至少發生了4個Swap過程,2次資產轉換的過程,而這些過程中產生的費用都將會有用戶支付。因此,在借款時其實是用手續費覆蓋借款利息。

無清算和無到期日,則是因為THORChain內的借款都是以RUNE代幣作為中間產品對接的,相當於用戶借的也是RUNE,且債務是以TOR計價、固定的。這也意味著,當抵押物資產價格上漲時,當用戶贖回時用戶也只需要歸還定量的RUNE即可,下跌時同樣也只需歸還定量的RUNE。

LD Captial認為該產品在設計邏輯上其實是"多空產品",用戶和RUNE是對手盤。對用戶來說,本質上是多BTC/ETH的抵押資產,做空TOR;對協議來說,本質是在空BTC/ETH,多TOR。因此用戶相當於購買了一定時間的BTC看漲期權,THORChain和RUNE的持有者是對手盤。

另外,在THORChain借款發生的那一刻就已經全部償還了。什麼意思呢?舉個例子來講,A(借款人)向B(Thorchain)借錢100元,A需要抵押200元給B,B借給A 100元後其實還剩餘100元,B手中剩餘的100元RUNE銷毀了,這相當於B與A之間的債務在發生的時候就已消除了,B根本不需要A還款,所以沒有到期日也沒有清算。

儘管抵押品不是價格不變的人民幣,而是價格是波動的BTC和ETH,但是發生時二者債務就已清除,無論抵押物價格如何波動,其實最終只是THORChain系統內RUNE代幣的增多或減少。但對於THORChain協議來說,短暫的RUNE數量通脹或通縮既然屬於都是系統內部賬目、協議都是可控的,因此沒有清算和到期日,更希望用戶一直不用還款。

截至12月7日,THORChain的借貸產品上抵押的BTC價值為240萬美元,ETH價值100萬美元。從運營數據來看,該產品的表現並不理想。

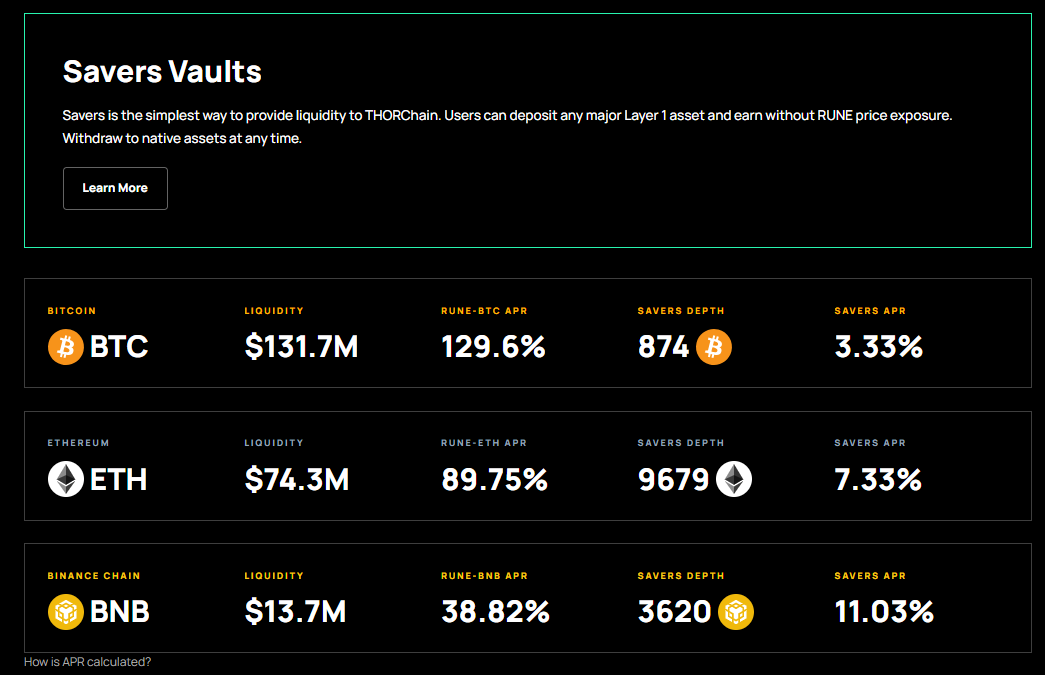

相比之下,此前上線的存儲收益型產品Saver比較受歡迎,已鎖倉價值1.79億美元的加密資產。該產品支持用戶存入單幣(如BTC、ETH、BNB等資產),儲戶從每次跨鏈兌換中賺取收益。

另外,用戶也可以通過為平台提供LP流動性賺取更高的收益。

需要注意的是,此前THORChain上的LP資產無常損失官方補貼已取消。今日,THORChain還在社交媒體發文提示用戶,LP頭寸的無常損失已禁用,用戶需要重新評估其風險。

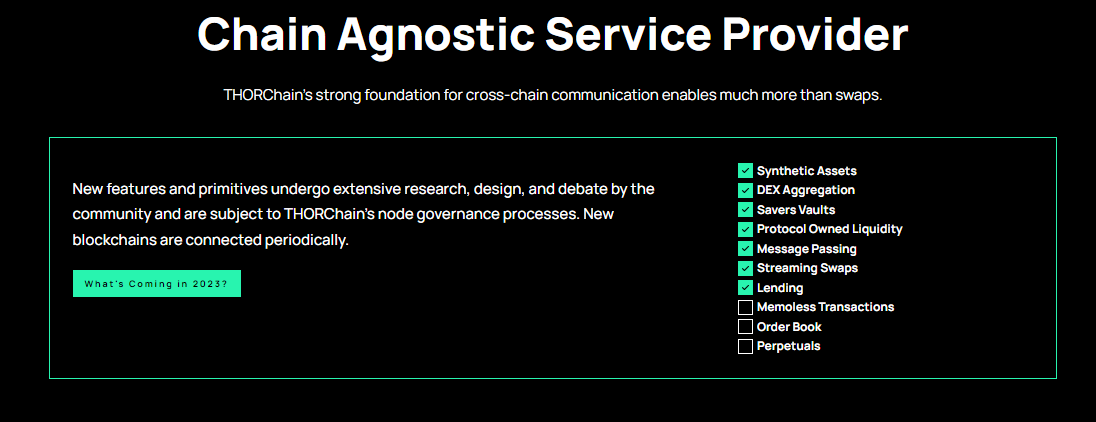

總的來說,THORChain協議上已經開發並集成跨鏈平台THORSwap、借貸LENDS、存儲(Saver)、穩定幣TOR等產品。未來還計劃上線合約、訂單簿交易等功能。

另外,THORChain還支持其它DEX、跨鏈橋或錢包集成,如跨鏈橋Chainflip、聚合交易平台Matcha等DeFi產品都已集成合作。

顯然,THORChain也已經從一個跨鏈橋產品一步步發展成為了基礎設施產品。

"安全事故"陰霾難退散,高收益率或暗藏玄机

儘管從運營數據增長來看,THORChain似乎未來一片光明,而10月份官方公開宣布的RUNE代幣已全部分發的消息,也被用戶視為是明牌釋放利好。但依舊有用戶擔心平台上的資產安全,畢竟這個項目可謂是被黑客攻擊和安全事故產生的項目。

2021年6月底的一周內曾接連曾因代碼漏洞被黑客三次攻擊的經歷令人印象深刻。根據慢霧團隊統計,2021年6月29日,THORChain遭"假充值"攻擊,損失近 35 萬美元;2021 年 7月16日,二次遭"假充值"攻擊,損失近800萬美元;2021年7月23日,THORChain再三遭攻擊,損失近800萬美元;共計損失了超1600萬美元。

儘管在2022年Q1,THORChain公布其財政收入超2億美元,並表示已全部還清所有負債。但並沒有給用戶帶來太大的信心。

今年3月份,又被爆出疑似存在潛在漏洞或會影響THORChain運營,隨後官方表示出於謹慎考慮已暫停交易並進行調查。本次漏洞雖然沒有帶來資產損失,但是已鎖倉價值上億美元的資產的THORChain安全性依舊讓人憂心忡忡,一時難掃被攻擊的陰霾。

另外,Youtub博主@crypto3D發現,THORChain的跨鏈平台THORSwap上的LP高收益顯示也暗藏玄机。顯示的收益並不是在DeFi應用中常見的APR而是"LP Annual Growth"年度增長率,這個數據出奇的高,並讓用戶有一種錯覺是LP的年化收益率。

其實,這個年華增長率是把LP中的資產價格上漲的收益也匯合加總到收益內了。就拿RUNE-BNB流動池來舉例,顯示的LP增長收益率為1794%,這是BNB價格的上漲和RUNE價格的上漲收益也包含在內,並計算成了年化增長。

因此,用戶在該平台進行LP做市時,不要被高收益誤導,具體收益還需要自己測算。