加密帝國DCG,會是比FTX欺詐更嚴重的騙局嗎?

原文作者:Vijay Boyapati(@real_vijay)

編譯:czgsws、0x711,BlockBeats

早在 2022 年 6 月三箭資本爆雷後,就曾有傳言稱 DCG 也要"撐不住了"。今年 1 月,Genesis 在 FTX 的爆雷的餘波中再也堅持不下去,正式提交第 11 章破產申請文件。三箭資本創始人 Zhu Su 當時就曾發文揭露 DCG 的欺詐行為,為自己「背鍋俠」的身份打抱不平。

今年 8 月,彭博社發文稱,紐約總檢察長辦公室、SEC 等監管機構正在調查 Genesis 及其母公司 DCG。9 月再次曝出「美聯邦探員正對 DCG 及其子公司 Genesis 進行深入調查」的新聞。然而時至今日,DCG 及其 CEO Barry Silbert 到底做了什麼,是否應該接受法律的審判,卻仍然沒有定論。

11 月 6 日,加密 KOL Vijay Boyapati(@real_vijay)在社交平台發文控訴 DCG 及其 CEO Barry Silbert 的欺詐行為,並稱這是「2022 年比 SBF 貪污案更重要的欺詐案」。那麼 DCG 締造的比特幣信託究竟是諾亞方舟抑或是欺詐騙局,Vijay 以他的角度,對該公司抽絲剝繭,層層分析。

BlockBeats 將原文整理編譯如下:

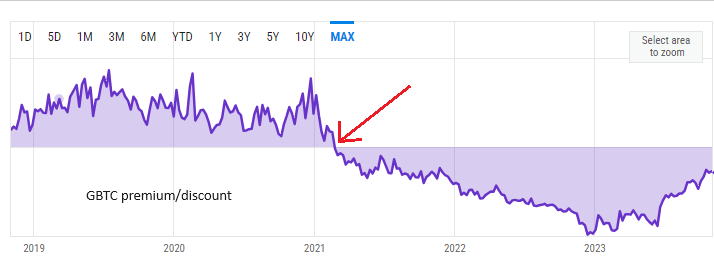

為了充分了解 DCG 的欺詐行為及其影響,我們必須回到 2013 年,當時 Barry Silbert 創立了 Grayscale,該基金提供了第一支信託,使投資者能夠從其經紀賬戶購買比特幣。多年以來,GBTC 是股票市場資本獲得比特幣敞口的唯一途徑,並且由於其採用信託架構(沒有類似 ETF 的贖回機制),GBTC 在早期的交易歷史中,交易價格始終高於其 NAV(資產淨值)。這就意味著市場上該基金的價值大於其實際基礎資產(比特幣)。股票投資者沒有太多選擇,他們願意為 GBTC 支付溢價,只是為了獲得比特幣敞口。

GBTC 份額是通過向 Grayscale 支付比特幣創建的,6 個月後,用戶方可收到等值的 GBTC 份額。GBTC 溢價的存在(一度超過 40%)使得套利交易成為可能,並越來越有利可圖。投資者可以通過做空一定量(假設為 x)比特幣同時向 Grayscale 提供等量比特幣來進行套利交易。6 個月後,套利者可以通過出售 GBTC(其交易價格高於 x 比特幣)來平倉,並賺取溢價。這就是常見的 GBTC 溢價套利交易。

一些市場參與者意識到這種交易是「大有可為」且表面上沒有風險的(因為 GBTC 的溢價始終存在),遂開始大量湧入。其中兩個參與者:對沖基金三箭資本和借貸平台 BlockFi(兩者現在都是破產狀態)。三箭資本不僅賺取 GBTC 溢價,還利用槓桿進行套利交易。它借入了大量的比特幣來增加回報。但他們向誰借錢呢?Genesis。

與 Grayscale 一樣,Genesis 也是 DCG 旗下子公司之一。這樣的公司架構是 Barry Silbert 有意模仿伯克希爾哈撒韋的公司結構並將其應用於加密市場。Genesis 是加密貨幣市場上最大、最重要、也是本質上首要的經紀服務商。其同時擁有交易/衍生品部門(GGT)和貸款部門(GGC),但對於外人來說,它只是一個實體,因為兩個部門共享辦公空間甚至員工。

Genesis 通過向比特幣持有者(無論大小)提供比特幣存款利率來獲取他們的比特幣,然後以更高的利率借出這些比特幣並從利差中獲利。Genesis 借給誰了呢?三箭、BlockFi 和 Alameda 等。

此時,應該指出的是,DCG 直接控制 GGT(Silbert 從 2013 年至 2022 年 7 月擔任其董事會主席),並通過 GGT 控制 GGC。GGC 直到 2022 年 6 月才設立董事會,當時任命了一個董事會,其中三分之二的成員來自 DCG。

DCG 有巨大的動機鼓勵 Genesis 發放比特幣貸款,用於 GBTC 套利交易,因為這些比特幣將流入 Grayscale(DCG 的另一顆皇冠上的明珠),然後流動性便困在 Grayscale(因為沒有 ETF 贖回機制)。而 Grayscale 利用這些"鎖定"的比特幣,每年收取 2% 的高額費用用於「管理基金」(說白了就是什么都不做)。目前,GBTC 擁有超過 62 萬枚比特幣,這意味著 Grayscale 每年將收取超過 1.2 萬枚比特幣作為管理費用。

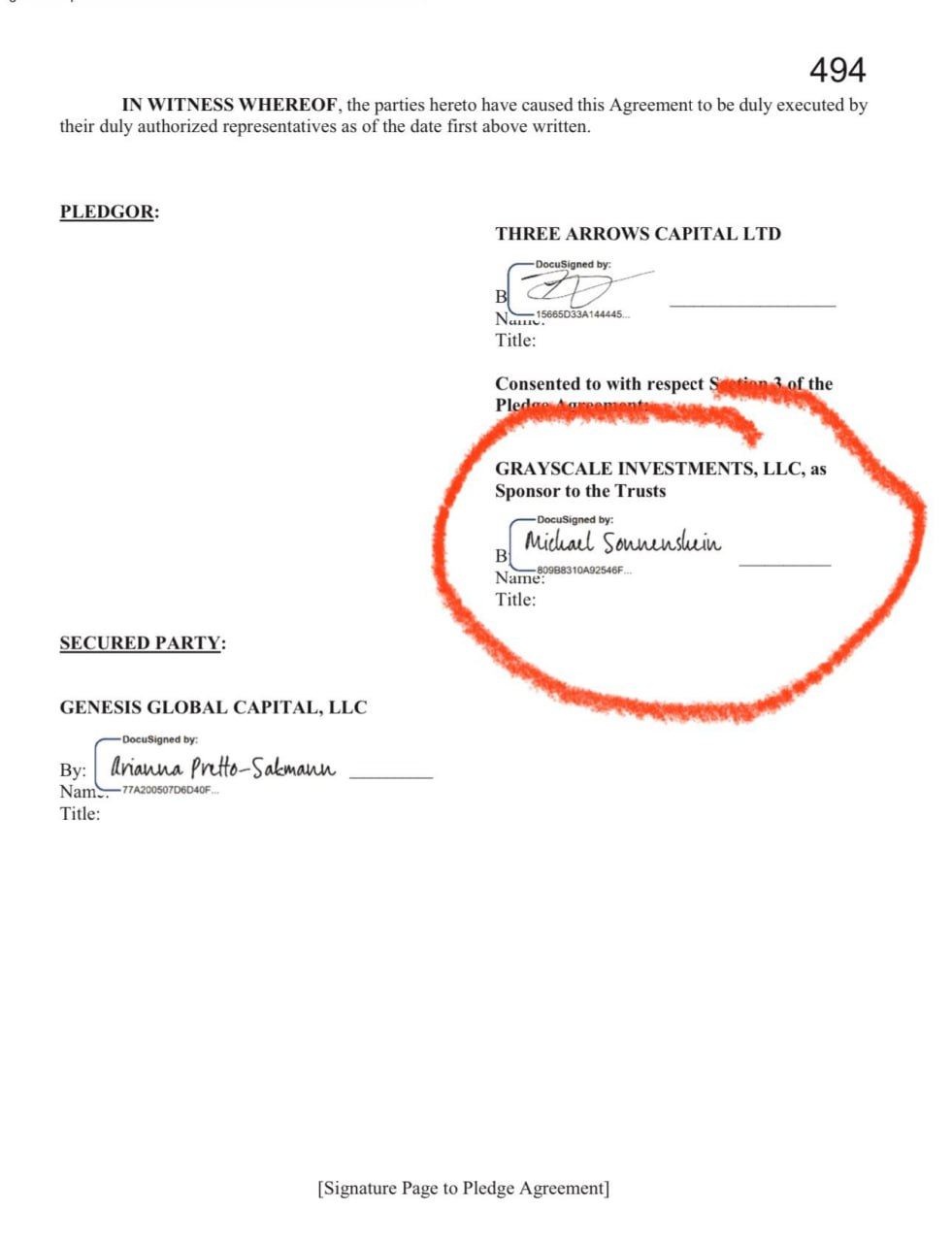

Grayscale 的利潤流向其母公司 DCG。這時你會發現 DCG、Grayscale 和 Genesis 之間存在一些重要的利益衝突。事實上,Grayscale 甚至知道 Genesis 為推動資金流入 GBTC 而提供的貸款。文件顯示,Grayscale 首席執行官簽署了 Genesis 向三箭資本提供的貸款。由此可見,Barry Silbert 曾表示,這些家族企業以"保持一定距離"的方式運營的想法明顯是可笑的。

隨著時間的推移,股票市場出現了獲得比特幣敞口的新方法(例如 Microstrategy 的股票、期貨 ETF、國外的現貨 ETF)。新的競爭,加上套利交易產生的大量 GBTC 股票,開始衝擊 GBTC 的溢價。

2021 年 2 月 23 日,GBTC 溢價首次變為負數(即變成折價)。從那以後,它就再也沒有回到正溢價過,折扣一度高達 49%------也就是說,該基金只值其基礎資產價值的一半。套利交易已經玩完了。

隨著 GBTC 溢價套利交易的結束,三箭資本失去了最可靠、最有利可圖的賺錢方式。然後,它轉向了另一項風險非常大的交易:TerraUSD 套利交易。與此同時,Genesis 正繼續向他們提供貸款。

2022 年 5 月 7 日,Terra Luna 生態系統開始崩潰,LUNA 和 UST 代幣在幾天內基本歸零。鑑於其槓桿作用,LUNA\&UST 的崩潰成為壓垮三箭資本並使其嚴重資不抵債的最後一根稻草。

三箭的破產給向其提供貸款的公司造成了巨大的漏洞,其中最大的是 Genesis,它向三箭提供了 23 億美元的貸款。雖然通過適當的風險管理和抵押品的使用,可以管理此類風險。但 Genesis 的風險管理非常糟糕。

2022 年 6 月中旬,三箭拖欠 Genesis 向其提供的比特幣貸款。在清算了其所擁有的數量極少的抵押品後,Genesis 的資產負債表上留下了 12 億美元的缺口,現在它也資不抵債了。

此時,如果向 Genesis 提供比特幣的貸方試圖撤回比特幣,Genesis 將無法履行其義務。在這一點上,Genesis 首席執行官Michael Moro此時宣布破產才是正確的處理方式。

但 Michael Moro 沒有宣布破產,而是與其母公司首席執行官 Barry Silbert 制定了一項計劃,以掩蓋 Genesis 資產負債表上的損失。通過這樣做,他們能夠減輕 Genesis 貸方的擔憂,從而最大限度地減少提款行為。

作為 Genesis 對三箭公司的破產索賠(由於 3AC 的徹底崩潰而幾乎一文不值)的交換,DCG 將向 Genesis 提供 11 億美元的"期票"。Michael Moro 向市場保證,它已經"深思熟慮地減輕了損失"。

事實上,這張期票完全是騙局。Barry Silbert 沒有注入實際資本來填補 Genesis 資產負債表上的漏洞,而是提供了一張低於市場利率且十年內無法贖回的票據。

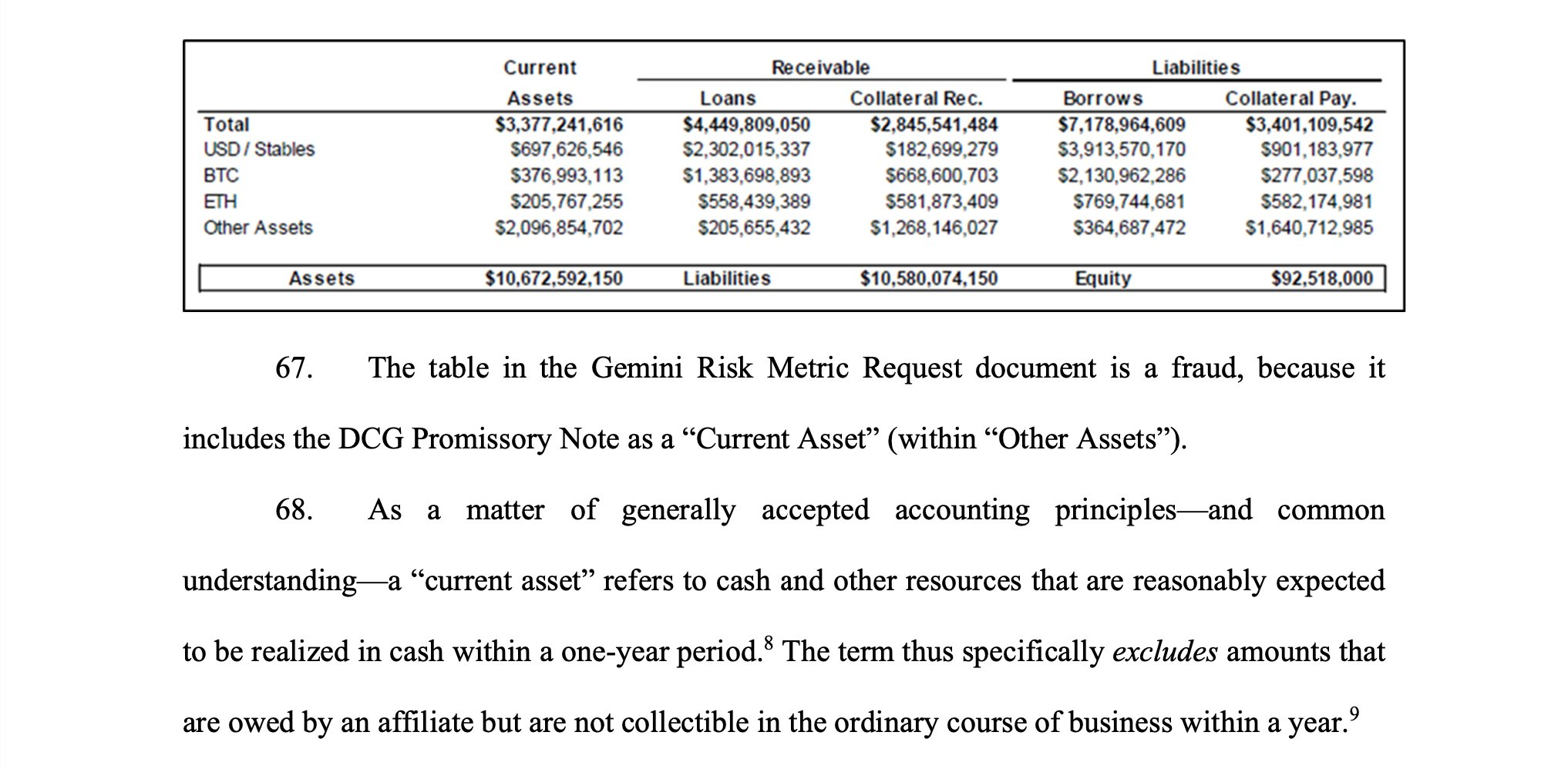

很明顯,Barry Silbert 知道本票並不能解決 Genesis 的破產問題,因為在 Genesis 後來的破產中,他對同一張票據的估值只是 Genesis 聲稱的 11 億美元的一小部分。資產負債表的漏洞仍然存在。在實施了這一金融欺詐行為後,Genesis 的高管們開始全力以赴,努力讓客戶相信自己有償付能力,謊稱收到的本票是流動資產(相當於現金)。

這就提出了一個問題,即"DCG 為何介入"。當他們本可以讓 Genesis 破產時,為什麼要冒進行刑事欺詐行為的風險呢?答案是:

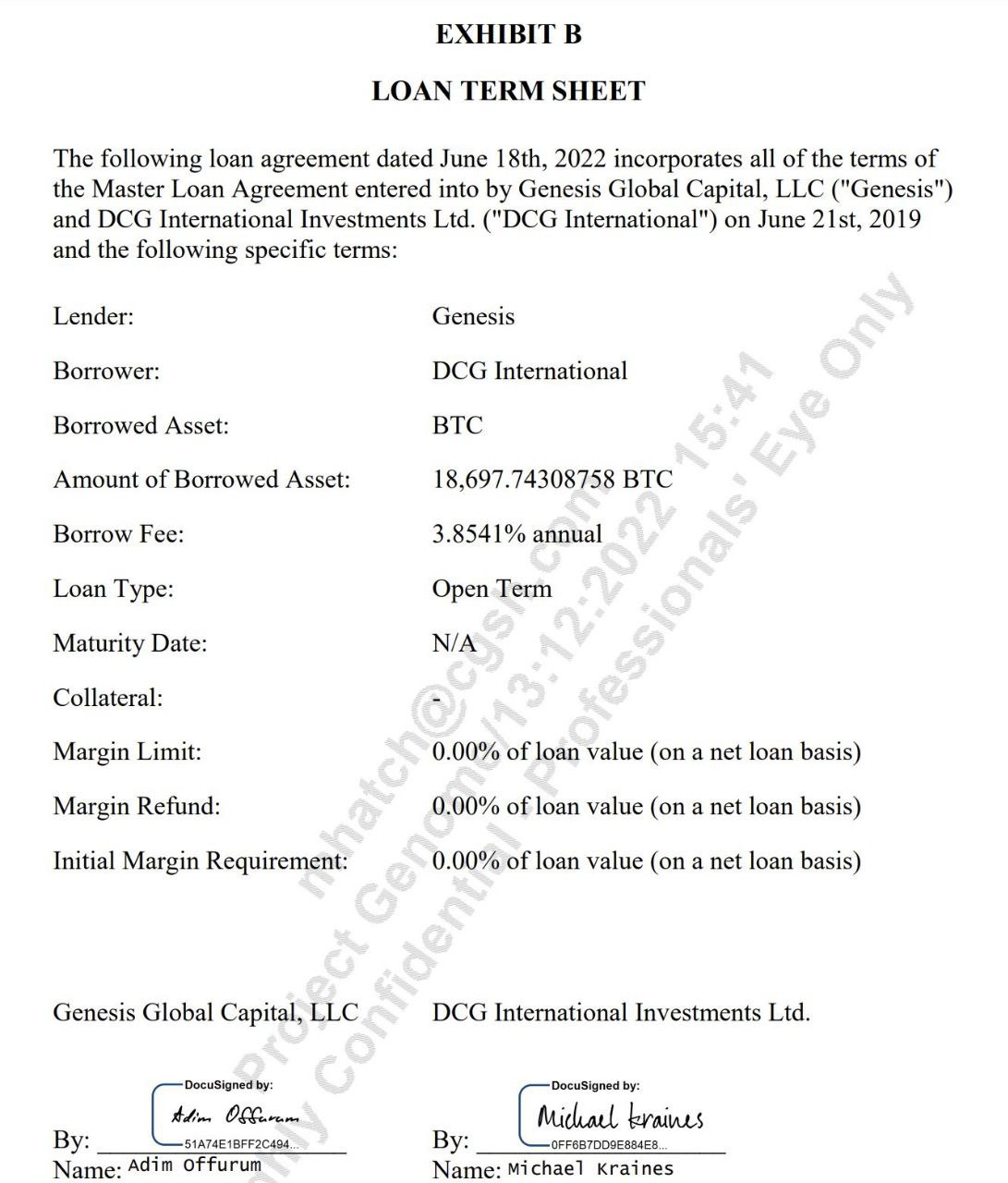

DCG 是 Genesis 最大的借款人之一,它把投資組合公司 Genesis 作為自己的存錢罐。

事實上,就在三箭爆雷事件導致 Genesis 的資產負債表出現漏洞後,DCG 于 6 月 18 日從破產的 Genesis 公司借了一筆 18,697 比特幣的巨額貸款。DCG 也在運行 GBTC 套利交易,但現在被成堆的水下 GBTC 困住了。

如果 DCG 讓 Genesis 破產,它就一樣會陷入破產程序,並被迫償還從其子公司獲得的巨額貸款。相反,Barry Silbert 和 DCG 選擇了「假裝不知情的苟延殘喘」。

Genesis 的破產問題最終在 2022 年 11 月暴露出來,當時 FTX 崩潰了,整個領域的客戶紛紛撤回比特幣。Genesis 無法滿足客戶的提款請求,並於 2022 年 11 月 16 日凍結了提款。

當時,DCG/Genesis 還在狡辯稱,是 FTX 的崩潰和隨之而來的市場動盪導致了其客戶資金「暫時」凍結的局面。事實上,Genesis 自當年 6 月起(三箭爆雷時)就已經資不抵債了。

即使在凍結提款後,Genesis 仍聲稱它並未資不抵債,只是面臨「久期不匹配」問題。也就是說,它有足夠的資金來滿足提款請求,但不是立即可用。這是深深的誤導。

2023 年 1 月 19 日,Genesis 被迫宣布破產,並慢慢向債權人揭露其欺騙行為的嚴重程度。債權人痛苦地意識到,DCG 從未真正解決過 Genesis 的破產問題。

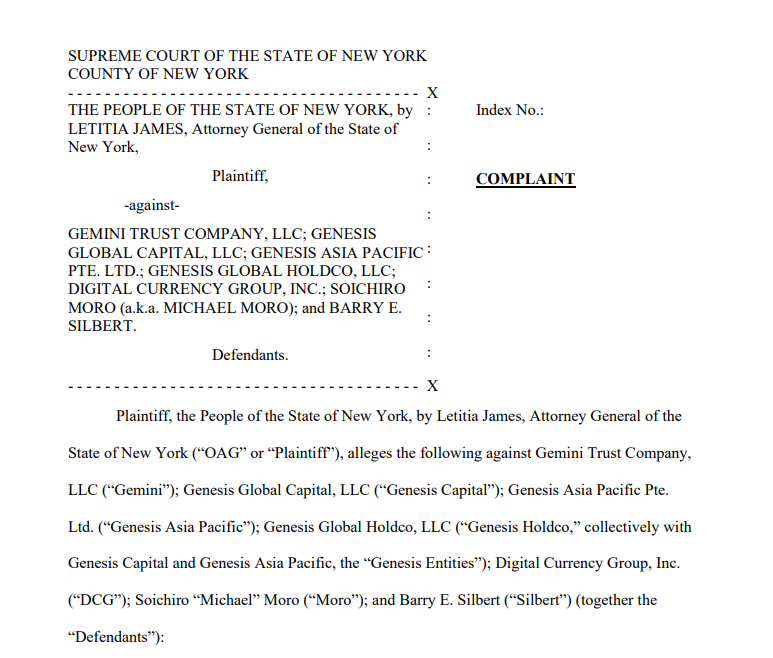

2023 年 10 月 19 日,紐約總檢察長對 Genesis、DCG 以及 Barry Silbert 和 Michael Moro 個人提起民事訴訟。該控訴內容詳細且具有實質性,指控其存在大規模陰謀,詐騙數十萬投資者。

雖然 NYAG 起訴 Silbert 等人屬於民事案件,但紐約南區或東區很可能將此案列為刑事案件。許多普通投資者失去了畢生積蓄,DCG/Genesis 成為 22 年市場崩潰的核心。

Genesis 爆雷與 FTX 欺詐有許多驚人的相似之處:

欺騙性的資產負債表

用於安撫投資者的虛假公開聲明

一小群內部人士實施金融欺詐

輕信他們的財經媒體懶得提出尖銳的問題

這個故事與 FTX 崩潰一樣重大和重要,但卻很少受到公眾關注。故事的結局可能同樣具有戲劇性------Barry Silbert 和 Michael Moro 可能會成為 SBF 的獄友。

正如美國律師在 FTX 的審判中指出的那樣,"任何為了獲取或者保留合法獲得的資產而做出虛假或欺詐性陳述的行為都是重罪。"

對於那些密切關注的人來說,警告信號是存在的。Michael Moro 在實施本票欺詐後不久就被迫離開或跳槽。Lawrence H. Summers 也辭去了 DCG 顧問的職務,可能是感覺到了內部發生的一些非常可疑的事情。

當欺詐行為被揭露並被起訴時,NYAG 以及其他可能的聯邦機構,了解 DCG/Genesis 發生的事情的小核心圈子將成為合作證人,就像 SBF 的核心圈子對他的指證一樣。

從提起的訴訟來看,紐約總檢察長已經有了一名在本票欺詐期間擔任 Genesis 董事的合作證人。

不幸的是,財經媒體(彭博社/路透社/CNBC)在 Genesis 案和之前的 FTX 案中都極其疏忽。當面對重要問題給出模板式回答時,他們表現出了令人尷尬的輕信(例如,SBF 聲稱 FTX 和 Alameda 之間不存在利益衝突)。

像@coffeebreak_YT和@laurashin這樣的非企業記者(自媒體或經營個人播客)一直在提出難題,並在收到沒有意義或禁不起推敲的答案時保持理性的懷疑態度。

DCG 說「此案沒有任何依據」時,就嚴重傾向於企業的雙重言論。該案內容詳實、詳細,並有一位經驗豐富、知識淵博的證人提供支持。DCG 尚未對紐約總檢察長提出的任何一項指控進行有意義的反駁。

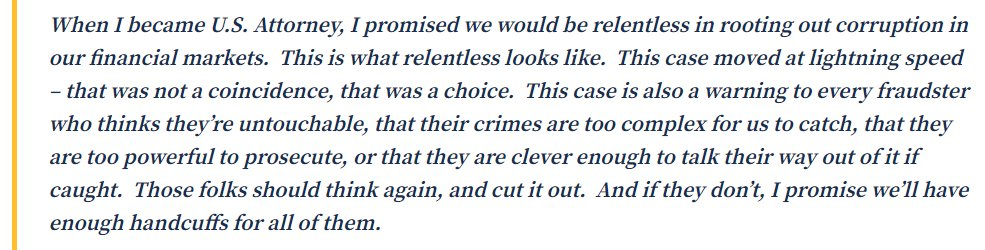

那麼誰將站出來破局?數十萬投資者遭受損失,其中許多人已遭受重創,但 Barry Silbert 仍然坐在他的寶座上。這裡我將引用起訴 SBF 的美國檢察官的話:

"當我成為美國檢察官時,我承諾我們會不遺餘力地根除金融市場中的腐敗。這就是所謂的不遺餘力。這個案件以閃電般的速度推進------這不是巧合,這是選擇。這個案例也是對每一個自認為不可觸碰、認為他們的犯罪行為太複雜而我們無法抓捕、認為他們勢力太大無法起訴、或者認為如果被捕可以用巧言令色脫身的騙子的警告。那些人應該重新思考,並停止他們的行為。如果他們不這麼做,我保證我們的手銬足夠逮捕他們所有人。"