除了貝萊德,其他金融巨頭有哪些佈局?

撰文:王駿,inpower 創始合夥人

近日貝萊德的比特幣現貨 ETF 受到市場持續關注,正好我也在準備主流機構參與資產資產代幣化的內容,那就蹭個熱點吧~

關於貝萊德比特幣現貨 ETF 已經有各種各樣的文章,我就不重複了~

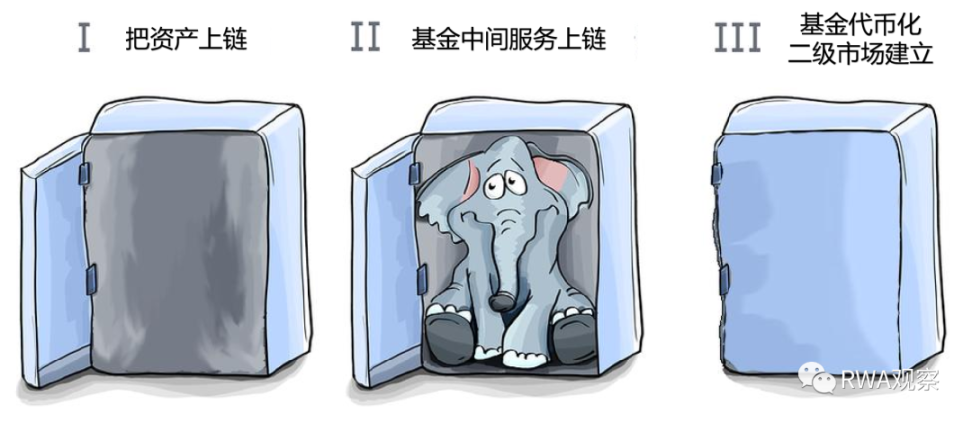

在之前要把基金代幣化,總共分幾步?中我提到,可能是這樣的三步:

- 在傳統基金架構下,納入鏈上資產

- 基金中間服務環節上鏈

- 基金代幣化二級市場建立

比特幣作為原生的鏈上資產,不排除在比特幣現貨 ETF 註冊通過後,其他鏈上資產(加密貨幣)參考這個方式進入傳統金融市場。

貝萊德作為一個資管規模達十萬億美元(沒錯,全球加密市值的十倍)的巨頭,其 CEO Larry Fink 早在去年年底就公開表示:「下一代的市場,下一代的證券,就是代幣化證券。」

其實傳統金融早早就在佈局資產代幣化了,這將為未來的市場提供大量的資產和資金。

01 老牌金融機構紛紛佈局存款代幣

摩根:我們是第一家鏈上服務機構

大摩早在 2015 年就開始在內部實驗區塊鏈技術,搞了一個資管平台叫 Onyx。到現在應該已經處理的資產交易規模有一萬億美元了吧,連高盛都是他們的客戶。

大摩(J.P.Morgan) 還發了一個幣,叫 JMP Coin,這個幣是大摩內部用存款基礎的存款代幣,應該後續所有的銀行都會參考這個方案。但現在存款代幣在監管那邊還是有點小阻礙,所以還沒正式對外發行。

去年大摩還申請了一個「J.P. Morgan Wallet」的商標,可以說是傳統金融行業的楷模標兵了。

花旗:我們的代幣服務趕上來了

花旗在今年 9 月中旬推出了自有的代幣服務,客戶可以把存款轉化為數位化代幣(還是存款代幣)。

花旗和大摩一樣,目前都只面向內部機構客戶,主要滿足的需求場景還是跨境支付 / 自動化貿易這些老大難問題。

這次花旗的方案可能更深入行業應用,找了國際航運巨頭 Maersk 主要解決他們交運河過路費的問題。

國際航運和我們高速公路交過路費可不一樣,國際支付可能要幾天才能完成結算。通過代幣化的方案就可以節約很多時間了,而且以前需要通過銀行擔保和信用證等方式產生的費用也可以砍掉。

瑞銀:我們搞了個代幣化的貨幣基金

就在今年十月初,瑞銀資管發布了一個模擬應用:基於以太坊的代幣化貨幣基金。

互聯網人可太熟悉貨幣基金了,當初引爆互聯網金融的明星產品餘額寶的底層,就是天虹基金提供的貨幣基金呀。

這個應用是瑞銀代幣化平台直接主導的,瑞銀官方的數位資產平台,在新加坡的框架下完成合規

貨幣基金的代幣,四捨五入約等於存款代幣吧。

各個銀行:CBDC 再不出來,我們自己搞存款代幣啦

如果各個主權機構的 CBDC 遲遲不出來,那各大傳統機構的存款代幣可能真的可以起到 CBDC 的作用。

畢竟在真實世界,各位的存款其實也都是各個商業銀行賬本上記錄的錢,也不是央行 M1。

金融機構標兵大摩測算過,CBDC 的那些好處,例如降低結算手續費和時間 / 降低對手交易風險等,通過存款代幣也可以實現。

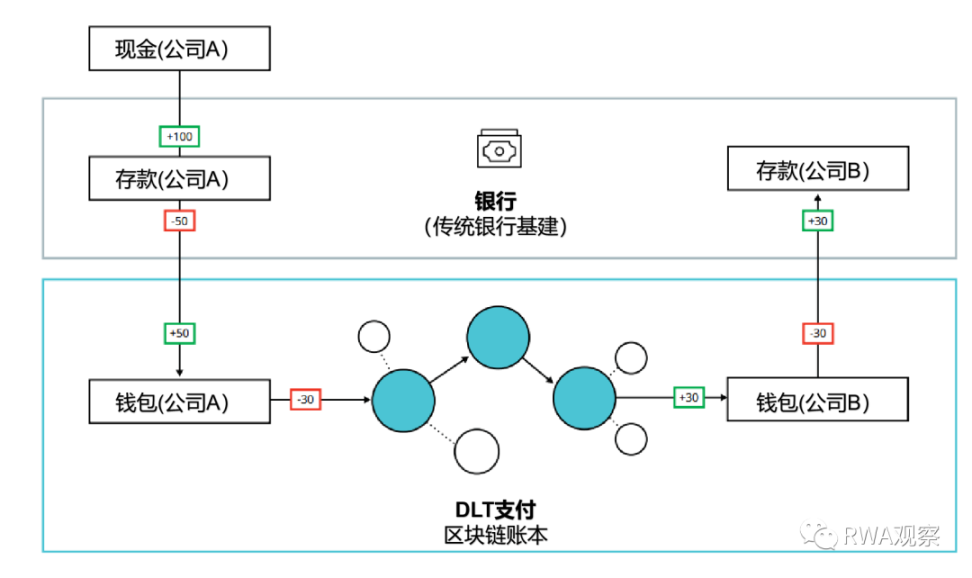

大概的流程是這樣的:

相信大家的都看到了,有一大坨中間 DLT 支付的環節目前好像有點缺失呀。

沒錯,目前各個銀行的存款代幣大多數都只在自己的網絡裡面使用。

要實現各個銀行存款代幣直接的互相結算,還需要其他巨頭的參與。

02 結算方案暗流湧動

美聯儲:來我們的網絡結算吧?

今年 7 月,尊貴的美聯儲(實際是美聯儲下屬的紐約創新中心)親自下場提出了一個 RLN(regulated liability network 監督責任網絡)概念方案。

這個方案可以在美國的合規背景下,實現多種資產的跨境實時結算。

美聯儲都親自下場了,那當然還會有一眾小弟跟上,包括:

SWIFT、紐約美隆銀行、花旗、恆生、萬事達、PNC 銀行、TD 道明銀行, Truisk 銀行、美國合眾銀行和富國銀行。

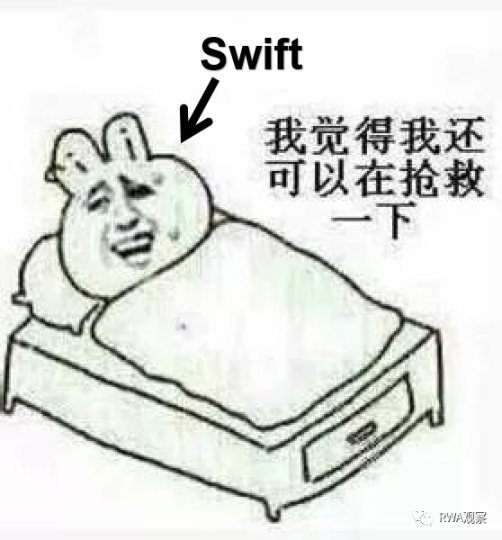

Swift:繼續用我們呀,我可以變成一個節點

傳統銀行要實現跨境結算,必須使用 Swift。

加密貨幣也動不動要革 Swift 的命。

Swift 自己當然也不會坐以待毙呀。

在八月末,swift 上線了一個項目,這樣 swift 仍然可以在未來銀行間代幣化資產的轉讓中,作為一個核心節點。

在這個項目中,Swift 也拉了一批小弟,而且有一些和美聯儲有重複:

ANZ( 澳新銀行集團)、法國巴黎銀行、紐約梅隆銀行、花旗、兩家歐洲清算巨頭 Clearstream/Euroclear、勞德埃銀行、Six Digital Exchange (SDX) 和 DTCC(美國證券集中保管結算公司,就是今天貝萊德上的那家)。

Chainlink: 跨鏈方案用我的就好

在 Swift 提出的方案中,各個銀行都會有自己的私有鏈,用於原始資產上鏈(各個大機構實際也是這樣做的),然後通過 chainlink 提供一個企業抽象層(最近大名鼎鼎的 CCIP)把資產跨鏈映射到以太坊的 Sepolia 網絡。

如果這個方案得到推廣應用,那最大的贏家可能是?

03 傳統交易所短期別指望

納斯達克:我的托管方案暫停了

其他金融機構正在加緊佈局的時候,納斯達克在今年七月份宣布他們的數位資產托管方案暫停了。

這個方案納斯達克在 2018 年就提出來了,這次暫停的官方說法是因為「監管的不確定性」。

與此同時,各大比特幣現貨的 ETF 申請紛紛採用 Coinbase 的合作方案。不過考慮到 Coinbase 和後續的 ETF 都是登陸納斯達克,可能真的是避嫌吧?

倫交所: 我還在溝通中

倫敦證券交易所也表示正在籌備新的數位資產交易市場,這個市場會基於區塊鏈技術建立,並作為單獨的主體與倫交所進行切割。

目前的進展嘛,還在和英國政府和監管部門進行溝通。

港交所:我緊跟~

香港這次其實政策上比較勇於跟進的。

早在 22 年年底就開放了加密貨幣的 ETF,南方東英分別上市了比特幣期貨 ETF 和以太坊期貨 ETF。但這些期貨 ETF 本質還是最終在美國芝加哥商品交易所的期貨合約。

這次美帝上現貨 ETF 之後,大概率也會跟進吧。

04 資產代幣化引爆下一波牛市?

這些都是傳統金融巨頭的老牌機構,知道完全合規代幣化資產的重要性(甚至有些機構本身就是監管的一部分)。

在金融的語境中,任何資產都可以被代幣化。

但是從目前的趨勢來看,存款代幣化可能是最接近大規模應用的大宗現實資產(而且監管和立法部門實際上拿不出有效的說法來阻止這個過程)。

美國的立法部門的態度也已經開始向積極的方向轉變,最近 paypal 發布了穩定幣,就得到了眾議院金融服務委員會的支持。如大摩的存款代幣方案也得到了綠燈,可上鏈的資產可能會指數級增長。