CEX VS DEX: Uniswap V3 與幣安的流動性深度對比

作者 :Anastasia Melachrinos

編譯:吳說區塊鏈

市場深度是衡量流動性的常用指標,通常通過中心化交易所(CEX)上的加密貨幣對的訂單簿進行計算。它提供了從中間價格不同距離的買入和賣出的數量,範圍從 0.1% 到 10%。

該圖表顯示了十大中心化交易所上各個層次的累計 ETH-USDT 買入和賣出量。每個交易所在每個時間點的訂單簿都具有自己的流動性特徵,使交易者能夠根據他們的執行策略選擇最合適的平台。

總體而言,市場深度越大,流動性越高,這使得靠近期望價格買入或賣出資產更容易。它還有助於交易者更好地估計較大訂單可能產生的滑點。較大的市場深度對應較低的滑點,這意味著市場可以容納較大的交易,而不會顯著改變市場價格。

Uniswap V3 市場深度

然而,僅僅觀察 CEX 的流動性是不夠的;DEX 在某些代幣的交易量中佔據了很大一部分。例如,8 月 20 日,以太坊 DEX 占 USDC 的交易量的 25%,DAI 的超過 80%。但是由於 DEX 和 CEX 之間的價格發現機制不同,比較加密貨幣市場的流動性相當複雜。

大多數 DEX 不使用訂單簿,而是使用自動做市商(AMM)。AMM 通過評估各個流動性池在不同價格水平上的每項資產的數量來確定資產價格。這些池從流動性提供商(LP)那裡獲取代幣,允許交易者直接交易這些資產。儘管大多數基於 AMM 的 DEX 不使用訂單簿,但某些流動性池(如 Uniswap V3),特別依賴於我們稱之為集中產品 AMM,可以被建模為訂單簿,因為 LP 會在某些價格區間內存放代幣。我們可以在下面的 wETH-APE 0.3% 費用池中看到一個例子。

為了確保所有加密貨幣市場都具有可訪問和可比較的流動性數據,Kaiko 為用戶提供了比較 CEX 和 DEX 之間市場深度所需的所有數據和工具。

更仔細地觀察 Uniswap V3 市場深度:我們針對特定的 Uniswap V3 池和區塊,按照 α 級別(與區塊當前價格的百分比)計算它。使用 Kaiko 的 Uniswap V3 流動性快照數據,我們跟蹤流動性,包括流動性提供商在已初始化的不同價格範圍內可用的代幣數量。然後應用 Uniswap V3 的方程來找出在價格改變 1 + α 之前可以交換多少代幣。與市場價格相比,α 的範圍為 -/+0.1% 到 +20%。

比較 Uniswap V3 和 CEX 市場深度

有了這些,讓我們來看一下加密貨幣最具流動性的交易對之一,Binance 和 Uniswap V3 上的 (w)ETH-USDT 的市場深度。

Uniswap V3 的 wETH-USDT 0.3% 費用池在大多數價格水平上的流動性都不如 Binance,Binance 在某些價格水平上的流動性是 Uniswap 的四倍以上。然而,Uniswap 在離中間價格較遠的某些價格水平上確實具有更多的流動性。值得注意的是,這只是 Uniswap V3 的 wETH-USDT 池之一,還有另外兩個具有不同費用水平的池;如果你合併這些池的流動性,它們在中間價格附近的流動性會略低於 Binance,在中間價格更遠的地方則流動性更高。

總的來說,Uniswap V3 的流動性分佈令人驚訝地對稱,這表明流動性分佈得足夠廣泛,能夠有效捕捉大部分價格變動。

交易所市場深度分解

儘管 Uniswap V3 在 (w)ETH-USDT 對的流動性競爭中輸給了 Binance,但它在 (w)ETH-(w)BTC 市場上戰勝了所有主要 CEX。對於市場價格在 0% 和 6% 範圍內的價格,該交易對的 0.3% 和 0.05% 費用池分別提供 6 倍和 3 倍的流動性。

考慮到 wETH 和 wBTC 在 Uniswap 上作為基礎和報價資產的流行程度,這些發現並不令人驚訝。這些市場為交易提供了高效的路徑;例如,將 wBTC 兌換為一種小眾幣很可能會通過這一對進行。因此,流動性集中在這裡是合理的。

總的來說,Uniswap V3 上有超過 13,000 個流動性池。其中:

● 大約 1,500 個池使用 wETH 作為基礎或報價資產,占總池數的大約 11%。

● 超過 500 個池包括 USDC,占總數的大約 4.50%。

● 大約 100 個池包括 wBTC,占總池數的大約 0.75%。

令人驚訝的是,對於像 CRV 這樣的小型代幣,與提供 CRV-(w)ETH 市場的前 5 個最具流動性的 CEX 相比,Uniswap 的流動性較低。

考慮到 CRV 代幣最近所面臨的挑戰,預計這些市場的流動性會有限。在 2023 年 3 月,CRV 的交易大多發生在去中心化交易所,尤其是在壓力時期。由於 CRV 代幣被 Curve 的創始人用於抵押在 Aave 等平台上的貸款,CRV 持有人感到不確定。自那以後,某些 Curve 資金池的漏洞加劇了不確定性,減少了用戶提供流動性的動機,可能吸收有害流動性。

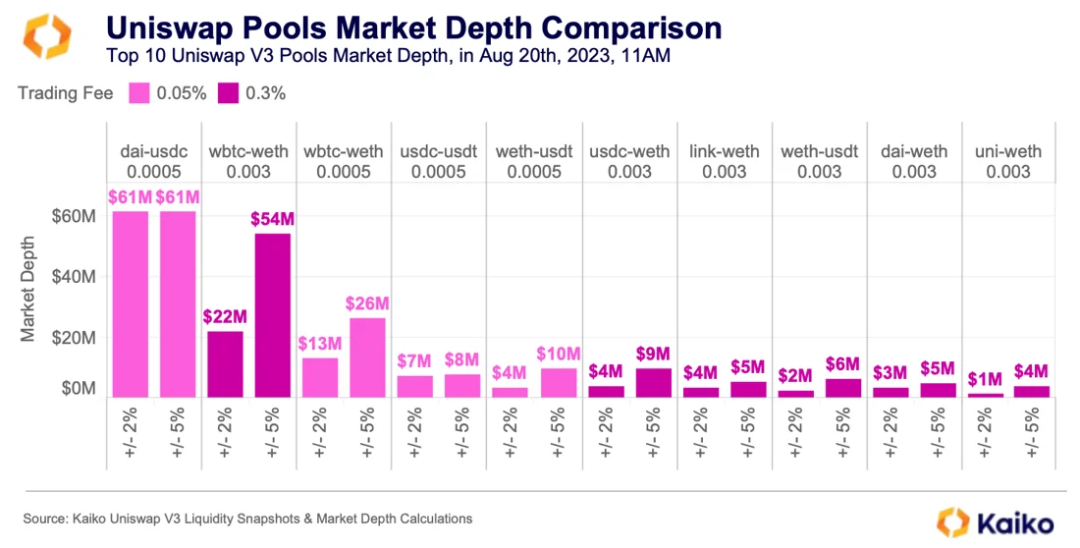

最具流動性的 Uniswap V3 池

從更廣泛的角度看 Uniswap V3 的流動性,可以看到前五個最具流動性的 Uniswap V3 池中有四個的交易費為 0.05%,這是 Uniswap 上的第二低選項。看起來流動性提供者(LPs)已經達到了一个平衡狀態,他們發現 0.05% 在交易量和費用之間提供了最佳平衡。

與 CEX 相比,Uniswap V3 為交易者提供了競爭市場;由於在不同價格水平上有充足的流動性,這些市場對套利者特別有吸引力,儘管交易成本可能有所不同。這個 CEX/DEX 標準化市場深度數據集不僅有助於我們了解最近市場事件對流動性的影響,還揭示了市場微觀結構在塑造流動性動態方面的作用。