NFT 市場迎來冰點,解讀背後原因以及藍籌 NFT 項目格局變化

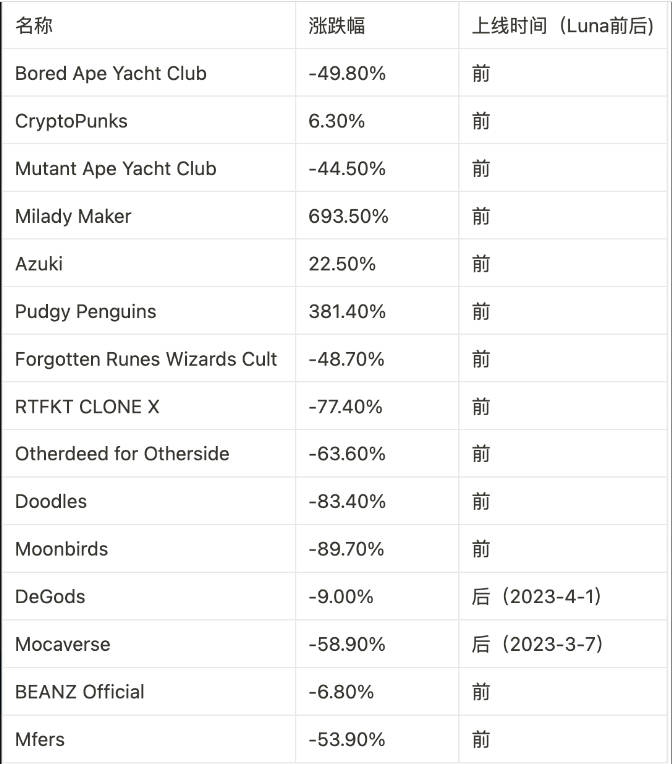

回頭看在 Terra 暴跌一周年後,NFT 市場整體的交易量、NFT 的上新發行量、top藍籌 NFTProject 的價格等數據都呈現下跌趨勢,末端市場的小眾 NFT 甚至跌至歸零。

從淺入深地分析導致這一冰點的原因:

NFT 市場的流動性抽離;

NFT 玩家對後市信心不足,清倉離場;

NFT 借貸協議中的藍籌 NFT 因巨鯨拋售和Blur農民倒貨引發的 FUD。

從數據來看 Terra rekt 時間並不是市場上大多數 NFT 價格的最低點,大部分 NFT 價格的低點都徘徊在2023的4月份且從成交量上面來看均有持續下跌的趨勢。

Yuga Labs

從賽道龍頭來看, Yuga Labs 雖推出 Dookey Dash 、比特幣 NFT 系列 TwelveFold、otherdeed二測 ,但並未有新的敘事玩法來吸引更多玩家的注意和流動性。生態的膨脹速度遠超於可以實現的利好。

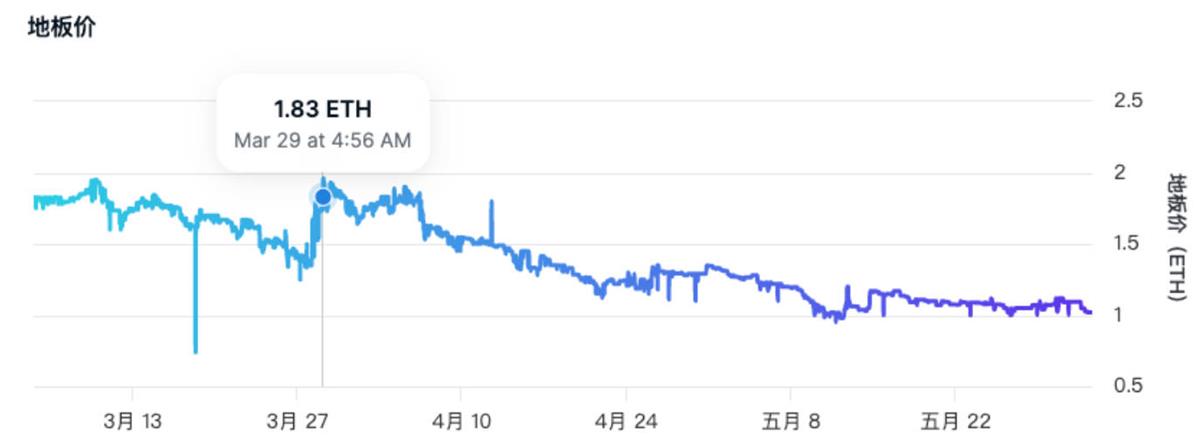

除此之外,Yuga labs生態的NFT系列也進行了進一步膨脹且都沒能在價格上有很好的表現,koda在沒有被分離出來之前的價格大概是14E左右,土地在元素拆分之前的地板價格是2E。現在這兩個系列的地板價格雙雙腰斬。

LimitBreak

不只是Yuga Labs,LimitBreak 也面臨這樣的問題,其生態內 NFT 資產的多元化分散了玩家的注意力和流動性,導致了 NFT 系列價格的下跌,進一步瓦解熊市中 HODL 的信心。

BAYC

此外,繼FTX事件後以 Franklin 為代表的 NFT 大戶的陸續拋售其持有的猴子和其他藍籌NFT。 間接導致其他 NFT 持有人的不安與恐慌情緒進一步蔓延,NFT 市場信心降至冰點。

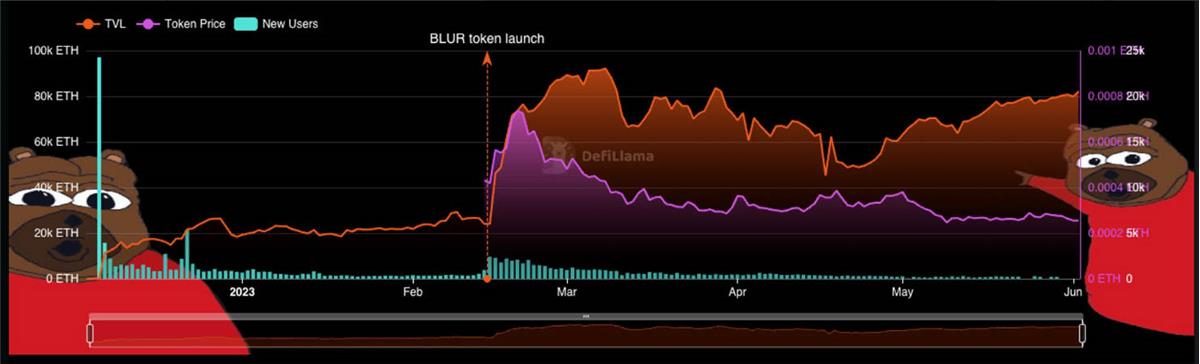

回測一年來的 BAYC 交易量。在今年二月份(02.24)的時候,我們監控到 BAYC 交易量暴增,根據 parsec 數據顯示有許多大戶出逃的現象。

潛在的一個原因是 Blur 的 bid 挖礦獎勵機制給市場提供了大量流動性的同時加速了 NFT 市場泡沫破滅的進程。 (相關鏈接)

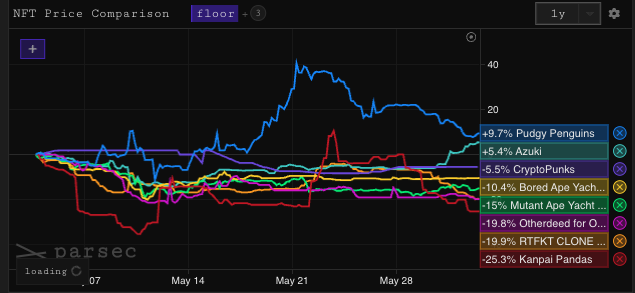

反彈最猛的藍籌

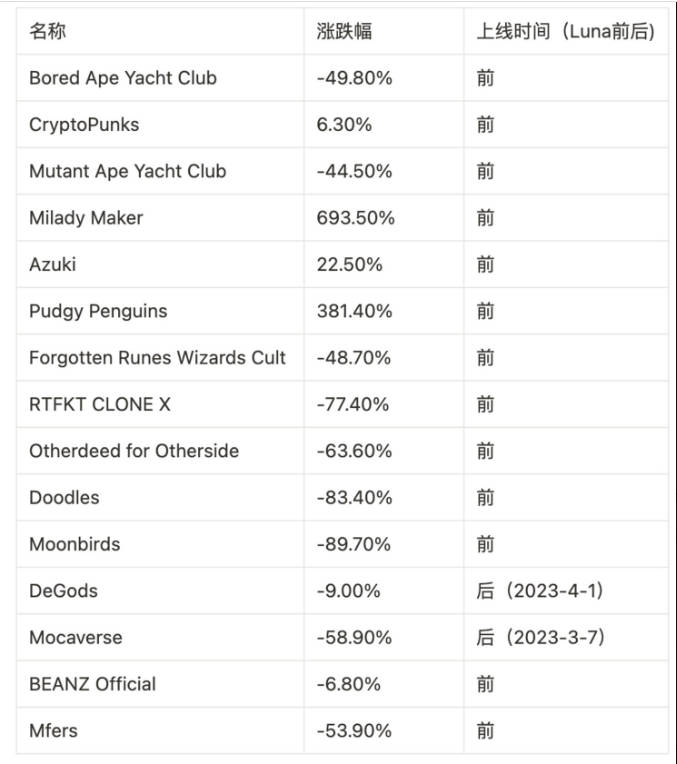

在32個"老藍籌"中,只有13個項目價格上漲,大部分"藍籌"跌幅為40%-90%上下,而持有藍籌項目所帶來的收益都遠不符合 Alpha 應有收益率。 漲勢不錯的NFT,其衍生品大多也漲幅較多,例如 Milady 和Redacted Remilio Babies,Azuki 和BEANZ, Pudgypenguin 和Lil penguins。

在交易量前15的 NFT 中,只有 CryptoPunks 、Milady Maker 、Azuki 、Pudgy Penguins 的持有人在近一年的收益為正。(其中 Azuki去年5月發生了社區信任危機,各種醜聞被曝,社區持有者拋售 NFT這裡用的是當時最低價格) 真正具有投資價值的 NFT 為: Milday Maker 、Pudgy Penguins 、CryptoPunks 。

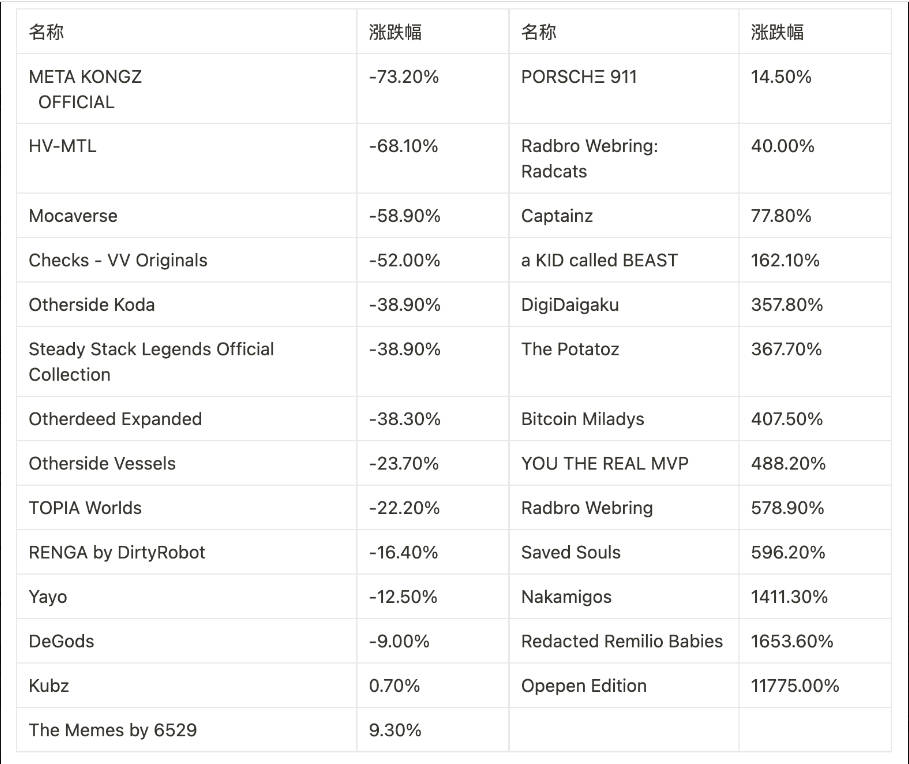

一年內上線的27個項目中,有15個項目價格呈上漲,12個項目走下跌趨勢,其中漲幅超過10倍的有 OpepenEdition 、RedactedRemilioBabies 、Nakamigos 。整體來看,新上線的、交易量高的、收益較高的項目比舊的 NFT 項目跌幅小。