一文了解以太坊質押賽道的挑戰者 Swell Network

原文標題:《Swell Network: Ethereum's First Liquid Staking Marketplace》

作者:Ashu Pareek ,Messari

編譯:深潮 TechFlow

主要觀點

- Swell Network 目前位於其受保護的主網中,是一種無需許可、非托管的以太坊流動質押協議。

- Swell 有第一個整合原子存款的服務:允許用戶直接將 ETH 存入他們選擇的驗證者------創建一個質押市場。

- 為了使質押有流動性,Swell 鑄造並向儲戶返還 NFT,即 swNFT。

- swNFT 是一個容器,其中包含 swETH 以及有關權益、收益和驗證者的信息。swETH(非變基)以 1:1 的 ETH 存入(本金)返還。

- Swell 已成為第一個採用分佈式驗證器技術 (DVT) 的流動質押服務,該技術將提供高資本效率、無需許可進入其驗證器集。

- 還計劃提供 dApp 內的 DeFi 保險庫和白標功能,允許節點運營商在協議之上創建自己的前端。

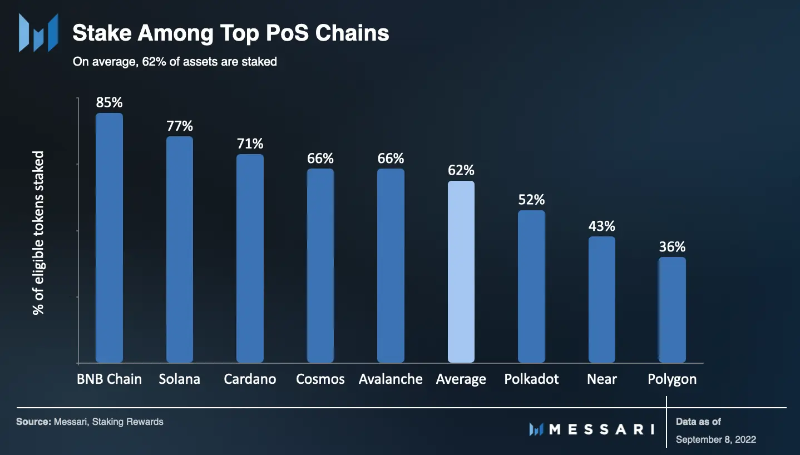

以太坊從工作證明(PoW)過渡到採取證明(PoS),使 ETH 持有者有機會確保以太坊的新中央共識中心 Beacon 1Chain 的安全。

作為鎖定("質押")其持有的資產以創建新區塊的交換條件,驗證者可以獲得通貨膨脹的獎勵。

在合併之後,獎勵也將包括優先權費用和最大可提取價值(MEV),為質押者提供有吸引力的 7-14%年利率。

然而,最低資本要求(32ETH)太過昂貴,圍繞驗證過程的技術複雜性,以及延長的鎖定期(合併後六個月至一年)阻礙了 ETH 持有人的能力和意願。為了解決這些用戶體驗問題,催生了一個名為 "抵押即服務 "的行業。

到目前為止,最受歡迎的解決方案是非托管式的流動質押,Lido 是此板塊的龍頭,替代方案也有 Rocket Pool 等等。

雖然目前的一套非托管式流動質押協議是成功的,積累了超過 34% 的質押 ETH,但它們在設計和實施方面留下了許多未經測試的空白。

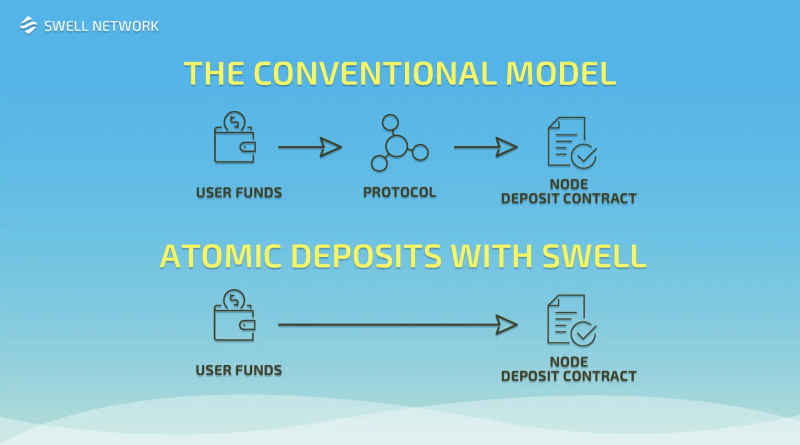

在一個競爭激烈、網絡效應驅動的領域裡,後來者反而能取得更大的優勢,Swell Network 就是一個很好的例子。它從非托管流動質押先行者那裡學到了經驗,並提供了一種新穎的質押和賺取以太坊收益的方式。最重要的區別是它對原子存款的整合:允許用戶直接將 ETH 存入他們選擇的驗證者,從而創建第一個事實上的質押市場。

展望未來,除了提供 dApp 內 DeFi 保險庫(類似於 Yearn)外,Swell 已經採取了切實的措施,成為第一個採用分佈式驗證器技術(DVT)的流動質押服務。DVT 將允許 Swell 為其獨立的、無權限的節點運營商提供與商業、白名單運營商相同的資本效率進入其驗證器集。

最後,Swell 計劃構建 Rails 以允許節點運營商在協議之上創建自己的前端("白標")。

如果成功執行,這可能會使 Swell 成為首選的質押市場:促進關係,允許可定制性並增加整個以太坊網絡的去中心化。

背景

Swell 的概念驗證(V1)於 2020 年 12 月推出,在 Beacon Chain 之後不久。

2022 年 6 月,Swell 在 Kaleido 上推出了 V2 私人測試,並在不久之後在 Görli 上開放了公共測試。

大約在同一時間,Swell 完成了 375 萬美元的種子輪融資,由 Framework Ventures 牽頭,IOSG Ventures、Maven Capital、Apollo Capital、Mark Cuban、Fernando Martinelli(Balancer)以及 Ryan Sean Adams 和 David Hoffman(Bankless)等機構參與。

2022 年 8 月底,Swell V2 在以太坊主網上線了。

Swell 是怎樣運作的?

Swell 的運作方式與其他以太坊流動質押協議完全不同。

在其最終狀態下,Swell V2 將涉及:

- 節點運營商,負責管理質押。他們可以不經許可的情況下加入(獨立,且每個驗證者有 16 個 ETH 抵押)或通過白名單(經過驗證,每個驗證者有 1 個 ETH 抵押)。

- 原子存款,允許用戶直接與選擇的節點運營商進行質押,最低為 1ETH。

- swNFT/swETH,鑄造並返還給存款人(質押者)。swNFT 是一個容器,可以保存 swETH 以及有關權益、收益和驗證者的信息。swETH(非變基)以 1:1 的 ETH 存入(本金)返還。

- swETH 可以被提取並用於 Swell dApp 的內置 DeFi 保險庫以及其他任何接受 ERC-20 代幣的地方。

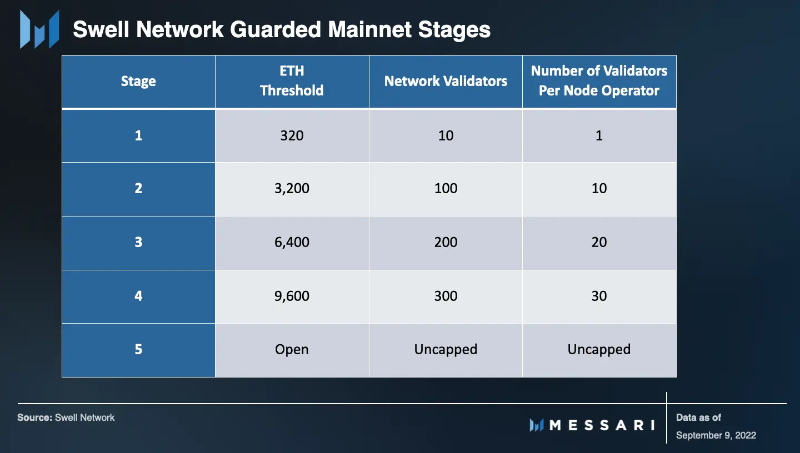

Swell 的安全發射分五個階段進行。

該協議目前處於第一階段,有 242 個 ETH 和 8 個白名單節點運營商。

每個階段的完成都取決於達到其 ETH 閾值,一切都在繼續正常運行。

節點運營

Swell 的節點運營商負責實際的質押。Swell 將有兩組節點運營商:驗證(有權限/白名單)和獨立(無權限)。

在受保護的啟動期間,驗證只對經過驗證的節點運營商開放。這些操作員通常被認為是經驗豐富的,他們可以在一輪申請中申請成為白名單。第一個(到目前為止唯一的)白名單是由 Swell 核心團隊進行,加入了八個商業節點運營商。InfStones, RockX, Smart Node Capital, DSRV, Blockscape, HashQuark, Stakely, 以及 Kiln。

申請過程根據他們的經驗、表現、基礎設施(質量、多樣性和安全性)以及對 DAO 的貢獻潛力來評估潛在的節點運營商,還有 KYC 檢查和合同協議。

一旦 Swell 全面啟動,獨立的節點運營商將能夠無權限地加入 Swell 平台。

然而,他們需要為每個驗證者提供 16 個 ETH 作為抵押品才能這樣做。

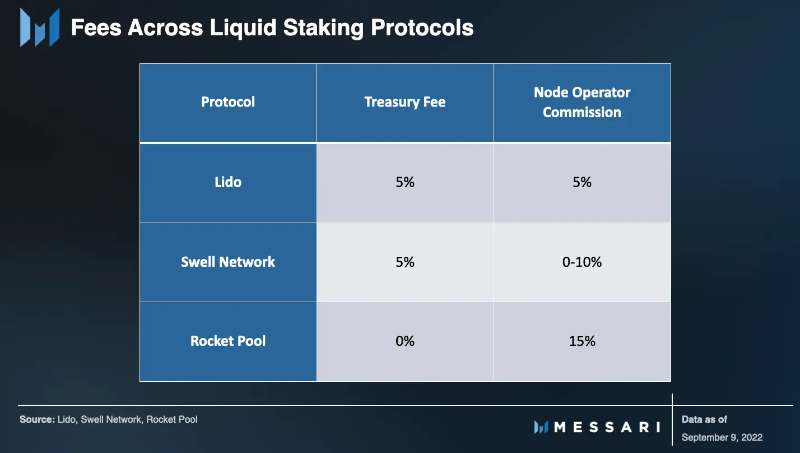

加入後,節點運營商設定自己的佣金率,範圍在 0-10%之間。

目前,Swell 還對質押獎勵徵收 5%的協議費,該費用直接進入 DAO 國庫,並接受 DAO 治理。

節點運營商在他們運行的客戶端方面也有靈活性。在合併之後,節點運營商將完全控制他們如何重新分配優先費用和 MEV 獎勵,因為客戶端不會配置費用接收地址。Swell 還計劃最終發布一個平滑池,類似於 Rocket Pool 的平滑池。

雖然節點運營商可以調整他們的佣金率、發送到他們指定的 Swell 費用池的額外收益數量,以及他們顯示其業績(回報)的方式,但他們將在一個開放的市場中競爭。從理論上講,那些最大限度地提高透明度和回報,同時最大限度地減少費用的節點運營商將吸引最多質押。

swNFT 和 swETH

由於 Swell 使用原子存款,用戶將質押(至少 1ETH)直接委託給他們選擇的 Beacon Chain 存款合約。換句話說,用戶可以選擇他們的節點運營商(基於個人資料、佣金和/或性能),並繼續跟蹤他們的存款。

在這個模型中,質押不是自然可替代的(即流動性),因為它與特定的節點運營商而不是一般的質押池(由許多節點運營商組成)綁定。如今,Swell 已經找到了一種方法,通過使用 swETH 衍生品和 swNFT 從質押收益中提取出存入的 ETH,從而在一定程度上緩解這種情況。

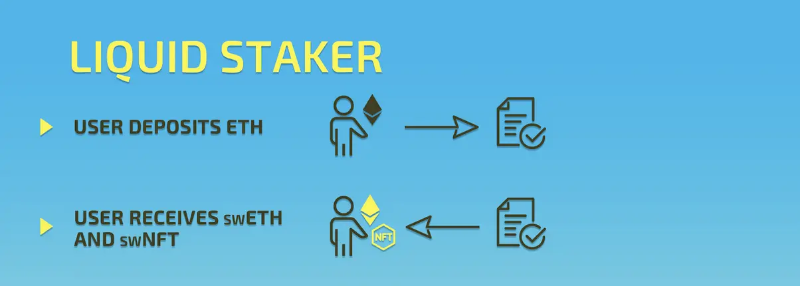

作為對存入質押的交換,該合約鑄造並向用戶發送 swETH 和 swNFT。

swETH 是一種非變基的 ERC-20 流動質押衍生代幣,代表主要質押,swETH 被保存在 swNFT 中。

在受保護的啟動期間,流動質押將保持禁用狀態,這意味著 swETH 無法從 swNFT 中撤回。一旦流動質押(取款)上線,質押者將可以選擇在 DeFi 中使用 swETH。同時,節點運營商將收到一個代表其抵押品的靈魂綁定(不可轉讓)swNFT。

除了作為 swETH 的容器外,swNFT 還持有質押獎勵(收益率)和關於質押的具體的、不可偽造的信息。這些信息包括委託的節點運營商、驗證人地址以及存款的時間戳。

swNFT 實際上並沒有獲得收益(質押獎勵)。相反,持有質押相關信息的 swNFT ,會與最初存入節點運營商的 ETH 所獲得的收益率聯繫起來。

換句話說,即使不持有任何 swETH,swNFT 也會繼續累積收益。為了實際獲得獎勵(和本金),用戶需要用最初存入的 swETH 金額燒毀 swNFT。

提款目前預計在合併後 6-12 個月啟用。在合併期間,swETH 的主要流動性來源將是二級市場。

這種模式對 swETH 和 swNFT 持有人有一些有趣的影響。

首先,在這種模式下,賺取質押獎勵的唯一途徑是獲得 swNFT,因為沒有 swNFT 而獲得的 swETH 是不會累積收益的。

swNFT 最終也可以以不同的方式在整個 DeFi 中使用:作為抵押品,與利率協議(例如 Element Finance 和 Yield Protocol),由節點運營商建立他們的品牌/與質押者的關係,以及由 Swell 本身對某些功能的訪問控制。

路線圖

提高資金效率

如前所述,一旦啟用了無需許可的質押,獨立節點運營商將需要為每個驗證者提供 16 個 ETH 抵押品,才能加入 Swell 的運營。

然而,這對獨立節點來說是一個加入協議的瓶頸,而且對整個以太坊網絡的去中心化都構成問題。

Swell V3 將通過利用秘密共享驗證器(ssv.Network)的技術,也被稱為分佈式驗證器技術(DVT)來降低這一要求。

特別是,Swell 將與 ssv.Network(DVT 基礎設施協議)合作,整合 SSV,並將獨立運營商的抵押品要求降至 1 個 ETH(與驗證的相同)。

Swell Vaults/DeFi 集成

除了委託之外,流動質押還允許用戶放棄鎖定資金的機會成本。相反,質押者仍然可以保留和使用至少部分質押價值。 隨著 Swell Vaults 的推出,Swell 將更進一步。

首先,dApp 內的保險庫將由 Swell 團隊創建,主要用於簡化和自動複利,並為 swETH 創造流動性。到最後,允許任何人都構建保險庫以及提出策略(類似於 Yearn)。

DeFi 整合的第二個組成部分將圍繞為 swETH 創造流動性。一旦 swETH 可以提取,Swell 將在 Uniswap V3 和 Balancer 上啟動 swETH/ETH 流動性池。除了運行流動性挖礦計劃外,該團隊還計劃激勵 vlAURA/veBAL 持有人增加 LP 收益(從而增加流動性)。

Swell Network 的代幣

Swell 還沒有推出其治理代幣 SWELL。除了管理協議(參數和現金流的使用),SWELL 將被用來激勵節點運營商和 swETH/ETH 的流動性池。

早期用戶將獲得空投,種子輪投資者將有三年的歸屬時間表。

White-Labeled 流動質押

Swell 將通過允許節點運營商在 Swell 的後端創建自己的界面來進一步增強可定制性和質押者關係。

板塊競爭

在非托管流動質押領域,Swell 最大的競爭對手是 Lido 和 Rocket Pool。

在許多方面,Lido 和 Rocket Pool 在他們的產品和方法方面處於相反的兩端。

Lido 是最大的流動質押供應商,占所有流動質押的 ETH 的近 90%。

在很大程度上,Lido 在以太坊上的積極擴張是通過其存款模式實現的。Lido 只使用一組專業的、列入白名單的節點運營商,它不要求他們提供抵押品。這種模式允許節點運營商輕鬆吸收大量的 ETH。此外,質押池使用戶在向平台存款後就能開始賺取收益(而不是通過以太坊驗證器排隊等待進入),從而使 Lido 的質押激增。

在需求方面,對於 stETH,Lido 與幾乎所有主要的 DeFi 藍籌整合。Yearn, Curve, Aave, MakerDAO, Balancer 等等。Lido 還堅持每月花費數百萬的 LDO(Lido 的治理代幣)來激勵流動性(8 月有 250 萬 LDO,大約 600 萬美元),由此產生的網絡效應創造了一個強大的飛輪,並推動更多的需求回到質押服務中。

然而,Lido 也收到了來自以太坊社區的批評,許多人認為 Lido 是對以太坊去中心化的一個威脅。因為 Lido 相對較小的、封閉的、機構性的節點運營商,它實際上是由一個內部人委員會(LNOSG)把關的。即使 LDO 持有者有最終決定權,但 LDO 的內部人所有權非常集中。

所以,他們更傾向於 Rocket Pool,Rocket Pool 採取了幾乎相反的方法。在 Lido 推出近一年後,Rocket Pool 將去中心化放在首位,允許未經許可進入驗證人集合。

該協議通過經濟激勵而不是聲譽或過去的表現來確保質押權。雖然 Rocket Pool 的系統導致了更廣泛的參與驗證,但由於其資本效率低下,也造成了瓶頸。節點運營商目前需要為每個驗證者投入 16 個 ETH,此外還需要綁定 RPL。這種設置使得擴展驗證者,吸收質押成為一項難題。因此,Rocket Pool 目前占流動 ETH 質押的 5% 多一點,不到 ETH 總質押的 2%。

Swell 充分利用了後發優勢,從這兩個協議中吸取經驗教訓,同時將自己的新型解決方案引入到 "質押即服務 "領域。

Swell 的第一個重大战術舉措是在 Lido 和 Rocket Pool 的運營商設置之間進行三角定位。通過啟用無權限和白名單節點運營商,Swell 允許更廣泛地參與驗證過程(加強去中心化),同時保持其吸收質押需求的能力。此外,Swell 將通過從一開始就實施無權限驗證,從而平滑過渡到 DVT。

Swell 還增加了一些新穎的功能------其中最突出的是原子存款。第一個開放、透明的質押市場將為質押者和節點運營商提供一系列好處。質押者將能夠決定在哪個節點運營商那裡質押(基於性能、佣金、基礎設施、管轄權或其他一些公開列出的特徵),並在鏈上跟蹤他們的質押。

節點運營商能夠定制他們的產品(例如,優先費/MEV 分配、佣金、客戶端等),與客戶對接(通過 swNFT),甚至最終在 Swell 之上建立自己的前端("白標")。這個模型的權衡是損失(懲罰和削減)沒有在所有用戶之間共享,而是在受影響的驗證者和它的質押者之間分配。

使用 NFTs 也是流動質押協議的首例。這種模式最終排除了使用收益率累積的收益代幣(例如 Rocket Pool 的 rETH 和 Lido 的 stETH)。雖然這是一個必要的權衡,但由於缺乏可替代性,使用 NFT 很可能會擴大 swETH:ETH 的折扣。

Swell 的另一個策略是需要 1 ETH 的最低質押,因為它沒有質押池。根據 ETH 價格的升值情況,1ETH 的最低限額可能會在未來鎖定大量的用戶,Rocket Pool 最低有 0.01 ETH,Lido 沒有最低要求。

Swell 的另外兩個競爭優勢是 Swell Vaults 和可變佣金率。佣金率可能成為一個很大的賣點,這取決於協議的內部市場將其推向何處。

未來的質押生態系統將有可能為這些模式和它們的獨特產品提供一席之地。這些模型可能會開始趨同,尤其是在無許可節點操作/資本效率方面。Rocket Pool 目前正在考慮一項正式提案,將所需的抵押品減少到 8 ETH,並最終甚至將其降低到 4 ETH(連同 RPL 債券)。

Lido 的路線圖與 Swell 的相比更具競爭力,因為它也在尋求實施無需許可的 DVT。 然而,Swell 似乎在路線圖上走得更遠,即將進行(主網)無權限驗證,並且已經公開了 DVT 戰略/與 ssv.network 的合作關係。

風險

Swell 最大的風險是它進入市場較晚。雖然以太坊質押仍處於起步階段,但 Lido 以及在較小程度上的 Rocket Pool 已經在 DeFi 和更廣泛的生態系統中站穩腳跟。他們有一個強大的飛輪效應,整合和流動性推動了需求,反過來又推動了更多的整合和流動性。

Swell 已經有了顯著的差異化,並致力於激勵 swETH 的流動性和積極地與 DeFi 整合。但是,該協議很可能需要在其特點上無縫執行,才能真正扭轉局面。 如果成功,它可能會吸引少量的 ETH2 流入,並激發自己的競爭飛輪。

我想到的一個潛在的敘事是成為第一個成功實施 DVT 的項目------將獨立運營商的抵押要求降至1ETH。解鎖的資本效率可以讓大量的獨立驗證者加入,同時提高以太坊網絡的去中心化程度。除了與以太坊網絡和社區的核心目標保持一致外,DVT還可以通過在四個運營商之間進行無信任的驗證來證明其安全性。

Swell 的另一個敘事是建立一個非常有吸引力的質押者、運營商市場。這個市場可以受益於外部催化劑,使運營商的信息更有價值,如管轄區的監管執法/打擊。另一個推動力可能是比目前行業標準低得多的佣金率,這些將吸引利益相關者,但這種轉變也可能來自驗證人的遷移。商業運營商可能會被 Swell 的靈活性所吸引,決定使用 Swell 的 swNFT 以及最終的白標功能與客戶進行垂直整合。

對於可定制方面(節點運營商)是一把雙刃劍。不僅上述的佣金率可以收斂到高於行業標準,而且節點運營商也可以達成共識,不向他們的費用池發送優先費用/MEV。即使這是一個透明的、競爭性的市場,但決定市場平衡的因素是多方面的,而且無法提前知道。

儘管 Swell 使用 swNFT/swETH 解決了它的可替代性問題,但該功能給協議帶來了額外的風險載體。正如 stETH 的情況一樣,二級市場上的 swETH/ETH 對可能會有相當大的分歧(從 1:1),即使啟用了提款功能,因為 swETH 只對那些在 Swell 有頭寸的人來說是有價值的質押衍生品(減少其需求)。這種不確定性也可能阻礙 DeFi 的整合(因為它將被視為不穩定的抵押品)。

結語

雖然 Swell 的新穎帶來了不確定性,但也帶來了不同。

目前,以太坊的質押量約占流通量的 11%,大量的增長還沒有到來。

Swell 在正確的時間啟動,它有一個顯著的、獨一無二的核心產品:一個開放的、透明的質押市場。很難確切知道流動質押環境將如何隨著時間的推移而演變,但毫無疑問的是,Swell 對質押者和節點運營商來說都是一個有吸引力的產品。