詳解DeFi風險管理工具Gauntlet:如何通過風險參數化降低DeFi風險並提高資本效率?

作者:北辰,鏈茶館

金融是在不斷跟風險打交道,信用風險、流動性風險、投資組合風險、交易風險……

在傳統金融市場,這些風險隱藏在無數個大機構的背後,交給大機構的成百上千人的專業團隊打理,可以很好地解決(或者說轉移)各自所在機構的風險。但這也有可能會堆積成系統性的金融危機,最終由所有人來買單(更準確地說是接盤)。

去中心化金融沒有金融機構,整個DeFi市場是無數個開放的協議組成的,因此動蕩和不確定性也就分散在這些協議或者協議的trader那裡。他們都需要金融風險管理工具來應對日益複雜的市場和黑客。

但DeFi市場的特殊性在於它以crypto的邏輯重構了各種金融產品,所以就不能直接套用傳統金融市場的風險管理工具,而是需要足夠懂金融也足夠懂DeFi的人設計出全新的框架,才能幫助協議或者trader做出更佳的決策。

前不久DeFi風險模擬平台Gauntlet以10億美金的估值融資2380萬美元,因為它是這條賽道上為數不多的正式選手。

把風險參數化

首先強調一下,金融風險管理不是如何避免風險------那叫保險。

對金融來說,風險的另一面是資本效率,所謂金融風險管理,就是讓投資者在風險可控的前提下把回報最大化。

比如Gauntlet能夠讓Balancer的LP收入翻倍,能夠讓SushiSwap的流動性挖礦效率提高5倍,能夠讓Aave躲避了行情暴跌帶來的清算螺旋,能夠讓Compound借貸出更多的資產……

而這一切都是建立在風險並沒有提升的基礎之上。

基本原理是把DeFi協議的風險參數化,然後把這些關鍵參數放到Gauntlet的風險評估框架中,以供直觀地監測、動態地衡量風險。

值得一提的是,每一個協議都對應著特定的風險評估框架,而這需要背後的研究團隊來金融建模,並根據數據模擬來調整優化這些參數。

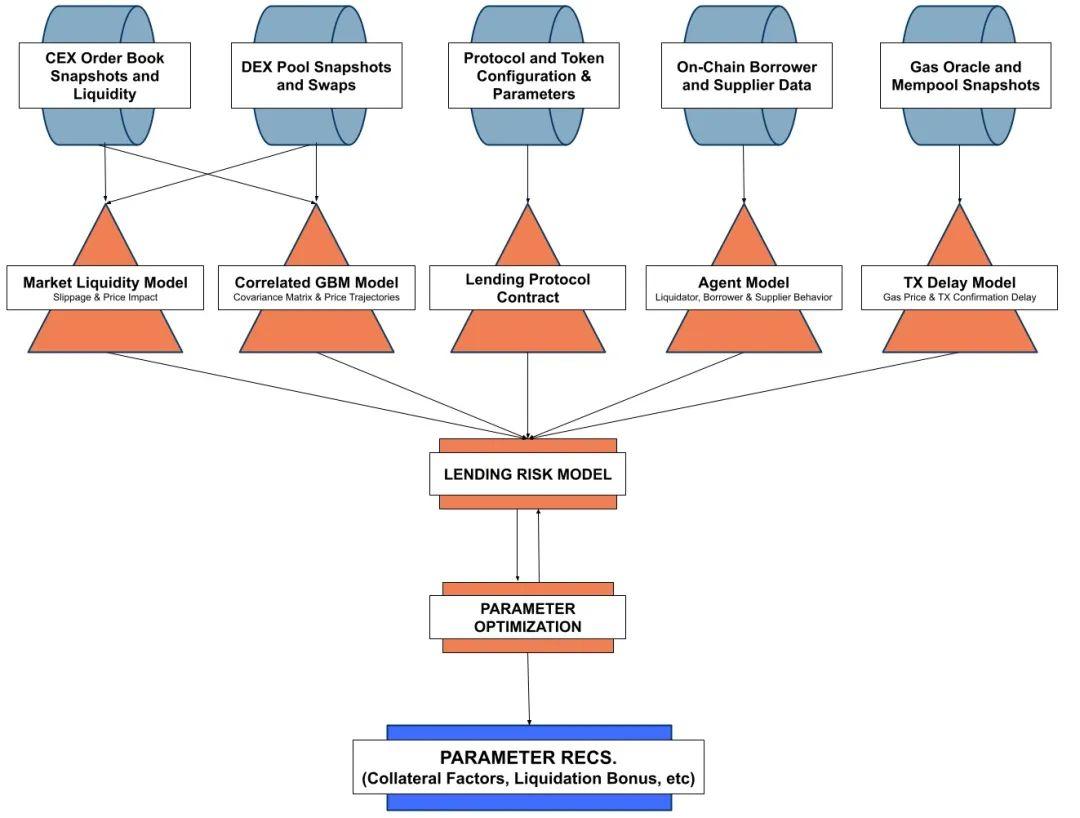

把一個DeFi協議的風險給參數化,需要進行以下流程:

1.抓取該協議的關鍵數據------比如市場數據、借款人數據以及核心流動性數據等。

2.先按照常見的風險參數(比如抵押率、清算閾值、清算獎金、儲備因子等),計算出上述顯示出的風險和資本效率。

3.開始模擬各種情況下的關鍵數據,從而得出最大化捕獲風險和資本效率的目標函數,以及確定相關的參數。

4.數據科學家開始手動優化參數,主要是確保系統不會推薦出離譜的建議。

走完上述流程,就能清楚地知道這個DeFi協議在發生不同情況下的市場表現了,自然也就清楚應該採取什麼行動是最合理的------無論是最大化地獲利還是避免崩盤。

當然,在上述整個流程開始之前,需要Gauntlet團隊先對這個DeFi協議有足夠深刻的理解。後文會有更詳細的介紹。

目前Gauntlet提供風險管理服務的DeFi協議有Aave、Compound、BenQi、Acala、Parallel、Synthetix和SushiSwap等。

SushiSwap:流動性沒減少,但流動性激勵效果增強5倍

Compound當初推動的流動性激勵直接開啟了DeFi Summer,無數的人是為了賺額外的COMP激勵衝進來,然後左手倒右手地反復借貸。

現在的DeFi協議初創團隊只能感慨當初的流量真便宜,因為流動性激勵幾乎成了所有DeFi協議的沉重負擔。

流動性激勵夠高,就能迅速拉升用戶量以及TVL,一旦停止甚至降低流動性激勵,這些都會隨之流失。

我們在過去兩年來已經見了太多昙花一現的DeFi協議是因流動性激勵而起,又因流動性激勵而亡。

其實對項目方來說,在要不要搞流動性激勵的選擇中,還有另一個選擇------精準激勵。

我們可以通過Gauntlet給SushiSwap提供的風險管理服務來直觀地了解。

SushiSwap在2021年5月份開啟了流動性激勵計劃Onsen第二輪,目標是把流動性引導到非主流的資金池。

簡單粗暴的獎勵越來越低效,並且很難轉化為長期流動性和交易量。那么SushiSwap團隊就需要知道,最佳激勵額度是多少?哪些資金池最值得獎勵?

Gauntlet通過建模給出了激勵優化解決方案。

首先是按照前面提到的流程,計算出了整個DeFi領域的流動性激勵的基線,如果回報低於該基線,就不會有多少流動性進來,甚至現有的流動性會流失。

然後根據每個流動性池的歷史數據,進行「激勵變化對流動性池的資本流入/流出的影響」統計建模,這樣就能清晰看出哪個流動性池的LP對流動性激勵並不在意,哪個流動性池的反應最強烈,從而最大限度地提高激勵的影響。

用俗話來說就是------看人下菜碟。

比如Gauntlet發現SushiSwap的YFI-ETH池的LP主要是儲蓄驅動,對流動性激勵其實並不在意,於是SushiSwap在3個月內把這個池子的激勵減少了75%,但流動性沒有明顯減少,反而持續增多……

按當時Sushi的價格來計算,等於給SushiSwap節省了約2240萬美元,而省下來的Sushi會分配給那些敏感型的池子,比如RGT-ETH池。

最後的成果是Sushiswap的激勵代幣量沒有增加,但日交易量增加了3億美元。因為每激勵一個Sushi代幣就能吸引1萬美元進來,而之前只能吸引2000美元的流動性。相當於激勵效果增強了5倍。

Compound:風險不變,但能貸出更多的錢

相比傳統金融,去中心化借貸平台Compound是一個極簡主義平台,無論是貸款人還是借款人都能用一分鐘搞定。

唯一的風險是抵押資產行情暴跌然後觸發自動清算。

傳統的避免方式是提供更多的抵押品(比如100美元的債務卻抵押500美元),或者借更少的資產出來(比如100美元抵押品,只借出30美元),但這樣資本效率不高。

Gauntlet給出了解決方案。先是找出了導致清算的幾個關鍵因素:用戶行為、抵押品波動率、相對抵押品流動性、協議參數、智能合約風險。前四個因素決定了清算的可能性,智能合約風險不算。

接下來分析Compound上不同抵押品的歷史流動性和波動性數據,找出那些價格不穩定但又常用的抵押品,結合Gas成本、清算人地址數量、平台儲備金等狀況建模,即時檢測可能的風險。

對普通用戶來說,這樣就能在風險可控的情況下靈活借貸了。

更為重要的是借貸平台不必再一刀切地清算了,畢竟有時候明明是市場極為短期的波動,其實風險並不高。

Gauntlet除了給Compound提供這種服務,也跟Aave、Maker等平台合作。

Gauntlet提供的服務成果是即使一些抵押資產崩盤超過50%,但用戶沒有經歷任何重大破產。

總結

上述兩個案例只是拋磚引玉,Gauntlet為許多頭部DeFi協議都提供這種定制化的風險管理服務,涉及許多非常深入的金融建模方面的研究。

現階段的Gauntlet更多是跟DeFi協議合作,從產品層面優化風險管理和資本效率。

長遠來看,風險管理工具是DeFi的基礎設置,不僅每一個協議需要,每一個trader也需要。

"我們的平台由各種預測模型組成,我們使用這些模型來校準和改進各種DeFi協議的風險管理和激勵措施。

長期看好Gauntlet的發展,不僅因為已有的成績,而且他們的參數、模型持續改進的話,對後入場的對手而言無疑是很高的壁壘。