復刻Curve戰爭,撰寫DeFi 3.0新敘事

作者:knower

編譯:DeFi之道

簡介

經濟學大多傾向於這樣一種觀點,即市場參與者幾乎在所有時刻都在理性行事。雖然經濟模型有時可能會反映出與行為者最佳利益的微小偏差,但它們沒有考慮到這些非理性行為的頻率。人類是如此複雜,從事著無限不同的生活,因此任何模型幾乎不可能以理性或有效的方式顯示這些行為--這正是經濟學的問題所在。在這第一段中,我想先澄清一下,我對經濟學領域的研究沒有那麼多,但我可以說,我已經讀了不少書,如果我收到一些憤怒的私信,我可以輕易地論證我所說的--讓我們繼續。

我不會試圖解釋非理性市場行為的例子,因為我們都非常熟悉散戶投資狂熱的最新發展情況。無論這是否可以歸因於Dogecoin/Elon Musk效應或Robinhood的崛起,都無關緊要--嘗試個人投資運氣的人數比以往任何時候都要多,這使得他們的集體淨資產遭受虧損。與其鑽研一系列無休止的WallStreetBets上關於-75%賬戶的帖子,我更願意研究經濟學家在不知不覺中採用的偏見,這些偏見導致了旁氏經濟的偉大誕生。

我們都熟悉決策樹(decision tree)的概念。我們每個人在一天內做的每一件事都面臨著無數的選擇。選擇其中一種而不是另一種可能會產生影響,而這種影響可以延伸到整個人生的尺度上。沒有人是完美的。我們不斷地犯錯,並希望我們的生活能反映出我們頭腦中可能的樣子。想實現比自己更大的目標是人類的天性。無論是想統治一個國家,還是實現你腦海中的理想化幻想,這種動力是與生俱來的。你可能是一個來自安阿伯的會計師或日本的六年級學生,但你的生活是獨特的,夢想著在任何特定的日子裡可能發生的不同情景。

雖然你眼前的環境可能需要你擁有一個家,然後支付賬單,為家人買生活用品,但這些都是你出於需要而做出的決定--它們不需要計算,因為可以確定絕大多數市場參與者會毫不猶豫地首先滿足這些需求。如果沒有任何不可預見的情況,如失去工作或自然災害,基本可以認為這種情況將保持正常。

顯然,有經濟模型來確定這些事件的概率,並衡量任何非理性的影響,但大多數經濟學家專注於確定未來事件的結果,並推斷當前的模型以適應多年後的市場情況。如果這還不夠明顯,(那麼換種說法)我並不是在抱怨對黑天鵝情景缺乏思考。我們中沒有任何人像納西姆·塔勒布那樣聰明(哈哈),所以當像他這樣的人對不可能的事情如此了如指掌時,我們為什麼要關心預測?為了清楚起見,我實際上是在抱怨經濟學中缺乏的創造力。

我想我應該說,我對經濟學家的憤怒不如對整個經濟學的憤怒。事實是,這些人被迷惑,進行這些平淡無奇的計算,以轉移人們對以下事實的注意力:要想概括一個旨在滿足和實現70多億人需求的市場的非理性行為和欲望,幾乎是不可能的。無論你以何種方式旋轉它,一小群擁有常春藤聯盟學位的人無法解構我們稱之為全球人口的巨大蜂巢,不管他們將事情分解為關於供需假設多少次。

由於經濟模型對任何參與國際事務的國家都非常重要,所以這些模型可能會被倉促地拼湊在一起,而沒有考慮到 "如果 "或 "這個怎麼樣 "的情況,而這些情況實際上對全球經濟中的任何重要事情都有幫助。如果它能讓一個國家的領導人滿意,那麼工作就完成了,你就可以轉向下一個問題了。既然經濟學家可以只做要求他們做的事,那麼為什麼他們還要去尋找不可能的事情呢?

和其他人一樣,這些人是拿著薪水去做他們該做的事,而去做不可能的事情就是浪費時間,不會讓任何人滿意。旁氏經濟學從經濟學的灰燼中崛起,為一門沉悶的社會科學提供了新的替代物,而這門科學不知為何至今仍舊存在,這並不奇怪。經濟學很枯燥,缺乏讓旁氏經濟學變得有趣的一切。我並不是說像經濟學這樣的領域需要有rebase代幣或Safemoon克隆的所有特徵,但有一點這樣的東西也無妨。我們已經走過了一個集體尊重政府的時代,因為越來越清楚的是,皇帝沒穿衣服,而你最好把你每年的羅斯IRA存款扔進Tetranode的儲物櫃。在過去的幾年裡,我們曾經擁有的對權威的信任已經衰退,任何人都應該非常明顯地看到這一點,而經濟上也反映出了這一點,給了我們像TSLA、GME和DOGE這樣的寶石。旁氏經濟學遇到了TradFi,儘管與我們在加密領域玩的旁氏遊戲略有不同。

在旁氏經濟學領域,公平競賽沒有上限。Crypto在這場遊戲中確實發揮了它的作用,但絕不是這一學派的驅動力。旁氏經濟學包括從15位數的APY重基OHM分叉到元宇宙貓女的一切。我們目前正處於加密領域的混亂增長期,因為我們發現自己經常被歸類為一個擁有數百萬美元jpeg和狗幣的沙盒世界,這對任何將自己的大量淨資產投入到這種神奇的互聯網貨幣的人來說都是一種蔑視。許多人對這些對加密貨幣的挖苦感到惱火,因為它們往往被誇大了,而且經常發展成人身攻擊,這些人很少真正看待過這個領域。嗯,我們的批評者是正確的。看看我們吧。

如果CT上所有直接或間接使用粉絲作為退出流動性的人都給了我一袋垃圾幣,那麼我將不得不雇用10名員工來為我解決掉這些垃圾。事實就是這樣,加密市場仍然是PvP,而你最好早点意識到這一點。我們要聚在一起哭訴,試圖解決我們所造成的問題嗎?當然不是。本週,我們將向50位風投展示一個帶有veTokenomics和獨特收益分享模式的元宇宙脫衣舞俱樂部項目,沒有人會感到羞愧。這只是生意。

旁氏經濟學帶來了豐厚的回報,而錢在我們自己的口袋裡總是比在肮髒的資本家手裡要好。所以我們要做什麼?我們將顛覆去中心化金融,並制定一些我們計劃在世界上帶來的改變。我將向你們展示關於DeFi 3.0的理論。

誰按下了紅色按鈕?

很明顯,最近賣家比買家多。一切都很恐慌,數值也跟著下降。不幸的是,這看起來不會很快成為定論。也許我們正處於熊市,也許我們不是。我仍然很興奮。

當代幣沒有上漲時,我們很容易感覺到DeFi領域沒有任何事情發生,但只需要在回聲室之外看一下,就能意識到這個社區實際上是多麼強大。目前有這麼多項目正在建設中,它們正在做完全獨特的事情,如果我想描述所有這些,那麼我會成為一個瘋掉的。相反,我將分享這個完全安全的鏈接,你應該點擊它來導航到@fomosaurus的頁面。而這只是個開始,現在有這麼多的建設者在投入工作,所以,我覺得看跌中長期的絕對是負智商的。為了定義DeFi 3.0可能是什麼,我們也許應該回溯到我們卑微的開始,以及我們是如何走到這一步的。

DeFi 1.0的特點是創建了AMM和一個食物農場的夏天。Uniswap是(現在仍然是)國王,Sushiswap試圖推翻國王的地位,但被擊倒了,yearn finance崛起,DeFi TVL從一無所有飛速發展。流動性挖礦和農民成了行話,而協議盡力在一個日益過飽和的領域中保持相關性。即使在今天,仍有少數協議是從這個時期開始存在的。

從歷史的角度來看,DeFi 1.0可以被視為與高APY和2池相混合的狂野西部。我想說的是,無論DeFi有多麼糟糕,也有一些積極因素。其中包括簡潔的用戶界面(不一定是流暢的用戶體驗),將代幣A換成代幣B的能力,yearn finance和Curve wars(因為它們很有趣)。所有這些都是這個領域的良好表現,如果我們希望最終推翻TradFi這個怪物,那麼我們需要更多這樣的東西。

過渡到DeFi 2.0的時間比你預期的要長一些,因為這種敘述直到2021年10月或11月左右才真正啟動。我們可能都太熟悉Curve wars和OHM分叉了,但讓我們再研究一次,以弄清楚為什麼這種敘事能夠對CT有如此大的影響力。veTokenomics模型能夠說服無數的投機者,因為代幣基本上被所有的協議所需要,所以它們會上升。此外,OHM離譜的APY催生了1000萬個分叉,但幾乎所有都失敗了。具有諷刺意味的是,OHM的唯一分叉實際上做得很好的是Wonderland,但是一旦他們的創始人之一被發現是一個罪犯,並且人們發現DAO扮演SPACs並不像它聽起來得那麼酷時,這一切就崩潰了。哎,即使是真正的SPAC也不能做得很好,如果你想知道的話,就去看看Chamath的一些例子。協議擁有流動性(PoL)是DeFi 2.0的一個相當大的部分,因為即使沒有多少協議可以用這些錢來驅動價值回到代幣持有者,但Olympus還是能夠獲得超過5億美元的巨額資金。

儘管DeFi 2.0的敘事很快就消失了,但我認為它是成功的。不是因為我在頂部賣掉了CRV,而是因為這是測試CT對敘事的把握能力的一個完美方式。

在我開始在Substack上發表關於Curve Wars的帖子後,其他數百名比我聰明得多的作家開始報導此事,導致了一段短暫的欣喜。我花在這一切上的時間是模糊的,我不敢相信已經是2022年了。我不會試圖回顧過去,看看這種說法持續了多久,但它很流行,而且流行得很快。

我的整個TL和回覆都是20美元的CRV價格目標和5000美元的OHM價格目標,儘管事實上veTokens並不能為普通人提供很多東西。是的,協議會為他們付很多錢,但他們為什麼不呢?當他們能夠將Curve Gauge導向他們所選擇的池子時,給你一個40%的年利率的什麼veCRVglOHMcvxDPX代幣是一個驚人的交易。雖然DeFi 2.0最終與市場的其他部分一起崩潰,但這是一段非常愉快的時間,讓我進入了加密貨幣--從那時起我就沒有回頭了。

雖然有人試圖繼續DeFi 2.0的敘事(還記得solidly嗎?),但他們也失敗了,主要原因是DeFi 2.0的代幣已經有相當大的衰減,沒有人再關心它們了。這個短暫的階段可以被稱為DeFi 2.25,因為敘事只是被鏈上衍生協議和沒有人真正要求的ve(3,3)代幣這根線所吊著。為了我的理智,我們要跨越DeFi 2.5或2.75,直接進入3.0,這樣才有意義。

如果說DeFi作為一個整體做了一件好事,那麼它教會了整個社區的degens如何持續改進從投資者那裡搶奪資金的過程。我們已經能夠制定越來越複雜的協議,且幾乎可以立即吸引所有人的注意。無論是Fantom上的新DEX作為Trader Joe的分叉運作,還是Harmony上23位數的APY重基代幣,我們都能做到。而且,不要表現得好像DeFi協議在行銷方面沒有變得更好,因為有很多協議都非常有趣,提供了非常有視覺吸引力的網站。如果我們希望推動DeFi的復興,那麼我們需要回過頭來,專注於為那些真正能幫助我們實現目標的人提供服務,即社區。

不,這不是那種要求你提供社會安全號碼以進入白名單的NFT項目,而是真正支持DeFi並試圖在TradFi給我們的傳統理念上進行創新的社區,讓每個人都參與進來。

Fat協議基座論文和主要觀點

本節的大部分內容將集中在我的好朋友@0xSami_所寫的基座論文以及他在這篇神文中所擴展的想法。對於初學者,我將簡要介紹一下Fat Protocol論文,該論文是由Joel Monegro在2016年首次討論的(據說)。

Fat協議論文描述了一個系統和它的應用之間的關係。Monegro以互聯網及其最大的應用為例,指出Web2的特點是Fat應用>Fat協議的情況,像谷歌和Facebook這樣的巨頭積累了數萬億的市值,而互聯網的基礎設施只是存在而已。將此應用於加密領域,Monegro提出了Fat協議理論--像以太坊和比特幣這樣的區塊鏈(我知道是老帖子了)可以前所未有地積累價值,為小型應用建立一個基礎設施,這些應用將從協議的成功中獲益。

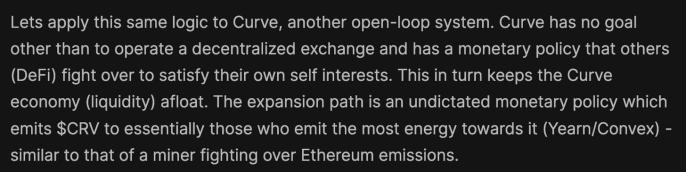

用Sami的話說,協議太注重價值創造而不是價值獲取。這方面的一個例子是Curve Finance和他們捕捉價值並將其帶回協議和代幣持有者的能力,而協議則試圖積累TVL而沒有擴張的手段。Curve能夠作為像Convex這樣的協議的跳板(或基座),提供積累價值的機會,同時仍將其帶回Curve。Sami將此描述為開環系統與閉環系統之間的區別。可以說,我們看好的是沒有開口的循環。

我認為所有這些都非常有趣,因為我從未想過Curve背後的哲學,以及他們如何能夠變得如此強大。當然,激勵措施是好的,但任何人都可以在一定時期內進行激勵,並保持相對穩定。Curve一直保持著他們的護城河,並與Uniswap並駕齊驅,成為穩定幣互換的首選之地。深度的流動性和一船的激勵措施是他們成功的原因,但是Curve現在已經超越了另一個應用地位--他們已經成為一個基座。

如果你以前玩過樂高積木,你就會知道,基座的底部不能連接到任何其他積木的頂部。這是故意的,因為基座通常非常大,旨在支持其他結構。Curve Finance改變了遊戲,導致我不可避免地把這篇文章發給了樂高公司,要求對他們的基座進行一些更新--但讓我解釋一下。

想像一下,一個主要的基座擺放在一個桌子上。讓我們把這稱為協議層,為了進一步簡化,讓我們把這個第一層基座稱為以太坊,因為大家都喜歡Vitalik,而且DeFi在以太坊上開始。在基座之上,你可能會有一些塊放在一起,上面還有一些,形成一個小堡壘--這些是我們的應用程序,存在於以太坊(基座)上的協議。雖然許多協議可以愉快地永遠存在,並保持盈利能力和高TVL,但也有一些協議能夠超越這種狀態,成為基座本身--這就是Curve Finance。想像一下,Curve是它自己的基座,堆積在了我們放在先前基座上的樂高磚上。

"等等,你剛才說這是不可能的--"

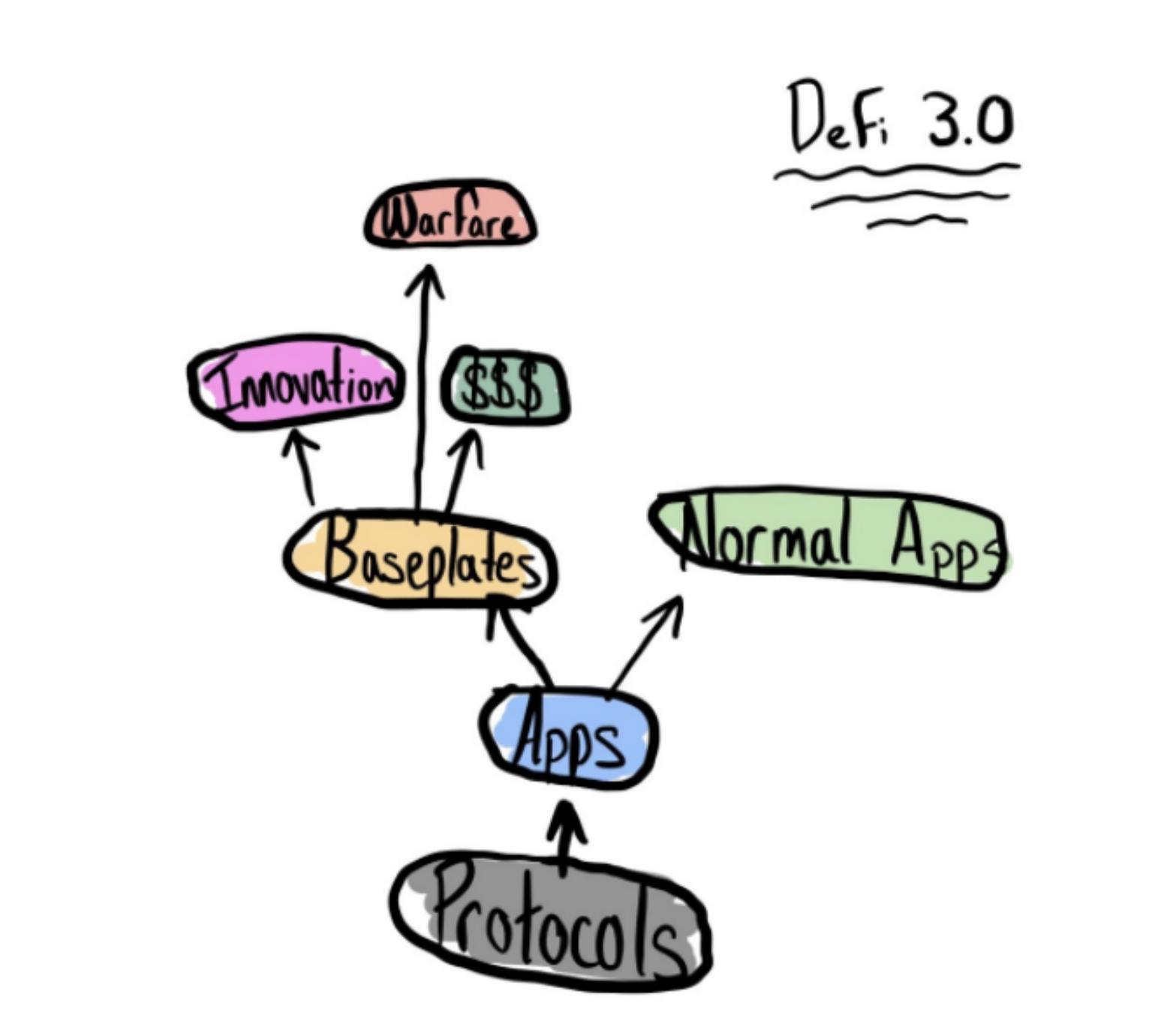

我知道,但我們正在打破障礙,書寫歷史,給我一些時間來解釋。Curve已經超越了一個應用程序的地位,並成為了一個自己的協議,因為我們已經看到Convex和yearn從Curve的成功中搭上了便車,並從Curve的深度流動性和市場份額中受益。Convex、yearn和其他與Curve有關的協議是建立在Curve基座之上的額外樂高塊,而這些樂高塊都是建立在以太坊基盤之上的。看看我的圖形設計師為我們製作的這張漂亮的圖片,觀察一下DeFi中正常應用和基盤應用之間的分離。

這不是很了不起嗎?不僅一個應用程序可以演變成自己的協議層,而且其他協議也可以在此基礎上發展,並最終複製這個過程,如果他們自己能夠產生開環的話。以下是Sami文章中的一段,它比我更好、更連貫地描述了這種情況。

那麼,DeFi協議的下一步是什麼?我向你們提出了一個非流動性治理代幣的想法。

"但等等,非流動性是不好的,因為--"

啊啊啊,給我一點時間。我們已經看到了從流動性挖礦激勵到轉化為PoL的高APY rabase代幣的演變--如果我們把這些結合到一個為用戶提供絕對沒有辦法兌現的代幣中,會怎麼樣?鯨魚控制著DeFi,因為他們可以從協議遷移到協議,這要歸功於像cvxCRV這樣的獎勵代幣的流動性,或者是容易乾涸的流動性池。但這對小魚小蝦來說是不好的,因為他們沒有投資組合的規模,無法在這樣的水平上進行遊戲,並且會陷入信息不對稱的上游之戰。如果協議可以通過提供收入鎖定(rl)或治理鎖定(gl)的代幣來調整質押者之間的激勵,那麼用戶就可以很容易地顯示他們對協議的信任和長期信念。這些代幣仍然可以累積價值,為那些足夠勇敢的人提供未來的收入份額,並在許多財富和痛苦的浪潮中獲得成功。協議會宣傳一個高的APY以獲得投資者的注意,目的只是為了揭示它們不是為了讓任何人賺取快錢--他們是為了那些真正為了技術的人。這也許可以被稱為ve(3,3)\^2,因為協議可以實現一個閥門機制,或者也許我們應該完全拋棄ve(3,3)。

目前你可以鎖定你的CRV長達四年,但獎勵是流動的,用戶可以選擇退出再投資,提供一個小的激勵錯位。我相信這一點的解決方案是將那些只想要錢的人剔除。

是的,我知道加密領域是個99.9%的人都是來發財的地方,但如果我們能在長期內做到這兩點呢?把代幣鎖定在你相信的協議中,而不是打開25個標籤,不斷刷新Dexscreener,以確保你的協議沒有被破壞或在一次交易中被抹去75%的TVL,這樣的感覺不是很好嗎?是的,在你跑到我的DMs裡來之前,四年對任何事情來說都是很長的時間,特別是當它涉及到將你的代幣鎖定在一個甚至還沒有存在四年的協議中時。我絕對肯定,協議可以允許用戶選擇更低的時間框架,甚至看到鎖定代幣市場,就像DeFi王國的JEWEL代幣所發生的那樣。

雖然這一切可能看起來很誇張,但我認為這並不超出可能性的範圍。DeFi缺乏新的敘事,而恢復DeFi的社區導向方面絕對會使人們的注意力回到整個賽道上。也許我的夢想太大,但我認為通過複製Curve模式並為協議創造一些東西來爭奪,我們實際上可以開始建立一些比我們自己更大的東西。既然如此,我們也許應該把DeFi的名稱改為OpenFi之類的,因為最近的發展表明我們還沒有達到應有的去中心化程度。如果那是一個協議的名字,那麼我很抱歉,它只是朗朗上口,我喜歡它。

總之,也許這都是我的一個白日夢。Curve Wars是一個有趣的時代,讓很多人賺了錢,時間線更加樂觀,而我的substack時代正處於高峰。DeFi 3.0完全有可能成為與我所討論的極其不同的東西,但我很樂意看到任何新的東西出現。如果你是一個掙扎著適應敘事轉折的協議,那麼也許可以採用一些新的象徵性原則並強調社區。這似乎對NFT項目也很有效。

沒有免費的午餐

對我們所有人來說,不幸的是,現在這只是一連串的想法而已。考慮到99%的CT相信一切都會歸零,這些都可能不會成真。咳,不要聽他們的。

如果我可以給你們提供100倍的新股票,我可能不會這樣做,因為美國證券交易委員會的原因。但是,假設我可以給你一些過去一個月嚴重被忽視的DeFi代幣代碼,我會嗎????

不管這個論點是否成立,我都非常看好DeFi的未來,可能比以往任何時候都要看好。我看到AMM和衍生品發生了大量的創新,有比以往任何時候都有多的人得到了DeFi的支持,而且在時間軸上普遍缺乏看漲情緒,這意味著我們早就該pump了--但我想我們必須拭目以待。

我曾擔心,由於學校和其他寫作工作的壓力,我已經開始與Crypto失之交臂,但不知何故,我在幾天內又變得精神煥發,興奮不已。這真是不可思議。這篇文章有相當一部分是在凌晨4點左右寫的,我已經盡力把我目前的想法和意見都放在了一起,儘管我不可避免地錯過了一些我想說的東西。

作為一個整體,DeFi需要回歸到它的本源。我們已經得到了太多的金錢,並與我們真正的事業脫離了關係--為所有人實現金融的民主化。如果最近在加拿大发生的事件還不能喚醒你對我們情況的緊迫性,我真的不知道什麼能喚醒你。如果你對公民的銀行賬戶凍結不感到嚴重不安,也許DeFi並不適合你。這就是我想說的全部。

在一切結束的時候,所有東西都是旁氏騙局。Crypto只是一個更小的旁氏騙局,匿名的鯨魚可以在任何時候向你拋售他們的代幣,而我們在那里爭論哪個協議可以提供最高的收益,而這種收益即使在一個可怕的PvE環境中也可以持續。如果我們最終能實現所有人的民主化金融,那就太好了。我們還有很長的路要走,在那之前,我想我們只能繼續互相利用對方作為退出的流動性,直到DegenSpartan把我們全部毀掉。