Tokemak會是下一個流動性爭奪聖地嗎?

作者:湯圓,蜂巢Tech

最近,DeFi應用進入了一場流動性爭奪戰,穩定幣協議Curve是主戰場之一,各穩定幣協議企圖爭奪VeCRV的控制權,以獲取更多CRV通脹獎勵權重,吸引更多的穩定幣資金進入各自的資產池,以提高資產兌換的深度。

總體來看,「Curve War」本質是爭奪CRV的通脹權力來引導穩定幣資產流向。YFI創始人最近推出的Solidly,也是通過控制其發行的VeNFT來控制Solidly發行的Token獎勵權重,這個權重可以幫助DeFi 應用們吸引更多資產進入,引導用戶的資金去向。

無論是「Curve War」的發生,還是Solidy的出現,都在暗示DeFi應用存在著流動性不合理之處,包括資金利用效率低,更有一些DeFi應用正面臨著流動性枯竭的問題。如何提高流動性和合理管理流動性成為DeFi亟待解決的問題。

一個名為Tokemak的流動性管理協議出現在流動性爭奪戰期間,該應用自稱能夠引導流動性「去往它該去的地方」,旨在成為DeFi應用的流動性提供者和專業做市商。

Tokemak官網顯示,其鎖倉的加密資產價值(TVL)為16.3億美元。相比之下,Curve的TVL為199億美元,這個數值對比頭部DeFi協議還有較大的差距。但由於Tokemak展現出控制流動性方向的潛力,並宣稱可以幫助DeFi應用提供一種「更簡單更便宜」的方式來提供和獲取流動性,該應用開始被DeFi社區關注,甚至被預測將成為下一個「流動性爭奪聖地」。

為何Tokemak最有可能成為流動性爭奪戰場?它的運營機制是什麼?如何引導流動性去向?本期DeFi蜂窩將帶你了解它的來龍去脈。

「流動性」決定DeFi項目生死

無論是「Curve War」、Solidly還是Tokemak,「流動性」正在成為它們的共性目標。

在傳統證券市場上,「流動性」的定義是資產或證券在不影響市場價格的情況下轉換為現金的難易程度。各類有價值的資產中,房產就是流動性較差的資產,不僅變現周期長,還會因為買賣雙方的意願而導致價格改變。相較而言,股票或基金的流動性較好,它們可以隨時以市場價格轉換為現金。

對應地,加密資產的「流動性」常常指某種加密資產在不影響市場價格的情況下轉換為另一種加密資產的難易程度。相比中心化金融(CeFi),點對點的去中心化金融(DeFi)的流動性更難掌控或管理。

在DeFi世界,資產的流動性也有好壞之分。比如BTC、ETH這樣的「加密硬通貨」就是流動性較好的資產。尤其是ETH,在各種去中心化交易平台(DEX)上,都有ETH和其它加密資產的交易對,DEX的開放性讓ETH的交易對更為豐富,用戶想要把ETH兌換為其它資產都很容易,且並不影響ETH的價格。

相比於ETH,DeFi應用治理通證類的資產流動性就比較差,這體現在:ETH可以直接兌換成UNI、SUSHI、CRV等任何DeFi資產且不影響ETH價格,但CRV、UNI、SUSHI這些資產之間不能直接互換;CRV想要換成UNI,在DEX上的路徑往往是CRV先兌換成ETH,然後再將ETH兌換為UNI;「兩道工序」不僅增加了交易成本,且CRV兌換成ETH過程中,如果CRV的交易量太大,沒有足夠的ETH可供兌換,就會造成CRV價格的下跌,這時交易者就需要承擔CRV價格波動帶來的滑點損失。

流動性對DeFi應用來說是生存之本。如果某個DeFi應用發行的Token沒有流動性,就意味著該Token不能進入二級市場交易,也不會產生價格。即使項目通過自賦流動性給價,但由於該Token不能兌換為其它加密資產,價格也就失去了意義。

對於新生的DeFi應用來說,發行Token不難,解決流動性問題才是關鍵。當前,DeFi項目常通過「流動性挖礦」的激勵方式,引導資金為項目Token注入流動性。即用戶將其它加密資產(常常是主流加密資產)存入Token的流動性資產池,組成「資產對」,供應兌換或借貸需求,提供流動性資產的用戶將獲得項目的Token獎勵。比如,A是某DeFi項目發行的Token,其流動性資產池往往是A-ETH、A-USDC、A-USDT等,該DeFi項目會根據用戶提供的流動性資產量獎勵A Token。

隨著DeFi市場的發展,DeFi應用們逐漸發現,「流動性挖礦」存在諸多問題,項目方為吸引流動性需要付出極大的激勵成本,而參與流動性挖礦的資金並不忠誠,他們的逐利性較強,當Token獎勵變少或者收益率走低時,這些流動性提供者的資金就會撤出流動性,轉向其它高收益的項目中。

在這樣的情況下,流動性不穩定帶來了連環的負面影響。

為了留住流動性提供者,DeFi應用不得不多釋放Token激勵,這就導致了Token的通脹。Token價格下跌,影響流通性提供者的收益率,撤出流動性、賣出Token成為普遍操作。

流動性撤出對項目帶來損傷,當某個Token的流動性變差後,Token價格產生高波動,兌換用戶會面臨滑點損失,直接影響用戶體驗,用戶出逃。

不僅如此,當Token價格大幅波動時,流動性提供者的無常損失也在增加,進一步導致他們的撤出。

如同進入了一個死亡螺旋,當DeFi應用的流動性管理設計不善時,該應用將隨著流動性的枯竭而死亡。

為了保持Token價格的穩定,DeFi應用需要解決Token的通脹和拋售問題。借鑒「單幣挖礦」的方式,一些DeFi應用引入了質押激勵,鼓勵用戶鎖倉Token,獲得帶有治理權益的生息資產。VeCRV就是用戶在Curve中質押CRV而獲得的生息資產,持有VeCRV可以獲得CRV獎勵,還能投票決定Curve中資產池的收益率。

但這種方式只是暫時地穩住了Token的價格,而沒有解決DeFi應用的流動性獲取成本高、流動性提供者面臨的無常損失等問題。隨著公鏈的多鏈共存、DeFi應用的爆發,公鏈資產、項目Token越來越多,應用與應用不通,鏈與鏈也不通,資產的流動性更加割裂,項目獲得流動性的困難加深,而流動性提供者的選擇也變得複雜。

這些痛點成為待解之謎,於是一些專注於此的應用產生了,Tokemak是其中之一。

Tokemak為「流動性」而生?

Tokemak定義自己為流動性管理協議,號稱「為流動性諸多問題而生」。它可以被視作是一個「去中心化的做市平台」,能夠將流動性分解,然後提供給有需求的DeFi應用。

如果按照互聯網產品的To B或To C邏輯區分,Tokemak應該屬於一個To B的產品,為DeFi應用的流動性需求服務。它號稱會提供「更簡單、更便宜」的方式來為DeFi應用獲取流動性,那麼,它如何實現?

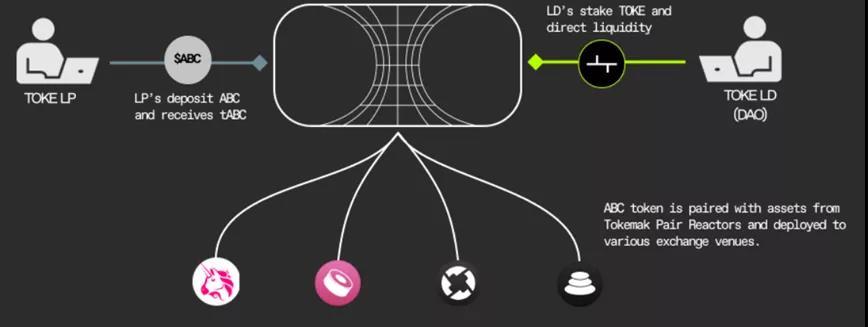

根據Tokemak的介紹,它創造了一個引導流動性的「反應堆」概念。這個「反應堆」是Tokemak為每一個流動性資產創建的資產池。不同於以往的LP(A-B)配對模式,「反應堆」資產池是由「流動性提供者(LP)」和「流動性引導者(LD)」兩個角色組成。LP主要負責提供資產,LD主要負責引導流動性流向。

在以往的DeFi應用中,用戶提供流動性,需要持有A、B兩種資產,如果僅持有A或B的單一資產時,往往需要把A或B根據兩種資產的價格比例配對,如把30%的A資產換成B資產,然後配對為A-B來提供流動性。如果A、B資產的價格波動,用戶在提供流動性時就需要承擔無常損失,這意味著撤出流動性時,退出後的A、B資產數量會少於當初提供的數量。

Tokemak乾脆取消了由單一用戶進行A、B配對提供流動性,而是讓不同的客戶將自持的資產投入「反應堆」,它來為各種資產配對組成流動性池,為DeFi應用供給流動性。看上去是機槍池的「單幣挖礦」功能,但不同的是,這些流動性到底要去哪,不由機槍池決定,而由LD來決定。

Tokemak反應堆工作流程

根據上圖,左側為流動性提供者(LiquidityProviders,簡稱LP),右側為流動性引導者(LiquidityDirectors,簡稱LD)。

LP只需將單一Token ABC存入「反應堆」中,獲得憑證tABC,退出時,1tABC=1ABC。流動性提供期間,「反應堆」資產對外提供流動性所獲取的收益,將直接存入Tokemak應用中,由專門的社區組織管理。LP提供流動性獲得的獎勵只有Tokemak的平台通證TOKE。

LD通過質押TOKE來控制流動性去向,即將TOKE質押到不同資產的「反應堆」中,獲得質押權,質押權有投票權益,可決定「反應堆」中的流動性資產對能進入哪個DeFi應用中。LD也會獲得TOKE獎勵。上面的「反應堆」圖顯示,LD可引導流動性進入Uniswap、Sushiswap、Banlancer及0x協議中。

Tokemak通過協調LP和LD來為DeFi應用分配流動性。LP通過單幣質押向系統提供資產,簡化了用戶提供流動性時需要計算資金配對的過程,也避免了無常損失;而LD則通過質押TOKE和投票來引導流動性進入DeFi應用。

你有沒有發現,TOKE獎勵的存在導致LP和LD兩個角色的重合------LP提供流動性獲得TOKE獎勵,他可以將TOKE質押成為LD去引導流動性,當然,他也可以不這麼選擇,而是賣出TOKE,那這會不會導致LD的職責缺失?

Tokemak要協調LP和LD履行好各自的職責,就需要解決TOKE激勵和TOKE質押之間的平衡。為此,它通過「動態收益率(可變的APY)」平衡機制解決這個問題。

SUSHI反應堆

如果大量資產存入相應的左側資產「反應堆」,而右側引導該資產流動性的TOKE質押數量減少時,則質押TOKE的收益率(APY)會提高,鼓勵 LD 抵押更多的TOKE, 參與引導該資產的流動性。同樣,如果有大量的 TOKE 抵押在某一資產的「反應堆」中,而左側存入資產較少時,LP方的收益率(APY)會提高,以激勵流動性資產的存入。

舉個例子,加入SushiSwap想要提高SUSHI的流動性,傳統模式下,項目方可能會通過增加SUSHI激勵來觸發流動性提供者的資金積極性。但如果SushiSwap選擇了Tokemak,該應用可以持有並質押一定量的TOKE在SUSHI資產的「反應堆」,LP反應堆的APY提高會吸引用戶存入SUSHI來提供流動性,SushiSwap因此可以按需引導流動性,質押的TOKE越多,吸引的SUSHI數量及長期流動性提供者就越多。

Tokemak將激勵模式鎖定在了各個DeFi的流動性供需關係上,使流動性不再因為某個應用的挖礦收益多寡而出現波動,一定程度上解決了DeFi應用的流動性困境。

Tokemak的問題與風險

近期,發生在Curve上的「VeCRV控制權」之爭,事實上是各種穩定幣協議在Curve上的流動性爭奪戰。假如穩定幣A項目上線了Curve,A就能在Curve上實現直接與USDT、USDC、DAI等主流穩定幣兌換的功能,解決A穩定幣的流動性問題。但A想要上線Curve,需要獲得VeCRV投票的支持。

而不久前上線的流動性管理協議Solidly也借鑒了Curve的運營機制,新DeFi應用可以通過獲得Solidly發行的VeNFT憑證來吸引流動性資金進入應用。Solidly也更加開放,允許任何DeFi應用的Token上線資產池。但由於Solidly剛剛推出,流動性的解決能力還有待觀察。

Tokemak作為2021年上線的流動性管理協議,已經運營了一段時間,尚未出現任何漏洞,相對於Curve和Solidly來說,它提出了解決流動性的另一種方案。

舉個例子,新DeFi項目想要想要發行B Token,這時它可以先購買並持有一定數量的TOKE,並分配一定數量的B Token進入Tokemak作為「儲備池」資產,用於償付LP潛在的無常損失,這時Tokamak就會建立B資產的反應堆,項目方也就成為了LD。

項目方在質押的TOKE越多,根據「反應堆」動態收益率調整,LP的收益率就會越高,從而吸引LP存入BToken資產來提供流動性。

這時「反應堆」的LD會引導B資產配對成B-ETH、B-USDC等並分配到所需的DEX上。Tokemak可以賺取B-ETH、B-USDC的流動性獎勵,即B資產,這些收入會進入Tokemak協議內。

Tokemak協議的野心極大,因為它在為DeFi應用提供及引導流動性時,也在不斷通過賺取某個DeFi資產來獲得該應用的治理投票權,票權很可能將引導更多的DeFi資產進入Tokemak。而存入資產為Tokemak供給流動性資金的用戶,僅會獲得TOKE獎勵,而非流動性需求方的獎勵。

Tokemak通過此運營方式將各個DeFi應用的流動性挖礦獎勵收入自己的囊中,其所積累的各種DeFi資產達到一定的數量後,有可能會成為獨立的運營者,不再需要第三方的LP提供者,成為一個「流動性王國」。那時,它將決定流動性的去向和分配。

也就是說,誰控制了TOKE,誰就能掌控Tokemak上資產流動性去向,DeFi應用們當然也可以通過持有更多的TOKE來牽制Tokemak的決策權。互博與戰爭的味道出現了。

儘管Tokemak為DeFi應用的流動性管理提供了另類的解決方案,但也存在一定的風險,因為TOKE也會被賣出,當TOKE不被市場認可,價格貶值甚至歸零時,那麼這個協議也將失靈。