BTC ETF는 배후의 법적 규제 논리를 통해 이루어진다

作者:Will 阿望,Web3 작은 변호사

10년의 BTC ETF 힘든 승인 과정을 거쳐 마침내 승리의 여명이 밝았습니다. 2024년 1월 11일 새벽 4시, 미국 증권거래위원회(SEC)는 Bitwise, Grayscale, Hashdex, BlackRock, Valkyrie, Invesco, Ark, VanEck, WisdomTree, Fidelity, Franklin 등 11개의 현물 BTC ETF를 동시에 승인했습니다.

이 모든 것은 Grayscale의 승소 덕분입니다. 2023년 8월 29일, 미국 연방 법원의 판결로 Grayscale은 SEC가 현물 BTC ETF 신청을 거부한 것에 대한 소송에서 승리했습니다. 이로 인해 지난 몇 달 동안 Blackrock과 Fidelity와 같은 전통 금융 대기업들이 BTC ETF를 신청하는 과정이 가속화되었습니다.

이 글은 법률 규제의 관점에서 Grayscale의 승소 이후 SEC의 태도 변화(시장 조작 위험을 적극적으로 인식)와 BTC ETF 승인 논리, 그리고 SEC가 여전히 다른 암호 자산을 증권으로 간주하며 시장 위험에 대한 신중한 태도를 유지하고 있음을 살펴보겠습니다.

1. 법원 판결이 SEC의 승인 절차를 가속화하다

SEC가 이전에 BTC ETF를 승인하지 않은 이유는 시장의 사기와 조작에 대한 우려 때문입니다. 모든 거부된 ETF 신청은 "투자자를 보호하기 위한 시장의 사기와 조작 문제"에 대한 증권법의 근거를 인용했습니다.

SEC는 2021년에 처음으로 선물 BTC ETF 거래를 허용하며, 선물 제품이 조작되기 더 어렵다고 밝혔습니다. 이는 시장이 시카고 상품 거래소(CME)의 선물 가격을 기반으로 하기 때문이며, CME는 미국 상품선물거래위원회(CFTC)의 규제를 받습니다.

사건에서 Grayscale은 선물 BTC ETF 승인 논리가 현물 BTC ETF 승인 논리와 같아야 한다고 주장했습니다. 그렇지 않으면 모든 선물 BTC ETF 신청이 철회되어야 한다고 했습니다. 법원은 SEC가 Grayscale의 신청을 거부한 것이 자의적이고 근거가 없다고 판단했습니다. 법원은 이러한 차별적 행위가 행정법을 위반했다고 보고 Grayscale의 요청을 받아들여 SEC의 거부 결정을 취소했습니다.

Grayscale 사건 이후 SEC의 태도는 완전히 바뀌었습니다. 수동적으로 승인하지 않던 태도에서 능동적으로 심사하는 태도로 전환되었으며, 22페이지의 승인 문서에서 다음과 같이 밝혔습니다: This order approves the Proposals on an accelerated basis.

2. SEC가 BTC ETF의 위험은 어디에 있는지 알려주다

ETF 자체는 오랜 역사를 가진 규제 금융 상품으로 법적 장애가 없으며, BTC는 미국 규제(특히 SEC)에 의해 유일하게 "비증권" 자산으로 정의됩니다. 그렇다면 BTC ETF의 위험은 어디에 있을까요?

22페이지의 승인 문서에서 SEC는 다음과 같이 밝혔습니다: 위험은 ETF의 기초 자산 거래 시장의 통제 불가능성에서 발생합니다 --- --- 즉 BTC 현물 시장의 조작 위험입니다.

각 ETF는 규제 거래소(CME)와 모니터링 공유 계약(Surveillance Sharing Agreement)을 체결하여 BTC 선물 시장의 위험을 모니터링하고 있지만, BTC 현물 자체는 CME에서 거래되지 않기 때문에 모니터링이 BTC 현물 시장까지 미치지 않습니다.

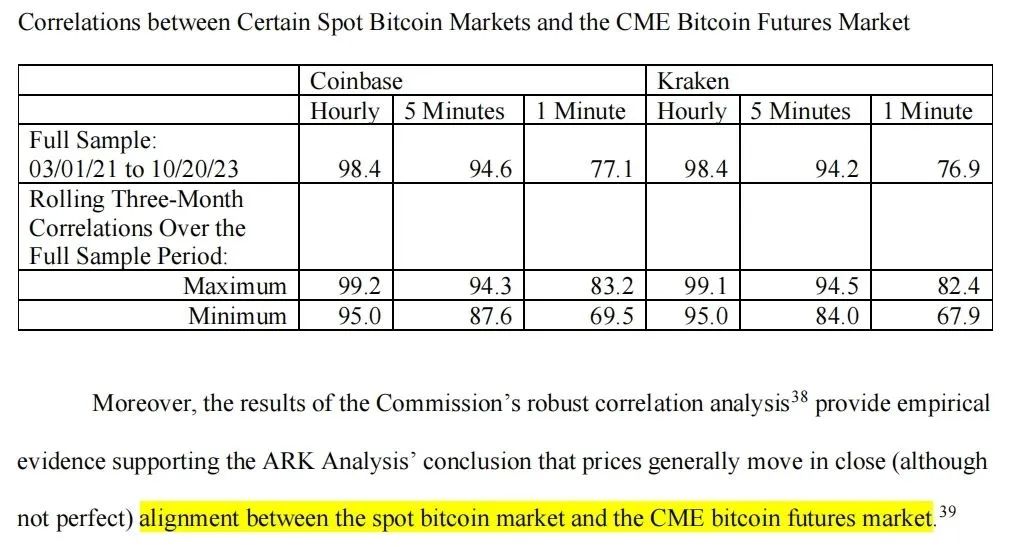

BTC 선물은 CME에서 이미 규제 제품입니다. 따라서 BTC 현물과 CME의 BTC 선물 가격 간의 상관관계를 증명하는 것이 최선의 선택입니다. SEC는 Coinbase와 Kraken 두 암호화 거래소의 BTC 가격과 CME 선물 가격 간의 2021년부터 시작된 상관관계를 비교하여 두 가격이 높은 상관관계를 보인다는 것을 발견했습니다. 이는 BTC 현물 시장에서 사기나 조작 행위가 발생할 경우 이러한 행위가 선물 시장에도 영향을 미칠 가능성이 높다는 것을 의미하며, 이는 CME의 모니터링 시스템에 의해 감지되어 규제가 위험을 통제할 수 있게 됩니다.

3. BTC 현물 시장의 시장 조작

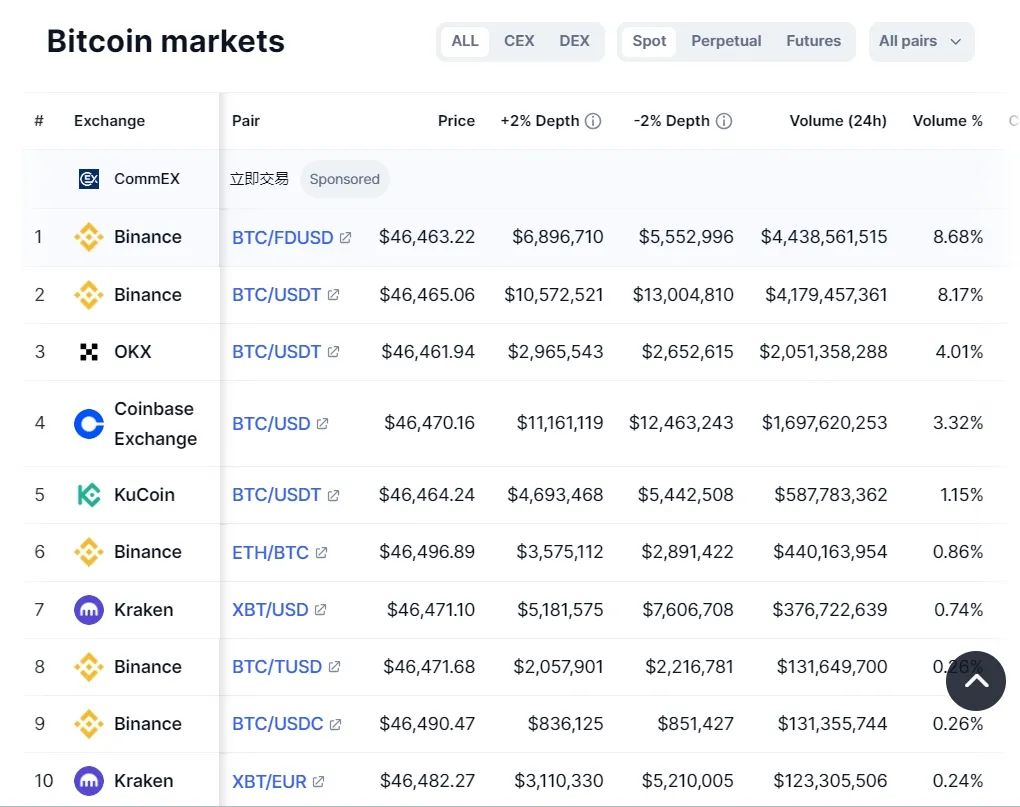

BTC 현물 시장의 시장 조작 위험은 주로 CEX에서의 시장 참여자나 시장 조성자에 의해 발생합니다. 미국 규제가 CEX에 대한 규제를 포함할 수 있다면, 위험을 상대적으로 통제할 수 있습니다.

이에 대해 미국 규제는 Coinbase와 Kraken 두 암호화 거래소에 대한 규제 준수를 통해 직접적으로 규제를 시행하고, 거래량이 가장 큰 Binance에 대해 "정밀 타격"을 가하여 성공적으로 진입하고 규제를 준수하게 했습니다.

4. 중립적인 SEC와 신중한 Gary Gensler

따라서 중립적인 SEC는 국가 증권 거래소가 제출한 규칙이 증권 거래법 및 그 규정을 준수하는지 평가하며, 투자자와 공공의 이익을 보호하는 것을 목표로 하는지 여부를 포함합니다. 2024년 1월 11일 새벽 4시, SEC는 Bitwise, Grayscale, Hashdex, BlackRock, Valkyrie, Invesco, Ark, VanEck, WisdomTree, Fidelity, Franklin 등 11개의 현물 BTC ETF를 동시에 승인했습니다.

(https://www.sec.gov/news/statement/gensler-statement-spot-bitcoin-011023)

더 중요한 것은 SEC의 보도 자료에서의 발언입니다:

"이번 SEC의 ETF 승인은 단지 하나의 '비증권' 상품(BTC)을 보유한 ETF에 한정됩니다(holding one non-security commodity, bitcoin). 이는 SEC가 다른 암호 자산 증권(Crypto Asset Securities)의 상장 기준을 승인할 의사가 있음을 나타내지 않습니다. 승인 또한 SEC가 증권법에 따른 다른 암호 자산의 지위나 특정 암호 자산 시장 참여자가 증권법을 준수하지 않는 현상에 대한 견해를 나타내지 않습니다.

제가 과거에 말했듯이, 대다수의 암호 자산은 투자 계약이므로 증권법의 적용을 받습니다.

SEC가 중립적이긴 하지만, 귀금속 ETF의 기초 자산은 소비 및 산업 용도가 있는 반면, BTC는 주로 투기적이고 변동성이 큰 자산이며, 랜섬웨어, 자금 세탁, 제재 회피 및 테러 자금 조달 등 많은 불법 활동에도 사용됩니다.

SEC가 오늘 현물 BTC ETF의 상장 및 거래를 승인했지만, BTC를 승인하거나 인정한 것은 아닙니다. 투자자는 BTC 및 암호 자산 관련 제품에 대해 신중해야 합니다."

5. 압박이 Coinbase에 가해지다 --- --- 암호 자산의 성격을 규정하다

Gary Gensler의 발언은 매우 명확합니다: BTC는 증권이 아니며, 시장 위험이 통제 가능하므로 승인할 수 있습니다. 다른 암호 자산은 증권이며, 이는 또 다른 이야기로 BTC ETF의 승인 여부와는 아무런 관계가 없습니다.

이는 여전히 Gary Gensler가 지금까지 "어떤 암호 자산이 증권인가?"라는 질문에 정면으로 답변하는 것을 피하고 있는 상황으로 돌아갑니다. 이는 SEC가 세 개의 주요 거래소인 Kraken, Coinbase, Binance에 대한 규제 준수 문제이자, SEC가 미국 사법 및 입법 기관에 응답을 요구하는 정치적 게임 문제입니다.

Coinbase는 SEC와의 싸움에서 선두주자로서 이 중대한 책임을 지고 있습니다. Katherine Polk Failla 판사는 이전에 Uniswap 사건에서 ETH를 상품(Crypto Commodities)으로 직접 언급했습니다. 해당 판사가 SEC v. Coinbase 사건도 심리하고 있는 점을 고려할 때, 그녀는 암호 자산의 "증권" 여부에 대해 "이 문제는 법원이 결정하는 것이 아니라 의회가 결정하는 것"이라고 말하며 이 궁극적인 질문을 미국의 입법 기관인 의회에 던졌습니다.

하지만 이 의회 입법 과정은 매우 긴 시간이 걸릴 것이며, 2024년 선거 연도는 기대할 만합니다.

6. GM BTC ETF

SEC가 어떻게 행동하든, BTC ETF의 승인은 역사적으로 매우 의미가 있으며, 암호 펑크의 이상이나 하룻밤 부자가 되고자 하는 꿈을 가진 우리 모두가 그 역사적 흐름에 참여할 수 있게 해주었습니다.

왕천이 말했듯이: "2024년 1월 10일은 세계 통화 역사에서 중요한 의미를 가지며, 이후 돌아보면 1971년 8월 13일(닉슨이 금과의 연결을 끊은 날)이나 1871년 1월 18일(독일 통일과 유럽 각국 및 미국이 몇 년 내에 금본위제에 가입한 날)과 비교될 수 있을 것입니다."