1kx:Polymarketなどの予測市場に存在するボトルネックと突破口は何ですか?

原文标题:Prediction Markets: Bottlenecks and the Next Major Unlocks

原文作者:Mikey 0x,1kx

编译:Elvin,ChainCatcher

内容摘要

1、予測市場はどのように機能するか

2、予測市場のより広範な採用を妨げるボトルネック

- 供給側

- 需要側

3、解決策 - 供給側

- 需要側

4、採用率を向上させる他の方法

予測市場:発展のボトルネックと次の重要な機会

Augurは、最初のオンチェーン予測市場として、イーサリアム上で最初に立ち上げられたアプリケーションの一つです。そのビジョンは、誰もがあらゆることに対して任意の規模の賭けを行えるようにすることでした。しかし、問題が多く、Augurのビジョンは数年前には実現しませんでした。ユーザーの不足、決済時のユーザー体験の悪さ、高額なガス代がこの製品の閉鎖を招きました。しかし、それ以来、私たちは大きな進歩を遂げました:ブロックスペースは安価になり、オーダーブックの設計もより効率的になりました。最近の革新は、暗号通貨の無許可でオープンソースの特性を強化し、誰もが流動性を提供したり、市場を作成したり、賭けを行ったりすることで、グローバルな流動性層の参加者となることを可能にしました。

Polymarketは市場のリーダーとなり、これまでに約90億ドルの取引量を記録しており、SX Betはこれまでに4.75億ドルを累積しています。それにもかかわらず、スポーツベッティングという伝統的な予測市場のサブカテゴリーの巨大な規模と比較すると、依然として大きな成長の余地があります。アメリカだけで、スポーツベッティング業者は2023年に1190億ドル以上の取引量を処理しました。すべての他国のオフラインおよびオンラインのスポーツベッティング取引量や、政治やエンターテインメントなどの他のタイプの予測市場を考慮すると、この数字はさらに際立ちます。

この記事は、予測市場の機能、現在解決が必要なボトルネックの問題、および私たちがこれらの問題を解決できると考えるいくつかの方法を分解することを目的としています。

予測市場はどのように機能するのか?

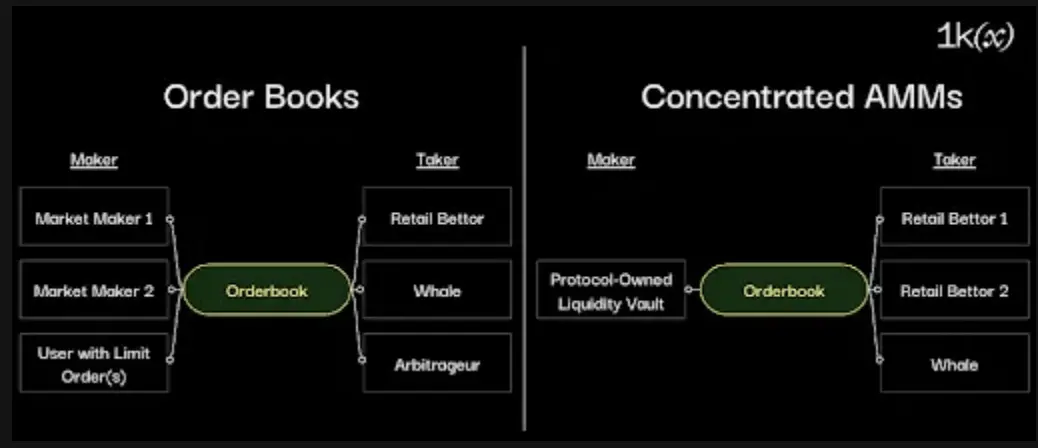

予測市場を設計する方法はいくつかあり、大多数は2つのカテゴリに分類できます:オーダーブックモデルと集中型AMMモデル。私たちの見解では、オーダーブックモデルはより優れた設計選択であり、より良い価格発見を可能にし、最大の相互運用性を実現し、最終的にはスケール化された取引量をもたらします。

オーダーブックモデル

オーダーブックモデルでは、各市場には2つの可能な事前定義された結果があります:はい(Y)といいえ(N)。ユーザーはこれらの結果を株式の形で取引します。市場が決済されると、正しい株式は1ドルの価値を持ち、間違った株式は0ドルの価値を持ちます。市場が決済される前に、これらの株式の価格は0ドルから1ドルの間で取引される可能性があります。

株式の取引を行うためには、流動性提供者(LP)が存在する必要があります;言い換えれば、彼らは売買注文(見積もり)を提供しなければなりません。これらのLPは、マーケットメーカーとも呼ばれます。マーケットメーカーは、スプレッドからの小さな利益を得るために流動性を提供します。

特定の市場の例を挙げると:もしある事象が均等に発生する可能性がある場合、例えばコイン投げの結果が表になる場合、理論的には「はい」と「いいえ」の株式は0.50ドルで取引されるべきです。しかし、他の金融市場と同様に、通常はスプレッドが存在し、スリッページが発生します。もし私が「はい」の株式を購入したい場合、私の取引価格は最終的に0.55ドルに近づく可能性があります。これは、私の対戦相手であるマーケットメーカーが、潜在的な利益を得るために実際のオッズを故意に過大評価しているからです。対戦相手は、0.55ドルで「いいえ」の株式を売却することもあります。各側0.05ドルのスプレッドは、マーケットメーカーが見積もりを提供するための補償です。スプレッドは、暗黙のボラティリティ(価格変動の期待)によって駆動されます。予測市場は本質的に実現が保証されたボラティリティ(実際の価格変動)を持っており、これは単に株式が最終的に特定の日付に1ドルまたは0ドルに達しなければならないという設計によるものです。

マーケットメーカーのシナリオ例:

- マーケットメーカーは0.55ドルで1株の「はい」を売却します(これは0.45ドルで1株の「いいえ」を購入することに相当します)

- マーケットメーカーは0.55ドルで1株の「いいえ」を売却します(これは0.45ドルで1株の「はい」を購入することに相当します)

- マーケットメーカーは現在1株の「いいえ」と1株の「はい」を持ち、合計で0.90ドルを支払いました

- コインが表でも裏でも、マーケットメーカーは1ドルを交換し、0.10ドルのスプレッドを得ます

他の主要な予測市場の決済方法は、集中型AMMを介して行われ、AzuroとOvertimeがこの方法を使用しています。この記事ではこれらのモデルについてはあまり触れませんが、DeFiにおける類似点はGMX v2です。資本は集中され、プラットフォームのトレーダーの唯一の対戦相手として、資金プールは外部のオラクルに依存してユーザーに価格を提供します。

現在の予測市場のボトルネックは何か?

予測市場プラットフォームはすでに存在し、十分な時間議論されてきました。もし本当に製品市場に適合しているなら、脱出速度はとっくに発生しているはずです。現在のボトルネックは、供給(流動性提供者)と需要(賭け手)の両方の関心の欠如に簡単に要約できます。

供給側の問題には以下が含まれます:

1、ボラティリティによる流動性不足 : Polymarketで最も人気のある市場は、概念的に新しい市場であり、関連する歴史的データが不足しているため、結果を予測し正確に価格を設定することが難しいです。例えば、CEOのサム・アルトマンが「潜在的なAGIの取り扱いに関する噂の後に職に復帰するかどうか」を予測することは困難です。なぜなら、過去の出来事と非常に似た状況がないからです。マーケットメーカーは不確実な市場でより大きなスプレッドと少ない流動性を設定し、暗黙のボラティリティを補うために(つまり、サム・アルトンCEO市場の価格が激しく変動し、合意が4日以内に3回反転したこと)。これにより、大規模に賭けたい大口投資家はあまり興味を持たなくなります。

2、専門家の不足による流動性不足: Polymarketでは毎日数百人のマーケットメーカーが報酬を得ていますが、多くのロングテール市場は専門知識を持つ参加者が不足しているため流動性が不足しています。例えば、「ある有名人が何かで逮捕または告発されるか?」や「有名人がいつツイートするか?」といった市場です。さまざまなタイプの予測市場が導入されるにつれて、データはより豊富になり、マーケットメーカーはより専門化していくでしょう。この状況は時間とともに変わるでしょう。

3、情報の非対称性:マーケットメーカーが提供する売買見積もりは、いつでも誰でも取引可能であり、後者は有利な情報を取得した際に正の期待値の賭けを行う優位性を持っています。DeFi市場では、これらのタイプの受け手は有害なフローと呼ばれることがあります。Uniswapのアービトラージャーは、有害な受け手の良い例です。彼らは情報の優位性を利用して、流動性提供者から利益を引き出し続けます。

Polymarketのある市場で、「テスラは2021年3月1日までにビットコインを購入すると発表するか?」という質問があり、あるユーザーは約33%のオッズで60,000ドルの「はい」株式を購入しました。この市場はそのユーザーが唯一参加した市場であり、そのユーザーが有利な情報を持っていると仮定できます。合法性の問題はさておき、見積もりを提供するマーケットメーカーは、その時点で受け手/賭け手がその有利な情報を持っているかどうかを知ることができません。たとえマーケットメーカーが最初にオッズを95%に設定しても、受け手は実際のオッズが99.9%であるため、賭けを行う可能性があります。これにより、マーケットメーカーは確実な損失の状況に直面します。予測市場では、有害なフローがいつ発生するか、どの程度の規模で発生するかを予測することが難しく、したがって、タイトなスプレッドと深い流動性を提供することがさらに難しくなります。マーケットメーカーは、いつでも発生する可能性のある有害なフローのリスクを価格に反映させる必要があります。

需要側の主な問題は:

1、レバレッジツールの不足: レバレッジツールがないため、予測市場は他の暗号投機ツールに対して小口投資家にとっての魅力が相対的に低いです。小口投資家は「世代の富を築く」ことを望んでおり、これはメメコインに賭けるよりも、上限のある予測市場に賭ける方が実現可能性が高いです。例えば、$BODENや$TRUMPに早期に賭けることは、予測市場でバイデンやトランプが大統領選挙に勝つ「はい」株式に賭けるよりも、より多くの上昇の余地をもたらしました。

2、刺激的な短期市場の不足: 小口投資者は、数ヶ月後に決済される賭けに興味を持っていません。この結論は、スポーツベッティングの世界で証明されています。現在、多くの小口投資者の取引量はライブベッティング(超短期)や日常のイベント(短期)に集中しています。十分な短期市場が主流のオーディエンスを引き付けることは、少なくとも現時点ではありません。

これらの問題を解決する方法は?私たちはどのように取引量を増やすことができるのか?

供給側の最初の2つの問題、ボラティリティによる流動性不足と専門知識の不足による流動性不足は、時間の経過とともに自然に減少するでしょう。さまざまな予測市場の取引量が増加するにつれて、専門のマーケットメーカーやより高いリスク許容度と資本を持つ人々の数も増加するでしょう。

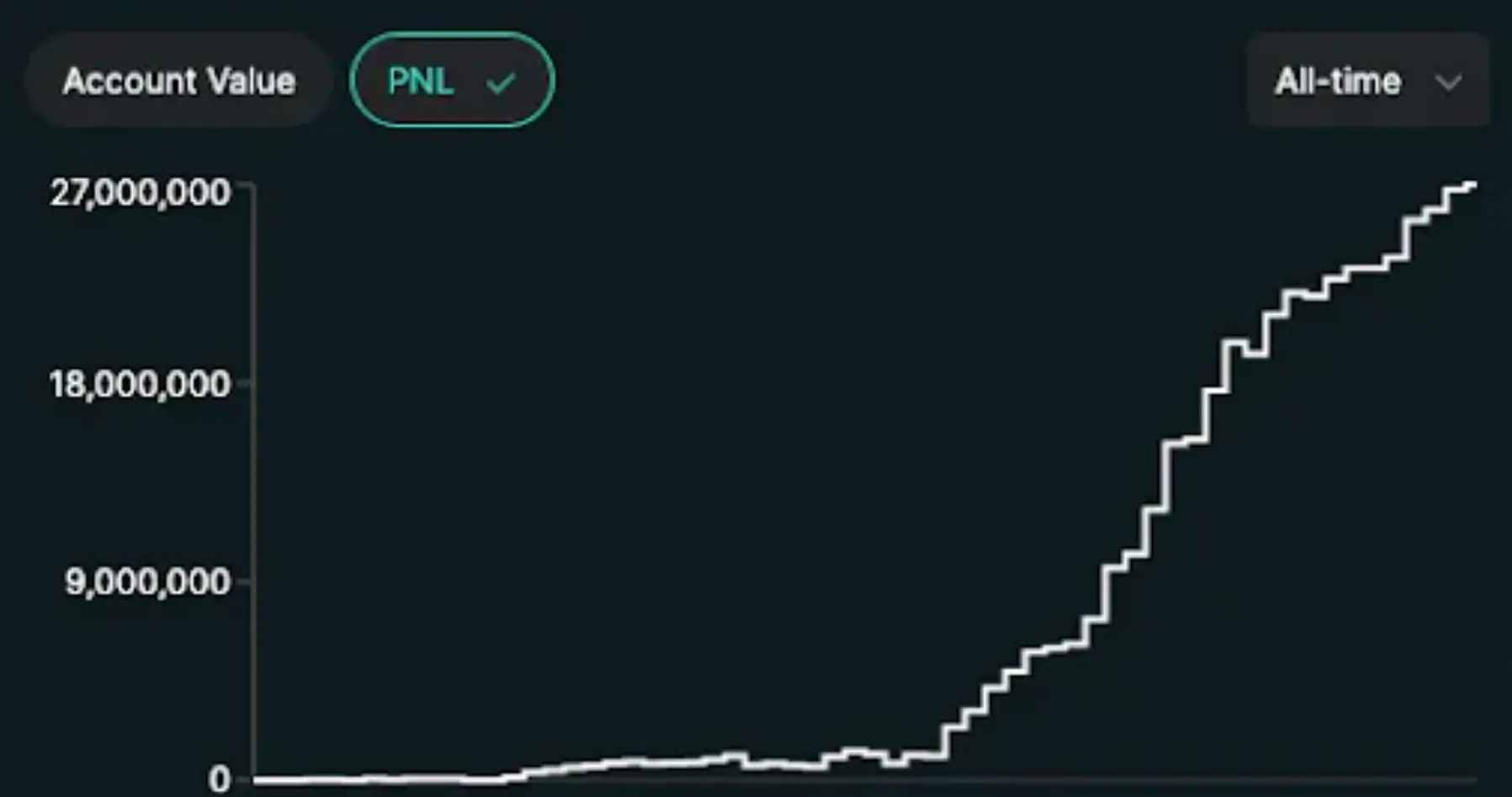

しかし、これらの問題が時間の経過とともに軽減されるのを待つよりも、最初にDeFiデリバティブ領域で発明された流動性調整メカニズムを通じて流動性不足の問題に正面から取り組む方が良いでしょう。このアイデアは、受動的なステーブルコインの預金者が金庫を通じて利益を得ることを許可し、金庫が異なる市場にマーケットメイキング戦略を展開するというものです。この金庫は、トレーダーの主要な対戦相手として機能します。GMXは、オラクルに依存して価格を設定するプール型流動性供給戦略を通じてこれを実現した最初のプロトコルであり、Hyperliquidはネイティブ金庫戦略を展開した2番目の著名なプロトコルですが、その特徴は流動性がCLOB上で提供されることです。これらの2つの金庫は、時間の経過とともに利益を上げており、ほとんどの有害なフロー(時間の経過とともに損失を被ることが多い小口ユーザー)の取引相手として機能することができました。

Hyperliquidの金庫PNLは時間の経過とともに増加し続けています

ネイティブ金庫は、プロトコルが他者に依存せずに流動性を簡単に立ち上げることを可能にします。また、ロングテール市場をより魅力的にします。Hyperliquidが成功した理由の一つは、新たに上場された永続資産が初日から大量の流動性を含んでいたことです。

予測市場の金庫製品を構築する際の課題は、有害なフローを防ぐことです。GMXは、取引に高額な手数料を追加することでこれを防いでいます。Hyperliquidは、スプレッドが大きいマーケットメーカー戦略を採用し、受け手の注文に2ブロックの遅延を設け、マーケットメーカーが見積もりを調整する時間を与え、1ブロック内でマーケットメーカーの注文を優先的にキャンセルします。これらの2つのプロトコルは、有害なフローが入ってこない環境を作り出しています。なぜなら、彼らは他の場所でより良い価格実行を見つけることができるからです。予測市場では、広いスプレッドを提供することで深い流動性を確保し、情報の優位性に影響を受けにくい市場に選択的に流動性を提供するか、情報の優位性を持つ賢いストラテジストを雇うことで、有害なフローを防ぐことができます。

実際には、ネイティブ金庫は、53セントの価格で25万ドルの追加流動性を提供することができます。広いスプレッドは、ユーザーが賭ける際に悪いオッズを受け入れるため、潜在的な金庫の利益を増加させるのに役立ちます。これは、54セントと55セントに見積もりを設定することとは異なり、後者の対戦相手は良い価格を探しているアービトラージャーや賢い投資家である可能性があります。この市場は情報の非対称性の問題に対して相対的に影響を受けにくく(内部情報や洞察が通常すぐに公に開示されるため)、したがって有害なフローの予測が低くなります。金庫は、他のベッティング取引所からオッズデータを取得したり、ソーシャルメディアのトップ政治アナリストから情報を収集したりするなど、将来のライン変動の洞察を提供する情報オラクルを使用することもできます。

その結果、賭け手により深い流動性が提供され、彼らは現在、より小さなスリッページでより大きな賭けを行うことができるようになります。

情報の非対称性の問題を解決または少なくとも軽減する方法はいくつかあります。最初のいくつかはオーダーブック設計に関するものです:

1、漸進的限界価格オーダーブック(GLOB) :有害なフローに対抗する方法の一つは、注文の速度とサイズを組み合わせて価格を引き上げることです。もし買い手が特定のイベントが発生することを確信しているなら、論理的な戦略は、できるだけ多くの株式を1ドル未満の価格で購入することです。さらに、市場が最終的に有利な情報を取得した場合、迅速な購入も賢明です。

ControはこのGLOBの理念を実施しており、Initiaでクロスロールアップとして立ち上げています。

もしテスラの$BTC市場がGLOBモデルで発生した場合、受け手は33%以上の「はい」株式を支払わなければならないでしょう。なぜなら、注文の結合速度(1つのセグメント)とサイズ(巨大)によって生じる「スリッページ」が考慮されるからです。彼は「はい」株式が最終的に1ドルに上昇することを知っているため利益を得るでしょうが、少なくともマーケットメーカーの損失を含んでいます。

受け手が単に長期的にDCA戦略を実行する場合、彼らは依然として非常に小さなスリッページを受け入れ、各「はい」株式に近い33%の価格を支払うことができるかもしれませんが、その場合、少なくともマーケットメーカーに見積もりを撤回する時間を与えます。マーケットメーカーは以下の理由で見積もりを撤回する可能性があります:

- 有害なフローの疑いがあるため、大きな受け手の注文が入ってきた

- 有害なフローの確信があるため、受け手のプロフィールを確認し、彼らが以前に賭けをしたことがないことを発見した

- 在庫を再バランスする必要があり、販売している「はい」株式の数とそれに伴って蓄積された「いいえ」株式のために、一方に偏りすぎたくない------おそらくマーケットメーカーは最初に33%のオッズで5万ドルの注文を出していたが、27%のオッズで5万ドルの注文を出していた------最初の目標は方向性の偏見ではなく、中立であり、対称的な流動性提供を通じて利益を得ることです。

2、勝者の手数料:多くの市場では、有利な情報を持つ人々の一部の利益を再分配します。最初の例は、ピアツーピアのweb2スポーツベッティング業者、特にBetfairであり、ユーザーの純利益の一定の割合が会社に再分配されます。Betfairの手数料は実際には市場自体に依存します;Polymarketでは、より新しいまたはロングテールの市場に対して、より高い純利益手数料を徴収することが合理的かもしれません。

この再分配の概念は、DeFiにおいて注文フローオークションの形で存在します。バックランニングボットは情報の非対称性(アービトラージ)から価値を捕らえ、取引に参加する人々、流動性提供者や取引を行うユーザーにフィードバックを強いられます。注文フローオークションはこれまでに多くのPMFを見ており、CowSwap*はMEVBlockerを通じてこのカテゴリーを開拓しています。

3、静的または動的受け手手数料:Polymarketは現在受け手手数料を設定していません。これが実施されれば、収益は高ボラティリティ市場や有害なフローの影響を受けやすい市場の流動性提供報酬に使用される可能性があります。また、ロングテール市場に対してより高い受け手手数料を設定することもできます。

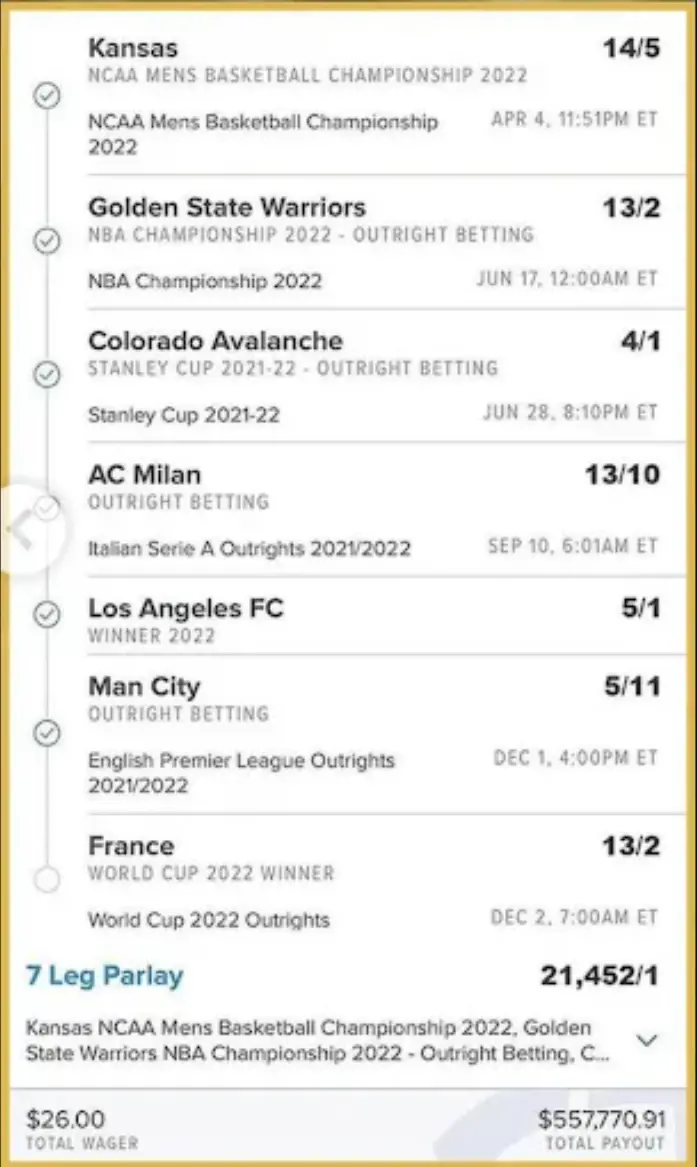

需要側では、上昇の余地が不足している問題を解決する最良の方法は、それを可能にするメカニズムを作成することです。スポーツベッティングでは、「大賞を獲得する」機会を提供するため、パーレイが小口投資者の間でますます人気を集めています。パーレイは、複数の個別の賭けを1回の賭けに組み合わせる賭けの一種です。すべての個別の賭けが勝たなければ、パーレイを勝ち取ることはできません。

ユーザーは26ドルの初期賭けで50万ドル以上を獲得しました

暗号通貨のネイティブ予測市場において、ユーザーの上昇の余地を増やすための主な方法は3つあります:

- パーレイ (Parlays)

- 永続市場 (Perpetuals)

- トークン化されたレバレッジ (Tokenized leverage)

パーレイ (Parlays) :技術的には、Polymarketの帳簿上でこれを実施することは不可能です。なぜなら、賭けには前提資本が必要であり、各市場の対戦相手が異なるからです。実際には、新しいプロトコルが任意の時点でPolymarketからオッズを取得し、パーレイ賭けの価格を設定し、パーレイの単一の対戦相手として機能することができます。

例えば、あるユーザーが10ドルを賭けたいとします:

これらの賭けは単独で賭けると上昇の余地が限られていますが、パーレイに組み合わせると、暗黙のリターン率が約1:650000に急上昇します。これは、すべての賭けが正しい場合、賭け手が650万ドルを獲得できることを意味します。パーレイが暗号ユーザーの間でPMF(製品市場適合)を獲得する方法は想像に難くありません:

- 参加コストが非常に低く、少額の投資で大きな利益を得られる

- パーレイのレシートを共有することは、特に誰かが大賞を獲得した場合、Crypto Twitterでウイルスのように広がり、製品自体とのフィードバックループを生み出します

パーレイをサポートすることには、対戦相手のリスク(複数の賭け手が同時に大きなパーレイを勝ち取った場合に何が起こるか)やオッズの正確性(実際のオッズを過小評価した賭けを提供したくない)という課題があります。カジノは、スポーツ界でパーレイを提供する際の課題を解決しており、これはスポーツベッティングで最も利益を上げる部分となっています。利益率は、単一市場の賭けを提供するよりも約5〜8倍高く、いくつかの賭け手が幸運にも大賞を勝ち取ったとしてもです。パーレイのもう一つの追加の利点は、単一市場と比較して有害なフローが相対的に少ないことです。ここでの類比は、期待値を生きるプロの選手がなぜ宝くじにお金を投資するのかということです。

SX Betは、Web3スポーツベッティングアプリチェーンで、世界初のピアツーピアパーレイ賭けシステムを導入し、過去1ヶ月で100万ドルのパーレイ取引量を達成しました。賭け手が「パーレイをリクエスト」すると、SXはパーレイのためにプライベートな仮想オーダーブックを作成します。APIを通じてリスニングしているプログラム化されたマーケットメーカーは、その後1秒間流動性を提供する時間を持ちます。

永続予測市場 (Perpetual Prediction Markets) :この概念は2020年に簡単に探討され、当時の主要な取引所FTXがアメリカの選挙結果に対して永続的な契約を提供しました。彼がアメリカの選挙に勝った場合、$𝑇𝑅𝑈𝑀𝑃の価格をロングすることができ、1株は1ドルに交換できます。彼の実際の勝利の可能性が変化するにつれて、FTXはマージン要件を変更しなければなりませんでした。予測市場のようなボラティリティの高い市場に対して永続的なメカニズムを作成することは、価格が1秒で0.90ドルから0.10ドルに変わる可能性があるため、マージン要件に多くの課題をもたらします。したがって、ロングする間違った方向の人々の損失をカバーするための十分な担保がないかもしれません。上記で探討したいくつかのオーダーブック設計は、価格の急速な変化を補うのに役立ちます。FTXの$TRUMP市場のもう一つの興味深い点は、私たちが合理的にAlamedaがこれらの市場の主要なマーケットメーカーであると仮定できることです。ローカルに展開された流動性がなければ、オーダーブックは大量の取引には薄すぎます。これは、予測市場プロトコルに対するローカル流動性金庫メカニズムの価値を強調しています。

LEVR BetとSX Betは現在、永続的なスポーツベッティング市場を開発しています。スポーツベッティングの利点の一つは、「はい」または「いいえ」の株式の価格変動が小さいことです。少なくとも大多数の時間はそうです。例えば、ある選手のシュートがチームが試合に勝つ確率を50%から52%に引き上げる可能性があります。なぜなら、平均的にチームは1試合で50回シュートを打つからです。任意のシュートの2%の向上は、清算とポジション解消の要件の観点からは制御可能です。試合終了時に永続的な契約を提供することは別の話です。なぜなら、誰かが「決勝ゴール」を決める可能性があり、オッズが半ミリ秒で1%から99%に反転する可能性があるからです。1つの解決策は、ある程度までのレバレッジベッティングのみを許可することです。なぜなら、その後の任意のイベントがオッズを大きく変化させる可能性があるからです。永続的なスポーツベッティングの実現可能性は、スポーツ自体にも依存します;アイスホッケーのゴールは、バスケットボールのシュートよりも試合結果の期待を変える可能性が高いです。

トークン化されたレバレッジ (Tokenized Leverage) :ユーザーが予測市場のポジションに対して借り入れを行うことを許可する借り入れ市場、特に長期ポジションは、プロのトレーダー間の取引量を増加させる可能性があります。これにより、マーケットメーカーがある市場のポジションに対して借り入れを行い、別の市場でマーケットメイキングを行うことができるため、流動性が増加する可能性もあります。トークン化されたレバレッジは、小口投資者にとっては魅力的な製品ではないかもしれません。抽象的な循環製品が存在する場合を除いて、Eigenlayerが注目を集めているようなものです。市場全体がそのような抽象層を持つにはまだ成熟していないかもしれませんが、このような循環製品は最終的に登場するでしょう。

純粋な供給と需要の側面に加えて、採用率を向上させるための他の小さな方法もあります:

ユーザー体験の観点から:決済通貨をUSDCから収益型ステーブルコインに切り替えることで、特にロングテール市場での参加度が増加します。これはTwitterで何度か議論されてきました;年末に期限が切れる市場ポジションを保有することには大きな機会コストがあります(例えば、カニエ・ウェストが大統領選挙に勝つことに賭けて0.24%の年利を得るのではなく、AAVEで8%の年利を得ることができます)。

さらに、留保率を向上させるためのゲーム化の増加は、長期的により多くのユーザーを引き付けるのに本当に役立つ可能性があります。スポーツベッティング業界では、「毎日の賭け連勝」や「毎日の競争」などのシンプルなことがうまく機能しています。

いくつかの業界レベルの追い風も、近い将来に採用を増加させるでしょう:仮想およびオンチェーン環境の成長は、短期イベントの数が最終的に無限になるため、新しい投機需要レベルを解放します(AI/コンピュータシミュレーションのスポーツを考えてみてください)、データのレベルは豊富になります(これにより、マーケットメーカーは結果の価格設定が容易になります)。他の興味深い暗号ネイティブカテゴリーには、AIゲーム、オンチェーンゲーム、一般的なオンチェーンデータが含まれます。

アクセス可能なデータは、非人間のギャンブル活動の増加、より具体的には自律エージェントの賭け活動の増加をもたらします。OmenはGnosis ChainでAIエージェントの賭け者の概念をリードしています。予測市場は結果が定義されたゲームであるため、自律エージェントは期待値を計算する能力がますます向上し、人間よりも正確になる可能性があります。これは、AIがどのメメコインが流行するかを予測するのが難しいという見解を反映しています。なぜなら、それらを成功させる要因にはより多くの「感情」要素が含まれており、現在人間はAIよりも感情を感じるのが得意だからです。

要するに、予測市場は魅力的なユーザー製品とデザインの空間です。時間の経過とともに、誰もがあらゆることに対して任意の規模の賭けを行えるというビジョンが現実のものとなるでしょう。この分野で何かを構築している場合は、新しいプロトコル、流動性調整プラットフォーム、または新しいレバレッジメカニズムであっても、ぜひご連絡ください。私は熱心なユーザーであり、フィードバックを喜んで提供します。

Peter Pan、Shayne Coplan、Sanat Kapur、Andrew Young、taetaehoho、Diana Biggs、Abigail Carlson、Daniel Sekopta、Ryan Clark、Josh Solesbury、Watcher、Jamie Wallace、Rares Floreaのフィードバックとこの記事のレビューに感謝します!

免責事項:

*は1kxポートフォリオの投資を示します。