MakerDAOの象が振り返る:Spark、subDAO、そしてMakerの「終局」を詳解

執筆:Reflexivity Research

編纂:Frank,Foresight News

Makerは80億ドル以上のTVLを持ち、暗号の歴史の中で最も成功した物語の一つであり、設立以来DeFiの代弁者であり続け、今なお主導的な地位を占めています。数々の成功を収めてきたにもかかわらず、MakerとMakerDAOは常に進化を求めており、「Maker Endgame」提案は暗号の歴史においてDeFiプロトコルが取った最も大胆な措置の一つです。

MakerのsubDAO、Endgame提案、MakerのRWA配置、Sparkの複雑性について詳しく掘り下げる前に、過去に戻り、Makerの起源と、どのようにしてこれほど短期間でここまで来たのかをより深く理解する必要があります。

Makerの初期

2017年に戻ると、私たちはDeFiが暗号通貨によって広まる流行語に過ぎない時代にいることがわかります。デジタル通貨を送信し、オンチェーン取引を行い、従来の金融システムの非中央集権的な変種に参加するための新しい場所です。Makerは2014年に始まり、その創設者Rune Christensenは、ブロックチェーンに基づいて伝統的な金融システムを大規模にサポートするというアイデアを構想しました。

すなわち、すべての人に向けた無許可の非中央集権的な金融システムです。

MakerDAOの核心は、非中央集権的自治組織(DAO)を信用プロトコルと非中央集権的安定通貨DAIと組み合わせることです。

Makerの主な機能は、DAI安定通貨を管理することであり、これは米ドルに連動する安定通貨で、TetherのUSDTやCircleのUSDCに似ていますが、違いがあります。DAIのペッグは、担保債務ポジション(CDP)、安定費、非中央集権的ガバナンスの動的システムによって維持され、これらが共同でDAIの安定性と信頼性を確保します。

MakerDAOシステムの基盤はCDPであり、これはユーザーが担保資産(例えば、イーサリアム)をロックしてDAIを生成するためのスマートコントラクトメカニズムです。このプロセスは重要で、DAIを流通させ、その供給を維持します。ユーザーが生成できるDAIの量は、担保と債務の比率によって決まり、システムが発行したDAIよりも常に多くの担保価値を保持することを保証します。このメカニズムは、特に市場の変動時にDAIの価値を保証します。USDCやUSDTなどの安定通貨が1:1の準備金で支えられているのに対し、DAIのメカニズムはより大きな柔軟性を提供し、DeFiの柱の一つとなっています。

MakerDAOは二重トークンモデル_DAIとMakerトークンMKRを採用しています。MKR保有者はMakerDAOシステムのガバナンスに不可欠な部分であり、安定費(CDPから生成されたDAIに対して課される金利)やその他のリスクパラメータなどの重要な決定に投票権を持っています。

非中央集権的なガバナンスモデルは集団的な意思決定とリスク管理を可能にし、システムの弾力性と適応性を助けます。DeFiは設立以来、さまざまな変化を経験してきました。不変のスマートコントラクトと非中央集権的ガバナンスのバランスを通じて、MakerDAOは金融システムが近い将来に解放できる潜在能力を証明しました。

DAIの概要

DAIはその独自の安定性と非中央集権性により、安定通貨の世界で際立っています。前述のように、他の安定通貨、特に法定通貨を担保とする安定通貨と比較して、DAIは全く異なるモデルを示しています。USDCやUSDTは、同等の法定通貨準備を保持することで米ドルとのペッグを維持します。この方法は直接的な安定メカニズムを提供しますが、中央集権的で従来の金融システムに依存しています。Makerはこの問題を解決するために、中央集権的な参加者が主導する非中央集権的な金融システムの利点は何でしょうか?

これらの安定通貨は通常、法定準備を保持する中央集権的な実体によって発行および監視され、これらの実体はトークンの発行と償還に対して重大なコントロールを持つことができます。これは多くの人にとって障害ではないかもしれませんが、外部からその価値の安定性に影響を与えるリスクを新たに追加することはありません(安定通貨が提供できる最大の価値は安定性です)。しかし、非中央集権を好む人々には選択肢をもたらします。

一方、DAIは完全に非中央集権的であり、中央集権的な機関なしで運営されます。

その安定性は法定通貨準備を保持することによってではなく、さまざまな暗号通貨の過剰担保によって実現されます。MakerDAOエコシステムとそのガバナンスモデルは、コミュニティ主導の意思決定を可能にし、システムをより弾力的にし、市場の変動に対応します。ユーザーとガバナンス参加者がより多くの形の担保や異なる重みのDAI担保を望む場合、このガバナンスメカニズムは公正で公正な修正プロセスを許可します。

もちろん、この程度の非中央集権は、無意識のうちに理解とシステムとの相互作用の複雑さを引き起こし、暗号通貨に不慣れな人々にとってアクセスを難しくする可能性があります。

他の非中央集権的な安定通貨と比較して、DAIの違いはその成熟したエコシステムとMakerの良好な実績、そしてすべてのDeFiの中で最も集中して活発なガバナンスフォーラムの一つにあります。

他の非中央集権的な安定通貨、例えばSynthetixのsUSDは、ペッグを維持するために異なるメカニズムを採用しています。たとえば、sUSDはSynthetixネットワークトークンSNXやSynthetixエコシステム内の他の資産によってサポートされており、SynthetixエコシステムはMakerやDAIとは独立したシステムです。このシステムには独自の利点と課題があり、特にスケーラビリティや極端な市場条件に対する弾力性の面でそうです。

非中央集権的な安定通貨のより警告的な物語は、TerraのUSTから来ており、そのペッグの外れはTerraの崩壊を引き起こし、数十億ドルを蒸発させました。非中央集権的な安定通貨を構築することは、暗号通貨の分野で最も困難な課題の一つであり、DAIの弾力性は真の成功物語であり、非中央集権的なシステムを慎重に使用することがどれほど重要であるかを示しています。

DAIは動的な債務担保ポジション(CDP)システムを通じて米ドルとのペッグを維持しており、現在Makerプロトコル内では金庫とも呼ばれています。ユーザーは担保資産(ETHや他のサポートされている暗号通貨など)をこれらのスマートコントラクトにロックしてDAIを鋳造します。このシステムは、担保の価値が常に鋳造されたDAIの価値を上回ることを保証し、安全な過剰担保レベルを維持します。担保の価値が特定の閾値を下回ると、CDPは自動的に清算され、システムが支払い能力を維持します。

担保に加えて、MakerDAOシステムは安定費(利率に類似)やDAI貯蓄率(DSR)などのメカニズムを使用してDAIのペッグを維持します。安定費はDAIを生成するユーザーによって支払われ、そのレートは市場状況に応じてMKRトークン保有者のガバナンス決定によって調整されます。一方、DSRはDAIを保有することに対するインセンティブを提供し、ユーザーはDAIをスマートコントラクトにロックして追加のDAIを獲得できるため、流通供給を減少させ、その価値の安定に寄与します。

DAIは法定通貨担保安定通貨の単純さや一部の非中央集権的安定通貨の新しいメカニズムを持っていないかもしれませんが、非中央集権、コミュニティ主導のガバナンス、そして検証された安定メカニズムを融合させており、安定通貨分野の重要な参加者となっています。そのアプローチは、非中央集権の理想と安定通貨の実際の需要の間にバランスを提供し、DeFiエコシステムの基盤となっています。

最新の動向

MakerDAOとその安定通貨DAIは、より広範なDeFiエコシステムにおいて不可欠な構成要素となり、その成長と発展において重要な役割を果たしています。MakerDAOの成功と影響力は、いくつかの重要な要因と戦略的決定に起因しており、これにより急速に発展するDeFi環境の中で繁栄することができました。

動揺する市場における安定性の提供:暗号の世界に固有の変動の中で、DAIは急募の安定性要素を提供し、米ドルに連動する安定通貨として、さまざまなDeFiアプリケーションにとって重要な信頼できる交換と価値保存の手段を提供します。この安定性は、他の暗号通貨の変動性をヘッジしたいユーザーや、流動性マイニングに従事したり、非中央集権的な貸付プラットフォームに参加したりするユーザーにとって特に価値があります。

他のDeFiプロトコルの基盤:DAIは多くのDeFiプロトコルの基盤資産となっており、さまざまなプラットフォームでの統合はその多機能性と実用性を示しています。たとえば、DAIはCompoundやAaveのような人気のDeFiアプリケーションで広く使用されており、非中央集権的な取引所(Uniswapなど)で流動性提供に使用され、流動性マイニングプロトコルでは、ユーザーは保有するDAIから報酬を得ることができます。この広範な採用は、DeFiエコシステムにおける基石としての重要性を際立たせています。

非中央集権的なガバナンスとコミュニティ参加:MakerDAOの成功の重要な要因の一つは、MKRトークンによって支えられた非中央集権的なガバナンスモデルです。MKR保有者は投票権を持ち、安定費、債務上限、新しい担保タイプの追加など、システムパラメータに関する重要な決定に参加できます。このコミュニティ主導のアプローチは、オーナーシップの感覚を育み、利害関係者の利益を一致させ、プロトコルの適応性と弾力性を向上させるのに寄与しています。

革新と適応性:MakerDAOは一貫した革新能力を示し、DeFi市場の変化するニーズに適応しています。たとえば、多担保DAI(単一担保DAIからのアップグレード)の導入により、さまざまな暗号通貨を担保として使用できるようになり、イーサリアムだけではなくなりました。担保タイプの多様化はシステムの堅牢性を強化し、より広範なユーザー層への魅力を高めました。

長年の弾力性:MakerDAOのシステムは、さまざまな市場条件下で弾力性を示しており、市場の低迷や高い変動の時期にも耐えています。この弾力性はシステムへの信頼を高め、より多くのユーザーや統合を引き寄せました。たとえば、2020年3月の暗号市場の崩壊の際、MakerDAOは極端な市場条件に直面しましたが、最終的にはシステムが持ちこたえ、プロトコルを強化するために必要な調整が行われました。

MakerDAOの影響の具体例を見てみましょう:

非中央集権的な貸付:CompoundやAaveなどのプラットフォームはDAIを統合し、ユーザーがこの安定通貨を借りることを可能にし、非中央集権的な貸付市場での実用性を示しています。

流動性マイニング:DAIは流動性マイニング戦略の人気の選択肢であり、ユーザーにさまざまなDeFiプロトコルでの投資に安定したリターンを提供しています。

支払いと送金サービス:DAIの安定性は、デジタル支払いと送金の優れた選択肢となり、国境を越えて価値を移転したいユーザーの変動リスクを軽減します。

要するに、MakerDAOのDeFi分野における成功は、安定した暗号通貨を維持するための革新的なアプローチ、数多くのDeFiアプリケーションとの統合、そして強力で非中央集権的なガバナンスモデルに起因しています。これらの要因は、Maker自身の成功を促進するだけでなく、より広範なDeFiエコシステムの形成にも重要な役割を果たしています。

Spark、subDAO、MakerのEndgame

Makerの基礎知識と現在のDeFiにおける位置付けを紹介したので、Makerエコシステム内のいくつかの興味深い事柄、特にSpark、subDAO、MakerのEndgameを探求できます。

Sparkの概要

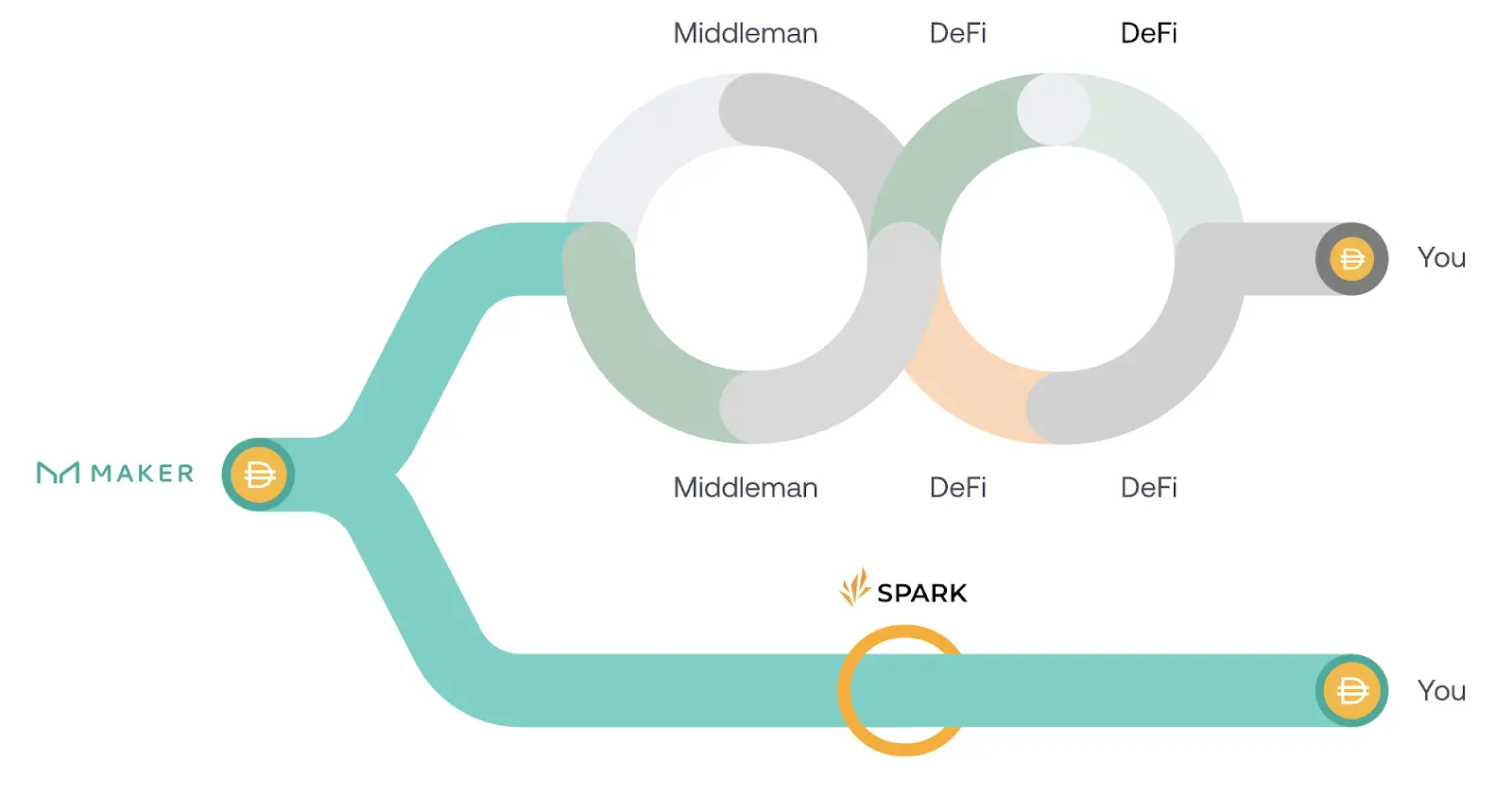

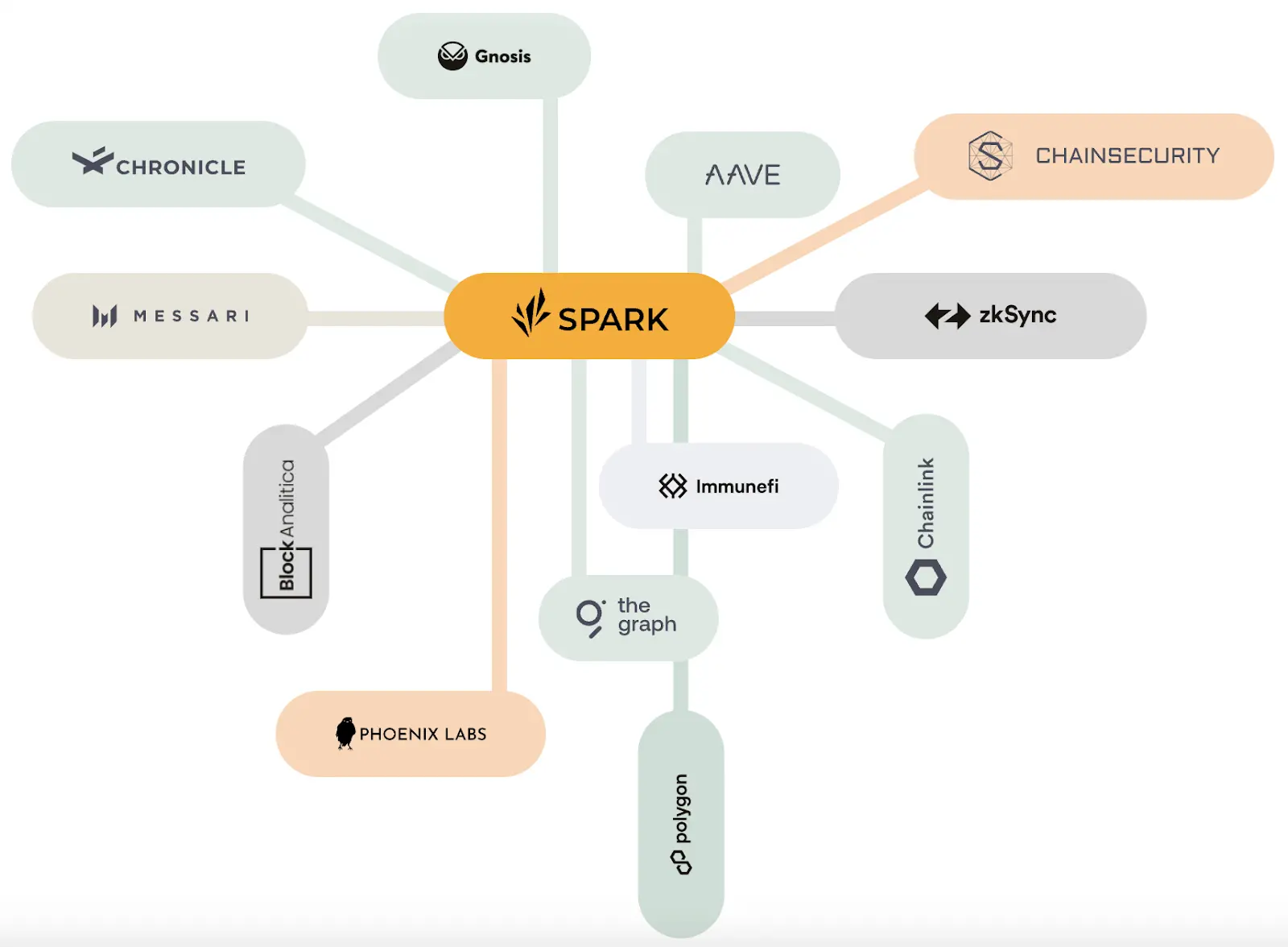

設立以来、Sparkは10億ドル以上のTVLを蓄積しています。このプロトコルは、Makerエコシステムの発展を促進し、従来のMakerガバナンス構造の外でのさらなる革新を可能にすることを目的としています。

SparkはMakerDAOコミュニティ内のDAIエコシステムを強化することに焦点を当てており、以下はその詳細な概要です:

1. SparkLend:DAI中心の貨幣市場プロトコル

SparkLendは、ユーザーが貸し手、借り手、または清算者として参加する非中央集権的で非管理型の流動性プロトコルとして設計されており、Makerからの流動性とDeFiプロトコルを直接統合し、最適な流動性管理を確保します;

SparkLendの貸し手は市場に流動性を提供し、暗号資産から利息を得ます。一方、借り手は過剰担保の方法で融資を受けることができ、過剰担保を必要としない単一の借入取引(フラッシュローン)オプションも含まれます。

2. sDAIとSparkConduits

sDAI(Savings DAI)は、DAI貯蓄率(DSR)モジュール内のDAIを表す有利な安定通貨として導入され、Makerプロトコルの収益をDAI保有者に再分配します;

SparkConduitsは、Makerの配分システムの一部として機能し、Makerからさまざまなプロトコルへの直接的な流動性管理を促進します;

3. SparkLendの効率とリスク管理

SparkLendは、資産収益生成と貸出能力を最適化するための効率モード(eMode)や隔離モードなどのモードを導入しています。eModeは、借り手が関連資産を使用して貸出能力を最大化し、高レバレッジ取引や効率的な流動性マイニングを実現します;

隔離モードは、制御された環境で新しい資産をリストするために設計されています。借り手は孤立した資産のみを担保として使用でき、特定の安定通貨の借入に制限されます。これはMakerガバナンスによって規定されています;

潜在的に操作可能なオラクルを持つ資産に対しては、孤立した借入を導入し、リスクを低減するために借入を単一資産に制限します;

4. 高度なリスクパラメータとガバナンス機能

SparkLendは、Makerガバナンスによって設定された高度なリスクパラメータを実施し、資産の借入と供給を調整して破産リスクを低減します;

このプロトコルは、貸出能力を精密に制御でき、既存の借り手に影響を与えることなく、0%まで柔軟に引き下げることができます;

リスク管理者は、リスクパラメータを動的に更新する権限を付与され、システムが市場の変化に対応できるようにします;

5. 非中央集権とアクセス可能性

SparkLendは、資産リストの管理などの役割を持つ非中央集権的なガバナンスモデルを採用しています;

SparkインターフェースはIPFS上にホストされており、非中央集権的なアクセスを保証し、ユーザーはさまざまなIPFSゲートウェイを通じてSparkインターフェースに接続でき、信頼性と安全性を確保します;

Savings DAI(sDAI)は、ユーザーがDAIを預け入れ、Makerプロトコルからの収益を得ることを可能にし、DAIのエコシステム内での流動性と有用性をさらに強化します;

Sparkプロトコルは、DeFi分野における重要な一歩を表しており、資本効率を最適化し、リスク管理を強化し、MakerDAOエコシステム内でより非中央集権的なガバナンス構造を促進することを目的としています。革新的な貸付メカニズムを提供し、MakerDAOと密接に結びつくことで、SparkはDAIエコシステムの発展と成長に重要な貢献をすることが期待されています。

The Endgame

MakerDAOの「エンドゲーム」(Endgame)提案は、MakerDAOエコシステムの効率、弾力性、参加度を向上させることを目的とした野心的で包括的なロードマップです。この提案は、DAI供給を大幅に増加させ、効果的に拡張できる強力な組織を育成することを目指した多段階の変革プロセスを概説しています。以下はその仕組みと潜在的な影響の概要です:

第1段階:テスト版のリリース

Makerのエンドゲームの初期段階は、ブランドの再構築とMakerDAOエコシステムの統一に焦点を当てており、これはエンドゲームのビジョンに合致した新しいブランドとウェブサイトの導入を含みます。すなわち、AI支援のガバナンスと強化された安定通貨の安全性です。

もちろん、DAIやMKRなどの重要な要素は変わりませんが、ユーザーは更新された、わずかに修正されたバージョンへのアップグレードを選択できます------NewStable(DAIの新しいERC20ラッパー)とNewGovToken(MKRの改名バージョン)。もちろん、これらはMakerガバナンス提案で指定されたプレースホルダー名であり、これらの提案は適時に重要な調整が行われます。

NewStableは、NewGovTokenや他のsubDAOトークンのネイティブ農業などの新機能を導入し、必要に応じて主要取引所に流動性を配分するシステムを展開します。NewStableのアクセス可能性報酬システムは、NewStableを統合するプラットフォームを奨励し、MakerのDeFi分野での影響力をさらに拡大します。NewGovTokenは、スマート消失エンジンなどの機能を提供し、ガバナンスAIツールへのアクセスを可能にし、ガバナンスプロセスを強化します。

第2段階:subDAOの立ち上げ

この段階では、MakerDAO内部の非中央集権的な専門部門として機能する最初の6つのMaker subDAOが導入されます。これらのsubDAOは、ユーザー獲得、非中央集権的なフロントエンド、ガバナンスを担当します。

subDAOは、ガバナンスプロセスに焦点を当てるFacilitatorDAOと、NewStable担保の配分と運営効率の管理を専門とするAllocatorDAOに分かれています。

subDAOの導入は、MakerDAOのガバナンスを簡素化し、運営の複雑性を低減し、リスクを低下させることを目的としています。subDAOに関する詳細は次のセクションで紹介します。

第3段階:ガバナンスAIツールのリリース

ガバナンスAIツールとAtlasの導入は、Makerのために設計された包括的なガバナンスルールマニュアルであり、ガバナンス参加をさらに民主化し、経済的制約のある人々のアクセスを拡大することを目的としています。これらのツールは、すべての利害関係者が効果的にガバナンス決定に参加できるようにします。Atlas内の不変の文書は、核心的な原則の永続性を保証し、エコシステムを中央集権的または不適切な影響から保護します。

第4段階:ガバナンス参加インセンティブの開始

The Sagittarius Lockstake Engine(SLE)は、トークンをロックし、投票権を委任することでNewGovToken保有者にガバナンス参加を奨励します。SLE参加者は、NewStableまたはsubDAOトークンの報酬を受け取り、ガバナンスへの積極的な参加を促進します。

第5段階:NewChainの立ち上げとEndgameの状態

最終段階では、subDAOトークン経済学とガバナンスの安全性をサポートするためのバックエンドロジックを持つNewChainが導入されます。NewChainは、災害的な論争から回復するためのガバナンスメカニズムとしてハードフォークを使用することを許可し、エコシステムの弾力性を確保します。

影響と実施:

Endgame提案は影響力があり、MakerDAOエコシステムを大幅に拡張しつつ、非中央集権と弾力性を維持することを目指しています。Makerの段階的アプローチは、各ステップの安定性とコミュニティの支持を確保しながら、段階的な実施と調整を可能にします。

AIツールと先進的なトークン経済学を導入することで、EndgameはMakerDAOをDeFi革新の最前線に位置付け、DAOガバナンスと運営の新しい基準を設定する可能性があります。

非中央集権的なガバナンス、公共の利益、スケーラビリティへの関心は、MakerDAOをDeFi分野のリーディングエグザンプルにし、他のプロジェクトがガバナンスと成長をどのように扱うかに影響を与えるかもしれません。

要するに、Endgameは先見の明があり、MakerDAOをより効率的で弾力性があり、スケーラブルなエコシステムに発展させることを目指しています。その成功した実施は、より広範なDeFi分野に持続的な影響を与え、非中央集権的なガバナンスと革新の新しい基準を設定する可能性があります。

subDAO

MakerDAOエコシステム内のsubDAOは、より広範なMakerプロトコルにおける新しい非中央集権的なガバナンスと革新のアプローチを表しています。これらの半独立した実体は、Makerガバナンスに関連しているものの、独自の特性と役割を持っています。概要は以下の通りです:

1. subDAOの一般的な特徴

subDAOは専門的なDAOであり、半独立して運営されますが、Makerガバナンスと接続されています。各subDAOは独自のガバナンストークン、ガバナンスプロセスを持ち、自主的な価値観と願望を反映しています。彼らは大部分が独立して運営されていますが、subDAOはサンドボックス操作を通じてMaker Coreの複雑性とリスクを低減することを目指しています。彼らのガバナンスプロセスはMakerCoreガバナンスインフラストラクチャの上に構築されており、MKR保有者は多くのsubDAO資産に対するコントロールを保持します。

2. subDAOのタイプ

subDAOは、FacilitatorDAO、AllocatorDAO、MiniDAOの3種類に分かれ、それぞれ異なる機能を持っています。

FacilitatorDAO

これらの実体は、MakerDAO、AllocatorDAO、MiniDAOの内部メカニズムを管理し、その責任にはガバナンスに関連する特定のプロセスの解釈と促進が含まれます。FacilitatorDAOはFacilitatorを雇うことができ、彼らはその責任に関連するガバナンスプロセスやスマートコントラクトに直接アクセスできます。彼らは範囲の作業に基づいて運営され、責任とパフォーマンスに応じてトークン経済システムを通じて報酬を得ます。

AllocatorDAO

AllocatorDAOは、MakerDAOからDAIを直接生成し、それをDeFiエコシステム全体に配分する責任があります。彼らはMakerエコシステムに公共の入口を提供し、MiniDAOを分離する能力を持っています。彼らのDAIの配分は、安定した範囲で定義された広範な目標に基づいており、Makerガバナンスの制約を受けます。AllocatorDAOには特定の資本化要件があり、これらの要件が満たされない場合、罰則が科されます。

MiniDAO

MiniDAOはAllocatorDAOから分岐した実験的な実体です。その実験的性質により、MiniDAOは短命である可能性があり、特に製品と市場の適合性を実現できない場合にそうです。彼らは革新的な概念や製品を探求し、Makerプロトコルの発展をさらに推進することに焦点を当てています。彼らはsubDAO構造の中で最も多様で活気のある側面を代表し、新しいアイデアを迅速にテストし、反復することを可能にします。

3.影響と意義

MakerDAOエコシステムにsubDAOを導入することは、より非中央集権的で実験的なガバナンスと革新の形式への移行を示しています。

専門的な実体間で責任を分割することで、subDAOはガバナンスプロセスを簡素化し、認知負荷を減少させ、より迅速な成長と実験を促進することを目指しています。

この構造は、コアMakerDAOシステムの安定性と安全性を維持しつつ、subDAOを通じて柔軟性と適応性を実現するバランスを取ることを可能にします。

このモデルは、DeFi分野において、大規模で複雑なプロトコルがどのように非中央集権的かつスケーラブルな方法で成長、革新、リスクを管理できるかの先例を示す可能性があります。

subDAOは、MakerDAOエコシステム内の非中央集権的ガバナンスの革新的なステップを代表し、プロトコルの運営と成長戦略のさまざまな側面を管理するための構造化された柔軟なアプローチを提供します。このモデルは、大規模なDAOがどのように効果的に権限と責任を分散し、分配しながら、凝集力のある全体的なガバナンス構造を維持できるかを示しています。

MakerとRWAの今後のステップ

これらすべてを踏まえ、MakerのRWA事業を見て、この有望な新しい業界の潜在能力について議論できます。暗号通貨分野における現実世界の資産(RWA)、特にMakerDAOに関連する資産は、DeFiの重要で進化し続ける側面を構成しています。RWAは、ブロックチェーンエコシステムにトークン化される有形資産(不動産、企業債務、またはその他の収益資産)です。

MakerDAOの文脈において、これらのRWAは、暗号担保ローンに関連する全体的なリスクと変動性を低下させるための道を提供し、従来の暗号通貨の外での担保の多様化を可能にします。RWAを統合することで、MakerDAOはそのプラットフォームの安定性と魅力を高め、DeFi参加者により多くの伝統的な資産へのエクスポージャーを提供します。

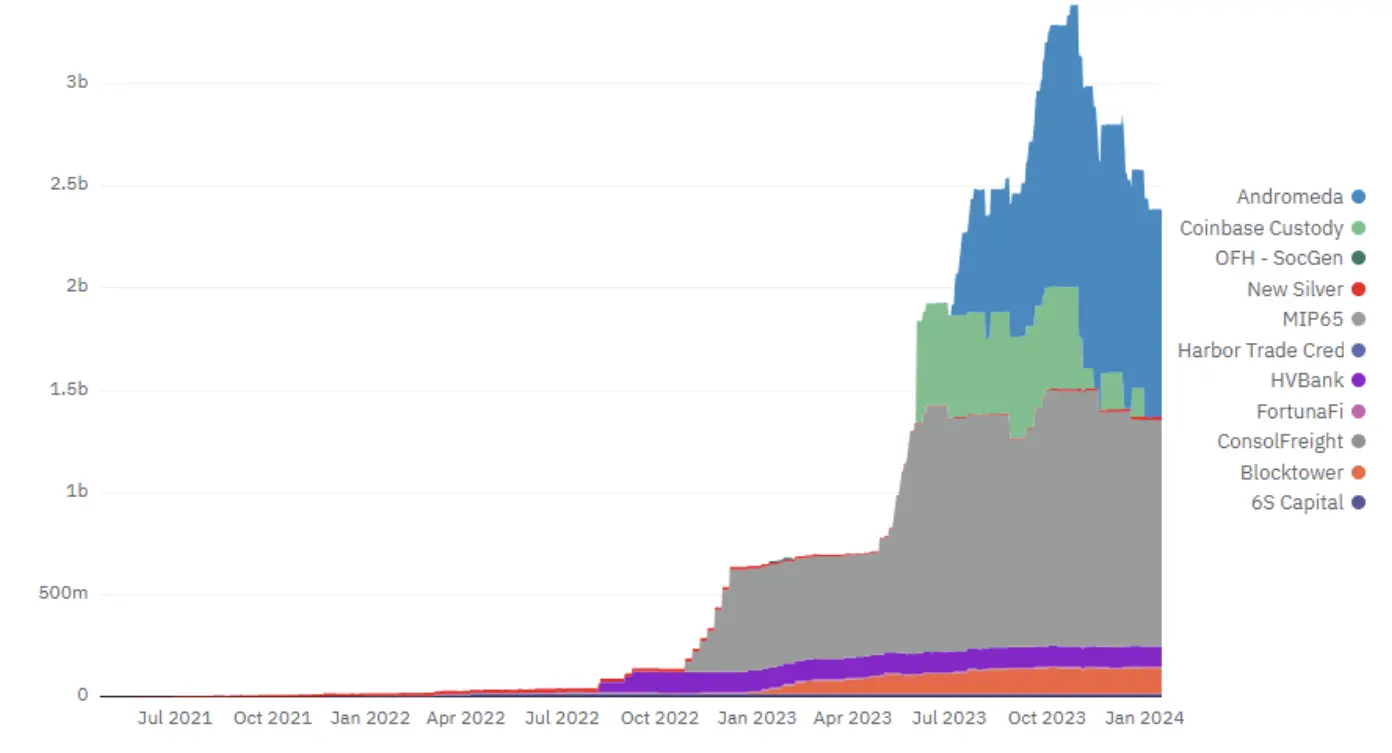

2023年12月現在、MakerDAOのRWAポートフォリオは顕著な発展を遂げており、DeFi空間の動的な性質とRWAを非中央集権的なプロトコルに統合することに固有の具体的な課題と機会を反映しています。

ポートフォリオの変化と安定費の貢献:

MakerDAOのRWAリスクエクスポージャー(ペッグ安定モジュールPSMを除く)は約2.22億ドル減少しました。この減少は主にClydesdale、Andromeda、Coinbase Custodyからの引き出しによるもので、USDC-PSM流動性をサポートしています;

減少にもかかわらず、RWAはMakerの安定費に対して重要な貢献を続けており、2023年12月にプロトコルが生成したすべての安定費の約48%を占めています。この貢献は、MakerエコシステムにおけるRWAの重要性が高まっていることを示しており、Makerが持続的かつ極めて強力な収入源としてRWAに依存し続けることを反映しています;

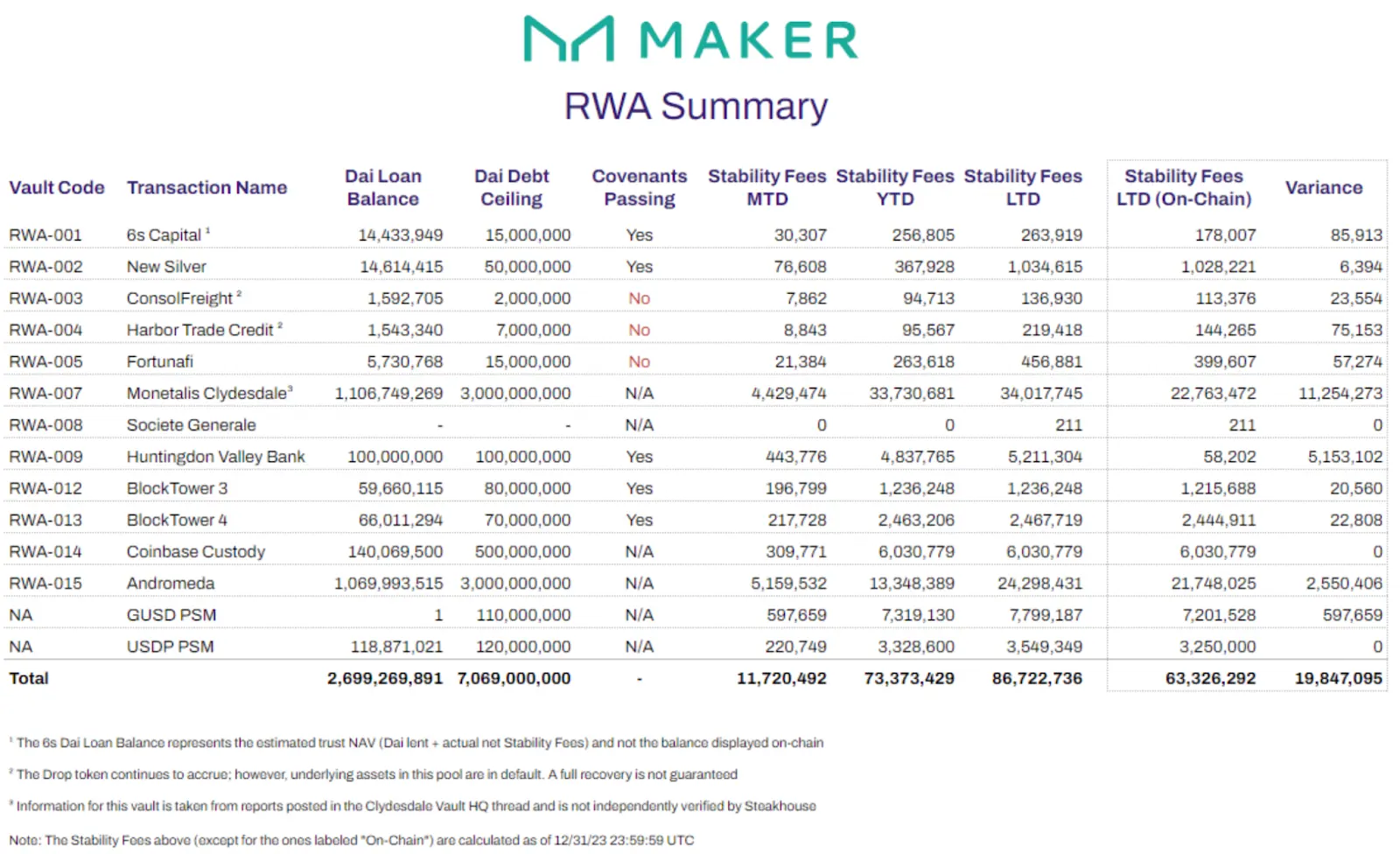

具体的な更新:

Fortunafiの課題:Fortunafi Centrifuge流動性プールは小さなエラーに直面し、Dropトークンが人為的に低価格で償還されました。Centrifugeはこの状況を大部分で解決しましたが、この事件はRWA管理に関わる複雑さと、大規模な分散システムを扱う際に発生する可能性のある問題を浮き彫りにしました;

Harbor Tradeのデフォルト:2023年12月に発表された前回の報告書によると、Harbor Tradeのデフォルト状況は続いており、デフォルト資産からの価値回収の修復プロセスが進行中です。このデフォルトは2023年4月に始まり、現在は法的および交渉戦略を通じて解決が進められています。さらなる情報が進展中です;

ConsolFreightの返済:ConsolFreightは再編成された資産の21%に相当する複数の支払いを受け取りました。この進展は、問題のあるローンの価値を回復する上での前向きな進展を示しており、これは伝統的および非中央集権的な金融の先見の明のある問題です。

Vaultに特有の開発:

Monetalis Clydesdale(RWA-007):Monetalisの最新の報告書は、Clydesdaleの推定費用が調整されたことを示しています;

BlockTower Andromeda(RWA-015):Andromedaは保有する国債を減少させ、安定費をDAOに返還しました;

ハンティントンバレー銀行(RWA-009):今後のローン購入を終了し、新しい取引所代理に移行する通知が発出されました;

BlockTower Credit(RWA-012&RWA-013):BlockTowerはその金庫の位置を増加させ、すべての契約を満たすために継続的に監視しています;

6s Capital Partners(RWA-001):新しいローン活動の報告はなく、現在のローン残高は1280万ドルのままです;

要するに、2023年12月のMakerDAOのRWAポートフォリオの更新は、現実世界の資産をDeFiエコシステムに統合するための継続的な努力を示しています。これらの努力は、Fortunafiの価格誤りやHarbor Tradeのデフォルトなどの事件によって挑戦を受けています。しかし、RWAがMakerの安定費に対して重要な貢献をし、これらの資産が積極的に管理されていることは、RWAがMakerDAOのようなDeFiプラットフォームに安定した多様な担保源を提供する潜在能力を反映しています。