上线から300倍の暴騰を経て、ブルーチップNFTの連鎖清算を引き起こしたBendDAOは何を経験したのか?

著者:霧海、PANews

BAYCを代表とするブルーチップNFTは連鎖清算反応に直面しています。

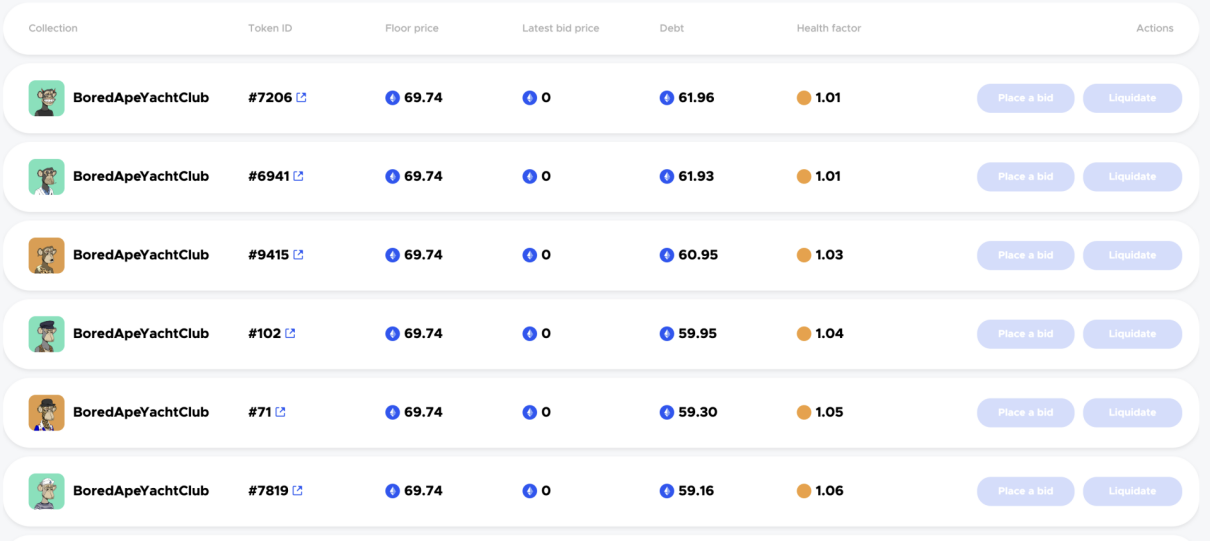

最近、NFT市場のさまざまな対象が継続的に下落し、8月19日にNFT担保貸出プラットフォームBendDAOが初めてBAYCを清算オークションにかけました。最近3日間で28のBAYCと28のMAYCが清算され、清算がNFTのフロア価格を引き下げ、他のNFT担保が清算の閾値に近づくことを引き起こし、ドミノ効果を生んでいます。8月22日、BendDAOプラットフォームでは20のBAYCの健康因子が1.1未満であり、1を下回るとオークション段階に入ります。市場の動向を見ると、現在オークションに参加する意欲のあるユーザーは非常に少数です。

なぜ現在、多くの担保NFTが清算リスクを抱えているにもかかわらず、清算オークションに参加する人が少ないのか?

借り手の視点から見ると、8月22日のデータによれば、BendDAOプロトコルの貸出金利は年率103.71%に達しており、これは借り手が元のNFTを取り戻すために100%の利息を返済する必要があることを意味します。これにより、借り手の返済意欲が直接的に低下します。NFTを取り戻した後にNFT資産がさらに下落するリスクに直面するくらいなら、完全に「放置」して清算を待つ方が良いという考え方です。

熱狂が短期間で去った後、かつて注目を集めたNFTは今や誰もオークションに参加しようとしません。一方で市場の感情は悲観的で、全体的な市場が下落し、ETH建てのNFT資産の下落幅はさらに大きくなっています。また、BendDAOのメカニズムに基づき、オークション参加者の資金は48時間ロックされる必要があり、現在の市場状況では誰も「火中の栗を拾う」ことを望んでいません。さらに、規定により、オークションの入札価格はNFTのフロア価格の95%を上回る必要があります。これは入札者にとって、あまり利益を得る余地がないように思えます。また、BendDAOのメカニズムによれば、オークションが最終的に成立しなかった場合、プラットフォームは浮損を負担するか、借り手が将来の債務を返済することになります。

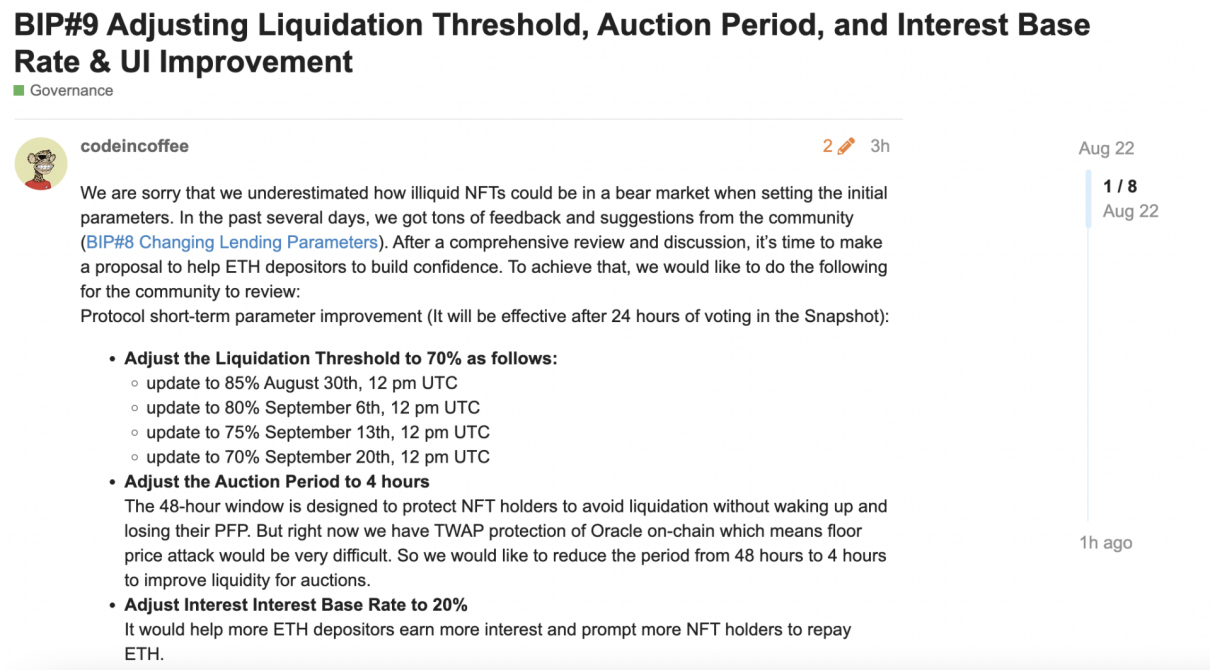

現状を踏まえ、BendDAOコミュニティは8月22日に新提案BIP#9を発表し、流動性危機を解決するために一部のパラメータを変更することを提案しました。これには、清算閾値を70%に調整すること、オークション期間を4時間に調整すること、利息の基準金利を20%に調整すること、そして不良債権が発生した場合にBendDAOコミュニティが投票で処理方法を決定できることが含まれています。もちろん、コミュニティ内では、この提案が預金者に過剰担保に対する信頼を与えるかもしれないが、より多くのNFTが急いで清算される結果を招くかもしれないという議論もあります。

さらに、ユーザーインターフェースにETHの浮動不良債権の数を表示し、ホームページに利息の総額を表示する機能が追加される予定です。将来的なプロトコルの改善には、BendDAO内の担保の見積もりをサポートし、できるだけ多くの取引プラットフォームに接触して担保のリストをサポートすることが含まれます。

NFT-Fiを振り返る、それはメカニズムの欠陥か偽需要か

現在BendDAOが直面している流動性危機に対して、人々はNFT貸出が偽需要ではないかと考え始めています。昨年の中頃、BAYCなどのブルーチップによってNFT市場が盛り上がった後、市場ではNFT貸出市場についての議論が絶えませんでした。

NFT保有者は流動資金を借りることができ、資金の利用効率を高めることができます。流動性を提供するユーザーは利息を得て追加の報酬を得ることができます。需要はシンプルで明確であり、多くのチームが製品を構築し、立ち上げましたが、貸出のロジックがピアツーピアのモデルを採用し、清算結果の不確実性があるため、貸出効率は極めて低く、ほとんどの人が関心を持ちませんでした。

BendDAOの流動性危機に対して、DForceの創設者Mindaoはツイートし、BendDAOプロトコル内の貸出利用率はほぼ100%であり、供給と需要がピークに達していると述べました。そして、プールのNFT貸出の根本的な問題は、資産(非流動性NFT)と負債(必要に応じて預け入れられるETH)との不一致です。

私たちは、銀行が唯一の資金源として当座預金しか持たず、資産がすべて不動産ローン(またはアートコレクターへのローン)である状況を想像できます。金融の世界では、このような銀行モデルは通用しません。

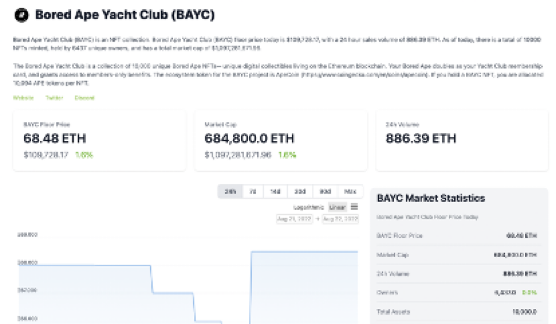

ブルーチップNFTであるBAYCを例にとると、これは最大のNFTで、市場価値は10億ドルですが、日々の取引量は140万ドルに過ぎず、回転率はわずか0.14%です。同じ市場価値を持つDeFi貸出担保のトークンの回転率はどうでしょうか?約5-10%です。

本質的に、BAYCはDeFi基準において代替不可能なロングテール資産です。もし、必要に応じて負債を使ってこれらの資産に資金を提供するなら、必ず何らかの形で失敗します。DeFiにはこのような失敗した試みがたくさんあります。例えば、Fuse(Rari)/Kashi(Sushi)/Betaなどです。

現在BendDAOが直面している問題について、Mindaoは簡単な解決策はないと述べています。BendDAOは金利曲線を変更し、借入金利を下げるための緊急措置を講じる必要があります。これは、借り手の返済意欲が低下しないようにするためです。この点は、BendDAOコミュニティが最近提案した提案にも含まれています。

また、MindaoはBendDAOが安定した場合、債務トークンを発行する可能性があると考えています。そして、失敗したオークションに参加してそのNFTを取得し、債務トークンをETH預金に再分配してシステムを再起動することができますが、ETHの流動性を回復させて行き詰まりを打破するための長期的な解決策はありません。

BendDAOのメカニズムを詳解、開始時には300倍の急騰

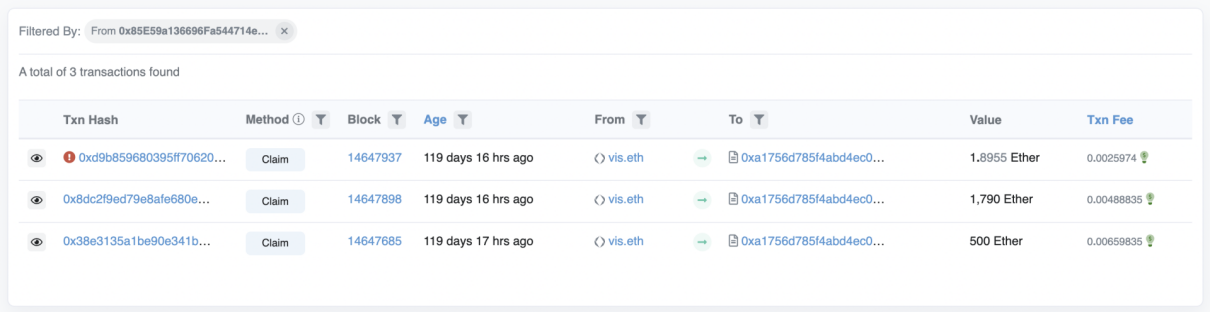

BendDAOが暗号界に広く知られるようになったのは、彼が開始した時のFOMOによるもので、IFOの際にある巨大なクジラが2290ETHで場を占めたため、本来90日間の予定だったIFOが4月25日に早期終了し、市場の注目を集めました。IFOの販売価格は1ETHで333333個のBENDが得られ、総募資計画は3000ETHで、公平販売の方式で誰でも参加でき、上限は設けられていませんでした。募ったETHの66%はBendのETH貸出プールに、34%はBendプロトコルの開発に使用される予定でした。

IFO終了日の夜、BENDトークンは急騰し、価格は最低0.006から最高0.18 USDTまで上昇し、上昇幅は3000%に達しました。このような急騰は、当時流動性プールが追加されていなかったため、短期的なFOMOによるものでしたが、BendDAOは一時的に市場の焦点となりました。

暗号コミュニティでは、「NFT貸出市場に遂に強力な選手が現れた」と言われ、BendDAOはNFT界のAAVEと呼ばれ、NFT銀行とも称されました。

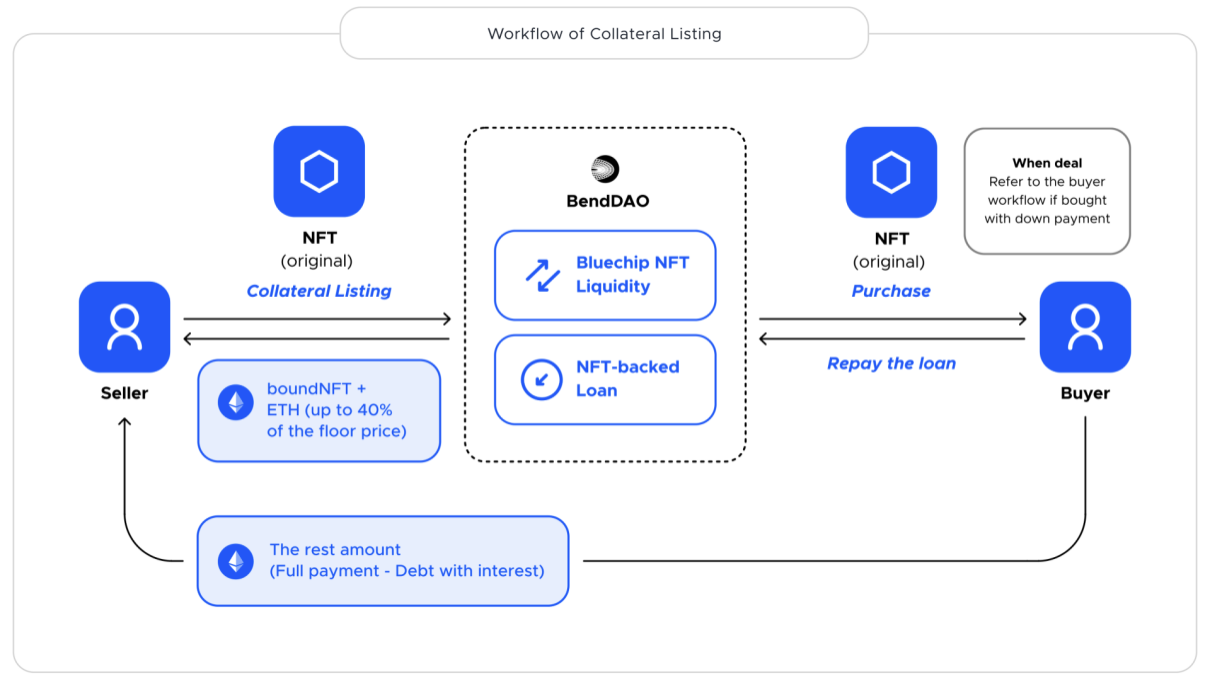

ビジネスロジックの観点から、売り手に対して、ブルーチップNFTの保有者/売り手/借り手はNFTを担保資産として上場することで、NFTのフロア価格の40%の流動資金を即座に得ることができます。借り手がBendDAOにNFTを預け入れると、債務NFTとしてboundNFTが鋳造されます。boundNFTは、あなたが所有する元のNFTと同じメタデータとトークンIDを持っており、これはあなたのウォレットでboundNFTを使用できることを意味します。誰もあなたのboundNFTを盗むことはできません。なぜなら、それは譲渡不可能で適用不可能だからです。

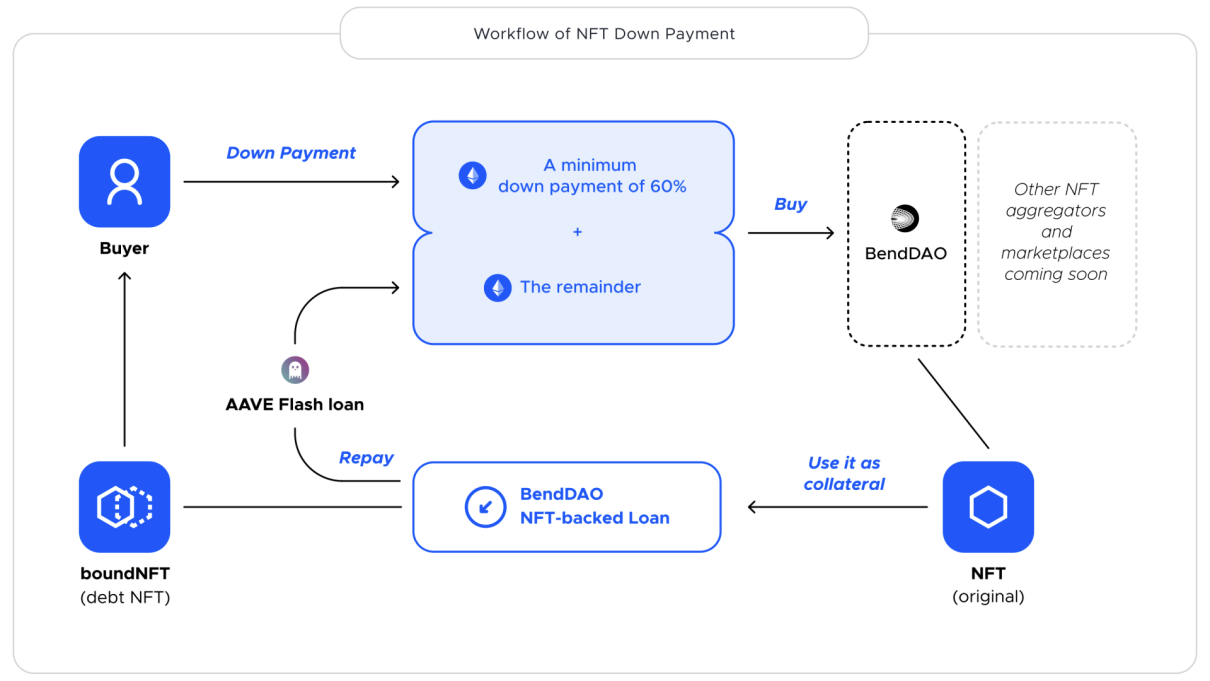

買い手にとっては、NFTの頭金と理解できます。買い手は実際の価格に基づいて最低60%の頭金を支払い、ブルーチップNFTを購入し、残りの部分はAAVEのフラッシュローンを利用して支払います。フラッシュローンの借入金額はBendDAOのNFT貸出で返済されます。買い手は自動的に借り手となり、頭金を支払います。また、借り手もその担保NFTを売りに出すことができます。

同時に、公式はすべてのboundNFTプロトコル契約に7日間の時間ロックを設定し、すべてのBendDAO貸出プロトコル契約に24時間の時間ロックを設定しました。

マーケティングや製品の観点から、BendDAOが立ち上がった後、市場から正のフィードバックを得ました。NFT市場が活況を呈し、保有者たちはレバレッジを最大限に引き上げ、可能な限りの流動性を手放さず、BendDAOはブルーチップ保有者にとっての人気の選択肢となりました。

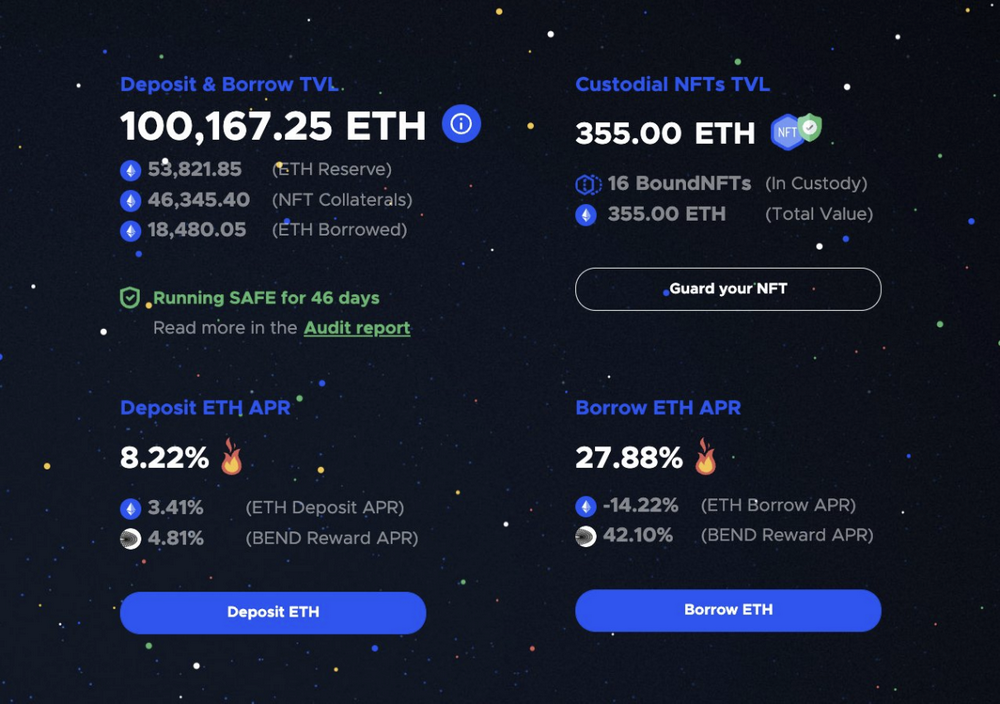

4月24日、BendDAOはその契約アドレスがMAYCの最大保有アドレス、BAYCの第5位の保有アドレスになったとツイートしました。BendDAOは496のNFTを担保にしており、主な保有はMAYC(187個)とBAYC(133個)で、その担保価値はNFT総担保価値のそれぞれ22.5%と60.2%を占めています。5月5日、BendDAOが立ち上がって46日後、プロトコルの総ロック価値は10万ETHを超えました(当時のETH価格で約2.94億ドル相当)。

その後、暗号通貨市場の大幅な下落に伴い、NFT市場のUSDT建て市場価値が急激に下落し、NFT市場はダビデスの二重殺に直面し、参加者は次々と退場しました。その結果、現在ほとんどの投資家が受け皿になることを望まず、BendDAOは流動性危機に直面しています。

BendDAOがこの危機を無事に乗り越えられるかどうかは、まだわかりません。しかし、熊市は製品が本当に必要かどうか、プロトコル設計が有効かどうか、欠陥があるかどうかを検証する良い機会です。BendDAOを通じて、私たちはNFTとDeFiの結合の道がどのように進むべきかを観察することができます。