マクロ経済、ビットコインのブロックチェーン、そしてデリバティブの観点から分析すると、市場は今後どのように動くのでしょうか?

著者:Dylan LeClair

編訳: Kyle,DeFiの道

ビットコインは35000ドルになりました。どうしてこうなったのか、今後何が起こるのでしょうか?この記事では、マクロ、ビットコインのオンチェーン、デリバティブの観点からの分析を紹介します。

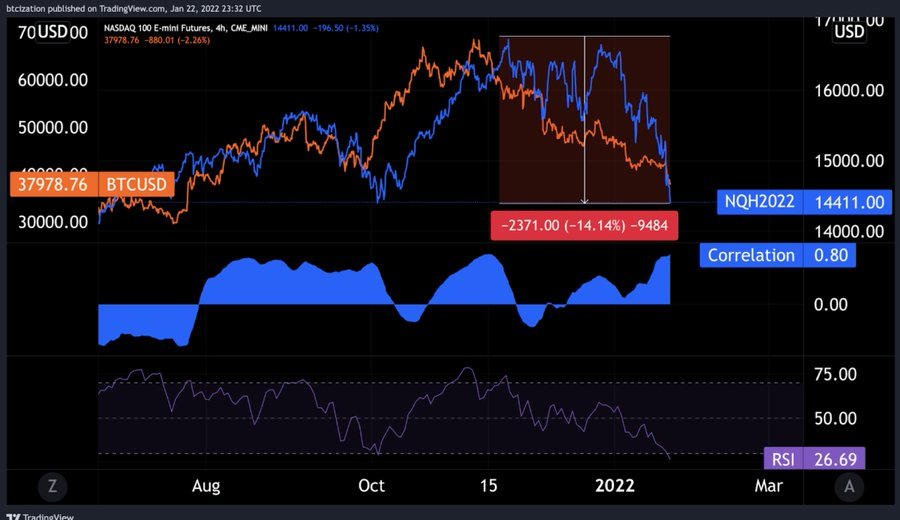

コミュニティの議論のトピックは最近、BTCとナスダック(および他のリスク資産)の最近の相関関係です。現在、ナスダック指数は2020年3月以来の最高点から14%下落しています。大きな下落です。

BTC - ナスダックの30日相関関係は0.80

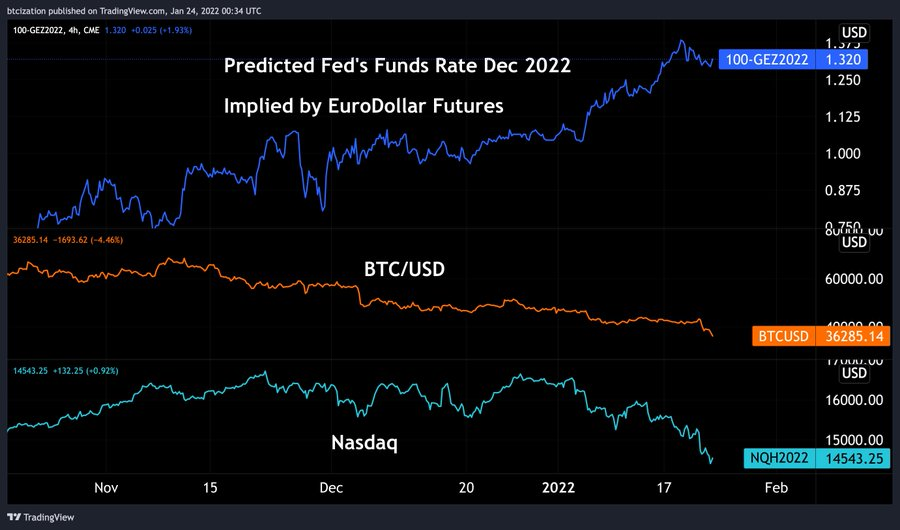

ユーロドル先物は予想される連邦基金金利市場で、現在2022年12月までに4回の利上げが予想されています。

緩和的な金融政策が引き締められると予想されると、市場は反応します。

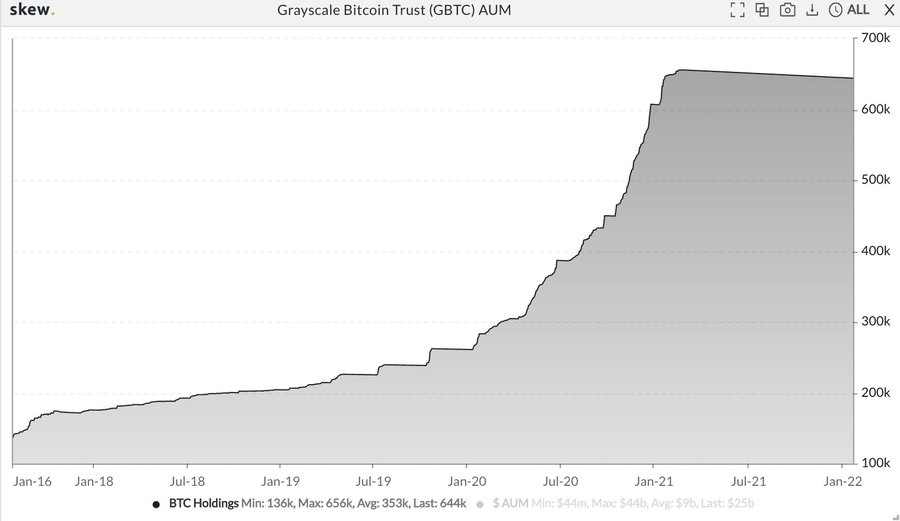

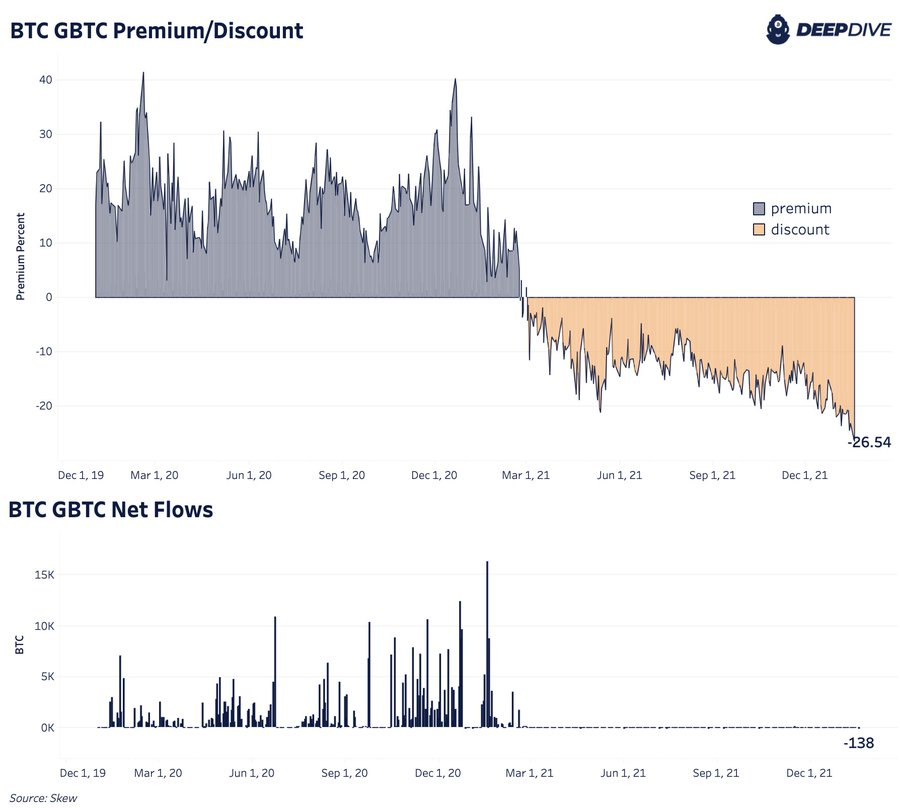

マクロファンドが2020-21年にBTCをますます採用することで、BTCの動きは資産の関連リスクに似てきました。Grayscaleのパフォーマンスを見てみましょう。Grayscaleは牛市の初期に発展を促進し、認定投資家や機関が40万BTCを$GBTC株に交換することを代表しています。

トレーダーは「無リスク」取引(ロックアップ期間6ヶ月)を通じてGrayscaleからNAVでGBTC株を購入し、プレミアムを付けた「無リスク」取引のアービトラージを試みました。彼らは2月に株がNAVを下回る価格で取引され始めたとき、アービトラージが破綻したことに気づき始めました。

しかし、重要なのは、65万BTCが依然として存在し、デリバティブとしてOTC市場で$GBTC株の形で取引されていることです。プレミアムがディスカウントに変わり、流入が停止し、投資家が$BTC自体ではなく$GBTCに配分するインセンティブが生じました。

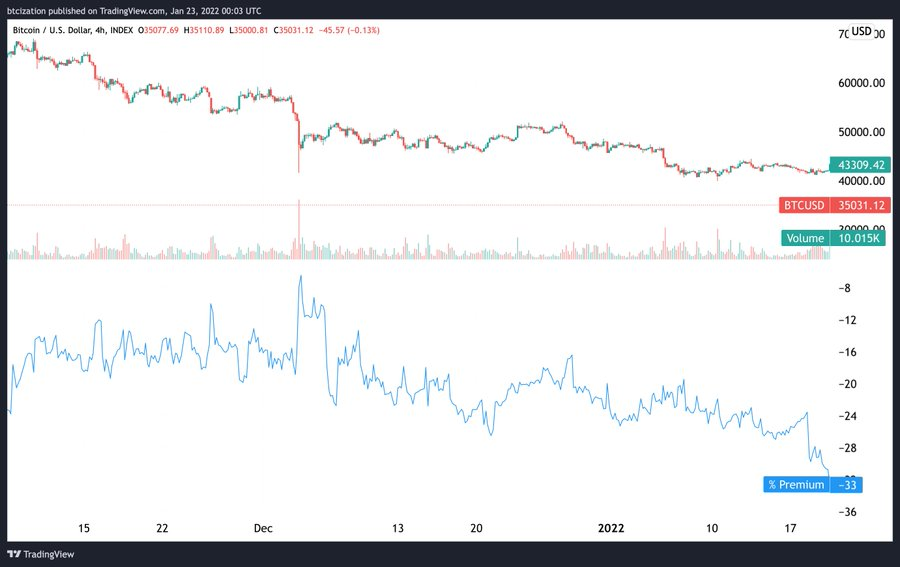

市場リスクが後退する中、最近$GBTCに対する容赦ない売却が発生し、$GBTCのNAVに対するディスカウントが歴史的な新低に拡大しました。これは多くの信託保有者の状況を考慮すると理解できます:彼らは2020-2021年にBTCに配分された同じマクロ投資家のグループです。

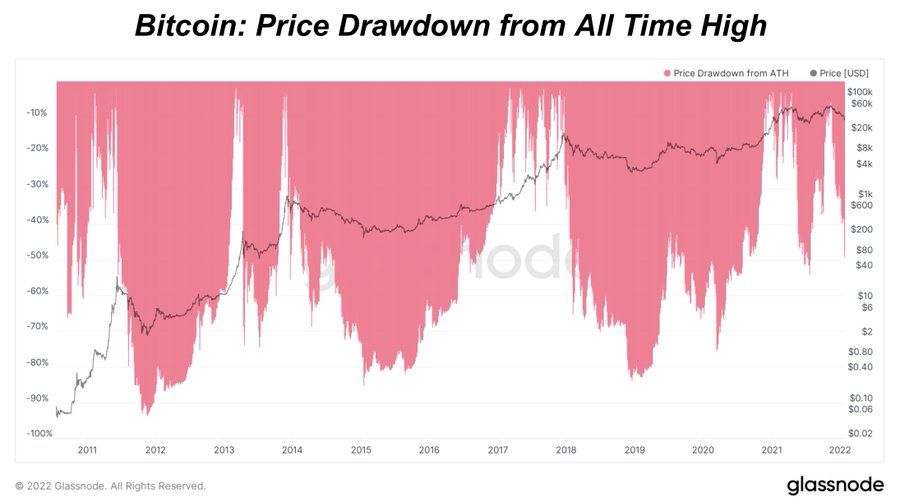

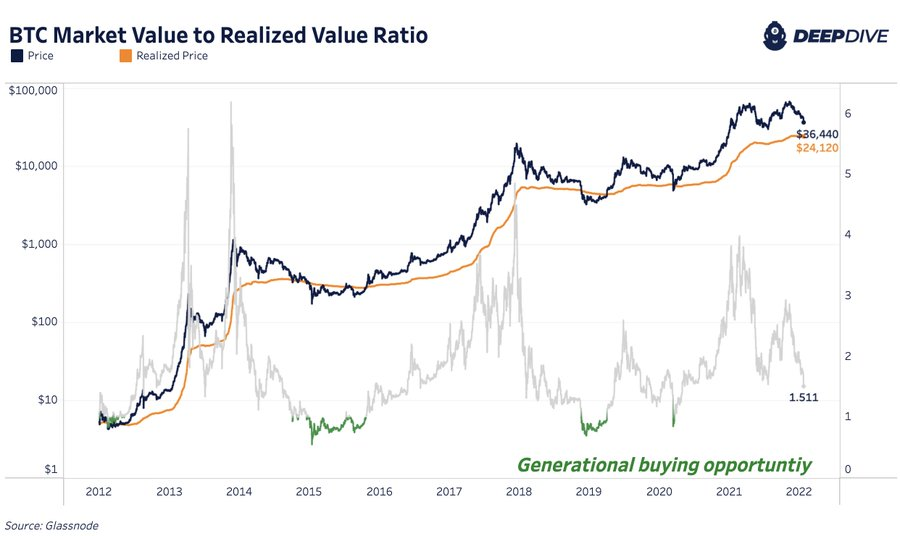

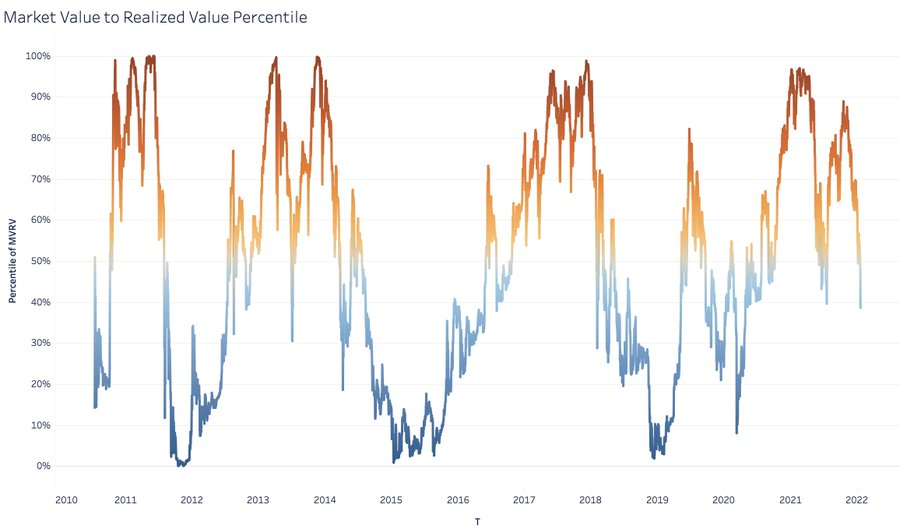

さて、$BTCの取引が歴史的な評価に対してどこにあるのか見てみましょう。現在のネットワークのオンチェーンコストベースは24000です。コストベースと価格の比率、すなわちMVRV比率は、ビットコインの歴史的な繁栄/不況サイクルを示しています。現在のMVRVは約1.5です。

現在のMVRV比率は歴史的記録の38位にあります。過去に$BTCが実際の価格(MVRVが1.0未満)を下回ると、世代の購入機会となることがありました。もし24000ドルまで下がれば、確かに非常に魅力的な購入機会になると誰もが推測できます。

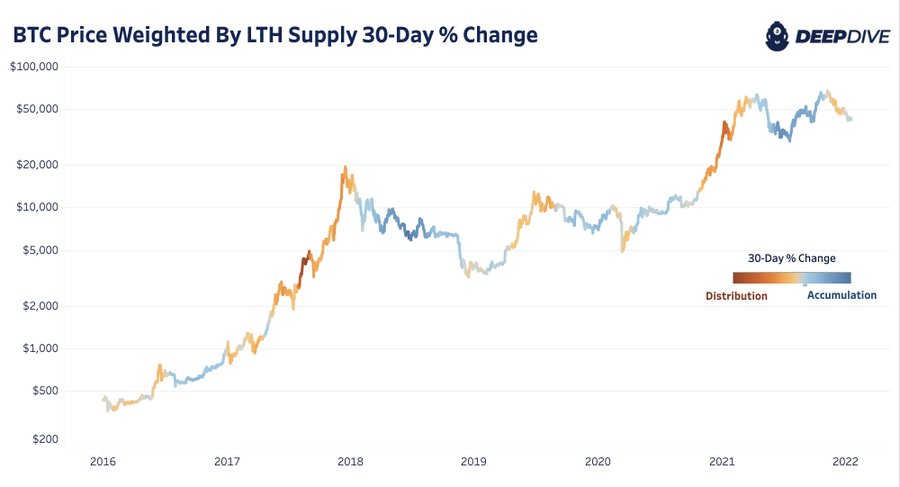

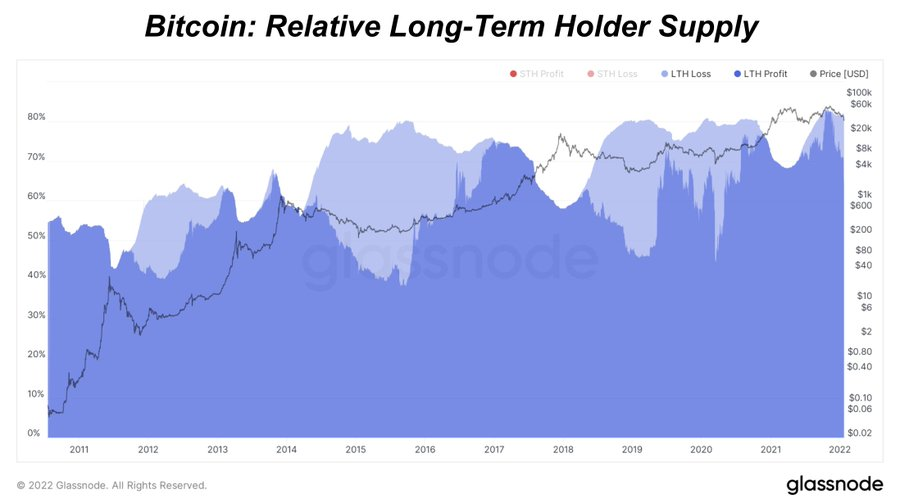

また、長期保有者が過去数ヶ月の下落トレンドの中で分布しているのも見られます。これは歴史的には奇妙な現象です。

LTHは通常、ベアマーケットや調整期間に蓄積し、上昇トレンドで分布します;マクロの懸念が影響を及ぼしています。

蓄積は再び始まりました。

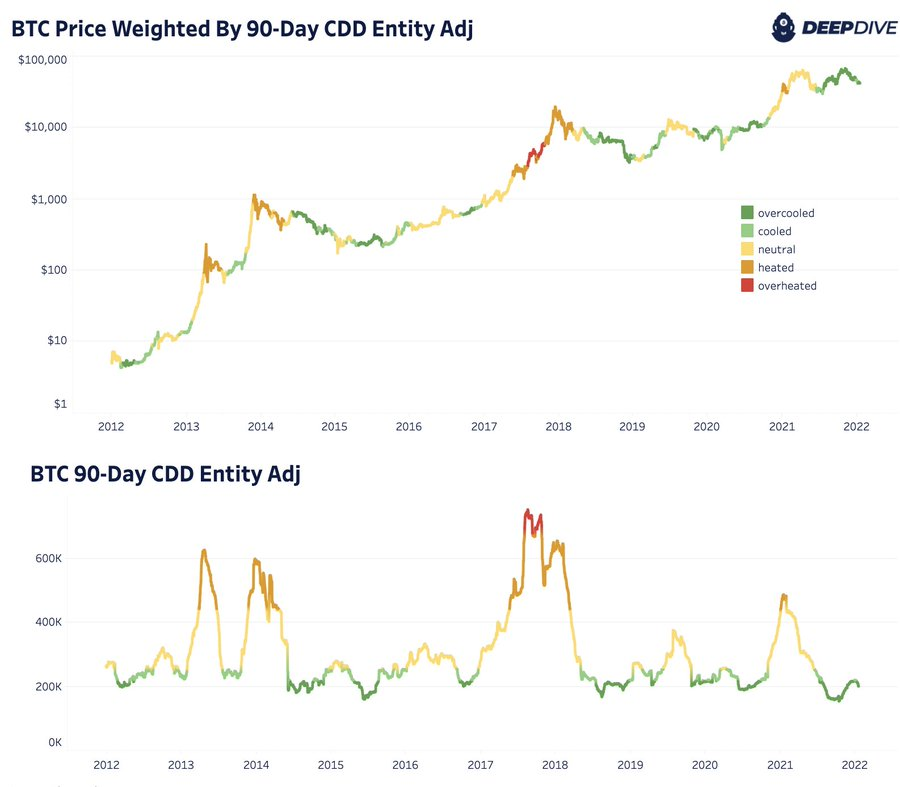

破棄されたコイン日数(コイン日破棄、CDD)は、取引中のコインの数量に、これらのコインが最後に使用されてからの日数を掛けて計算されます。

CDDの90日間のローリング蓄積は、相対的な蓄積/分布の状況を示しています。現在、蓄積は強力です。

$BTCのデリバティブのパフォーマンスはどうでしょうか?

いくつかのポイントに注意が必要です:

永続的な先物

四半期契約

デリバティブ契約に入るための担保の種類

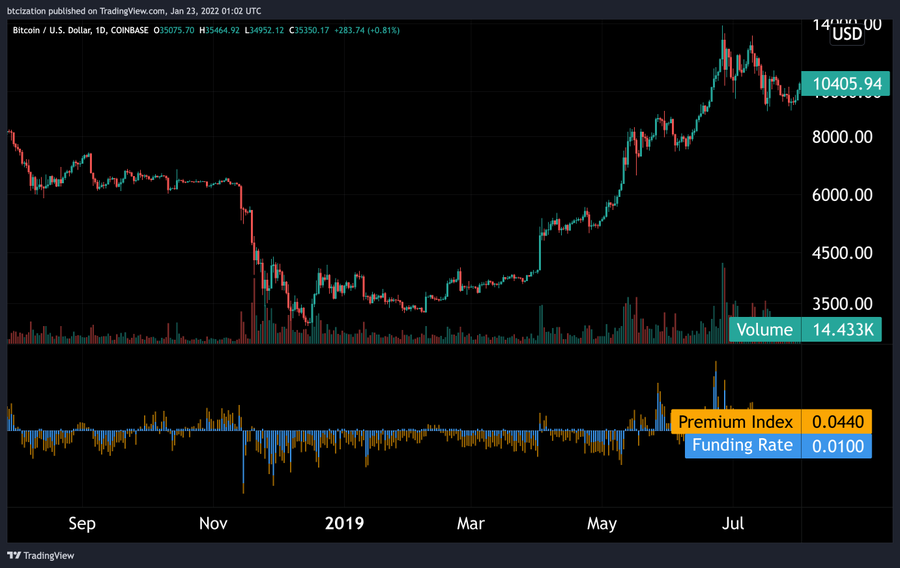

永続的な先物資金は、デリバティブが現物$BTCの価格をリード/下回っているかどうかを示します。投機的なロングポジションはもはや支配的ではありませんが、ショートポジションも過度に攻撃的ではありません。底は通常、持続的な負の資金調達率が特徴です;デリバティブのショートポジションが過度に貪欲になります。

例えば、これは2018-19年の市場の底で、ショートポジションが85%の下落後に3000ドルの底を積極的にショートしている時のものです。

これは当時の主要なデリバティブ取引所BitMEXからのデータで、COVID崩壊後と昨年の夏の類似のストーリーです。

四半期の観点から見ると、昨年の夏以来、価格と先物のベースの相関関係はほぼ1:1です。

結論として、既存のデリバティブトレーダーが市場を押し上げてきたということです。

0%または負のベースは、市場の降伏を示すべきです。

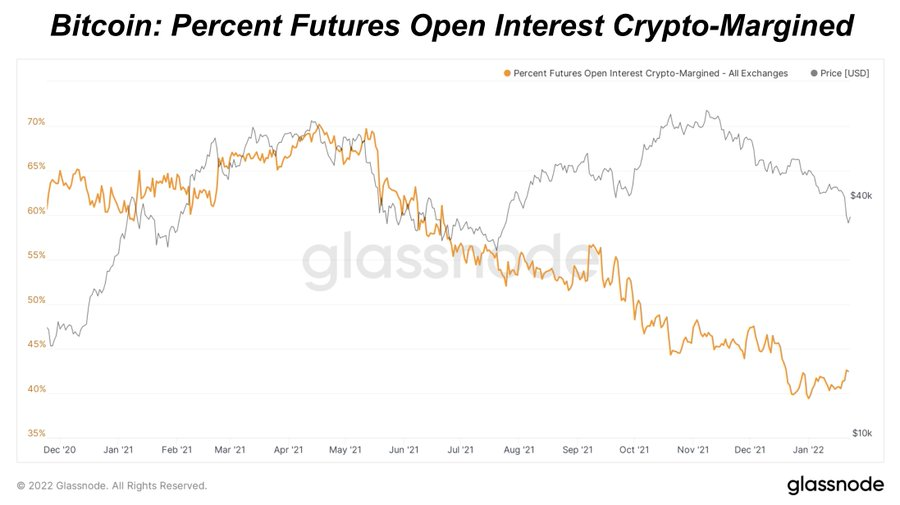

ドルBTC先物の暗号担保の使用は長期的に減少し続けており、これはポジティブな展開です。なぜなら、安定したコインはBTC担保の先物が市場の低迷期に持つ凸関係を持っていないからです。

2021年初頭以来、ドルが他の法定通貨に対してどのように評価されているかを示すドルDXYは上昇トレンドにあります。

連邦準備制度が引き締めを試みる中、ドルの強さに注目することが重要です。

急速に強くなるドルはすべての資産を破壊します(2020年3月を参照)。

牛市がいつ戻るかについては、条件は比較的整っており、約81%の供給が長期保有者の手に握られていますが、供給はこの方程式の一側面に過ぎません。

牛市の回復には強力な現物需要(デリバティブ投機ではない)が必要です。

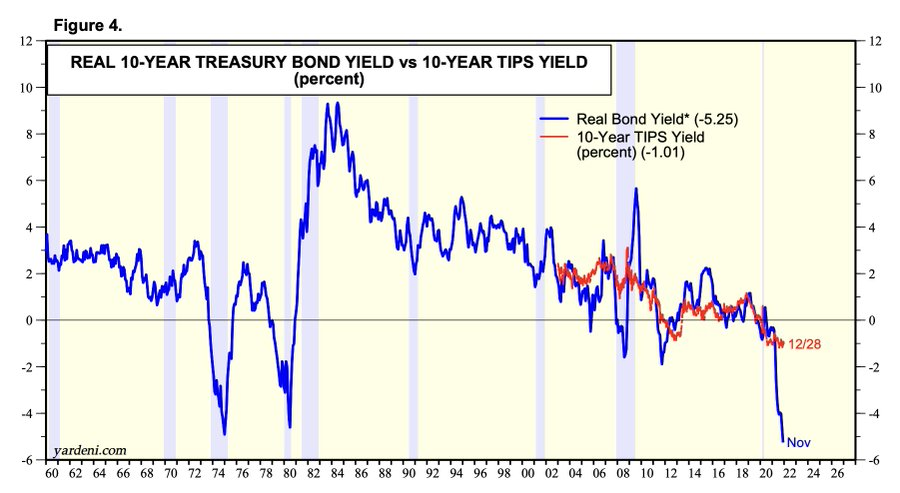

問題は、マクロファンドの限界売却がいつ限界購入に変わるかです。現実には、数兆ドルの債券が実質的に負の利回りを持っています------連邦準備制度が引き締め政策を変更するとき、$BTCが飛躍することを期待します。

長期的な債務サイクルの中で、経済の終局ゲームは二元的です。

真のデフレシナリオでは、全経済システムにおける法定債務の解除に伴い、無限の取引相手リスクが存在します。

さらなる逆風があるでしょうか? もしかしたら、特に株式市場が引き続き下落し、蔓延が信用市場に影響を与える場合は。

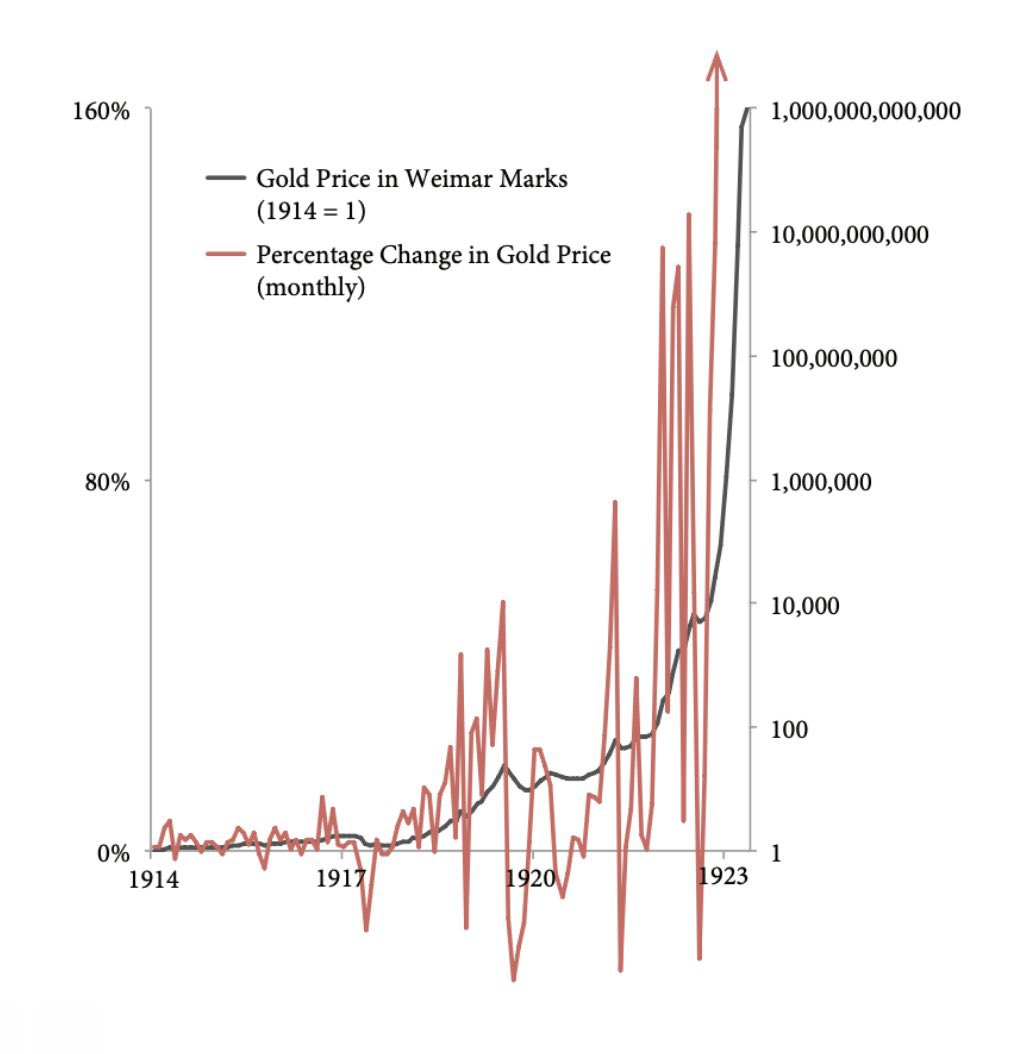

もしあなたがヴァイマールの金のレバレッジを持つ金の保有者なら、何度も消滅するでしょう。

アメリカはヴァイマールの金ですか? いいえ、しかしここには教訓があります。

「あなたはしばしばドイツのヴァイマールの紙幣で計価された金のチャートが放物線のような動きをするのを目にします。このチャートが示さないのは、悪性インフレの間に起こる急激な下落と変動です。レバレッジを使った投機活動は何度も打撃を受けました。」

資本配分者として、あなたの目標は時間の経過とともに購買力を維持し、増加させることです。$BTCのメカニズムは、限界生産コストが永遠に上昇し続けることをほぼ保証します。

最後に、95%以上の人にとって最良の戦略は、$BTCに受動的に配分し、その後は横たわることです。ボラティリティは実際にはあなたの機会であり、幸運なことに、ボラティリティはすぐには消えそうにありません。