最近、a16zがリードした分散型ステーブルコインプロトコルAngleのデザインの特徴は何ですか?

原文タイトル:《 Angleプロトコルの紹介》

著者:Angleチーム

編集:ペリー・ワン

Angleでは、あらゆる種類のステーブルコインを発行するために使用できる、過剰担保と資本効率の高い分散型ステーブルコインプロトコルを設計しました。私たちは、信頼性が高く流動性のあるユーロペッグのステーブルコインを間もなく発表します。本記事では、分散型金融(DeFi)を構築するために必要なステーブルコインの理由と方法について紹介します。

世界はなぜより優れたステーブルコインを必要としているのか?

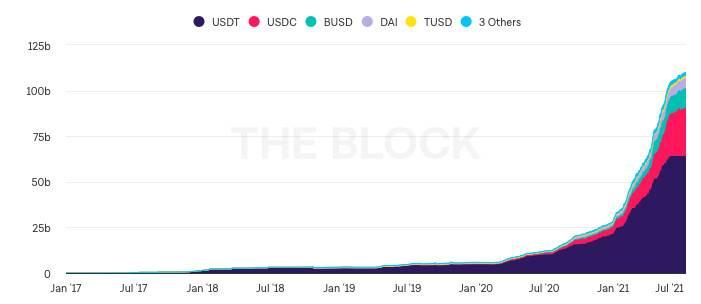

過去数ヶ月間、暗号ステーブルコインの供給量はかつてない速度で増加しており、今後数ヶ月および数年内にステーブルコインの総額は急激に増加すると予想されています。世界中には銀行口座を持たない、または十分な銀行サービスを受けられない人々が多数存在しており、人々や企業はより迅速で安価な国際送金手段を求めています。また、ますます多くの機関投資家や小売業者がDeFiやステーブルコインなどの暗号/ブロックチェーンサービスを利用したいと考えているため、ステーブルコインには大きな成長の可能性があります。

ステーブルコイン供給量 (出典:The Block)

Feiプロトコルの創設者は、FEIホワイトペーパーでステーブルコインの現状をうまくまとめています。「USDCやUSDTのような法定通貨担保のステーブルコインは中央集権的に管理されています。真に分散型のアプリケーションを望む場合、これは規制リスクと失敗を引き起こす可能性のある脆弱性を意味します。資本効率が低いため、DAIのような暗号担保のステーブルコインにはスケーラビリティの問題があります。」

現在、いくつかの分散型で資本効率の高い設計が存在しますが、これらはしばしば担保が不足しているプロトコルに依存しています。例えば、Iron Financeで6月に発生した問題や、過去のBasis Cashのように、これらの設計メカニズムは銀行の取り付け騒ぎに耐えられず、深刻な流動性危機の影響を免れることができません。

さらに、Synthetixのような一部のプロトコルを除いて、ほとんどのステーブルコインソリューションは米ドルにペッグされており、さまざまな資産に拡張することができません。例えば、現在流動性のあるユーロステーブルコインは存在しません。その結果、ユーロを日常的に使用するヨーロッパの人々は、すべてが米ドルで価格付けされるDeFiと相互作用する際に、価値の変動リスクに直面します。

要するに、現在のところ、スケーラブルで流動的、資本効率が高く、堅牢で分散型のステーブルコインソリューションは存在せず、完全に分散型金融に適したステーブルコインは一時的に存在しないということです。これが、私たちがステーブルコインプロトコルの最適な設計について考える時間を費やしている理由です。

数ヶ月の研究を経て、私たちはAngleプロトコルを誇りを持って発表します:資本効率が高く、過剰担保の分散型ステーブルコイン設計メカニズムです。

Angle設計メカニズムを簡潔に説明

Angleの分散型ソリューションは、現在のアプローチの欠点を補い、中央集権的および分散型プロトコルの長所を最大限に活用しています。また、過剰担保設計による堅牢性を持ちながら、低担保設計に似た資本効率を維持します。

Angleの革新は、スリッページなしで1:1の比率でステーブルコインとその担保の双方向の交換を保証できることです:1ユーロの担保があれば、1つのステーブルコインを取得でき、1つのステーブルコインは常に1ユーロの価値の担保と引き換えられます。

Angleプロトコルには、他のDeFiプロトコルでも一般的に見られる3つのグループが関与しており、これらのグループはすべてAngleプロトコルから利益を得ることができます:

- ステーブルコインの需要者と保有者(またはユーザー)、彼らはステーブルコイン資産を鋳造または消却します

- ヘッジエージェント(HA)、彼らはプロトコル内で永続的な先物契約の形でレバレッジ取引を行い、プロトコルをその担保の価格変動の影響から守ります

- 標準流動性提供者(SLP)、彼らはプロトコルに追加の担保を提供し、自動的に利息、取引手数料、報酬を得ます。

Angleは多くの異なるステーブルコインをサポートでき、各ステーブルコインは異なる担保資産によって支えられます。最初に、USDCとDAIによって支えられたユーロステーブルコインを発表します。

Angleの利害関係者の一つ:ステーブルコインの需要者と保有者

Angleの設計は、基本的に誰でもオラクル価値と資本効率の高い方法で簡単にステーブルコイン資産を発行および消却できるようにし、価格スリッページを回避し、わずかな取引手数料で済みます。

USDCとDAIによって支えられ、取引手数料がゼロのユーロステーブルコインを例にとると、Angleプロトコルに1800ユーロの価値の2000 USDCを投入すると、1800ユーロのステーブルコインを得ることができます。その後、1800ユーロのステーブルコインをプロトコルに返却し、1800ユーロの価値の担保を受け取ることができます。つまり、現在1ユーロが1.2ドルに交換できる場合、2160 (= 1800 x 1.2) USDCまたは2160 DAIを得ることができます。

この可換性により、プロトコルが発行するトークンは非常に安定しています。トークンの市場価格がペッグから逸脱し、ペッグを維持するために積極的なガバナンスが不要な場合、利益を得るアービトラージの機会が生まれます。

そこで重要な問題が浮上します:このプロトコルはどのようにして常に十分な担保を持ち、こうした可換性を維持しているのでしょうか?

Angleの利害関係者の二つ:ヘッジエージェント(HA)

誰かがAngleプロトコルに参加し、ステーブルコインに担保を提供すると、そのプロトコルは担保と得られたステーブルコインの相対的価値の変動性の影響を受けます。この場合、担保価格の急騰はプロトコルにとって有利ですが、担保が不足しているため、価格が下落すると深刻な結果をもたらします。

プロトコルが支援するステーブルコインの担保の変動性の影響を受けないようにするために、Angleは、相応の担保を利用することを望む他の参加者に変動リスクを移転する方法を作成しました:ヘッジエージェント(HA)。これらの人々は、プロトコルから永続的な先物契約を取得します。HAの観点から見ると、彼らは担保とその担保が支えるステーブルコインの相対価格の変動をレバレッジ取引するだけです。しかし、プロトコルの観点から見ると、彼らはシステムを担保価格の下落から守り、プロトコルが常にステーブルコインの保有者に返済するための十分な資産を確保することができます。

HAの参加プロセスは、彼らがAngleに参加し、いくつかの担保を持ち込み、ステーブルコインの需要者が持ち込む担保の変動リスクをどれだけカバーしたいかを選択することです。彼らは初期投資を通じて、レバレッジをかけて対象金額のすべての変動に賭け、価格が上昇するとレバレッジ利益を得ますが、価格が下落するとレバレッジ損失が発生します。

例えば、ルートマップ計画のように、AngleがETHをユーロステーブルコインの担保として受け入れると仮定します。

誰かが2000ユーロの価値の1 ETHを投入して2000ユーロのステーブルコインを発行した場合、HAが0.5 ETHを持ち込み、トークン保有者の1 ETHの価格変動リスクをすべて引き受けると約束します。HAが最終的に引き出すとき、彼女は0.5 ETHと、彼女がカバーした1 ETHリスクの資本利益を受け取ります。

例えば、ETHの価格が2000ユーロから4000ユーロに倍増した場合、HAは0.5 ETHを得て、彼女がカバーした1 ETHリスクから得られる資本利益(ETHで計算)を得ます。したがって、資本利益は2000ユーロで、現在の価格で0.5 ETHです。最終的に、彼女は投入した0.5 ETHから1 ETHを取り戻し、最初の1000ユーロの投資から元本と利息を合わせて4000ユーロを得ることになります。

このプロトコルは現在0.5 ETHしか持っていませんが、これは重要ではありません。なぜなら、発行された2000トークンをカバーするのに十分だからです:これらのトークンは現在の市場価格で0.5 ETHに交換できます。

同様に、ETHの価格が25%下落した場合、HAの引き出しは彼女の0.5 ETHから、彼女がカバーした1 ETHリスクによる資本損失(250ユーロ)を差し引いたものになります。新しい市場価格では0.333 ETHの価値です。したがって、HAは0.1667 ETHしか取り戻せません。Angleプロトコルは1.333 ETHを持っており、流通中のステーブルコインの安定性を保証するのに十分です。

ここで説明しているHAは、Makerの一部のマシンガンプールの所有者やCompoundの借り手に似ています:彼らは自発的にレバレッジ取引を行う人々です。しかし、彼らは必要な倍率を直接選択でき、複数の取引を行う必要はありません。Angleのケースでは、プロトコルに参加し、自分のニーズに合った永続的な先物契約をカスタマイズするだけで、最終的に選択したレバレッジ倍率を得ることができます。

要するに、ヘッジエージェント(HA)は:

- ステーブルコインの需要者が持ち込む担保の変動性に賭ける

- プロトコルを担保価格の下落から守る

- 永続的な契約の形でプロトコルの直接レバレッジ契約を得る

上記の例では、ステーブルコインと担保の間の1:1の交換比率は常に維持されます。なぜなら、HAは常にステーブルコインの需要者が持ち込む担保の価格変動を正確にカバーするからです。

ただし、特定の時点、特に新しいユーザーが参加したりHAが退出したりした後には、不一致が生じる可能性があります。すべてのユーザーのポジションがカバーされているわけではなく、永続的な先物形式での変動性に対するレバレッジ取引の需要が不足することもあります。したがって、ユーザーとHAの間のバッファとして、これらの一時的な不均衡を解決する新しいタイプのLPが必要です。

Angleの利害関係者の三つ:標準流動性提供者(SLP)

HAがユーザーが提供する担保の価格変動リスクを完全にカバーできない場合、SLPがバッファとして登場します。

SLPはAngleに流動性を委託し、他のプロトコル(Compound、Uniswap、Aave)のLPと同様に、持ち込んだ資産から自動的に利益を得ます。彼らが直面するリスクは、プロトコルが十分に担保を得ていない場合、彼らが現金化したいときにスリッページが発生することです。

担保を貸し出し、小さなリスクを負うことに対する報酬として、SLPは取引手数料の一部を受け取ります。これらの手数料は、プロトコルと相互作用するステーブルコインの需要者によって支払われます。

さらに、各時点でAngleプロトコルは、ステーブルコインの需要者、HA、SLPが提供する準備資産を持っています。これらの資産を使用していくつかの利益を蓄積し、プロトコルに余剰を生み出すために、これらの準備資産はCompoundやAaveのようなプロトコルに貸し出すことができます。または、Yearnのマシンガンプールのような利益戦略に使用されることもあります。例えば、Angleの最初の利益耕作戦略は、CompoundとAaveの間の最適なAPYを最適化することを含みます。

プロトコルが得るこのような貸付利息の一部はSLPに提供され、興味深い乗数効果を生み出します。プロトコルに150 USDCがあり、そのうち50 USDCがSLPから来ていると仮定します。すべての資金が貸し出されると、150 USDCの利息が得られますが、これらの利息は50 USDCしか持ち込まなかったSLPに分配されます。つまり、SLPはCompoundに直接貸し出すよりも2倍の利息を得ることになります。SLPが少ないほど、SLPになる利益は豊富になります。なぜなら、同じ量のリターンが小さなグループで共有されるからです。

要するに、SLPは:

- プロトコルに担保を預け、自動的に利息を得る

- ステーブルコインの保有者とHAの間のバッファとして機能する

- 我々が説明した乗数効果により、Compound、Aave、さらにはYearnに直接参加するよりも高い利益を得ることができる

ANGLEトークンとプロトコルガバナンス

Angleプロトコルは最終的に完全に分散化され、そのANGELガバナンストークンに依存します。ANGLEトークンは、共同曲線と、発行後に少し遅れて発表されるステーキング契約を通じて配布され、人々がより広範囲かつ公平にANGLEトークンを取得できるようにします。

Angleシステムの設計は、ガバナンスを最小限に抑え、プロトコル内のトークンの安定性がガバナンスレベルでの積極的な介入を必要としないように完全に自律的に機能します。

Angle、ステーブルコイン、そしてDeFiの未来

前述のように、Angleプロトコルは既存のステーブルコインモデルに対して重要な利点を持っています:資本効率が高く、深い流動性、銀行の取り付け騒ぎに対する堅牢性、ガバナンスレベルでの積極的な介入がなくても強力な安定性を確保できます。

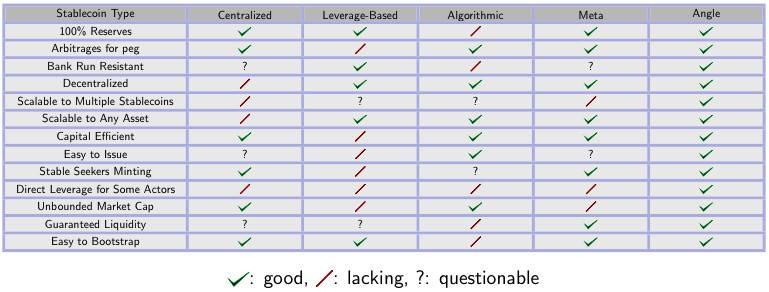

私たちは、さまざまなステーブルコイン設計メカニズムを深く掘り下げ、Angleとの優劣を具体的に理解するための一連の文章を間もなく発表します。簡単に見てみましょう:

Angle vs. 他のステーブルコインタイプ

Angleは、既存のステーブルコインプロトコルの単なる改善ではなく、2021年のDeFiの大部分を非常に魅力的な方法で1つのプロトコルに統合しています:わずか1回の取引で、鋳造と消却が容易なステーブルコイン、従来の貸付プラットフォームよりも高いリターンの利益耕作、柔軟なレバレッジ取引、永続的な先物契約が融合しています。

私たちの次の行動は?

Angleプロトコルは、現在そのコアチームとコミュニティによって開発中です。現在、KovanおよびRinkeby上でプロトコルの高圧テストを行っており、契約内でいくつかのボットを運用しています。

スマートコントラクトの監査は7月26日に開始されます。ベータテストネット版は8月にリリースされ、その時点で誰でもプロトコルと相互作用できるようになります。

私たちは2021年10月にEthereumメインネットでUSDCとDAIによって支えられたユーロステーブルコインを発表する予定です。発表後すぐに、他の担保タイプ(ETHなど)や新しいステーブルコインの種類に拡張する予定です。

Angleプロトコルの発表が近づくにつれ、プロトコルに関する詳細情報や参加方法についての情報を発表します!