量子モデルの構築とイーサリアムの探求:デジタル石油からデジタル国家へ

この記事の著者はElectric Capitalであり、白澤研究院によって翻訳されました。

現在のイーサリアムコミュニティで最も人気のある5つの見解:

ETHはデジタル商品である

ETHは非主権のデジタル価値保存である

イーサリアムは支払いネットワークである

ETHは生産的な金融資産である

イーサリアムはデジタル国家であり、ETHは準備通貨である

イーサリアムの価値を評価する4つの方法:

採用率

ネットワーク手数料

市場が耐えうるPER(または類似指標)の倍数

全体の暗号市場の市場シェア

以下に、各見解に対する定量的な枠組みを提供します。我々の目標はETHの価格目標を提案することではなく、これらの記述がイーサリアムにとって何を意味するのか、また市場参加者の期待値やさまざまなリターンのシナリオを理解することです。

重要な前提:イーサリアムのロンドンアップグレードが成功するという仮定

PoSへの移行とEIP 1559の実施が成功すると予想しています。

近づく金融政策の変化により、計算において固定のETH供給量を115,000,000と仮定しています。

ネットワークのアップグレードと第2層ソリューションにより、平均取引収入が2021年第1四半期の水準と比較して80%から95%減少すると仮定しています。

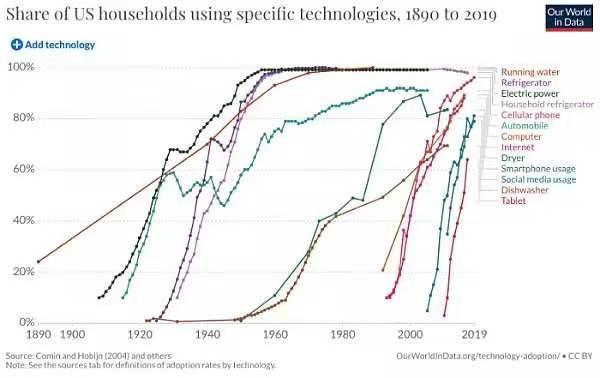

インターネット級の成長率

- インターネット以降に発明された技術(スマートフォンやソーシャルメディアなど)は、しばしばインターネットよりも早く発展します。私たちは通常、成長がインターネットに似ていると仮定しますが、より早くはないと考えています。

- 2016年1月から2021年1月まで、イーサリアムの取引量は161%の年平均成長率で増加しました。2020年から2030年にかけて、我々のモデルでは44%と63%の年平均成長率を使用しています。

低い平均取引手数料

2021年第1四半期の平均取引コストは約31ドル(取引手数料の中央値は約17ドル)¹

取引手数料を下げる努力が進められています。第2層の拡張ソリューション、ETH 2.0のリリース、そしてプルーフ・オブ・ステークへの移行、さらには今後のネットワークアップグレードは、スループットを増加させ、手数料を下げることを目的としています。

以下のモデルにおける仮定は、平均取引手数料が80%から95%減少し、推定平均手数料が2ドルから7ドルの間になるというものです(同時にネットワークの価値が大幅に増加することを仮定しており、これにより取引手数料に基づく取引量が大幅に増加することを意味します)。

見解1:デジタル世界においてETHは商品である

一般的な言い回しとして、ETHは石油に似ていると言われます。石油は我々を産業時代に導きましたが、今我々はソフトウェア時代にあり、ETHはデジタル経済の燃料となる可能性があります。今後のネットワークの変化と過去1年間のDeFiの進展に伴い、この比較はますます重要に聞こえます:

石油と同様に、ETHは使用されると「燃焼」します。

石油と同様に、ETHの需要は異なる多様なユースケースから来ています:

(1). DeFiに参加する。

(2). ETH 2.0ネットワークを保護する。

(3). ERC20トークンを含むデジタル資産の発行、購入、販売、または譲渡。

(4). EVMを使用して計算を行う。

(5). 代替資産クラスに価値を保存する。

(6). ETHが保持されるクロスチェーンブリッジを作成する。

- 石油と同様に、ETHの供給は限られており、供給の成長は近い将来に大幅に鈍化するはずです。

(1). EIP 1559は、以前にマイナーに送信されたETHを焼却します。

(2). PoSへの移行には大量のETHをロックする必要があり、これにより一時的な供給ショックと循環供給の持続的な変化が生じます。

(3). 今後のネットワークアップグレードは、ネットワークの問題よりも多くのETHを消費する可能性があり、供給をさらに減少させる可能性があります。

- 石油と同様に、地政学が需要に影響を与え、感情が変動を引き起こします。

上記の記述は他の多くの商品にも当てはまるため、我々は世界の石油埋蔵量の総価値や他の限られた供給の商品に関する確認済みの埋蔵量を考慮し、イーサリアムネットワークの可能な価値を大まかに推定しました。

下表は、イーサリアムの時価総額が自然資源の市場価値に達した場合のETHの価格を示しています(これらの商品に関する既知の埋蔵量の単位とETHの固定供給量を仮定しています)。

例えば、もしETHが世界経済において銅と同じ価値を持つようになれば、1ETHの価値は63,913ドルになります。

図:さまざまな資産の比較におけるイーサリアムの相応の価格

ETHと商品を比較することの限界

石油(石炭、太陽光、水力、原子力など)の代替品は限られていますが、暗号通貨はフォークでき、新しい暗号通貨を作成できます。この主張が成り立つためには、イーサリアムのネットワーク効果がそれを優先的かつ支配的な解決策にするという信念が必要です。

デジタル商品の生産は通常、物理的商品よりも安価であるため、ETHが石油と同じくらい重要になったとしても、その価値は石油よりも低くなる可能性があります。

イーサリアムの供給と金融政策は変更可能であり、これは近い将来供給が限られていることを意味しますが、技術的にはいつか成長(または収縮)する可能性があります。

見解2:ETHは非主権のデジタル価値保存である

「デジタルゴールド」という言葉は、多くのBTC投資家に受け入れられています。イーサリアムのアップグレードが近づく中、この記述がイーサリアムに関連していると信じる4つの理由があります:

BTCと同様に、ETHは金よりも優れた特性を持っています。暗号通貨は取得、輸送、譲渡が容易であり、商品やサービスの売買にも使いやすいです。

BTCとETHの供給成長は金よりも低いです:

年間供給成長:

金:2.5%

BTC:1.75%

ETH:EIP 1559以降、年間で2%未満になる可能性があり、さらに低くなるか、マイナスになる可能性があります。

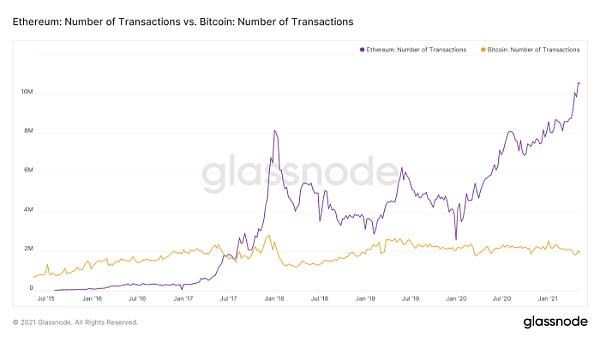

- ETHはBTCよりも構築が容易であり、強力なネットワーク効果を生み出します。

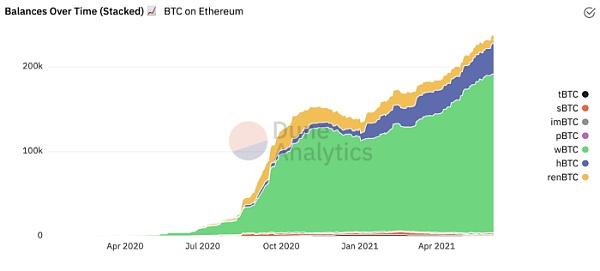

プログラミングが容易なため、ETHはDeFiの準備通貨となり、今日処理される取引は他のどのネットワークよりも多いです。BTCにはすでにより多くのプログラマビリティの需要があります:2021年5月時点で、BTC供給の1%以上が「パッケージ化」されてイーサリアム²でプログラミングおよび取引されています。ますます多くのBTCがイーサリアムで使用されています:

図:イーサリアムネットワーク上のBTCの数

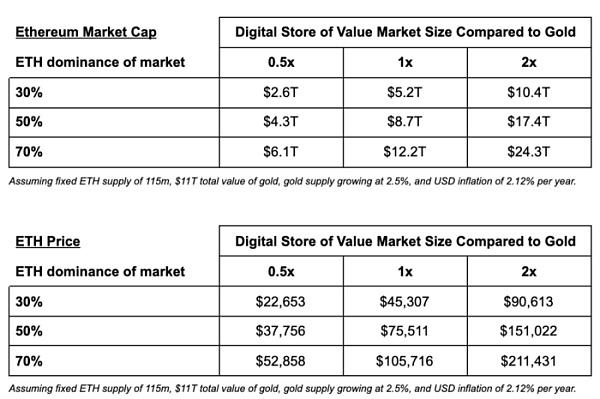

- 世界のデジタル価値保存市場は金市場よりも大きい可能性があります。

(1). より多くの実用性とアクセス可能性が市場規模を拡大する可能性があります------今日、世界の金の地上総供給量は約11トン³です。価値のあるデジタルストアは摩擦を減少させ、より良いアクセスとプログラマビリティを提供し、金と比較して総市場規模を増加させる可能性があります。

アメリカのタクシーと高級車サービス、そしてUberを例に挙げると、これは完璧ではありませんが関連性のある比較です。2009年(Uber設立の年)、アメリカのタクシーと高級車サービス市場は94億ドルで、年平均成長率は3.2%でした。

2021年までに、Uberなどの企業がユーザー体験を改善した結果、アメリカの配車サービスとタクシー市場は推定470億ドルに成長し、推定11.7%の年平均成長率で成長しました。

(2). 投資家はインフレを懸念し、高品質の価値保存品への需要が増加しています------2020年の記録的な印刷により、多くの人々がインフレやインフレへの恐れが固定供給資産の価格を押し上げる可能性があると考えています。

(3). 若い世代は金よりも暗号通貨を保有したいと考えています------アメリカ人の約12%が金を保有していると推定されていますが、50,000ドル以上の貯蓄を持つミレニアル世代の25%はすでに何らかの形の暗号通貨を保有しており、さらに42%が暗号通貨の購入に興味を持っています。

もしETHが主要なデジタル価値保存となれば、巨大な価値を得る可能性があります(BTCの準優勝者であっても)。

我々の枠組みに対するアプローチは:

金と比較したデジタル価値保存の総市場規模の範囲を提供する

ETHが占有できるその市場の割合。

ETHとBTCの比較に関する観察

BTCはすでに市場を支配しており、ネットワーク効果が他の暗号通貨が市場シェアを獲得するのを妨げる可能性があります。

ESGはエネルギー集約型のマイニングビジネスに対する懸念が、プルーフ・オブ・ワークの代替手段を持つチェーンに有利に働く可能性があります。

現在、2つの「金」が存在する可能性があるかどうか、またデジタル価値保存がウィナー・テイク・オールの市場であるかどうかは不明です。貴金属市場は、主要な価値保存が市場シェアの最大70%を占める可能性があることを示しています。

見解3:イーサリアムは支払いネットワークである

支払いネットワークのように、イーサリアムには数百万のユーザーが取引を処理するために手数料を支払っています。イーサリアムが独立したグローバルな支払いネットワークとなる場合、その価値を推定するために取引量と取引手数料(バリデーター収入)を推定し、既存の支払いネットワーク(VisaやMastercardなど)と比較することができます。

可能な取引量と手数料の範囲を推定する際に、以下の要因を考慮しました:

2020年12月までの12ヶ月間、Visa⁶とMastercard⁷は17.7兆ドルを処理し、平均取引コストは2.5%から3%でした。

2020年10月時点で、イーサリアムの取引量(ERC20トークンを含む)は9890億ドルで、取引支出は16.4億ドル(取引量の0.17%)でした。

2021年5月、イーサリアムは毎日200億ドルから300億ドルの安定コイン取引(年間7300億ドルから1.1兆ドルの運用率)と、毎日約100億ドルのETH(年間3700億ドルの運用率)を処理し、平均マイナー収入は約6000万ドル/日(年間219億ドル)でした。安定コインとETHの手数料は取引量の約0.16%を占めています。

2019年第4四半期時点で、VisaとMastercardのPERはそれぞれ38と37でした。パンデミック前の倍数を「典型的な」倍数として使用します。

37倍のPERを仮定し、取引手数料と取引量から手数料を推測することで、イーサリアムネットワークの可能な価値の範囲を推定できます。

繰り返しになりますが、我々の目標はETHの潜在的な価値を断言することではありません。この考えは、ETHが将来的に特定の潜在的な価値を持つことを証明するために人々が何を信じなければならないかを理解することです。イーサリアムの取引量が5兆ドルまたは30兆ドルに達することはより合理的ですか?手数料は0.5%に適時下がる可能性が高いですか、それとも0.01%まで下がる可能性がありますか?

イーサリアムと支払いネットワークの違い

イーサリアムにはネイティブ通貨があり、これが今日の支払いネットワークとは異なる点です。ユーザーがネットワークを使用するためにETHを保有する必要がある場合、イーサリアムの評価は支払いネットワークの評価とは異なる可能性があります。

イーサリアムは単なる支払い以上のことを処理できます:非常に複雑な金融契約を計算できるプラットフォームです。

イーサリアムは非管轄であり、管轄を超えているため、ユーザーは非主権的な解決策にプレミアムを支払う意欲があるかもしれません。

見解4:ETHは生産的な金融資産である

PoSへの移行は、バリデーターが資本を使ってキャッシュフローを生み出すことを可能にし、ETHが生産的な金融資産として価値を持つことを意味します。キャッシュフローモデルを作成するために、以下の点を考慮しました:

取引手数料とブロック報酬はかなりの収入を表す可能性があります------マイナーに支払われる手数料は2019年の4600万ドルから2020年の6.3億ドルに増加し、2021年第1四半期には2.4億ドルを超えました。

2021年第1四半期と比較して、将来の平均取引手数料は減少する可能性があります------手数料の減少はバリデーターの収入を減少させ、高額な手数料がユーザーにとっての抑止力となるため、採用速度が速くなる可能性があります。

プルーフ・オブ・ステークの利益率はプルーフ・オブ・ワークよりも高くなるでしょう------プルーフ・オブ・ステークへの移行が成功すれば、高度に専門化された高価なマシンやエネルギー集約型のPoWマシンを使用する必要がなくなります。簡単のために、利益率を100%と仮定します。

以下は、将来のキャッシュフローに基づいてETHの価格を推定するための2つの枠組みです:

2021年から2050年までのすべてのバリデーター収入のキャッシュフローを割引して、今日のETHの正味現在価値を推定します。

2030年にイーサリアムが生み出す収入のPER倍数。

方法1:バリデーター収入のDCF、およびイーサリアムネットワークの正味現在価値。

(白澤注:DCFはキャッシュフロー割引法を意味し、資産が将来生み出すキャッシュフローの割引値を用いて資産の価値を評価します)

方法2:取引手数料収入のPER倍数、および2030年のイーサリアムネットワークの価値。

(白澤注:PER倍数は株価収益率を意味し、一般的にPERが小さいほど良いとされ、投資家が投資コストを回収するまでの時間が短くなります)

将来のキャッシュフローを推定する際の課題

レイヤー2の変化が平均取引手数料と取引量に与える影響は不明です。

暗号通貨のボラティリティを考慮すると、市場はより高い割引率を要求する可能性があります。

現在の暗号通貨は高度に投機的であり、そのPERは伝統的な金融資産のPERとは大きく異なる可能性があります。

重大な規制の不確実性が存在し、採用率に大きな変化をもたらす可能性があります。

見解5(a):イーサリアムはデジタル国家である

多くの点で、イーサリアムは国家に似ています。市民(ウォレットとユーザー)、政府(イーサリアム財団)、通貨(ETH)、企業(DAOとDapps)、金融市場(DeFi)、および他のデジタル国家との関係(異なるチェーン間のブリッジ)を持っています。

イーサリアムと国家との比較において、イーサリアムの通貨流通速度を他の国の通貨流通速度と比較することができます。通貨流通速度は名目GDPと通貨供給量(M1、M2)の比率で構成されます。そのためには:

イーサリアムのGDPを定義する。

イーサリアムの通貨供給量を定義する。

異なる国の通貨供給量とGDPの比率を測定する。

2030年のイーサリアムのGDPがいくらになるかを推定し、ネットワークの潜在的な価値を計算する。

イーサリアムのGDPを定義する

今日、イーサリアム上で生産され販売されている商品とサービスの3つの例は、マイナー収入、DeFi収入、NFT販売です。これら3つのカテゴリーの年初から現在までのGDPの単純年換算は、それぞれ37億ドル、27億ドル、80億ドルであり、2021年のGDPは140億ドルであることを示しています。これらの数字は今後も成長し続けると考えられます:

- マイナー収入の増加

- DeFiの量が増加しています

- NFTの販売が増加しています

- 将来的にはイーサリアムを通じて他の製品やサービスが生産・販売される可能性があります。例えば、数年前には技術的にNFTを作成・販売することができましたが、最近になってようやく本格的に普及しました。同様に、1990年代には、インターネットが数十億回のビデオ通話、ビデオストリーミング、その他のブロードバンド集約型アプリケーションを促進することを想像できる人はほとんどいませんでした。

イーサリアムの通貨供給量を定義する

もしイーサリアムが国家であれば、ETHはその通貨供給量です。ETHの供給量は、国家のM1供給量(流通している硬貨と紙幣、その他現金に容易に変換できる資産)に最も似ています。しかし、従来の銀行システムとは異なり、ETHの供給は限られており、商業銀行がその準備金を利用して貸出を創出する暗号の同等物ではありません。

したがって、ETHは定義上M1に最も似ていますが、我々の枠組みではGDPに関連するM2を使用します。

【白澤注:M2(広義の貨幣供給量)は、銀行システムの外で流通している現金に加え、企業預金、住民の貯蓄預金、その他の預金を含み、現実の購買力となる可能性のあるすべての貨幣形式を反映し、通常は社会の総需要の変化と将来のインフレ圧力の状態を示します。】

国家におけるM2は以下で構成されます:

公共が保有するすべての通貨

取引預金

貯蓄預金

小額定期預金(10万ドル未満)

小売貨幣市場証券。

イーサリアムにはすでにM2の構成要素に類似したものがあります:

ユーザーのウォレットにあるETHとDAIは公共が保有する通貨です。

取引所のウォレットにあるETHとトークンは取引預金に似ています。

YearnやCurveのようなDeFi製品は貯蓄預金です。

DeFiの預金をロックすることは定期預金です。

AaveやCompoundなどのDeFi製品は貨幣市場です。

異なる国の通貨供給量とGDPの比率を測定する。

各国には異なる通貨供給量とGDPの動的関係があります。我々は、いくつかの国のM2とGDPの比率を調査し、我々の仮定の範囲を作成しました。

図:各国/地域のGDP

我々はM2の貨幣供給の比較可能性と一連のGDP仮定を使用して、イーサリアムとそのプログラム可能な通貨の異なるシナリオを計算できます:

この方法の難しさは、誰もイーサリアムがどれだけのGDPを生み出すかを知っていないことです。競合するチェーンが多数存在し、各チェーンがそのターゲット業界の大部分を占める可能性があります。例えば、NFTをイーサリアムが競争する分野と見なすことができます。NBA Top Shotは最大のNFT市場の一つであり、イーサリアムではなくFlowブロックチェーンを使用して構築されています。

実際、金融サービスとDeFiだけで意味のあるGDPを達成することができます。

見解5(b):ETHは世界のデジタル準備通貨になる

最近、準備通貨の変化を引き起こし、供給が限られた暗号通貨を支持する可能性のある2つの注目すべき触媒があります:

新しい法定通貨の発生が法定通貨のインフレ圧力を高めています。

世界的に機関への不信感が高まっています。

以下はPew、Gallup、Edlemanのデータで、世界中の多くの人々が現代社会の基盤を構成する機関(メディア、公立学校、銀行など)への信頼を失っていることを示しています。これは1990年代や2000年代のインターネットやソーシャルメディアの副作用ではありません。1960年代以降、これらすべての機関への信頼度は低下しています。

平均して、準備通貨の地位は100年持続します。

歴史的に見て、準備通貨の移行は短期間で起こる可能性があります。例えば、金は1980年に中央銀行の外貨準備の60%を占める主要な外貨準備通貨でしたが、2000年には約15%に減少し、同時期にドルは28%から60%に増加しました。

この期間¹⁶(金を含む)。同様の変化は第一次世界大戦後にポンドが準備通貨の地位を失ったとき、またそれ以前のフランスリーヴとオランダギルダーでも発生しました。これら3つの通貨の準備通貨としての地位は約100年続きました。

なぜ暗号通貨なのか、なぜETHなのか?

暗号通貨は、耐久性、携帯性、分割可能性、一貫性、そして多くの場合供給が限られているという良好な通貨の内在的特性を持っているため、重要です。準備通貨を考慮する際には、3つの新興特性も考慮する必要があります:グローバルな需要、受容性、そして他の通貨と比較した準備通貨としての地位です。

今日のETHはこれら3つの次元でまだ成功を収めていません:他の通貨と比較して、BTCと比較してもグローバルな需要は非常に小さいです;

暗号通貨以外では、ETHが支払い手段として受け入れられている場所はほとんどありません;価格の変動が大きいです;他の暗号通貨がETHと競争しています;世界中の中央銀行が自国の競争デジタル通貨を開発しています。

しかし、ETHは多くの企業や国家がタイムリーに保有する通貨の現成競争者として際立っています。

- ETHの需要は増加し、多様化しています:

(1). 投資家はETHを価値保存として利用し、DeFiで受動的収入を得て、他の暗号機会に投資したいと考えています。

(2). 消費者はETHを使用してイーサリアムネットワーク上のさまざまなDappにアクセスし、アート作品、ゲーム資産、保険などのデジタル資産を売買し、より良いプライバシーと匿名性で取引したいと考えています。

(3). DeFiプロトコルは、ETHを担保として使用して他の資産(DAIや合成資産など)を作成し、準備通貨としてユーザーが取引や資金調達を行えるようにしたいと考えています。

(4). 建設者やクリエイターは、暗号ユーザーからの支払いを受け入れ、プログラム可能な通貨でのみ存在できる企業を構築し、プラットフォームに依存せずにアイデアコンテンツをマネタイズしたいと考えています。

(5). 他のブロックチェーンは、ETHの準備を利用して最大のエコシステムであるイーサリアムに接続したいと考えています。

- ETHはすでにDeFiの準備通貨となっています。

(1). 現在の最大の分散型取引所Uniswapでは、ETHの量は3つの最も人気のあるドル安定コインの合計の3.5倍以上です(2021年5月時点)。Sushiswapでは、倍数は4倍を超えています。

(2). 総ロック価値に基づく最大のDeFiプロトコルはMakerであり、ETHを担保として12Bドル以上をロックしています。

(3). ETHはSynthetixなどのプロジェクトの準備通貨でもあり、ETHは担保として預けられ、合成資産を作成します。

(4). 1%以上(2021年5月時点で10Bドル)のBTC供給がすでにイーサリアム用にパッケージ化されており、デジタル価値保存と準備暗号通貨にはより多くのプログラマビリティが必要であることを示しています。

需要の高い通貨は自然なネットワーク効果を持ち、イーサリアムは先行しています。

供給の成長が限られるようになるため、価格は需要に応じて上昇する可能性があります。価格の上昇は準備通貨のネットワーク効果を助けます。価格が上昇すると、より多くの人々が通貨を購入し、保有する傾向があります。

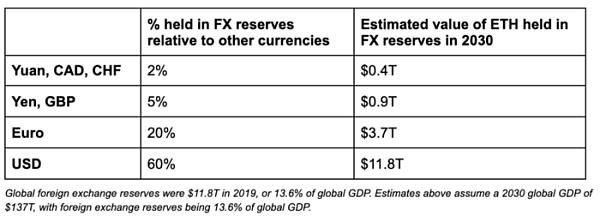

今日のいずれかの準備通貨に取って代わる場合、2030年の世界のデジタル準備通貨の価値はどのくらいになるでしょうか?その比較可能な準備通貨の状態に基づいて、イーサリアムがデジタル国家としての以前のシナリオに以下の金額を追加できます:

研究において注意すべき点:

上記の5つの見解の中で、ネットワークの将来の価値に不均衡に影響を与える4つの要因が見られます:

あなたのモデルがブロックチェーン技術の採用にどれだけ楽観的であるか

異なるチェーンの結果分布(ウィナー・テイク・オール、べき法則、または断片化)

ネットワーク手数料

市場が支払う意欲のあるキャッシュフロー倍数

原文リンク:https://mp.weixin.qq.com/s/vHOWtu6SFv_x0ZzQ6ZJYhQ