Bitget 研究院:深度解析比特币生态,下一轮牛市的发动机

作者:Bitget 研究院

2023进入下半年以来,不仅美联储加息周期已经到了尾声,而且美国SEC批准比特币现货ETF几乎成了市场确定的预期。一旦比特币现货ETF被批准通过,相当于未来传统金融里的海量资金可以以合规的方式流入比特币生态。这种巨大的预期下,不只是比特币保持着良好的涨势,同时还带动了比特币生态相关项目的发展。

最明显的案例,是11月开始比特币生态里的BRC20板块再次爆发,ORDI、SATS、RATS等BRC20类币种的巨大财富效应,让市场对比特币生态极度关注。那么到底什么是比特币生态,以及哪些项目值得关注?了解清楚这些,可能是把握下次牛市财富机会的金钥匙。

什么是比特币生态

1.比特币生态定义

比特币生态是指为提高比特币区块链网络用途和效率的,方案、协议、应用和资产等组成的生态系统。现阶段对于比特币生态的探讨聚焦在:资产发行协议和扩容方案两个方面。

- 资产发行协议:是定义发行资产技术标准的协议,现阶段主要包括:Ordinals、Atomicals、Runes、PIPE、Taproot Assets。

- 扩容方案:是指在提高比特币网络基础性能的方案,现阶段主要代表性方案有:Lightning、RSK、Stacks、RGB、BitVM。

2.比特币生态是如何从0到1发展起来的

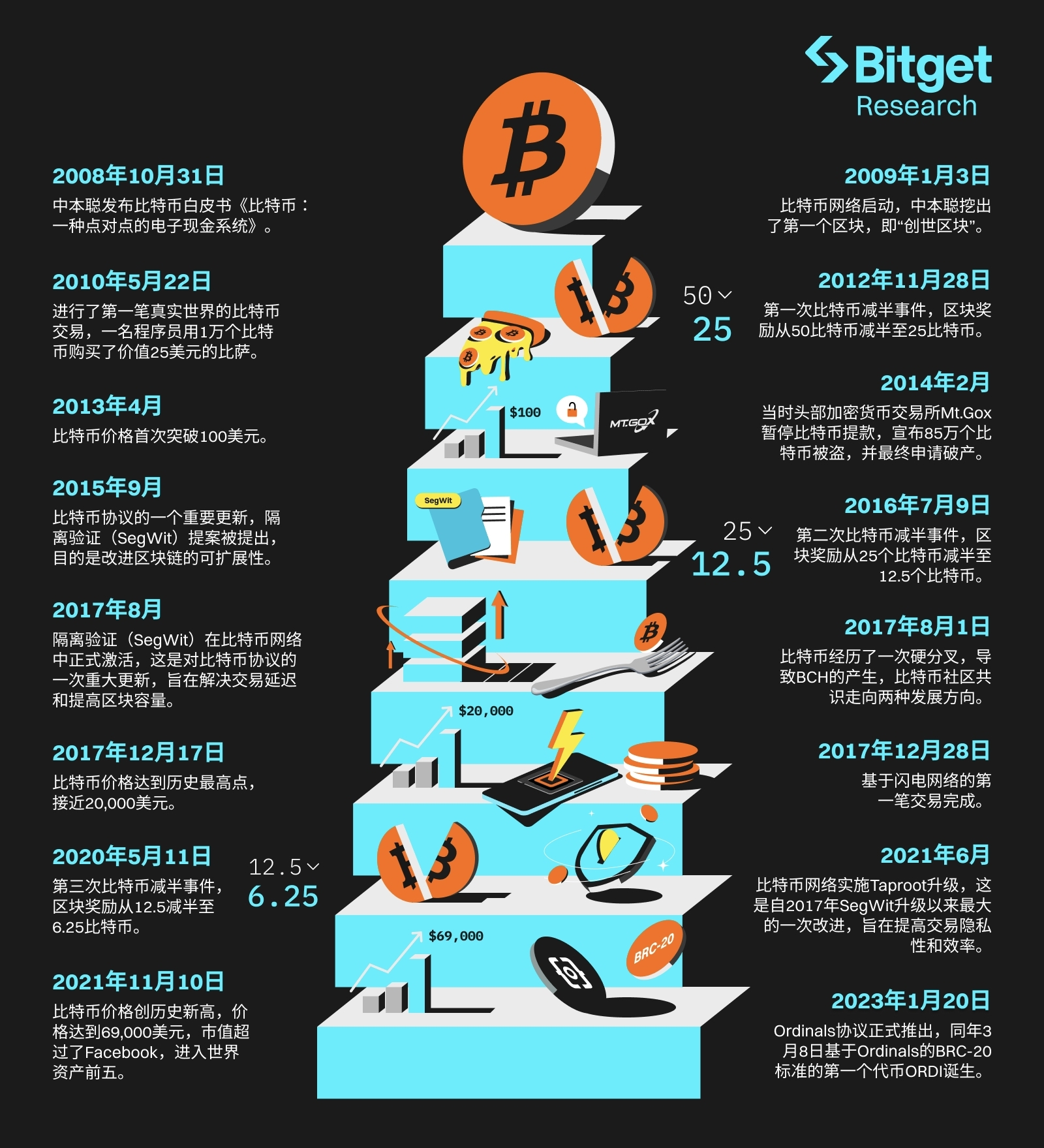

要弄清楚比特币生态如何从0到1发展起来,绕不开比特币的几个关键发展历程。

2008年10月31日,中本聪(Satoshi Nakamoto)发布了一篇名为《比特币:一种点对点的电子现金系统》(Bitcoin: A Peer-to-Peer Electronic Cash System)的论文,详细阐述了比特币的理念和技术细节。随后,在2009年1月3日,中本聪挖出了比特币网络的创世区块,标志着比特币的诞生。

比特币自诞生后,吸引了众多加密学和计算机领域的人士参与。并随着比特币的不断传播,接受比特币和围绕比特币建立生态应用的人变得越来越多,从而初步形成了围绕比特币生产和交易的芯片、集成电路、交易所、钱包、应用软件等组成的产业格局,这也使得比特币和一众加密货币渐渐走向大众视野。

除了比特币的生产和交易,人们也开始尝试在比特币网络上开发更多能够使用在实际生活中的应用,但是遇到了比特币区块链网络本身的技术瓶颈。因为区块链技术存在一个不可能三角问题,即在区块链系统设计中难以同时满足去中性化、安全性和可扩展性。

Blockchain Trilemma

相比可扩展性,去中心化和安全性是被人们普遍认为是更重要的特性,因此在不牺牲比特币网络的去中心化和安全性的前提下,如何增加可扩展性变成了比特币技术突破的重点探索方向。

比特币发展至今,经历过两次重大的技术升级,也正是这两次升级为今天比特币生态繁荣打下了基础。

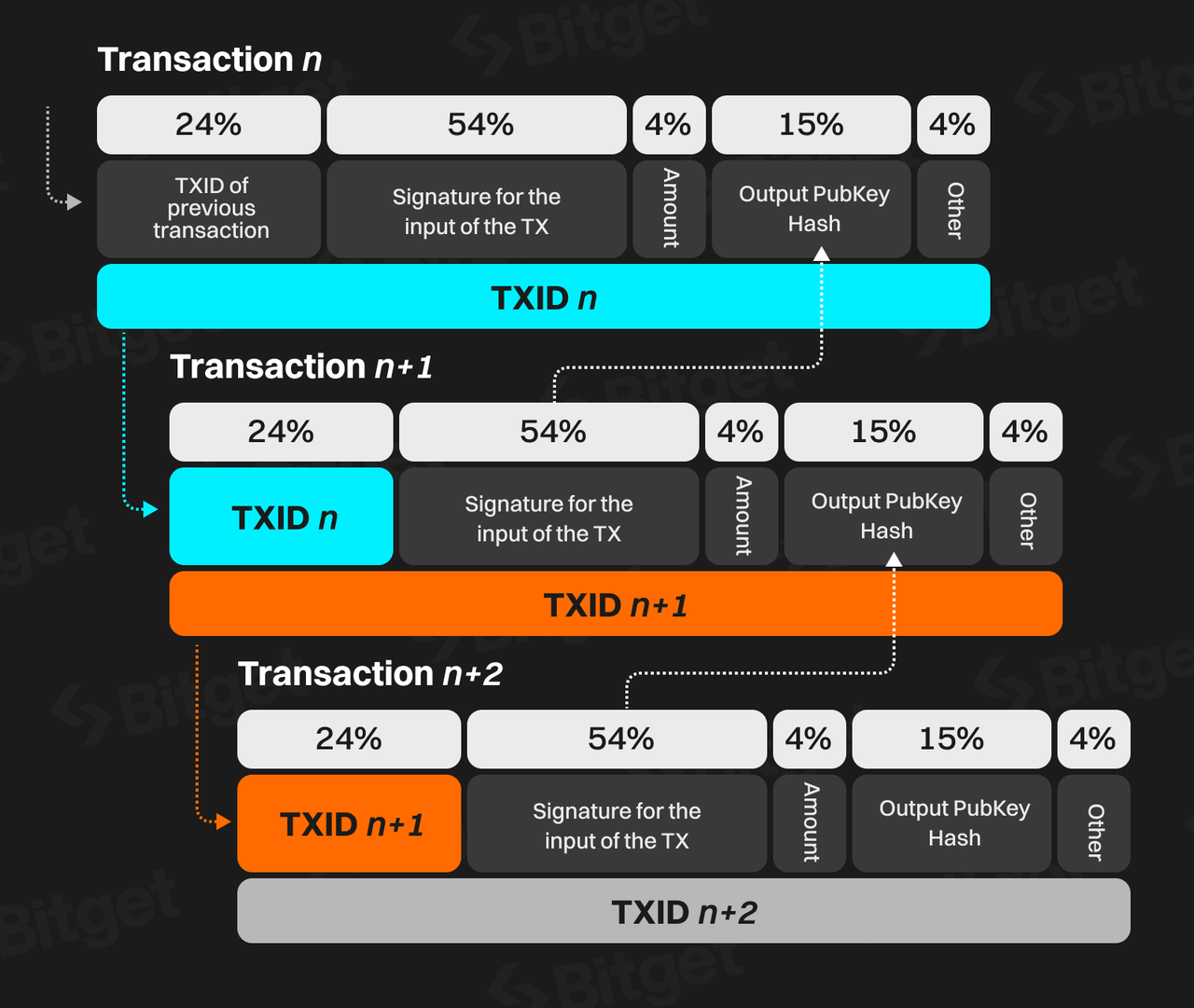

- 第一次重大技术升级:隔离见证升级(Segregated Witness,SEGWIT)

隔离见证是比特币协议的一次重要的技术升级,核心技术更迭是将原有比特币区块大小上限1MB提升至1MB+3MB,并且提升了比特币协议的延展性(malleability)。

隔离见证升级前比特币交易的结构如下:

隔离见证升级前比特币交易结构(资料来源:The SegWit Transaction Capacity Increase)

隔离见证升级前比特币交易结构(资料来源:The SegWit Transaction Capacity Increase)

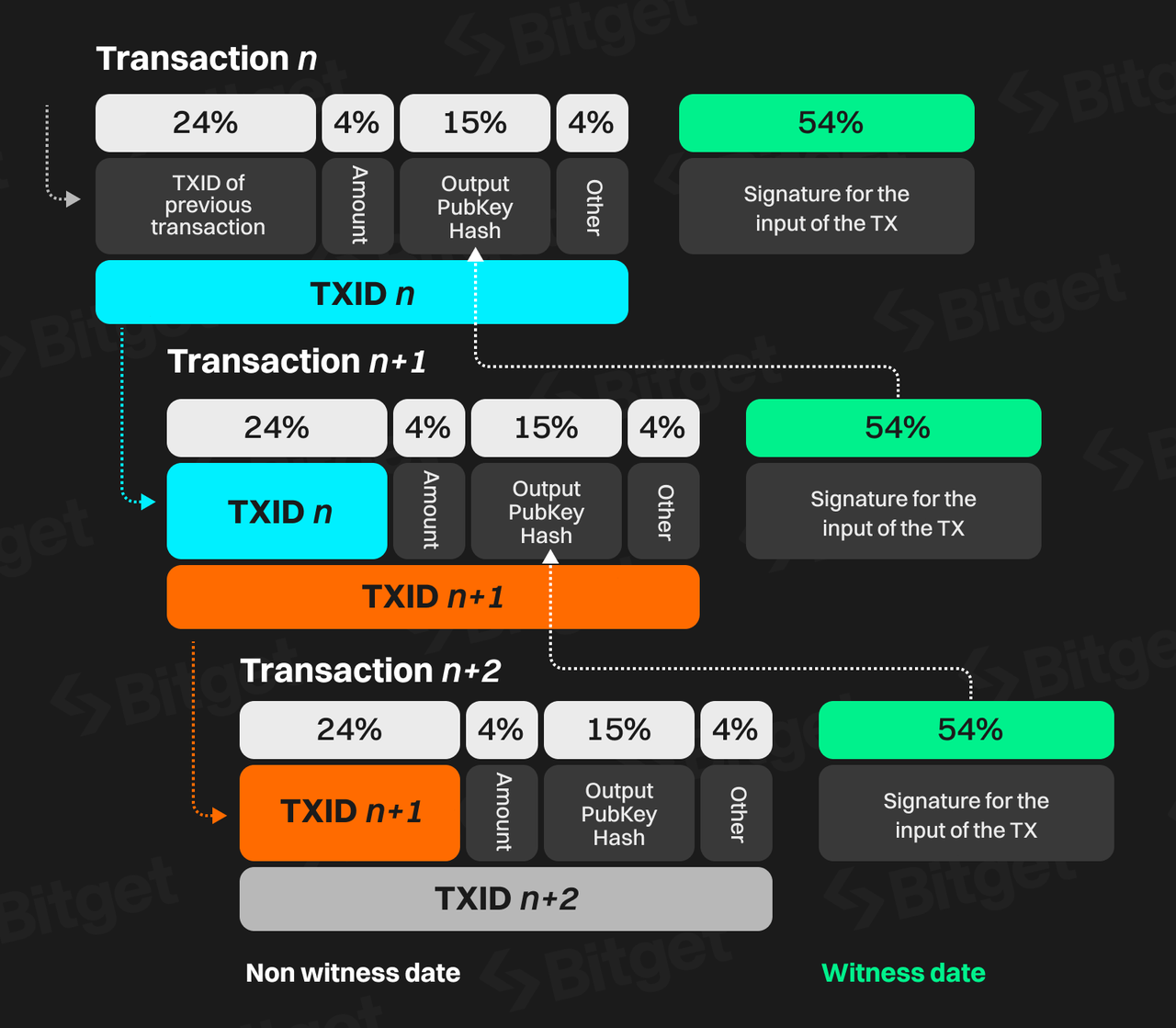

隔离见证升级后比特币交易的结构如下:

隔离见证升级后比特币交易结构(资料来源:The SegWit Transaction Capacity Increase)

- 第二次重大技术升级:Taproot升级

比特币的 Taproot 升级主要涉及三个 Bitcoin Improvement Proposals (BIPs),它们共同构成了这次升级的核心内容。

1)BIP 340 - Schnorr 签名:这个提案介绍了 Schnorr 签名算法的规范,它被用于比特币中的数字签名。Schnorr 签名相比于之前的 ECDSA 签名,提供了更好的效率、更小的签名大小,以及更强的安全性。它还支持签名聚合,这对于多签名交易特别有用,可以显著减小交易大小和提高隐私性。

2)BIP 341 - Segregated Witness v1 (SegWit v1) 和 Taproot:这个提案描述了如何通过 Taproot 和 SegWit v1 来改进比特币的交易结构。它允许智能合约在外部看起来和普通交易无异,增加了隐私性。此外,它使得交易大小减小,从而降低了交易费用。这个 BIP 还包括了使用 Schnorr 签名的详细规则。

3)BIP 342 - Tapscript:这个提案对比特币的脚本语言进行了更新,使其与 Schnorr 签名和 Taproot 兼容。这些更改使得在比特币中编写和执行智能合约变得更加灵活和高效。

这三个 BIPs 共同为比特币网络带来了显著的改进,包括更高的效率、更好的隐私性、以及更加灵活和强大的智能合约能力。这些改进对于比特币网络的未来发展具有重要意义,特别是推动了其生态应用建设和去中心化金融的发展。

比特币发展历史和重大事件

比特币发展历史和重大事件

在两次重大技术升级奠定了基础后,比特币生态发展方向侧重在了两个方面:一是扩容方案,继续以增加比特币可扩展性为目标探索新技术方案,例如闪电网络、侧链技术、BitVM;二是资产发行协议,能像以太坊一样寻求在比特币这条链上发行更多的资产和应用部署,例如Ordinals协议、Atomicals协议、Runes协议。

在这样的趋势下,2023年3月出现的基于Ordinals协议的BRC-20标准下的第一个代币ORDI,通过巨大的造富效应进一步开启了比特币生态轰轰烈烈的建设进程。

比特币生态当下重点

注:为了更便于表达和理解,接下来的内容中将 BTC 网络的 transaction fee 用 gas 来表示

比特币生态包含很多,但现阶段市场主要关注点聚焦在两个方面:资产发行协议和扩容方案。

3.1 资产发行协议

进入2023年,比特币上的资产发行协议进入井喷式发展,在以Ordinals协议下的BRC20格式的多个代币有了巨大的财富效应后,市场上陆续涌现出了更多协议,主要有:Ordinals、Atomicals、Taproot Assets、Runes、PIPE等5种。

3.1.1 Ordinals 协议

Ordinals协议是什么

Ordinals协议是比特币开发者Casey Rodarmor于2023年1月推出的一个基于比特币的资产发行协议,协议由两个部分组成:Ordinals序数理论和Inscription铭刻。序数理论提供了一个为2100万亿个Satoshi(比特币最小单位)分配唯一标识符号的方法,而铭刻是将内容与UTXO关联的过程。

Ordinals协议通俗意义上可以这样去理解:Oridnals协议的资产发行过程就像往一个空间(见证数据)里面写内容,比如BRC20就是往这个空间里面写入了代币信息(通过json格式记录),NFT就是往这个空间里面写入了图片信息,写入的过程被称为铭刻(Inscription)。

Ordinals协议为什么会出现

因为比特币网络上一直缺乏简单且安全的资产发行方式。Ordinals协议作者Casey通过铭刻的方式将内容携带在UTXO上,即利用了比特币网络的安全性,又使用了Taprootscript给比特币带来的可扩展性,让在比特币网络上简单安全的发行资产成为了可能。

Ordinals协议现状介绍

基于Ordinals协议本身,重点衍生出两类资产类型,其中包括:BRC-20代币 和 Ordinals NFT。

1.BRC-20代币

BRC-20是一个由推特用户@domodata在2023年3月8日创建的比特币实验性代币标准。它通过使用Ordinal inscriptions中的JSON数据,实现了Token合约的创建(Deploy)、Token的铸造(Mint)和Token的转移(Transfer),这也是BRC-20标准的代币三个最主要的功能。

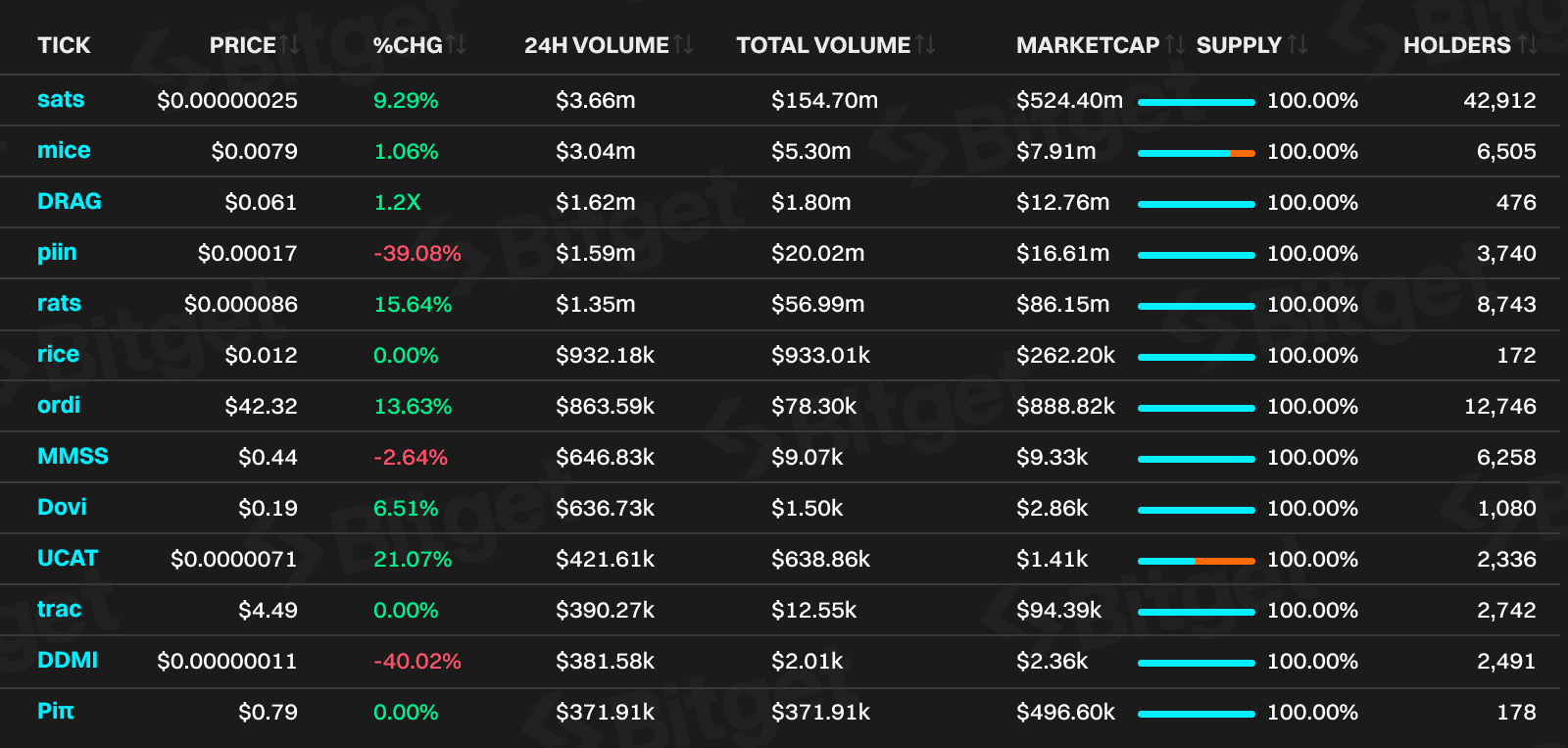

截止2023年12月4日,BRC-20代币链上当日交易额大概在2200万美金左右,在中心化交易所目前当日交易额在8-9亿美金,BRC-20赛道的总市值在35亿-40亿美金的范围内波动。

BRC-20代币 24小时交易量排行榜(数据来源: GENIIDATA,统计时间:2023年12月4日)

BRC-20代币 24小时交易量排行榜(数据来源: GENIIDATA,统计时间:2023年12月4日)

2.Ordinals NFT

Ordinals NFT是一种基于比特币主网的数字资产,采用了Ordinal协议。与传统NFT不同,Ordinals NFT使用比特币的聪(Satoshi,比特币的最小单位)进行表示。

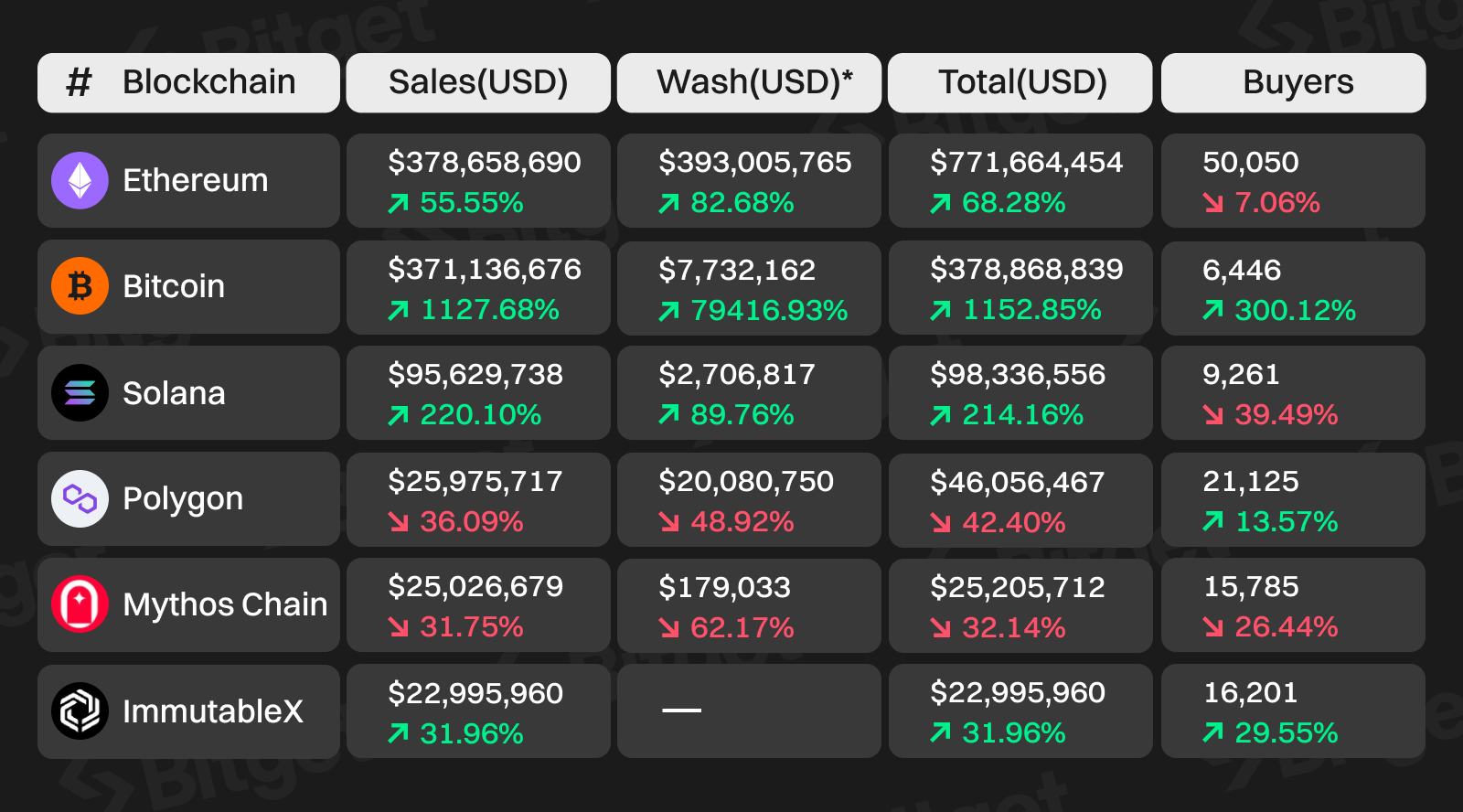

截止2023年12月4号, 比特币NFT最近30天交易额达 3.71亿美元,与以太坊最近30天NFT3.87亿美元的交易额几乎持平。

数据来源: CryptoSlam,统计时间:2023年12月4日

数据来源: CryptoSlam,统计时间:2023年12月4日

Ordinals协议独特优点

BRC-20 代币

尽管 BRC-20 代币标准仍处于起步阶段,随着爱好者的不断探索,BRC-20 代币标准正在获得更多的关注。

- 安全性强:因为BRC-20代币建立在高度安全的比特币协议上,使得黑客难以入侵。此外,因为BRC20“代币”本质上是铭文,并不存在智能合约,所以不会像ERC-20格式代币一样存在合约风险。

- 公平发行机制:对于一个Meme币来说,公平的发行方式是至关重要的。BRC-20代币一经创建,所有持有BTC有效钱包的用户都可以进行"打新"。BRC-20的发行相对比较公平,参与Mint需要支付Gas,需要用户支付真金白银获得相应部分的代币权益。

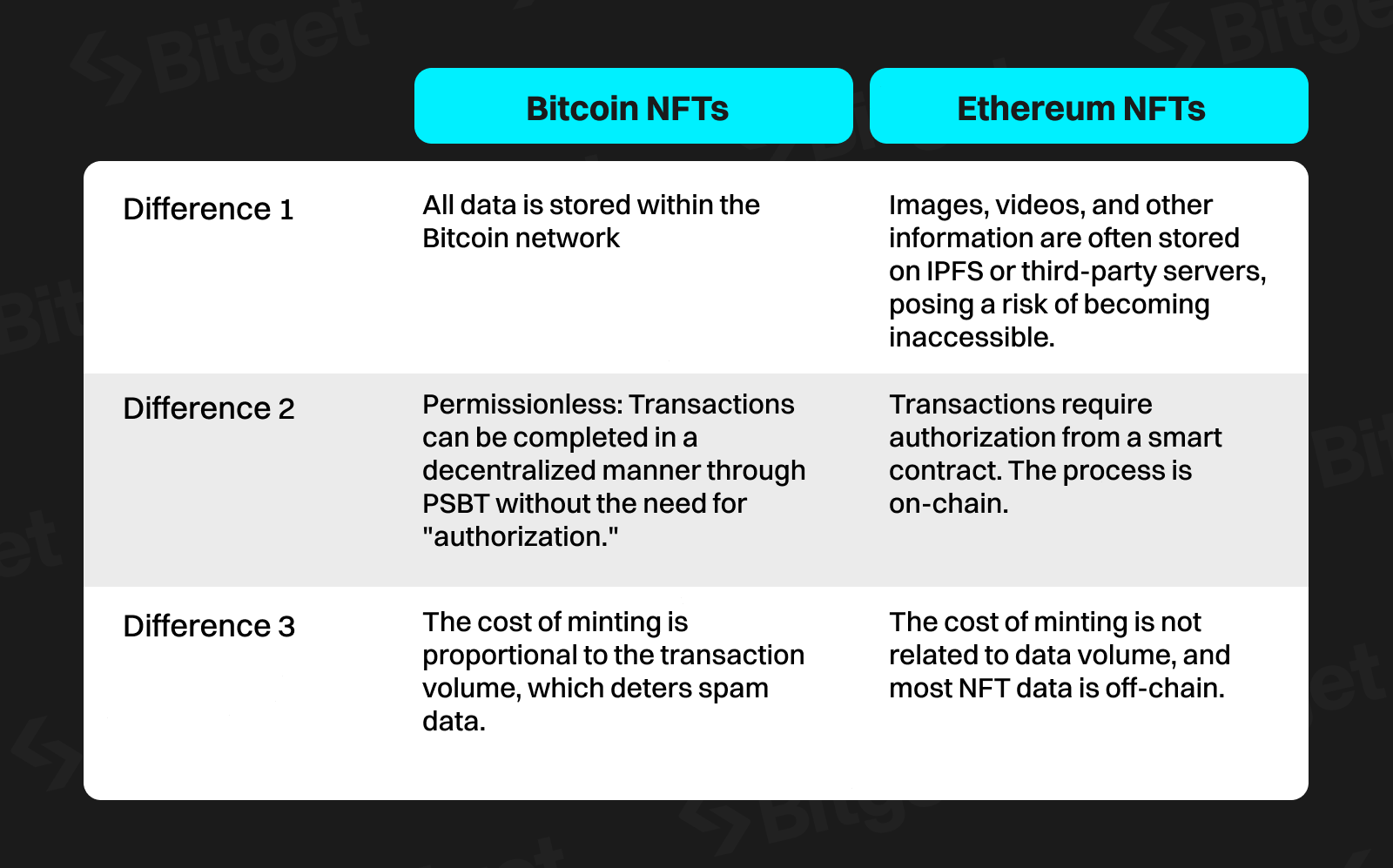

Ordinals BTC NFT

基于Ordinals协议的BTC NFT同样拥有独一无二、不可篡改的特性,但从技术设计的角度来看存在一些区别。从目前开发者普遍的做法来看(也有个别会特殊),比特币NFT与以太坊NFT的区别如下:

总体而言,比特币上的Ordinals代表了一种对NFT的技术改进,通过在比特币区块链上直接存储所有数据,一定程度上提供了一种更加完整和可靠的数字艺术品形式。

Ordinals协议潜在问题

Ordinals协议的推出虽然为比特币网络带来了新的功能和可能性,但同时也带来了一系列挑战和问题,需要社区、开发者和监管机构共同面对和解决。其中核心问题有:

- 区块链空间的使用效率会下降:Ordinals通过在比特币的单个交易中嵌入数据来工作,这可能会占用大量的区块空间。这会导致矿工需要存储比特币网络UTXO信息体量暴涨,而且会影响网络的处理速度和交易成本。

- 用户上手难度高:Ordinals协议增加了比特币网络的使用复杂性。Ordinals将BRC-20、Ordinals NFT映射到特定的某些“聪”上,为了不影响这些“聪”顺序的资产含义,用户需要用隔离钱包存储这些“聪”,这增加了用户参与的难度和项目方做钱包基础设施的开发难度。

3.1.2 Atomicals 协议

Atomicals协议是什么

Atomicals协议是在UTXO(Unspend Trasaction Output)类型区块链上的资产发行协议。Atomicals协议支持了丰富的资产种类,包括:同质化代币ARC20标准、NFT、Realm和Collection Containers。在同质化代币资产端Atomicals协议遵循原子化定义,将比特币最小单位Satoshi作为发行资产的最小单元。在资产发行端,Atomicals协议拥有去中心化铸造和直接铸造两种方式。

Atomicals协议为什么出现

Atomicals协议的出现是为了构建一个相比Ordinals协议更加完善的资产发行协议。不同于Ordinals需要依赖第三方排序器对资产交易进行排序,Atomicals协议ARC20标准将比特币最小单位Satoshi作为发行资产的最小单元,这使得Atomicals资产在不依赖任何第三方排序器的情况下依然能追溯完整的转账历史。

Atomicals资产在分发端拥有去中心化铸造和直接铸造两种方式,其中去中心化铸造方式引入了Bitwork Mining这种POW模式,需要通过CPU/GPU对特定字符进行计算才能完成铸造,某种程度上代表更公平的分发方式。

Atomicals协议现状介绍

Atomicals 协议包含以下四大资产类型:

- ARC20:是跟Ordinals上的BRC20类似的代币格式标准,头部项目主要有$ATOM,$PEPE,$REALM;

- NFT:头部项目主要有PUNK、XCSS(首个原创合集)、Atommap(对标bitmap);

- Realm:Atomicals提出的“领域”概念,旨在颠覆传统域名,将域名作为前缀来使用;

- Collection Containers:这是一个用于定义NFT Collections的数据类型,主要用于存储可读的NFT收藏集和相关的元数据,类似于一种链上的数据对象存储。

数据情况:

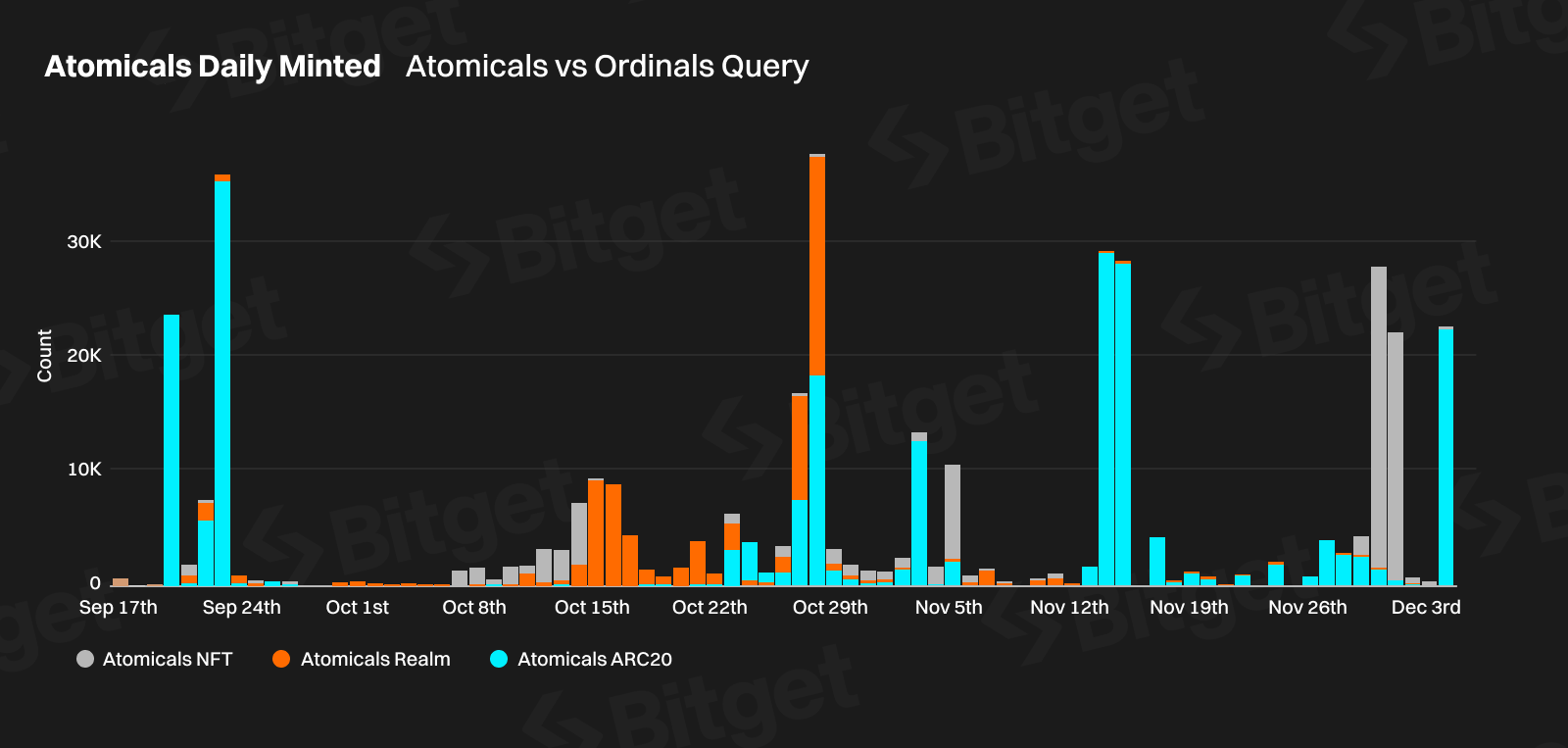

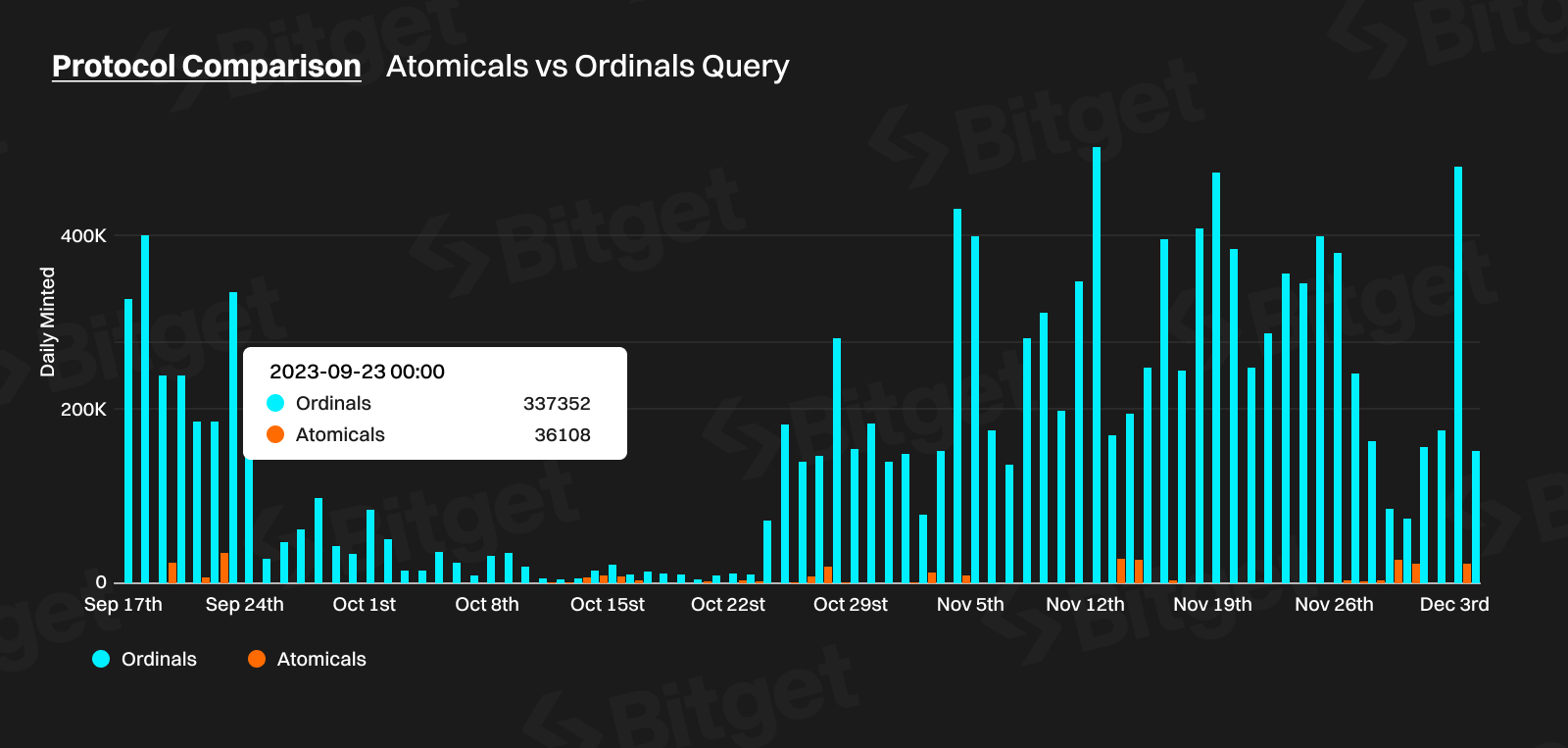

截止到 2023年12月4日,Atomicals协议 Mint总次数是 366,879,累计花费了 55.8个BTC,该协议 Mint 的总次数占 Ordinals 总次数的 2.69%,其每日Mint情况如下图:

Atomicals 各类资产数量 (数据来源:Dune)

Atomicals 各类资产数量 (数据来源:Dune)

对比Ordinals来看,Atomicals还非常早期,其每日铸造次数的峰值不足Ordinals峰值铸造数的十分之一。

Ordinals与Atomicals铸造数量对比(数据来源:Dune)

Ordinals与Atomicals铸造数量对比(数据来源:Dune)

Atomicals协议独特优点

- 降低错误风险:Atomicals协议拥有splat操作,允许用户在多个Atomicals资产被组合到同一UTXO时,能够选择性地将他们分离出来,这样可以有效避免资产意外作为交易费用被消耗的风险;

- 资产分发方式多样:Atomicals协议提供去中心化铸造和直接铸造两种方式。其中去中心化铸造需要通过CPU/GPU对特定字符进行计算才能完成铸造,某种程度上代表更公平的分发方式。直接铸造的方式相对中心化,但也能够应对一些特殊的分发场景;

- 广泛的应用潜力:Atomicals协议允许用户在比特币区块链上以更复杂和多样化的方式表示资产,超越了传统的简单支付功能。

Atomicals协议潜在问题

- 技术复杂性:Atomicals协议的实施可能相对复杂,需要对比特币脚本和区块链技术有深入了解,这可能限制了它的普及和应用。由于操作和理念的复杂性,普通用户可能难以理解和接受Atomicals协议,这可能限制它的广泛应用。

- 当前基础建设较为缓慢:Atomicals资产暂时没有好的交易市场。目前两个主要的交易平台都出现了多次安全事故,最近Atomicals Market 也因为技术漏洞导致出现“零元购”的问题,目前大部分交易需求还是依靠C2C。目前只有三家公共节点服务(Atomicals 官方,Atomical Market,nextdao),且偶尔会出现节点网络连接不稳定,交易请求无法发出,进而导致无法 Mint 或者由于等待太久 Mint 失败的问题。

3.1.3 Runes 协议

Runes协议是什么

Runes Protocol 是一种基于比特币的UTXO模型,通过简单的元组(ID, OUTPUT, AMOUNT)和OP_RETURN操作来管理和转移的同质化代币(Fungible Token)协议。其主要特色在于协议简洁、无需额外的链下数据或者原生代币才能支持部分操作、优化了链上数据占用,提高了用户体验。

Runes协议为什么会出现

Runes协议的出现,是因为Ordinals开发者Casey不满意BRC20使用Ordinals协议创造大量的“垃圾”UTXO,所以提出了基于比特币UTXO模型的同质化代币(Fungible Token)协议。不同于RGB和Taproot需要链下数据存储和检索基础设施,或是BRC-20产生“垃圾UTXO”而占据BTC的空间的问题,Runes Protocol提出的设计理念既能解决用户体验问题,也不会浪费比特币区块的空间。

Runes协议现状介绍

Runes Protocol还是Casey的一个设想,目前还没完整的客户端和开发工具。

Runes协议独特优点

基于UTXO模型:紧密结合比特币现有的UTXO模型,提高了与比特币本身的兼容性和自然集成;

简化的操作:该协议通过简单的(ID, OUTPUT, AMOUNT)元组机制,使得代币的创建、转移和分配变得直观易懂;

用户友好:Runes Protocol致力于简化用户体验,减少对复杂操作的依赖,使得用户更容易理解和使用;

透明度和安全性:所有操作都在链上可见,提供了更高的透明度,同时符文的烧毁机制也为协议的安全性提供了保障。

Runes协议潜在问题

符号抢占问题:缺乏防止符号抢占的机制,可能导致早期用户占用短且有价值的符号;

无法公平铸造:Runes Protocol并没有提供类似BRC-20标准中公平铸造的函数,所以用户无法进行公平铸造;

目前开发进度较慢:Runes Protocol还是Casey的一个设想,目前还没完整的客户端和开发工具。

3.1.4 PIPE 协议

PIPE协议是什么

PIPE协议是开发者Benny受到Casey设计的Runes协议和Domo提出的基于Ordinals的BRC-20标准启发,融合了两个协议标准的优点后开发的资产发行协议。PIPE协议提供了三个主要的功能:部署(Deploy)、铸造(Mint)和转移(Transfer),简称DMT,这些功能允许PIPE协议资产在比特币网络内创建、分发和转移。除了同质化代币,PIPE协议还提供了完整的非同质化代币的数据结构和标准。

PIPE协议为什么会出现

PIPE协议的出现源自于当前比特币生态中资产发行协议的缺陷,PIPE协议融合了RUNES协议和BRC-20标准的各自优点,形成了一套全新的资产发行方案。

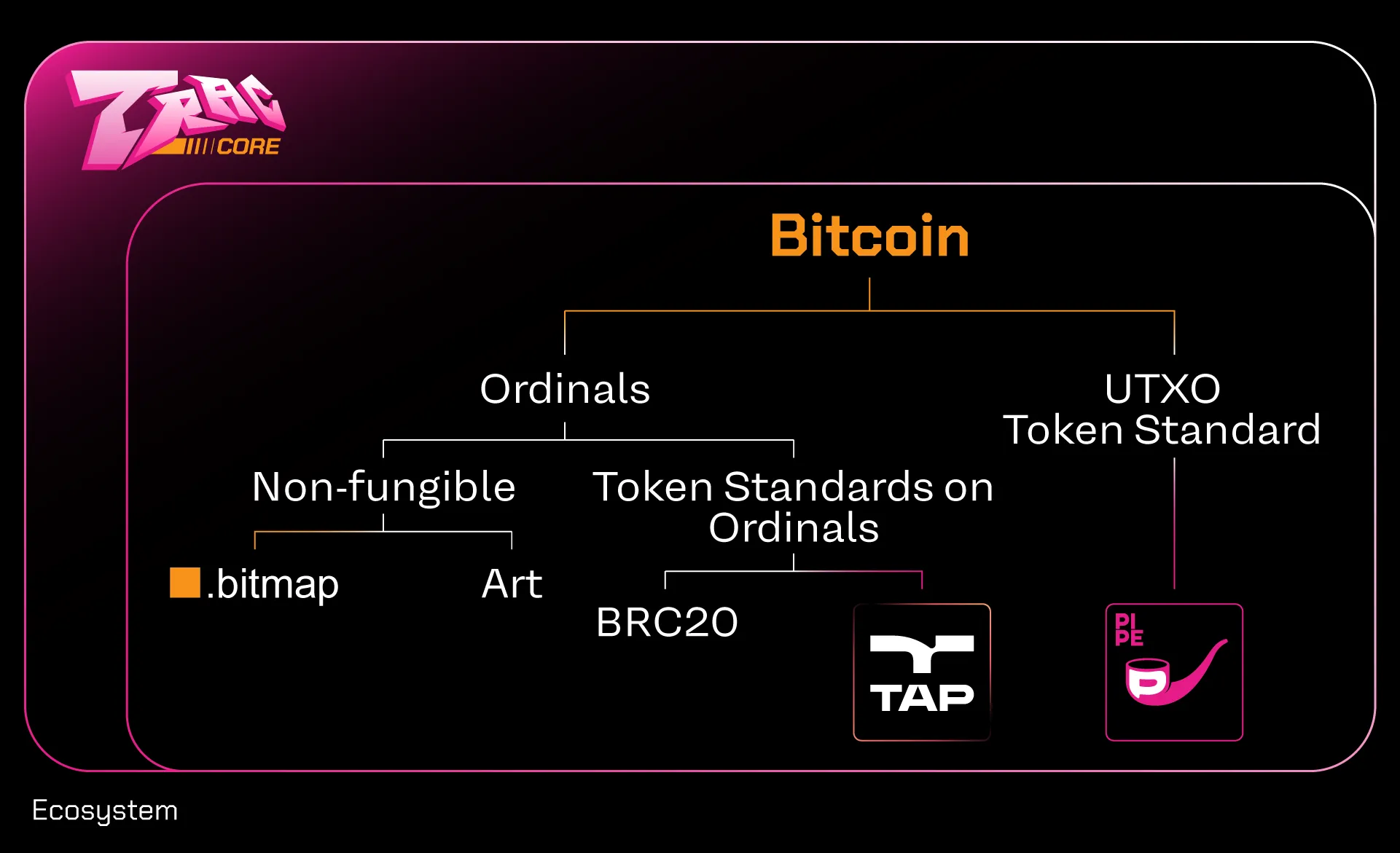

PIPE协议现状介绍

PIPE协议是Benny为打造一套全面的BTC生态系统(Trac System)所设计的资产发行协议,如下图所示,PIPE协议是Trac system的重要组成之一。该协议在资产发行方面相对BRC-20复杂度更低,更加的轻量化。

PIPE协议归属(资料来源:Trac文档)

PIPE协议归属(资料来源:Trac文档)

基于PIPE协议,现在已经有FT(同质化代币)与NFT(非同质化代币)两类项目在上面部署。截止到2023-11-16日,总共有16,976个Token基于该协议发行,龙头FT $PIPE 已经有数百倍的涨幅。

PIPE协议独特优点

UTXO模型的兼容性:RUNES协议与比特币的UTXO(未花费交易输出)模型紧密相连,PIPE协议沿用了这一特性,确保与比特币的原生架构兼容。

简化的操作流程:RUNES的设计简洁,易于理解和操作,PIPE协议也采用了类似的简化方法,使用户易于交互。

公平铸造机制:BRC-20考虑到了代币铸造过程中的公平性问题,PIPE协议也吸收了这一点,提供了一个公平的铸造机制。

PIPE协议潜在问题

技术复杂性:实现PIPE协议需要在比特币的现有框架内添加额外的复杂性,这可能使得理解和实施该协议对于普通用户和开发者来说更具挑战性。

Taproot Assets协议为什么会出现

Taproot Assets协议主要解决了在比特币区块链上有效且高效地发行和转移任意资产的问题。这个协议特别关注于将这些操作保持在链外,以避免区块链的区块空间的浪费。

早期的比特币资产协议的诸多尝试,如Mastercoin和Counterparty,使用了OP_RETURN操作码在比特币的主链上直接表示资产。这导致了比特币公链的数据膨胀和效率问题。Taproot Assets通过在链外表示和操作资产,减少了对主链空间的需求。同时,Taproot Assets通过引入可以在链外操作的资产脚本,提高了资产的可编程性和隐私性。

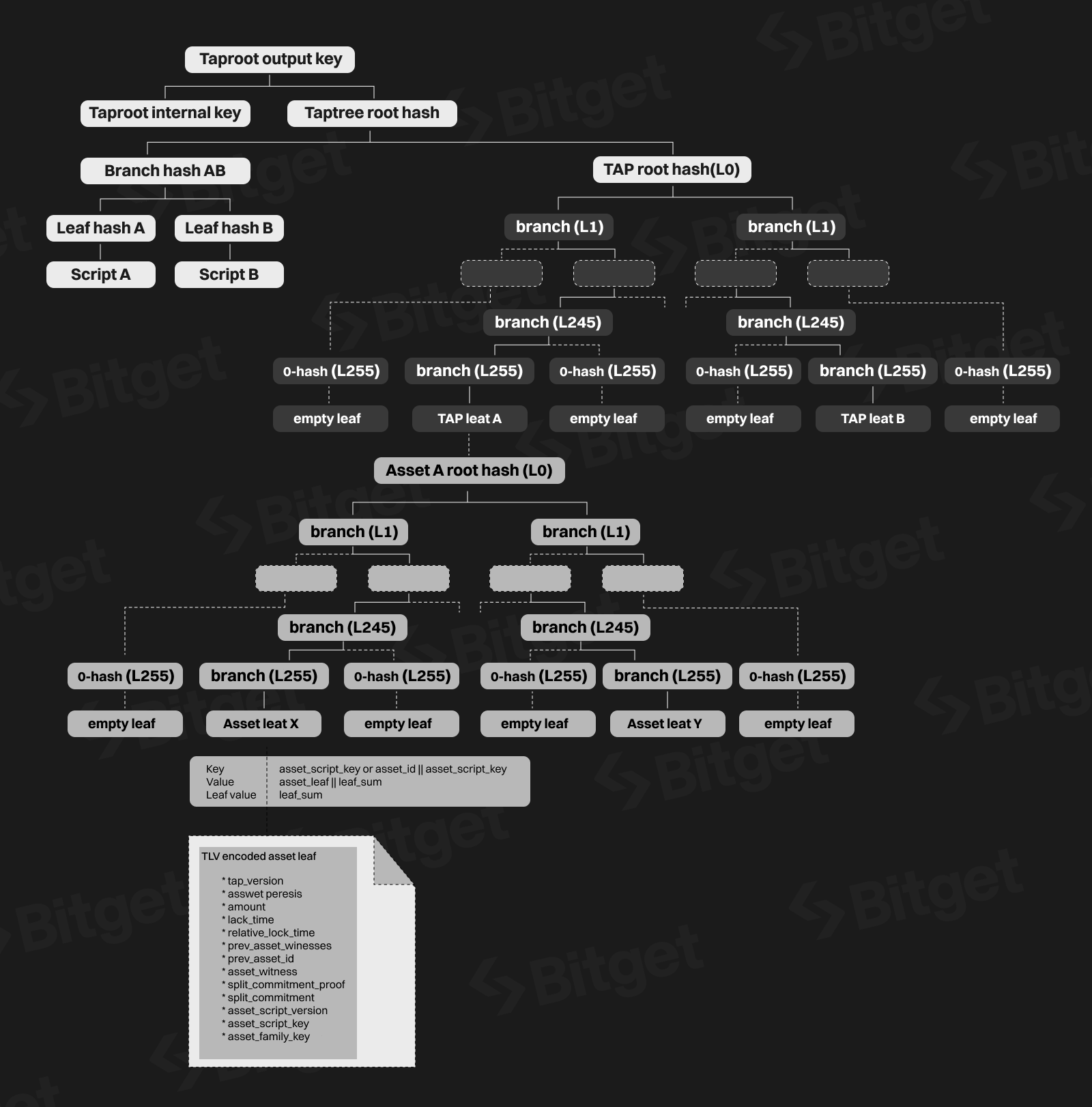

Taproot Assets协议主要依赖以下关键技术:

- Merkle-Sum Sparse Merkle Trees (MS-SMTs): 这种数据结构用于有效地证明资产的存在、非存在以及资产的分割和合并。它支持证明特定资产的总量,从而保证资产不会在传输过程中被无端创造或销毁。

- Taproot Asset Trees: 这是一个嵌入在Taproot脚本树中的结构,用于承载资产。每个资产通过一系列MS-SMTs来表示,每个资产ID对应一个MS-SMT。

MS-SMTs结构示意图(来源:Taproot Assets on Lightning)

MS-SMTs结构示意图(来源:Taproot Assets on Lightning)

Taproot Assets协议现状介绍

资产情况

生态情况

目前Taproot Assets生态尚处于初生状态,成熟的项目、资产和参与者较少,没有成熟的交易市场。其中最著名的头部项目为Nostr Assets。

Nostr Assets现在一共创建了两种代币Trick和Treat。Nostr Assets之前已经向7900多个Nostr地址空投了Taproot资产Trick和Treat,每个地址大概1万个,单号成本几乎为零,单号利润最高达1000多倍。

NostrAssets 产品有以下特点:

- 无gas fee:通过 NostrAsset 网⻚客户端或其他 Nostr 上的去中心化社交消息应用传输 Taproot Assets,无 Gas 费。

- 公平发售:Nostr Assets推出了公平发售Taproot Assets的功能,类似eth上部署合约代币一样,设置代币名字,symbol,总量,进度,还有头像,以及其他社交信息。

Taproot Assets协议独特优点

适应性好:Taproot Assets完全基于UTXO,这意味着它可以与RGB、Lightning、DLC等比特币原生技术很好地集成。

交易成本低:Taproot Assets 直接与闪电网络集成。 这意味着用户可以使用 Taproot 交易启动闪电通道,并在单笔比特币交易中将 BTC 和 Taproot 资产存入闪电通道。

链上资源占用小:Taproot Assets 使用 Taproot 在比特币上创建资产。数据存储在主根树中,代币元数据默认存储在创建者的设备上,或者可选地存储在称为“Universe”的链下数据仓库/索引器中。 这意味着大型交易的链上足迹很小。

更高效:用户可以一次铸造三个新类别的三种不同资产,只需支付一次矿工费,然后通过一个 vPSBT 将所有新铸造的资产出售给使用不同 Taproot 资产付款的买家,而无需支付每次资产转移的费用。

Taproot Assets协议潜在问题

中心化程度高:Taproot Assets 必须依赖第三方存储索引器。 如果没有存储索引器,这些代币将永远丢失。 因此,用户要么自己运行BTC全节点和Taproot Assets客户端,要么完全依赖一个中心化服务器交易 Taproot Assets Token。所以这种解决方案也是 BTC 代币协议中最中心化的解决方案。

筹码分配不公平:用户无法直接在BTC主网发送交易自行铸造代币。 相反,有一个项目方地址一次性发行(或注册)所有代币,然后项目方将它们转移到闪电网络。分配依托机构,也需要机构来背书和运维,项目创建者掌控整个资产发行流程。

3.2 扩容方案

比特币扩容方案可分为链上扩容和链下扩容两种思路。链上扩容是想直接通过改变区块大小或数据结构从而达到提高处理交易能力的解决方案,例如从BTC分叉出来BCH和BSV。链下扩容是在比特币主链以外,建立第二层交易网络,例如:闪电网络、侧链技术等。

因为链上扩容方案技术难度大,且造成BTC社区共识的分裂,因此如今链下扩容方案成为了主流。现阶段,链下扩容方案主要有以下几类:

- 状态通道:如闪电网络(Lightning),可以使部分高频交易转移至链下

- 侧链技术:如 Liquid、Stacks 和 Rootstock

- 其他:利用Rollup技术和欺诈证明的BitVM

3.2.1 Lightning 闪电网络

Lightning闪电网络是什么

比特币闪电网络是一种旨在提高比特币交易速度和效率的二层协议。它通过在比特币区块链的基础上创建了一个额外的交易层来实现。比特币闪电网络的概念最初是在2015年提出的。这个概念由Joseph Poon和Thaddeus Dryja在他们的白皮书中详细介绍。比特币闪电网络的实际部署是在2018年,Lightning Labs宣布了LND(Lightning Network Daemon)的初始发布,标志着闪电网络的正式落地。

Lightning闪电网络为什么出现

比特币闪电网络的出现是因为随着比特币的普及,比特币的交易量显著提升,但由于比特币的设计是大约每10分钟出一个区块,且区块大小有限,比特币网络开始面临交易拥堵的问题,导致交易确认时间变长和交易费用的上升。为了解决这个问题,2015年,Joseph Poon 和 Thaddeus Dryja 发表了一篇白皮书,首次提出了闪电网络的概念。

这个提议旨在通过建立一个在比特币之上的二层网络来加快交易速度并降低成本。闪电网络作为一种二层协议,它允许用户在比特币区之外建立支付通道,进行交易。只有当通道开启和关闭时,交易信息才会被记录在主区块链上。这样大量交易可以在区块链之外进行,大幅减少了区块链的负担。

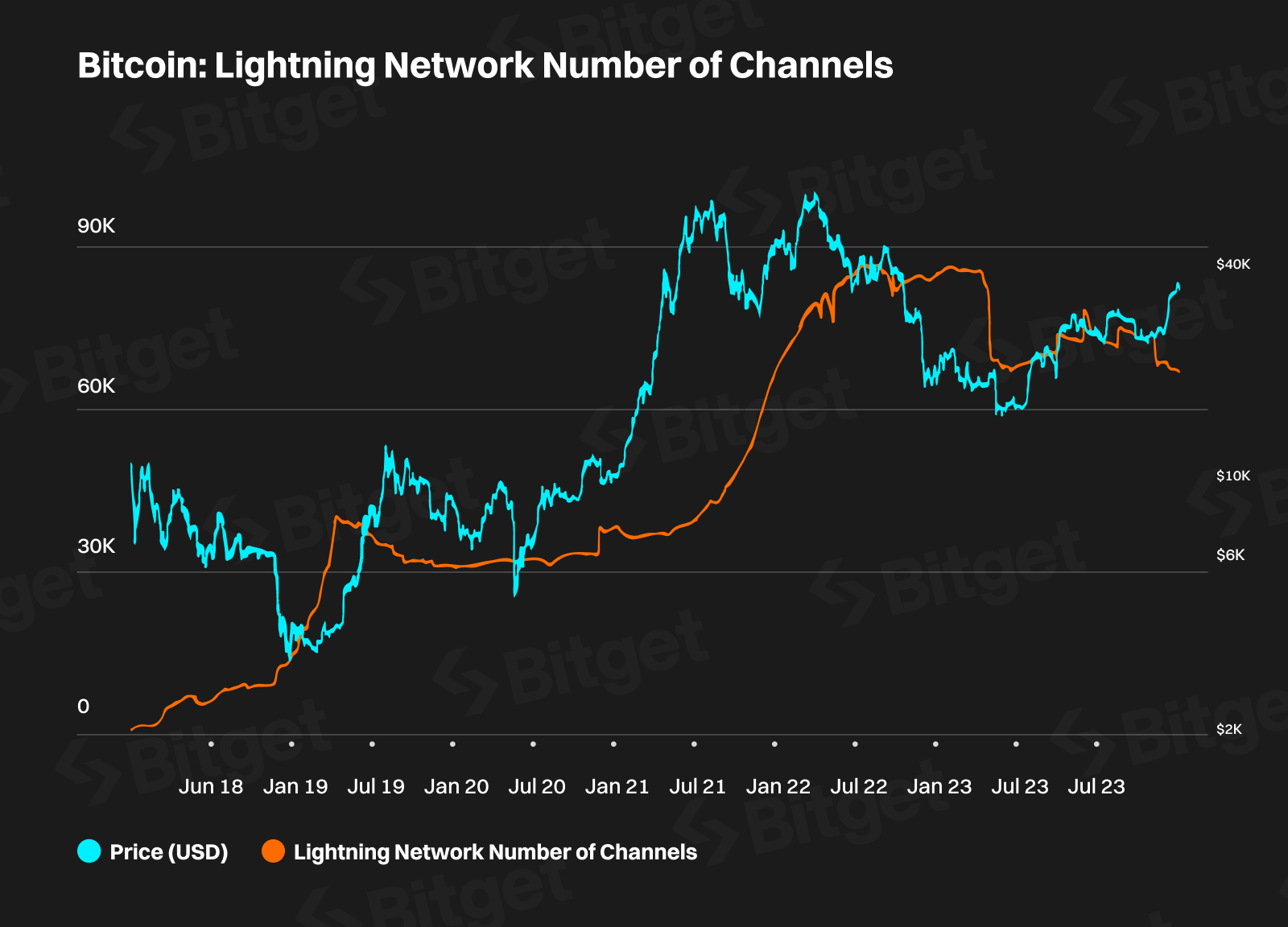

Lightning闪电网络现状介绍

截止2023年11月22号,根据Glassnode数据显示,比特币闪电网络目前的比特币规模约为5341.2枚BTC,折合美金约$197,623,444。

比特币闪电网络容量(数据来源:Glassnode)

比特币闪电网络容量(数据来源:Glassnode)

比特币闪电网络目前的通道数量为62,385个,主要集中在美国,加拿大,德国。

比特币闪电网络节点数量(数据来源:Glassnode)

比特币闪电网络节点数量(数据来源:Glassnode)

Lightning闪电网络独特优点

比特币闪电网络的主要优点如下:

- 快速交易:闪电网络允许几乎即时的交易处理,这对于比特币区块链上通常需要等待确认的交易来说是一个重大改进。如果交易发生在已经建立好的支付通道当中,一般情况下完成支付需要的时间大约在1-5秒之间。

- 低成本:由于交易在比特币主区块链之外进行,这大幅降低了交易费用,尤其适用于小额交易。

- 减少主链负担:通过在区块链之外处理交易,闪电网络减轻了比特币主链的负担,这有助于减少网络拥堵和延迟。

- 支持微支付:闪电网络特别适合处理微小金额的交易,为数字经济中的微支付场景提供了可能性。

Lightning闪电网络潜在问题

比特币闪电网络潜在的问题如下:

- 复杂性:建立和维护闪电网络的通道比简单的比特币交易更复杂。用户需要理解如何开启、管理和关闭通道,这增加了使用门槛。

- 资金锁定问题:在闪电网络中,参与者需要在通道中锁定一定量的比特币以支持交易。这意味着资金在一段时间内不能用于其他目的。

- 路由挑战:在闪电网络中,支付需要在参与者之间的通道网络中找到一条有效路径。这个过程需要考虑多个因素,比如每个通道的资金容量和费用。如果网络不能有效地找到路径,交易可能会失败,或者交易成本可能会增加。

3.2.2 Rootstock

Rootstock是什么?

Rootstock是基于Bitcoin构建的智能合约侧链,RVM(Rootstock 虚拟机)是基于以太坊虚拟机的分叉版本,与以太坊智能合约以及用于部署交互的工具相互兼容。RBTC是 Rootstock的原生货币,用于支付执行交易所需的 Gas 费用。RBTC与BTC按 1:1 挂钩,双向挂钩协议Powpeg允许将BTC从Bitcoin链转与Rootstock区块链相互转移。Rootstock与比特币共享安全性,采用了合并采矿机制,同时使用密码学技术和多重签名技术来确保交易的安全性。

Rootstock由Argentinian RSK Labs开发,该公司于2016年获得了来自Coinbase Ventures和其他一些投资者的种子轮融资。2018年,RSK Labs宣布与IOV Labs合并,形成了新的公司IOV Labs。IOV Labs在此次合并后获得了来自Bitmain、Coinbase Ventures、Science Blockchain和其他投资者的3500万美元融资。2019年,私募融资2000万美元。

Rootstock为什么出现

BTC网络是目前区块链中最安全的网络,由于中本聪在设计之初将BTC的目标定位于一种:点对点的电子现金系统,因此比特币网络不具备智能合约功能,Rootstock的诞生的目标是既不分裂BTC社区共识,又能实现BTC扩容的方式,从而为比特币带来更多的去中心应用程序。

Rootstock现状介绍

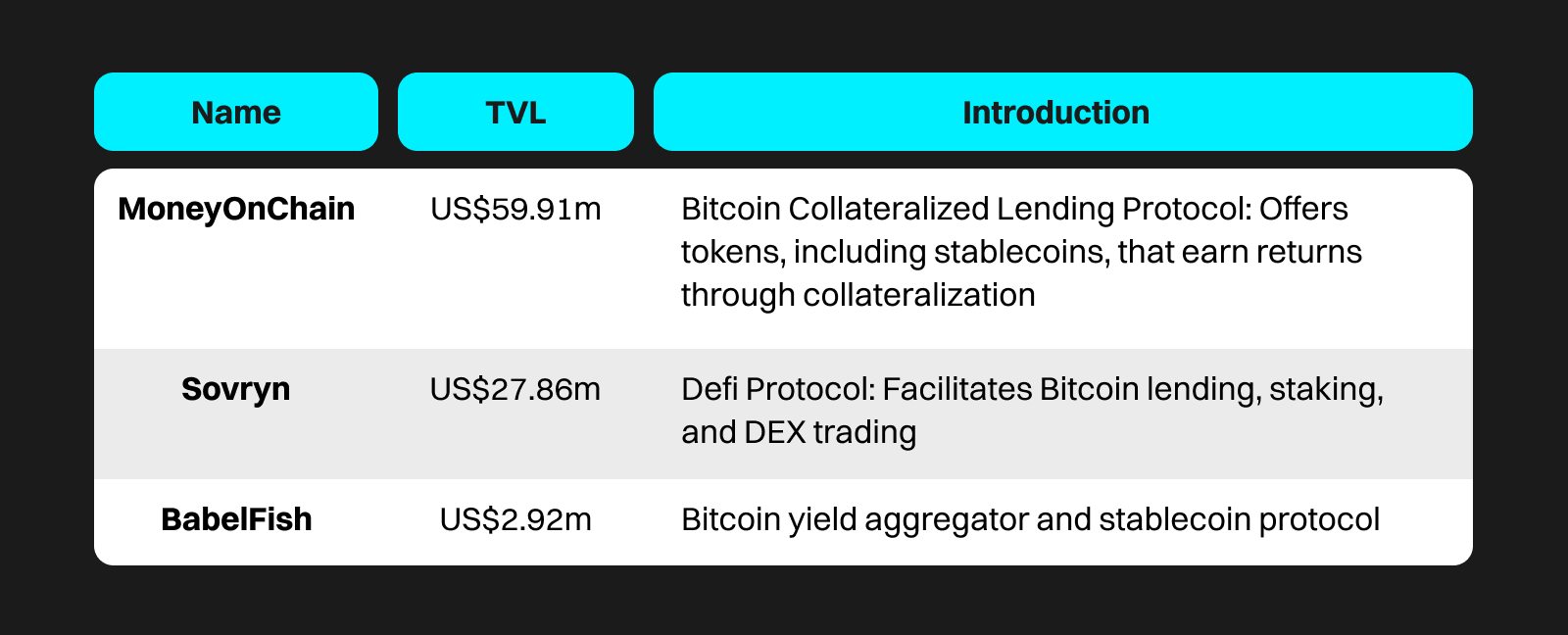

Rootstock目前市值1.08亿美元,高峰期达3亿美元,近两年低谷期为3900万美元。根据官方数据,跨链锁仓在Rootstock的BTC达3254枚(价值1.2亿美元)。根据Defillma数据,生态整体TVL达1.06亿美元,高峰期达2.3亿美元。以下列出几个Rootstock上相对有一定知名度的项目:

数据来源:https://defillama.com/chain/Rootstock 统计时间 11月16日

数据来源:https://defillama.com/chain/Rootstock 统计时间 11月16日

Rootstock独特优点

合并挖矿:使用 DECOR+(中本共识的独特变体),能够与比特币或任何其他共享比特币区块格式和工作量证明的区块链进行合并挖矿,使矿工可以同时获得 RSK 和比特币奖励。

BTC双向挂钩:RBTC作为Rootstock 的原生货币,用于支付 Gas 费用,与比特币 1:1 挂钩,同时双向挂钩协议Powpeg允许将BTC从Bitcoin链转与Rootstock 区块链相互转移,为Rootstock引入BTC资产带来便利。

EVM兼容:RVM(Rootstock 虚拟机)是基于以太坊虚拟机的分叉版本,与以太坊智能合约以及用于部署交互的工具相互兼容。

Rootstock潜在问题

性能扩展不足:Rootstock的扩展能力是每秒最多 100 笔交易,是比特币网络的 20 倍,但对比目前高性能L1公链和L2公链,仍显不足,难以支撑高并发的应用运行。

PowPeg存在一定中心化:Rootstock 中保护锁定资金的公证人是 PowPeg 联盟的成员,由知名的、具有高安全标准的区块链公司组成,即该第三方组织承担了BTC资金锁定和解锁,存在中心化问题。

价值捕获不足、生态增长缓慢:BTC目前市值达7000亿美金,Rootstock整体生态仅捕获其中1亿美金左右的BTC资产,且生态整体的Defi项目不足20个,TVL增长缓慢,还未超过2021年末的高峰期。

3.2.3 Stacks

Stacks是什么

Stacks是一个比特币Layer2项目,旨在增强比特币的功能性和可扩展性。开发者可以在比特币的安全基础上构建智能合约和DApps。Stacks诞生于2013年,在比特币核心社区中有较高的认可度。

值得注意的是:由于Stacks还没有完成Nakamoto升级,目前不完全依赖比特币链的安全性,而是通过 Proof of Transfer 的机制和比特币链联系在一起,所以目前对其“是否是Layer2”有争议,有人称其为Layer1.5。未来Nakamoto按照原有预期完成升级之后,Stacks才能成为一条较为完全的Layer2。

Stacks为什么出现

区块链走过古早时期之后,人们逐渐对区块链产生了更多的金融工具类需求和其他应用需求,此时比特币的局限性开始显现:主要体现在不支持复杂的智能合约和DApps上。Stacks的出现旨在解决这一问题,通过构建一个额外的层与比特币链互通,以实现更广泛的应用场景,同时保持比特币网络的高安全性。

Stacks的现状

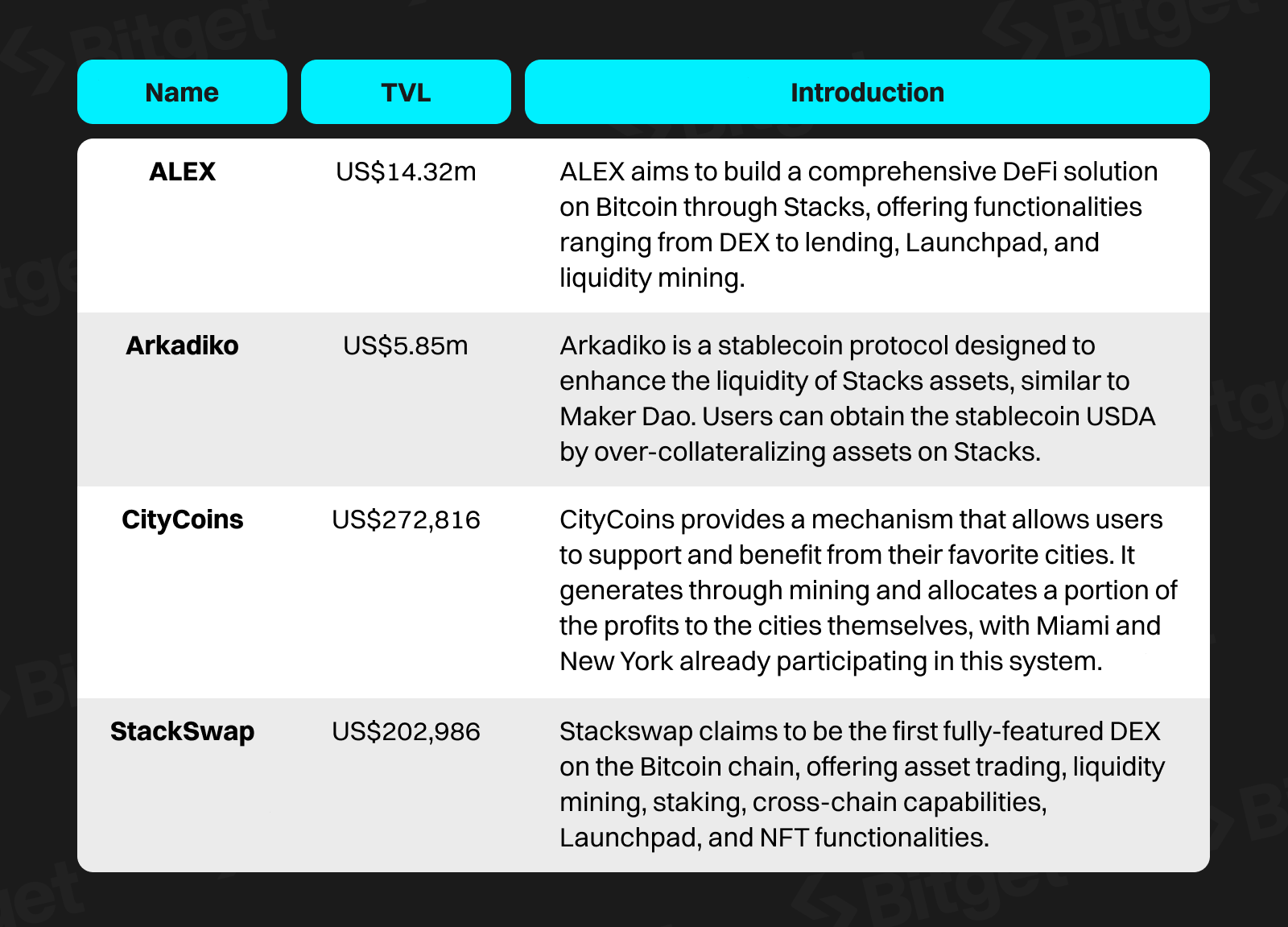

Stacks的生态建设一直非常缓慢。根据DefiLlama的数据,Stacks的TVL仅约为2000万美元,历史最高TVL也仅为4500万美金,生态内缺乏知名项目。以下列出几个Stacks上相对有一定知名度的项目:

数据来源:https://defillama.com/chain/Rootstock 统计时间 11月16日

数据来源:https://defillama.com/chain/Rootstock 统计时间 11月16日

Stacks 独有特点

- 比特币Layer 2的最主要炒作标的:Stacks的STX是目前市场上比特币Layer 2最主要的炒作标的,当比特币生态全面爆发时,二级市场上可提供给散户低门槛炒作的标的并不多。

- 合规叙事:Stacks在2019年Q3成为第一个获得美国SEC合规认证的公募项目,具有天然的合规叙事优势,不容易出现类似一些公链代币被视为证券的黑天鹅和FUD。

- Nakamoto升级:预计将在2024年第一季度推出,升级后的预期有四:一是将和 BTC 共享网络安全性,交易在比特币网络上进行结算,而目前Stacks的方式是交易在自己的本地主网上结算,交易的最终确认依赖于比特币链;二是显著提高出块速度(10分钟减少到4-5秒);三是引入比特币挂钩资产 sBTC以使智能合约能够更快、更便宜地运行;四是subnet将支持多如以太坊的 Solidity 和 EVM 等多种语言,利于原有EVM DeFi协议等的迁移。

Stacks 潜在问题

技术挑战:Stacks的技术开发难度相对较高,其Clarity语言也相对小众,导致了开发者活跃度难以提高(但Nakamoto升级后,这一点或得到改善)。

开发者和用户增长缓慢:Stacks在吸引开发者和用户方面增长一直都比较缓慢。

宣发和社媒运营能力、市场认可度都有待提高:尽管有其独特的技术优势,但Stacks明显欠缺商业化能力、欠缺收获市场热度的运营能力。

3.2.4 RGB协议

RGB协议是什么

RGB协议是由LNP/BP标准协会开发的,在比特币和闪电网络上构建智能合约系统。RGB 协议是比特币生态系统中的一个创新性尝试,它尝试在不牺牲比特币核心特性(如安全性和去中心化)的情况下,如何在其基础上构建更复杂的应用和功能。

RGB协议为什么出现

由于比特币的设计本身不是图灵完备,为了能够保持比特币的安全与去中心化的特性同时,又拓展比特币在复杂可编程性和灵活性上的特征,RGB协议提出了在UTXO区块链(例如比特币)上运行可扩展、文件和私密的智能合约。通过RGB协议,开发者可以执行如代币发行,NFT铸造,DeFi等诸多复杂功能,从而实现在比特币上不断刺激创新的同时保证其安全性。

RGB协议现状介绍

2023年4月,LNP/BP协会宣布RGB v0.10发布,该版本将RGB推进到了即将投入商用的系统阶段。RGB 可能为闪电网络带来完全支持智能合约的功能,但后续的发展还需要各个项目持续不断的探索。

3.2.5 BitVM

BitVM是什么

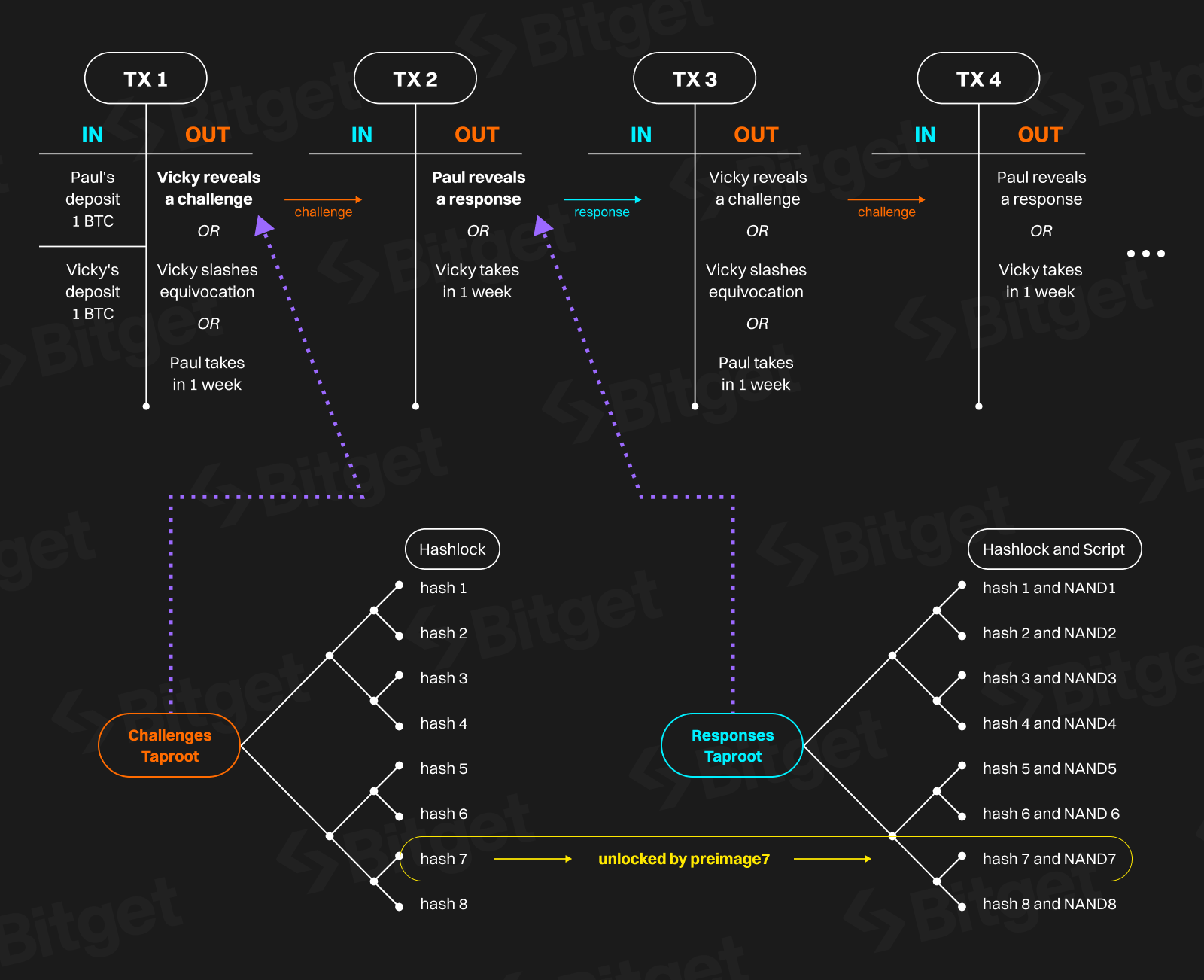

BitVM 是一种在比特币网络上实现图灵完备智能合约的计算范式。它的核心思想是,与其在比特币上直接执行计算,不如仅仅验证计算结果,类似于Optimistic Rollups。在这个系统中,证明者(Prover)声称某个函数对于特定输入有特定输出。如果这个声明是错误的,那么验证者(Verifier)可以进行简洁的欺诈证明(Fraud Proof)并惩罚证明者。使用这种机制,比特币上可以验证任何可计算的函数。

BitVM为什么出现

BitVM 主要为了解决在比特币网络上实现更复杂和图灵完备智能合约的需求。它扩展了比特币的功能,允许用户在保持比特币网络核心特性不变的同时,执行更复杂的计算和智能合约。与RGB协议不同的是,BitVM强调链下计算和欺诈保护,以确保合约执行和交易的完整性。

用于执行多轮质询和响应预先签名的交易序列(资料来源:BitVM白皮书)

用于执行多轮质询和响应预先签名的交易序列(资料来源:BitVM白皮书)

BitVM现状介绍

目前还停留在白皮书阶段。

二、比特币生态里哪些板块造富效应强

1.Ordinals协议的BRC20

1.1 BRC-20巨大的财富效应

根据GeniiData数据,截止到12月4日,全市场已有56,092种使用BRC20标准的不同代币。现在BRC20代币市场规模已超过40亿美金,相比较今年三月的1亿美金,已经有近40倍以上的增长

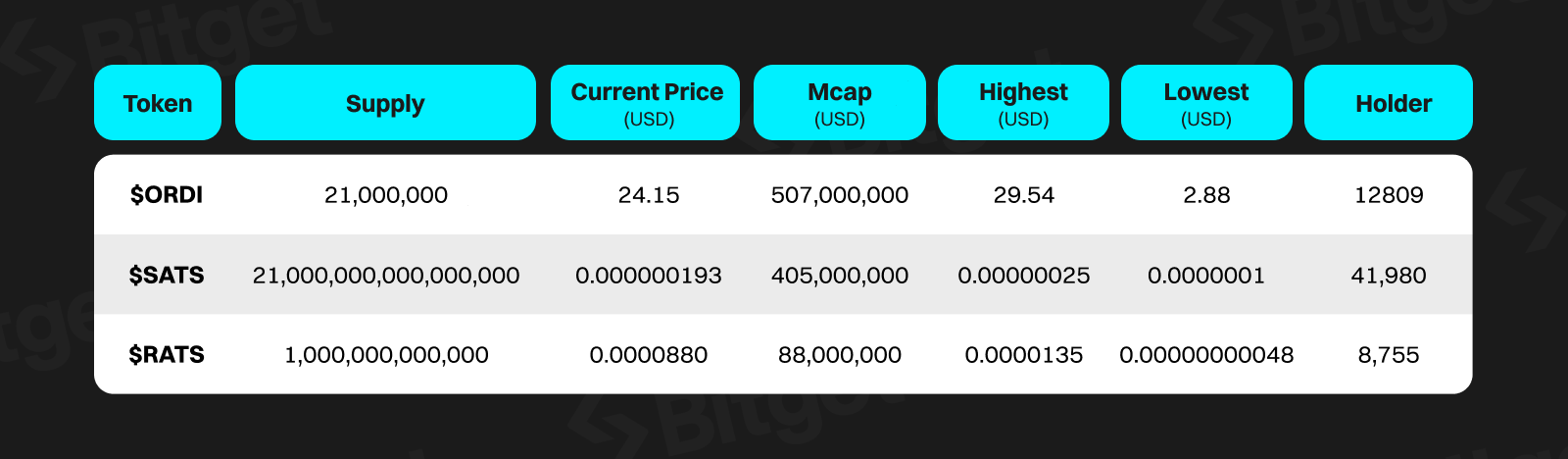

目前BRC20头部币种 $ORDI 市值最高达到9.02亿美金,自9月以来近3个月内涨幅约达1178%,造富效应惊人。从市值和上涨幅度等排名来看,具有强财富效应的BRC20资产通常具备以下特点:

- 具有传播性的代币名称:大部分资产与比特币和铭文文化相关,如$ORDI和$SATS;或者采用动物为名,如$RATS,延续了21年Meme热潮的趋势(如当年的DOGE等)。

- 原生性:这些资产不是其他Meme的简单复制,而是自创IP,独具特色。

- 社区力量:这些项目拥有强大的社区支持,有明确的愿景和推广计划。早期大户的筹码也相对分散,社区中的参与者能够有效推动项目的发展。

(来源:coinmarketcap等聚合平台总结,数据统计时间:2023/11/18)

(来源:coinmarketcap等聚合平台总结,数据统计时间:2023/11/18)

除了新颖的资产发行方式和原生命名以外,BRC20资产的迅猛发展主要是受到了资金共识、强大叙事、其他外部力量的多重驱动。

1.2 财富效应强的原因

资金共识

铸造铭文者的资金共识:以具有代表性的SATS为例:SATS 总供应量 2100万亿枚,是比特币的一亿倍。每次铸造最大铸造量一亿枚,也就是说需要铸造2100万次才能完成全部铸造,要100% mint out 的gas费成本粗略估算高达1500万美金。也因此,在推出之初,许多用户并不相信这一 BRC-20代币最终会被完全铸造。然而,9月24日,SATS的铸造进度达到100%,总铸造次数达21,107,258次,持有人达 36061 人,铸造自 2023 年 3 月 9 日开始,共耗时 6 个月,说明是有很强资金及共识在参与这个代币。

提升矿工收入:Ordinals协议的推出使过去三个月显著提升了比特币矿工的手续费收入,链上手续费占比从8月的1.7%逐步上升,于11月10日达到19.57%的峰值,为矿工们创造了可观的增收,而这会让资金量庞大的矿工群体对BRC20类和比特币生态进一步大力支持。

数据来源:oklink

数据来源:oklink

强大叙事

- 公平发行:所有的BRC20代币在生成后,所有拥有BTC的用户只需付出Gas费用即可铸造,相当于让普通用户也能公平参与到“一级市场”,这种公平性使得BRC20代币在诞生之初就有强烈的共识,对后续价格拉升会更有帮助。

- BRC20名称对标ERC20:BRC20的取名借鉴了以太坊上的ERC20,让人们联想到ERC20刚问世时ICO的造富神话,因此在BRC20刚问世后,资金和社区以此进行叙事宣传,让更多人容易理解,也愿意去了解。

外部推动力量

KOL影响力与社区共识:比特币铭文社区最早于2023年3月10日开始推广,随后几个月因ORDI的造富效应大量KOL也参与宣传,从而进一步吸引了散户和早期投资者的关注。此外,BRC20参与门槛低,使得大量圈外用户也在KOL的带领下参与,因BRC20代币早期市值极低容易暴涨,接连不断财富效应使得让很多用户持币不卖,这又进一步使得财富效应持续产生。

中心化交易所的支持:Bitget、Binance、OKX、Gate等主流中心化交易所的上线使BRC-20代币的流动性问题得到了巨大的改进。对于ORDI、SATS这些头部BRC-20资产而言,上线中心化交易所使其获得了更大的曝光,且拥有了更多的交易用户,而用户也会更倾向于持有流动性强的资产。

1.3 造富效应是否会持续

BRC20代币的造富效应需要分为两类来看:第一类是BRC20的头部代币$ORDI,第二类是中尾部BRC20代币。

- 第一类头部代币$ORDI,有两种估值估算逻辑:

第一种,跟ETH上的头部Meme币SHIB做比较:作为BTC上最具头部地位的meme币之一,很大可能会经历较为显著的上涨。ORDI目前市值约4亿美金,如果对标ETH上的头部Meme币SHIB的49亿美金的市值,还有12倍以上的涨幅潜力。

第二种,看做细分赛道的头部项目:

即便不将其与ETH链上头部Meme币进行比较,而是将其视为某个细分赛道中的头部币种,那么根据历史经验来看,这种新的叙事型项目通常在牛市中能够跻身流通市值前50名。目前市值第50名的项目为RNDR,其流通市值达到12.6亿美元,那么现在流通市值4亿美元的ORDI,可能还有3-4倍的涨幅空间。

- 第二类中尾部BRC20代币,刚被铸造的时候因短期操作会有造富效应,但随着资金离去和社群共识变差,大部分中尾部BRC20会归零,因此要快进快出。当热点转移,BRC-20板块在一定周期内的快速下跌可能难以避免,中长尾资产的流动性危机和价值归零都很有可能发生。

1.4 用户参与机会

作为用户,BRC20的参与机会主要分为两种:在一级市场铸造和二级市场买卖。

一级铸造:

1)参与BRC-20资产的一级市场铸造,主要参与方式是使用支持比特币链和铭文铸造的非托管钱包来铸造,比如通过网站UniSat( https://unisat.io),用户可以直接选择想要MINT的代币名称以及数量,使用Inscribe功能去铸造。在Mint时,可以先去(https://mempool.space/zh/ )查看Gas水平,在付款的时候选择适合的Gas,如果是fomo期阶段可考虑选择高优先级的Gas费,以提高mint成功率。

2)参与BRC-20资产的一级市场铸造,主要信息来源于Twitter项目方和Ordinals BRC-20交易市场,个人投资者需要针对项目方进行充分的研究,要对其NFT本身的艺术价值进行评估,以及社区潜在的喜好程度决定是否参与打新。

二级市场买卖:

1)可以在Bitget等中心化交易所上直接交易$ORDI,$SATS,$RATS这类BRC20资产。中心化交易所上的BRC-20资产流动性比OTC市场好很多,并且也无需承担BTC链上高昂的Gas和链上较长的交易处理时间。

2)对于二级市场已流通的BRC20代币,可以着重注意“资金共识强、筹码分散度高、社媒讨论热度高”的铭文资产,就像早期的SATS和RATS一样。

2.Atomicals协议的ARC20和Realm

Atomicals由于UTXO的绑定设计,相较于Ordinals更贴近BTC原生生态,同时该协议通过Bitwork算法引入了挖矿的机制,用户在发行代币时可通过指定参数来调整挖矿难度,由于这一玩法类似最初开采BTC,从而受到社区不少玩家的追捧。Atomicals协议下现阶段有两个造富效应较强的板块:ARC20和Realm。

2.1 ARC20

ARC20 是第一个通过 POW 进行铭文铸造的代币发行协议,其基本单位是由比特币最小单位Satoshi构成,所以每一个ARC20代币都等于1Satoshi,这也意味着每一枚ARC20都有1Satoshi作为价值支撑。同时ARC20代币在获取方式上与BRC20不同,ARC20的铸造除了Gas,根据资产发行方的设置,用户可能还需要消耗一定的算力才能铸造得到。

2.1.1 ARC-20的财富效应

根据Atomical Market的数据,截止到11月20日总共有17种使用ARC20标准的不同代币,总市值已达四千多万美金。ATOM作为第一个基于ARC20协议发行的代币现阶段在该品类里热度最高,目前每个ATOM需要6000SATS,如果除去铸造时 Gas和算力的消耗,涨幅达到6000倍,如果铸造成本按10美金来算,也有大约250倍的涨幅。

2.1.2 Arc20 财富效应强的原因

1)PoW挖矿玩法:ARC20通过Bitwork算法引入将PoW挖矿的玩法,同时这种公平发射的挖矿方式,让用户重温了BTC刚问世时通过CPU挖到BTC的情结,让他们觉得该方式与BTC生态更加的贴切,更加的去中心化;

2)索引器开发者友好:ARC20在代币的发行、转移等方面做了封装,在索引器件的开发上使用的开发者众多的Python语言,这使得更多的开发者有机会参与进来,为后续协议的发展提供了便利;

3)社区支持:一些BTC社区的老玩家非常支持这种通过算力来挖掘发币的方式,编写了不少关于Atomicals 节点搭建教程,随着铭文行情的发酵,相关资料也传播的越来越开,使得玩家群体也越来越大。

但是要注意到,现阶段ARC20处于早期所以流动性和深度较差。根据 Atomical Market 的数据,目前ARC20代币仅有17个币种,持有 ARC20 代币的用户数仅约5000人,不少ARC20 代币几乎无人交易。ARC20龙头代币ATOM,也因流动性差的原因导致价格波动异常剧烈。因此,ARC20现阶段机会和风险并存。

2.1.3 ARC20是否继续会有造富效应

ARC20未来是否还有财富效应,需关注以下两个方面:

第一,头部项目ATOM的进展。目前ARC20的龙头代币ATOM总市值4千多万美金,但日交易量仅有25万美金左右(数据来源:Atomical Market),深度和流动性差导致ATOM的币价现阶段暴涨暴跌。后续如果出现交易量与Holder人数持续增高,并且ARC20代币如果开始上线主流交易所,那么上升空间会较大,可考虑参与;

第二,Atomicals节点搭建方案的普及程度与可用的公共节点数量。由于ARC20代币的铸造需要消耗算力,而目前提供公共节点服务的只有三家,导致大量用户使用公共节点参与铸造时由于资源不够等原因而铸造失败。节点搭建方案的普及或可用的公共节点数量间接反应了用户的铸造需求,是一个值得关注的维度。

2.1.4 用户参与机会

一级市场铸造:

1) 通过Atomiclas公共节点或Atomiclas交易平台进行铸造。据其官方文档,目前有三个公共节点可供使用,可参考其文档通过API的方式参与,另外还可以通过Atomical Market 平台或 SatsX平台通过图形化界面参与铸造;

2)通过Atomiclas私人节点参与铸造。可通过其开源的代码搭建Atomiclas 节点,通过自己的节点去参与铸造,此方式有一定技术门槛,在节点配置合格的前提下,相较于公共节点有更高的稳定性。

二级市场炒作:

1)目前Atomical Market 和 SatsX 支持交易ARC20,用户可以在这两个平台出售或购买对应铭文,根据价格变化、交易量等核心数据来辅助交易;

2)除了交易平台之外,还可以选择C2C的方式,在社群中与群友进行“面对面”交易,但这种有一定信誉风险。

2.2 Realm

Realm是一个在Atomicals协议基础上采用前缀的方式来标识身份的协议。除了具有传统域名标识身份的作用外,Realm通过前缀的方式,还能用于管理采用其前缀的子域名。

例如使用Realm协议注册了 bitget 作为主域名,那么主域名下的子域名,如bitget.aaa/bitget.bbb/bitget.ccc...等域名的持有人都需要向主域名bitget的持有者支付一定的注册费用。这种设计使得围绕主域名的展开的应用方式变得非常丰富,例如可用于品牌打造或DAO的治理等。

2.2.1 Realm 的财富效应

因为处于Realm协议还处与萌芽阶段,全市场交易额仅有1BTC(数据来源:Atomical Market),暂时看不到明显的财富效应,但其创新性的玩法与经济模型设计,引起了广泛的讨论。在去中心化身份 (DID)逐渐成为social的主流标识的背景下,Realm也有可能发展BTC网络上成类似ENS的产品,在这之前,一些优质且还未被抢占的Realm可能隐藏着不错的机会。

2.2.2 Realm 是否继续有造富效应

Atomicals 协议从发布到现在2个多月的时间,Realm的实际应用还未落地,存在非常大的不确定性,Realm未来的造福效应主要依靠两点:

1)Atomicals 协议受到大规模采用;

2)围绕BTC生态的身份标识变得非常重要。

2.3 用户如何参与

与ARC20参与的方式类似,主要分为两种,一种是参与一级市场Mint,需要Atomicals的节点客户端;第二种是二级市场交易,在Atomical Market 和 SatsX 平台通过BTC来进行买卖。

3.PIPE协议下的PIPE

$PIPE是PIPE Protocol协议的第一个代币,也是最头部代币。

3.1 PIPE的财富效应

由于$PIPE 是Beny基于PIPE Protocol发行的第一个代币,根据社区的数据,除去铸造时花费的4美金左右的成本,大约有250倍的涨幅。

3.2 PIPE 财富效应强的原因

PIPE的财富效应来源于社群玩家对Beny的认可,Beny在BTC开发者中非常活跃,他通过发布的多个协议组成了TRAC System,其早期发行的BRC20代币 $TRAC 也被受到了社区的炒作,目前市值已达62.7M美金,涨幅高达上千倍(数据来源:OKX Marketpalce),所以$PIPE一经发行便受到了众多用户的追捧。

3.3 PIPE 是否继续有造富效应

$PIPE 依旧值得关注,主要有以下几个原因:

1) PIPE Protocol 是借鉴Casey提出的Runes协议开发,该技术方案目前从BTC网络资产发行的角度具备非常好的发展潜力;

2) PIPE Protocol 的治理代币 $TAP还未开始流通,持有$PIPE可能会有一定的空投预期;

3) PIPE Protocol 的基础设施正在开发中,随着基础设施的逐步完善也会利好 $PIPE。

3.4 PIPE 用户如何参与

与BRC20参与的方式类似,主要分为两种,一种是参与一级市场Mint,花费一定量的BTC作为Gas来Mint,第二种是二级市场交易,在 SatsX 平台通过BTC来进行买卖。

4.比特币扩容板块代币

比特币扩容一直是比特币生态的主流叙事之一,因此有明显的技术创新或性能突破而成为市场热点话题时,板块代币就会出现明显上涨,该板块值得关注的两个代表性币种有:Rootstock(RIF)和Stacks(STX)。

4.1 Rootstock(RIF)

RIF代币在历史上主要跟随BTC的叙事进行炒作,目前市值1亿美金,高峰期在2021年末曾达到3亿美金,作为BTC的扩容板块,目前属于已发币项目中市值第二项目,具有市值相对较小,易炒作的特点。

受制于其性能扩展不足和生态增长缓慢,RIF未来的造富效应主要依靠两点:

- 性能进一步出现突破性提升

- 生态资产出现大幅增长;这将对RIF的价格产生直接的利好影响

若性能或生态无明显进展,RIF将继续作为生态板块标的之一,成为补涨项目。

4.2 Stacks(STX)

这里要先简单提一下Stacks的PoX(Proof of Transfer)共识算法机制:Stacks 中「矿工」和「交易验证者」是两个角色。交易验证者需要质押 STX 代币挖 BTC,矿工则需要在 Bitcoin 主链上质押 BTC挖 STX。也是因为这个机制,STX和大盘的beta收益相关性更高,只在某些特定时间节点才能短暂走出独立行情,比如前段时间炒作合规叙事时STX的大幅上涨。

如果预期在明年Q1进行的 Nakamoto升级如期而至,那么随着STX与BTC 网络的安全性共享、出块速度百倍以上的提高、sBTC的引入等利好,STX有可能受到市场和资本的关注,迎来新一波大炒作。

三、现有比特币生态下行业各玩家面临的机会和风险

1.个人投资者

机会:

- 享受基础收益:用户参与比特币生态内的资产发行协议等于间接持有了比特币,比特币的行情一直以来是引领加密货币行业涨跌的先发资产,因此用户参与比特币生态并持有比特币,会享受行业最基础的Beta收益。

- 公平发售:目前比特币生态绝大部分资产协议的发售都是公开公平铸造,公平铸造给更多普通用户参与早期参与项目的机会,从而更大机会获得超额回报。

- 基础设施不完善:比特币生态目前处于群雄逐鹿阶段,我们看到比特币生态当中涌现出了诸多的资产协议,这些资产协议早期多数只能通过客户端参与,没有成熟的交易市场,所以早期参与的用户更有可能捕获到超额回报。

同样,个人投资在参与早期比特币市场中也会遇到各类的风险,主要有:

- 缺乏对比特币基础知识掌握:例如Ordinals,用户将铭文刻在UTXO上,如果不注意的情况话会误把雕刻铭文的UTXO当作Gas支付或者其他用途,这样的情况如果发生用户将损失掉UTXO上的铭文价值。

- 生态处于早期:早期的生态意味着机会同时也暗藏着危机,比如项目协议出现致命的漏洞导致资产被盗或者出现双花问题,需要投资者充分意识到参与的风险。

2.交易所

2.1 上线相关代币获取拉新和品牌曝光

机会:

- 热门BRC-20代币的上线能为交易所带吸引大量BTC链玩家,巨大的财富效应也能为交易所带来更高的交易量和良好的口碑,最早上线ORDI和SATS的交易所们已经享受到了这种红利

- 第一时间对各种新BTC生态协议的资产(如Atomicals、Runes、PIPE、Taproot Assets协议上的资产)上线能够独家收获关注这部分资产的特定用户,以及一些想要参与该类炒作但苦于高学习成本而只能在中心化二级市场交易的用户

- 比特币Layer2 Stacks生态内存在一些低市值项目,如ALEX、Arkadiko等都已发币,如果比特币Layer2接下来有快速的发展、蓬勃的资金涌入,早期上线这些低市值代币可以抢占先机,让用户获得巨大的财富效应

风险:

- 潜在技术风险:对于更熟悉EVM公链和其他主流公链的交易所技术人员来说,面对新生态资产的接入上,技术上存在着已知的挑战和未知的风险。比如,UniSat Wallet就曾遭受过双花攻击,在比特币生态的快速发展中可能会暴露出新的问题,如果交易所在某些资产客户端代码更新不及时,可能会造成双花等问题

- 做市风险和低流动性风险:目前比特币生态中,尤其是铭文类资产的交易,并不像以太坊上一样有Uniswap中成熟的AMM市场,资产交易存在较为严重的流动性问题,交易所的做市部门要承担很大的压力和风险

2.2 云挖矿产品

机会:

根据Cointelegraph报道,11月12日比特币矿工获得了超过4400万美元的区块奖励和交易费用,创年内新高。BRC-20等资产的火热推动了BTC链上gas的消耗,矿工的盈利能力会被放大。交易所上线云挖矿产品开启算力租赁服务并收取一定的手续费,在比特币生态的蓬勃发展中可以和用户实现双赢。

风险:

交易所主要需要承担合作矿场的运营风险和合规风险,这就需要交易所具备较好的尽职调研能力,找到靠谱且有实力的矿场来合作。

2.3 NFT市场

机会:

目前几个头部交易所都有了自己的非托管钱包产品,亦或是已经有了自己的NFT Marketplace,可以上线BRC-20 NFT、Stacks NFT等多种比特币生态内的NFT。

风险:

主要是低流动性、低交易热度导致的无法盈利问题,交易所在目前尚未成熟的BTC生态NFT市场发力可能收效甚微,导致交易所局部业务线的亏损。但不可否定,这是个值得尝试的业务。

3.项目方

3.1 资产类项目方:资产类项目方主要指在各类协议中以发行资产为主要运营方式的社区类项目。

机会:

- 对于项目方来说,Taproot Assets 在服务上是最完备也是最友好的。用户不能直接在 BTC 主网中发送交易以自己铸造 Token,而是有一个项目方地址一次性发行(或者叫注册)所有的 Token,然后再由项目方转入闪电网络进行分发。依赖机构背书和发行运维,项目创建者控制整个资产发行过程。项目方对于资产的掌控度高。

- 同时,此类资产与ERC-20不同,比特币本身拥有更大的资产价值和更多的用户及购买力,而且除BRC-20外各协议资产较为匮乏,且发展阶段均处于初级,从竞争角度来看无疑是蓝海市场。

风险:

- 资金损失风险:各个协议目前均技术上并不成熟,有资金损失风险。例如在 4 月 23 日晚,开头为 bc1pw 的 BTC 地址对 UniSat 的 BRC20 Marketplace 进行了双花攻击,虽然及时被unisat暂停交易,但此风险并不是项目方能够修复避免的。

3.2 工具类项目方:工具类项目方主要指在协议基础上提供相关衍生产品及配套用户有好产品的项目。例如unisat、atomic wallet等比特币钱包,unisat market、atomical market 等铭文资产交易市场,BTCDomain 这种域名服务,OrdinalsBot 这种铭文铸造服务工具,以及brc20.com 这类资产行情网站。

机会:

- 入局难度低:对于项目方来说,交易市场或者比特币钱包及行情网站的商业模式较为统一,虽然盈利点各有不同,但本质上都是流量生意。比特币生态尚处于蓝海市场,目前除了Unisat有成为brc-20资产领域的龙头潜力外,各项目的竞争格局尚未确定,此时项目方入局难度较低。

- 市场更大:比特币本身更大的资产价值和更多用户及购买力也意味着其利润前景较以太坊网络更大。

风险:

由于比特币技术较为复杂,产品技术能力或用户认知水平不足会导致资金损失,造成舆论及客诉风险。

3.3 协议类项目方:协议类项目方主要指各类比特币衍生协议,包括但不限于Ordinals协议、Atomicals协议及Taproot等协议以及RGB等扩容方案协议。

机会:

估值空间大:此类项目方主要提供的是公共服务,所以产品广泛缺乏清晰盈利模式。但目前由于资产类项目存在炒作需求,作为公共服务及流量入口的基础设施,其承载着用户及项目方在比特币网络上交易的实现能力。由于比特币的资产体量,龙头项目能够获得非常可观的估值。

风险:

不确定性高:由于比特币技术较为复杂,且各协议革新思路与重点不同,叠加产品技术能力良莠不齐,对于此类项目方来说研发风险较高。

4.矿工

比特币矿工在比特币网络中扮演着至关重要的角色,他们在比特币网络上通过“工作量证明”,来获得验证交易的机会并将新的交易信息写入新区块,并获得比特币区块奖励+处理手续费。

机会:

矿工收入增加:随着BTC的生态繁荣,尤其是BRC-20代币的炒作热情高涨,网络需要记录的信息更多,这需要给予矿工更多的手续费。这导致了Bitcoin 矿工的收入水平近期连创新高,主要是交易手续费的部分增加。

比特币矿工收入(资料来源:The Block)

比特币矿工收入(资料来源:The Block)

- 矿机生产商营收改善:一些矿机制造商,也正在准备布局BTC生态项目,孵化能够实现BTC快捷支付、发行链上NFT、代币等项目,来促进更多的用户涌入BTC生态中,提高使用比特币网络的需求。这是提高Bitcoin矿工收入的有利方法,能够帮助Bitcoin矿机生产商更好地售卖机器。

风险:

- 收入不确定性高:矿工的收益情况直接与BTC生态项目和用户的活跃度有关系,如果交易的需求大幅降低,那么矿工的收入情况也有比较明显的下降。这导致了矿工收入波动比较大,实现不了预计的静态收益率。

5.投资机构

对于比特币生态,现在投资机构们的布局还处于非常早期,甚至在观望阶段。其中,相对提前布局的代表性投资机构有:Digital Currency Group、Rabbit Capital、Foresight Ventures、HashKey、OKX Ventures。

机会:

- 二级市场配置BTC:包括华尔街投资机构、大型上市公司、家族基金等可通过配置BTC,享受比特币生态发展的Beta收益。

- 一级市场投资BTC生态相关配套项目:投资机构可深入到BTC生态的各类方向,特别是针对生态早期所需要的基础设施类项目进行投资,包括:比特币各类不同协议下的钱包、交易市场、域名、行情网站等。

风险:

公平发行方式导致很难抢先投资:BTC生态的很多项目,例如BRC20类项目的发币方式本身机制上就是公平发行,普通用户和投资机构处在同一起跑线,这使得投资机构很难像过往一样靠资源就能抢先投资。头部项目ORDI免费铸造到现在市值超5亿美金,没有任何一个投资机构能参与到一级市场认购。

生态不确定性大:BTC生态项目尚未有一个非常成功的项目能拓展比特币网络的性能并承载其资金,生态处于瓶颈期,具备较大不确定性且盈利模式不清晰,难以按传统投资理念进行投资,短期可能遭受损失。

四、比特币生态未来可能的走势和瓶颈

比特币生态是否能够保持当下的增长趋势是难以预测的,但是我们依然可以通过数据窥探到比特币生态内部发生的变化。

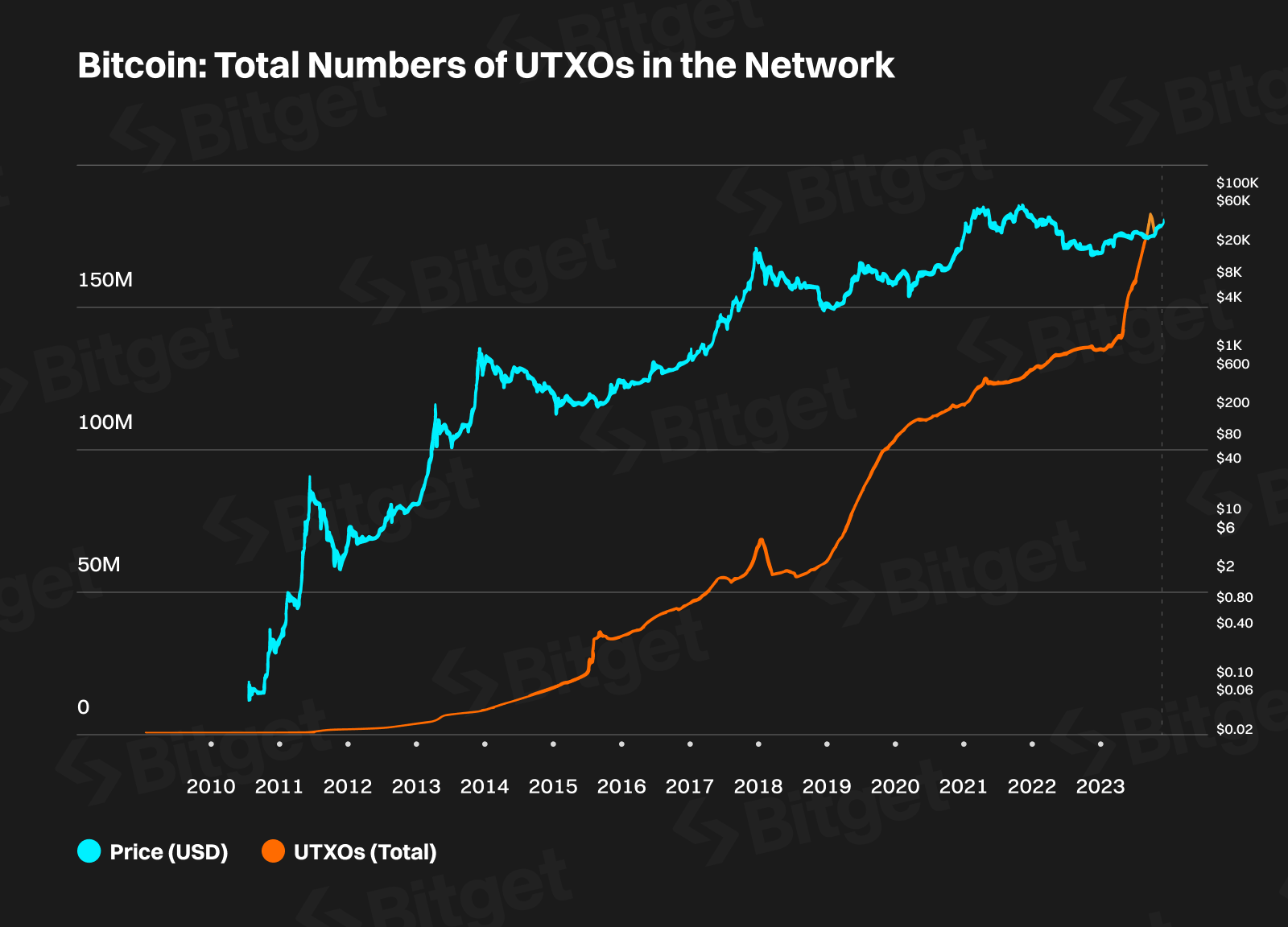

作为比特币生态的一项重要指标UTXO,我们看到自Ordinals协议诞生以来,比特币UTXO数量呈现出直线上升的态势。这表明Ordinals为代表的比特币资产发行协议,让比特币生态和社区更加繁荣。比特币UTXO的增加某种程度上可以代表比特币覆盖了更多的人群,作为一个全球化的加密货币,越多的人接受和参与,就意味着形成了越强的共识。这是比特币生态发展的基础,也是比特币未来走向更高市值规模的前提。

比特币UTXO数量对比比特币价格(数据来源:Glassnode)

比特币UTXO数量对比比特币价格(数据来源:Glassnode)

但是,明显可遇见未来比特币生态会遇到瓶颈,主要是两个原因:1)比特币本身的扩展性较差,使得应用落地难,会卡在现阶段扩容不够好的问题上,最终扩容问题可能会影响整个比特币生态发展速度和高度;2)比特币核心开发者观念相对保守,实际上有部分开发者反对甚至厌恶当前特比特生态的各类资产协议,所以如果后续币价下跌或创新停滞,那么生态发展会陷入泥沼。

综合以上可能性,Bitget研究院围绕比特币生态做出以下6点预测:

预测1:如果比特币生态持续发展,因为比特币需求的大量增加使得BTC价格在下一个牛市阶段会突破前高,甚至可能达到10万美金。

预测2:ORDI作为比特币生态的头部币种,在下一个牛市中流通市值会进入前三十名。

预测3:未来比特币NFT市场的规模将会有100倍以上的增长。

预测4:Ordinals、Atomicals、Taproot Assets等协议上还会出现百倍币机会。

预测5:短期来看,比特币生态将会维持“一个项目,一种协议解决方案”的状态,比特币的协议种类继续维持百家齐放的情况;长期看来,比特币生态会出现虚拟机,统一开发者的编译环境。

预测6:闪电网络将是帮助比特币支付持续更大范围被采用的最大技术支撑,未来也将会有更多的资产在上面发行。

五、总结

进入2023年比特币价格走势良好,从年初的16500美金上涨至目前的40000美金。在比特币现货ETF大概率审批通过、四年一次的减半行情、美国加息放缓等三重利好叠加下,比特币的财富效应极大概率会延续。除了BTC价格本身的财富效应,市场资金外溢到其生态的情况非常明显。

最明显的案例就是从11月开始整个BRC20赛道迎来再次爆发,包括ORDI、SATS等BRC20币种创造了极大的财富效应,这同时也带动了整个比特币生态的发展,初步展现出了牛市发动机的潜力。现阶段对比特币生态的关注聚焦在以下两个方面,第一,资产发行协议,主要涵盖:Ordinals、Atomicals、Runes、PIPE、Taproots Assets等协议;第二,扩容方案,主要涵盖:Ligtning闪电网络、RSK、Stacks、RGB、BitVM。

比特币生态里现阶段财富效应明显的主要板块有:Ordinals协议下的BRC-20资产、Atomicals协议下的ARC-20和Realm、PIPE协议下的PIPE、比特币扩容板块的代币(RIF、STX)等四个方面。本文帮用户分析了以上资产拥有造富效应的原因,并介绍了作为投资者参与的途径。

除了技术创新,比特币生态的繁荣离不开市场各方参与者,主要包括:个人投资者、交易所、项目方、矿工、投资机构。因此,本文就比特币生态发展对以上5类群体的机会和风险做了分析,供各方进行投资和展业时参考。

基于以上的分析,本文给出了Bitget研究院对于比特币生态的未来走势判断和潜在瓶颈。总体来讲,基于未来的宏观环境和市场条件,比特币生态会有很好的发展前景,不仅BTC、ORDI、比特币NFT等资产的增值空间较大,而且比特币生态里还会出现新的百倍币机会,而闪电网络将是中短期帮助比特币支付更大范围被采用的最大技术支撑。