WealthBee 2025 双月特辑:“特朗普2.0”满月,市场上演“冰与火之歌”

2025年1、2月,时值特朗普2.0执政满月,一方面特朗普2.0拉开大幕,政策红利暖流涌动,另一方面,美股在DeepSeek的影响下,AI主线遭受巨大冲击,诱发一系列金融雪崩。尤其2月,随着关键经济数据落地、监管框架调整与技术迭代加速这三股主要力量交织,加密市场也不断经历震荡、洗礼与重建。

2025年1、2月,时值特朗普2.0执政满月,一方面特朗普2.0拉开大幕,政策红利暖流涌动,另一方面,美股在DeepSeek的影响下,AI主线遭受巨大冲击,诱发一系列金融雪崩。尤其2月,随着关键经济数据落地、监管框架调整与技术迭代加速这三股主要力量交织,加密市场也不断经历震荡、洗礼与重建。

2025 年 2 月,美国宏观经济形势出现诸多变化,一系列关键经济指标走低,同时,特朗普上台后大力推行增加进口关税的政策,这两大因素相互交织,对美国乃至全球经济产生了深远影响,引发全球市场震荡。

尽管美国四季度GDP修正值维持2.3%的稳健增速,但多项指标暗示美国经济已步入"低速增长通道",尤其是劳动力市场的降温:2月非农新增就业18.7万人,低于预期的20万人,时薪环比增速放缓至0.2%,为2023年10月以来最低水平。此外,密歇根大学消费者信心指数罕见连续第三个月恶化,已下滑至98.3,反映出居民对实际购买力下降的焦虑正在积累。

1月美国核心CPI环比上涨0.3%,同比增长2.5%,同比增幅较去年12月数值下降0.1个百分点,意味着其不容乐观的通胀有了小幅“降温”。美国1月份的核心个人消费支出(PCE)物价指数年率录得2.6%,为自2024年6月以来的新低,符合市场预期,也是为数不多的好消息之一。

但接下来,关税战将成为美国通胀最大不确定性因素。特朗普政府宣布对墨西哥、加拿大进口商品加征10%关税(3月4日生效),直接推高汽车、农产品等关键品类成本,据克利夫兰联储模型测算,该政策可能使美国CPI在二季度额外抬升0.3-0.5个百分点。

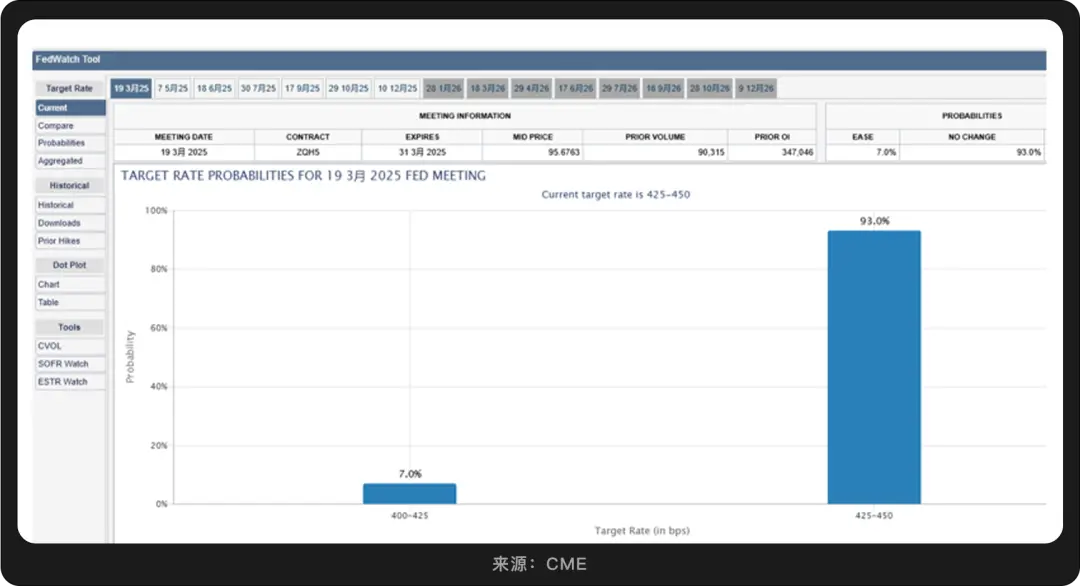

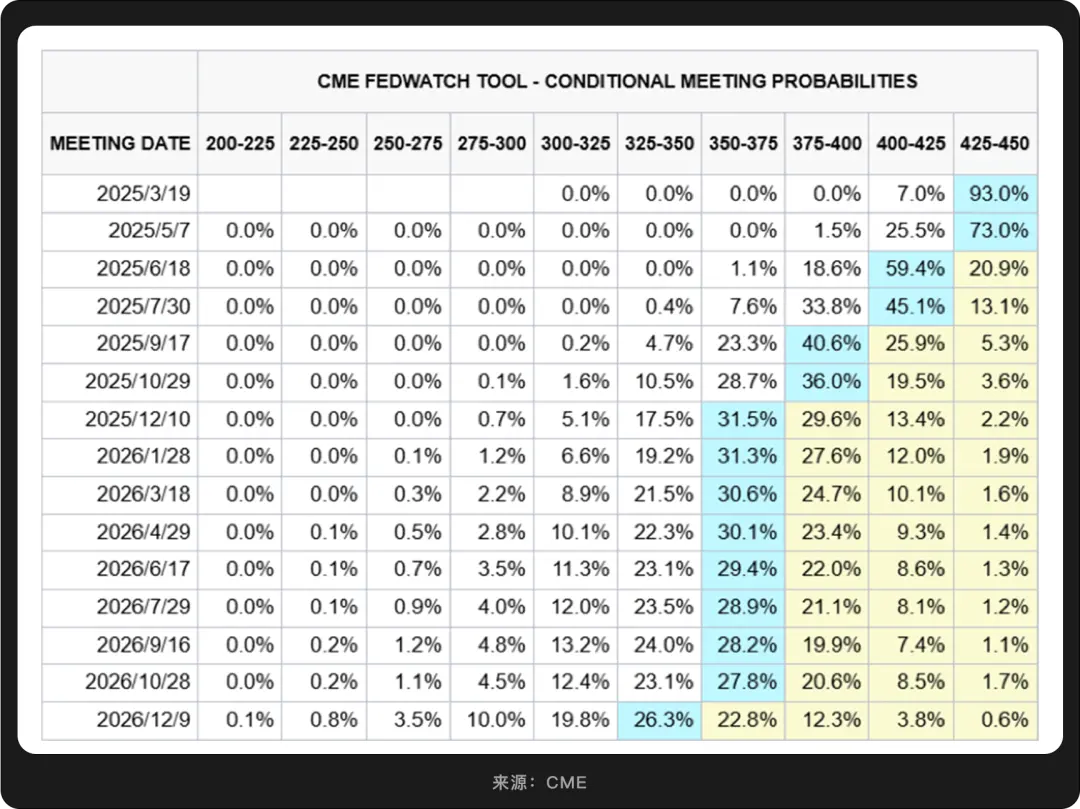

来源:CME

来源:CME

利率方面,目前普遍预计美联储的政策利率将暂时保持不变。据CME,美联储3月维持利率不变的概率为95.5%,降息25个基点的概率为4.5%。到5月维持当前利率不变的概率为73.2%,累计降息25个基点的概率为25.8%,累计降息50个基点的概率为1.1%。但鉴于通胀的不确定性以及特朗普关税政策可能带来的通胀压力,美联储的降息决策仍存在变数。

2025年美国经济的核心矛盾在于“增长放缓”与“通胀韧性”的拉锯,美联储试图通过审慎货币政策平衡风险,而特朗普上台之后一系列增加关税的行为,不但加剧了这一问题的复杂性,也持续冲击全球供应链定价逻辑,放大了全球经济的动荡。历史经验显示,贸易保护主义往往难以真正解决结构性经济问题,如何在政策博弈中寻找确定性,将是未来半年全球市场的核心命题。

2025年开年的2个月,AI领域最热门的话题莫过于DeepSeek的横空出世,而DeepSeek对美股带来的最大影响,无疑是打破了此前市场对AI叙事的未来预期。

AI行情发展至今,泡沫是在所难免的,DeepSeek 刺破了 AI 的部分泡沫,其开源模型通过算法优化显著降低了算力依赖,推动行业从“算力竞赛”向“算法效率”转型,重塑了市场对AI基础设施的需求逻辑。例如,DeepSeek-V3仅用2048块H800 GPU完成训练,而传统模型需数万块同类芯片,直接动摇了美股科技巨头高资本支出支撑的“护城河”叙事。

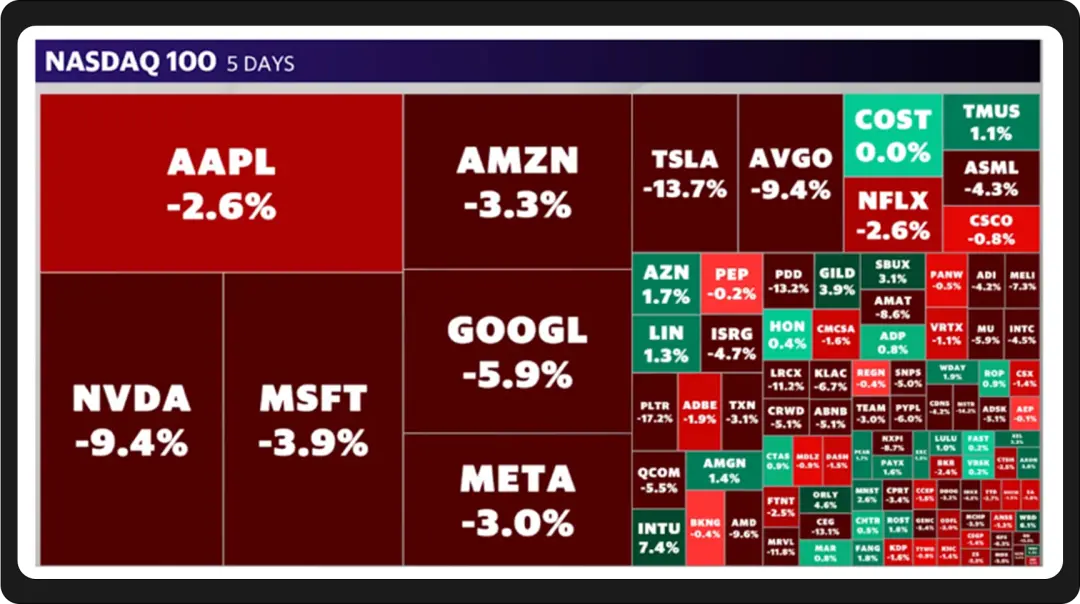

DeepSeek的冲击,叠加特朗普关税政策引发的全球供应链动荡担忧,科技股作为全球化程度最高的板块首当其冲,整个美股呈现低迷之态:整个2月,纳指因科技股权重高受创最深,重挫4%,抹去了年内积累的涨幅,创2024年4月以来最差月度表现;道指因传统行业占比大相对抗跌,累计跌幅1.58%,而标普500则介于两者之间,下跌1.42%。

截止2025年2月28日,Nasdaq 100五日图表,来源:finance.yahoo.com/

市场对美国AI产业竞争格局的重新审视已显性化,这一点直接反映在美股big7的表现上。从财报上看,美股big7最新财报并无特别值得关注的地方,即便是表现最为亮眼的英伟达,也因没有大幅超预期导致投资者获利了结,引发抛售。总体而言,正如前面提到的,目前市场并没有明确的交易方向,big7股价表现呈现“月末政策与情绪主导暴跌”的特点,用Bespoke Investment Group分析师的一句话来概括——“放眼望去,恐惧已然成为一种集体情绪。”

在这种市场情绪低迷的大环境下,加密资产也难免沦为无辜的牺牲品。道琼斯市场数据显示,比特币与纳斯达克的六个月滚动相关性指标近期升至0.5,创 2023 年以来新高,这意味着美股波动加剧,加密市场受其影响愈发明显。一旦股市因类似 DeepSeek 这样的意外变量出现波动乃至恐慌情绪蔓延,投资者风险偏好降低,纷纷从风险类资产中加密市场抽离资金,就容易导致加密市场承受价格下行的压力。这一连锁反应,凸显了市场对DeepSeek冲击与政策不确定性的“过度防御”心态。

随着特朗普这位“加密总统”的上台,新一届美国政府的加密政策已从竞选承诺转向实质行动。都说“新官上任三把火”,目前特朗普烧得最旺的一把火,恐怕还属1月18日,特朗普发推文宣布发售官方的Meme代币——$TRUMP。

$TRUMP市值一度突破145亿美元,后续暴跌60%。市场这波疯狂的投机暴富了一批人,也让一些人承受了资产的严重缩水。这一事件更深层的启示在于,加密货币正在从金融界辐射至政界。如果说美国SEC通过比特币现货ETF是加密货币踏入传统金融界的里程碑,那么特朗普发币则是加密货币踏入政界的见证,其通过“代币互换”等操作,将政治影响力直接转化为市场流动性,显示了加密资产作为新型政治工具的潜力。无论是美国多州竞相推进比特币储备法案,还是欧盟MiCA框架加速合规化进程,全球监管博弈的背后,“代码即权力”这一重要线索都贯穿其中。

除了特朗普发币之外,加密圈也在持续关注其政策兑现程度。美国新政府就职后,加密领域迎来诸多利好,例如组建加密货币工作组,拟定新的数字资产监管方案,探索建立国家加密货币储备。同时,SEC撤销SAB 121,使得银行在监管机构发布额外指导后,可托管数字资产。受此影响,比特币价格积极上扬,1月底环比涨幅达9.5%。然而,随后Deepseek消息以及关税相关新闻冲击市场,到了2月,加密市场经历史诗级调整,比特币跌破10万美元,2月下跌了 17.39%,收于8.5万美元关口,全月跌幅集中于月末一周。这波暴跌并没有独立单一的主因,更像是混沌市场自身的波动造成的,既属于特朗普关税政策冲击下风险资产抛售的连锁反应,也有市场过度杠杆化后自我净化的作用力在推动。

值得关注的是,比特币在这波震荡中仍展现出一定韧性,其他替代币种受市场内部出现的负面事件影响,大多跌幅更深,以太坊受Bybit事件拖累触及年内低点,Solana也因政治发币风波大幅震荡。在2月中下旬,部分机构将此次的短期波动视为长期配置窗口。例如Strategy(前MicroStrategy),2月 18 日至 23 日期间,Strategy以平均每枚 97,514 美元的价格豪掷 19.9 亿美元,购入 20,356 枚比特币。游戏公司博雅互动也在 2 月 28 日发布公告称,集团进一步增持比特币,以约 795 万美元购得约 100 枚比特币,购入成本每枚约 79495 美元。

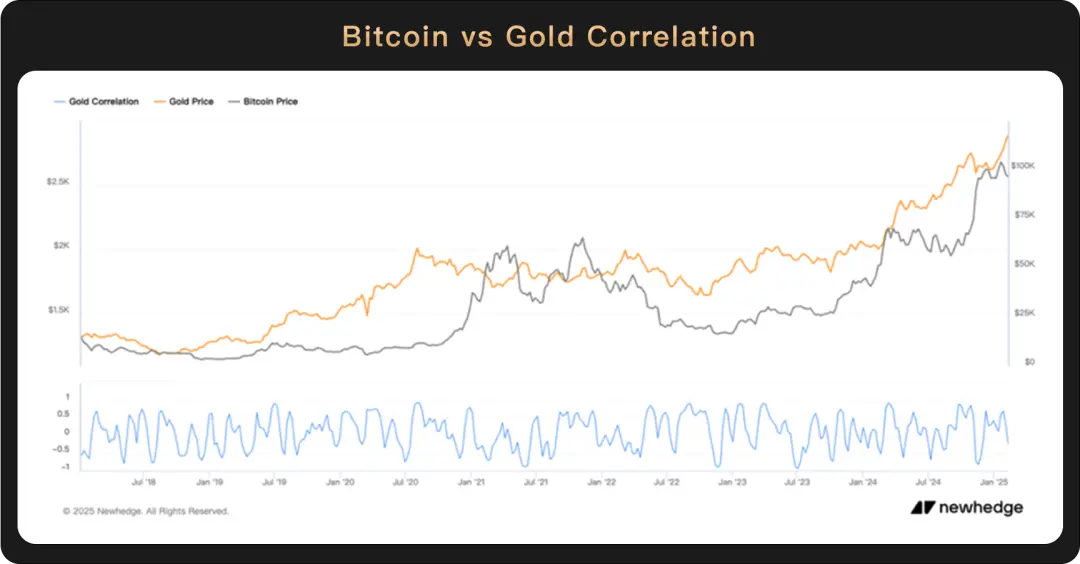

如果我们再拉长时间线,会发现从去年开始,黄金与比特币价格走势日益趋同。2024 年全年,二者的整体波动就呈现出一定的同向性,今年2 月,黄金价格同样在创下 2942 美元 / 盎司的历史新高后又在一周内暴跌超 100 美元。此前,WealthBee曾在2023年分析过比特币价格与金价的中度线性相关关系(详见:跨越10年周期,6张图看懂比特币价格与美股等主流资产走势相关性),当时我们分析认为比特币仍定位于风险投资。如今情况发生转变,二者的价格波动紧密相连,意味着比特币的“数字黄金” 性质愈发明显,其根本原因在于它们都被视为信用货币的替代品。随着全球经济形势和地缘政治局势的进一步演变,二者价格可能继续保持一定程度的联动性。

当前加密市场正陷入某种消息面真空期,传统叙事(如减半周期、ETF资金流入)边际效应递减。而从不久前落幕的香港共识大会上各方释放的信号来看,尽管短期缺乏爆发性叙事,但三大趋势正悄然重塑市场:首先是监管范式转型,美国国会亲加密多数派推动FIT21法案,SEC缩减执法部门规模,监管从压制转向引导,为机构入场扫清障碍,其次,2025年的加密市场正处于从“政策套利”向“价值创造”、从“投机驱动”向“技术驱动”的关键转折点;最后,AI与加密的融合可能成为最值得关注的新突破口。若AI 板块开始反弹,与加密市场有所结合,新叙事也可能应运而生。市场完成杠杆出清、AI与加密的协同叙事成型之际,新一轮向上突破或已箭在弦上。历史的经验反复验证,新的黎明,往往在狂热与恐惧交织的至暗时刻中孕育。

特朗普上任满月,市场进入混沌期,复杂性远超以往。币圈也被这股不确定性波及,遭遇罕见的频繁波动。虽然人性固有的弱点在市场中埋下了风险的种子,比特币不可篡改的稀缺属性却从未动摇过,并赋予了它穿透周期性迷雾的顽强生命力。正如《冰与火之歌》所言:“混乱不是深渊,而是阶梯(Chaos isn't a pit, chaos is a ladder)”。