数据解读比特币新高后持有者如何行事?

原标题:《Navigating Post-ATH Trends》

作者:Glassnode

编译:Felix, PANews

要点:

- 比特币在5.4万美元至7.4万美元盘整了一段时间后创下9.94万美元的新高(PANews注:现已突破10万美元,创下10.4万美元新高)。

- 监控的几个风险指标已进入极高风险区域,反映出未实现利润增加的状态以及投资者情绪对修正的敏感性增加。

- 已实现利润/亏损比显示正在大规模的获利回吐,暗示近期可能出现需求枯竭。

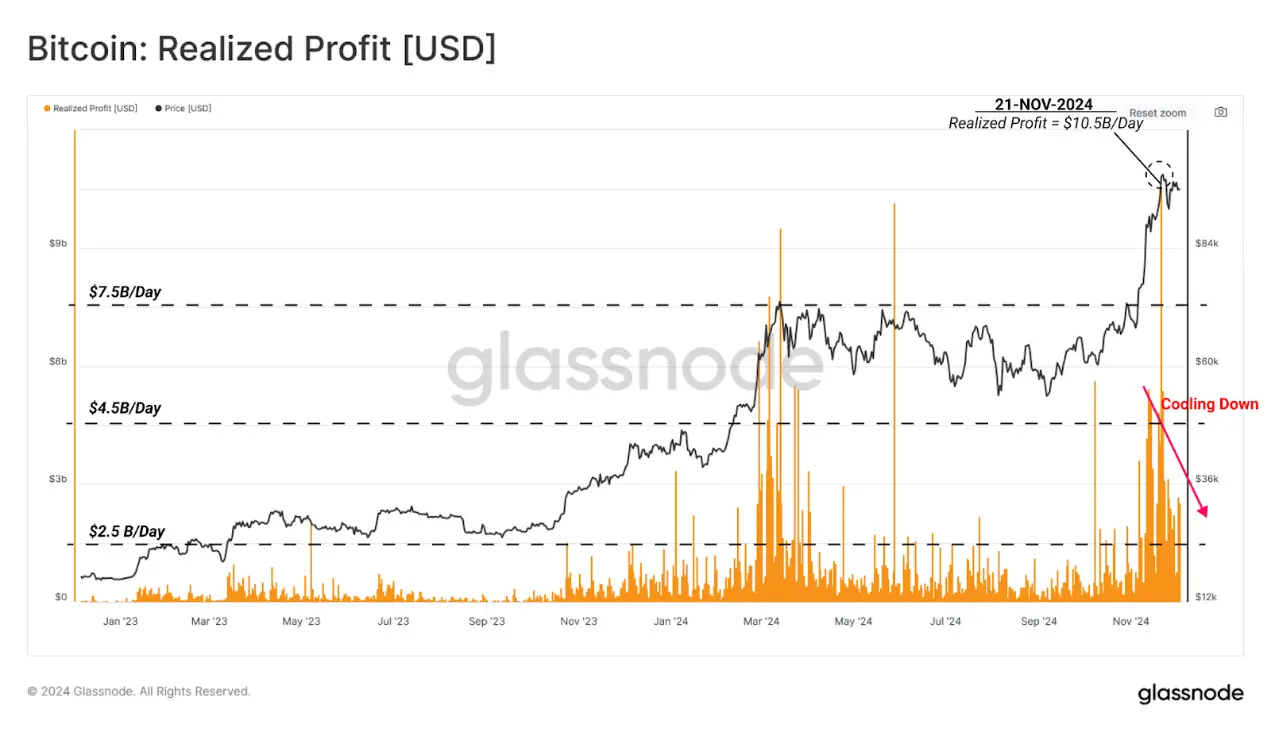

- 已实现利润量已从历史峰值下降了76%,永续合约资金费率也在下降,表明市场正在迅速降温。

- 早期的供应再分配模式表明,关键需求集群在8.7万美元至9.8万美元之间,在从7.4万美元上涨到8.7美元期间,几乎没有供应易手。

更高区间

在3月初市场达到第一个主要峰值后,比特币的交易价格在5.4万美元至7.4万美元之间徘徊了大约8个月,直到11月初。价格在狭窄范围内的长期横盘,使得大部分流通供应重新分配并集中在相对较高的成本基础上。

当下行波动再次出现时,这种供应集中度可能会加剧投资者恐慌的可能性。为了跟踪这些动态,引入了实际供应密度指标,该工具可量化当前现货价格在±15%价格波动范围内的供应集中度。

高供应集中度表明价格波动会显著影响投资者的盈利能力,进而可能加剧市场波动。

回顾过去五年的重大市场走势,可以发现一个共同的模式:

- 在市场走势犹豫不决的时期,通常有超过20%的供应集中在中间价的±15%范围内。

- 这通常会导致价格在任一方向出现剧烈波动,从而导致该供应盈利或亏损。

这种波动性通常会使已实现供应密度指标低于10%,表明大量代币现在持有明显不同的未实现利润或亏损。

最近突破7.4万美元引发了其中一个再分配周期,推动比特币价格创下新高,并将已实现供应密度指标 (±15%) 推低至10%以下,在这种情况下,许多投资者获得了丰厚的未实现利润。

数据来源:Glassnode

创新高后区间带

为了探索价格发现期间供应易手的动态,可以利用一个名为比特币成本基础分布(CBD)的新概念。该指标通过热图跟踪不同价格点的供应集中度。比特币CBD指标提供了有关供应如何随时间在不同价格水平上在再分配的见解,有助于确定需求和投资者兴趣的关键区域。

当进入价格发现的早期阶段时,上限和下限区间带尚未完全形成。最重要的供应集群正在8.7万美元至9.8万美元之间徘徊,在涨至8.7万美元的涨势中几乎没有易手。

这表明当前的交易区间仍在寻找买家和卖家之间的平衡,但风险仍然存在。

数据来源:Glassnode

评估市场风险

下面将参考一组旨在使用链上数据对不同风险阈值进行分类的指标。

1.衡量供应盈利能力

利润供应百分比(PSIP)指标利用持有未实现利润的供应比例来描述市场周期。这可以洞察潜在的抛售压力风险,因为拥有未实现利润的投资者往往会受到激励来锁定收益。

PSIP 指标分为四个风险级别:

- 极高风险:PSIP > 90%,比其历史平均值高出一个标准差以上

- 高风险:75% < PSIP < 90%,略高于其历史平均值

- 低风险:58% < PSIP < 75%,低于其平均值但高于下限

- 极低风险:PSIP < 58%,比其历史平均值低一个标准差以上

PSIP交易高于上限的时期通常与牛市的亢奋阶段一致。最近的价格突破将PSIP指标推入了亢奋阶段,从历史上看,这样的水平与下行修正的脆弱性增加有关,因为投资者有实现利润的动机,从而产生了间接供应。

这表明市场参与者需要谨慎,因为抛售压力增加的可能性也在相应上升。

数据来源:Glassnode

2.衡量恐惧和贪婪

净未实现利润/损失(NUPL)指标将市场持有的总利润或损失量化为市值的百分比。考虑到未实现利润或损失的幅度,可以深入了解市场的心理状态。

基于上述利润供应百分比指标,NUPL可以更深入地了解盈利能力的幅度,从而推动投资者的情绪——从乐观到兴奋和恐惧。

NUPL分为四个风险等级:

- 极高风险:NUPL超过0.59,超过4年平均值一个标准差。这一阶段以极端未实现利润为标志,反映了市场狂热和调整风险加剧。

- 高风险:NUPL介于0.35和0.59之间,表明市场处于盈利状态,但尚未达到亢奋水平。

- 低风险:NUPL介于0.12和0.35之间,表明盈利能力中等,通常处于稳定或早期复苏阶段。

- 极低风险:NUPL跌破0.12,与熊市中的市场投降和底部发现阶段相吻合。

随着价格突破8.8万美元,NUPL也进入了极高风险区域,表明市场现在持有极高的未实现利润。这一高位表明,投资者开始加大卖方压力、利用更高的价格和强劲的新需求的风险更大。

数据来源:Glassnode

3.衡量投资者的支出模式

鉴于系统中未实现利润水平较高,可以通过已实现盈亏比(RPLR)来衡量投资者在比特币接近10万美元水平时如何调整其支出模式。

RPLR跟踪链上发生的获利回吐与亏损事件的比率,因此可以洞察投资者的行为变化。可以通过应用14天移动平均线 (14D-MA) 过滤其他因素,从而更清楚地了解宏观趋势。

RPLR框架将市场风险分为四个等级:

- 极高风险:RPLR超过9,表明链上移动的代币中有超过90%被用于获利——需求枯竭的常见迹象

- 高风险:RPLR介于3和9之间,其中75%-90%的代币用于盈利,通常出现在市场高峰期

- 低风险:RPLR降至3以下,表明处于盈利和亏损支出平衡的过渡阶段(1 < RPLR < 3)

- 极低风险:RPLR降至1以下,以亏损代币为主,通常在市场投降期间观察到

RPLR指标同样进入了极高风险区域,突显出在此次价格发现反弹期间获利回吐活动的强度很大,并且可能会为市场创造间接供应。

数据来源:Glassnode

降温

虽然这三个指标都处于极高风险区域,但值得注意的是,这些情况是价格发现期间爆发性反弹的典型特征。

可以通过查看过去一周这些指标降温的速度来支持这一评估。特别是分别关注已实现利润和永续合约资金费率,作为衡量卖方压力和过度杠杆需求的关键指标。

已实现利润跟踪移动代币的美元收益,在比特币向10万美元迈进的过程中,日均利润达到105亿美元的峰值。此后下降到每天25亿美元左右,降幅达76%。这种急剧下降暗示着明显的降温,表明获利回吐可能更多的是冲动的,而不是持续的。

数据来源:Glassnode

永续合约市场也印证了此见解,随着投机需求开始稳定,资金费率开始趋于稳定。

资金费率衡量持有未平仓永续期货合约的利息成本,在这种情况下,多头交易者必须向空头支付利息。资金成本在反弹期间飙升,但幅度不及今年3月。

如果资金费率开始下降,表明大量的多头杠杆开始退出市场,而重新上涨则可能表明多头风险正在增加。

数据来源:Glassnode

结论

比特币最近上涨至9.94万美元的历史新高,标志着本周期的关键时刻,推动市场进入价格发现阶段。突破了长期存在的5.4万美元至7.4万美元的价格区间,推动大量供应产生未实现利润,并触发了用来追踪短期过热风险的几个高指标。

与此同时,一些指标开始降温,例如已实现利润和永续合约资金费率的下降。这表明过度投机兴趣放缓,现货卖方活动净减少。比特币市场正试图重新找到平衡,当前供应密度集群的底部为8.8万美元。