A 股涨破 3300 点挺起脊梁,加密货币 VS 股市 2024 年度相关性节点回溯

作者:Wenser,Odaily星球日报

“又涨停了!”

“已经上涨超过 130 个点了!”

“起点网文作者梭哈 A 股,赚了 300 多万后直接断更不写了!”

“某 CL 开头的新股今天已经上涨了超 17 倍,这不比 SOL 上的 Meme 币恐怖?”

“有人一早上赚了 52 万 RMB,还有数据统计,A 股股民 4 天平均赚了 4.7 万 RMB!”

随着美联储率先降息,全球市场久违地开启了“放水大潮”,A 股也在央行的多项利好政策刺激下开始了新一轮的“收复失地”——据了解, 9 月 30 日,A 股两市成交额突破 25000 万亿元,刷新历史记录;此前仅用时 35 分钟成交额便突破万亿,刷新“历史最快万亿记录”。疯狂的市场吸引着越来越多的投资者的加入,不少加密货币从业者纷纷扬言称“已经大额出金,目标直指 A 股涨停板”。另一方面,加密货币与美股的关系也日渐增强——此前据 IntoTheBlock 数据,上周 BTC 与美国股市相关性达到 2022 年Q2以来的最高水平。在比特币现货 ETF、以太坊现货 ETF 相继通过之后,以上现状也是传统金融市场与加密货币行业的耦合程度进一步加深的侧面缩影。

Odaily星球日报将于本文对今年以来比特币价格关键节点进行回溯性梳理,一窥不同时期下作为加密货币“风向标”的比特币与美股、A 股对应表现的关联性。

重回 2024 :BTC 价格关键节点 VS 美股、A 股表现

年初,“比特币现货 ETF 获美 SEC 批准”这一里程碑式事件成为加密货币行业主流化进程加快的最佳注解。回看今年 1 月份以来 BTC 的表现,尽管在突破新高后经历了数个月的震荡与多次价格下探,但对比同时期的其他投资标的,其仍然归于“优质资产与避险资产”行列之中。以下为今年 1 月-9 月,BTC 关键点位与美股、 A 股对应表现的梳理:

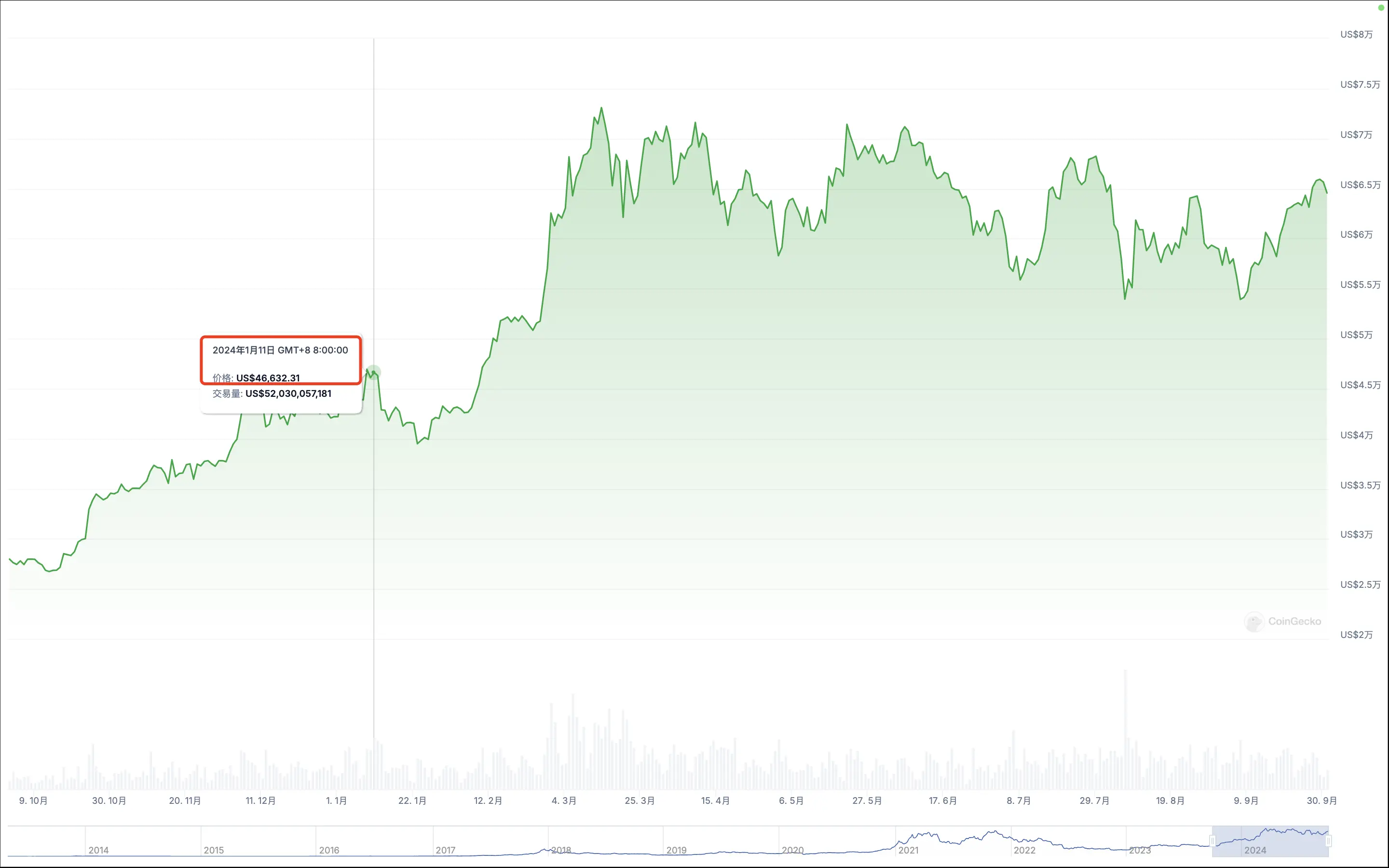

1 月 11 日-比特币现货 ETF 正式通过

当地时间 2024 年 1 月 11 日,美 SEC 正式批准多家比特币现货 ETF 基金,由此揭开了“加密货币主流化”的新进程。尽管此前两天此事曾因美 SEC X 平台官方账号被盗“提前遭爆料”,比特币价格在此前的小幅上涨之后反应相对冷淡,但相较以前仍然呈“稳中向好”的局面,也为后续的突破历史新高奠定了坚实的基础。

彼时,

BTC 价格为 46632 美元左右;

A 股上证指数为 2881 点左右;

美股道指数据为 37584 点左右。

BTC 价格

上证指数

美股道指

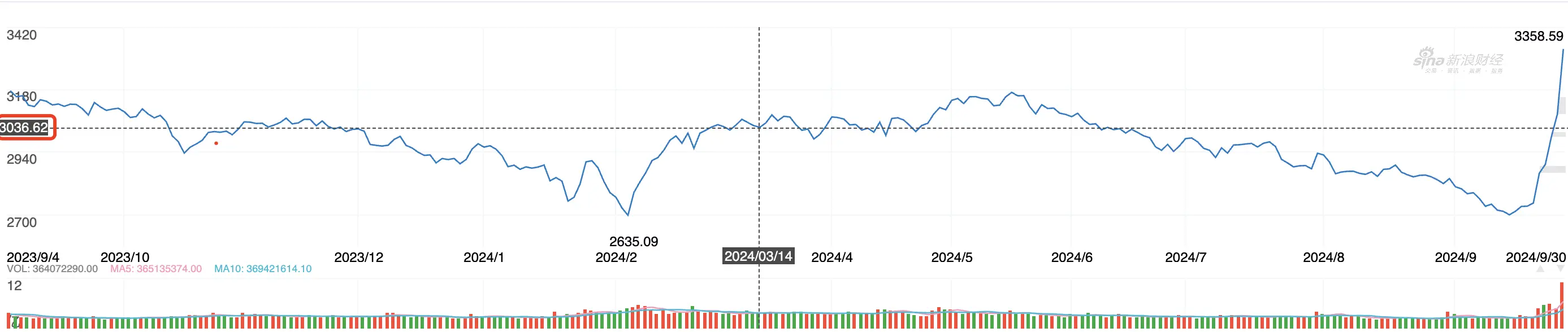

3 月 14 日-BTC 再创新高,“不再亏欠任何人”

3 月 14 日,随着比特币现货 ETF 的资金持续流入,美股投资者对于比特币的投资热情日益高涨,加密货币行业内部也沉浸在“加密牛市”的乐观氛围之中,Solana Meme 币热潮也初露端倪,众多此前获得数千万乃至数亿美元的明星项目也摩拳擦掌,蓄势待发,纷纷为 TGE 及上线头部交易所做准备,就在一片向好中,比特币价格接连突破此前高点位置,最终于 14 日超越此前 69000 美元左右的历史最高价格,并一路上涨至超过 73000 美元。

彼时,

BTC 价格为 73097 美元左右;

A 股上证指数为 3036 点左右;

美股道指数据为 38888 点左右。

BTC 价格

上证指数

美股道指

4 月 20 日-减半到来,结果出人意料

4 月 20 日,比特币成功完成第四次减半。减半之前,人们关于比特币价格的讨论众说纷纭,有人认为比特币减半会促进比特币价格短期内快速上涨;也有人认为比特币减半会导致比特币挖矿收益减少,矿工收入锐减等等。后来的故事我们都知道了:比特币价格并未快速上涨,甚至在此后一度跌破 60000 美元;矿工的收入也并没有锐减,反而得益于符文等比特币生态项目的增长而单日收入一度突破历史新高。

彼时,

BTC 价格为 63988 美元左右;

A 股上证指数为 3066 点左右;

美股道指数据为 37918 点左右。

BTC 价格

上证指数

美股道指

5 月 12 日-BTC 先闪崩后上涨,地区政治局势影响渐增

5 月初,在经历了月初 1 ~ 2 日的闪崩之后,比特币价格逐渐稳定攀升至 60000 美元左右,但与此同时,包括热战摩擦逐渐增多的中东地区以及美国总统大选带来的颇具火药味儿的政治局势变化,都为包括加密货币市场以及美股在内的传统金融市场的发展蒙上了一层阴影。但相较于七八月份的“震荡市场中的失望乃至绝望”,当时众多加密投资机构及主要行业人士对市场仍然多数持乐观态度。更多信息,详见《 3 分钟速览比特币后市观点:在震荡中走向……?》。

彼时,

BTC 价格为 60776 美元左右;

A 股上证指数为 3144 点左右;

美股道指数据为 39422 点左右。

BTC 价格

上证指数

美股道指

8 月 5 日-BTC 4 天内连跌 15000 美元,市场一片恐慌

8 月 5 日,或许是很多加密货币行业从业者至今想来都一背冷汗的日子。当天 14 时左右,据 OKX 行情显示,比特币价格一度跌至 48934.8 美元, 24 小时跌幅达 15% , 4 天内价格跌去 15000 美元,创截止当时当年最大跌幅,加密货币市场陷入究极恐慌之中。回头来看,当时的恐慌无疑是受到全球宏观经济下行的巨大压力的,美股一夜跌去近 3 万亿美元市值,相当于 2.5 个加密货币市场。这一事件也再一次验证了:加密货币市场与全球经济市场勾连程度日益紧密,二者市场表现息息相关。正如那句古话说的:覆巢之下无完卵,加密货币市场也很难独善其身。

彼时,

BTC 价格为 53956 美元左右;

A 股上证指数为 2860 点左右;

美股道指数据为 38687 点左右。

BTC 价格

上证指数

美股道指

9 月 20 日-美联储“破天荒般”降息 50 基点,全球迎来“放水潮”

9 月 19 日凌晨 2 点,美联储宣布开启降息周期,将联邦基金利率下调 50 个基点至 4.75% -5.00% ,为 2020 年 3 月来首次降息。随后,全球市场应声上涨,国内也在随后出台了一系列的利好政策,包括降息、降准以及刺激投资市场等一揽子政策,“国家队”豪掷数千亿,剑指提振资本市场信心。近些天来 A 股的持续上涨就是最好的说明,而上证指数的“指数级上涨的 K 线”现在看来更是极为陡峭,与加密货币行业一直以来推崇的 “ To Da Moon”(上月球)曲线极为一致。

彼时,

BTC 价格为 63128 美元左右;

A 股上证指数为 2739 点左右;

美股道指数据为 42063 点左右。

BTC 价格

上证指数

美股道指

结论:加密货币市场与传统金融市场相关性逐步增强

回看今年以来的 BTC 价格走势、A 股指数走势以及美股道指走势,我们能够清晰地得出以下几点结论:

-

比特币现货 ETF 通过之后,比特币的避险资产属性相较于黄金有一定程度的减弱;

-

比特币现货 ETF 通过之后,比特币价格走势更多受美股道指大盘连带影响,而非相反;

-

比特币现货因其 7*24 小时的交易灵活性而对宏观经济局势以及地缘政治因素的反应更为灵敏,波动程度也远大于美股、A 股市场;

-

以上证指数为代表的 A 股波动范围长期保持在 2800-3100 点左右,与之相比,道指的涨势更为明显,从年初的 37000 点一路上涨至近期的 42600 点左右,涨幅高达 15% 左右;比特币的价格则从年初的 42000 美元上涨至现在的 64000 美元左右,涨幅高达 52% 左右,堪称“年度优质投资标的”;

-

长期来看,尽管目前加密货币市场体量(据 Coingecko 数据,目前总量为 2.36 万亿美元)远不及 A 股及美股动辄数千万亿乃至数万万亿的交易量,但一定程度上或许仍存在“双向吸血”的可能,包括香港虚拟货币 ETF 基金以及美国 ETF 基金等渠道为传统金融市场资金流入打开了入口,但同时也可能导致加密货币本就紧缺的流动性进一步回流。

对于加密货币行业来说,如何通过生态建设以及叙事、应用、市场、消费等多个方面引入更多的现实世界资产以及传统金融市场的海量流动性,是从业者们无法回避的下一个“行业级别难题”。Mass Adoption(大规模采用)或许不急,但吸引更多资金流的进入却是当务之急。