对抗吸血鬼:DeFi 之夏与 UNI 治理代币的诞生

撰文:Sizheng Fan、Tian Min、Xiao Wu、Cai Wei

编译:tiao

导读

最近,Uniswap 的治理负责人 Erin Koen 在论坛中发起了改进协议的治理系统和费用机制的提案。他提议抵押和委托了 UNI 治理代币的用户按比例分配协议费用,以激励和强化 Uniswap 的治理。这个提案受到了 UNI 社区的欢迎,UNI 代币的价格在一天内上涨了 60%。

笔者注意到,在 LXDAO 社区内,包括在更广泛的 web3 社区内,对这个提案涌现出了另一个关注点:这也是一个关于费用分配和激励机制的调整,UNI 代币的持有者将从这一改变中获益。

本次 LXDAO 翻译,我们选择了发表自 2022 年 7 月的「理解流动性挖矿中的治理代币:去中心化交易所的案例研究(Towards understanding governance tokens in liquidity mining: a case study of decentralized exchanges)」这篇研究文章,作者是来自香港中文大学的 Sizheng Fan,Tian Min,Xiao Wu,Cai Wei。因为时间和能力有限,笔者省略了原文中的「方法」一部分内容、大部分数据图以及引用文献,并为了可读性对标题进行了一些编辑,但尽力做到准确翻译,并在相关地方添加了提醒。

在研究中,作者们用数据分析重现了 2020 年 DeFi 之夏的「吸血鬼攻击」,而正是为了应对来自 SuShiSwap 的攻击,UNI 治理代币诞生。我们可以看到,治理代币自产生之初,就有两个目的——治理和激励,在 web3 的理想、商业竞争、和激励机制之间纠缠不清。相信这篇文章会帮助大家理解 Uniswap 这一提案的背景和动机,并促使大家思考关于 web3 更加广泛的问题与可能性。

1. 文章摘要

流动性挖矿是去中心化金融(DeFi)社区的热门话题,它极大地提升了总锁定价值(TVL)。为了吸引用户,大多数去中心化应用(DApps)都在流动性挖矿中分发治理代币。

但是,这种方法的有效性还缺乏深入的证据。本文以一个典型的案例为例,探讨了流动性挖矿中的治理代币:SushiSwap 通过复制 Uniswap 的代码并提前发行治理代币,短期内吸引了大量 Uniswap 的流动性。

我们收集了 Uniswap 和 SushiSwap 一年多的交易数据,并对流动性提供者(LPs)的行为进行了详细的分析。我们还设计了一个可扩展的非监督聚类方法,利用交易流的指标构建相似性图,发现了具有相似行为的流动性提供者的模式。这些模式涵盖了从不活跃和谨慎的流动性提供者,到提供微小流动性的流动性提供者,再到短期内追求风险的流动性提供者等。

基于此,我们讨论了治理代币对流动性挖矿的影响,并利用其对行为和决策的影响来解释其对用户的吸引力。

2. 什么是流动性挖矿?

流动性挖矿是一种激励用户为去中心化交易所(DEX)提供流动性的机制,最早由 IDEX 在 2017 年提出,并在 2019 年被 Synthetix 和 Chainlink 进一步完善。2020 年中期,流动性挖矿迎来了爆发式的发展,Compound、SushiSwap 和 Uniswap 等项目纷纷加入其中。流动性挖矿成为了 DeFi 社区的重要组成部分。根据 DeFi Pulse 的数据,2020 年 6 月初,市场上的总锁定价值(TVL)为 10.5 亿美元。到了 9 月,社区的推动使得 TVL 增长了 10 倍。这种惊人的增长和热情堪比 2017 年的首次代币发行(ICO)的繁荣。

流动性挖矿是一种激励用户为 DEX 提供流动性的机制,类似于银行存款。用户可以在基于自动做市商(AMM)的 DEX 中存入代币对,通过智能合约实现无需订单簿的交易。交易者可以在 DEX 中用一种代币换另一种代币。每次交易后,DEX 会收取一定的交易费用,作为利息奖励给流动性提供者。除此之外,流动性提供者还可以获得治理代币,作为协议的权益,以鼓励他们的参与。治理代币是一种加密货币,具有代表区块链项目的投票权。近年来,治理代币被广泛应用于 DeFi 项目中,以实现用户的去中心化决策。治理代币还有经济价值,可以在中心化交易所(CEXs)和 DEXs 中交易。治理代币的发行数量由协议规定,通常呈递减趋势。

目前,大多数去中心化协议都采用了流动性挖矿,作为一种创新和高效的去中心化方式。通过在流动性挖矿中增加治理代币奖励,协议可以吸引更多的流动性提供者,如 SushiSwap 对 Uniswap 的「吸血鬼攻击」。但是,这种方法的有效性还缺乏深入的分析。

3. 把区块链作为方法

为了回答治理代币如何影响用户的策略,一个直接的方法是进行用户调查。但是,在区块链领域,这种方法成本高昂且难以实施。要获得有代表性的调查结果,需要收集大量的用户信息。通过钱包地址发送问卷或从区块链社区筛选参与治理代币的用户都不容易。而且,用加密货币作为奖励还会带来巨大的经济负担。因此,我们选择了一种更明智的方式,即从开源数据中获取我们需要的信息。

本文以一个具体的案例为例,探讨了治理代币对流动性挖矿的影响:SushiSwap 通过发行治理代币 SUSHI,并将其永久纳入流动性挖矿的奖励,从而吸引了大量流动性,对 Uniswap 发起了「吸血鬼攻击」。之后,Uniswap 也发行了治理代币 UNI,并在 2020 年 9 月 18 日至 11 月 18 日的两个月内将其作为流动性挖矿的奖励。我们根据 Uniswap 和 SushiSwap 在这个案例中的治理代币发行时间和奖励周期的差异,从以下两个方面分析了治理代币对流动性挖矿的影响。

1. 宏观层面:我们分析了 Uniswap 和 SushiSwap 的宏观数据,探讨了 ETH 价格和激励政策等外部因素对总锁定价值(TVL)、功能调用和用户数量的影响。

2. 微观层面:我们对流动性提供者进行了无监督聚类,并比较了吸血鬼攻击前后的行为变化,以揭示不同类型的流动性提供者对激励的敏感性。

4. 发现

我们的主要贡献如下:

数据库构建:我们简要介绍了 Uniswap 和 SushiSwap 这两个去中心化交易所的重大事件。Uniswap 是以太坊上最受欢迎的去中心化交易所,而 SushiSwap 是最早也是最突出的 Uniswap 分叉项目。虽然区块链的透明度保证了链上数据的开源,但整合、预处理和提取可用数据仍是一项艰巨的任务。我们收集了近一年的细粒度交易数据,涵盖了这两个交易所约 30 万个地址的记录,以构建数据库。

交易流提取和聚类:我们首次提出了一种格式化地址交易流(transaction flow)的方法,并基于我们的数据库进行了实现。我们还利用无监督的层次聚类方法,根据流动性提供者的行为特征,将他们分为六类:可有可无型、轻度活跃型、轻度不活跃型、风险规避中型、风险追求中型和风险追求重型。

结果分析:聚类结果显示,治理代币奖励能够在短期内吸引更多的流动性提供者,但随后,这些流动性提供者往往会为了追求更高的收入而撤出流动性,导致年化百分比收益(APY)下降,造成损失,尤其是对于中型和重型流动性提供者。这样的行为不符合治理代币的初衷,而且会引发一种恶性循环,使得交易者更容易遇到滑点,进一步降低流动性提供者的收益。另外,通过比较 SushiSwap 和 Uniswap 一年内的重叠流动性提供者比例,我们发现:在 SUSHI 治理代币的长期激励下,SushiSwap 逐渐培养了一批专属的稳定流动性提供者群体。

5. 背景

5.1 以太坊与现代加密货币

以太坊是一个基于比特币创新的区块链平台,它为开发者提供了一个端到端的系统,用于构建主流的软件应用。它开创了一个新的计算范式:可信的对象消息计算框架(a trustful object messaging compute framework)。智能合约是一种无需外部信任机构的分布式脚本,它们在区块链的多个节点上同步执行。

基于以太坊的加密货币都遵循 ERC-20 标准,它们有几个共同的特征,其中可交易性也是本文存在的前提。它们都有固定且有限的代币供应,并且使用以太坊区块链,任何人都可以公开查看。此外,代币的所有者可以自由地转移代币的控制权。这些特征促成了一个市场的形成,用户可以在这个市场上交易代币,无论是通过交易所(包括去中心化和中心化的交易所),还是通过点对点的方式。

5.2 临时损失(Impermanent Loss)

如上文所述,流动性挖矿简单来说是一种被动收入方法,它帮助加密货币持有者通过利用现有资产而不是让它们闲置在钱包中来获利。资产被存入去中心化交易所,作为回报,平台会将交易所赚取的费用按比例分配给每个流动性提供者。临时损失,也称为偏差损失,指的是资金在流动性池中暴露的损失。这种损失通常发生在流动性池中的代币比例发生变化时,这意味着用户与仅持有其代币而不放入流动性池相比,遭受了负回报。在这种情况下,DeFi 协议倾向于使用交易者支付的交易费来补偿流动性提供者。有些甚至会添加额外的奖励——治理代币,以吸引更多的流动性。

5.3 Uniswap 和 SushiSwap 的发展历程

Uniswap 和 SushiSwap 的发展可以分为四个阶段:稳步增长期,吸血鬼攻击,Uniswap 的反击,以及繁荣时期。

Uniswap 的第一版,即 Uniswap V1,于 2018 年 11 月 2 日上线以太坊主网。该版本初始流动性只有 30000 美元,由三种代币组成。然而,Uniswap V1 的设计只能支持 ETH 和 ERC-20 代币之间的自动兑换,这意味着每个流动性池都必须包含 ETH。因此,ERC-20 代币之间的交易需要通过 ETH 作为中介,这会增加 gas 费用、佣金和滑点。换句话说,代币之间的交换需要两次交易,而不是一次。

稳步增长期(2020 年 5 月 19 日 - 2020 年 8 月 28 日):2020 年 5 月,Uniswap 发布了第二版,其主要特点是支持 ERC-20 代币之间的直接兑换,这大大降低了交易成本和时间,也减少了流动性提供者面临的临时损失的风险。此外,Uniswap V2 还增加了一些新功能,如链上价格预言机和闪电交易。

吸血鬼攻击(2020 年 8 月 28 日 - 2020 年 9 月 17 日):8 月底,SushiSwap 加入了市场,它是 Uniswap 的克隆项目,但是为 Uniswap 的流动性提供者提供了治理代币奖励,目的是把 Uniswap 的流动性转移到自己的平台上,与 Uniswap 直接竞争。具体来说,吸血鬼攻击的第一步是用 SUSHI 代币奖励 Uniswap 的流动性提供者,他们需要把 UNI-V2 代币质押到 SushiSwap 上。SushiSwap 为 SUSHI 代币制定了激励计划:每个以太坊区块会分发 1,000 个 SUSHI 给 Uniswap 的流动性提供者,覆盖了多个流动性池。一旦足够的流动性被转移,质押的 UNI-V2 代币会从 Uniswap 迁移到 SushiSwap。最终,SushiSwap 不仅夺走了流动性,还夺走了 Uniswap 的交易量和用户。

Uniswap 的反击(2020 年 9 月 18 日至 2020 年 11 月 18 日):为了对抗 SushiSwap 的吸血鬼攻击,Uniswap 在 9 月 16 日推出了自己的代币 UNI。令人惊讶的是,UNI 的一部分是回溯分配的。在 9 月 1 日之前与 Uniswap 有过交互的地址都可以领取 400 个 UNI,当时价值约 1,200 美元。此外,Uniswap 还创建了四个流动性池,在接下来的两个月里,用额外的 UNI 代币激励流动性提供者,这使得流动性增加了数百万美元。

繁荣时期(2020 年 11 月 18 日至 2021 年 5 月 19 日):在停止发放额外的治理代币后,Uniswap 的总锁定价值(TVL)有了短暂的下降。但是,从 2020 年 11 月开始,随着以太坊和比特币价格的上涨,Uniswap 和 SushiSwap 的交易量和总锁定价值都快速增长,因为更多的资金涌入了整个 DeFi 生态系统。

6. 重现吸血鬼攻击

6.1 数据集

为了研究治理代币在流动性挖矿中的激励作用,我们以 SushiSwap 对 Uniswap 的吸血鬼攻击和 Uniswap 的反击为案例,从 Etherscan 获取了 2020 年 5 月至 2021 年 7 月期间与这两个平台合约交互过的地址的公开记录。基于这些数据,我们有以下发现:

尽管 Uniswap 的交易量是 SushiSwap 的十倍,但 SushiSwap 的流动性提供者地址占比却是 Uniswap 的两倍。这可能说明 SushiSwap 的永续治理代币分发能够提高流动性提供者的参与度。

虽然 Uniswap 和 SushiSwap 都提供相同的服务,但用户使用这些服务的比例却有所不同。在 Uniswap 上,用户更倾向于通过 ETH 来进行代币交易,而在 SushiSwap 上,用户更多地进行代币之间的直接交易。

6.2 合约和函数

DEX 的路由器合约(router contracts)是集成接口(integrated interfaces),可以用来交换不同的代币对或管理流动性。因此,我们可以通过路由器合约来追踪所有 DEX 用户的行为。

为了实现这些功能,路由器合约包含了多种与代币交易和流动性相关的函数,这些函数一般是作为接口,通过调用核心合约来完成具体的操作。在我们的数据集中,Uniswap 核心合约被调用了 26 个函数,SushiSwap 核心合约被调用了 33 个函数。其中有 21 个是相同的。

根据它们的功能,这些函数大致可以分为三类:

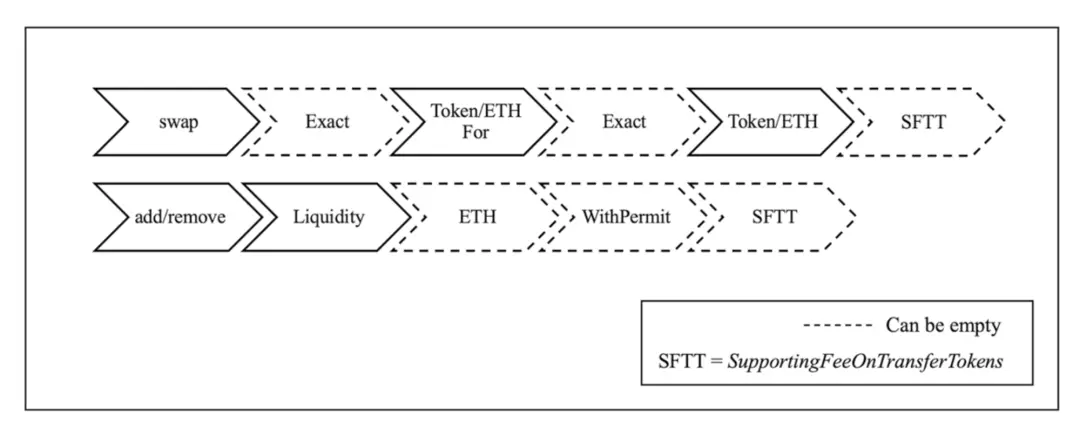

「交换(swap)」函数,用于在不同的情况下实现 ETH/ 代币或代币 / 代币之间的交易;「添加 / 删除(add/ remove)」函数,用于增加或减少以 ETH 或代币对为单位的流动性;以及「实用程序(utility)」函数,用于查询、管理或应急响应。

为了适应所有可能的交易场景,这些函数按照一定的命名规则生成了不同的变体,如下图所示。因此,我们可以通过过滤关键字,来筛选出使用了特定函数的地址。

图 1:函数命名规则

6.3 数据收集

我们按区块顺序获取了 2021 年 7 月之前的外部交易记录。然后,我们根据钱包地址对外部交易进行分组,得到了与 DEX 交互的用户列表。接着,我们利用路由器合约的应用二进制接口(ABI),解码了每个交易的输入值,得到了相应的函数对象(func_obj)和参数(func_param)。在此基础上,我们通过函数名称中的关键字筛选出流动性提供者。我们还建立了一系列字典(dictonaries)来对函数对象进行分类,从而生成属性(func_type)。最后,我们通过函数类型中的关键字「添加流动性(add liquidity)」或「删除流动性(remove liquidity)」来提取流动性数据。

在处理外部交易的同时,我们还根据参与流动性活动的地址列表获取了它们的 ERC-20 交易记录。从 ERC-20 代币交易日志中,我们可以根据交易哈希值找到流动性提供者在调整流动性时获得或放弃的代币对数量,然后根据交易当天的价格将其换算为美元。经过上述预处理步骤,我们可以得到每个流动性提供者的流动性变化的时间戳和数量,这些数据可以格式化为时间序列,以便进行进一步的分析。

截至 2021 年 7 月,Uniswap 和 SushiSwap 路由器合约的交易记录分别为 46,077,169 和 2,030,355 条。按地址分组,分别得到了 2,310,175 和 160,345 个不同的地址,其中有 297,345 和 43,705 个地址参与了流动性提供,占总地址数的 12.8% 和 27.2%。比较两个平台的地址列表,发现有 50,176 个重复地址,其中 27,521 个是重复的流动性提供者。

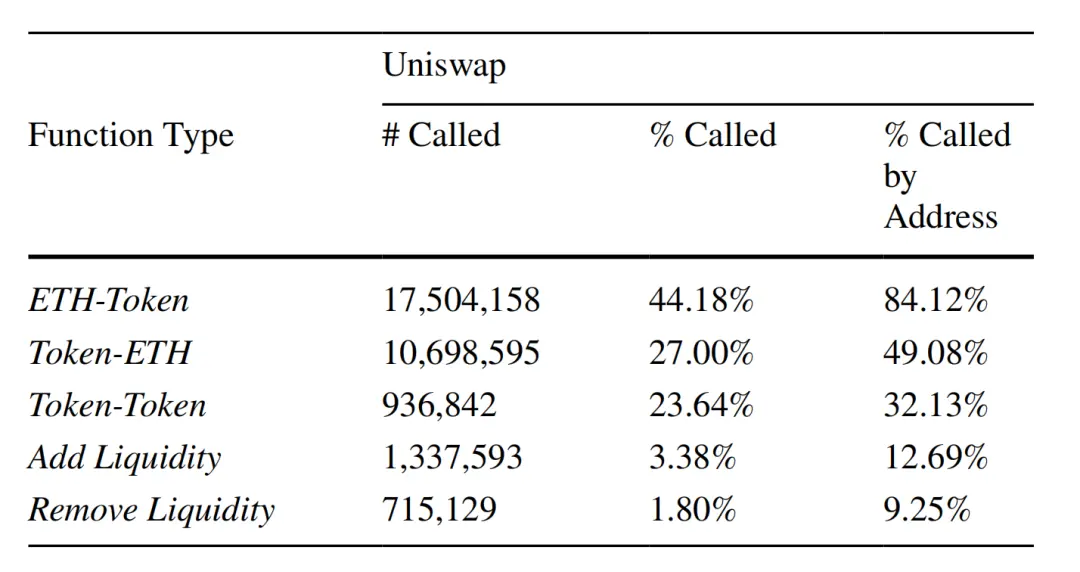

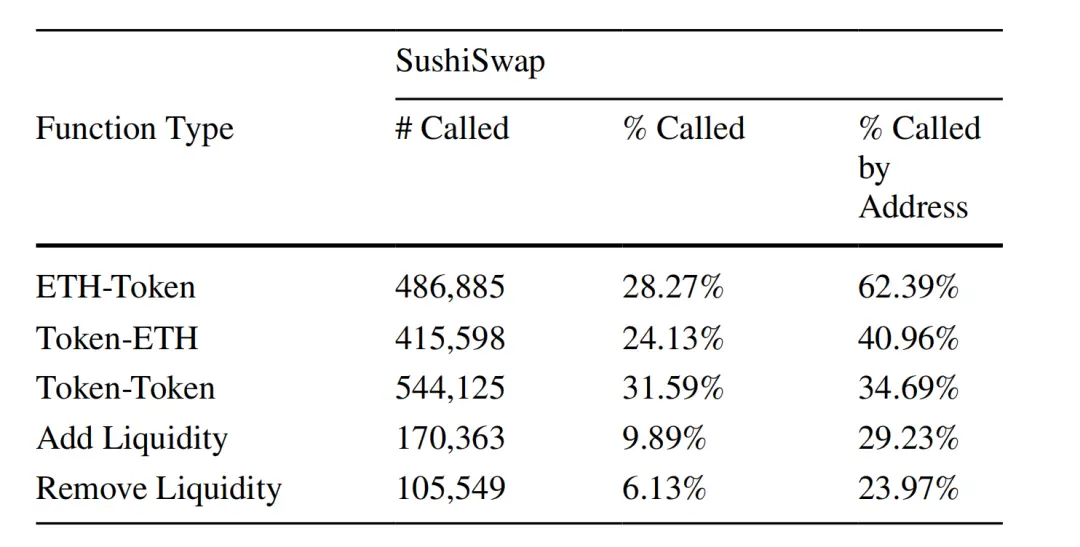

我们根据 Uniswap 和 SushiSwap 合约被调用的函数的命名规则,以及函数的功能,将路由器合约的函数分为五类。其中,有三类是「Swap」函数:「ETH-Token」、「Token-ETH」和「Token-Token」,分别对应 DEX 上的三种交易对;另外两类是流动性函数:「添加流动性」和「移除流动性」。

表格中的 # Called 表示相应函数的调用次数,% Called 表示相应函数占总调用次数的百分比,% Called by Address 表示调用过相应函数的地址占总地址的百分比。

表 1:Uniswap 中相应函数的调用次数

和调用过相应函数的地址占总地址的百分比

表 2:SushiSwao 中相应函数的调用次数

和调用过相应函数的地址占总地址的百分比

从统计数据中可以看出,Uniswap 和 SushiSwap 虽然提供相同的服务,但用户的使用习惯有所差异。Uniswap 的用户数量远超 SushiSwap,但在 % Called by Address 上,两个平台的用户在五类函数上的使用并不成正比。Uniswap 的用户更多地使用「Swap」函数,尤其是 ETH- 代币交易。而在 SushiSwap 上,用户更倾向于进行代币 - 代币交易,这类交易占用户数量的 34.69%,并贡献了 31.59% 的交易量。此外,SushiSwap 的流动性函数在调用次数和用户百分比上都高于 Uniswap。

在方法上,我们通过格式化交易流、建立交易流的相似性图,以及无监督聚类算法以捕获具有相似行为的用户组(编注:原文中有一节内容详细描述方法论,此处译文略过)。

6.4 数据集分析结果

我们基于时间序列数据和流动性提供者的行为,探讨了治理代币对流动性挖矿的影响。

在流动性挖矿中添加治理代币奖励可以在短期内显著增加总流动性值和流动性提供者的数量。然而,从长远来看,这并不是一项特别有效的措施。

提供较少流动性的流动性提供者在 DEX 中的活动较少,但是最活跃的流动性提供者并不一定来自于 DEX 中提供最多流动性的地址。一些中等规模的流动性提供者更频繁地添加和移除流动性,以参与多个协议的流动性挖矿并赚取治理代币。与此相反,重型流动性提供者更倾向于追求长期的交易费收益,并较少受其他外部因素的影响。

6.5 总流动性值(TVL)

接下来,让我们按照时间顺序分析 Uniswap 和 SushiSwap 从 2020 年 8 月到 2021 年的总流动性值(以美元计算)的变化趋势。

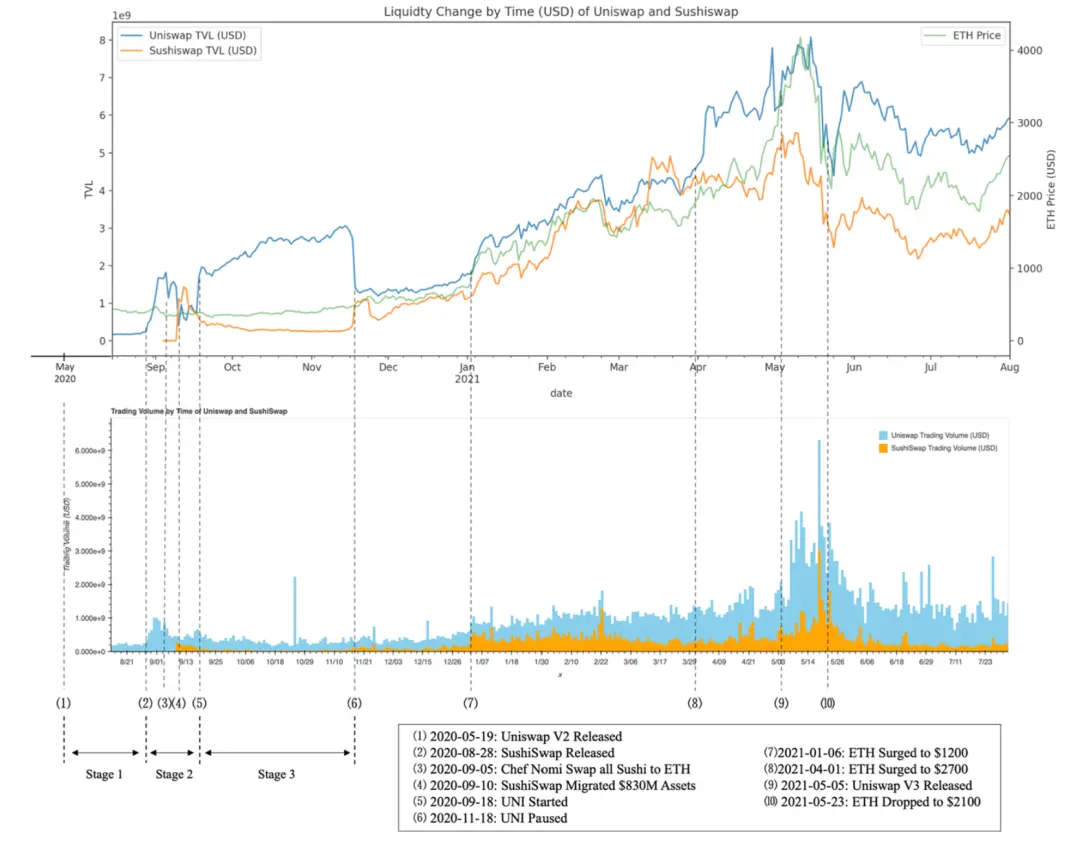

图 2:Uniswap 和 SushiSwap 的总流动性值和日交易量

首先是吸血鬼攻击。在这个阶段,SushiSwap 的攻击使 Uniswap 的流动性大幅下降,从约 30 亿美元降至近 20 亿美元,并在几天内进一步降至约 5 亿美元,虽然这个数值仍高于一周前的水平。然而,Uniswap 的交易量仍保持在每天约 3-8 亿美元的高位。因此,我们可以推断,尽管 SushiSwap 通过发放治理代币来激励流动性挖矿,但一些流动性提供者仍对 Uniswap 的交易量有信心,因此选择留在 Uniswap 以获取佣金收入。

2020 年 9 月 18 日,Uniswap 发起反击,其总流动性值迅速超过 SushiSwap,并一直保持压倒性的优势,直到 2020 年 11 月 18 日,Uniswap 用 UNI 治理代币激励的流动性挖矿活动结束,此时大批 Uniswap 的流动性提供者转投 SushiSwap。在 UNI 代币发布的 9 月 18 日,这一事件就为 Uniswap 带来了 16.5 亿美元的总流动性值,而同一天,SushiSwap 却损失了 1.59 亿美元的总流动性值。在随后的两个月里,Uniswap 的总流动性值持续上升,直到 11 月 14 日达到顶峰 30.6 亿美元。之后,距离活动结束日期只有三天,一些流动性提供者开始撤出流动性,导致总流动性值略有下降。11 月 18 日,Uniswap 的总流动性值暴跌 12.9 亿美元,而 SushiSwap 的总流动性值上涨 5.78 亿美元,再次出现类似「吸血鬼攻击」的现象。

2020 年 11 月 18 日之后,Uniswap 和 SushiSwap 的总流动性值开始与 ETH 的价格走势相一致。尤其是在 2021 年 1 月 6 日和 2021 年 4 月 1 日,总流动性值的增长伴随着以太坊价格的大幅上涨。这可以解释为 ETH 作为主要货币的价格和汇率直接影响了以美元计算的总流动性值。从市场角度来看,以太坊的涨价可能激活了区块链市场,导致代币交易更加频繁。因此,流动性提供者可以通过参与更多的交易来增加收益。

交易量的波动与选定的事件并没有明显的关联,而更与 ETH 价格相关。然而,交易量的变化也意味着流动性提供者的佣金收入的变化。因此,治理代币在激励 SushiSwap 的总流动性值方面发挥了重要作用,尽管其交易量始终低于 Uniswap。

2020 年 11 月 18 日之后,Uniswap 和 SushiSwap 的总流动性值开始与 ETH 的价格波动趋势相吻合。特别是在 2021 年 1 月 6 日和 2021 年 4 月 1 日,总流动性值的增加伴随着以太坊价格的剧烈上涨。这可以解释为作为主要货币的 ETH 的价格和兑换率直接影响以美元计算的总流动性值。从市场角度来看,以太坊的升值可能导致区块链市场更加活跃,这意味着更频繁的代币交易。因此,流动性提供者可以通过参与更多的交易来获得更多收益。

交易量图告诉我们,交易量的波动与选定的事件并没有特别精确的关联,而更与 ETH 价格相关。然而,交易量的变化意味着流动性提供者的佣金收益变化。因此,治理代币在激励 SushiSwap 的总流动性值方面发挥了关键作用,尽管其交易量始终低于 Uniswap。

6.6 调用的函数类型

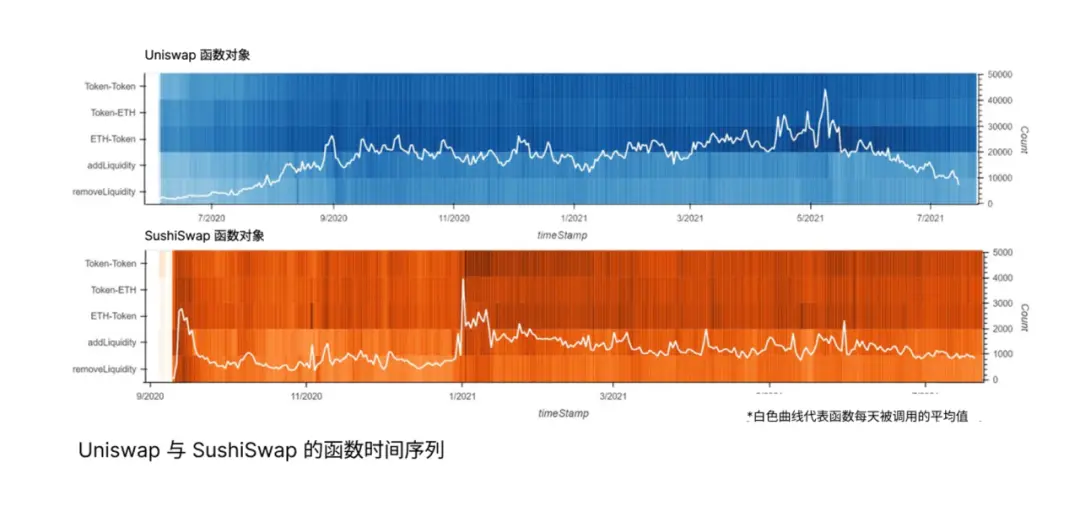

我们根据每天的函数调用次数,得到了五个函数(’ETH-Token’, ’Token-ETH’, ’TokenToken’, ’Add Liquidity’ 和 ’Remove Liquidity’)的时间序列数据。

图 3:Uniswap 和 SushiSwap 的函数时间序列

图 3:Uniswap 和 SushiSwap 的函数时间序列

上图显示了流动性提供者在治理代币发行后的 3-4 天内的活跃程度。可以看出,SUSHI 奖励的公布提高了 Sushiswap 的函数调用频率,尤其是「添加流动性」函数。但在吸血鬼攻击后,「添加流动性」函数虽然仍然高位运行了几天,却伴随着「移除流动性」函数的上升。这可能有两个原因:一是 SUSHI 奖励随着时间的推移而减少,促使部分流动性提供者撤出资金;二是 Uniswap 采取了反制措施。这与 9 月初两个平台的竞争策略相吻合。

另外,五个函数在某些时段会同时急剧增加,如 2020 年 9 月的 Uniswap 热图和 2021 年 1 月的 SushiSwap 热图,我们可以看到五行都呈现出垂直的深色模式。从各行来看,Swap 类函数的调用次数少于流动性类函数。对于 Uniswap,用代币换 ETH 的函数相比其他函数更为显著,这在一定程度上反映了用户与 Uniswap 交互的主要目的。

6.7 新用户和新流动性提供者的时间分布

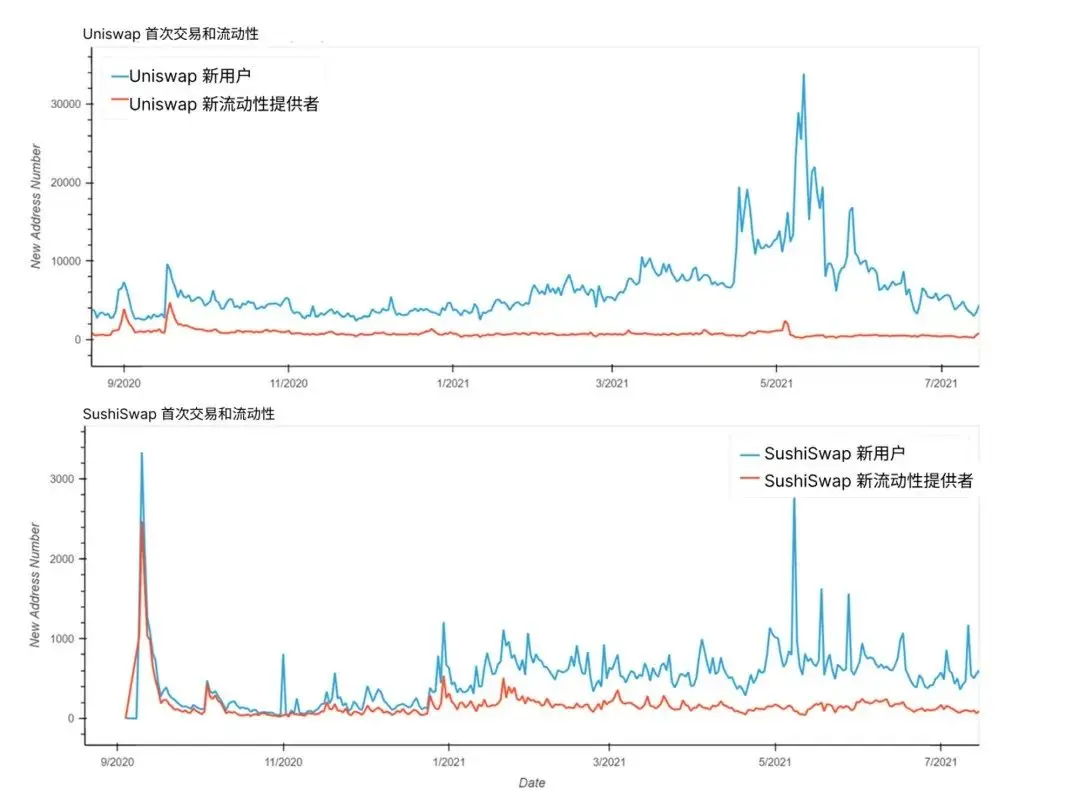

图 4:Uniswap 和 SushiSwap 各自的新用户和流动性提供者

我们从两个 DEX 的交易记录中获取了地址首次与 DEX 交互和首次提供流动性的时间戳,并绘制了上图。尽管有些地址先是作为交易者,后来才成为流动性提供者,但这并不影响我们按日期统计新用户或新流动性提供者的数量,观察他们的时间特征。值得注意的是,Uniswap 和 SushiSwap 的交易量相差很大,导致图中纵坐标的差异,但这并不妨碍我们从趋势中发现有用的信息。

我们可以通过比较图中的新用户和新流动性提供者两条曲线,推断出不同时期用户使用 Uniswap 或 SushiSwap 的动机。

从 Uniswap 的曲线来看,两条曲线的变化不一致,这与 Uniswap 的高交易量相符:大多数用户使用 Uniswap 是为了交易。2020 年 9 月初,吸血鬼攻击期间,新流动性提供者的曲线出现了两个突出的峰值。

相反,SushiSwap 的曲线显示,两条曲线在 2021 年 1 月才趋于一致,这说明 SushiSwap 的大多数用户是为了提供流动性并获取 SUSHI 奖励,而不是为了交易。

此外,我们还可以发现 2020 年 9 月、11 月和 2021 年 1 月、5 月的波动模式。这表明,一些特殊事件,如以太坊价格的上涨或政策的变化,对用户的行为和动机有一定的影响,可以吸引更多的新用户加入。例如,在 2021 年 1 月后,随着 ETH 价格的上涨,Uniswap 和 SushiSwap 的每日新用户数也相应增加,在 2021 年 5 月达到峰值,然后逐渐下降并稳定。这种与区块链市场相关的宏观波动与 DEX 自身的服务和用户利益关系并不密切。

6.8 聚类结果分析

我们根据地址的链上活动,将流动性提供者分成了六类,以分析他们与 DEX 的交互目的。我们分别对 Uniswap 和 SushiSwap 进行了聚类。

可有可无型的流动性提供者是指那些提供了少量流动性,且缺乏参与积极性的地址。在 Uniswap 和 SushiSwap 中,他们分别占 58.1% 和 17.2%。他们的总锁仓价值很低(小于 1000 美元),且操作间隔很大。我们推测,这些地址只是想尝试流动性挖矿,而不愿投入太多资金。

轻型流动性提供者是指那些提供了较多流动性的地址。在 Uniswap 和 SushiSwap 中,他们分别占 18.0% 和 42.2%。轻型流动性提供者可以根据操作频率分为两个子聚类,即不活跃的轻型流动性提供者和活跃的轻型流动性提供者。活跃的轻型流动性提供者与 DEX 的交互更频繁,特别是在 Uniswap。虽然两个 DEX 的轻型流动性提供者和可有可无型流动性提供者的比例不同,但他们的比例之和都超过了 59%,这说明在两个 DEX 中,提供少量流动性的流动性提供者占了绝大多数。此外,SushiSwap 轻型流动性提供者更高的比例表明,长期的治理代币奖励可以吸引更多的小额用户参与流动性挖矿。

中型流动性提供者是指那些提供了较高流动性的地址。在 Uniswap 和 SushiSwap 中,他们分别占 19.9% 和 29.7%。中型流动性提供者进一步细分为追求风险的中流动性提供者和规避风险的中型流动性提供者。两种中型流动性提供者的流动性分布值相似,但操作次数不同。具体来说,规避风险的中型流动性提供者由于担心潜在损失而更为谨慎或消极。然而,追求风险的中型流动性提供者喜欢在多个 DEX 中提供流动性,以获取高年化收益率的治理代币奖励,即使他们可能面临暂时性损失或资金被盗的风险。

重型流动性提供者是指那些提供了大量流动性的地址。在两个 DEX 中,他们的比例最低,分别占 4.6% 和 11%。他们在 DEX 中的流动性规模很大,例如,地址 0xf0fc 在 Uniswap 中提供了超过 1400 万 USDC 和 7861 ETH,当时价值接近 3000 万美元。此外,与追求风险的中型流动性提供者相比,这些地址的操作频率更低,这表明他们更倾向于追求长期的佣金收入,他们的决策不太受其他外部因素的影响。

6.9 Uniswap 中的流动性提供者行为

本节中,我们收集了在特定时期操作流动性或调用特殊合约的 Uniswap 流动性提供者地址列表。该时期从 8 月 28 日开始,到 11 月 18 日 Uniswap 停止 UNI 代币激励结束。

由于 SushiSwap 推出了 Masterchef 合约,让用户可以质押 UNI-V2 代币赚取 SUSHI,许多新地址涌入 Uniswap 提供流动性,以获得 UNI-V2 代币。在短短十天内,Uniswap 的流动性提供者增量是前三个月总和的近十倍。在这些新流动性提供者中,重型流动性提供者和中型流动性提供者的比例远高于回流流动性提供者。我们发现,在 8 月 28 日至 9 月 8 日期间,超过一半的流动性提供者将他们的 UNI-V2 代币质押给 MasterChef,以获取更多的 SUSHI,而回流流动性提供者中只有不到 5% 的流动性提供者这样做。我们推测,这是因为可有可无流动性提供者在回流流动性提供者中占比较高,这些流动性提供者不太活跃,也不太提供流动性。因此,他们可能对市场信息不敏感,也不关心 SUSHI,因为他们的资本投入较少,无法获得大量 SUSHI。

接下来的阶段,我们注意到近一半赚取 SUSHI 的地址在未来两个月内撤出了流动性。根据撤资时间,我们将其分为两个时期:9 月 9 日至 9 月 17 日(时期 A);和 9 月 18 日至 11 月 18 日(时期 B)。首先,26.7% 的流动性提供者选择在时期 A 撤出流动性。其中 57.7% 是中型流动性提供者和重型流动性提供者。我们认为,这部分流动性提供者对市场最敏感,也最看重流动性收益,他们只在收益率较高的时期提供流动性。其次,21.2% 的地址选择在时期 B 从 SushiSwap 撤出流动性。我们推测,这是因为 Uniswap 在 9 月 18 日发布了 UNI 并开启了流动性挖矿,Uniswap 的高日交易量带来的交易费收入和更高的年化收益率迅速吸引回了部分从 SushiSwap 流出的流动性提供者。最后,在 11 月 18 日 UNI 停止发行后,该群体中只有极少数地址通过调用 Migrator 合约将流动性迁移到 SushiSwap。

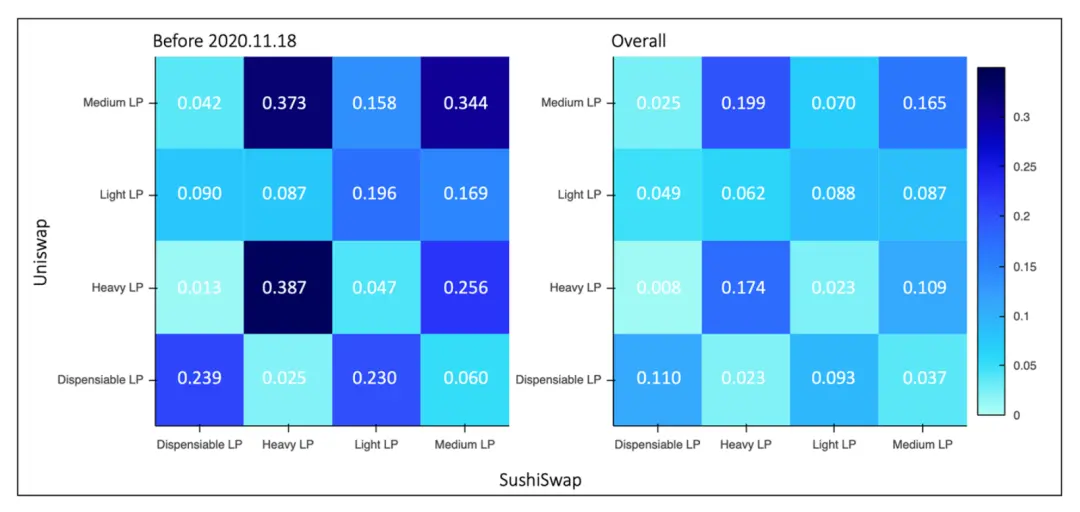

6.10 重叠地址

Uniswap 和 SushiSwap 分别有 297,345 和 43,705 个独立地址曾提供流动性,其中有 27,521 个地址同时为两个交易所提供流动性。本节将分析这些重叠地址的聚类特征。

图 5:2020 年 9 月 8 日到 2020 年 11 月 18 日,

和 2020 年 9 月 8 日到 2021 年 7 月 18 日

SushiSwap 聚类中重叠地址的短期和长期变化

数据展示了 SushiSwap 聚类中重叠地址的短期和长期变化。2020 年 9 月初,SushiSwap 发起了吸血鬼攻击,但这一优势在 Uniswap 开启流动性挖矿和 UNI 后很快消失。截至 2020 年 11 月,我们可以看到 Uniswap 和 SushiSwap 流动性提供者之间在 SushiSwap 的前两个月有很大的重叠。具体而言,87.2% 的 SushiSwap 重型流动性提供者具有重叠地址,其中 76% 被归类为 Uniswap 的中型流动性提供者和重型流动性提供者。然而,在 SushiSwap 发布近一年后,2021 年 7 月 18 日的数据显示,重叠地址的比例下降了,其中 SushiSwap 重型流动性提供者的重叠率下降了 41.4%。因此,我们可以得出,SushiSwap 通过长期的 SUSHI 激励,在近一年的时间里逐渐培养了专属的稳定流动性提供者群体。

7. 结论

我们证实,在流动性挖矿中添加治理代币对不同类型的流动性提供者有不同的吸引力。

根据聚类结果,以 SushiSwap 为例,我们发现超过 50% 的重流动性提供者和中流动性提供者会在短时间内撤出资金。我们总结出这种现象背后的两个原因:

1) 来自竞争对手(Uniswap)的高额奖励;

2) 奖励的年化收益率随时间下降。

因此,以添加治理代币的形式奖励在协议早期阶段效果不佳。

我们发现,流动性挖矿中最活跃的参与者不是资金最多的,而是资金适中的地址。这种现象的原因是这组地址主观上对追求利益和奖励的动机最强烈,因此我们推断治理代币等激励对他们的吸引力应该最大。

从更宏观的角度看,所有这些关于治理代币影响的担忧表明,它没有发挥设计的治理价值,而是被资金相对充裕的投机者作为套利工具使用,没有对协议发展产生积极影响。但是,同时我们注意到,治理能力的怠慢并没有削弱它对用户的吸引力。通过比较两阶段 SushiSwap 和 Uniswap 的重叠流动性提供者比率,我们发现 SushiSwap 通过长期的治理代币发行和业务创新不断扩展,逐渐获得了稳定的用户群和规模。

8. 未来

协议常通过在流动性挖矿中添加治理代币来吸引用户。我们的分析结果显示,这种方法虽然能在短期内吸引更多用户,但难以留住他们。因此,协议应该寻求其他吸引用户的方式,如降低交易成本和提供更便捷的功能。

另外,治理代币是社区自治的基础,也是任何 Web 3.0 协议的重要组成部分。流动性挖矿作为分发治理代币的先驱,只能鼓励流动性提供者进行被动参与,而不是主动贡献。我们意识到,像不断上涨的 gas 费和足够的流动性等更高的参与门槛会阻碍资金不足的流动性提供者。因此,探索新的治理代币分配方式对于 Web 3.0 社区至关重要。去中心化社区需要探索新的激励机制,可以主动激励成员参与治理。例如,参与者可以提出与协议发展相关的建议,如果社区采纳这些建议,提议者将获得治理代币的奖励。未来的研究可以探索、建模和评估优化的治理机制,以建立更好的去中心化社区。