融资 1400 万美元,解析 EthenaLabs(USDe)机制、风险与展望

原文标题:Stablecoin Evolution: USDe's Impact on Decentralized Finance

原文来源:Greythorn Asset Management

· 项目名称:EthenaLabs

· 网络:以太坊 L1

· 当前 TVL(总锁定价值):4.1 亿美元

· 项目类型:CDP(Collateralized Debt Position)

· 代号:$USDe & $ENA

· 加密货币排名:#NA

· 市值:NA

· 完全稀释后市值(FDV):NA

· 流通供应量:NA

· 总供应量:NA

引言

随着 Terra 及其相关的 UST 和 Anchor 协议在 2022 年崩溃后,人们对去中心化稳定币的兴趣骤减。当然,随着 Web3 的持续发展,板块之间不断轮动、日新月异。现在,Greythorn 团队看到像 Prisma、Liquity 和 Lybra 这样的项目正处于 LSD/CDP 领域创新的前沿。与此同时,Maker 和 Curve 在总锁定价值(TVL)方面保持不变。

许多专家正在质疑 EthenaLabs 的新项目 USDe 是否能够在避免投资者进入类似于 Anchor 的情况下,还能保持其 ~27% 的年化收益率(APY)。

EthenaLabs 在 2023 年 7 月 12 日宣布其融资后,重新点燃了 Defi 的热情,使用 LST(stETH)创建与美元挂钩的数字货币。当然,这引发了一个思考:它是否会充分利用以太坊的 Layer 1 和 Layer 2,或者它会延续 LUNA,成为加密市场的下一个重大失败?

为什么 USDe 和稳定币很重要?

稳定币已成为去中心化货币市场的关键参与者,显著影响市场动态。它们是现货和期货市场交易的重要组成部分,无论是在中心化还是去中心化平台上,稳定币都在支持交易和增加加密市场稳定性这两个方面起到了重要作用,尤其是在加密市场不断波动的背景下。

近两年,稳定币领域实现了显著增长,今年链上交易额超过9.4 万亿美元;在 DeFi 中占前五大资产中的两个,占总锁定价值(TVL)的 40% 以上。它们主导了交易,数据显示超过 90% 的订单簿交易和超过 79% 的链上交易涉及稳定币。

来源: X: Route2FI

AllianceBernstein,一家拥有 7250 亿美元资产管理规模(AUM)的全球领先资产管理公司,预测稳定币市场规模到 2028 年可能达到 2.8 万亿美元。这一预测表明,从目前的 1380 亿美元市值(之前达到过 1870 亿美元的峰值)将有巨大的增长机会。

稳定币日益增长的接受度和它在中心化和去中心化环境中的一致表现展现了它们在加密生态系统中不可或缺的作用。乐观预计,其赛道增长的潜力高达 2000%,这为投资者和市场参与者展现了与像 EthenaLabs 的 USDe 这样的项目互动的重大机会。

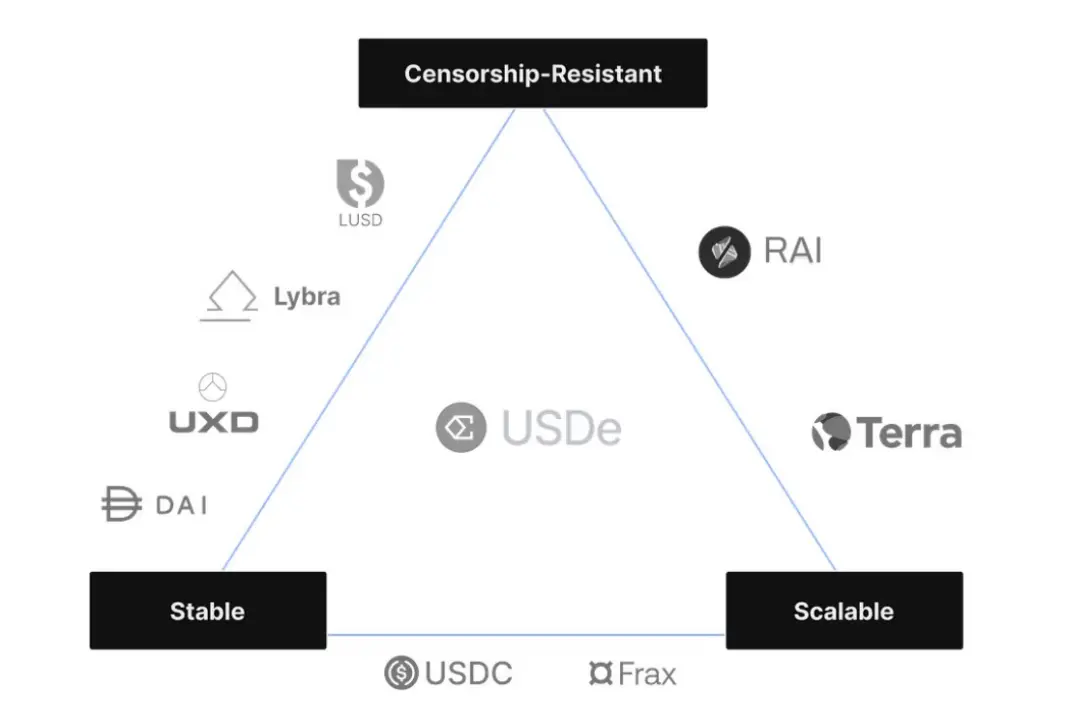

具体而言,USDe 旨在通过提供一个抗审查、可扩展且稳定的市场选项来满足这一日益增长的需求。

项目概述

EthenaLabs 从 Arthur Hayes 的「Dust to Crust」文章中获得灵感,致力于创建一个衍生品支持的稳定币,解决加密货币对传统银行依赖的重大问题。它们的目标是为广泛的受众提供一个去中心化、无需许可的储蓄产品。EthenaLabs 的合成美元 USDe 旨在成为第一个加密原生、抗审查、可扩展且稳定的金融解决方案,通过对抵押的以太坊进行 Delta 对冲实现。

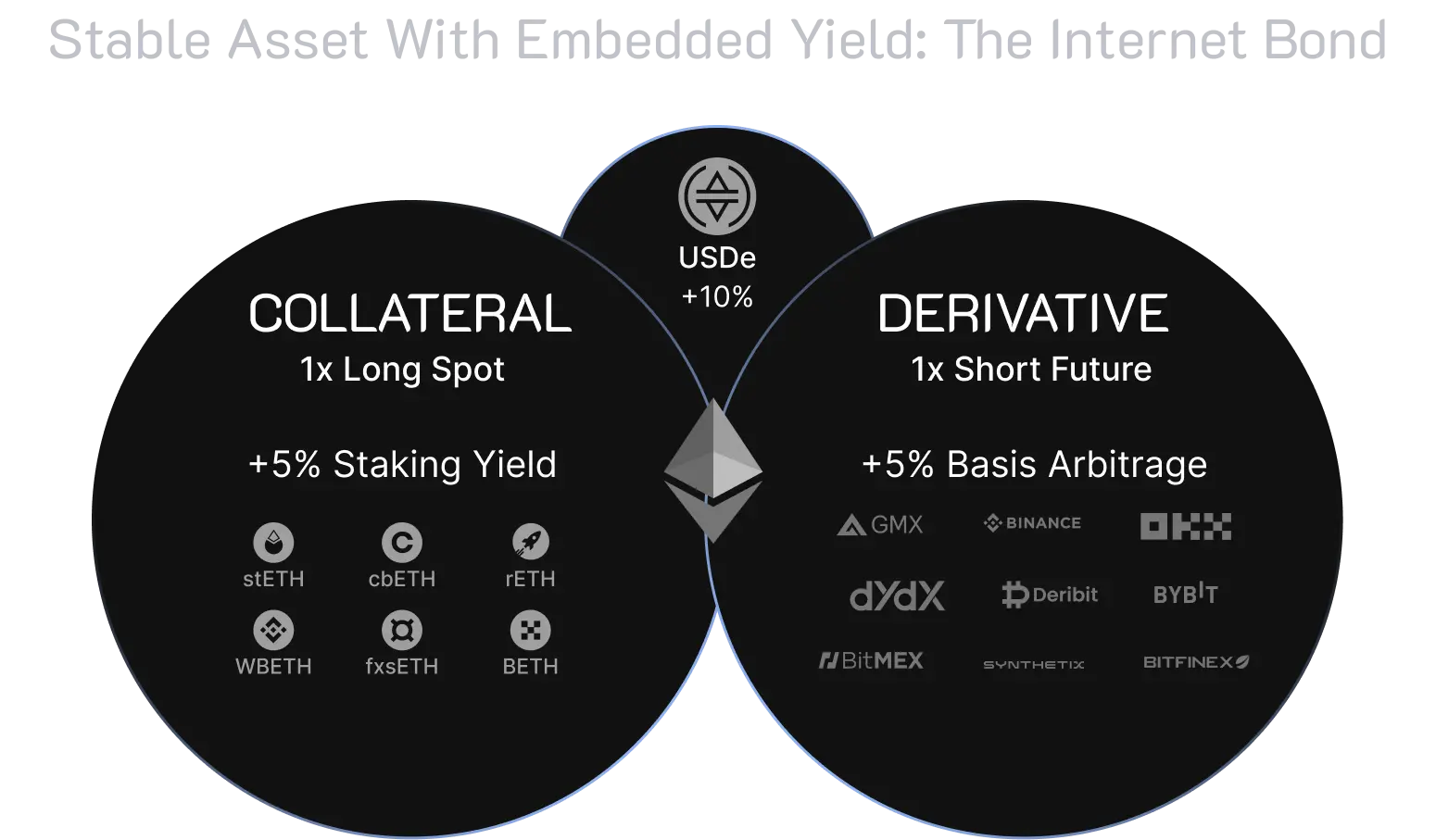

EthenaLabs 计划引入他们称之为「互联网债券(Internet Bond)」的产品,与 USDe 一起。根据EthenaLabs Gitbook,这将是一个基于抵押的以太坊回报并利用永续合约和期货市场中的资金和基差差异的加密原生、可产生收益的、以美元计价的储蓄工具。

EthenaLabs 以其独特的使命和创新方法脱颖而出。与其他 CDP 项目(如 Maker 的 DAI、Liquity 的 LUSD 和 Curve 的 crvUSD)不同,EthenaLabs 的 USDe 通过两种主要策略产生其 USD 价值和收益:

利用 stETH 及其固有收益。

采取 ETH 空头头寸以平衡 Delta 并利用永续/期货资金率。

这种策略允许协议合成创建一个 Delta 中性的 CDP,将 stETH 的现货存款与通过与 ByBit、Binance 等 CEX 的合作建立的相应空头头寸结合起来。

持有 Ethena 的 sUSDe(抵押的 USDe)本质上成为一种基差交易(basis trade),将现货 stETH 位置与市场上的空头 ETH 位置相平衡。这种设置为用户提供了这些头寸之间收益差异的曝光,目前产生的大约收益率为 ~27%。

来源: EthenaLabs Gitbook

USDe:关键风险及 EthenaLabs 的缓解措施

在深入研究抵押 USDe 的风险与回报分析之前,重要的是要解决与 EthenaLabs 相关的几个潜在风险:

● 托管风险

EthenaLabs使用「场外结算」(OES)提供商来托管资产,这就产生了对这些提供商运营能力的依赖。执行存款、提款和交换等关键功能的挑战可能会影响协议的效率和 USDe 的铸造/赎回功能。

缓解策略:多元化托管提供商:EthenaLabs 通过在多个 OES 提供商之间分散抵押品来有效管理集中风险,从而最小化风险。

● 中心化交易所(CEX)风险

协议在中心化交易所(例如 Binance、Bybit)上使用衍生品来平衡抵押品的 Delta,如果交易所突然不可用,会带来风险。

缓解策略:多元化 CEX 通道:通过多元化持有资产的交易所,EthenaLabs 降低了任何单一交易所失败的风险。

● 抵押风险

抵押资产(stETH)与永续期货头寸中的基础资产(ETH)之间的差异引入了「抵押品风险」。LST 中的重大错误可能会导致流动性问题。

缓解策略:积极监控和合作伙伴关系。EthenaLabs 积极监控 stETH 的链上完整性,并与流动性来源保持联系,必要时准备更换抵押品。

● 清算风险

在短 ETHUSD 和 ETHUSDT 头寸中抵押 stETH 引入了清算风险,如果 ETH 与 stETH 的价差显著扩大。

缓解策略:系统性抵押品管理:EthenaLabs 有关于重新平衡抵押品、转移资产和利用保险基金来防范清算风险的流程。

i. 系统性抵押品重新平衡

Ethena 将在任一风险情景发生时系统性地委派额外抵押品,以改善我们对冲头寸的保证金位置。

ii. 转移资产和循环抵押品

Ethena 能够临时在交易所之间循环委派抵押品以支持特定情况。

iii. 保险基金部署

Ethena 有能力迅速部署保险基金以支持交易所上的对冲头寸。

iv. 保护抵押品价值

在发生极端情况,如抵押的以太坊资产中的关键智能合约缺陷时,Ethena 将立即采取措施降低风险,唯一动机是保护抵押品的价值。这包括关闭对冲衍生品头寸以避免清算风险成为关注点,以及将受影响资产转换为另一资产。

● 资金风险

持续的负资金率可能会降低 Ethena 的收益。

缓解策略:保险基金作为收益保护者:保险基金在综合收益为负时充当安全网,确保抵押品的稳定性。

● 抵押提取队列/削减风险(SLASHING RISK)

ETH 提取可能出现长队列,这可能对 stETH 产生消极影响。

缓解策略:这主要取决于 stETH 和 Lido 的表现,EthenaLabs 没有直接的缓解策略。

● 监管风险

对 USDT、USDC 和 DeFi 监管控制的担忧可能会影响 USDe 在总锁定价值(TVL)方面的增长,包括用户吸引和留存的困难。

缓解策略:基于欧盟的运营与 MiCA 许可:通过旨在根据欧盟的 MiCA 法规运营,EthenaLabs 将自己置于有效适应监管变化的位置,减少潜在法律变动的影响。

EthenaLabs 已经开发出一套全面的方法来管理其运营中的各种风险,强调了多元化、积极监控和战略规划对保护协议及其用户的重要性。

与 Anchor 的比较:收益是否值得?

鼓励投资者进行自己的研究,尤其是在考虑 USDe 时,后者提供了约 27% 的高稳定币收益率。这种收益率与 Anchor 协议的情况相提并论,凸显了市场中的系统性风险,即单一协议的失败可能导致更广泛的金融动荡。

Anchor 的下跌主要是由于 UST 设计中固有的风险,这些风险依赖于与 Luna 价格相关的反射性机制。如果 Luna 的价格显著下跌,就会冒着 UST 灾难性贬值的风险。Anchor 基于固定的 Terra 比率向借款人提供 UST(或 aUST)收益,无论市场条件如何,承诺年化率为 19.45%。

此外,Anchor 的「真实收益」,来自抵押的 bAssets,只有约 5.81%,远低于支付率。这种差异,加上它对 Luna 表现的依赖,为金融危机埋下了伏笔。

对于希望了解更多关于 Luna 和 UST 崩溃的信息,包括 Anchor 机制的人来说,我们之前已经在名为"Demystifying Anchor" 和 "The Collapse of Anchor."的文章中详细介绍过。

对于 USDe,其收益是如何产生的、涉及的风险以及其营销策略与 Anchor 显著不同:

透明化营销:与 Anchor 宣传的「无风险」回报不同,USDe 的营销直接说明了风险和回报。它的收益来源,来自永续合约(perps)和抵押的以太坊(stETH),被清楚地传达,设定了现实的期望。

真实的收益:sUSDe 不承诺不可持续的高存款率。相反,它提供了来自其底层资产的实际收益,避免了以无法由资产收益支持的率激励借款人的陷阱。

避免自我抵押:与一些使用自己的代币作为抵押的模型不同,sUSDe 依赖于 stETH。这种从项目自身代币到像 stETH 这样更稳定资产的抵押基础的转变显著改变了风险动态。重点从与项目代币相关的投机风险转移到 ETH 和 stETH 的更可管理的流动性风险以及其他上述提到的风险。

将 USDe 与 UST 的崩溃进行比较是误导性的,因为它们在风险结构和运营模式上有根本的不同。USDe 投资者的重点应该是了解永续资金、中心化交易所流动性和托管风险的具体情况,而不是 UST 模型中看到的不可持续的高收益策略。

总的来说,与 Terra 的 UST 相比,USDe 在风险缓解和产品结构上提出了一个更为深思熟虑且可能更安全的选项。通过利用本地收益和有效管理来自衍生品来源的风险,USDe 不仅因其收益机会,而且因其战略设计和风险管理实践而脱颖而出。

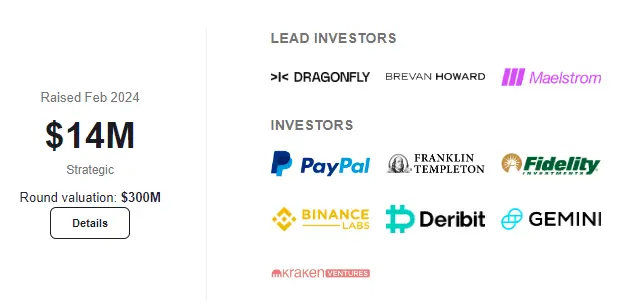

杰出的团队和支持

Ethena 团队在 @leptokurtic_的领导下成功完成了三轮融资,吸引了中心交易所、市场做市商、DeFi 创新者和传统金融机构的大量参与。这种广泛的支持强调了项目的可信度和对生态系统的潜在影响。

在紧迫的 deadline 下,团队展示了卓越的计划和协调能力,确保协议准备好进行主网发布。他们优先考虑风险管理和安全性,在发布前进行了彻底的审计。

来源: ICO Analytics: Ethena

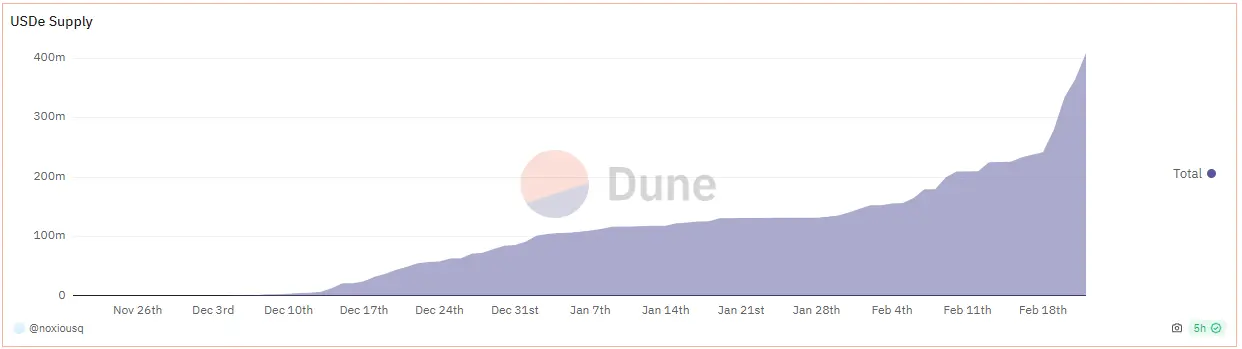

Shard 空投活动的成功显现了市场对去中心化稳定币的兴趣。自 2023 年 12 月初以来,总锁定价值(TVL)增加了 135 倍,达到超过 4.1 亿美元,活动取得了令人印象深刻的开端。

来源: @noxiousq Dune Analytics

这种势头表明,像 USDe 这样的产品需求旺盛,不仅吸引了大量 TVL,还吸引了支持其愿景的投资者的关注。随着 USDe 向前迈进,它旨在引入下一个十亿美元的 TVL 到 DeFi 领域,可能开辟类似于 Luna 周期期间看到的新机会。让人开始思考:这是否标志着去中心化金融中又一个变革性阶段的开始。