深度解读 Jupiter :Solana 历史上最大的空投项目,预估 JUP 潜在空投奖励

原标题:《The Biggest Airdrop in Solana’s History - A Deep Dive on Jupiter》

作者:AYLO,alpha please

编译:Elvin,ChainCatcher

继上一次 Jito 空投取得巨大成功(巅峰价值超过 4.5 亿美元)之后,名单上的下一个空投是 JUP,它是 Jupiter 背后的代币,Jupiter是 Solana 上的一个重要 DeFi 聚合器。

此次空投定于1月 31 日进行,是 Solana 历史上最受期待的空投。

是什么让 Jupiter 与众不同?JUP会兑现其承诺吗?我们应该以什么价格出售?或者我们什么时候应该加仓购买?

在本报告中,我将深入探讨你需要了解的有关 Jupiter 产品线、未来计划以及 JUP 空投带来的潜在机会等所有信息。

Jupiter—Solana上的 DeFi 一站式服务

自 2021年 10月成立以来,Jupiter 始终追求在 Solana 上打造最佳去中心化交易体验的愿景。该平台通过将各种 DeFi功能聚合到一个应用程序中来实现这一目标,并提供最无缝的用户体验。

尽管 Jupiter 最初被设想为交换引擎,但该协议已经发生了重大发展,包括针对不同类型用户的许多不同产品,例如:美元成本平均(DCA)、限价订单、永续交易,以及最近的 launchpad。

在我看来,DCA 工具可能是目前 DeFi 中最好的产品。

来源:Jupiter Exchange

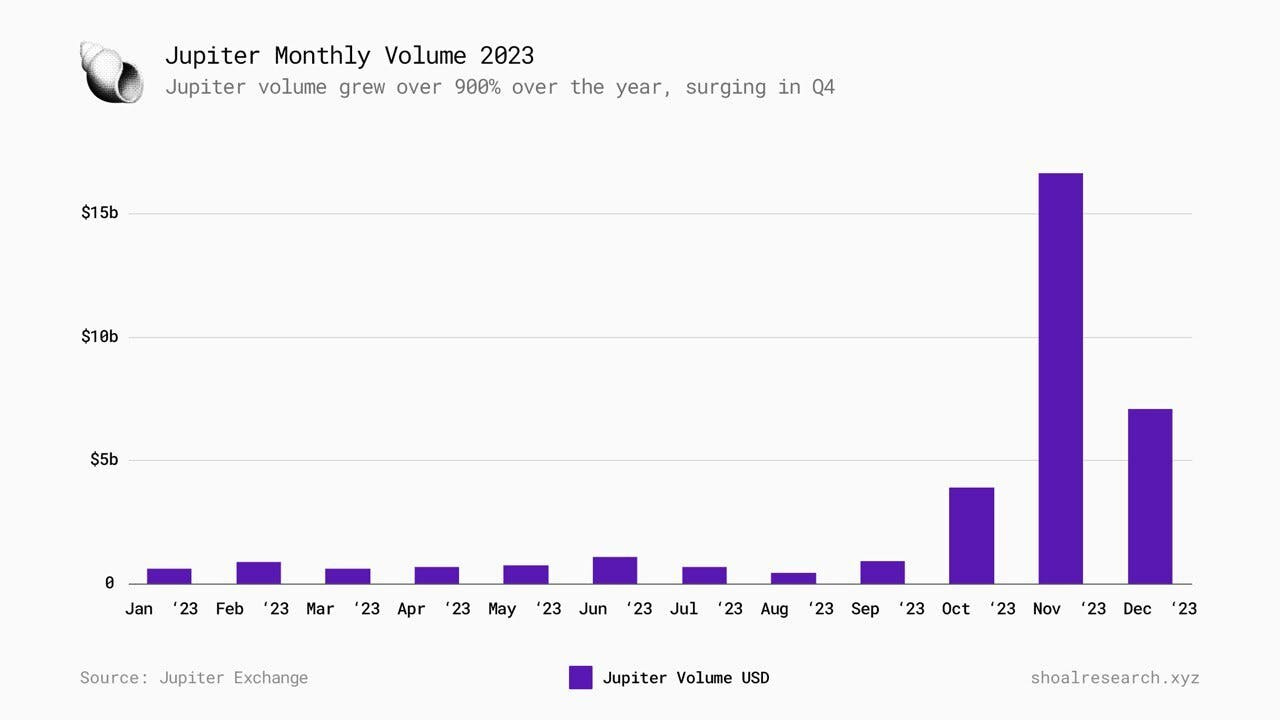

Jupiter 在 2023 年的增长非常出色,每月交易量激增约十倍 ——从1月份的 $650M增加到 12 月份令人印象深刻的 $7.1B。值得注意的是,继 Breakpoint 宣布 JUP 代币之后,11月份的月交易量创下历史新高,月交易量超过160亿美元。

在同样的背景下,Uniswap 的月交易量在同一时间从最低月份的 174 亿美元波动到最高月份的超过 700 亿美元。

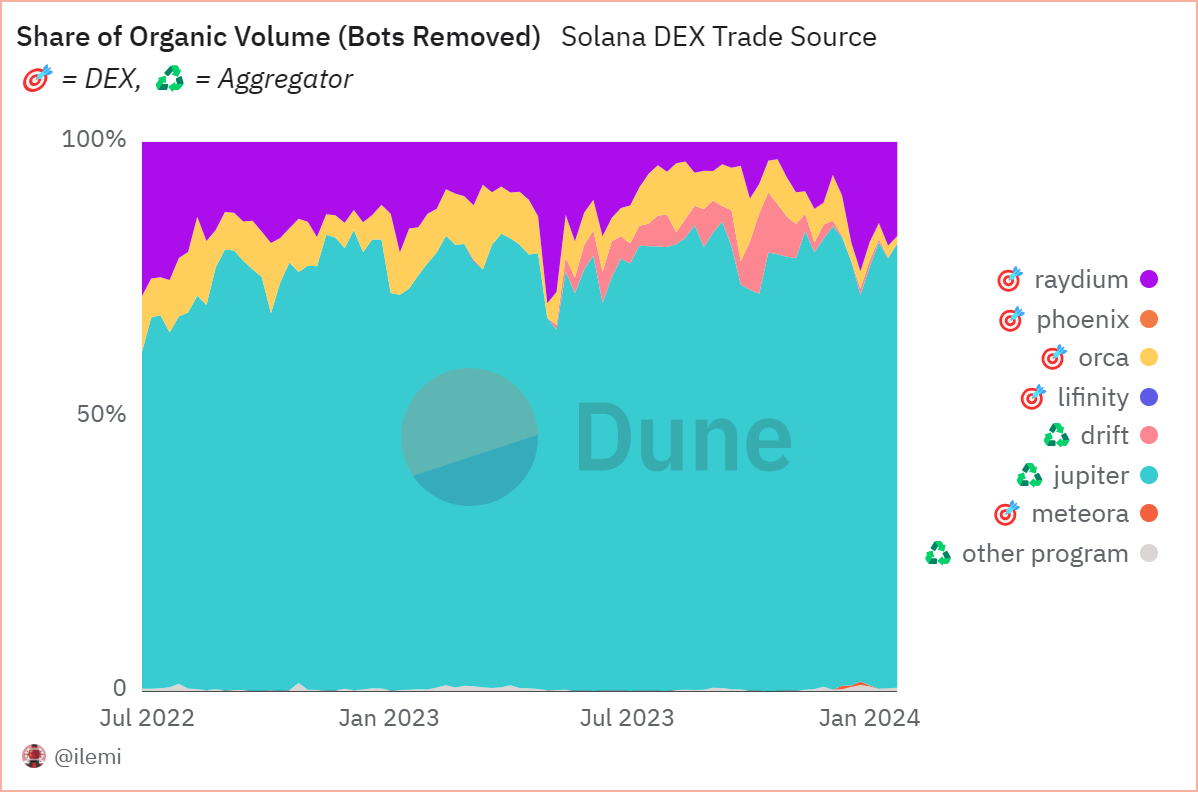

现在,Jupiter 迄今已处理超过 665 亿美元的交易量和超过 120 万笔交易,已成为Solana 生态系统的关键层。它占所有 Solana DEX有机交易量的 70% 以上,成为Solana 零售交易商的重要参考平台。

来源:Dune Analytics

尽管如此,Jupiter 仍致力于持续创新,旨在改进现有功能并推出与其三个主要业务模式支柱相一致的新产品:

- 提供最佳的用户体验

- 最大限度地发挥 Solana 技术能力的潜力

- 改善 Solana 的整体流动性状况

鉴于其独特的地位,我相信 Jupiter 是对两件事的赌注:

- 1. Solana 的长期采用:随着网络活动的回升,2023 年是 Solana 重生的一年。我相信它有能力继续增长并在 L1 市场中占据更大的份额。这可能对木星有利。

- 2. DeFi 成为主流:交易的未来是链上的,甚至像 Larry Fink 这样的大型传统金融机构的首席执行官也开始谈论“每种金融资产的代币化”。因此,认为木星可以促进这转变似乎并不太牵强。

最近宣布的 JUP 代币进一步体现了 Jupiter 朝这个方向迈出的战略步骤。

JUP—DeFi 2.0的象征

JUP 代币标志着 Jupiter 发展和精神的一个重要里程碑。就像 Uniswap 的治理代币 UNI象征着以太坊上的第一波 DeFi 浪潮一样,JUP 渴望体现 Solana上 DeFi 2.0 的精髓。

JUP 被设计为治理代币,将允许持有者影响生态系统的关键方面。这包括对代币本身的关键方面进行投票,例如初始流动性提供的时间、初始铸币后的未来排放以及关键的生态系统举措。

来源: Jupiter exchange

代币的主要目标是:

- 通过吸引新的资本流和用户为 Solana 生态系统注入活力。

- 为推出新的生态系统代币创造动力:JUP准备成为引入更多生态系统代币的化剂。

- 建立强大的分布式 JUP 社区。

正如匿名联合创始人 Meow 所概述的那样,JUP 渴望建立“DAO 历史上最有效、最具前瞻性、去中心化、非内部投票的 DAO”。

此外,JUP的效用将随着时间的推移而发展,具体取决于社区采取的方向。代币未来的潜在用途可能包括:

- 永续交易所费用降低。

- 改进了启动板的访问和分配,

- 自动做市商(AMM)的费用共享。

然而,Meow 已明确表示,在用户群至少达到 10倍之前,他们不会开启收入分成。

代币经济学

代币经济学反映了项日的精神,而Jupiter 的愿景是使其尽可能简单。最大。供应 100亿个JUP,代币分配平均分配给2个冷钱包--团队钱包和社区钱包。团队钱包将用于当前团队的分配、财务和流动性供应,而社区钱包则用于空投和各种早期贡献者。

空投明细

第一轮空投计划于1月 31 日进行,总量的 10%初步分配给社区。空投明细如下:

1.所有钱包均匀分配(2%):

2 亿个代币将平均分配给 2023年11月2日之前使用Jupiter 的所有用户,这相当于每个用户约 200 JUP。

2.基于分数的分层分布,分数基于未调整的数量(7%):

分布大约如下所示:

- 第1层:排名前 2,000 位的用户,每个用户100,000 个代币(预计>1M 交易量)

- 第2层:接下来的 10.000 个用户,每个用户 20,000个代币(预计>100K 交易量)

- 第3层:接下来的 50,000 个用户,每个用户3,000 个代币(预计>10K 交易量)

- 第4层:接下来的 150,000 个用户,每个用户1,000 个代币(预计 >1K 交易量)

3. Discord、Twitter、开发者上的社区成员(1%):

1亿枚代币将分配给最有价值的贡献者和社区成员。

未来还会有三轮空投。

JUP 代币估值—与 JTO 对比

新空投出现的一个常见问题是确定代币的公允价值。

虽然 JUP 没有直接的方法来回答这个问题,但一种方法可能是根据 Solana 上最近的空投项目 JTO 代币来进行比较分析。

JTO 是 Jito lab 的治理代币,Jito lab 是一个基于 Solana 的流动质押平台。此次空投将10% 的 JTO 供应量分发给了约 10,000 名用户。空投最高峰时的价值超过 4.5 亿美元。

JTO价格分析

使用 Binance 上首次报价(在最初的市场波动之后)2.13 美元的参考价格(RefPrice),这是 JTO 上线后价格走势的总结:

来源:Binance

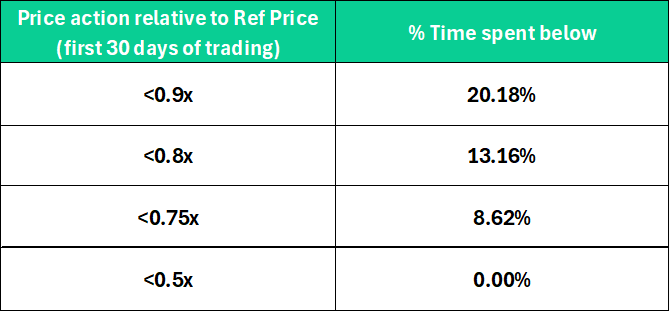

从这个表中可以看出一些趋势:

最初,在第一个交易日,代币价格出现了从 1.74 美元到 3.77 美元的剧烈波动。此外,该价格 83%的时间都高于最初报价 2.13 美元

此外,值得注意的是,第一周的交易对JTO来说确实是积极的。该代币的交易价格在 97% 以上的时间都高于其参考价格,并达到 4.45 美元的历史高点 (ATH)。

现在看看在不同价格区域花费的时间百分比,我们发现JTO 并没有在其 ATH 水平上花费大量时间,因为只有 0.18%的时间花费在参考价格 2.13 美元的 2倍以上。

此外,我们还看到JTO 相对于首次报价没有出现超过 50%的回撤。此外,它只有大约8.6% 的时间处于高于 25% 的回撤状态。

虽然 JUP 的价格走势不一定反映JTO 的路径,但您可以做出一些假设:

- JUP 的首个交易日预计将大幅波动,可能为短线交易者提供机会。

- JUP的推出可能会引起极大的兴奋,并可能在交易的第一周达到局部峰值。快速上涨,超过最初报价的两倍,可能预示着卖出机会。

- 相反,如果价格较初始报价下降超过 50%,则可能被视为买入机会。

“超买”指标— JTO FDV/LDO FDV 比率

Jito 与 Lido 协议类似。他们的主要区别是 Jito 在 Solana 上,而 Lido 在以太坊上。因此,当JTO 推出时,一种合理的代币定价方法涉及査看JTO 完全稀释估值(FDV)和LDO(Lido 的治理代币)FDV 之间的关系。通过这种比较,我们可以了解市场对ITO相对于以太坊上的同类产品的估值。

这是自 JTO 成立以来随时间变化的 JTO FDV /LDO FDV 比率:

我们观察到,JTO 上线后,交易价格迅速高于LDOFDV,达到接近 1.9的比率,是LDO FDV 的两倍。然而,这种飙升可能反映出市场的兴奋达到顶峰,市场很快将 JTO重新定价至较低水平。在接下来的几周里,ITO与LDO FDV比率呈下降趋势,直至0.4 关口,随后强劲反弹至 0.7-0.8水平。到目前为止,市场似乎终于在这个范围内确定了一个公允价值。这与过去几个月的平均值 0.9 非常吻合。

我们可以得出结论,对于JTO,该比率超过 1.6 代表明显的超买信号,而 0.4则代表强烈的超卖信号。

将此估值应用于 JUP

就像LDO作为JTO的相对对等体一样,我们需要为以太坊上的JUP找到比较的锚点。

鉴于 Jupiter 作为 Solana 上最大的去中心化交易所(DEX)运营,具有自动做市商(AMM)、DCA、永续交易和 Launchpad 机会等功能,在以太坊上找到具有可比范围的单一项目具有挑战性。因此,我认为 Uniswap、dydX 和 DAO Maker 的组合可以被解释为与JUP 最接近的同行。因此,可以将它们的完全稀释估值(FDV)相加进行比较。截至撰写本文时,UNI、dYdX 和 MKR 各自代币的 FDV 总额约为 100.4 亿美元。

我们可以利用这个组合的 FDV 数据,以及 JTO/LDO FDV 比率的各个关键水平,来估计不同场景下的 JUP 价格。

来源:Binance

通过采用相同的相对估值分析,我们可以获得这些关键价格水平来改善空投决策:

但值得注意的是,JTO 与 Solana 的每日 Beta 值相对较高,为 0.86。因此,JTO 的价格变动与 Solana 的价格变动密切相关,并且JUP 很可能也会遵循相同的模式。因此,当前的市场状况可以显着影响本次空投产生的炒作。

截至撰写本文时,Solana 的交易价格为80-82美元,低于 120-130 美元的水平。这意味着下跌超过 30%,表明市场状况可能不会像 JTO 空投期间那样乐观。

将 JTO 空投前一个月与最近的 SOL 价格进行比较时,可以明显看出市场状况发生了变化。因此,认为这可能对JUP 的价格产生负面影响似乎是合理的。

潜在空投奖励

这次空投能和JTO的空投一样大吗?我们一起来分析一下吧。

如果我们参考每个级别给予的不同奖励,我们可以得出给定价格下JUP的潜在空投潜力:

来源:Jupiter Exchange

相比之下,这就是不同级别和不同关键价格的 JTO 奖励:

来源:Jito Labs

即使以 1.323 美元的历史最低价格计算,每个级别的JTO 空投规模也高于 JUP 空投的潜在奖励,即使价格为2美元,也超过了我们对JUP 的估值(20,000 美元对/s 2,000 美元)。

举例来说,为了使最低的JUP 等级能够以历史低价与最低的JTO 等级的奖励相匹配,JUP 的交易价格需要超过 20 美元。这意味着 FDV为2000 亿美元,这个数字完全不现实。

然而,必须强调的是,JTO 空投仅集中在 10,000名用户中,而JUP 则将其代币分发给近 100万用户。这也意味着有许多买家在JTO 旁观,希望获得曝光,而JUP 的分布范围很广,因此最初的买家可能会较少。

市场也没有预料到 JTO 最终会达到如此大的市值,而且似乎对JUP的预期非常大,因此这也是应该考虑的一个关键差异。当每个人都期待同样的事情时,结果很少会这样。

因此,尽管 JUP 空投可能不会像 JTO 空投那样为个人用户提供丰厚的奖励,但其对更大用户群的更广泛影响使其成为 Solana 迄今为止至关重要的、可能是最重要的空投之一。

我们很有可能看到在 JUP 空投后链上活性的显著增加。对于许多人来说,这将起到纾困支票的作用,对于 Degens 来说,他们的风格会更加激进,往往会用他们认为来自JUP的“免费资金”追逐更高回报。

最后,随着人们将 JUP 获利回吐到 SOL 中,SOL 也可能受益于购买压力的增加,但很明显,市场在短期内的看涨程度要低得多,因此很难衡量SOL在较低时间框架内的表现如何。