MT Capital Insight:应用链迁移和经济模型更新 推动 DYDX 飞轮增长

作者:Severin,感谢 @0X_IanWu 在本文中提供的深度指导建议

TL;DR

dYdX 代币经济模型更新使得团队、早期投资机构等代币持有者必须质押 DYDX 代币才能捕获 dYdX 的手续费收入。这将提高 DYDX 的质押率、减少流通中的 DYDX,避免大量的代币抛售,提高 DYDX 的价值捕获能力。

dYdX 向应用链的迁移避免了与 StarkWare 进行利润再分配,应用链带来的性能提升与可定制化程度的提高也能够强化市场对于 dYdX 的未来表现预期。

dYdX 新推出的早期激励计划、Noble 即将上线的原生 USDC 以及近期二级市场流动性与波动率的大幅提高都会利好 dYdX 基本面的发展。

12 月会迎来天量的代币解锁,但我们预计这并不会造成大量的代币抛售,团队和早期投资机构有可能会选择以质押代币的形式捕获 dYdX 的增长预期。

引言:

dYdX 近期完成了从 StarkWare 到 Cosmos 应用链的迁移,并于 11 月 13 日 完成了第一笔交易。dYdX 也更新了 V4 的代币经济模型, 赋予了 DYDX 更强的价值捕获能力。我们预计在这两个事件的双重影响下,dYdX 的基本面将得到较大的改善,DYDX 也能够捕获更大的二级市场涨幅。

代币经济模型更新赋能 DYDX 的价值捕获能力

- dYdX 收入归持币质押者

- dYdX 创始人 Antonio 宣布 dYdX Trading Inc. 已正式成为一家公共利益公司(Public Benefit Corporation),不会从 dYdX V4 的运营或交易中产生费用收入。dYdX Chain 将把所有协议费用,包括 USDC 计价的交易费和 DYDX 计价的 Gas 费分配给验证者和质押者。值得注意的是,dYdX 团队也需要质押代币才能获得 dYdX 的费用收益,这也一定程度上避免了手持大量代币的团队抛售砸盘。dYdX 目前的年均收入约为 $105.47m,协议收入在验证者和质押者间分配将提高 DYDX 的价值捕获能力。

DYDX 代币模型更新

此前,DYDX 代币主要用于协议治理、手续费折扣减免以及质押捕获代币通胀激励。dYdX V4 对协议治理和质押模块进行了改动,扩大了代币治理权限,并让代币质押者能够捕获真实收益。

首先,DYDX 持有者现在能够对 dYdX 的关键参数和关键功能模块进行投票治理,包括但不限于交易费率参数、交易奖励机制、第三方价格源、添加/移除现有市场等。治理权限的扩大使得 DYDX 持有者能够根据市场需求,动态地调节交易参数、协议功能以适应市场变化,让治理权变得更有价值。

其次,DYDX 持有者质押代币将获得以交易费和 Gas 费组成的收益来源,而不再是此前的代币通胀激励,这将会提高质押者的真实收益率。DYDX 代币也将从矿币变成具有价值捕获能力、财富效应和治理权利的 dYdX Chain 通用代币。dYdX 交易量的提高,基本面的改善会提高 dYdX 的费用收入,放大对 DYDX 持有者质押代币的吸引力。这一过程又会进一步减少流通中的 DYDX 代币,放大市场对于 DYDX 代币的需求,促进代币的价格上涨,形成正向的上升飞轮。

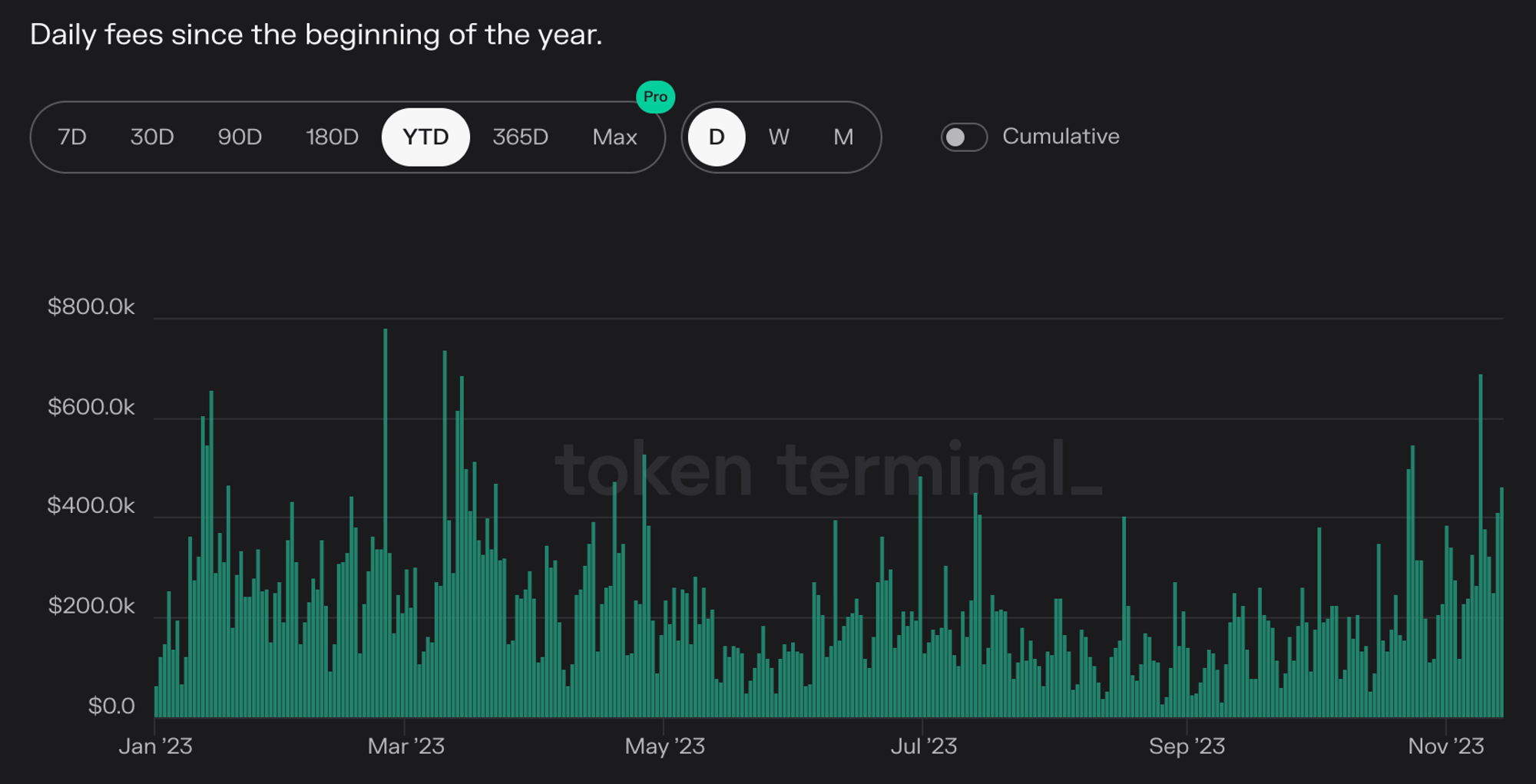

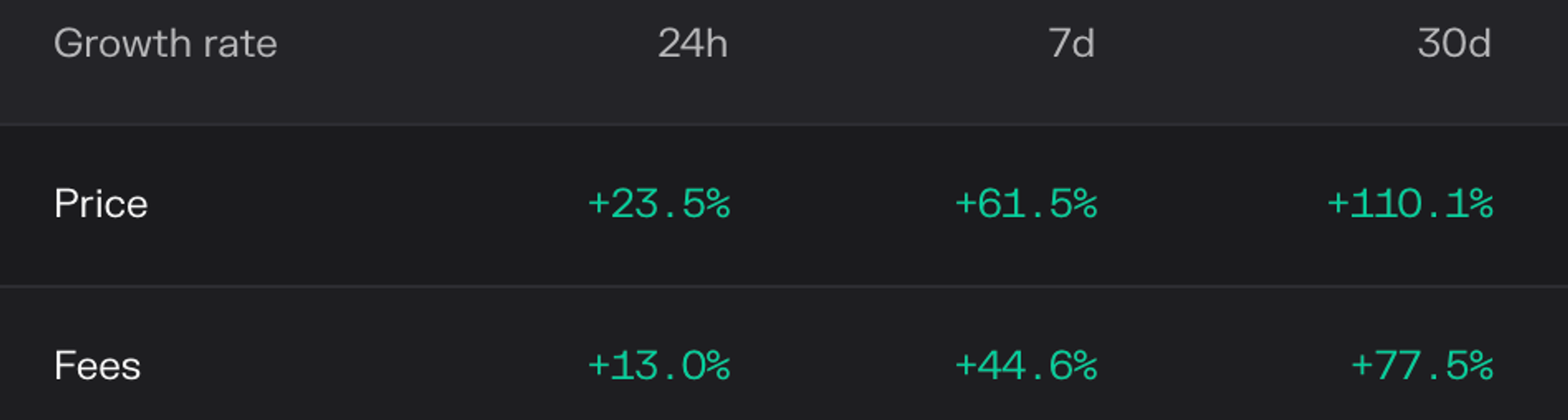

上图为 DYDX 代币模型仍未修改的代币价格与协议费用表现情况。我们预计新的代币模型将进一步强化代币价格与协议费用的增长

应用链迁移强化 dYdX 的未来表现预期

1. 追求比肩 CEX 的更高的性能

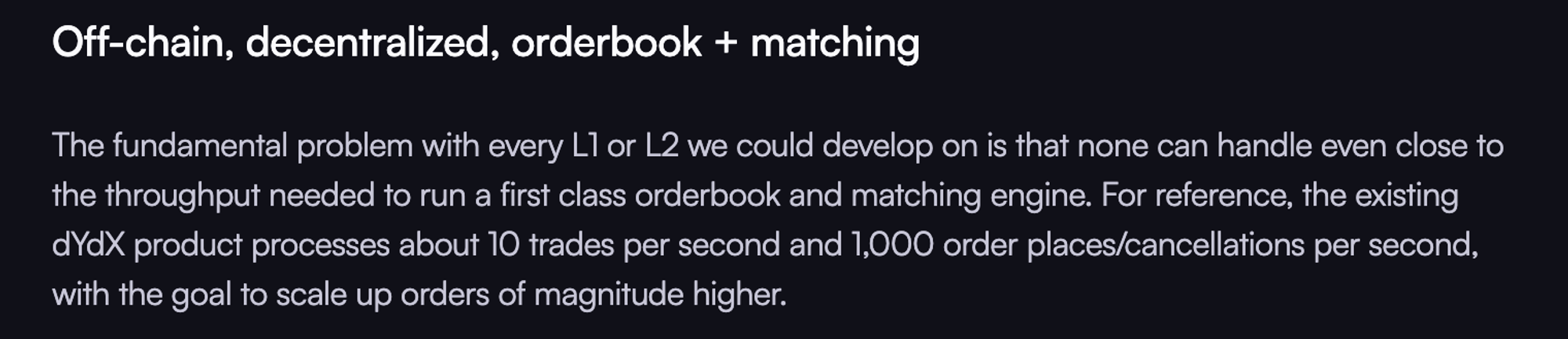

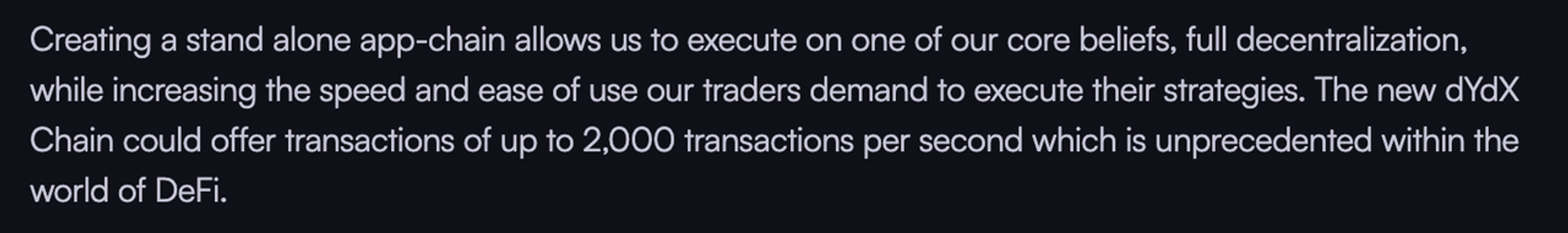

dYdX 离开 StarkWare 的重要原因之一即 StarkWare 升级过,现有的性能表现以及成本开销不足以支撑 dYdX 想要比肩中心化交易所的增长规划。而特制的应用链使 dYdX 不必与其他协议竞争,可以独享应用链的性能,降低链上交易成本,更好地满足 dYdX 对于订单簿和匹配引擎的高 TPS 需求。dYdX 迁移前每秒仅能处理大约 10 笔交易以及 1000 笔下单/撤单请求,而迁移后,dYdX 每秒能够处理最高 2000 笔交易。除性能提升外,dYdX 独立后也不再需要与 StarkWare 进行利润分配,这将大幅提高开篇所提到的质押者对于协议未来收入分配的预期所得。

2. 定制化应用链带来更好的交易体验

迁移至应用链的另一大好处是 dYdX 能够对区块链、验证节点的工作流程实现更高的可定制性以满足去中心化衍生品交易的需求。

在 dYdX v4 中,每个验证节点将运行一个内存中的订单簿,该订单簿在链下永远不会达成共识。下单和撤单将通过网络进行传播,只有实时匹配成功并得到共识确认的交易才会最终被提交到区块链上,以保证每个验证节点存储的订单簿数据都是统一的。基于上述的运作逻辑,用户下单和撤单的行为都属于链下行为,无需支付 Gas 费。只有在订单匹配交易完成上链时,用户才需要支付订单完成的 Gas 费。

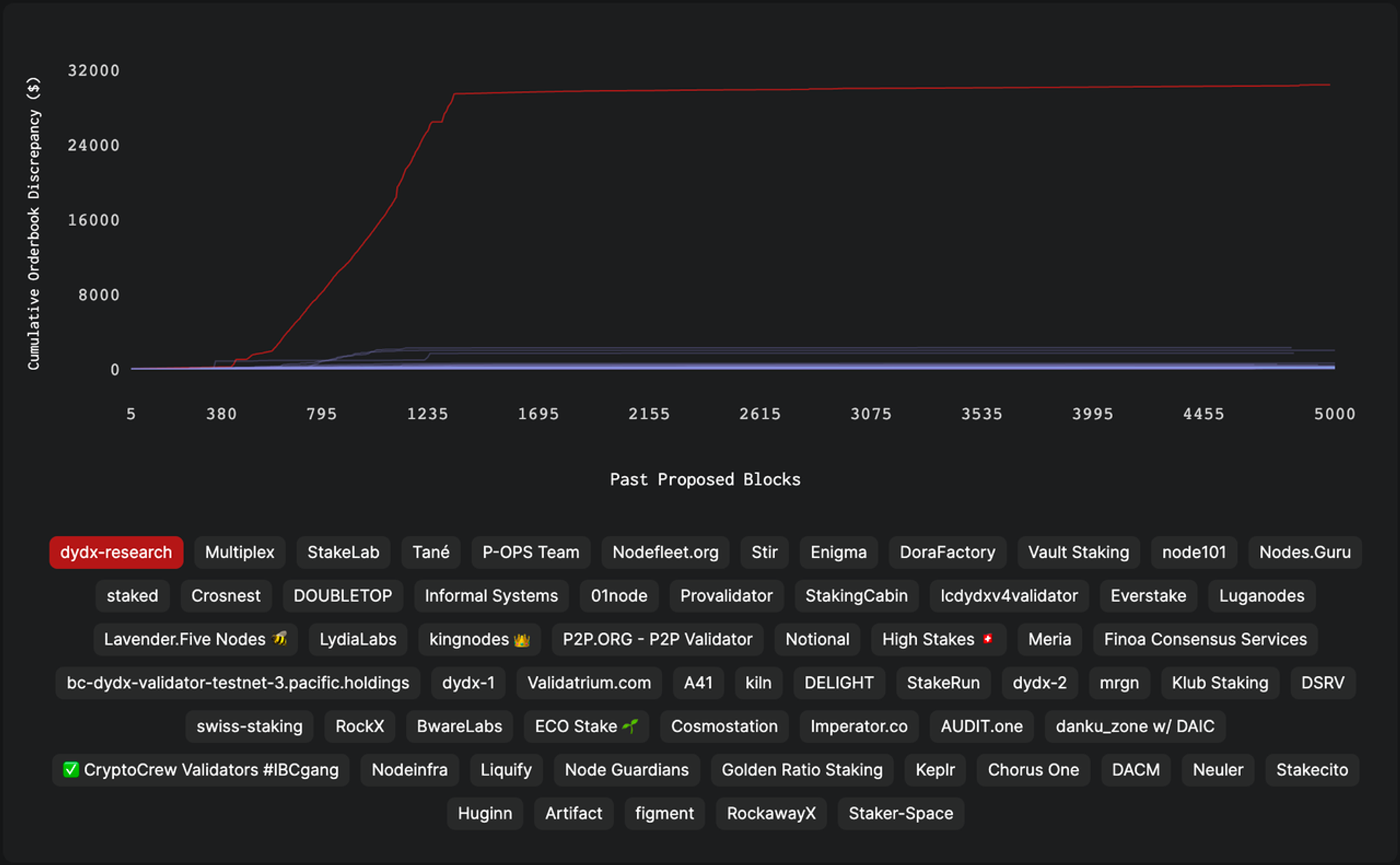

此外,dYdX 还与 Skip Protocol 合作开发了 MEV 仪表盘,以揭露有害 / 不诚实的节点。通过社区对该类节点进行处罚,保障 dYdX 交易网络的公平性。迁移至应用链能够让 dYdX 更深层次地优化用户的实际交易体验,提高用户在 dYdX 上的交易意愿。

MEV Dashboard on dYdX

MEV Dashboard on dYdX

其余利好以及未来风险提示

1. 早期激励计划

dYdX 社区通过了 dYdX v4 的启动激励提案,将从 dYdX Chain 社区金库中分配 2000 万美元 DYDX 用于在 v4 上部署的为期 6 个月的启动激励计划,以激励早期采用者。早期激励计划能够加强用户将资金跨链至 dYdX Chain 的交易意愿,促进 dYdX 交易量与手续费收入的提高。

2. 原生跨链 USDC

Circle 跨链传输协议(CCTP)将于 11 月 28 日上线 Cosmos 生态应用链 Noble,使用户能够在单笔交易中将原生的 USDC 从 Noble 跨链至 dYdX Chain。CCTP 在 Noble 上的推出能够让用户向 dYdX Chain 发送 USDC 更加地简单、安全、高效。

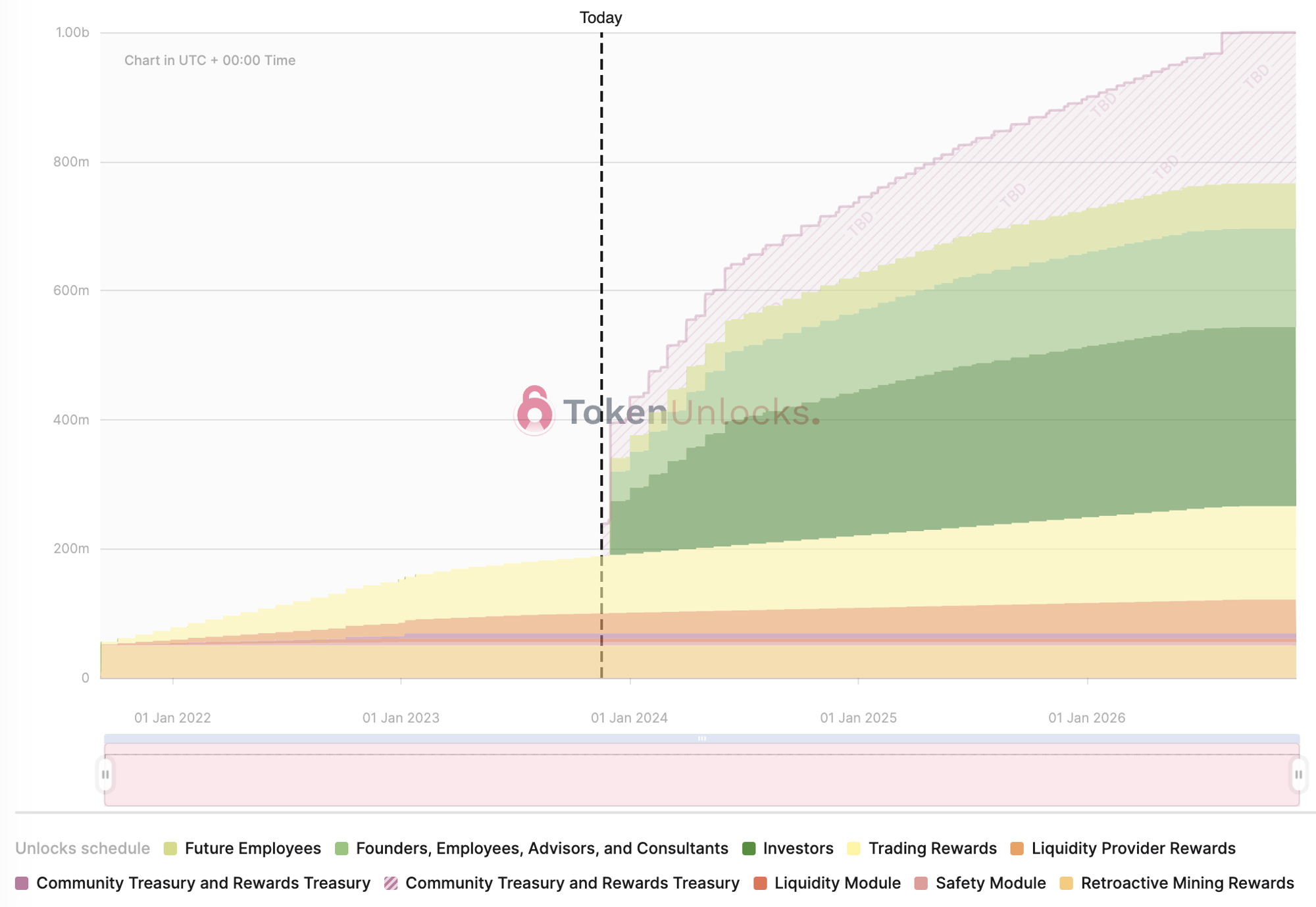

3. 12 月的天量代币解锁

dYdX V4 近期面临的最大的风险事件莫过于 12 月的天量代币解锁。根据 TokenUnlocks 信息显示,12 月 1 日将迎来 dYdX 总量 15% 的代币解锁。然而,本次解锁未必会造成大量的抛压。如前文所述,质押 DYDX 代币能够获得不菲的手续费和 Gas 费分成。而本次解锁的代币中,大部分的代币属于团队以及早期投资机构。受近期二级市场行情火热、dYdX 代币模型改动的影响,团队和机构投资者也有可能选择以质押代币的形式捕获 dYdX 后续的价值增长。

综上所述,我们认为在 dYdX 应用链迁移完成,代币经济模型升级更新的影响下,dYdX 的基本面有稳中向好的增长趋势,DYDX 代币也能够进一步捕获 dYdX 的价值增长。同时,自 10 月 25 日以来,加密市场整体行情回暖,波动率和流动性显著提高。DYDX 代币价格的大幅上涨也反映出市场对于后市行情能够继续延续、平台交易量将持续扩大,并带动手续费收入持续增长的乐观预期。

Reference

- https://dydx.exchange/blog/public-benefit-corporation

- https://www.dydx.foundation/blog/dydx-token-mechanics

- https://dydx.exchange/blog/dydx-chain-official-release

- https://dydx.exchange/blog/dydx-chain

- https://dydx.exchange/blog/distinguishing-mev-from-expected-noise

- https://token.unlocks.app/dydx

MT Capital

MT Capital 总部位于硅谷,是一家专注于 Web3 及相关技术的加密原生基金。我们具有全球化的团队,多元的文化背景及视角让我们对全球市场有深入的理解并能把握不同区域性的投资机会。MT Capital 的愿景是成为全球领先的区块链投资公司,专注于支持能够产生巨大价值的早期技术企业。自 2016 年以来,我们的投资组合涵盖 Infra、L1/L2、DeFi、NFT、GameFi 等各个领域。我们不仅仅是投资者,更是创始团队背后的推动力量。