Web3 钱包竞赛加剧,如何在饱和市场中找到新机会?

撰写:MICHAELLWY ,深潮 TechFlow

介绍

Web3 钱包充当了通往链上服务的主要入口,使用户能够与 dapps 互动并存储他们的数字资产。在 WalletConnect 网站上展示了超过 350 个钱包,很明显,这个领域已经成为加密领域中最饱和的板块之一。饱和的原因是显而易见的:钱包代表着链上所有事物的最初接触点,而众所周知,随着分发而来的是强大的力量。

在本文中,我不会深入探讨技术细节,将钱包划分为 EOA、AA、MPC 和 ERC-4337 等。虽然这些技术分类很重要,但它们通常只代表了钱包特定层次内的区别。相反,我的重点是提出三个框架,以了解 Web3 钱包的业务和战略定位。这些框架将为构建者和投资者提供对钱包生态系统的更清晰理解,解答问题,比如:在这个饱和市场中,现有项目如何捕获额外价值?新手可以采用什么策略来在已经存在的巨头中开辟自己的领地?钱包市场中哪些领域仍然有机可乘?这些是将指导我们讨论的考虑因素。

第一部分:“通用钱包”与“专业钱包”

在本次分析中,我沿着两个不同的轴绘制了主要钱包:功能特性和区块链生态系统覆盖范围。虽然这种分类不是严格的定量或科学分类,但它借鉴了我与这些产品的亲身经验。与其关注钱包在网格上的确切位置,观察它们所在的一般象限更有用。例如,面向 Move 链和比特币 Ordinals 生态系统的钱包由于其特定生态系统关注,位于图的下部。另一方面,专门用于交易、质押和社交等特定用例的钱包倾向于右侧,表明它们的专业性。

这个框架将景观分成了四个不同的类别:

左上角:这是一个竞争激烈的区域,钱包力求包罗万象。试图提供所有主要功能、实用工具和链。这个象限中的典型参与者包括 CEX 附属应用,如 Trust(Binance)、Coinbase Wallet、OKX、Bitget Wallet 等。

右上角:尽管这些钱包保持着广泛的链生态覆盖,但它们并不追求每种可用的功能。相反,它们专注于满足最活跃的用户群体的用例。例如,Zerion 和 Zapper 提供了集成的 DeFi 投资组合跟踪功能。Rainbow 更倾向于 NFT,拥有内部铸造等功能。

左下角:这里有钱包对特定生态系统有明显的倾向。尽管它们可能支持多条链,但它们的忠诚度更倾向于特定的链,比如 Phantom 倾向于 Solana,或 Core Wallet 倾向于 Avalanche 及其子网,尽管也支持其他 EVM。它们的目标是在新兴链上获得早期立足点,并从一开始就建立一个忠实的用户群体。

右下角:这些钱包专注于具体特性,具有更明确的目标,比如质押和兑换。它们选择性地支持链,将资源投向具有最活动/流动性的链,可能提供有前景的投资回报。

第二部分:钱包堆栈

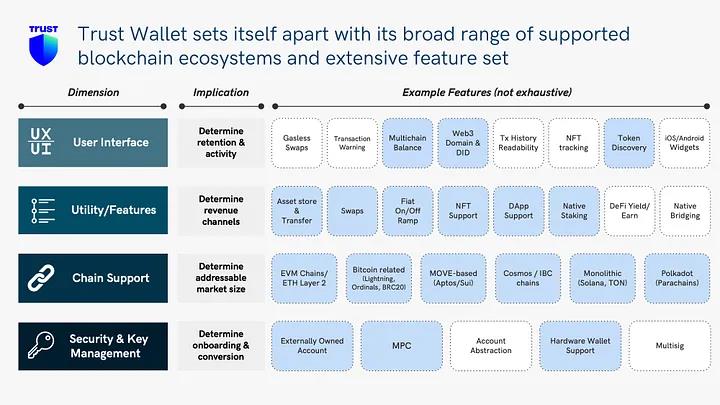

在第二个框架中,我借鉴了 Messari 的 Kel 的想法。他将钱包堆叠分为四个组成部分:1)密钥管理、2)区块链连接、3)用户界面和 4)应用程序逻辑。基于这个基础,我深入探讨了不同堆叠的战略含义。在 Kel 的分析中,这四个维度被描述为不同的元素,当它们结合在一起时,它们决定了钱包的可访问性、专业化和业务重点。

在我的版本中,钱包堆叠更像是一个分层的蛋糕,底部的最重要维度是安全和密钥管理。基于较低层的坚实设计,钱包可以专注于改进顶层的用户保留方面的更多修饰性 UI 调整。每个层中的特性对于产品战略在入职、转化、货币化和保留方面都有具体的影响。

安全和密钥管理:自托管是 Web3 最关键的特征。这个维度侧重于钱包如何管理私钥并确保安全性。这里的特性包括多方计算(MPC)、硬件钱包支持、多重签名功能以及由帐户抽象技术支持的社交登录。围绕密钥管理的元素塑造了钱包的入门旅程和成功转化新用户的能力。

链支持:钱包可以通过支持的链来区分自己。有些专注于以太坊生态系统(L2 和 EVM),而其他一些则服务于比特币相关的协议(BRC-20 和 Ordinals)、Cosmos 链或类似 Solana 和 TON 等单一链。实际上,钱包的链兼容性定义了它的潜在市场覆盖范围。

实用性:这个维度强调了将钱包与众不同的核心功能。示例包括促进基本资产转移,支持 dApps、原生质押和 NFT 管理。钱包的实用性范围建立了其收入流。大多数钱包现在提供了像兑换和法币兑换这样的基本服务。因此,脱颖而出的能力取决于下一层的改进。

用户界面/用户体验:作为初始界面,UI/UX 协调用户如何与钱包互动。这一层包括无油费兑换、交易警报、多链余额的显示逻辑以及将 Web3 域集成到去中心化身份(DID)中。这个维度塑造了应用程序内的主要用户活动。

现在让我们看两个例子:一个来自左上象限的 Trust Wallet,另一个来自右下象限的 Uniswap Wallet。

Trust Wallet 是“胖钱包”的缩影。它拥有几乎涵盖堆叠的所有四个方面的功能套件。特别值得注意的是,它对几乎每个链生态系统的坚强支持。相比之下,Uniswap Wallet 采用了“精简”方法。其设计和功能明显针对交易体验,使其成为更专业的工具。

这里我们有更多的例子来阐明不同的钱包如何在特定维度内独特地定位自己。

Omni Wallet,以前被称为 Steakwallet,强调原生质押。它提供了一个简单的 UX,用于促进 20 多种代币的原生质押。从一开始,Omni 的使命就很明确:突出显示质押、流动性质押和收益保险库中的 DeFi 收益机会,从而开辟了独特的空间。

Metamask 将其兑换功能运作为一个元聚合器,从 DEX、DEX 聚合器和做市商那里获取流动性。这种策略确保用户获得最佳的报价。作为回报,用户支付 Metamask 0.875%的兑换费用以获取聚合服务。

Trust Wallet 因其广泛的链支持而脱颖而出。它支持超过 70 个不同生态系统的链,包括 EVM、Move-based 链、Cosmos 以及 Solana 和 TON 等独立链。

OKX Wallet 一直在致力于提高用户入职和转化。他们推出了基于 MPC 的社交登录,允许用户使用电子邮件创建钱包。这个功能绕过了记下 12 个单词助记词的步骤,这对于新手来说是一个常见的障碍。

第三部分:货币化和可替代性

评估钱包产品的另一个有用框架是查看其功能的货币化和可替代性。

货币化是钱包内部功能产生收入的潜力。例如,某些功能,如法币兑换、代币兑换和桥接,可以通过引入额外的平台费用轻松产生收入。与质押和 DeFi 收益相关的功能可以将一部分奖励分配为平台费用。除了资产管理领域之外,与 dapp 相关的功能,如 dapp 的发现/市场,还提供了另一个收入流:平台可以收取广告费,以提高某些 dapp 的可见性。

可替代性强调了功能的竞争差异化。它衡量了产品或服务与竞争对手的明显区别以及其可替代性。像代币转账、交易历史和兑换等基本实用功能是大多数钱包中都有的基本功能。然而,像质押和油费补贴这样的专业功能提供了更有力的护城河——当用户决定使用特定钱包质押资产时,他们更倾向于再次使用同一个钱包进行后续链上资金管理。社交功能是另一个例子:像 Halo Wallet 和 Easy Wallet 中看到的社交功能,如社区动态和 Web3 个人资料,促进了用户的连接。一旦用户在平台内建立社交联系,他们就被绑定到了其网络效应。

基于上述三个框架,我们可以看到,对于钱包领域的开发者和投资者来说,提出以下问题至关重要:

1. 钱包在生态系统覆盖范围和功能特异性方面处于什么位置?它在第一个框架中大致占据哪个象限?是否专注于特定的区块链或使用案例?在地图上,谁是它附近的重要竞争对手?

2. 钱包堆栈的哪一层是该项目强调的?它是否引入了有意义的差异化和卓越功能,扩大了每个层面的范围?在用户转化、市场覆盖、收入生成和用户留存等因素中,哪些因素被优先考虑?

3. 最后,当钱包的功能集与可盈利性和可替代性相比时表现如何?该功能拥有多少护城河?

值得关注的 2 个趋势

最后,我想强调两个关键趋势,这些发展可能会在未来显著改变钱包领域。

1. 嵌入式钱包

一个要关注的发展趋势是嵌入式钱包的兴起——许多去中心化应用(dapps)越来越选择垂直整合钱包功能。以 Friend.Tech 及其分支的最近崛起为例。传统上,它们会要求用户通过 Metamask 或 WalletConnect 连接到 dapp。但为了为新用户摒除助记词要求,Friend.Tech 整合了利用 Privy 基础设施的嵌入式钱包。

这将范式从“一个钱包适用于所有 dapps”转变为“每个 dapp 一个钱包”。用户可能不再使用单一应用程序管理资产,而是可能拥有多个地址和余额,用于各种使用的 dapps,这挑战了“胖钱包”的理论,暗示着更分散的钱包生态系统。如果我们将 Friend.Tech 视为一个钱包,它将在第一个框架的最底部右侧某处绘制:它的用例特定于管理 Friend.Tech 密钥,其链焦点仅在 Base 上。

因此,随着 Privy、Coinbase WaaS、Web3Auth、Magic Link、Ramper、Unipass、Dynamic、Sequence、Particle、ZeroDev 和 Biconomy 等提供的“钱包即服务”(WaaS)的出现,传统钱包的价值主张可能会减弱。相反,dapps 可能会侵占钱包应用程序的领域,将钱包功能作为辅助功能并占据曾经由独立钱包主导的市场份额。

2. 钱包在 MEV 供应链中的角色

本文主要探讨了钱包领域作为一个独立板块,但还需要考虑钱包在更广泛的 MEV 供应链背景中的角色。钱包在这一生态系统中是强大的守门人,将用户意图编译成链上操作。它们决定了交易的路由方式——无论是通过公共 mempool 还是像 Uniswap Wallet 使用的 MEV-Blocker(由 OKX 钱包使用)、Flashbots Protect(由 OKX 钱包使用)和 Blink,它们规范搜索策略,如禁止抢先交易和夹击。

不要低估 MEV 供应链中用户订单流的价值。虽然人们已经关注了 Metamask Swap 积累的大量交易费用,但一个经常被忽视的细节是 Metamask 的默认 RPC 端点是 Infura。而你猜对了,Metamask 和 Infura 都属于同一母公 ConsenSys。简而言之:

谁控制钱包,谁就控制 RPC 端点。

谁控制 RPC 端点,谁就控制订单流。

谁控制订单流,谁就控制 MEV。

这种控制关系等级突显了钱包远远超出其用户界面或资产管理能力的战略重要性。它们对 MEV 供应链具有中心地位,影响用户的交易过程。因此,在有价值的交易上,搜索者之间的竞争将赋予钱包通过订单流付费(PFOF)实现盈利。