灰度:从数字价值、结算层及应用等方面重估比特币未来市场规模

原文标题:《Bitcoin’s Purpose: Sizing the Addressable Markets》

原文作者:Zach Pandl,William Ogden Moore

原文来源:Grayscale

编译:Lynn,MarsBit

从数字价值存储到交换媒介,再到非货币区块链活动的结算层,灰度重新评估了BTC的未来。

- 如今,比特币是一种稀缺的数字商品和实物黄金的替代品。与黄金投资市场的规模相比,比特币仍然相对较小。我们预计比特币将继续从黄金手中夺取市场份额,作为一种更适合我们数字化时代的价值储存资产。

- 但比特币的可能用途不仅限于其作为潜在黄金替代品的作用,因为通过采用闪电网络或其他解决方案,交易成本的下降可能有助于比特币在全球经济的某些领域与法定货币竞争,并且在全球经济领域不断进行新的创新。随着时间的推移,网络(例如 NFT 和智能合约的第 2 层协议的开发)可能会为比特币的潜力做出贡献。

- 这些潜在市场的总体规模可能意味着随着时间的推移,比特币的估值还有很大的增长空间。

尽管比特币已有 14 年多的历史,并为数千万人所拥有(1),但该网络的可能用途仍然存在争议。在某种程度上,这并不奇怪:因为比特币与以前有很大不同,核心技术和围绕它的生态系统需要时间才能成熟。对于投资者来说,这意味着该资产的潜在市场(该技术可以扰乱的现有经济结构)始终是一个不断变化的目标。虽然我们可以量化比特币市场机会的某些方面,但创新始终在扩大世界上第一个公共区块链的可能性。我们看到了一系列潜在的用例:从数字价值存储到交换媒介,再到非货币区块链活动的结算层。

比特币作为价值储存手段

如今,比特币已经被一些人确立为稀缺的“价值储存”资产和黄金的数字竞争对手。这个用例从一开始就很明显——比特币创造者中本聪将代币比作具有特殊属性的稀有贱金属:它“可以通过通信渠道进行传输”(2)。尽管黄金存在的时间较长,但比特币仍具有对其持有者有吸引力的某些特征,尤其是其便携性;只要持有者能够访问互联网和私钥,比特币就可以在世界任何地方使用。自比特币诞生以来的经济状况——金融危机、流行病、通胀飙升——加速了对可能有助于保护资产实际价值的工具的需求,并支持比特币作为黄金的数字替代品。

与实物黄金市场相比,比特币约 5000 亿美元的市值(3)相对较小。我们估计地上黄金存量的市值约为 13 万亿美元,其中约 3 万亿美元为私人黄金投资(ETF 加上持有的金条和金币),略多于 2 万亿美元由央行持有(见图 1) (4)。尽管比特币在过去十年中大幅增长,但投资黄金市场的规模仍约为其五倍(或九倍,包括央行持有的黄金)。我们预计,比特币可能会继续从黄金手中夺取市场份额,作为一种更适合我们数字化时代的价值储存资产。

图表 1:与投资黄金市场相比,比特币仍然很小

比特币作为交换媒介

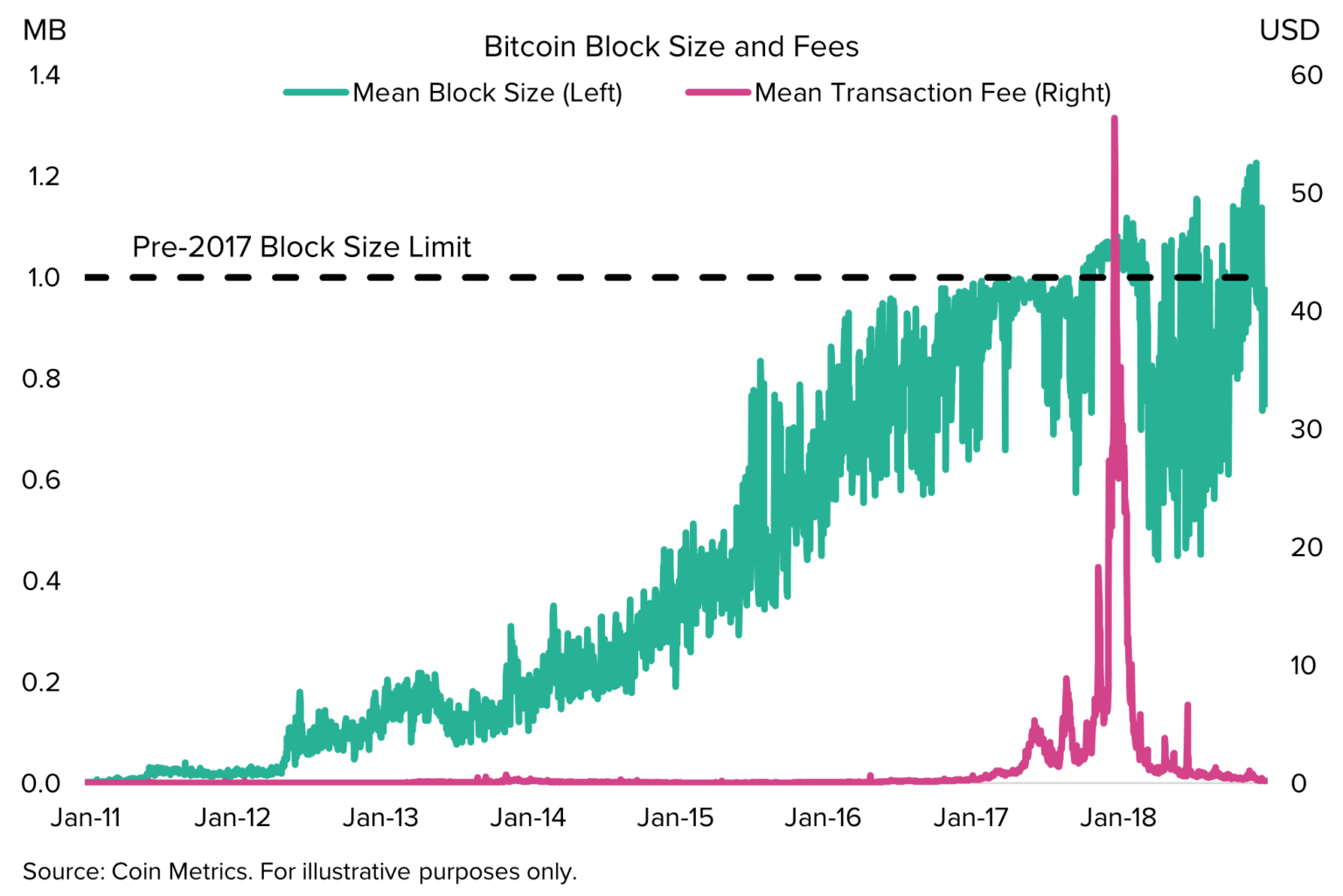

比特币的预期用途是作为点对点电子现金系统,但比特币作为这种数字交换媒介的起步较慢。这可能反映了多种因素,包括其历史波动性、现有货币系统的网络优势以及比特币的交易成本。在网络的早期历史中,比特币的交易成本相对较低,比特币经常被用作实验性的交换媒介。随着网络使用量的增加和区块开始被填满,其交易成本变得更高且更不稳定(见图 2)。这些费用是交易复杂性——在区块中占用的字节数——而不是美元价值的函数。因此,比特币交易对于高价值支付而言更具成本效益,事实上可能比传统支付系统更便宜,但对于低价值或零售支付而言则不具成本效益。

图表 2:当达到区块大小限制时,比特币交易成本会增加

比特币能否作为交换媒介得到更广泛的应用?在货币体系稳定的发达市场经济体中,即使从长远来看,这种情况似乎也不太可能发生。区块链技术可能有助于改善现有的支付基础设施,但我们认为,绝大多数零售交易更有可能使用稳定币,最终可能使用央行数字货币(CBDC)。尽管一些用户可能看重比特币交易避免中心化中介这一事实,但当今基于银行卡的数字支付的主导地位表明,大多数用户看重速度、便利性和稳定性。

话虽这么说,我们可以预见比特币将在满足某些条件的全球经济部分中更广泛地用作交易媒介。例如,在本国货币或银行系统不稳定的国家,比特币可能是首选的交易媒介;在这些情况下,用户也可能会欣赏比特币的抗审查特性,特别是在交易成本较低或现有货币/货币系统的网络优势已被克服的情况下。比特币在萨尔瓦多的使用满足以下一些条件:Chivo钱包(5)涵盖所有零售交易费用,并且政府法令克服了网络挑战(6),但重要的是,该国事先并没有不稳定的本国货币(它已美元化),比特币在多大程度上仍将是一种持久的交易媒介,仍有待观察。

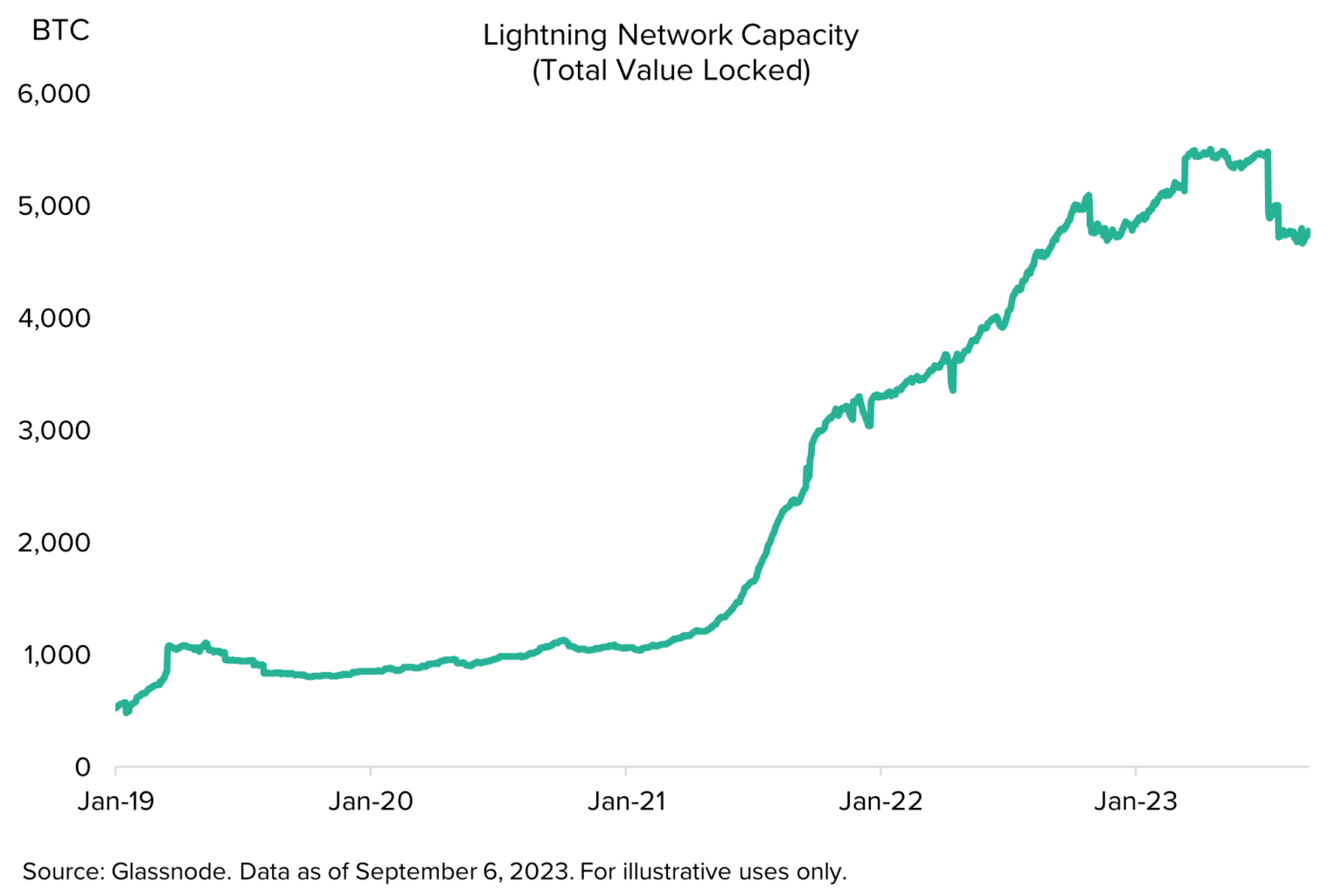

由于通过闪电网络(“第 2 层”协议)降低比特币交易成本的努力,自然采用可能会增加。第一层区块链是基础级数据库或“数字分类账”,是交易结算的地方。第 2 层是与第 1 层链并存的附加协议,并受益于其共识机制和安全性。第 2 层通常提供额外的应用程序功能和/或更低的成本。

闪电网络是一种比特币第 2 层扩展解决方案,专为低成本和大批量支付而设计。用户不是在第 1 层区块链上结算每笔交易,而是通过链下渠道发送和接收付款,然后可以定期将其结算到主网络。闪电网络最初的采用率较低,但随着开发的继续,它显示出了更多的进步(见图 3)。值得注意的是,闪电网络不仅仅能够进行直接的比特币交易;未来,它还可以支持稳定币(7)或通过比特币进行的法定支付(即法定货币到比特币到法定货币的支付)。在这些情况下,比特币将作为用于数字支付的网络的结算资产而积累价值,即使它不直接用作数字支付媒介。

图表 3:闪电网络的发展改善了交易用例的前景

如果比特币能够作为交易媒介或促进数字法定交易的网络取得进展,那么潜在的市场机会可能会很大。例如,我们估计全球“M1”(经济学家对交易货币的传统定义)总额约为60万亿美元(8)。因此,如果比特币能够占据这个市场的一小部分,我们相信它将对该代币的潜在估值产生有意义的影响。

如上所述,我们预计比特币不会成为发达市场经济体零售交易的主要交易媒介,因为我们预测稳定币更有可能填补这一角色。但并非所有类型的“货币”都是相同的,现有的类货币资产存量中会有一些部分应该更容易被取代。

考虑美元的国际使用:美元在美国境外广泛使用,包括在不包括美国居民的交易中。这些用途可能更容易被基于区块链的介质破坏。在国内经济中,国家政府可以通过规则和法规来控制公众对特定货币的使用(例如,要求以本国货币纳税,或限制银行存款中可以持有的外币数量)。相比之下,在国际市场上,事实上的交换媒介和价值储存手段是一个选择问题,并由公众需求决定。因此,任何一种国际货币媒介的主导地位都可能随着时间的推移而发生变化。

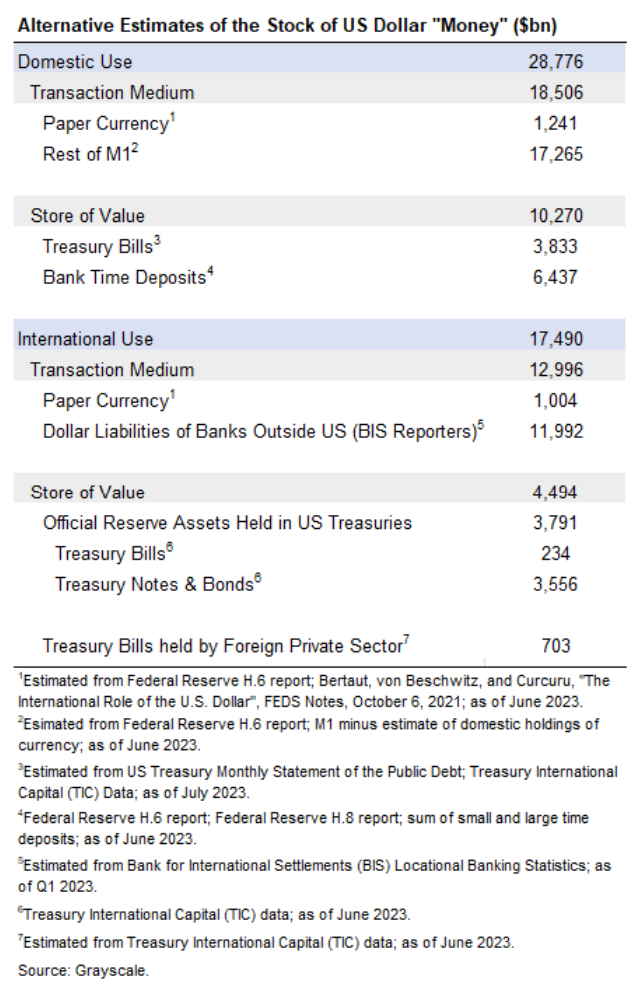

尽管美元货币存量小于国内货币存量,但国际美元市场也非常庞大(图表4)。例如,据估计,在美国境外流通的纸币约为 1 万亿美元(大部分为大面额),美国境外主要国家银行的美元存款约为 12 万亿美元。后一个数字不包括拉丁美洲欠发达经济体的所有以美元计价的存款,其中许多经济体已严重美元化(9)。全球经济中货币的复杂地理和多方面功能可能意味着比特币和/或其他加密货币作为交换媒介存在市场机会,即使法定支持的稳定币是未来的主要交易媒介。

图表 4:比特币可以作为国际货币与美元竞争

比特币作为结算层

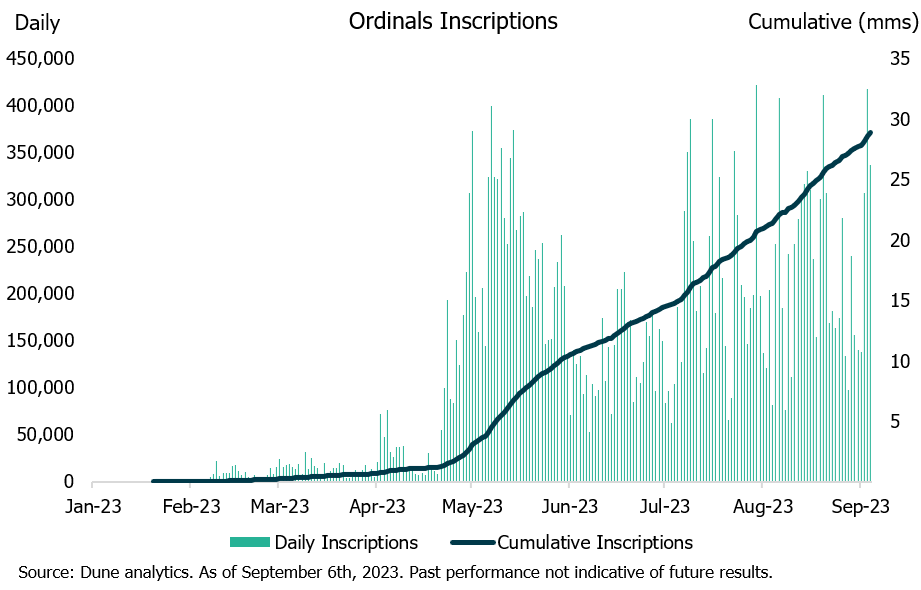

虽然比特币最初是为金融应用而设想的,但从长远来看,该网络的潜在用途可能会超出金融应用。在过去的一年里,比特币网络上的智能合约和 NFT 获得了发展,有效地扩大了网络的覆盖范围。 2022 年 12 月,比特币开发者凯西-罗达摩(Casey Rodarmor)发布了 ORD 软件,为比特币网络上的 Ordinals 或类似 NFT 的资产铺平了道路。 2021 年的比特币协议升级降低了存储任意数据的成本,因此,Ordnals 允许用户将最小单位的比特币(一个 satoshi)刻成不可兑换代币(NFT)。这一用例还将比特币网络向数字艺术品和收藏品市场开放。2023 年 5 月,该功能的早期热度帮助矿工赚取了 1390 BTC(10)的手续费,占当月全网手续费总额 4540 BTC(11)的 30%。虽然 Ordinal 交易量后来有所放缓,但新的题词仍在持续进行,今年的总题词量达到了 26mm(12),这表明比特币上的数字艺术品可能会继续存在(见图 5)。

图表 5:比特币上的 NFT 可能会通过 Ordinals 继续存在

比特币区块链上智能合约的潜力将进一步扩大网络的影响范围。这项工作的早期领导者之一是 Stacks,它是一个比特币第 2 层,将智能合约功能引入比特币生态系统,并提供包括金融、游戏和社交应用程序在内的去中心化应用程序(dApp)。由于 TVL(13)的成本仅为 20mm ,Stacks 仍可被视为试点项目;更大的智能合约平台——例如以太坊、其最大的扩展解决方案和 Solana——每个平台都维持着超过 300 美元的 TVL。去年,该平台还获得了开发人员的极大兴趣和关注,拥有超过 90 个 Dapp(14)和 43 名全职开发人员(15),在所有智能合约平台中排名第 28 位,领先于 Lido、Chainlink、The Graph 和 XRP。 总体而言,Ordinals 和 Stacks 的早期进展表明,比特币与从数字艺术和收藏品到任何可以编程到智能合约中的资产等领域都有潜在的相关性。这些新用例正处于将新最终用户(包括艺术家、开发人员、投机者、收藏家或游戏玩家)引入网络的初步阶段,但如果比特币能够将日益增长的活动和开发人员的兴趣转化为这些领域长期具有全球意义的吸引力从长远来看,我们认为它也将受益于新领域的投资(例如,670 亿美元的艺术品市场(16)、3720 亿美元的收藏品市场(17)和 2270 亿美元的视频游戏市场(18))。

用例的进展

从其作为黄金数字对应物的普遍地位,到其作为支付手段的使用以及未来在其他领域的潜在相关性,比特币的实用性和重要性已经并将继续发展。目前,我们预计比特币作为一种价值储存手段可能会继续增长,占据全球黄金投资市场的更大份额。展望未来,假设大规模采用闪电网络等扩容解决方案,比特币作为支付手段的使用可能会打开网络更大的市场,而比特币作为第一个也是最值得信赖的加密货币的地位也可能使其成为其他智能合约平台的强大竞争对手,这可以释放几个新市场的机会。

比特币的潜在市场只能粗略地估计,并且在提供这种估计时自然存在很大的不确定性,因为比特币只是一种资产,它需要与其他加密货币(或未知的未来创新)竞争才能捕获黄金和法定货币的市场份额。此外,正如 Ordinals 的经验所表明的那样,很难预测开发人员将来如何应用比特币网络。尽管如此,灰度研究对比特币持续增长的多种途径持乐观态度。

参考资料:

- As of August 2023, there were about 40 million Bitcoin addresses with a balance greater than $1; Source: Coin Metrics.

- Bitcoin forum, August 27, 2010.

- As of September 7, 2023.

- Data on above ground gold stocks in tonnes in 2022 from the World Gold Council, valued at current market prices.

- Chivo is a Spanish language digital token wallet.

- For details see “El Salvador: Staff Report for the 2021 Article IV Consultation”, International Monetary Fund, January 2022.

- CoinDesk.

- Grayscale estimate based on data from national sources for 2022 or latest available year, depending on data availability by country.

- In Uruguay, for example, about 75% of deposits and 65% of loans are denominated in foreign currency, according to the IMF’s Financial Soundness Indicators.

- Dune Analytics.

- Coin Metrics.

- Dune Analytics.

- Total Value Locked (TVL) is a measure of the dollar value of digital assets deposited in smart contracts.

- Stacks.

- Electric Capital Developer Report.

- UBS and Art Basel.

- HSBC.

- PwC.