以太坊价格和收入有关系吗?

在加密领域,估值倍数重要吗?

以太坊具有生产性资产的属性。它产生利润。这些利润归属于代币持有者。但是它是否像股票一样被看作是一种生产性资产?以太坊的估值倍数会影响ETH的价格吗?

估值倍数是一种评估资产价值的启发式方法。谷歌以30倍的盈利交易。英伟达以230倍的盈利交易。如果谷歌的现有盈利在未来30年内持续不变,那么需要30年才能收回对谷歌的投资。如果谷歌的盈利增长,所需年数会更少。与英伟达相比,谷歌在估值上相对“便宜”。入市估值,例如30倍与230倍,不仅仅是投资回报的唯一驱动因素,但却是重要因素之一。昂贵的资产,比如英伟达,其当前估值倍数中已经包含了高增长的预期。如果它们不能达到这些高远的预期,价格将会暴跌。

类似的估值倍数也可以应用于加密领域。市值除以总费用是一种加密估值倍数。市值代表市场对资产价值的当前看法。费用是协议产生的总收入。一个区块链的收入类似于它在整个网络中分配的利润。因此,一个区块链的收入和盈利倍数是相同的。

以太坊交易的估值倍数是多少?

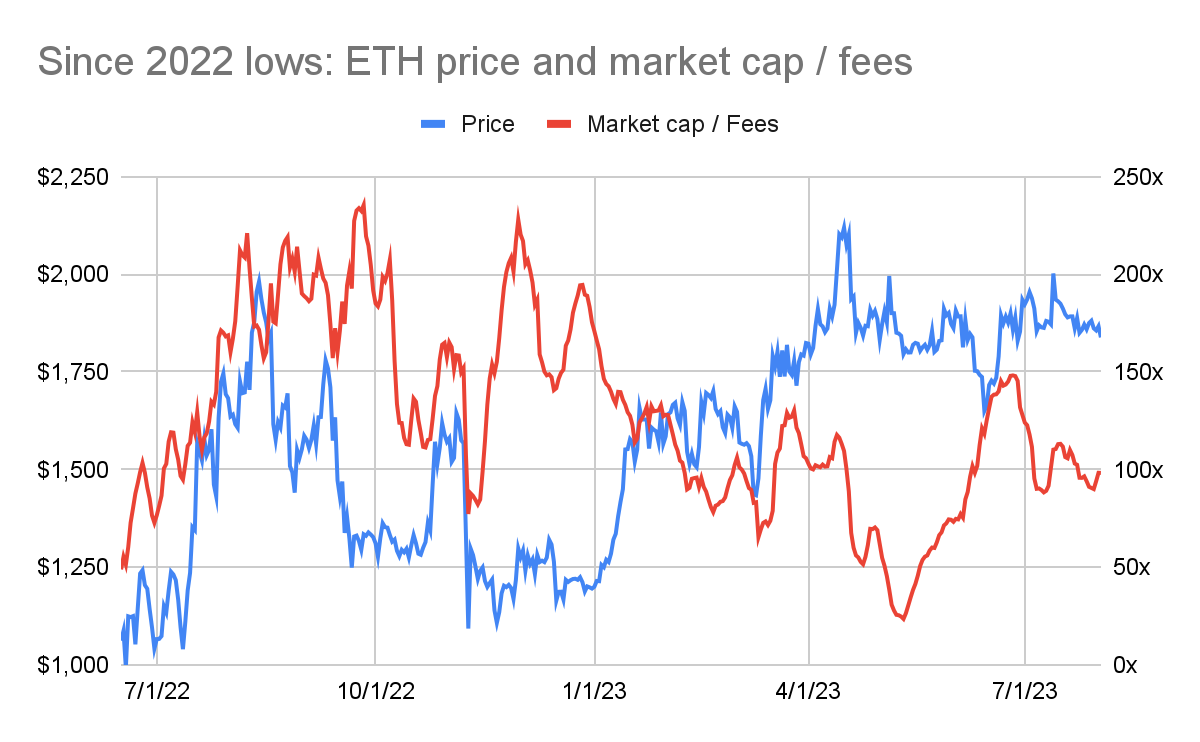

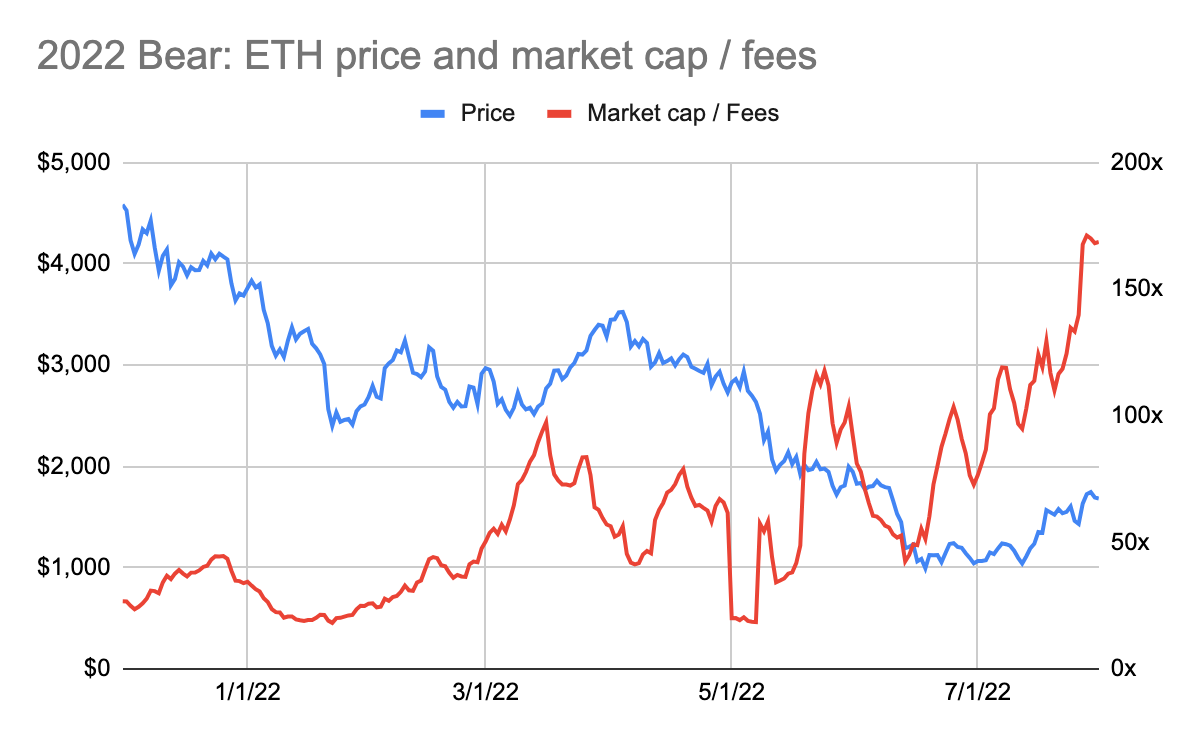

以太坊当前交易的滚动七天年化费用的倍数为100倍。自2022年夏季以来,以太坊的费用倍数在25倍和235倍之间波动(参见下图:自2022年低点以来:ETH价格和市值/费用)。

资料来源:CoinMetrics 、 artemiz.xyz

意外的关系

上面的图表显示了ETH价格和估值倍数之间的反向关系。购买ETH的最佳时机是在2022年底,当时ETH的价格约为1200美元。然而在那个时候,ETH的估值倍数更高,约为200倍的费用。到了2023年春季,ETH的价格接近2000美元,但其费用倍数降至50-100倍。

价格和估值倍数之间的反向关系是意外的。通常情况下,当资产的估值倍数较低时,购买该资产会更划算。倍数通常在资产达到一个转折点之前较低。市场意识到资产被低估。随着价格的上涨,估值倍数也会增加。

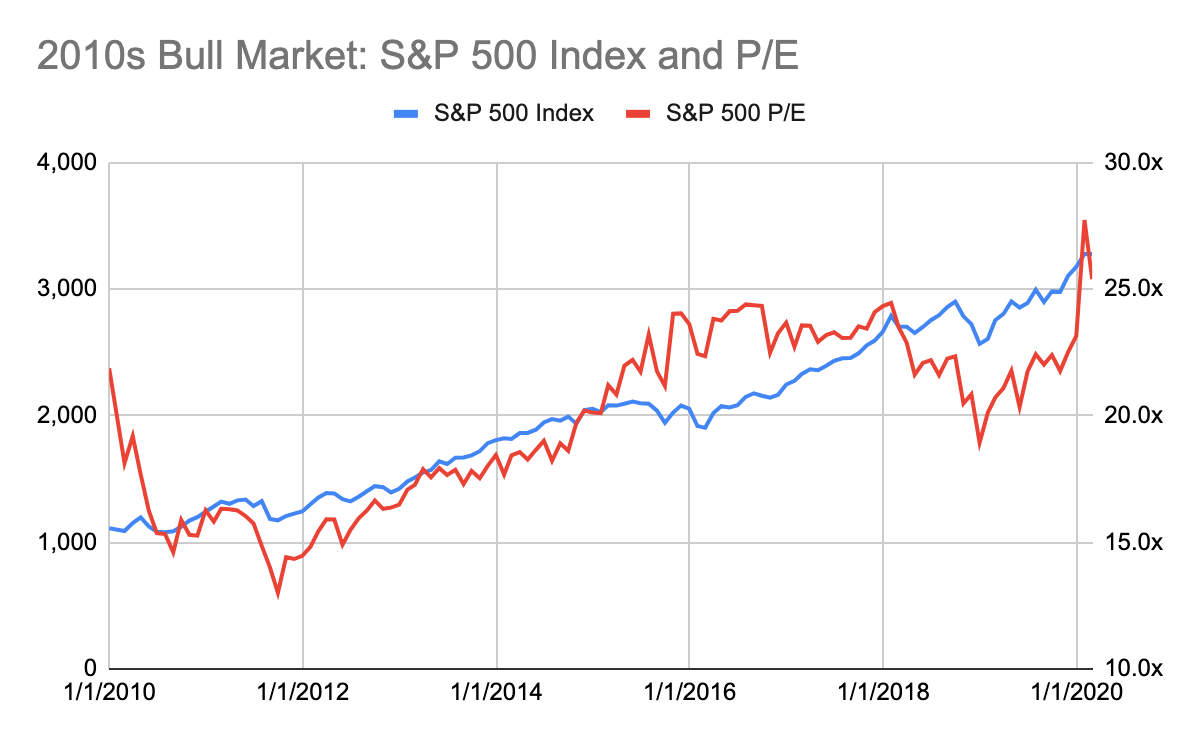

下面的图表(2010年代牛市:标准普尔500指数和市盈率)说明了价格和倍数之间的普遍关系。它描绘了2010年代美国股市牛市的走势,直到Covid爆发。标准普尔500指数在这个十年初以约15倍的市盈率交易,自1928年以来平均为18倍,自2000年以来为26倍。2011年,美国从全球金融危机中走出,利率接近历史低点,这个转折点出现了。此后,价格和倍数开始稳步上升。

资料来源:Macro Trends

那么,我们可以从以太坊的倍数中推断出什么?

以太坊的倍数是否表明ETH“便宜”还是“昂贵”?

“便宜”或“昂贵”如何体现在ETH的价格表现上?这是否像股票市场一样是一个好的买入机会的指示?

分析历史数据可以解答这些问题。

在五年内,ETH的价格从10美元涨至4000美元以上。这400倍的价格变动使得在一个图表中观察关系变得困难。相反,不同的时期被突出以说明趋势。

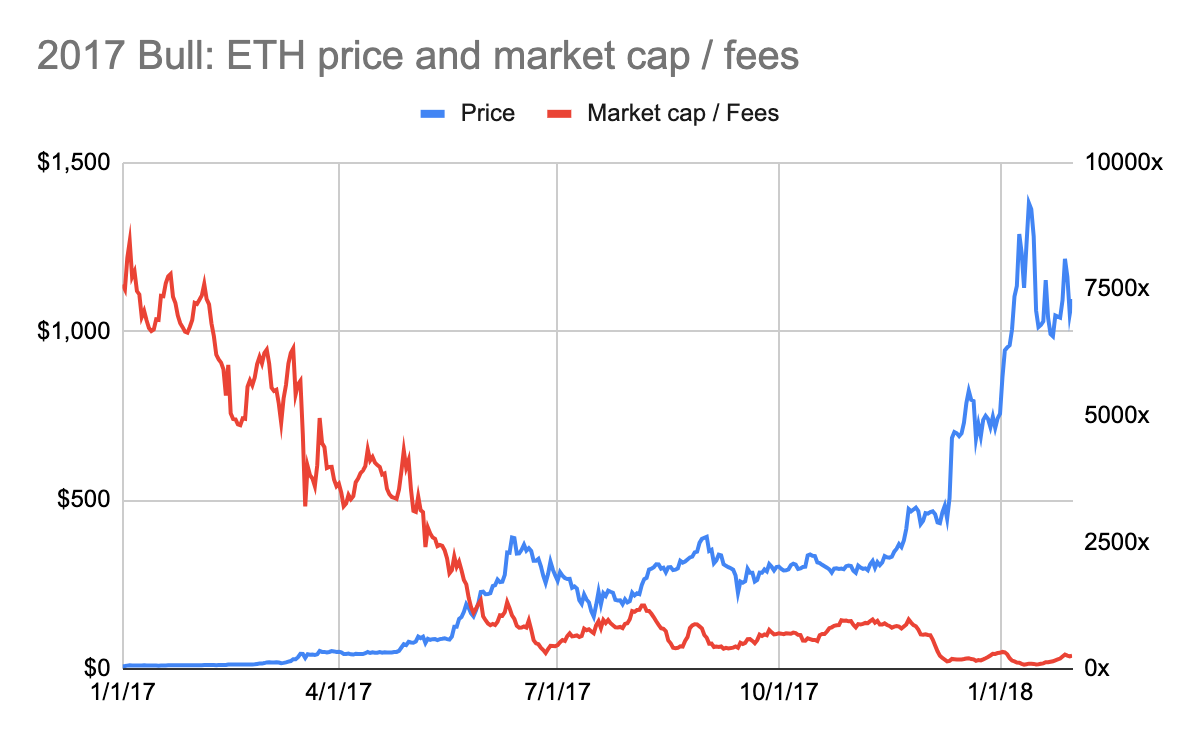

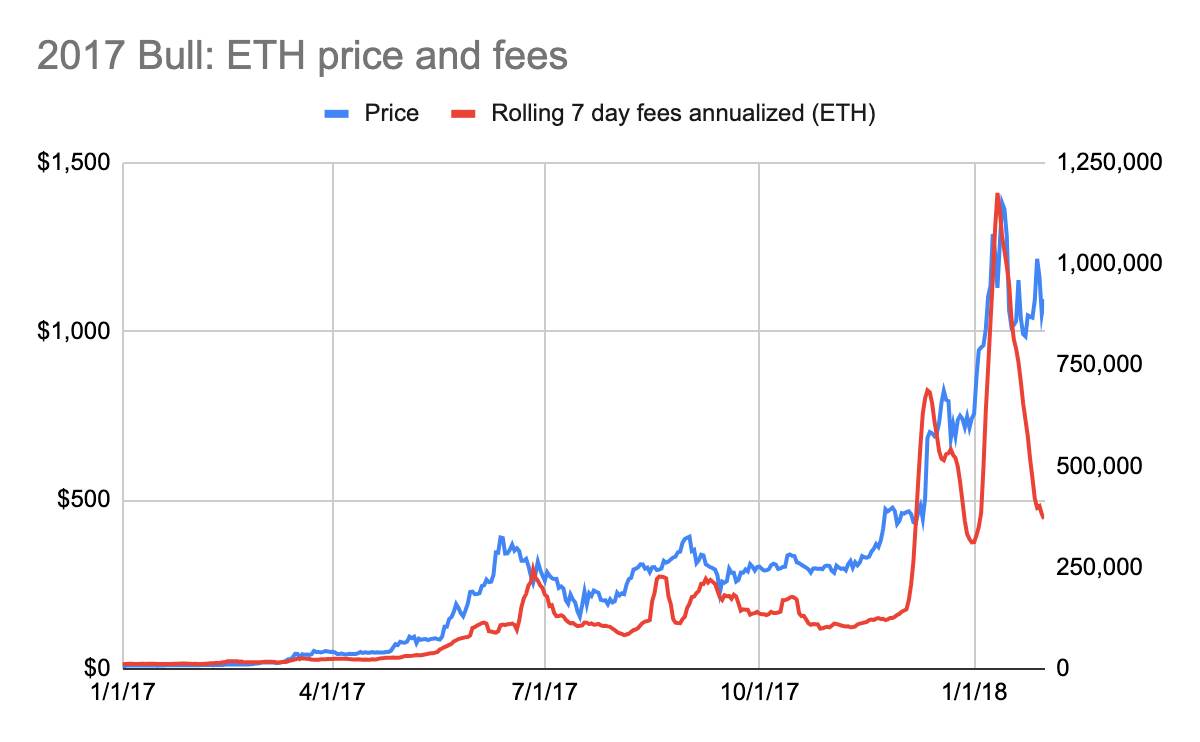

2017年的牛市突显了倍数和价格之间的反向关系。2017年初,ETH的费用倍数达到惊人的7700倍(参见下图:2017年牛市:ETH价格和市值/费用)。然而,从价格走势来看,那是购买ETH的好时机,价格约为10美元。随后,ETH的价格增长了10倍,倍数下降到100倍。

资料来源:CoinMetrics 、 artemis.xyz

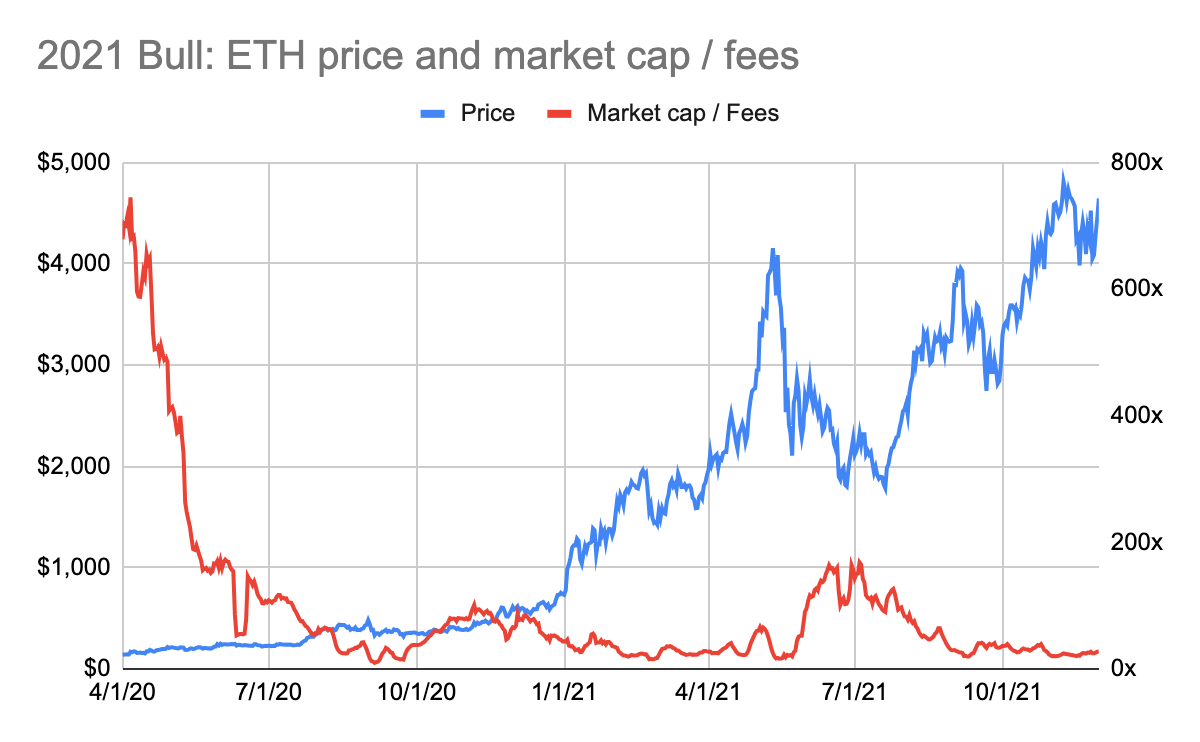

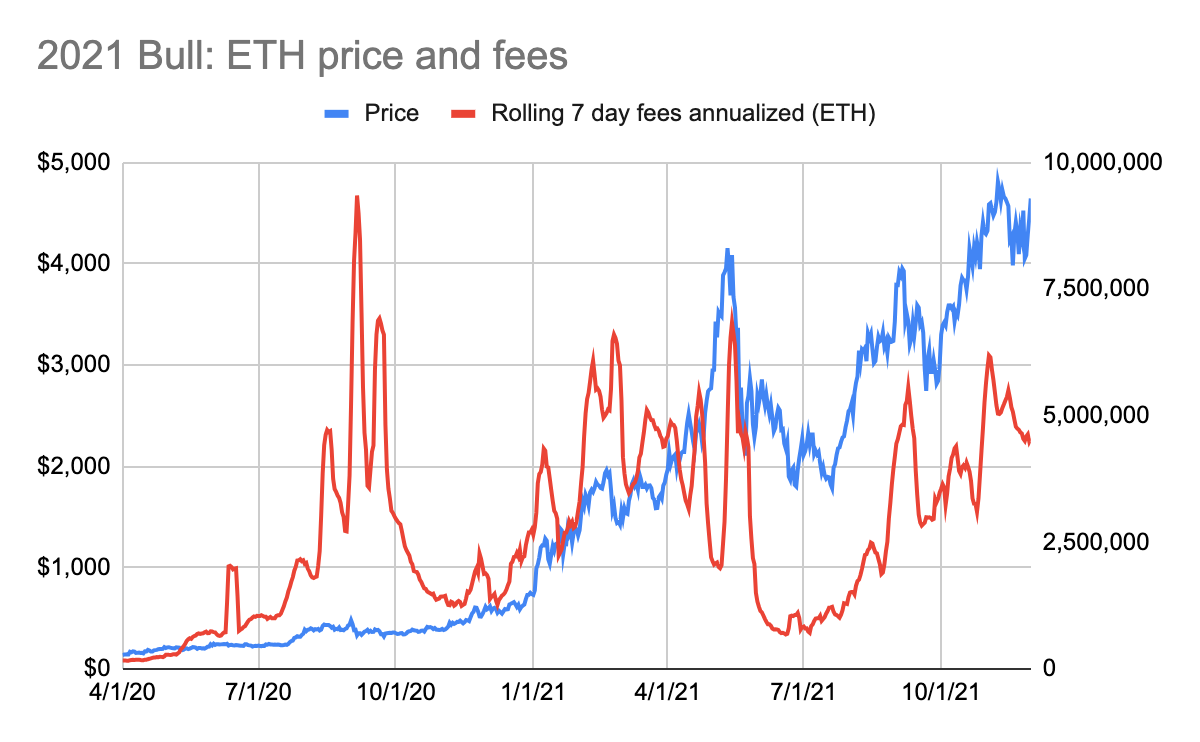

2021年的牛市也呈现出相同的趋势。在2020年初,ETH的价格约为200美元,当时它的费用倍数为650倍(参见下图:2021年牛市:ETH价格和市值/费用)。ETH的价格增长了24倍,而其倍数压缩到22倍。

资料来源:CoinMetrics 、 artemis.xyz

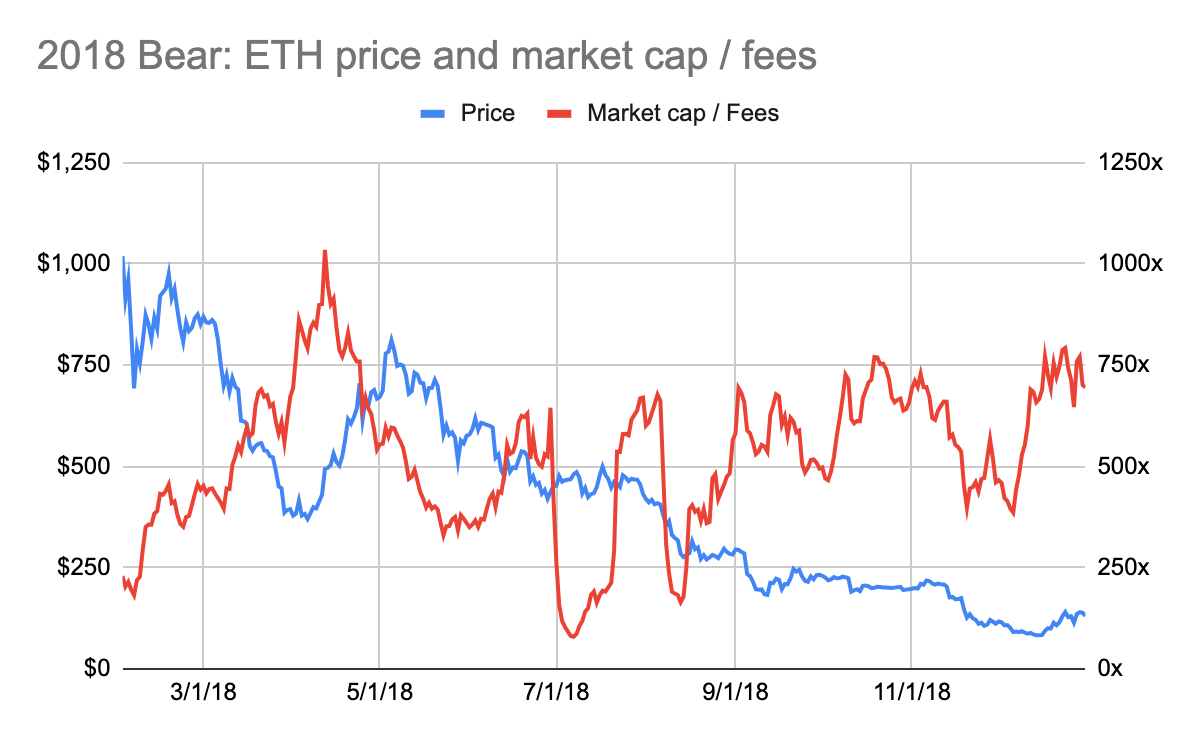

以太坊的熊市也呈现出相同的反向关系。在2018年初,ETH的费用倍数降至200倍的低点,而其价格接近1000美元的峰值(参见下图:2018年熊市:ETH价格和市值/费用)。几个月前,ETH的费用曾超过3000倍(参见上图:2017年牛市:ETH价格和市值/费用)。

资料来源:CoinMetrics 、 artemis.xyz

同样,卖出的时间也是在2021年末,当时ETH的费用倍数降至25倍的低点,而其价格达到了创纪录的4000美元(参见下图:2022年熊市:ETH价格和市值/费用)。

资料来源:CoinMetrics 、 artemis.xyz

结论

ETH的价格和倍数呈反向关系。历史表明,最好在其倍数达到峰值时购买ETH,在其倍数达到低谷时卖出。这意味着在其估值倍数最高时购买ETH,在其估值倍数最低时卖出。

这是非常反直觉的。

这与生产性资产(如股票)的交易方式不同。

什么解释了这种奇特的关系呢?

这种反直觉的结论可以通过以下方式解释:

- 市场具有前瞻性。

- ETH并不是以费用的倍数来估值。

1. 市场具有前瞻性

无论是股票、商品还是加密,市场都具有前瞻性。价格反映了未来的预期,而不是过去发生的事情。可以这样理解:一家公司的价值是基于其未来现金流的。

市值/费用倍数反映了特定时间点上以太坊的费用。用于计算倍数的费用是过去七天的费用总和乘以52周。它并不反映以太坊未来的费用潜力。费用数字不是一个前瞻性的指标。

分析历史数据证实了以太坊市场具有前瞻性。在2017年的牛市中,以太坊费用在以太坊中的涨势之前就已经上涨了(参见下图:2017年牛市:ETH价格和费用)。注意,价格在2018年初没有像费用那样迅速下降。

资料来源:CoinMetrics 、 artemis.xyz

在2021年的牛市中出现了类似但较弱的趋势。截至2021年5月,价格在相应的费用增加之前就已经上涨(参见下图:2021年牛市:ETH价格和费用)。然而,2020年夏天,费用几乎增加了两倍,而ETH价格没有相应的上涨。此外,2021年初,费用的增长导致了ETH价格的增加。首先出现的转折点可能是由于Covid。在2020年夏季,人们处于封锁状态。DeFi应用爆发式增长。由于此原因,用户在以太坊上的费用支出增加。然而,投资界并没有关注加密领域。

资料来源:CoinMetrics 、 artemis.xyz

在牛市中,ETH价格提前上涨以应对不断增长的以太坊费用的证据是最清晰的。在ETH价格下跌或横盘的时期,这种关系既没有被否定也没有被证实。出于简洁起见,我们省略了熊市和横盘市场中的ETH价格和费用图表。

2. ETH并非以费用的倍数估值

市场可能不会将以太坊作为费用的倍数来估值。如果市场确实这样做,那么ETH的价格和费用倍数应该在某种程度上同步变动。逻辑应该是,较低的倍数往往意味着更有吸引力的入场价格,而不是相反。

以太坊的费用倍数剧烈波动,趋向于较高的估值倍数。自2016年以来,以太坊的倍数在10倍至8800倍之间波动。自2021年以来,这个范围缩小到20倍至235倍。估值倍数仍然相对较高。

以太坊具有生产性、商品性和价值存储性的属性。生产性资产的估值基于盈利的倍数。而商品和价值存储资产则不然。很难通过费用的倍数来合理解释ETH的估值,这可能表明ETH更多地被看作是一种价值储备资产,而不是生产性资产。

然而,这有一个复杂的问题…

如果ETH并不是以生产性资产的方式估值,那么为什么价格会提前反应费用的增长呢?

根本上来说,不应该。毕竟,如果ETH是一种价值储备资产,那么以太坊的费用增长对其估值并不会产生太大影响。

但是费用确实会对价格产生影响。

影响有多大?

很难说。ETH价格受到多个变量的影响,包括宏观因素、监管和竞争。要将不同的变量隔离出来,以确定哪个对价格影响最大是不可能的。

……以及我是如何调和这些问题的

在加密领域,以及特定地说是以太坊,基本面,如费用,对于加密领域和特定地说是以太坊,确实很重要。基本面决定了网络的健康状况和前景。对于Layer 1区块链而言,基本面只能在估值网络方面做到这一点。一个区块链的大部分价值在于它的货币性质。它作为价值储备和价值转移的能力。它保护网络的能力。在Layer区块链上构建的协议和应用更多地依赖于它们的生产性资产属性,正如在“Token Value Creation: Funnels into one thing”中所解释的那样。

因此,你不能从交易倍数中推导出ETH的价格。以太坊的“便宜”或“昂贵”的倍数并不能说明太多问题。但以太坊的指标,特别是它的费用,推动了价格的波动。

保持好奇心。