AC Capital:上海升级在即,LSD 为何备受期待?

撰文: Bittracy,AC Capital Research

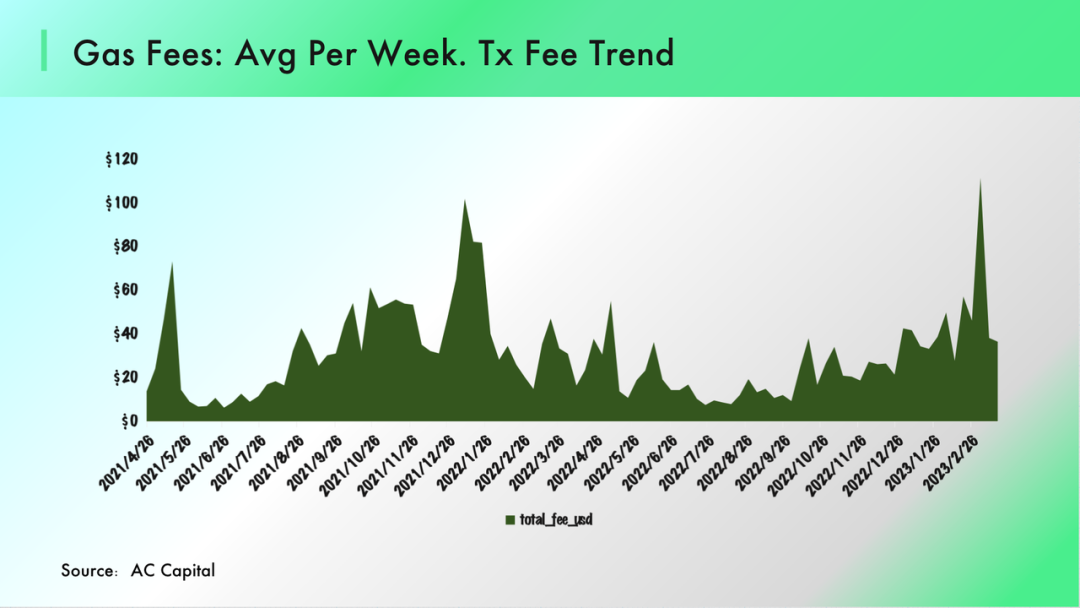

去中心化世界刚刚经历了一波历史级别的牛市,无数创新呈现在我们的面前。相较于2018 年牛熊转换后的一地鸡毛,这次去中心化世界拥有了DeFi、NFT、衍生品、Lanuchpad、Incubator 等各种基础设置,随着 Layer2、LSD、ZK 等协议逐渐成熟,链上世界呈现出更多丰富的内容。在2023 年后,链上活跃度明显增加,资产价格的上涨带动成交量的上行。本次市场波动的切换非常有趣,从Macro 的角度来看,BTC 等数位资产的价格与纳斯达克指数呈现通向走势。在美国经济活力减弱后,由于通胀存在的压力,美联储较为坚定加息态度对市场情绪形成一定的压制。

LSD 崛起的市场环境

在2022 年Q4,从业者可以较为清晰的投资者的偏好:机构更加倾向于基础设施,而不是重度依赖流动性的GameFi、NFT 等协定; MPC 钱包、跨链桥、ZK、中间件等专案书在市场上最为抢手。值得一提的是,基础设施协定也存在明显分化。在经历过Terra、FTX 等黑天鹅事件后,投资者的风险偏好被明显压制,大家更希望看到协定可以产生正向收益为自身的发展造血,而不是向投资者伸手要钱。从商业模式来看,ZK、钱包等协定营收增长需要依赖链上的活跃交易,强Beta 属性的协定,在熊市时期很难获取足够的收益。在这样的背景下,以Lido 为代表的LSD 协定迅速发展,得益于清晰的商业模式与确定的收益能力,在市场的回暖之前,Lido 的市值早已超过MakerDao,排名在50 名以内。

LSD 协议的兴起

回顾上轮牛市,DeFi、Layer 1、GameFi 相继接棒行情。在2023 年年初,LSD(Liquid Staking Derivatives)在二级市场表现亮眼,成为投资者关注的焦点。首先,乙太坊本身的Stakeing 收益实在太过诱人,从绝对规模来看,GAS/MEV 、Stakeing Reward 提供给开发者足够的市场空间去捕获价值,“市场空间广阔(估值)+ 高速TVL 增长(业绩)” 意味着高确定性的投资机会,因此我们看到了以Lido、Frax 为代表的LSD 协定在过去的三个月大放异彩。本文将会着重于分析LSD 协议的运行模式,并对优质LSD 协议进行探讨和分析。

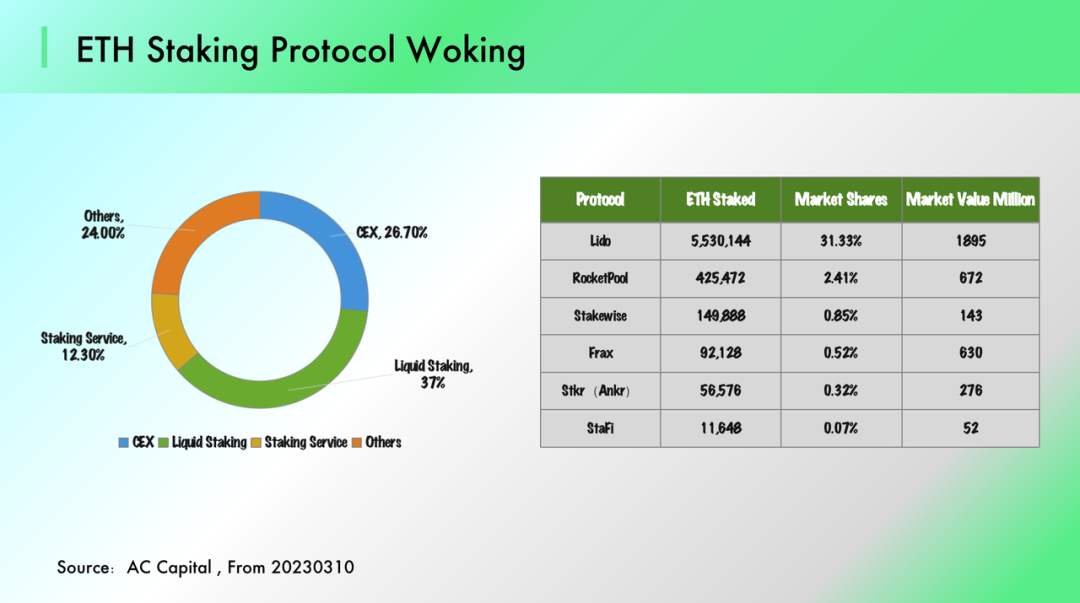

什么是LSD 协议?LSD(Liquid Staking Derivatives):即流动性质押衍生品,其目的是帮助已在链上质押的通证释放流动性并扩大收益。在区块链世界中,网络交互需要通过共识机制来达成,POS 协议需要节点通过质押通证的方式来获得验证交易的权利。我们通过以太坊举例,在ETH 2.0 的设定中,用户需要质押32 枚ETH+独立运行节点的服务器才能成为验证节点获取质押收益。首先,32 枚ETH 对用户资金量提出较高的要求,独立维护节点设备需要耗费不少的精力。与此同时,质押的ETH 在上海升级之前无法取出,这些要求就给以太坊质押者带来流动性压力。针对这些问题,LSD 协议通过创造衍生通证的方式来帮助用户获取质押收益&释放锁定通证的流动性。

为什么LSD 协议具备投资机会?当前以太坊的质押率仅有14%,相比于其他的POS 公链(50% 以上)的质押比例,以太坊节点质押的市场空间还没有完全打开。以太坊节点的收益来自于质押量与费用收入,做一个中性假设,如果上海升级后,以太坊的质押率可以达到50%,相较于当前的水平提升257%,运营节点的Consensus Layer Reward 预计可以提升超过60%(Consensus Layer Reward 与质押量并不是线性相关)。与此同时,上海升级之后,更加灵活的机制会进一步压缩ETH 与其衍生品的价差,有助于激活LSD Token 的生态化应用。因此在可以预见的未来,LSD 协议的盈利空间与发展潜力有望增强。

如何评估 LSD

我们应当如何定义一个好的LSD 协议?本节将通过拆解及分析我们所认为优质LSD 协议,来回答这个问题。

(1)什么是一个好的LSD 协议— 以Convex 为例

LSD 协议的核心价值在于帮助解决基础协议的痛点:由于Curve 独特的商业模式和通证经济,在实际使用中会遇到不少的问题。对于投资者来说,持有CRV 通证获取的投资收益非常困难。如果想要持有的代币分额不被稀释,则必须长期锁定CRV 获得Boost Revenue(锁定期4 年才能达到最高收益),而这就意味着投资者将牺牲大量的时间,并且要与Curve 深度绑定。对于生态建设者来说,Curve 为DeFi 协议提供交易场所,并且参与CRV 分配,不过这需要开发者持有大量VeCRV 以保证参与的有效性(保证开设Pool 的CRV 排放),这对于初期发展的协议,需要承担较大的资金压力与转换成本。

LSD 的发展建立在基础协议的繁荣之上:LSD 协议的运营模式在于对底层协议经济模型的拆解,从而帮助通证持有者可以获取更好的收益与便利,因此底层协议的规模决定了 LSD 协议的发展空间。Curve 作为以太坊重要的稳定币交易场所,累积巨量的流动性与交易量,成为 DeFi 协议部署机枪池的重要场所。在 “DeFi Summer” 发展期,Curve 上聚集了大量的机枪池,Trading Fee 与 CRV Reward 为开发者提供了广阔的市场空间。

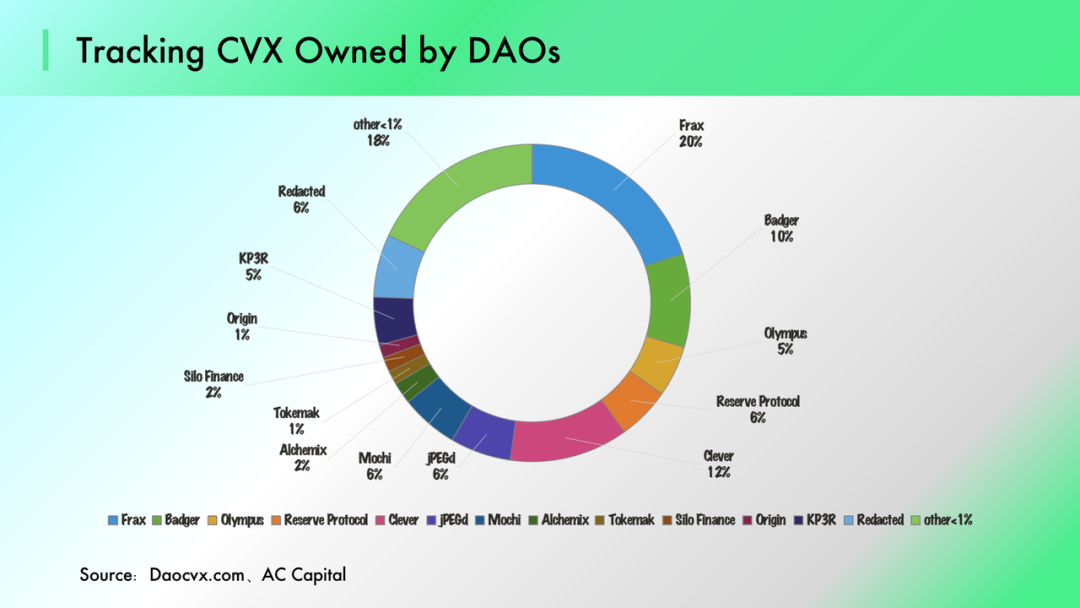

Curve 的纠结,Convex 的解决方式:Convex 很好的解决了上述的两个问题,首先,针对 Curve 通胀属性过强的问题,Convex 通过 CRV / cvxCRV(LSD 模式)锁定大量的 CRV 在手中,这样投资者即可以实现 Max Boost Revenue ,又可以立即获得 cvxCRV 来释放流动性。其次,针对 Curve 的治理问题,Convex 将 Voting Power 从 VeCRV 中剥离,将其治理权映射到 CVX,那些希望在 Curve 上开设机枪池的开发者,可以通过 Bribe Marketplace 来进行治理权的交易。这样一来,Convex 将牢牢把握住 Curve 的控制权,Boosting Yield 强者恒强,不断吸引着用户将 CRV 存入 Convex,与此同时,Bribe Marketplace 给 Convex 带来了源源不的收入,Convex 针对底层协议进行了经济模型与运作机制的拆解与重构,一方面帮助用户实现 Stakeing Return 的最大化,另外一方面创建了具备充足流动性的 LSD 二级市场,Bittracy 认为这或许是 2021 年最为成功的 LSD 协议。

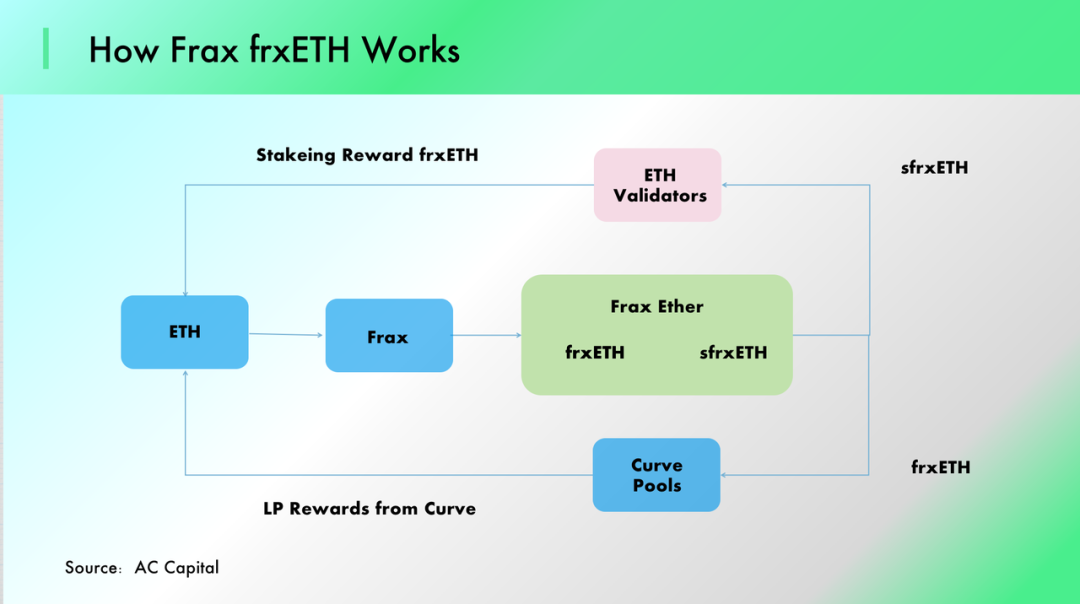

(2)LSD 赛道发展的核心优势—以 Frax 为例

Frax 最早于2019 年开始立项。与MakerDao 相比,Frax 最大的不同在于其所采用的双代币机制支撑算法稳定币部分抵押部分抵押(fractional-algorithmic stablecoin)。为实现稳定币治理的价值锚定并提升资金的利用效率,Frax Finance 在V2 版本中创新推出自动做市场机制(AMO)。在这样机制设定下,AMO 可以灵活调节USDC、FRAX 在FRAX3CRV Curve 中的比例,由此确保FRAX 与USDC 的锚定关系。

过去三个月,我们可以明显看出,Frax Finance 的TVL 以非常陡峭的斜率飞速增长。如果说Lido 通过与AAVE 多层嵌套的方式提高用户质押的收益率。那么Frax 则通过与Convex 的绑定来实现用户收益提升。

Frax 的LSD 模式:参与者在Frax Finance 质押ETH 得到frx ETH 后,有两个选择;

选择一:通过将frxETH 变成sfrxETH,由此可以获取ETH 的质押收益;

选择二:将frxETH 与ETH 质押到Curve 池子中获得挖矿收益;

Frax 是通过Convex 提升CRV 排放来为用户提供更高的收益,凭借收益率的优势与其他的LSD 协议直接竞争(价格战),在协议发展的早期,这样的方式起到了很好的效果(Frax 协议上的ETH 质押量迅速上升)。如我们之前所说,Curve 的排放权由Convex 决定,Frax 的优势在于持有了最大数量CVX ,从而可以实现对CVX 的控制。另外一方面,进入Curve 池子的参与者,无形中为frx ETH / ETH 提供了足够深厚的流动性,由此保证frxETH 在二级市场可以锚定ETH 的价值,而这是LSD 通证的广泛流动的基础。

总结

LSD 协议是基于成熟协议的创新,协议的规模决定了LSD 的发展空间:例如,LIDO 的存在是为以太坊网络质押者最大化质押收益,CVX 是在捕获Curve 的价值。因此基础协议的规模很大程度上决定了LSD 协议的天花板,具备发展潜力的LSD 需要建立在成功的基础协议之上。

Boosting Yield 决定了LSD 协议的核心竞争力:价值最终将通过其在质押合约中质押时赚取协议收入份额的能力来稳定。LSD 的战场在于哪家可以捕获最多的基础通证。因此LSD 的核心竞争优势就在于捕获与锁定,而收益能力和通证机制决定了LSD 协议的捕获与锁定能力。

LSD 协议需要具备较为坚实的护城河:此类协议面对的是底层协议的Target Market,如果护城河不够坚挺,很容易被后来者赶超。Convex 在模型中设定,CRV / VeCRV 的单向兑换,这也就保证了Convex 在Curve 的地位不会被削弱,从而避免被竞争对手拆家。相较于Curve 的质押生态、以太坊的质押节点同样可以拆解出不同的细分节点市场,当前EgienLayers 似乎展现出了这种潜力。

LSD 协议将如何发展

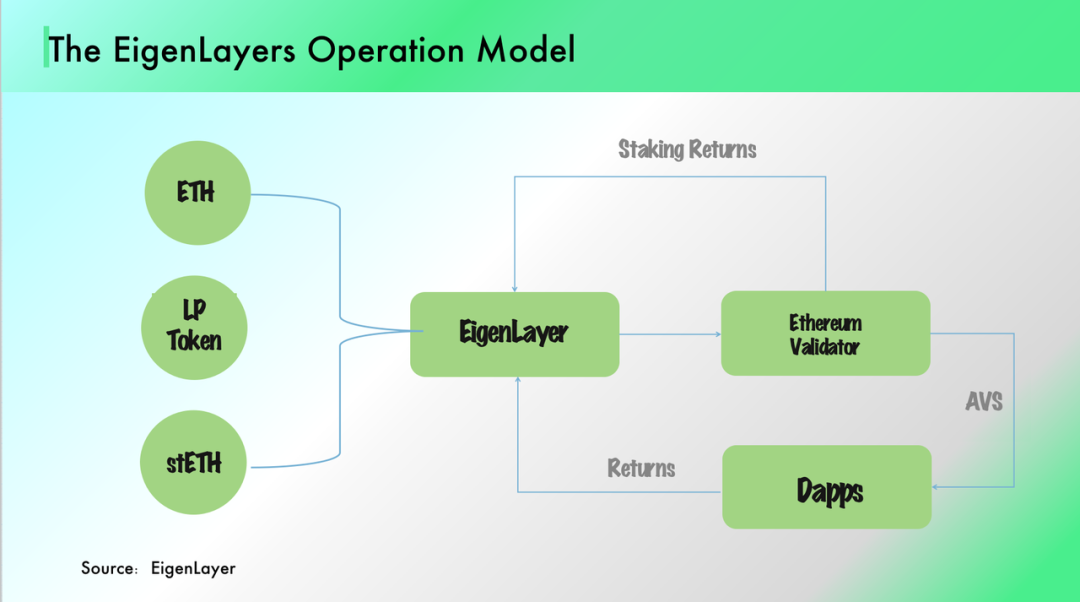

安全性&去中心化成为重要的发展方向:伴随着Lido 质押收入不断提升,节点的稳健运营与安全性被市场所重视。SSV 与EigenLayer 无疑是表现最为优秀的协议。SSV Network 通过 DVT(Distributed Validator Technology)的方式将节点部署与验证确认解耦。具体来看,SSV 通过分片密钥的方式建立网络,集成多方节点一同执行 Validator 的工作,使得网络验证变得更加去中心化,更加安全稳定。EigenLayer 则是提供超流动性质押(Superfluid Staking)方式,一方面,协议支持包括ETH、ETH LP、ETH LSD 等多种流动性质押,为更多用户提供了质押服务。更为重要的是,EigenLayer 引入了ReStakeing 的概念,用户可以将质押节点的选择权交给 EigenLayer,已经质押通证可以改变其应用,这样增强了以太坊信任的拓展性,用户也可以获得为其他生态AVS 提供质押验证带来的额外收益。

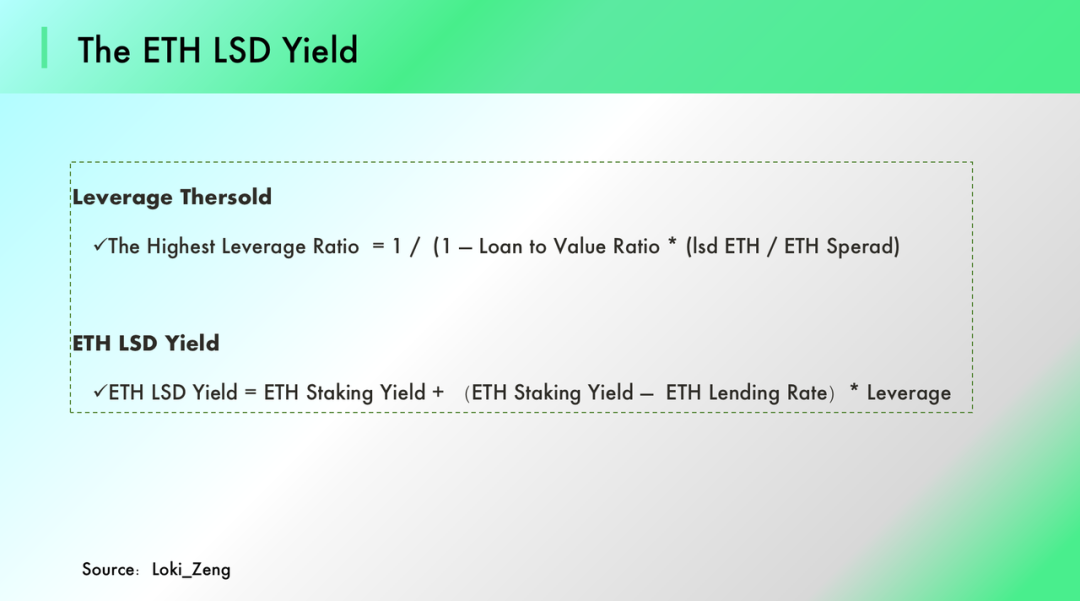

借贷协定将会从上海升级中受益: LSD 协议的发展来自于ETH 的质押收益与借贷利率。上海升级之后,ETH 赎回机制开启,ETH 与stETH 的利差将会出现明显的收窄,这也就使得使用者的杠杆倍数更高。ETH Farming Yield 来自于质押收益与杠杆倍数下的借贷利差,因此我们无法准确判断在上海升级之后,LSD 是否可以给质押者提供更好的收益,但是借贷协定的TVL 或许会出现明显的增长,我们可以得到一个有些意外的结论,借贷协议或许是上海升级最大的受益者。

Loki_Zeng:Staking 和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择Staking 需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达10%-20% 的收益,主要是因为ETH 上海升级的不确定性,不确定的时间越长,stETH 的波动风险就越高。所以ETH 开放Staking 赎回以后,一个高确定性的结果是利差缩小,最终形成平衡,杠杆Staking 的收益回到一个合理区间。另一个高确定性的结果是借贷成为Staking 的加杠杆方式之一,LSD 的借贷市场变得更加繁荣,就像Capitalism Lab 文章中指出的一样,借贷成为LSD 的隐藏赢家。

总结

文本通过对Frax 与Convex 的拆解,Bittracy 认为LSD 协定核心优势在于利用Yield Boosting 与通证模型的结合实现对基础通证的(捕获&锁定),于此同时,绑定DeFi 生态实现LSD 通证的广泛应用(价格锚定)。 当前LSD 协议发展似乎刚刚起步,随着GMX 交易量不断提升,GLP 对于手续费用的价值累积能力表现亮眼,基于GMX 的LSD 协定层出不穷,Jones DAO 通过GLP / jGLP 的方式锁定收益通证,平台甚至还包含jETH、 jUSDC。Plutus 同样设立了GLP / Plv GLP ,保证协定对GLP/GMX 捕获,并说明使用者实现自动复投。更为重要的是,Plutus 对准了GMX 的治理权,该协议通过控制DPX、JONES 的Governance Token 来保证其在GMX 的话语权。相信在Builder 的共同努力下,未来会有更多LSD 创新将不断涌现。

参考文献

1.https://tokeninsight.com/en/research/analysts-pick/jglp-from-jonesdao-how-it-offers-higher-yield-for-glp-holders

2.https://tokeninsight.com/en/research/analysts-pick/jglp-from-jonesdao-how-it-offers-higher-yield-for-glp-holders

3.https://foresightnews.pro/article/detail/19689