Arkstream Capital : Blur 与 OpenSea 的悬崖赛车

原文来源:墨客,《Arkstream Capital:Blur与OpenSea的悬崖赛车》

NFT 市场的现状

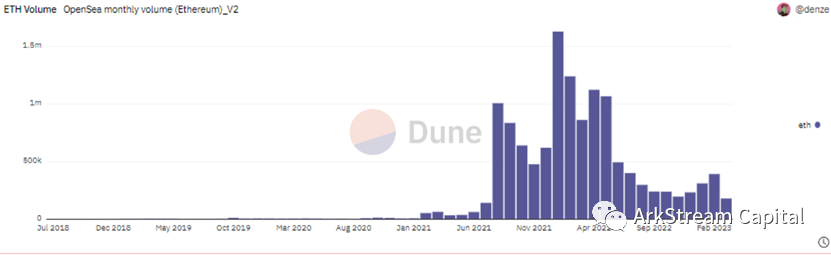

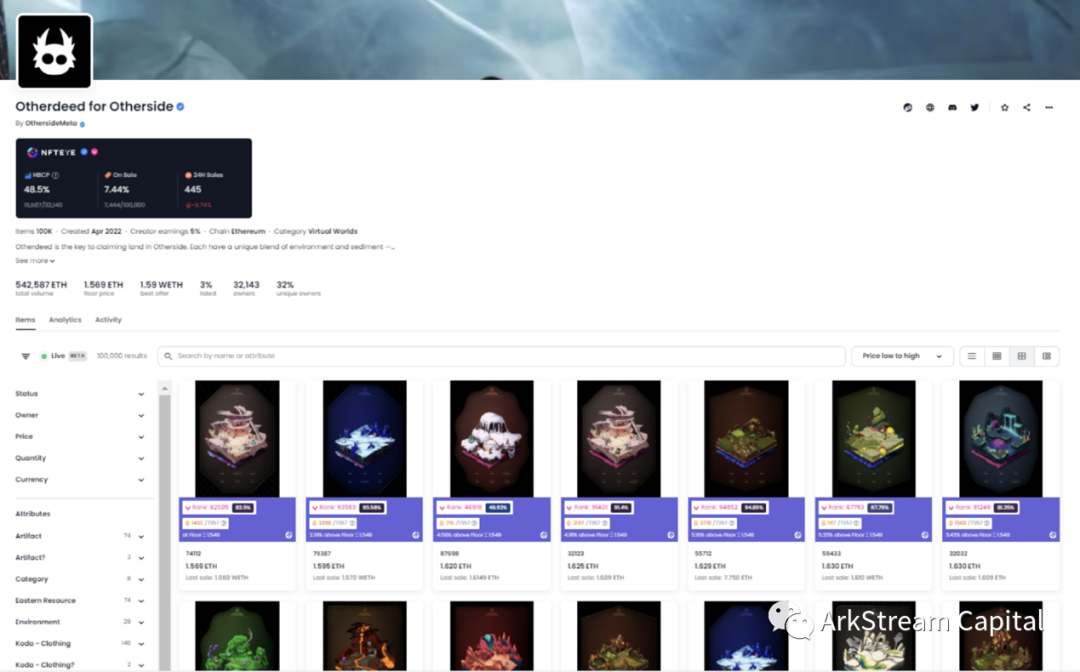

2022年下半年是NFT的冬天。随着Otherdeed for Otherside的发行抽走了市场最后一丝流动性,NFT市场宣告投机潮的破灭。

OpenSea月交易量(dune)

Blur作为一个优秀的NFT Marketplace,它发币的预期给市场带来了一些增量。而当Blur发行代币$BLUR之后,巨大的空投收益,给市场来了更多的增量。

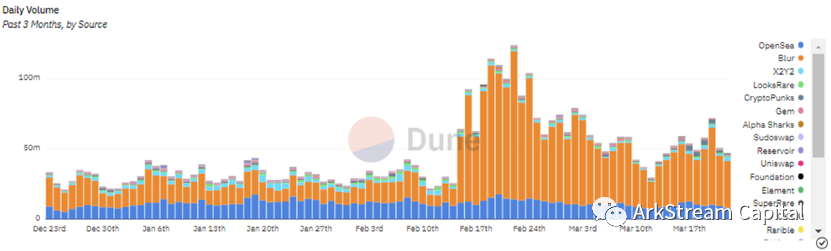

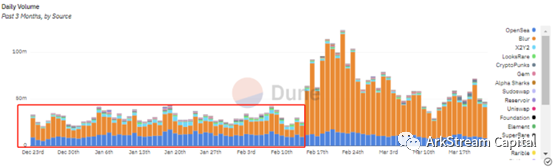

NFT Marketplace日交易量(dune)

从NFT Marketplace的交易数据上看,我们可以清晰的得到几个结论。

1、 艺术类的NFT Marketplace已经全面落后于综合型NFT Marketplace(其实就是PFP)。

2、 Blur在2-15空投之前交易量就已经超过OpenSea。

3、 NFT市场在经历了2022年的炒作高潮与幻灭之后,在2023年的1季度已经回归良性市场。

Arkstream一直保持着对NFTfi的关注,我们相信NFT作为所有权的凭证功能,有它长期的存在价值,这种价值并不会因为NFT整个市场的低迷而蒙尘。

在正式开始我们的文章之前,我们想先进行一些闲碎的NFT价值讨论。

NFT的价值讨论

NFT的一致性与非一致性

顾名思义,NFT全称为Non-Fungible Token,指非同质化通证。与FT(Fungible Token)简单的一致性相比,NFT包含了一致性与非一致性两种属性。

NFT以目前市场的交易活跃程度,主要有NFT艺术品与NFT PFP两大类。随着人类与互联网的越来越深度纠缠,PFP更适合作为在线身份的化身。这就能解释为什么PFP在NFT领域比NFT艺术品更重要。

NFT艺术品,只有非一致性。而NFT PFP通常为系列构成,包含了一致性与非一致性。NFT PFP是波普艺术的Web3表达,它背后的共通逻辑是重复的主体+随机变量。

工业上的重复形成共性,共性凝聚社区,是为一致性。变量的稀缺性,人为制造了不平等,标识社交地位的高低。对于天性爱追求“不平等”的人类来说,阶级的鄙视链是人性底层的刚需。笔者认为一致性在顺序上是优先于非一致性的,只有一致性才能产生NFT PFP的价值温床,才能生长出非一致性的社交歧视价值。PFP的价值与社区能量成正比。

而NFT这种一致性与非一致性的糅合成为了每一个NFTfi需要去面对的最大的问题。导致在处理流动性上分裂为了***P2P(CLOB)与P2Pool(AMM)***2大方向。而这两大方向各自只擅长处理一种矛盾,这成为阻碍NFTfi发展的底层矛盾。

NFT版税

业内吵得比较多的版税问题,放在一致性与非一致性的框架下进行解读会更清晰。

NFT艺术品,承载了艺术家的艺术价值,与它的独特性表达,它并不需要高周转,更在于收藏价值。在NFT艺术品的生命周期中,它会随着时间的流逝而增值。梵高一生未婚穷困潦倒,死后才享尽哀荣。NFT的高版税可以这种悲剧不再发生,让NFT艺术品的时间价值更早回馈到艺术家身上。所以高版税是非常契合NFT艺术品的特质。

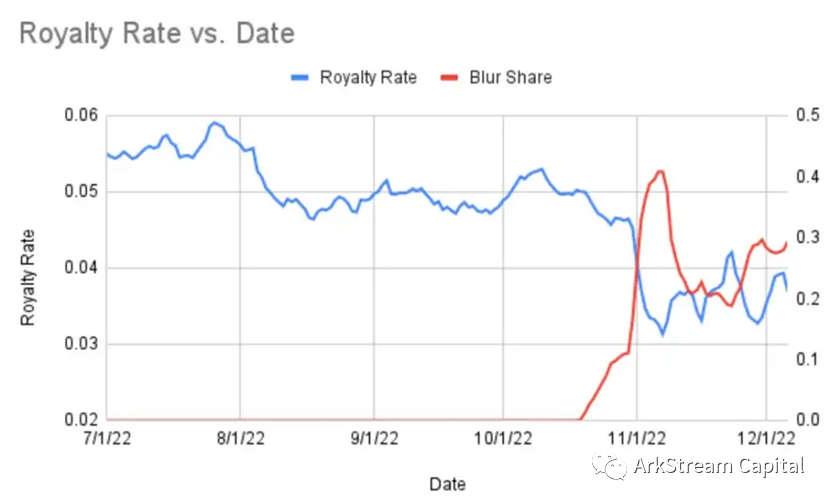

而NFT PFP在初期沿袭了NFT艺术品的高版税。笔者认为这样的行业惯性是有很大的问题的。前文探讨过,由于PFP的一致性先于非一致性,且PFP的价值极大的依托于社区能量。所以高流通是更有利于PFP的价值增长的。PFP需要通过更好的流动性更低的摩擦,捕获更大的社区价值。笔者原以为,PFP的版税,会在PFP之间的竞争中完成。没想到最后是Blur与OpenSea的流动性战争顺便把这件事情完成了。

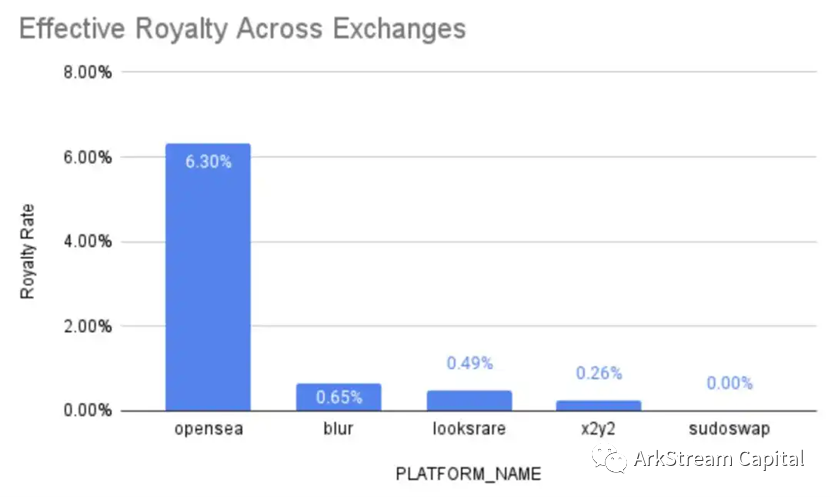

根据 Proof 研究总监 NFTstatistics.eth 数据, Blur 整体平均版税率仅为 0.65%,并带动了整体 NFT 市场版税的下降。

很多NFT项目方对此怨声载道。笔者想说的是,这些项目方哪来的脸,把市场红利期的利润当成了理所当然。以笔者比较熟悉的项目Phantabear为例,累积销售额35,735ETH,版税7.5%,累积版税收入2680ETH,按照ETH=1700$,折450万美金。这些费用并没有回馈到项目本身的建设,而被创始人瓜分殆尽。且不说还有Mint的费用。Phantabear仅仅是许多不干人事的NFT项目中的一员。

by:Phantabear是创始人Mark跟Will利用周杰伦的名声做的圈钱项目。后期周杰伦因为个人口碑为Phantabear所累,有接手的意愿。但是与两位创始人一直无法达成权责的重新厘清划分,导致该项目事实失败。

让NFT项目只能辛苦的通过经营社区赚钱,才是用户对NFT良性市场的最大尊重。

NFT Marketplace 竞争势态

严格的来说,NFT Marketplace可以再细分为三类,CLOB Marketplace/AMM Protocol/Aggregator(聚合器)。

Aggregator 最早的玩家有 Gem、Genie,这两家分别被 OpenSea 与 Uniswap 收购。与其说他们是 Aggregator,倒不如说它们是OpenSea的批量操作工具。

Aggregator起于Genie, 而Gem在Genie打开市场后,带着更好用、更便利的产品进入了市场,同时它也更具客户友好性、并且拥有更为优秀的宣发和资本支持,基于上述一切,Gem在NFT聚合平台的初步竞争中取得了胜利。然而,Gem并没有快乐多久,当 OpenSea 的挑战者逐步登场之后,更强的 Aggregator Blur 出现了,然而 Blur 更像是给自己的 Marketplace 引流。不想做 Marketplace 的 Aggregator 不是好 Aggregator。

By:X2Y2也有Aggregator功能,但是X2Y2的聚合器与其说是聚合器,倒不如说是顺便提供了一个LooksRare与OpenSea的批量交易功能。

目前严谨的来说,Aggregator只有Resevior更像是专注聚合的,但是其在Blur与OpenSea的2强积压下,身影也显得比较落寞,Aggregator这个赛道可能要等市场更加军阀混战的时候才有它的空间。

交易体验与流动性战争

NFT Marketplace一个竞争维度在于交易的便捷性。从交易界面上,可以很清楚的感知到Blur的交易体验偏向于专业交易者与批发市场,OpenSea的交易体验偏向于普通用户与零售市场。其他大部分的Marketplace是参考的OpenSea的设计的。

Blur 交易界面

Blur 交易界面

OpenSea交易界面

Blur出色的交易体验,是为什么Blur能够凝聚一些早期用户的原因。也是为什么那么多Aridrop Hunter在没有发行代币之前愿意投入资源与时间在Blur上的原因。

但对COLB Marketplace的讨论,笔者想把这个话题着重聚焦在流动性上。作为一个市场,最大的价值在于提供最好的流动性给到用户。在DeFi上的Uni最早设计的LP方案,与后来Arbitrum上异军突起的GMX的0滑点对赌与GLP设计中,无不尽力在流动性上去发力。

OpenSea作为最早的NFT Marketplace,在List NFT卖单之外,提供了Offer的买单功能。但是Offer的买单功能操作的便捷性与批量性并不太好,限制了买盘的流动性。当笔者持有大量的单一系列NFT时,出货是个头疼的事情。笔者曾经怀疑过,OpenSea是不是为了维持NFT整体市场的价格表现,刻意为之。因为更好的订单簿功能,理论上并不难。

在LooksRare上线的时候,我们曾经讨论过它的代币经济模型。它一开始采用了交易挖矿的逻辑。而交易挖矿的历史可以追溯到2018年,直到DeFi狂潮之后,市场才普遍采用了流动性挖矿。

在2020年Compound开启的流动性挖矿的观察中,我们分析过它区别于2019年Dapp狂潮与更早之前的Fcoin与龙币网的交易挖矿的地方。

交易挖矿的问题是会产生空转,不管怎么做trading wash,都会产生为了代币激励进行的垃圾交易。这些垃圾交易并不产生留存价值,无益于流动性的增长。而对于没有足够技术去低成本挖矿,只能采取主动吃单来挖矿的玩家来说,他们的交易存在瞬时性,没有“惰性”,当代币激励开始减半的时候,流动性也会随之快速衰减。这意味着挖矿补贴的高成本与低效率。

而流动性挖矿的优点在于,第一它提供的是真实的流动性,并且LP承担了风险。第二它有惰性,绝大部分的LP,并不会高频的切换它们的LP。在DeFi里面,我们甚至看到一些死掉的项目都有几十万U的Farm资金留存。并且LP除了挖矿奖励之外,还有交易手续费的分红。这更增加了它们的留存。

在Arkstream的代币经济学思考中,我们认为好的代币经济设计必须满足:

1、项目方深刻意识到代币激励是一种债务行为,谨慎的设计排放。

2、代币激励必须激励对协议长期价值产生正向推动的行为。

3、代币激励必须施加于有网络效应的协议。

以上三者缺一不可。

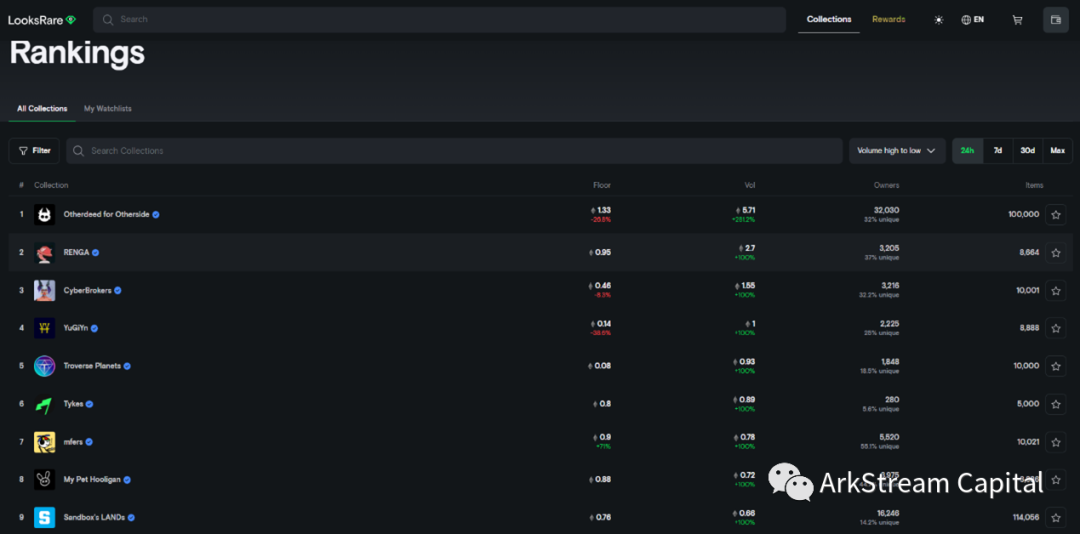

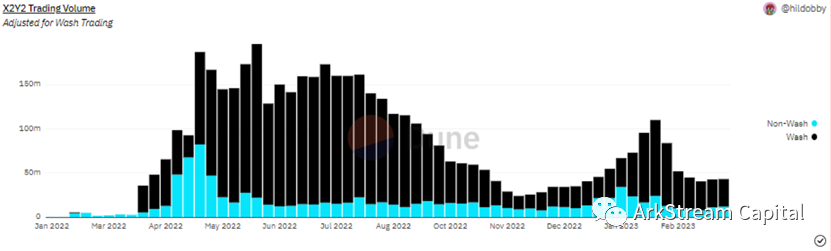

LooksRare后续的币价表现与交易量表现证明了交易挖矿的失败。

Looks币价(Coinmarketcap)

LooksRare交易量排行(LooksRare官网)

而后LooksRare加上了Listing的奖励。X2Y2则是在一开始就加上了Listing的奖励。在2022年3月30号之后更新代币经济2.0切换为交易挖矿,这反而是一种倒退。

X2Y2 wash trading(dune)

流动性是双向,并且对于NFT市场来说,最大的问题并不在于缺少卖方List,而是想出货的时候,没有足够的对手方承接NFT的抛压。所以在流动性上的思考,Blur比LooksRare跟X2Y2都要想多了一层。

Blur在Airdrop2采用了Listitng挖矿,随后在Airdrop3加入了BID挖矿,分别对应流动性的两端。

NFT Marketplace日交易量(dune)

在$BLUR正式发行之前,这样的双向流动性方案已经对Blur的交易量产生了巨大的正向刺激。这显然是一个成功的空投方案。

这也是笔者对Blur给予了巨大的关注的原因,Blur是NFT Marketpalce中第一个采取很积极的策勒(包含BID的产品设计,与代币激励)在解决NFT流动性上的玩家。

Blur流动性方案的缺陷

但Blur的流动性方案,笔者认为依旧不是最佳的方案。对比Uniswap的LP流动性设计来说,Blur的BID显得惰性不足。

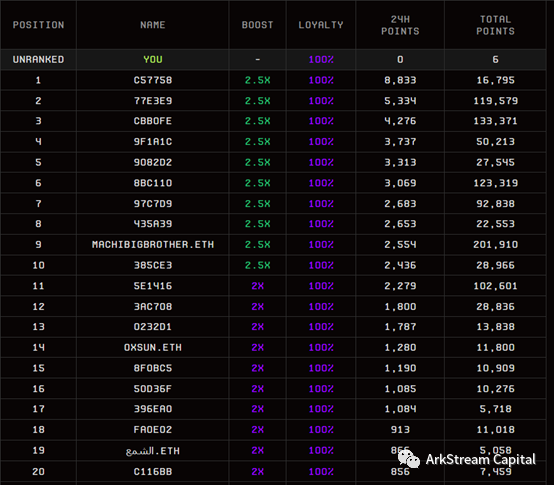

目前BID,感性认知,卷积分前20榜单的一半以上中国人,有名有姓的大户/科学家/工作室,笔者都听到好几个。BID里面的资金绝大部分是没有忠诚度的。

Blur BID积分排名

Blur BID积分排名

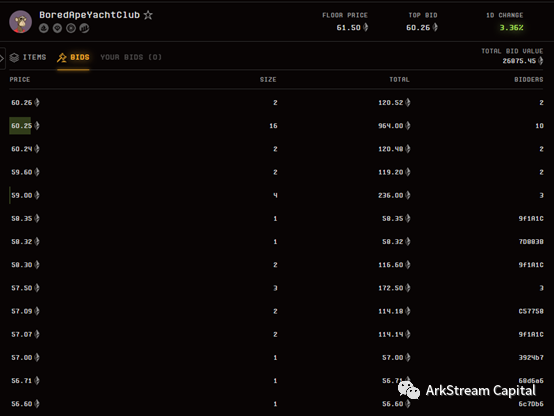

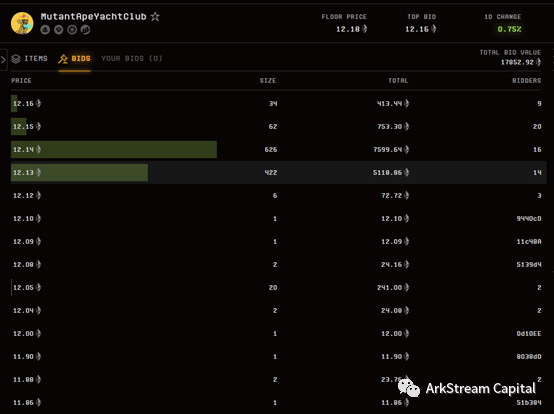

BAYC跟MAYC的BID墙很好地说明了这点。

BAYC BID墙

MAYC BID墙

MAYC BID墙

BAYC由于MACHI的持仓太过雄厚,都惧怕MACHI的砸盘,没有大资金去BID 1/2/3档。

而MAYC的2/3档则有大量的资金在BID。这些明显的买单墙都是为了BID积分来的,撇开这些明显的买单墙,真实的流通性做市商并不多。

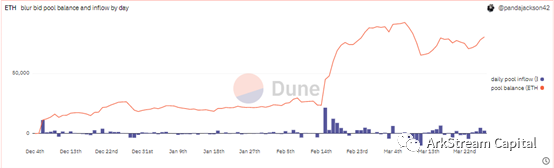

Blur的BID池的ETH总量,在硅谷银行危机当天有很多撤出。当天大盘暴跌之外,NFT价格也收到巨大的挤压,绝大部分Collection的BID资金从3万ETH,跌到1万ETH。

Blur BID池余额(dune)

而且因为Blur现在是0手续费的机制,除去代币激励本身,它无法像Uni一样通过手续费给LP提供激励。一个良性的系统,是当去除代币激励本身,依然能够有诱因让LP Provider去提供流动性的。$BLUR在Uniswap上线的时候,就有非常多的玩家愿意进去做LP,为了赚取LP的交易手续费,有朋友最早进去的,当天手续费就挖回来成本的50%。

一旦Blur的流动性激励取消,可以想象这些BID墙会马上崩塌。

流动性带来的NFT巨大的崩

当我们在讨论Blur的流动性挖矿给NFT市场注入的流动性的时候,我们同样也面临一个问题,就是Blur加速了NFT市场的奔溃,原先NFT市场因为流动性的问题,大户没办法迅速变现。而通过Blur的BID墙,现在鲸鱼们可以随意出货。

许多小 NFT 项目会利用 Blur 的机制进行倾销。在Blur早期机制不完善的情况下,这些项目方会先在 OpenSea 刷交易量,然后在 OpenSea 上有了托底价格后便开始在 Blur 上慢慢抬高 Bid 挂单并赚取积分。在这个过程中,有的项目方选择同时 List 部分 NFT,这样就算自己的 Bid 成交了,卖出的 NFT 也能实现部分回血。而有的项目方则持有该合集的大部分 NFT,因此可以随意抬高价格来刷积分,别人出价则不会给他们出货。

如果没有BID的竞争对手,项目方或许会安于刷Blur积分,但是如果一旦有散户或者机器人也来参与BID,在积累足够的BID深度之后,他们便会马上把自己的 Bid 撤走,然后将手中的 NFT 卖给这些出价的散户和机器人。

在这场狂欢中,NFT项目方与鲸鱼获得了宝贵的流动性,而流动性做市商获得了“宝贵”的$BLUR。

所以笔者认为Blur的代币经济需要进行升级,来增加这些套利者的成本。套利者对系统是一种伤害。

尽管这种流动性在短期内成为了NFT市场的双刃剑,但是长周期来说,流动性依然是好事。如果我们认可NFT的长期价值,那么富流动性下的崩,只是帮助价格的快速发现。

未来展望

笔者认为,既然目前的Blur的代币经济设计,是不考虑NFT的非一致性的,那么完全可以考虑Uni的LP配对的方式来进行挖矿,以提高流动性做市商的惰性跟磨损。

这本质上是一种AMM的思路,再通过前端的方式聚合稀有款与地板款的交易。类似的思路Blur并不是没有做过,在被Seaport合约屏蔽的时候,Blur就是采用前端的方式来跳过OpenSea的屏蔽。

除此之外,CLOB Marketplace的竞争方向应该是往越来越专业化的方向走。例如Tensor.Trade所展示的。

Tensor交易界面

Tensor包含了Tensor Trade(Aggregator)与Tensor Swap(AMM的Protocol),在用户体验方面,它的方向跟Blur是类似的,致力于提供更加丰富的信息(NFT地板价K线),跟额外的交易体验(更加丰富的订单功能)给用户。

笔者也会期待在Blur上的BID功能可以更丰富,例如加上止盈止损功能,还有批量订单化管理的Offer功能。

Blur与OpenSea的悬崖赛车

迫于Blur带来的竞争压力,OpenSea在2月22日开启了0手续费以对抗Blur,但是这并没有显著的提高OpenSea的交易量,更像是一个被动防守的策勒。

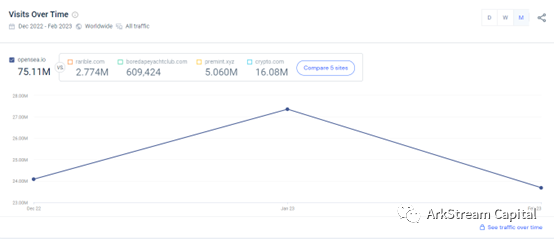

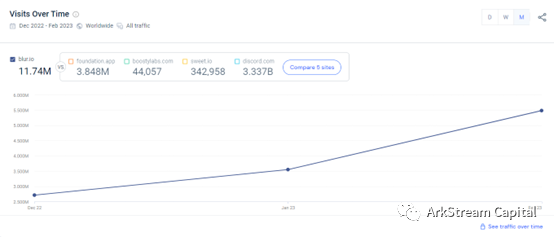

OpenSea近3个月访问量(Similarweb)

Blur近3个月访问量(Similarweb)

从流量上看,OpenSea因为Blur的发币,受到极大的打击。

而另一边,Blur的压力也不小。OpenSea的员工人数在22年裁员之后,媒体披露大概230人,最后一轮获得3亿美金融资,血条还是比较厚的。而Blur目前已经披露的融资额1400万美金,虽然成本支出更少,但是子弹也更少。0手续费的Blur不管在法律上(SEC监管),还是市场上,都没办法通过收手续费的方式给自己增加收入,也无法给$BLUR进行任何赋能,可以说Blur把它跟OpenSea都拉上了悬崖塞车,进行一场死亡即是终点的游戏。

这场战争势必要以熬死其中的一方作为结局,然而在这个过程中,X2Y2与LooksRare等二线NFT Marketplace受到了更大的挤压,可能更快倒下的反而是它们。

AMM Protocol 现状

在AMM这个方向里面,不止有Sudoswap,还有早期的NFT20/Unicly,但是早期的方案通常还附加了碎片化,或者ERC20化。

这个过程对NFT本身的流动性并没有太大的帮助。笔者认为Sudoswap的做法相对而言返璞归正一些。

标准的AMM只能处理NFT的一致性。Sudoswap在处理非一致性上的做法,是通过多Pool的模式,让用户跟市场自行调整到不同稀有度层级匹配到不同定价层的Pool里面。然后再通过前端进行整合。这个设计是带一定的巧思的,然而实际看来,这种分层并不足以处理复杂的稀有度问题,事实上并没有解决该问题。

笔者早期对Sudoswap是寄予厚望的,也特别关注Sudoswap的空投进程。在强大的竞争对手OpenSea面前,整个NFTfi的竞争业态,并不像当年的DeFi。Uniswap的成长,很大一部分得益于2018-2019年的熊市,让它有时间去累积它的用户。

而时不待Sudoswap,不激励等于死。Web3某种程度上是一个增强版的Web2,特别是在马太效应上,Web3自带涡轮增压版的马太效应。长期关注DeFi的人就会发现,在2022年至今,ETH链上的DEX,长尾代币的捕获能力基本上都在Uni这边,除了1inch与curve有自身的定位之外,其他DEX不管是在市值还是交易量上都受到巨大的挤压。

然而Sudoswap的空投计划让羊毛党、1池跟2池玩家都寒心了。笔者甚至都怀疑项目方并没有想好好经营这个项目,Sudoswap的空投完全是为了给Xmon的持有人送福利,或者说给项目方自己送福利,毕竟大部分的Xmon都在项目方手上,而完全没有考虑对Sudoswap的长期正向激励。

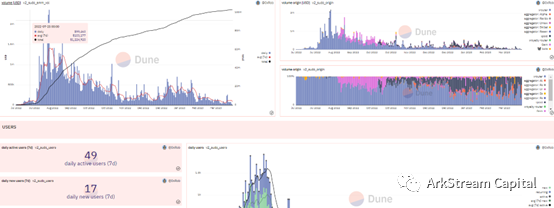

Sudoswap数据看板(dune)

Sudoswap数据看板(dune)

与Blur截然相反,Sudoswap的空投把它空投死了。空投完之后也没有连贯的代币激励计划为自身的AMM提供流动性支持。

但是如前文所述,我们依然认为以目前CLOB Marketpalce在对地板款的处理逻辑上,AMM依然有它巨大的生命空间。基于NFT的一致性与非一致性的矛盾,不管是P2P(CLOB)还是P2Pool(AMM)的模式,都没办法很好的解决NFT的流动性问题,所以笔者认为两者的融合,以其一为主,或许是不错的方向。

总结

尽管Blur依然有非常多的缺陷,并且$BLUR的币价从上线之后一直萎靡不振,社区也在诟病$BLUR的赋能问题,但是笔者认为,Blur致力于提高NFT市场的流动性,使得在当前时间节点,它站在了一个很重要的生态位。基于充足的流动性,才会有NFTfi的第二篇章。就像当年基于Uniswap,AAVe这些T1的DeFi之后,才会有YFI,1inch这些T2的DeFi的成长空间。

而Blur与OpenSea的悬崖塞车只是NFTfi这场无限战争序幕的第一章而已,让我们保持对NFTfi的持续关注。