概览 152 个 NFTFi 赛道分类项目,NFT 金融化能否掀起 Web3 创业热潮?

撰文:Sally, IOSG Ventures

前言

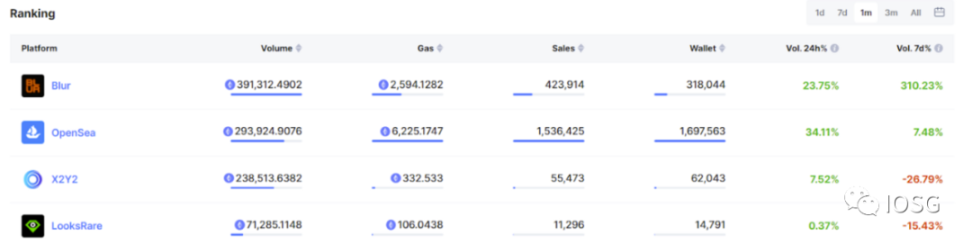

随着 NFT 市场逐渐回暖,交易市场上对用户的争夺逐渐发展进入到白热化阶段。截至目前,新兴崛起的 NFT 聚合器项目 Blur 交易量已经稳超 Opensea。

Source: NFTScan

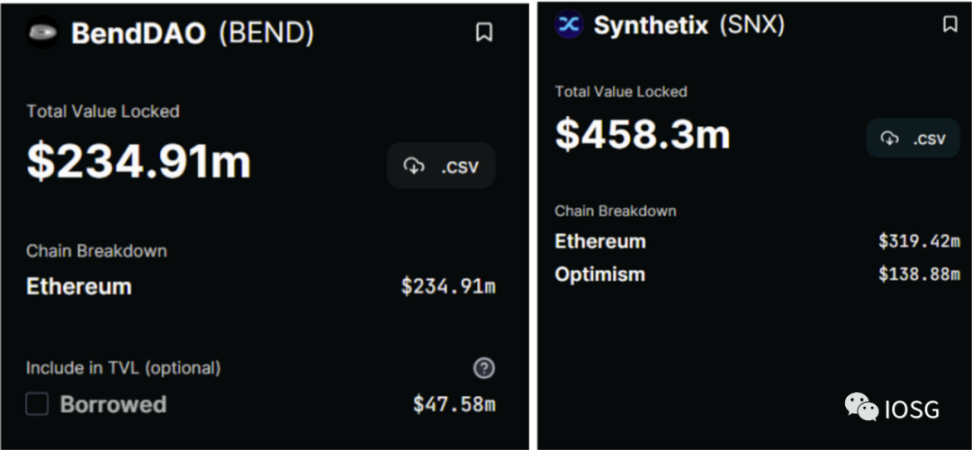

于此同时,以 Benddao 为代表的 NFT 借贷协议 TVL 正不断创下新高。截至 2 月 20 日,根据 Defillama 数据显示,BendDAO 的总 TVL 已超 $200M, EVM 链上总量与 Synthetix 的差距也正在逐渐缩小。

Source: Defillama

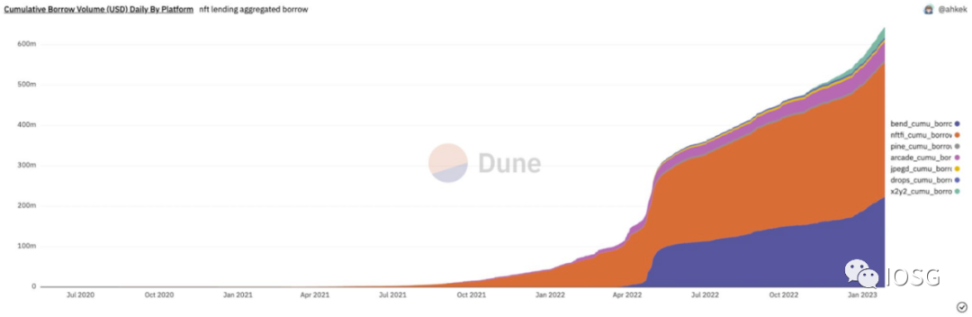

另一方面,NFT Fi 赛道中的其他龙头项目,如 X2Y2, NFT.Fi, JPEG’d 等也自去年年末开始在宏观的借贷交易量上出现大幅跃升。

Source: Dune @ahkek

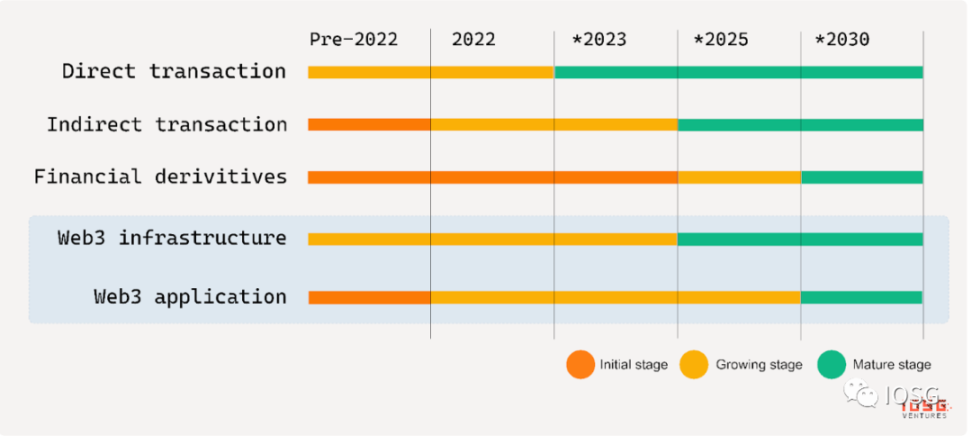

而这也许预示着,自去年夏季以来备受瞩目,但尚未爆发的 NFT Fi 赛道,即将迎来一波真正的系统性机会。

NFT 金融化的理论框架

概念解构

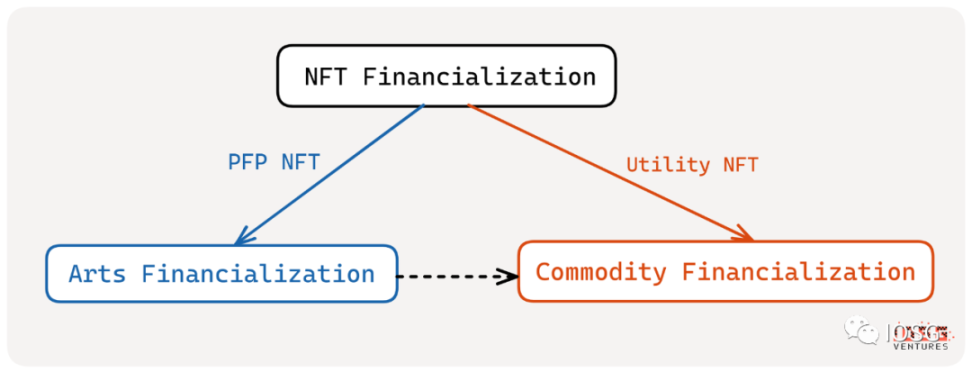

在过去的文章中我们已经指出 NFT 金融化的意义在于帮助拓展和提升对 NFT 的共识和需求。在认识到 NFT 金融化的意义和重要性之后,下一个更核心的问题则是——我们应该如何理解 NFT 金融化这个概念?

从纯粹经济学角度出发,我们试图提出的一个有趣但不一定正确的观点是,将 NFT 分割为 A、B 两类:A 类为具备观赏和收藏价值的 NFT;B 类为具备使用价值的 NFT。在此基础上,将 A 类 NFT 的金融化与艺术品金融化对标,B 类 NFT 的金融化与大宗商品金融化进行对标:

Punk、Azuki、Doodles 等图片、头像类 NFT,以及纯粹的艺术画作类 NFT 都可以被简单地划分到 A 类,即仅具备观赏和收藏价值的 NFT 当中。而这类 NFT 与艺术品两者的逻辑共性在于:

- 不可代替性 (Non-fungible)

- 不具备使用价值 (Without utility)

- 不具备基本面 (Without fundamentals)

- 定价基于个人主观判断 (Valuation based on personal sentiment)

类似 Starbucks Odyssey 这样品牌方发行的会员通证类 NFT,StepN 运动鞋这样的支撑娱乐产品内部运行的 gaming NFT 都可以被视为 B 类,即具备使用价值的 NFT。而其与大宗商品两者的逻辑共性在于:

- 半可替代 (Semi-fungible)

- 具备使用价值 (With utility)

- 具备一定基本面 (With certain fundamentals)

- 定价基于其功能性 (Valuation based on functions)

产业解构

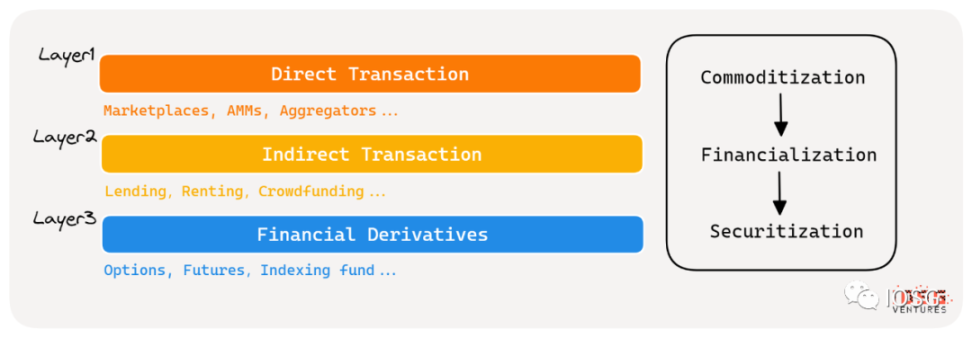

在对概念进行理解和论述后,我们也需要进一步地根据细分方向来垂直审视 NFT Fi 的产业结构。尽管市场上对于 NFT Fi 版图已经存在许多论述,但我们更倾向于将其由上至下切分为三层:

(1)第一层为 Marketplace,Aggregator, AMM 等提供 NFT 与 FT 兑换的直接交易层

(2)第二层为 lending,renting,crowdfunding 等提供 NFT 托管和抵押融资的间接交易层

(3)第三层为 options, futures,indexing fund 等推高交易风险和杠杆的金融衍生层

从直接交易到间接交易再到金融衍生,这三个层面的演进也正是 NFT 从商品化,到金融化,再到证券化,一步一步金融深化(financial deepening)的体现。

我们相信兼具合理的定价机制,流畅的用户体验和可持续的交易模型的 NFT 流动性解决方案会最终引领 NFT Fi 完整产业结构的不断夯实直至腾飞。

NFT 金融化的赛道图谱

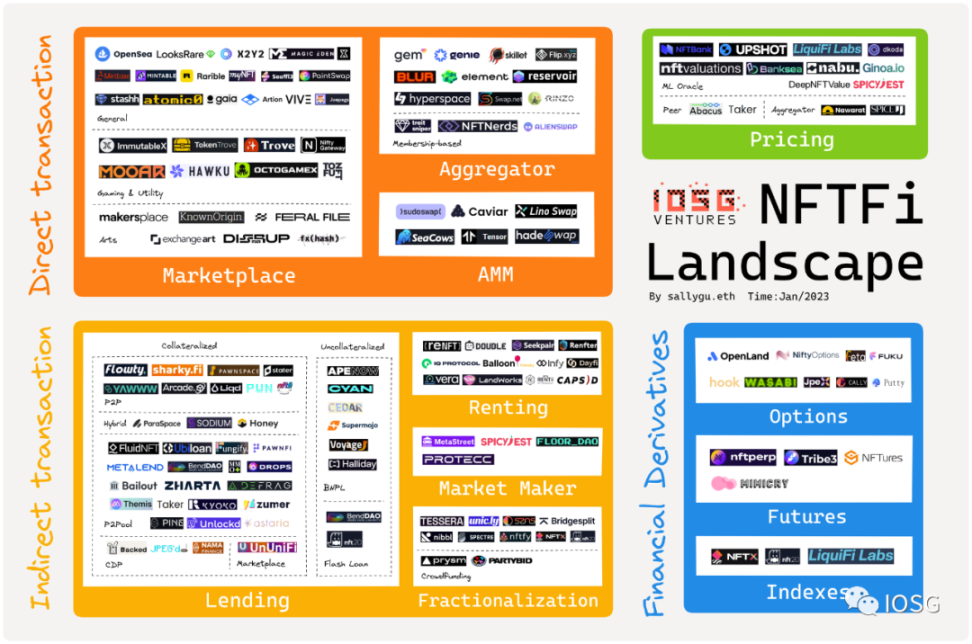

基于上述理论框架构,我们扫描了当前赛道上仍在运营的 152 个项目,并绘制成如下赛道图谱以供参考:

直接交易层 (52 个项目 )

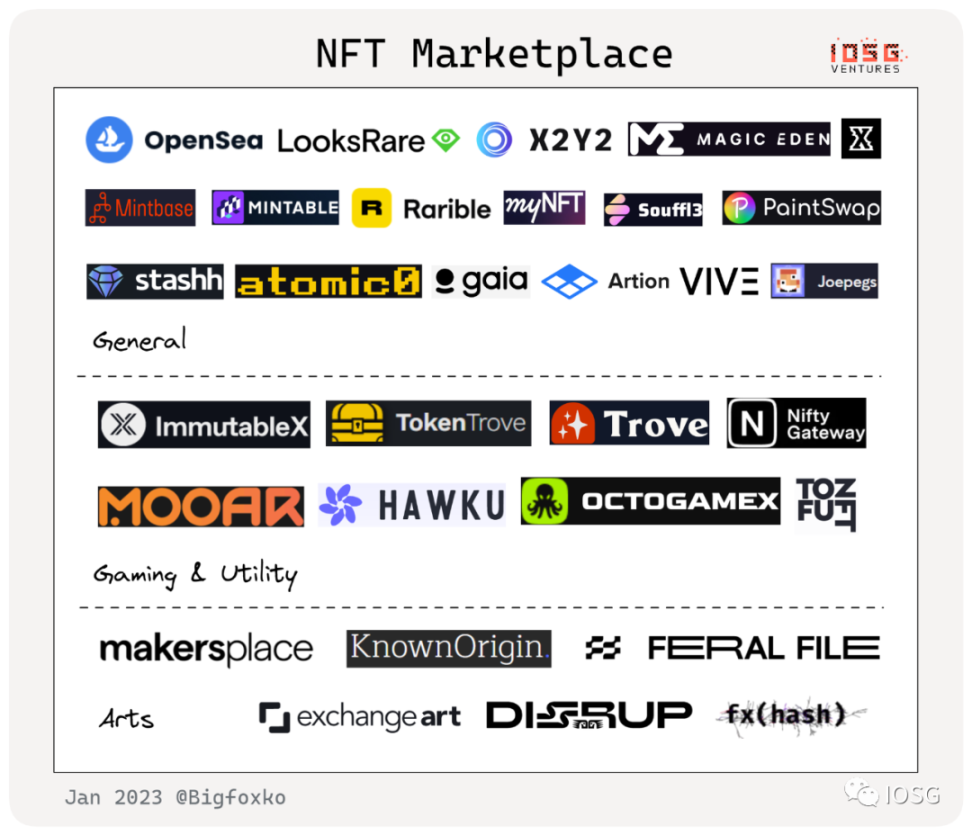

对于 NFT 交易市场 (Marketplace),我们主要基于其功能将分为三类:

- 以 OpenSea、LooksRare、X2Y2 等为代表的,分布在不同链上的全品类 NFT 综合交易市场 (General Marketplace)

- 以 Trove、Nifty Gateway 等为代表的游戏等实用类 NFT 垂直交易市场

- 以 KnowOrigin、makersplace 等为代表的艺术类 NFT 垂直交易市场

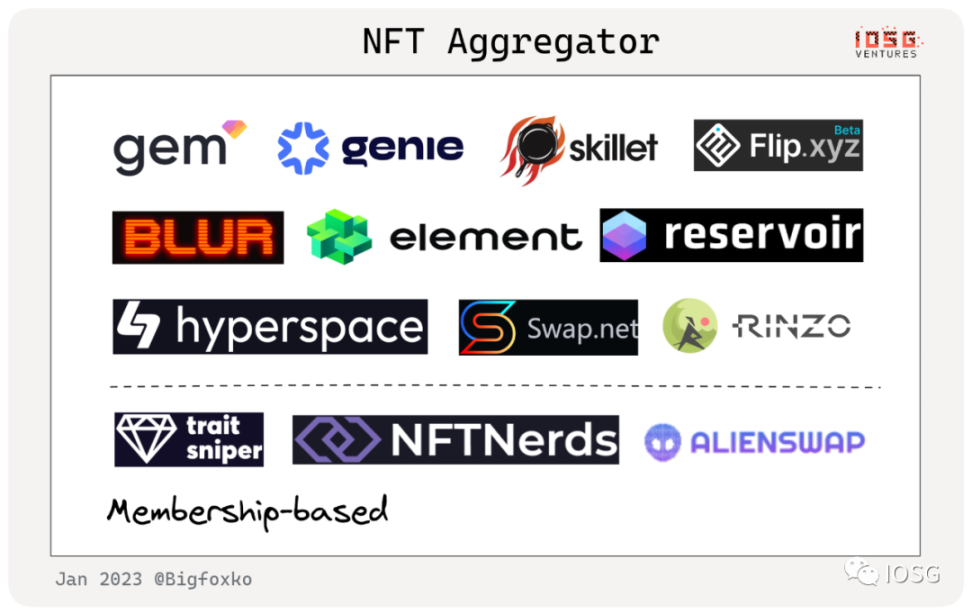

对于 NFT 交易聚合器 (Aggregator),我们主要基于其可访问性将分为两类:

- 以 Blur、Gem、Genie 等为代表的,面向所有用户公开访问的 NFT 聚合器

- 以 NFTNerds、TraitSniper 等为代表,实行付费会员制访问的 NFT 聚合器

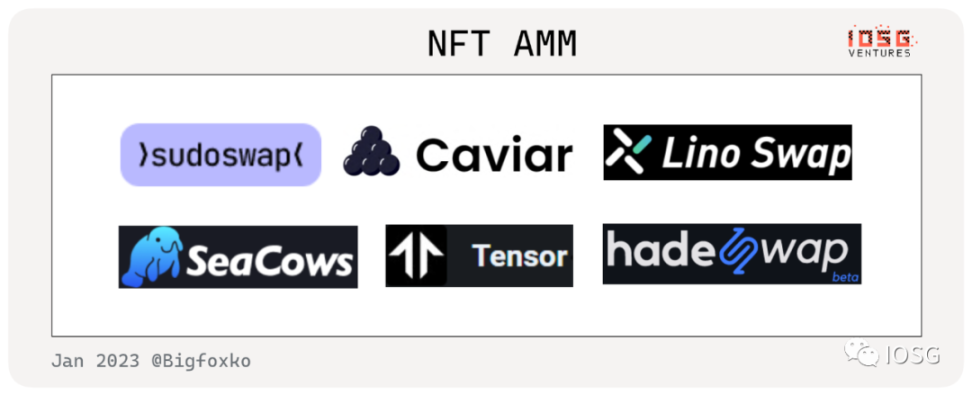

对于 NFT 自动做市商 (AMM),我们主要收录了以 Sudoswap、Caviar 等为代表的基于 Bonding Curve 曲线的 AMM。作为实现 FT 与 NFT 即时流动性的重要去中心化解决方案,我们相信其在未来的直接交易中将扮演更为核心的角色。

Marketplace vs. Aggregator

随着越来越多的玩家进入市场,一个明显的趋势是人们对于 NFT 的交易速度和购买效率(流动性)正在提出更高的需求。在 OpenSea 或其他传统的 NFT 市场中,慢慢等待项目上线,慢慢等待竞拍的模式已经略显过时。在 Blur 类似的聚合器中,更专业的数据分析功能,使得人们可以进行更快节奏的销售和购买,所以它更像一个「交易所」。而市场已经证明,目前而言 NFT 玩家显然更拥护 「效率至上」。同时我们也注意到,随着用户对 NFT 交易提出更高的要求以及专业 DeFi 交易者的涌入,数据分析功能和聚合器品类的结合正在变得越发紧密。

Aggregator vs. AMM

尽管 Blur 的 bid-to-earn 模式在很大程度上颠覆的了传统的流动性激励方法,并在聚合速度上相较 Gem 提升了 10 倍,但支撑其流量长久存续的护城河并不存在。.当后续新兴涌现的聚合器在逐渐对齐其竞标模式、提升用户体验(同步增添更多对交易者友好的功能)甚至进一步发动吸血鬼攻击时,很难预测 Blur 能够始终保持领先地位。而这一点也正是我们对依赖订单簿(order book)模式的中心化交易所存有的疑虑。

假设人们的核心需求是寻求 「最快的交易方式」,AMM 很可能是一个更好的选择,因为其可以通过移除 bidding 和中心化撮合,实现 NFT(erc721)和 ETH(erc20)之间的即时交换,并这类功能也更容易被模块化,以 SDK 的形式被整合到 NFT 借贷等其他平台。

我们可以将 Uniswap 这样的 DeFi AMM 当作很好的对标案例进行参考:与 CEX 相比,Uniswap 的优势主要在于:更高的兑换交易效率(尤其是针对长尾资产)、更好的用户使用体验、更好的可组合性、公平的激励系统,以及无许可。我们期待经过多次市场打磨和迭代后,这些 DeFi AMM 所具备的优势,在未来的 NFT AMM 上也得到完全实现。

间接交易层 (70 个项目 )

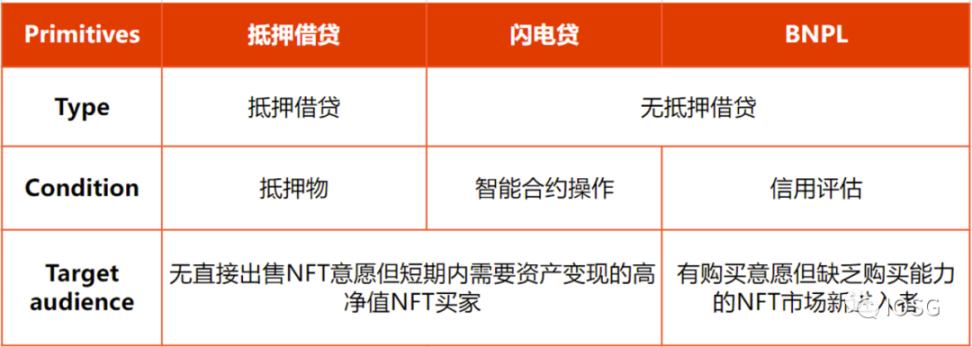

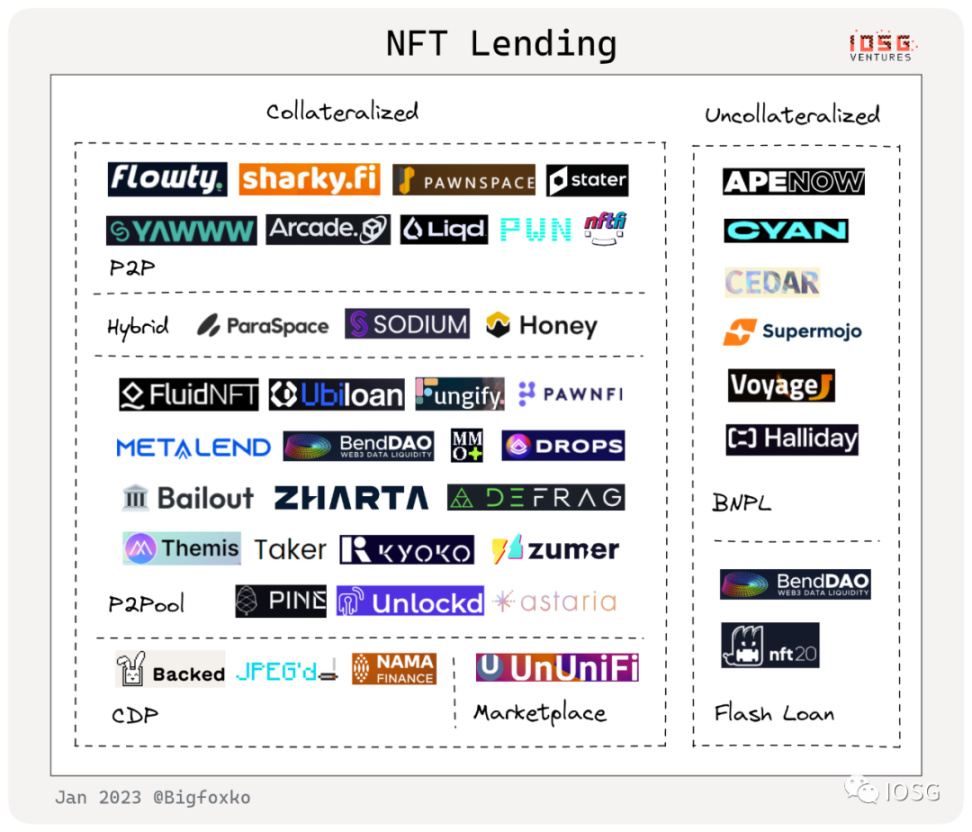

对于 NFT 借贷协议 (Lending), 我们主要基于其借贷模式首先将其分为超额抵押借贷和无抵押借贷。

目前大部分的 NFT 借贷范式基本为 Compound, Aave 等协议中存在的三种:点对点撮合,流动池和稳定币,提供超额抵押借贷或闪电贷等功能。而 BNPL 这类新兴的无抵押私人借贷则可能在需求侧引入更多样的用户客群。我们从下图更直观地理解抵押借贷和无抵押借贷两个垂类:

存款、借款和贷款作为任意一个银行系统中最为基本的组成模块,我们认为首先将间接交易层的重点投射到 NFT 借贷方向是最为合理的选择。

对于 NFT 流动性提供商 (Market Maker), 以 MetaStreet 为代表的解决方案已经深度参与进 NFT 生态系统的各个方面。

对于 NFT 碎片化 (Frantionalizaton),我们从思路上将其分为:

- 以 unic.ly, nibbl 为代表将 NFT 切分为多个 token 从而降低持有门槛的传统解决方案

- 以 partybid 为代表通过共同持有的方式分割所有权降低投机套路门槛的众筹方案

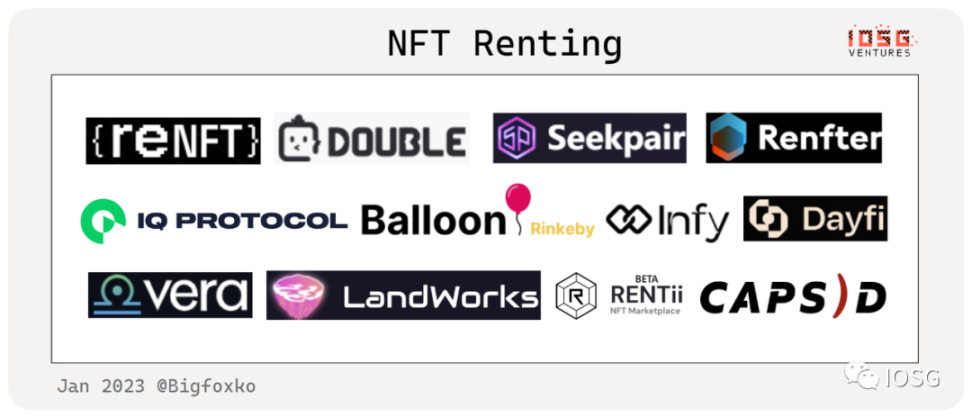

对于 NFT 租赁 (Renting),我们认为目前还是在垂直的 gaming 赛道有比较合适的发展和一定规模的受众。在其他场景上的论证和探索,仍然受到 NFT 品类不足的限制,难以在短时间内找到 PMF(Product-market fit)。

Collateralized Lending vs. BNPL

租赁实际就是将第三方付费做基于时间的分拆,而先买后付(BNPL)与普通租赁的区别只是在于:1. 分付的动作由不同主体完成 2. 分付的时间为分布式。

随着链上信用体系的成熟和信贷需求的增长,我们需要更多样化的信贷产品来满足不同加密货币用户群体的需求。而以 Maker 为代表的去中心化的 「信用凭证」体系在 NFT 场景下很可能不是一个可迁移的解决方案:

一方面,NFT 通常作为一个完整的商品进行出手,相比 FT 具有较高的售价(以大部分 php 类 NFT 而言);另一方面,NFT 持有者 / 玩家与 Defi 用户的群体不同(可能有所重叠),但普通的推论是在没有巨额投资回报的诱惑下,大部分 NFT 藏家不会有较大动力深度参与复杂的借贷系统。

换句话说,如果平移传统的 defi 借贷模式到 NFT 的场景中,受众群体将会十分有限并且后期增长会较为乏力。

我们认为像 Cyan 这样的 BNPL 解决方案是一个很好的切入点,使 NFT 用户参与到借贷系统中。NFT BNPL 平台也有可能与 Maker、CreDA 等合作,在未来建立一个完整的加密货币信贷系统(比如建立一个类似 Aave 的更大的信贷委托系统)。因此即使这样的产品还处于萌芽阶段,风险管理模式未经测试(不知道大量用户涌入时是否还能发挥作用),我们仍然相信这可能是下一周期最有希望的方向并会持续保持关注。

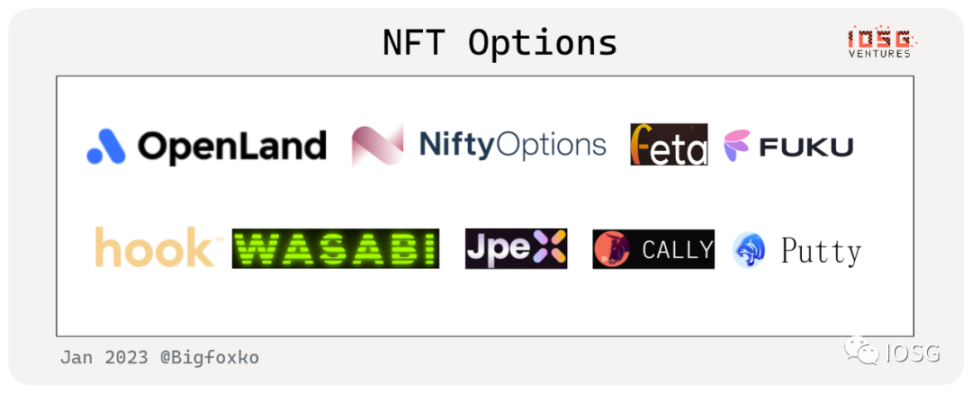

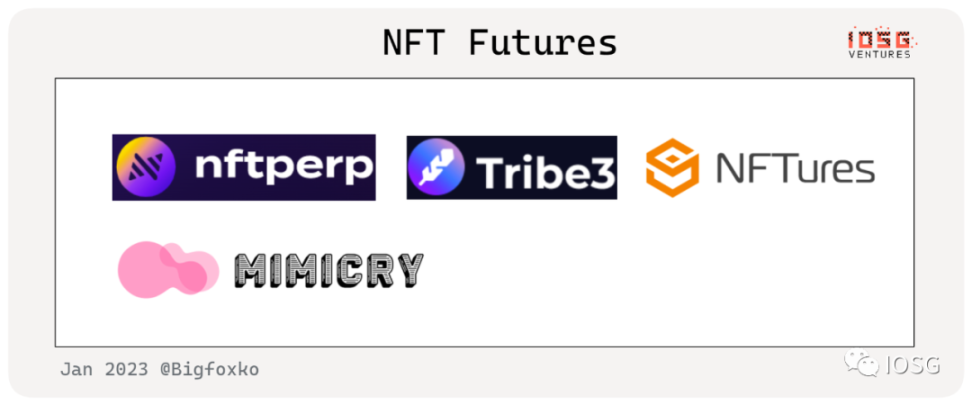

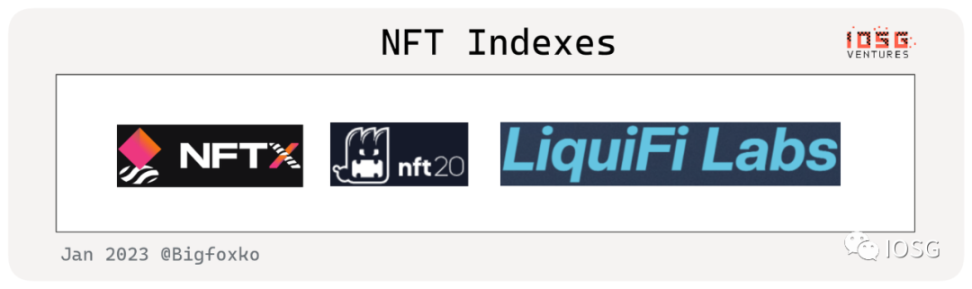

金融衍生层 (16 个项目 )

由于整体的 NFT 金融衍生层目前还处于初步阶段,我们在这里只简单收录了期权 (Option),期货 (Futures),指数 (Indexes) 这三个品类。而相比于期权,期货衍生品交易可能在用户的教育成本上投入更少并更容易获得流量。

相较于碎片化的解决方案,在传统金融市场中,将房地产、艺术品等非流动性资产打包成指数进行投资,是更为常见的方式。就艺术品而言,常见的艺术品指数就包括:梅尔摩斯指数(Mei Moses Art Index)、艺术品市场研究指数(Art Market Researcher)、艺术品价格指数(Art price indices)等等。就大宗商品而言,常见的指数则包括:国际主要商品指数、CRB 商品指数、标普高盛商品指数 GSCI 等等。

这种指数化的方式不仅可以帮助机构和普通投资者分散投资组合中的分散,并且在收益回报上也有着令人满意的表现。在在 1950 年至 1990 年的 40 年间,艺术投资的实际回报率为 8.2%。同期标准普尔 500 指数、道琼斯指数、政府债券、公司债券和国债利率分别为 8.9%、9.1%、1.9%、2.2% 和 1.3%。而在过去 10 年中,艺术品的平均年回报率高达 8.5%,已经略超股票。

以 NFTX、NFT20 为代表的项目方,正在 Web3 中创建一个类似于艺术 / 商品指数的新兴资产类别。而 LiquiFi Labs 等在此基础上,利用 ML 定价技术手段剔除了洗盘操纵的波动因素,构建了一个更为安全可信的指数品类。我们也期待在未来更多的指数类产品能够进入到大众的视野当中。

写在最后

奥派代表大卫·李嘉图在《政治经济学及赋税原理》中指出:部分商品的价值可以只由稀少性决定的,劳动无法增加其数量,因而其价值不由于供应的增加而降低。德勤发布的艺术品金融调研中也显示 80% 收藏家认为买卖艺术品是一种投资。电影信条中的军火商更是通过日内瓦自由港交易艺术品避税。

IOSG 相信 NFT 金融化很可能成为在胖应用时代引领 web3 增长的下一个引爆点,并鼓励更多的收藏家、建设者、开发者和我们一道共同去探索 NFT 更广阔的金融化应用场景。