SnapFingers Research:2023 加密赛道盘点与展望

01 公链格局和趋势

公链作为行业核心叙事,在历次的革新中主要在共识机制、可编程性、可扩展性三个方向。

1.1 新公链格局变化

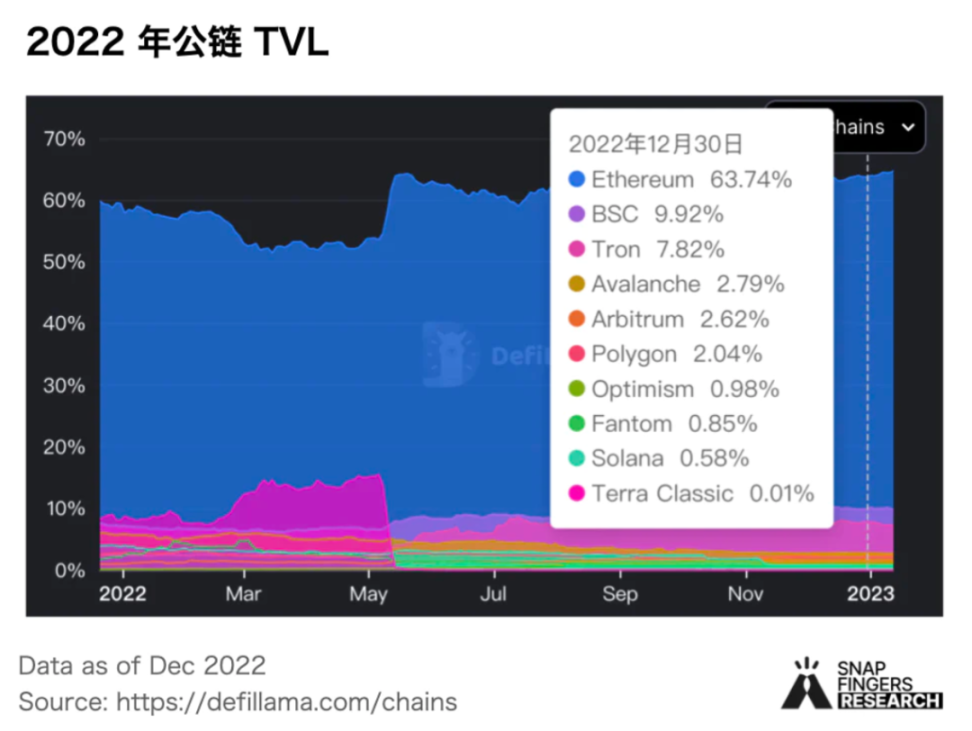

- 以太坊在经过一系列新公链竞争后,TVL 占比在 2022 年稳中有升,达到 65%。

- BSC 占比也略有上升,达到 9.9%。

- 随着背后的资本和平台式微,以及生态向 Move 系公链迁移,Solana 正在被市场和资本抛弃 TVL 从年初 4% 下降到 0.58%。

- Tron TVL 上涨明显,从年初 2.41% 上涨至 7.82%。

- Arbitrum 和 Optimism TVL 占比在年末达到 3.59%,较年初上涨 3 倍。

1.2 Move 系公链

为了解决扩容问题,以太坊从分片路线妥协为 Layer2 Rollup 路线,未来还有可能出现 Layer3 扩容。Move 系公链则选择从头构建新的 L1,一次性解决扩容和合约安全问题。他们通过并行化的执行环境提高公链性能,通过 Move 语言和 MoveVM 提供更高的合约安全性。

Aptos 和 Sui 两条区块链都是基于 Move 编程语言,他们都是专注于提升可扩展性,他们的 TPS 理论上可以达到 12 万至 16 万。然而目前 Aptos 浏览器数据显示,该网络的交易总量为 67,128,283 笔,当前实时 TPS 为 6,原生 Token APT 总供应量为 1,014,385,262,质押数量为 836,936,550,活跃节点数量 102 个。

相比 Aptos 侧重生态宣传,Sui 更多的是分享其技术文档与 Sui Move 的布道,在社区空投方面 Sui 显的更加谨慎,在大额融资加持下,Sui 生态在 2023 年的发展值得期待。

1.3 Cosmos 生态

多链的未来允许更大的灵活性和可定制性。与修改智能合约以满足特定需求相比,构建崭新的区块链在底层架构决策中提供了更多的自由度。Cosmos 是这一领域的代表。Cosmos2.0 白皮书中,对 ATOM 效用进行更新,以解决目前应用链安全性、ATOM 缺少价值捕获以及通胀率高的问题。

2023 年 Cosmos 应用链看点:

- 去中心化衍生品龙头 dYdX 将迁移至 Cosmos,其 V4 版本会以高性能应用链 + 订单簿的形式重新登场。dYdX 计划在应用链免去 Gas ,验证者将以获得一部分交易手续费的方式获得补偿。

- Sei 是第一条并行化 Cosmos 链,聚焦于打造一条专门用于交易的高速链。Sei Network 具备多个概念,如并行执行 Layer1、CLOB、抗 MEV,易于获取市场关注。同时由于与 EVM 兼容,易于建立应用生态。

1.4 模块化区块链

L1 区块链的核心部分为执行层、共识层、数据可用性层,通过模块化执行和数据可用性层,分别对每一层进行性能改进,可以实现一个更可扩展、可组合和去中心化的系统。此外,通过模块化架构,计算和验证成本之间的相关性被打破,区块链既能够扩展吞吐量,又能保持网络去信任和去中心化的属性,从而解决可扩展性不可能三角难题。模块化的独特性体现在可插拔、可组合。

- Celestia 是一个模块化区块链,提供数据可用性和共识层。Plygon Avail 提供类似 Celestia 的功能,包括数据储存层和共识层中的交易排序共识层。除了 Celestia 和 Plygon Avail,StarkEx、zkPorter 都能提供数据可用性。数据可用性层是模块化未来中被忽视的乐高积木。

- Fuel Labs 正在开发并行化虚拟机,它的定位是模块化执行层。

1.5 Polygon

Polygon 的 TVL 从 2022 年初的 50 亿美元跌至目前 10 亿美元,目前排名第四,与排在第五的 Arbitrum 仅有 4000 万美元的差别。2022 年,Polygon 在各方面推进极其有力。

1、Polygon 一直在做和现实社会融合、扩大用户规模、迎合监管趋势的事情。

- Polygon 在 2022 年成为主流品牌进入区块链世界的重要或首要选择,包括星巴克、META、NIKE、Reddit、迪士尼、特朗普 NFT 等。以 Reddit 为例,该公司为活跃用户免费提供 NFT 作为奖励,目前已有超过 430 万个独立钱包铸造了超过 500 万个头像。而星巴克的 NFT 会员激励计划和 META 的 Instagram 的 NFT 铸造将会带入更多的加密用户。

- 年中 Polygon 通过购买碳信用额度实现碳中和,未来将实现碳减,并为重要项目提供减排额度,上线碳交易市场(虽然现在欧盟已经不再提减排);

- 在 Luna 崩盘时主动为其上的优秀项目提供资金和技术方案鼓励其迁移至 Polygon,仅游戏项目就有 50 多个从 Terra 迁移到了 Polygon;

2、Polygon 拥有一整套零知识证明(Zero Knowledge)和数据可用性(Data Availability)解决方案 Avail。

三种零知识证明方案:

- 目前 Polygon 的王牌 ZK 方案是 Polygon zkEVM,通过等效 EVM 与以太坊虚拟机完全兼容,目前已经到了最后一轮测试阶段,在之前的测试中已经实现了 2000 的 TPS

- 2021 年 12 月,Polygon 以 4 亿美元收购了 Mir,协议更名为 Polygon Zero,已实现递归零知识证明系统 Plonky2。Plonky2 不仅在证明速度上更快,随着 CALLDATA 在 EIP-4488 中重新定价,证明成本也将有明显优势。

- Polygon Miden,一个基于 STARK 的以太坊兼容 Rollup 扩容方案。它采用较为 STARK 证明系统来建设虚拟机,旨在解决 rollup 很难支持任意逻辑和交易的问题,提高验证所有链下交易的能力。

1.6 隐私层

隐私和数据主权是 Web3.0 研究的核心问题之一,扩容是持续困扰区块链性能的关键。零知识证明可以帮助区块链增强隐私保护和交易吞吐量:

- 增强隐私:零知识证明可以将信息隐藏起来,同时让区块链矿工验证交易的正确性,从而达到隐私保护的目的。

- 提升吞吐:聚合节点可以通过有效的零知识证明将大量交易对应的证明发送至主网,主网验证者只需验证证明,而不必对大量交易重新计算,从而提高吞吐量并极大降低交易费用。

隐私赛道虽然还处在早期,而作为刚需,随着区块链行业的发展将变得越发重要。8 月的 Tornado Cash 被制裁事件,更是吸引了大量的目光,并引发了行业的思考和讨论。可监管的隐私协议是新隐私保护协议项目的共识,也将成为发展方向。

隐私板块受到圈内顶级 VC 的青睐:

- Aztec Network 是一个隐私 Layer2,已经推出 ZK money,12 月完成由 a16z 领投的 1 亿美元融资。

- 5 月,Oasis Network 获得 3500 万美元的追加投资,总生态系统发展金额累计达到 2.35 亿美元。

- Aleo 通过零知识技术保护隐私的区块链,2 月完成 2 亿美元融资。

- Secret Network,基于 Cosmos 的隐私 Layer1,1 月获得 4 亿美元的生态系统发展基金。

未来随着新应用场景的发展,比如 DID 和社交,以及传统机构进入区块链,将会迎来属于隐私赛道的爆发点。

02 以太坊 L2 的崛起

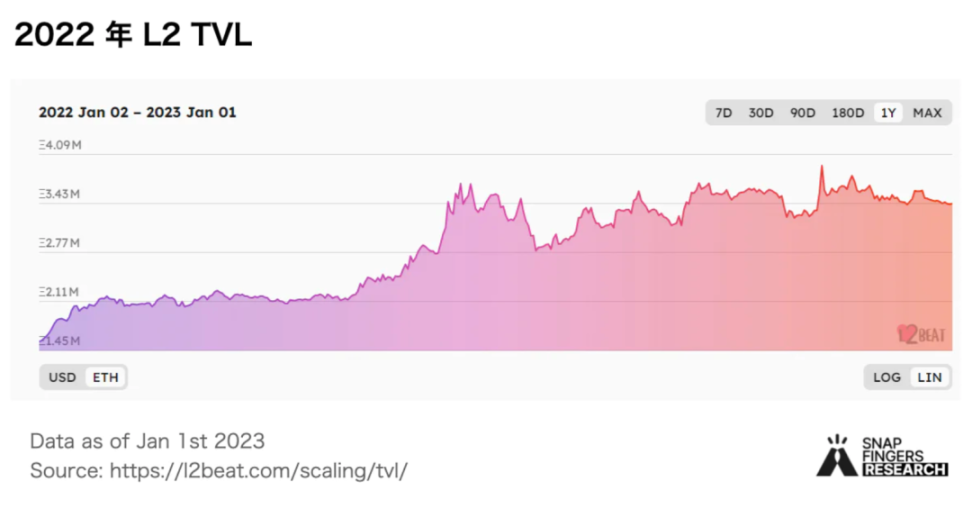

跨到 L2 的资产的美元价值从 57 亿美元下降到 41 亿美元,下降了 28.6%。然而,这可能是由于加密货币价格的下跌,而不是用户资金的撤出,如果以 ETH 计价,则 TVL 从 160 万上升到 340 万,上升了 120.6%。这表明 L2 在 2022 年出现了大量的流动性流入。

2.1 OP 赛道

目前 Optimistic Rollup 占据了 L2 主要市场,其中又以 Arbitrum 为主。

- Arbitrum 在整个 2022 年,Arbitrum 的交易量大幅增长,这是由于 GMX 等原生 dapp 的牵引力增加,以及 Nitro 的升级大大降低了交易费用所致。该网络的交易量从第一季度的 500 万增长到了第四季度的 3490 万,增长了 590%。用户方面,Arbitrum 在 2022 年期间经历了活跃用户的强劲增长。L2 的月平均活跃用户数从第一季度的 9.18 万激增至第四季度的 605.0 万,增幅达 559.1%。

- GMX 作为 2022 年的突破性 L2 应用,当链上活动枯竭,价格下跌时,这个基于 Arbitrum 的去中心化永续交易所的使用率飙升,通过促进 814 亿美元的交易量和创造 3300 万美元的收入,很好利用了 L2 增加的吞吐量。GMX 已经成为 Arbitrum 的核心基础,占网络 TVL 的 39.5%,许多项目如 Dopex、Vesta Finance、Rage Trade、Umami Finance 等都建立在 GMX 之上,并整合了平台的流动性代币 GLP。这种增长,以及纳入收入分享的强大代币组,导致 GMX 代币成为所有加密货币中表现最好的资产之一,在 2022 年对美元和 ETH 分别上涨 87.4% 和 487.2%。

- Optimism Optimism 也经历了交易量的大幅增长,这可能是由于在推出 OP 和随后的激励计划后活动量的增加所致。作为目前唯一实现了「EVM 等效」的 Rollup 方案,Optimism 在对以太坊生态开发者的友好以及迁移的便利性上都有独特的优势,Optimism 在第一季度处理了 320 万笔交易,在第四季度处理了 3030 万笔交易,这两个时期的增幅高达 846.7%。而即将进行的主网 Bedrock 升级则把 EVM 等效性提升到以太坊等效性。在以太坊部署 EIP-4844 后,将使 Optimism 可以提供最优交易费用 。Optimism 的月度活跃地址数从第一季度的平均 33.1 K 飙升至第四季度的 403.4 K,增长了 1118.7%。

2.2 ZK 赛道

ZK- Rollup 有更高的链上安全性和更低的 Gas 费,但大多 ZK- Rollup 目前只能支持特定的应用,不支持通用的智能合约。zkEVM 能以与零知识证明计算兼容的方式执行智能合约,因此实现 zkEVM 是 ZK- Rollup 占领市场的关键。

zkSync 和 Starkware

zkSync 和 Starkware 通过高级语言实现 EVM 兼容,他们的 zkEVMs 在结构上与以太坊相当不同,通过牺牲兼容性,提供了最高的性能。

zkSync 2.0 虽然仍在建设中,但已经推出了主网。zkSync 共融资 4.58 亿美元,还未发行 token。

Starkware 形成了两个发展分支:

- StarkNet(通用 Layer2 扩容网络),StarkNet Token 经济模型已发布。StarkNet 拥有大量正在建设的原生项目,NFT、GameFi 或许会成为突破口。2023 年一季度,StarkNet 将更新以支持 Cairo 1.0,目标是第一季度末迁移到完全基于 Cairo 1.0 的网络,届时将正式实现其 ZK-EVM。

- StarkEx(扩容引擎技术)两个模块,为有特定需求的区块链应用程序提供服务。偏向面向项目方的 To B 服务,而非一个 Layer2 网络。从数据维度来看,StarkEx 已经成功。StarkEx 生态中总共有 4 个项目——Immutable X、dYdX、DeversiFi、Sorare,每个项目的锁仓量、交易数据在 Layer2 中都能独当一面。

Scroll 和 Polygon ZK EVM

Scroll 和 Polygon Hermez 不仅能够兼容 Solidity 语言,还能够兼容以太坊上的大部分开发工具、协议标准、字节码,它们是实现了 zkEVM 的 ZKRollup。

Scroll 一个完全兼容 EVM 的 zkRollup,他们的目标是拥有一个可扩展的网络,实现以太坊协议的本地兼容性。Scroll 4 月份完成了 3000 万美元的 A 轮融资,但还没有发行 token。

03 DeFi 赛道分析

DeFi 市场在 2022 年遭受重创,总市值和 TVL 均下跌了约 80%,但不可否认的是,这个行业极大地撼动了 TradFi 市场。尤其在 Terra 崩溃后的机构暴雷和 FTX 极速崩塌后,DeFi 以其在市场波动下的韧性,提高了人们对其信任。

3.1 DEX

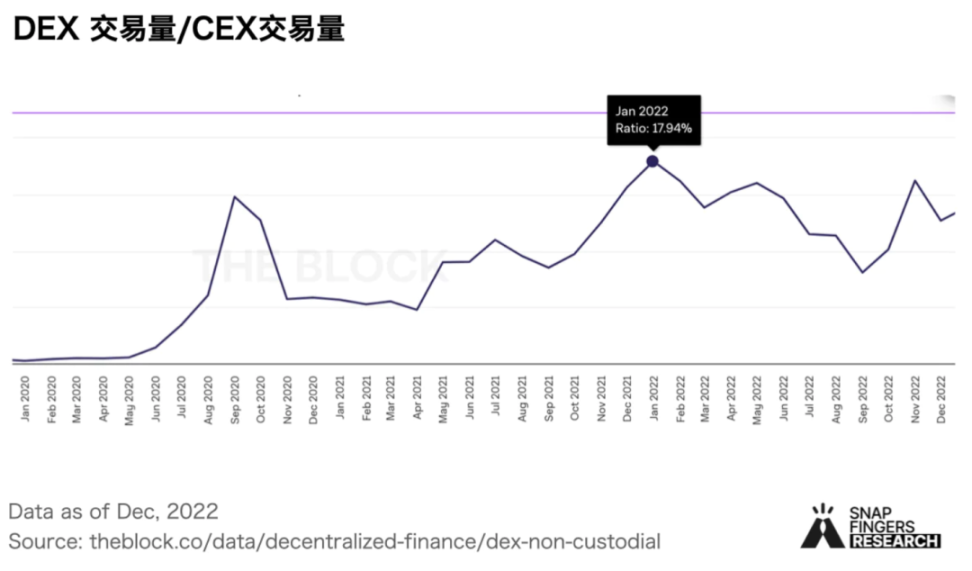

- 链上交易在过去两年经历了爆发性增长,以现货为例,DEX 交易量在 2019 年初仅为 CEX 的 0.12%,到 2022 年 1 月,这一比例最高上涨至 18%。

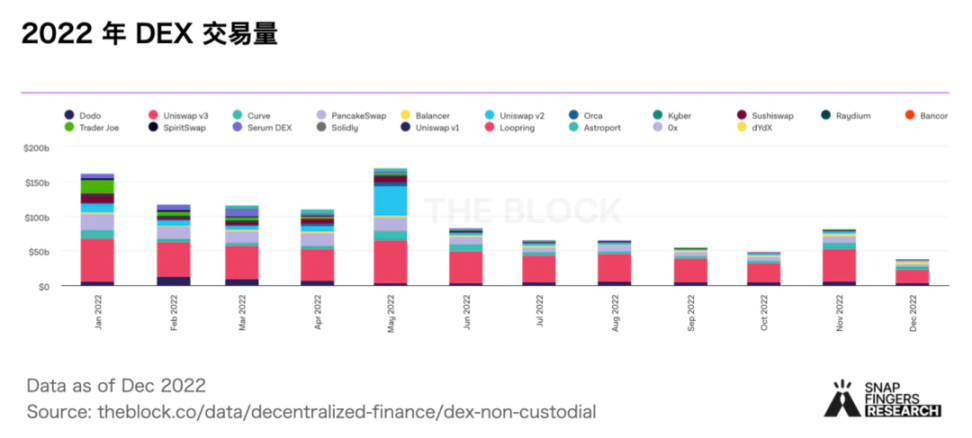

- Uniswap 交易量市场占比最高,第二梯队包括 Pancakeswap Curve DODO Balancer Sushiswap。

- DEX 龙头如 Uniswap、Curve 等仍然占据链上交易的主要份额。

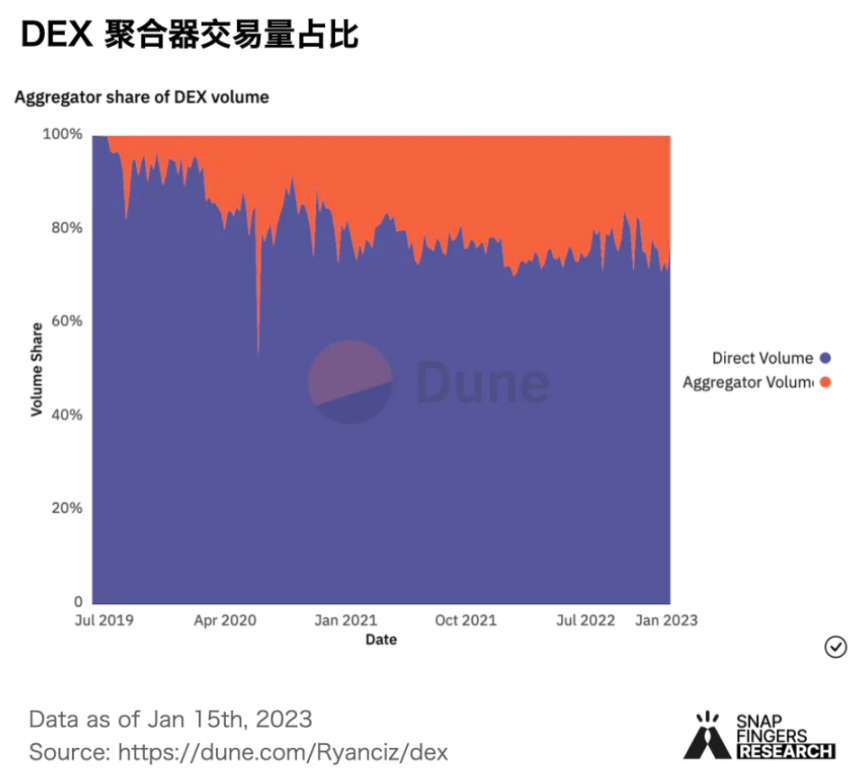

- 聚合器是以用户体验优先的交易平台,代表的是非机器人交易量(超过 70% 的聚合器交易量是由非机器人交易者产生的),代表项目有 1inch, DODO, Matcha, Paraswap, KyberSwap, CowSwap。2022 年 DEX 聚合器交易量占比 15%-30%,仍具有很大的市场空间。

- 2022 年 DEX 主要专注于解决资本效率、降低滑点、无常损失和费用的问题。随着平台代币价格下跌,AMM 模式无常损失成为突出问题,如果无法解决这一问题,那么订单簿可能会占据主导地位。

- 2022 年 DEX 继续扩展到其他链和 NFT。

- Curve 发布 crvUSD 稳定币的白皮书,Curve 的稳定币采用了借贷 - 清算 AMM 算法,当抵押品价格下跌时,LP 通过逐步卖出抵押来换为 crvUSD,当价格回升后,则回购抵押品。更多细节及 Curve 稳定币发行时间仍未确定。

3.2 Lending

在 Crypto 世界中借贷协议的承担着加密银行的作用,作为加密信用中介、流动性发动机有着不可替代的地位。

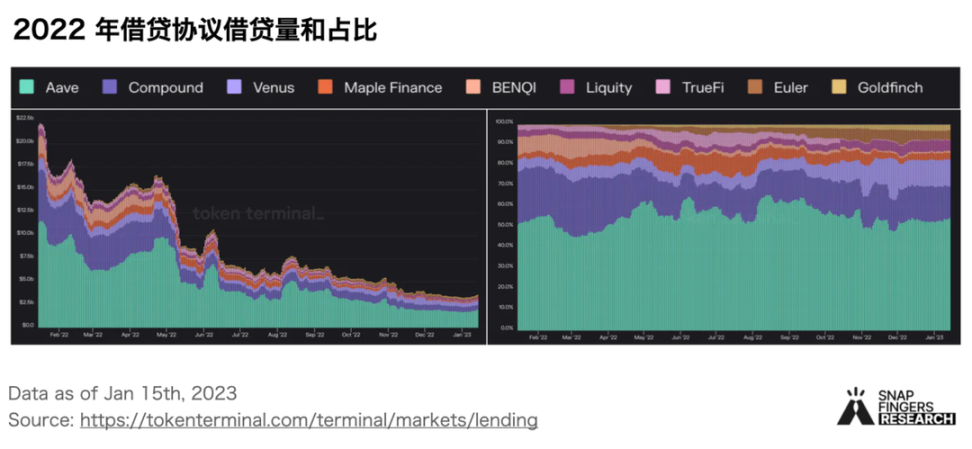

- 2022 年借贷协议借贷总量下降 83%,在 UST 崩溃期间下跌幅度最大。Aave 维持住了市场份额,大约占总借贷量 54%,Compound 占比从 25% 下降至 15%。

- 利率反应了资产的供求关系,2022 年 USDC 借贷利率从高点 4% 左右,回落至 2% 左右。

- Aave 计划推出超额抵押的稳定币 GHO。Aave 协议将保留 100% 的 GHO 利息收入,这将成为 Aave 收入增长的巨大动力。

3.3 衍生品

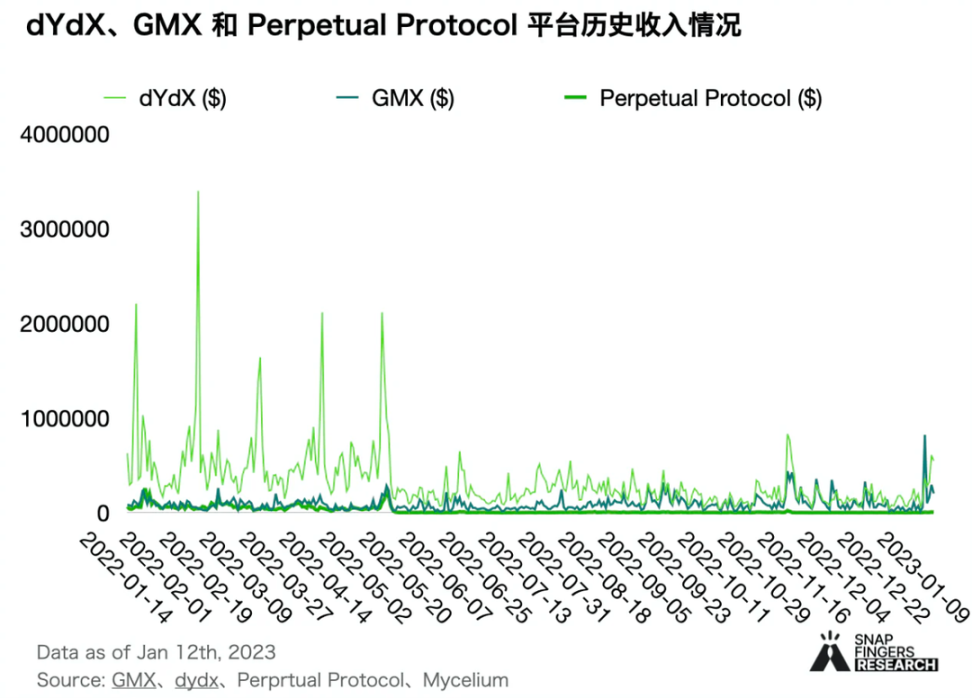

2022 年衍生品交易量较去年同期下跌 40%,跌幅比 DEX 小。

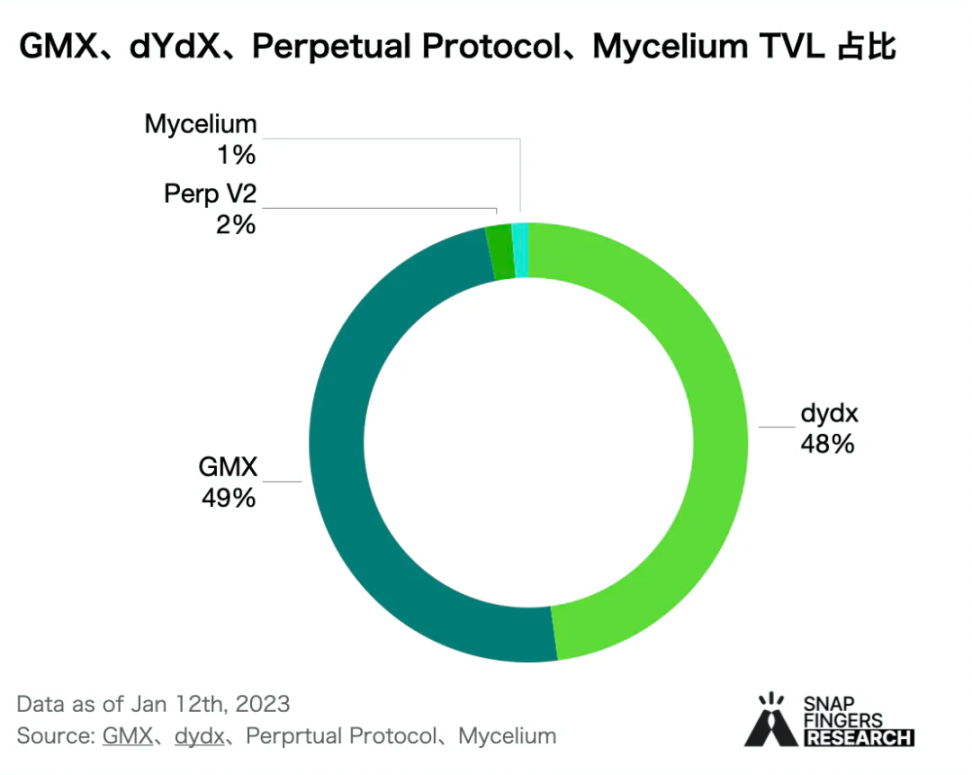

随着 FTX 事件的持续发酵,越来越多的用户开始重新审视资金安全问题,并转向 DeFi,给 GMX 的爆发奠定了基础。dYdX 仍然是衍生品协议龙头,拥有最多的累积用户量,同时是收入最高的协议,但 GMX 追赶势头迅猛。

GMX 通过 GLP 指数代币让玩家成为玩家的对手盘,无需任何做市商的介入,基于这个玩法,诞生了一系列衍生项目,比如 Umami,Rage Trade 等试图通过一系列策略赚取部分 GLP 收益,又不用持有 BTC,ETH 等风险头寸的玩法。

04 NFT 赛道

自 2021 年以来 NFT 是加密领域增长最快的领域。在外部金融环境恐慌,加密行业连锁暴雷的背景下,NFT 也无法独善其身。2022 年,最大 NFT 交易市场 Opensea 1 月交易量达到历史峰值 48.5 亿美元,到 12 月交易量下降至 2.8 亿美元,较 1 月下降 94%。无论蓝筹 NFT 的价格还是 NFT 交易量、总市值都在下降, 整个 NFT 市场也走入了深熊行情。

尽管 NFT 市场萎靡,目前的日均交易额仅为牛市中的 15%,甚至更低,但是还是有值得关注之处:

- 越来越多的传统品牌都开始积极采用 NFT 技术来链接他们的客户并打造出更有参与度的社区;

- NFT 市场在 2022 年冷却后着力解决流动性问题,并在 AMM、抵押借贷,以及版税方面进行了尝试。

4.1 NFT 交易市场

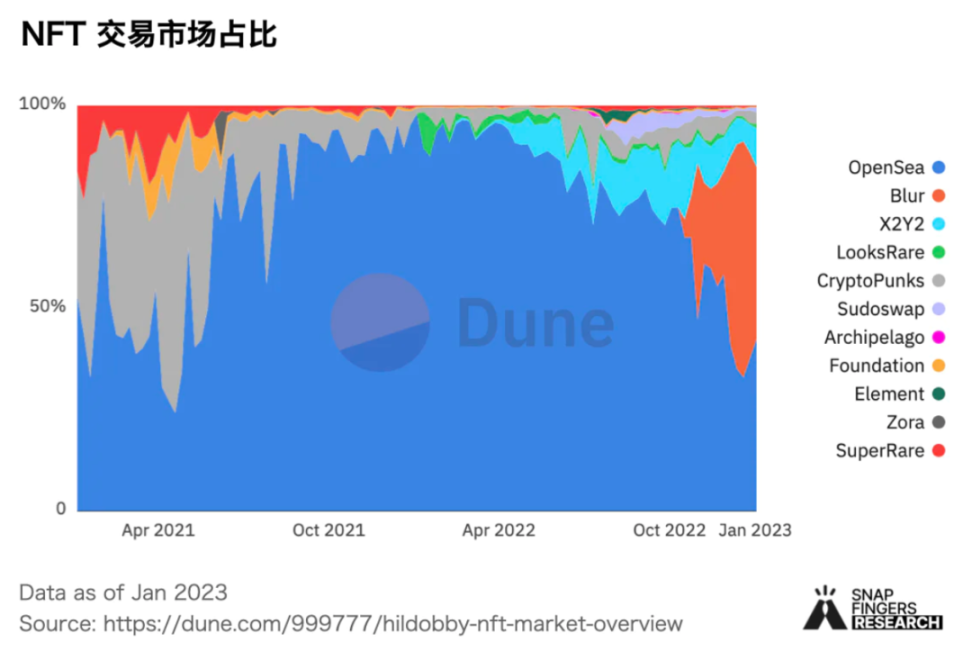

2022 年 Opensea 达到 300 亿美元的交易量,保持领先地位。从市场占比来看,在 2022 年初达到 98% 的市场绝对统治之后,其市占率一路下滑,到了 12 月份已经跌至不及 90%。其中年初, LooksRare 和 X2Y2 尝试以流动性挖矿争夺 Opensea 市场,起初效果明显,随着激励减少市场占有率下降明显。去年底 Opensea 占有率明显下降,源于 Blur 的快速崛起。

Opensea 及其挑战者

- LooksRare:首个交易挖矿激励市场

- LooksRare 于 2022 年 1 月向 Opensea 发起了吸血鬼攻击,向其用户空投代币。后续通过代币质押激励和交易挖矿激励、零版税、2% 的手续费(Opensea 为 2.5%,其中 25% 将支付给项目方),吸引用户使用平台。推出交易挖矿激励方案当日,平台交易额就达到了 3.2 亿美元,约为 Opensea 的两倍。随着交易激励的减半和币价的下跌,平台的交易量也快速下跌,而由于质押代币获取的收益来源于代币奖励和手续费分红,随着平台交易量和币价的下降,会导致币价的螺旋下跌。

- X2Y2:首个挂单挖矿激励市场

- X2Y2 于 2022 年 2 月份正式上线,也将其代币总量的 12% 空投向 Opensea 的使用者。X2Y2 的初期激励机制和 LooksRare 的交易挖矿不同,选择了激励 NFT 挂单的用户,这种方案对普通用户更友好。NFT 挂单挖矿的模式以及超低的手续费(仅为 0.5%),吸引了大量卖家到平台挂单,交易量上也一度超过 Opensea 荣登榜首。后续平台将激励移到了 gas 消耗返利、交易奖励等方面,在交易奖励的设计中,同样把绝大部分的激励分配给了卖家。虽然 X2Y2 依旧摆脱不了用户的挖提买,但目前 X2Y2 的成交量可以排行至除 Magiceden 之外的前三,并且推出了 NFT 借贷功能,官网中也可以看到即将推出的专业交易版本的申请入口。

面对其他平台的吸血鬼攻击,OpenSea 采取了应对措施:

- 4 月份 OpenSea 官方宣布收购了 NFT 交易聚合器 Gem。作为最成功的 NFT 聚合器应用,Opensea 此前有 1/10 左右的交易量都来自 Gem,OpenSea 通过收购的方式巩固了自己在 NFT 流动性的霸主地位。

- 5 月份 Opensea 推出了全新的市场协议 Seaport,降低 35% 的 Gas 费,允许交易多样化,较之前仅能使用 ETH 或者 WETH 交易升级为可以支持同质化代币和捆绑不同的资产兑换 NFT。

NFT 聚合器和 NFT AMM 协议

2022 年 10 月以来面向专业交易者的聚合器平台 Blur 用合适的空投策略抢占了 Opensea 的大部分市场市场。Blur 的空投策略堪称教科书级别的经典案例,团队在结合了 Looksrare、X2Y2 策略的基础上,为自己的独特的交易功能量身定制。兼顾了随机性和及时反馈。从数据来看,Blur 的增长策略获得了巨大成功,目前是仅次于 OpenSea 的第二大 NFT 市场,不论是交易量、独立用户量、交易数量市场占比都呈现快速增长趋势。Blur 已经在短期迅速成长为 Opensea 的最强力的竞争者,在短期内形成了对市场的统治力。但是随着空投结束或者激励减少,如何保持势头,并与用户利益长期保持一致,或许是更大考验。

SudoSwap 通过 AMM 模型,为 NFT 交易提供了即时流动性,是 NFT 交易市场另一个亮点,在发币后热度消退,市场占比快速缩小。

4.2 NFT- Fi

NFTFi 主要解决流动性不足的问题,在市场转熊、NFT 投资门槛高、缺乏应用场景的情况下,为 NFT 拓展出金融属性,使得 NFT 的流动形式更加多元和高效,提供更多的玩法可组合性。

目前 NFTFi 占据绝对主流的是 NFT 借贷,主要模式是点对池和点对点,分别的龙头项目是 BendDAO 和 NFTfi。

- BendDAO 自上市后,便抢占了 NFT 借贷市场的大部分份额。BendDAO 除了使用点对池之外,也采取了 NFT 准入制度,目前 BendDAO 仅支持 8 个顶级蓝筹项目。

- NFTfi 只需要提交审核、满足一定条件后即可上架,支持的资产极其广泛。

NFTfi 赛道的主要玩家是少数的顶级蓝筹用户,而 BendDAO 的点对池模式的设计,也为赛道内的核心用户提供了更为便利的借贷体验以及套利工具。NFT 借贷赛道目前还是一个相对小众的赛道,借贷赛道几个主要合约的独立用户数仅为 4000+,2022 年活跃人数最高的一天仅有 268 人。

NFTfi 衍生品主要是期权,赛道规模较小,NFT 租赁目前的方案主要是 Double Protocol 的 ERC-4907 标准,都比较早期。NFTfi 的市场需求和发展潜力已经通过 BendDAO、NFTfi 得到了验证,但是目前也有诸多技术难题和商业逻辑的设计阻碍了其发展。

05 GameFi 赛道

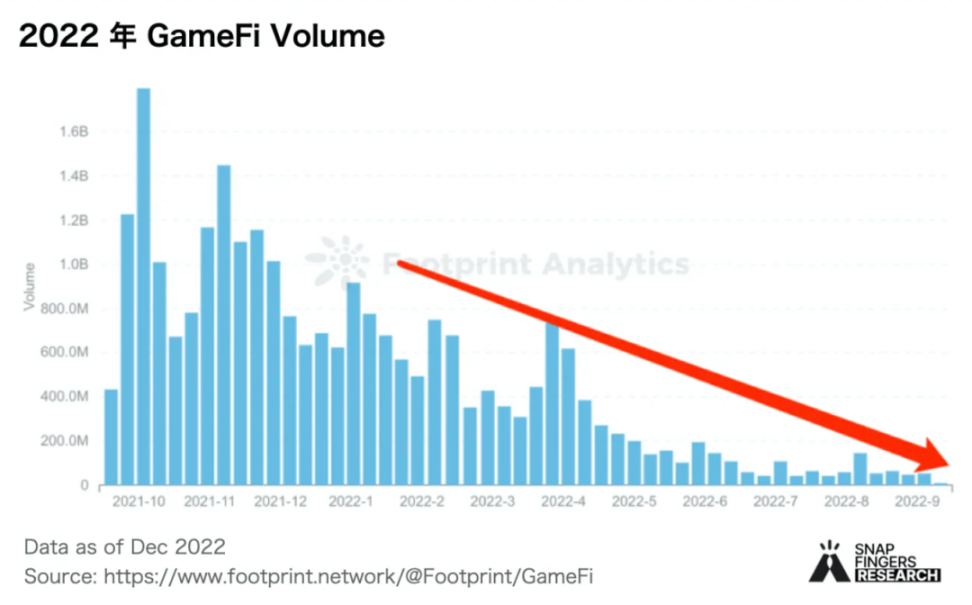

2021-2022 链游市场经历了高光时刻,我们看到了 Axie Infinity 单日收入超过王者荣耀、看到了 StepN 仅用四个月内达成 30 万日活用户,成为 2022 第一季度最火爆的加密应用、看到了用户争抢 Otherside 土地发售引发的天价 gas 费。

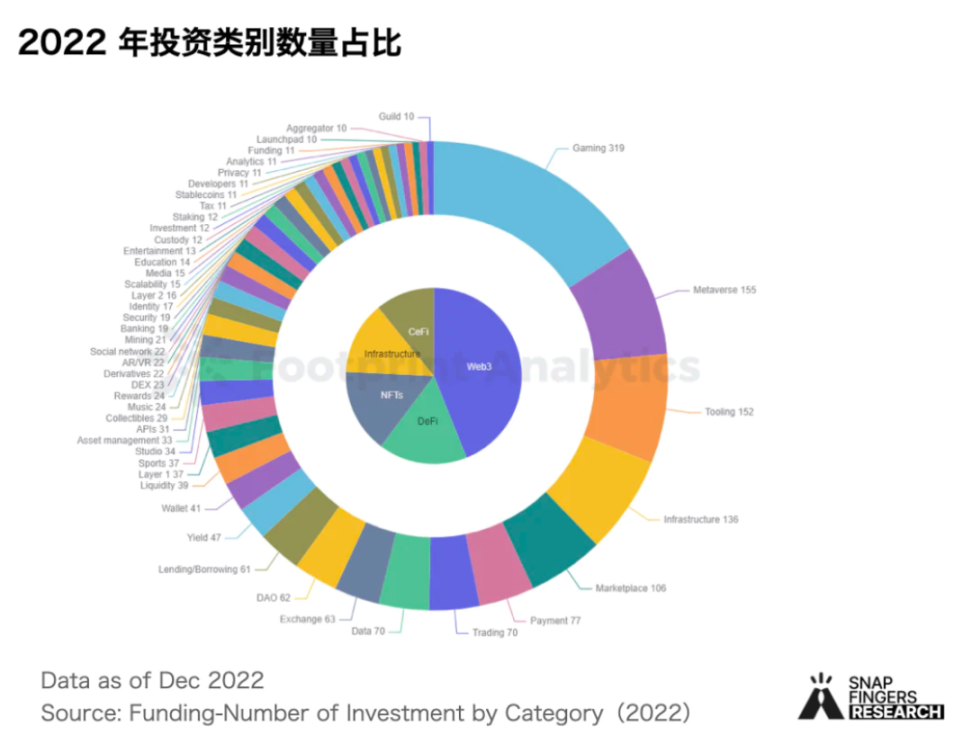

融资方面同样火热。纵观 2022 年,链游的总投资增加了 84%。游戏项目获得了区块链行业总投资笔数的 16%,超过了其他任何种类的投资。元宇宙项目紧随其后排在第二,占区块链融资总额的 7.79%。

高光之外,这个赛道更多展现的是残酷的生存事实,Axie 的日活跃钱包数从高点的 1M 降到了现在的 9.5K,绝大多数游戏甚至熬不过一个月便进入死亡螺旋。元宇宙方面,ROBOLX 有 202M 的月活,Minecraft 有 141M 的月活,Sandbox 只有 200k 的月活,Decentraland 只有 56k 的月活。

总结 2022 年 GameFi 总体表现,我们发现:

- 链游基础设施不完善,面临存储成本高、计算成本高、响应时间长的问题。

- 缺乏有效的产品逻辑。Axie 和 stepn 的发展过程证明仅靠现有的代币经济模型都无法避免庞氏结局,正螺旋效应虽然带来爆发增长,但无法阻止负螺旋效应。仍需要探索新的经济模型与叙事方式。

总结

游戏是一个综合赛道,游戏的开发与运营考验项目方的总体实力。链游除了区块链技术创新,还涉及玩法、经济模型、建模等多个维度。事实上,游戏赛道从 2021 年就涌入了大量资金。2021 年链游总投资数量高达 135 笔,同比增长 1130%。市场的火热与产品所需的综合能力都说明了链游具备极强的破圈能力。因此我们认为 GameFi 项目是 Crypto 未来增长潜力最大的领域之一。

- 重视游戏性。好玩与赚钱并不冲突,难点在于融合。丰富的游戏性应该排在第一,为链游生命周期带来可靠保证。单纯的矿游生存空间会在精品化游戏面前越发难走,但不排除市场低迷时矿游会吸引大量投机者。

- 3A 大作与轻量游戏都是可以尝试的路径。回顾传统游戏行业发展历史,几乎行业爆发点都伴随着技术革新。目前绝大多数链游产品其背后鲜有 WEB2 游戏公司背景,因此市面上几乎没有正统 3A 大作。但 3A 大作与轻量游戏都是可以尝试的路径。传统游戏巨头具有的项目经验、资金实力及丰富 IP 同样是链游所需要的,而这也是游戏性的保证。

- 经济模型的设计需要为游戏长期稳定发展服务。为高超技巧和愿意贡献的玩家提供更多奖励,才有可能促进游戏的长远发展。同时根据玩家增长速度调整 token 的通胀水平,保持玩家对游戏经济的形象,才能持续激励 UGC 的产出。游戏所能取得的成功和收益应该以玩家在游戏体验和经济回报中获得的价值为前提。

最后 2023 年加密赛道展望

公链基建走向成熟。公链将继续沿着扩容降费和隐私两个方向发展,根据上一周期新公链爆发路径,公链爆发和生态繁荣息息相关,对资本和开发者群体要求更高,未来公链竞争维度将更为复杂。

随着 zkEVM 解决方案的成熟,基于零知识证明的通用型扩容平台将具有巨大优势。未来我们会看到走 Optimistic Rollup 的项目开始寻求过渡至 zk 证明或混合型解决方案,并利用其现有的用户群优势来巩固其市场主导地位。最终,众多 Rollup 解决方案(以及它们之间日益激烈的竞争)将继续改善 Web3 世界用户体验,并作为应用平台吸引更多的用户。

DeFi 衍生品平台和链上策略迎来爆发机会。DeFi 赛道中的交易和借贷已经比较成熟,在数次市场暴跌情况下依然有序运转。DeFi 衍生品规模也在逐步增长,借着 GMX 的火热,2023 年可能会看到链上衍生品可组合性的尝试与探索。此外,链上期权以及 dYdX V4 将打造的链下但完全去中心化的订单簿,都将是去中心化衍生品里值得关注的。

目前整体加密期权市场增长空间巨大,与中心化期权平台 Deribit 相比,链上期权协议在流动性规模及市场份额方面相形见绌。但随着开发者创建更有效和可持续的流动性模型,并伴随着市场复苏,链上衍生品和交易策略会迎来快速增长。

NFT 生态多面开花,应用价值涌现。尽管受到市场环境影响,NFT 市场大幅萎缩,但越来越多的时尚、奢侈品牌关注到了 NFT 的价值涌进 NFT 生态。NFT 基于非同质化的特性,作为鉴权、凭证有天然的优势,这个优势能否在诸如知识产权、数字身份、票务、会员 / 订阅抑或 RWA 代币化等领域找到其更多的内在价值。BendDAO 等项目的出现体现了在 NFT 在 DeFi 领域的探索。NFT 领域的持续创新与 Web2 进场参与是未来强势增长的基础。毕竟不论牛市还是熊市,都有游戏、社交或是消费需求。

GameFi 破圈效应和爆发力值得期待。链游在上一个周期获得了大量融资,一些增长模式也已经被验证有效。在资金支持下更多创新模式能得以验证,更容易跑出成功产品。此外,随着基础设施完善,有机会实现真正去中心化链游。

身份与契约是 Web3 应用发展支柱,Web3 社交潜力巨大。从 Galaxy 成功可以窥见,精准激励的巨大增长潜力。DID 可以被用于信用借贷、治理,还可以被用于定向空投。2022 年建立在身份基础上的应用越来越多:

- 2022 年初 Galaxy Project 获得了巨大流量,OAT 的运用体现了 Web3 身份在营销领域的价值,继而成为区块链线上活动的标配,让区块链线上活动参与人数大幅增长。

- 截至 2022 年末 ENS 域名创建数量已突破 275 万,上线后主要收入的 75% 来自 2022 年,是熊市中逆势上涨的项目之一,也是目前使用最为广泛的身份类项目。

- Lens Protocol 是基于通用社交身份的社交协议,现在已经积累出几十个生态项目。尽管整体规模不大,但增长迅速。自 2022 年 5 月推出以来已经拥有近 10 万用户,发布超过 78 万条动态。

- Vitalik 提出的 SBT 概念让大家进一步关注到 Web3 身份赛道。SBT 以自下而上的方式构建原生数字身份,数据积累赋予每个账号「灵魂」。2022 年证书类、身份类和半信用贷类 SBT 的项目增长迅速。