iZUMi Research 万字报告:DeFi 流动性的现状及未来展望

作者:@0xJamesXXX, iZUMi Research

前言-关于流动性

在传统的金融观念中,对流动性的定义非常简单,即一个资产在市场中以合理的价格买入或出售所有需要的时间尺度。其在整个经济金融体系中的重要性不言而喻,甚至可以说,现代金融交易体系,甚至整个货币体系,都是在为更好的提升市场交易的流动性,而在不断演变和创新。

「现金」或者说法定货币被普遍的认为是流动性最高的资产,因为它可以最快速、最容易地转换为其他资产。而其它的金融产品和有形资产,比如股票、债券、艺术品和房地产等最常见的投资品,在流动性频谱上的不同位置都有所下降。

因此我们可以说高流动性的「货币」,是现在整个金融系统和全球化贸易体系的价值传导机制。一个「货币」在全球贸易市场的中的流动性,也往往代表了为其背书的主权政府在国际贸易中的地位。美元在这一方面,当之无愧是目前流动性最高的「资产」。

在流通过程中不发生损失的情况下迅速交易的能力代表了货币的流动性。但是在当今的数字化时代,以纸币现金形式存在的「货币」在日常生活中的流动性往往赶不上银行账户中以数字化而存在的「货币」,绝大部分的金融产品也都在依托互联网和电子设备发展的情况下,极大的改善了交易的流动性,我们可以称之为「流动性的电子化革命」。而区块链技术的出现与成熟,则将流动性革命带到了一个新的高度。

区块链: 交易体系的革命 + 流动性的爆发

区块链通过可以自由流通的通证来标记价值或者代表各类资产,并且抛开当今世界一些主权政府对于各个中心化交易平台的限制,任何个体都可以通过一个链接互联网的设备,来参与到一个没有准入门槛的区块链交易体系当中。

这一改变革命化的解决了传统金融当中交易者准入门槛的问题——银行或交易所账户、交易资质、交易时间限制等等完全不存在于链上的交易体系当中。(这里不谈中心化交易所账户 KYC 的问题)

链上交易体系的革命,为用户带来了更低甚至可以说几乎降为 0 的准入门槛,在微观经济的市场机制中意味着伴随而来的更加充分的竞争以及更加高效的市场效率。而在区块链的市场当中,则意味着爆发的流动性。

当然也需要意识到,这里广义上交易流动性的爆发,并不意味着微观的每笔现实交易中依托的流动性都得到了直接深度上的增强。但这同样是整个链上交易体系,或者说 DeFi 行业一直在完善和尝试解决的问题。

AMM 自动做市商:DeFi 行业的诞生

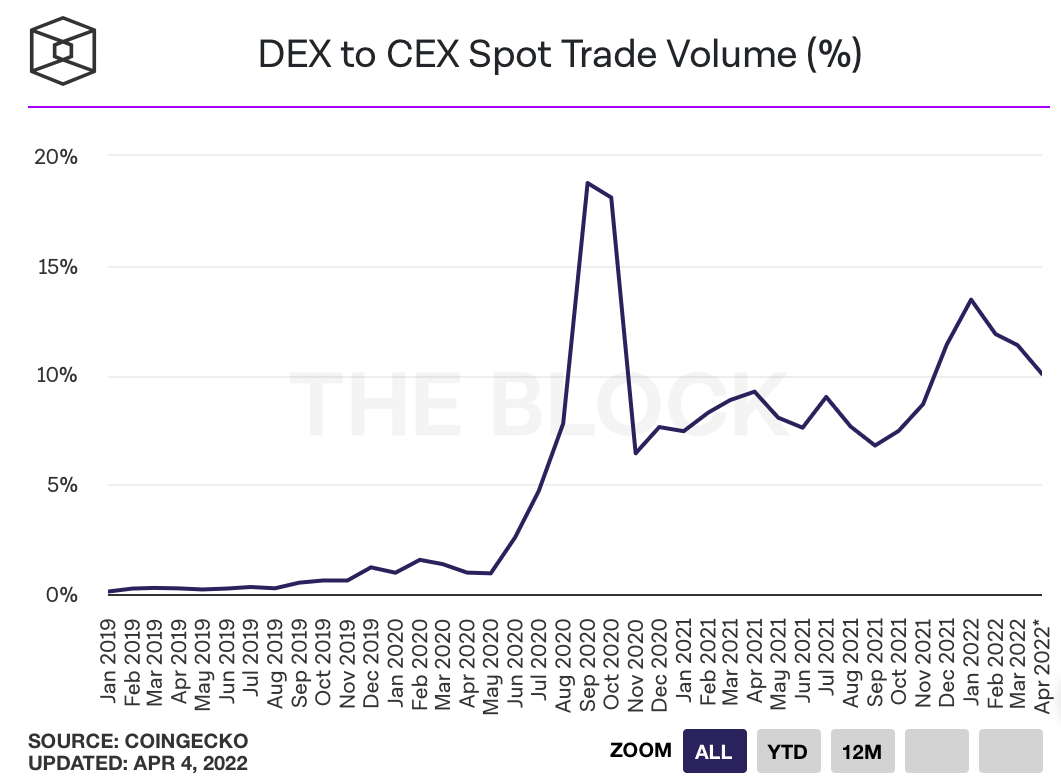

在区块链整个交易体系当中,流动性可以说是通证价值的传导机制。但是传统模式的中心化交易所 CEX 到目前为止都还保持着对「流动性」的主导地位。其中很大的一个原因是,CEX 与传统的金融交易体系类似,除了有真实交易意愿的普通用户在提供订单簿模式的交易深度的同时,专业化的做市商往往起到了更重要的角色。

(https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-to-cex-spot-trade-volume)

专业做市商在为交易所提供更好的交易深度的同时,也可以为合作的项目方提供更好的通证流动性,同时真实用户在交易时也会有更好的交易体验。

这仿佛看上去是一个多方共赢的局面,但是在不受监管、没有做市商制度约束的数字货币市场上,庄家和做市商的关系往往并不真正利于通证价值有效的被市场发现。项目方、投资机构甚至持币大户为了提高市场流通性、平稳币价以及市值管理,也会构建专业的做市商团队来参与做市。

但是在 CEX 中,大量的交易数据和交易方信息并不公开透明,因此普通交易者在交易的过程中,往往变相承担了做市商利润来源的角色,也容易受到市值管理受到的投资损失。

但是链上 AMM 自动做市商交易机制的出现,以及对应的去中心化交易所平台和「流动性提供者」,为解决部分流动性问题提供了一个全新视角的方案。任何独立的个体都可以为交易对资金池提供流动性而承担起「做市商」的角色。交易用户不再依靠订单簿报价撮合与对手方交易,而是通过算法自动定价,与资金池直接进行代币按比例置换而达成交易的目的。

AMM 机制的出现,标志了 DeFi 行业的开端,同时也将区块链通证的流动性正式分为了两个部分:1,CEX 中心化交易所链下流动性;2,链上流动性。

note:DeFi 为用户在无需依靠中心化机构的情况下,通过部署在区块链智能合约平台上的去中心化应用(DApp)完成一系列金融服务。(国盛 defi1)

链上流动性

链上流动性在过去的两年间经历了爆发性的增长。相比于在中心化交易所的链下流动性,一是自动化做市商机制降低了市场流动性提供者这个角色的准入门槛,无需专业化的做市团队和中心化的交易平台,任何个体都可以在为交易提供流动性的同时获得直接的手续费收益。

同时对于交易用户来说,链上的流动性信息更加透明。更好的链上流动性往往也能为投资者带来更多的持有信息,因为在必要情况下,他们可以更顺利的变现和操作,而不用担心中心化交易所容易发生的流动性枯竭时的巨幅价格波动。

对于项目方来说,更好的链上流动性一直是他们追求的目标,甚至根据数据可以发现,链上流动性的规模往往与项目市值成正比。

但是,最基本的 AMM 自动做市商逻辑有一个致命的缺陷:流动性提供者为主流、交易量大的的代币提供流动性从而获得交易手续费收益的同时,他们并没有动力为一些新兴代币提供流动性。主要原因在于为新兴代币提供流动性时,需要先持有相应的代币,所以流动性提供者大部分需要消耗资金购入,并且在提供流动性后还需要承担无常损失的风险,同时如果项目热度不足,流动性提供者获得的交易手续费也相对较低。

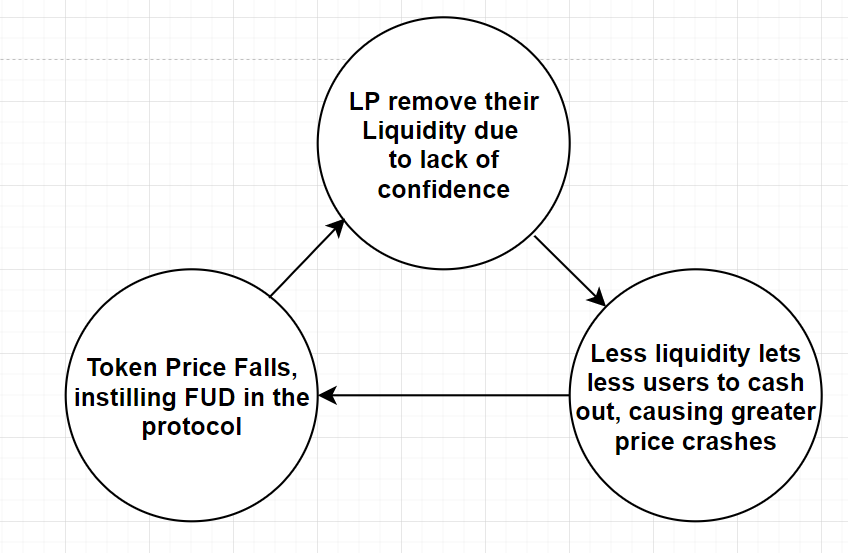

在这种情况下,以获利为主要目的的流动性提供者并没有足够的预期回报来承担对应的风险。但是如果对于一个新兴代币,如果没有充足的流动性,交易滑点、币价稳定性等等因素都会成为普通用户参与 DeFi 项目或者投资交易其代币的阻碍,而如果没有足够的用户交易,又无法产生较高的交易手续费回报以激励流动性提供者来保证更充足的流动性。这又是经典的“先有鸡还是先有蛋”的问题。

不过充满创造力的区块链行业也发现了解决这个问题的机制——流动性挖矿。

「挖」出来的 DeFi Summer——DeFi 1.0

Yield Farming 代币激励模式

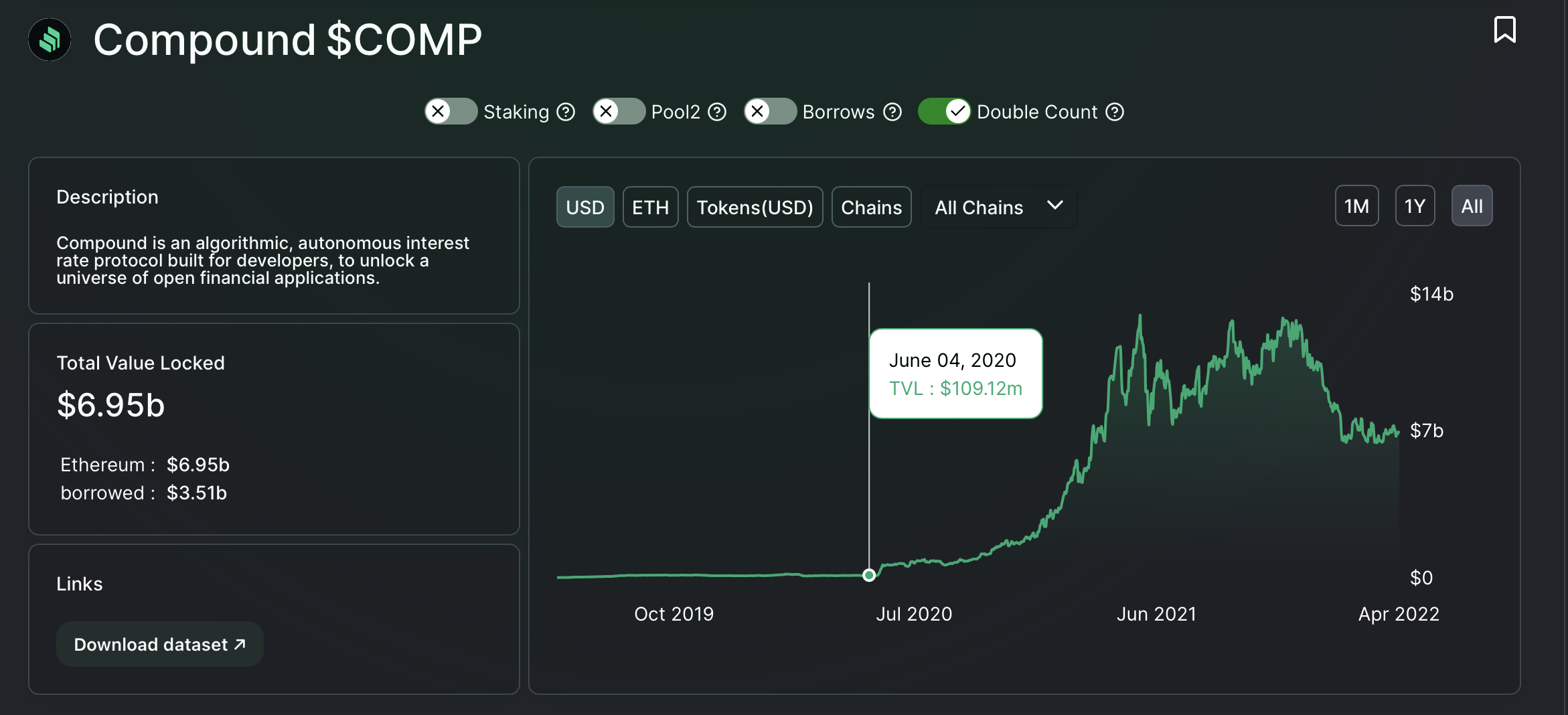

广义上讲,流动性挖矿指用户与 DeFi 协议进行交互,然后收获该协议的原生代币作为奖励的一个代币激励模式。这一个模式的先驱是 DeFi 借贷协议 Compound 于 2020 年 6 月 16 日启动的流动性挖矿活动,在其平台上借款或放款的用户均可获得 COMP 代币奖励。

这种激励模式不仅增加了放款用户的收益,借款方也同样能获得补贴。凭借着这个创新性的激励模式,Compound 平台的用户数以及借贷活动进入了快速增长时期,平台的流动性也得到了大幅的增强。在活动开始之后短短的 20 天内,Compound 锁仓金额从 1.8 亿增至 6.5 亿,用户数量也迅速飙升至 6000 人。

(https://defillama.com/protocol/compound)

而 Uniswap 作为当时最成熟的 AMM 模式去中心交易所平台之一,用户在资金池提供流动性之后会获得对应的 LP Token(Liquidity Provider Token)作为用户提供流动性的凭证,但是流动性提供者在这个模式中只能获得交易中产生的手续费激励。

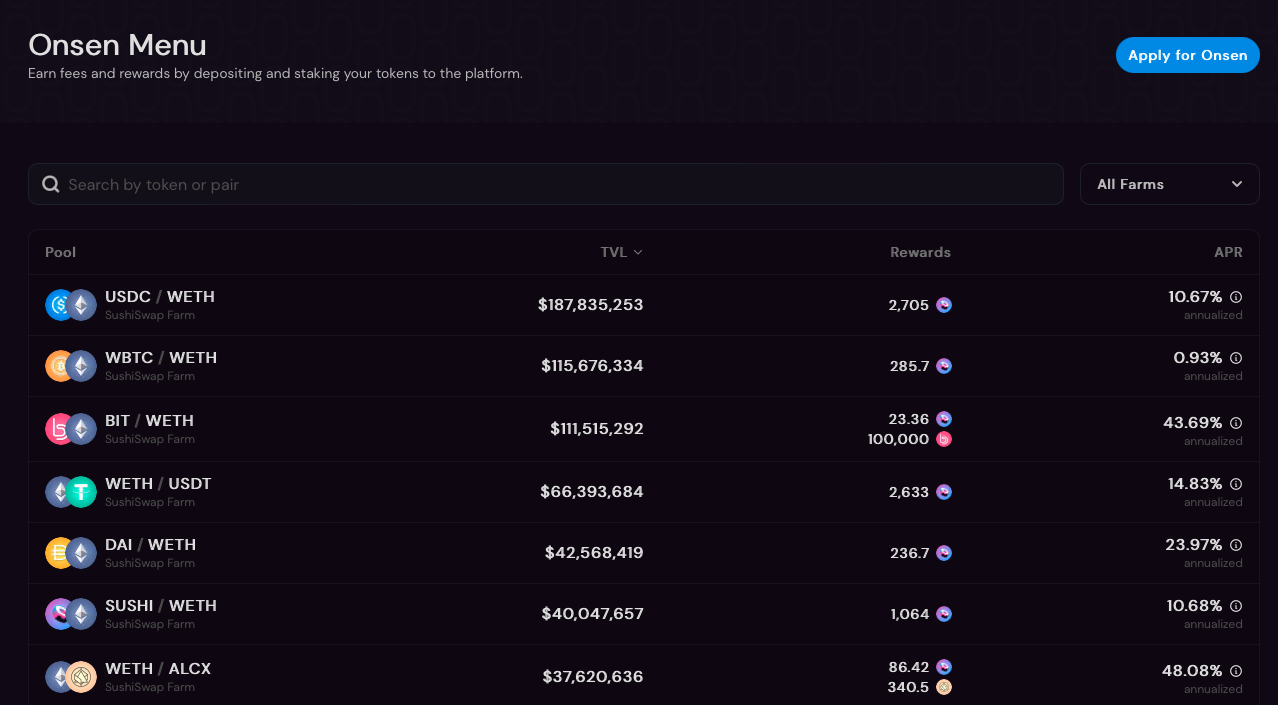

Sushiswap 受到 Compound 协议代币激励模式的启发,在分叉 Uniswap 平台代码的基础之上,引入 SUSHI 平台代币并开启了 DEX 流动性挖矿模式,成功的对 Uniswap 的流动性发起了「吸血鬼攻击」。

在 Sushiswap 平台上,用户向资金池中提供流动性后,除了可以获得一部分交易手续费分成,还会以 SUSHI 代币的形式获得奖励。SUSHI 代币也对应了平台的治理权以及收益权。即使用户不再提供流动性,用户也可以通过只有 SUSHI 代币赚取一部分 SUSHI 协议的交易费用,这样更好的激励了早期的流动性提供者,使他们可以再平台的长期发展中不断收益,并将「流动性提供者」以及「去中心化交易所平台」二者的利益达成更深度的绑定。

除了各类 DeFi 平台本身可以开启流动性挖矿激励用户为自己的 DeFi 应用提供流动性之外,DEX + LP token 的机制也为其它区块链项目方创造了依托自己的代币去激励对应交易对链上流动性的新模式。用户在 DEX 上为项目代币与主流币的交易对提供流动性后,可以将获得的 LP token 进行 Stake,从而获得项目方提供的流动性挖矿奖励。

这个模式很好的改善了上一个章节中提到的 AMM 机制的致命缺陷:初期较小的交易量产生的手续费,无法激励流动性提供者提供充足的资金流动性,导致用户选择链上交易的意愿降低,从而陷入恶性循环。但是依托于流动性挖矿,早期的流动性提供者可以凭借项目方代币的直接激励,来获得足额的利润,并且吸引了更多的链上资金为对应的交易对提供流动性,链上用户的交易体验得到优化,从而变成了正向循环。

(https://app.sushi.com/farm)

链下交易所流动性挖矿

交易平台的流动性挖矿其实不是始于 DEX,而是开始于 2018 年最火爆的项目之一——FCoin 中心化交易所。FCoin 在上线后就开启了「交易即挖矿」模式,也作为其 FC 代币的主要分发模式。「交易即挖矿」模式作为「流动性挖矿」机制的鼻祖,其核心设计为依据用户在 FCoin 交易所的交易量大小,来提供 FC 代币(FCoin 平台代币)的奖励,借此机制希望鼓励更大的交易量以代表其交易所充足的流动性,并借此吸引更多的市场用户选择 FCoin 进行交易并成为长期真实用户,但结果并非如此

由于在中心化交易所进行交易的主要成本只有交易的手续费,因此大量的挖矿团队参与到了这场活动当中。只要交易手续费成本低于对应获得的 FC 代币出售后能获得的收益,刷量交易就是最简单直接的获利手段。

因此在 FCoin 开展流动性挖矿活动的时间内,产生了超量的刷单交易行为,其单日交易量最高曾达 56 亿美元,借此在交易量数据上成为了当时世界上流动性最充足的交易所之一。但是所有用户都十分清楚这些虚假交易量背后真实的交易深度其实并不充足,并且在获得 FC 代币后绝大部分用户都会选择直接抛售从而获利,并没有成为 FCoin 的长期忠实用户。因此在 FC 代币收益不足以覆盖交易成本之后,FCoin 的交易量也随之不断下滑。

FCoin的流动性挖矿模式最失败的地方在于它只依靠交易量来释放奖励,他错误的理解了交易量与流动性的因果关系:在传统的市场中,更大的交易量往往意味着市场拥有更充足的流动性,但是一旦这些交易量是为了代币激励而刷量得到的,那么他们完全无法代表流动性的好坏。因此 FCoin 的流动性挖矿模式也是以失败退场。

链上流动性挖矿1.0的局限性

如同 FCoin 中心化交易所流动性挖矿遇到的致命问题一样,链上的流动性挖矿也存在着诸多局限性。

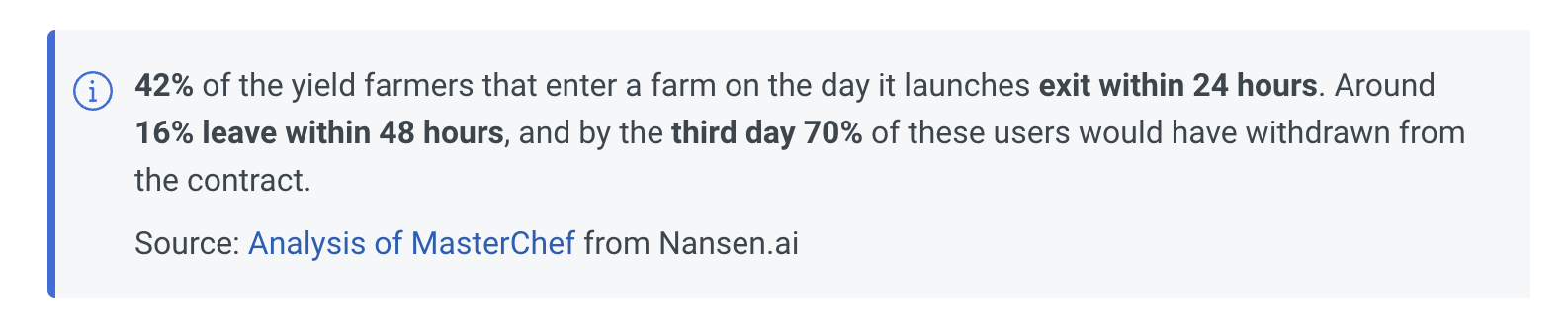

首先,任何有利可图的经济活动,吸引来的资金最直接的目的肯定是获取利润。所以大部分流动性挖矿的参与者的模式被非常简练的总结为了「挖,提,卖」——挖矿,提币,卖出。行业内也称这一类流动性提供者为「蝗虫类矿工」。他们并不能为交易对提供长时间有效的流动性或者成为项目代币的长期持有者,反而会在市场中形成较大的卖盘,不利于市场机制对于代币得出合理的定价。

另外一个问题在于,依靠代币奖励的流动性挖矿活动成本非常高,无法长时间持续。由于不同的流动性挖矿活动同时存在于市场之上,因此项目方往往需要提供更多的代币,更高的 APR 作为激励才能吸引到充足的流动性,这极大的增加了项目方的代币成本,并且这样的高激励并不能长时间持续,一旦流动性挖矿活动结束,绝大部分的项目的代币流动性又会出现大幅的降低,而无法达成完全长期充足流动性的目标。

(https://www.nansen.ai/research/all-hail-masterchef-analysing-yield-farming-activity)

(https://www.nansen.ai/research/all-hail-masterchef-analysing-yield-farming-activity)

同时大量代币通过流动性挖矿作为激励发放到市场的过程中,也为项目的通证经济模型带来了短时间内很大的通胀压力,并不符合项目长期发展的利益。也因为流动性挖矿的规则和释放量一般在活动前就已设定,但活动结果往往不可预测,因此项目方很难拥有一个很明确的流动性目标并成功达成。

(https://docs.olympusdao.finance/pro)

因此不管是底层 AMM 机制 DEX 平台,还是开展各类流动性挖矿的区块链项目,在这个阶段都面临着最根本的问题:如何提升资金利用效率,以及如何更好的引导和管理流动性?

DEX 对流动性效率的提升——底层交易的流动性资本效率

在最基础 Uniswap V2 的 x*y=K 恒定乘积 AMM 机制的基础之上,衍生出了众多升级版本的 AMM 机制。在这个章节中,我们将会探讨其中最具代表性的一些项目,并且深入分析他们如何打破上述内容提到的流动性困局。

Curve:Stable Assets,Ve-Tokenomics,and Convex

Curve 协议——基于以太坊平台的去中心化交易所,主要聚焦于稳定币、pegged 资产等的交易。相对于其他 DEX ,Curve 提供的交易对更集中,拥有极低的滑点和手续费,可以满足巨额的资产交易需求。

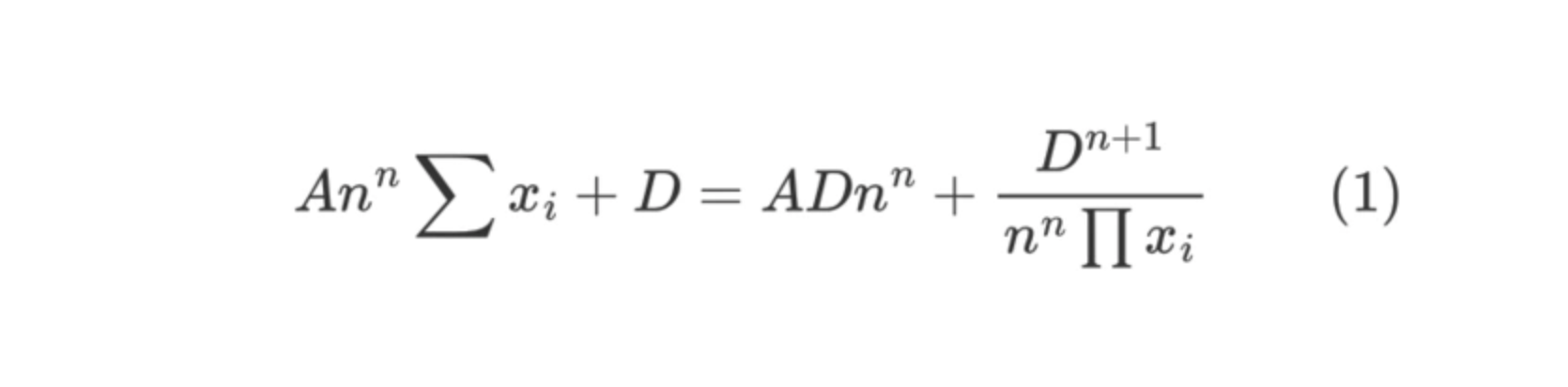

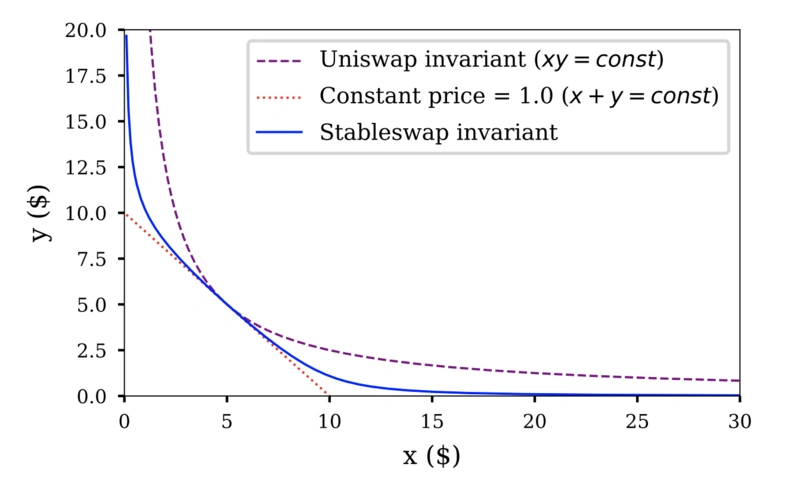

CFMM 算法

这一特性主要得益于 Curve 独特设计的 Stable Assets AMM 模式,该设计理念基于融合恒定和与恒定积两种做市模型,兼具了恒定和的低滑点以及恒定乘积的无限流动性的特点。

(https://www.odaily.news/post/5176601)

因此相比于Uniswap V2的恒定乘积算法,Curve平台上交易的稳定币、pegged资产的交易对往往可以基于更少的流动性资金而取得更低的交易滑点,极大的提升了稳定资产交易过程中的流动性资金利用效率。

(https://www.odaily.news/post/5176601)

ve-Tokenomics

除了在 AMM 自动做市商算法上的创新,Curve 另外一个最大的创新则是开启了 ve-Tokenomics。 Curve 在 2020 年 8 月推出了「投票锁定」(Vote-Escrowed)功能,该功能允许 CRV Token 持有者锁定其 Token 最多可达四年的时间,以换取 veCRV(Vote-Escrowed CRV)

并且 veCRV 的数量与剩余的锁定时间成正比,并且 veCRV 不可转让或交易。在对应的权益方面,VeCRV 对应的投票权可以选择特定的流动性池能获得 CRV 奖励来进行投票,并且 veCRV 还代表了 Curve 的平台收益权凭证,用户不只可以通过 veCRV 来 boost 自己的流动性挖矿收益,还可以直接获得 Curve 平台收益的分成。

基于当时情况,对于流动性提供者最大化回报率的选择就是:锁定 CRV 获得 veCRV 来 boost 自己的流动性挖矿收益,并且通过投票将 CRV 流动性挖矿奖励引导到他们偏好的矿池当中,从而获得更多的 CRV 奖励。与之对应的结果就是,相应的交易对可以获得更多的流动性提供者以及他们的资金支持,因此交易深度增加,滑点下降,从而从市场中吸引更多的交易者选择在 Curve 平台上进行交易,达成一个正向循环。

这样最深层面的突破在于,Curve 的流动性挖矿机制把流动性矿工的利益与 DEX 平台本身达成了长期的深度绑定。因此 Curve 平台的 TVL 也是逐渐增加,直到现在依靠着 221 亿美元的 TVL 依然霸占着 DeFi 领域的 TVL 排名第一的宝座。Curve 也借助着丰厚的流动性资金,为整个 DeFi 市场稳定资产的交易提供了一个超高流动性的平台。

(https://defillama.com/protocol/curve)

经过了 Curve 平台成功发展的验证,ve-Tokenomics 也在成为众多 DeFi 项目设计的通证经济中不可缺少的一环,比如 Stargate、UDX、Curvance、Lendflare 等。同时众多十分知名的老牌 DeFi 项目也都已经启动或者宣布将会集成 ve 通证经济模型,包括 Frax、Ribbon Finance、Yearn 等。在此基础之上,甚至有项目方将 ve 模型与 NFT 结合,其中包括 AC 的 Solidly ve(3,3)以及 Uniswap V3 生态 iZUMi Finance 推出的 veNFT (veiZi)。

note:这两个项目都在报告的后续内容中会有更深度的分析。

Convex-- 为 Ve-tokenomics 创造流动性

Curve 开启的 Ve-tokenomics 最核心的一个机制就是锁仓所得的 veCRV 代币并不能转移或者交易,所以说它的资产流动性几乎为零。但这是最为用户所诟病的一个机制,因为散户玩家往往承担不起锁仓 CRV 代币四年的资金成本,而无法获得 veCRV 去 boost 自身流动性资金的收益或者说通过 veCRV 投票争夺 CRV 在相应的资金池中的激励权。

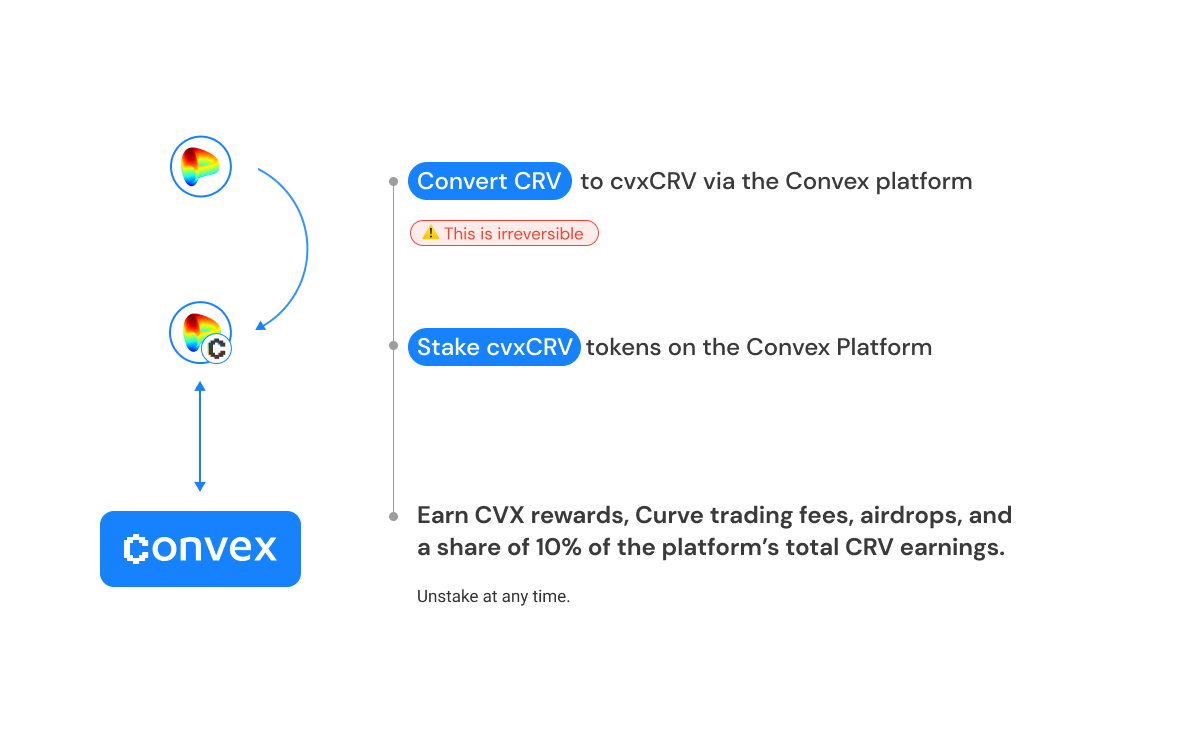

因此为了解决 ve Token 流动性的问题,Convex 应运而生。CRV 的持有者可以在 Convex 上质押 CRV 并获得 cvxCRV,Convex 平台会自动将获得 CRV 代币在 Curve 上进行锁仓从而获得协议掌握的 veCRV代币,因此 cvxCRV 代币也可以被称为可流通代币化的 veCRV。在对 cvxCRV 的代币进行质押后,用户可以获得 Curve 治理权,部分 CRV 流动性挖矿奖励(Convex 总挖矿奖励的 10%),50% 的交易手续费(3CRV),Convex 原生通证 CVX 奖励以及 Convex 提供的空投奖励。

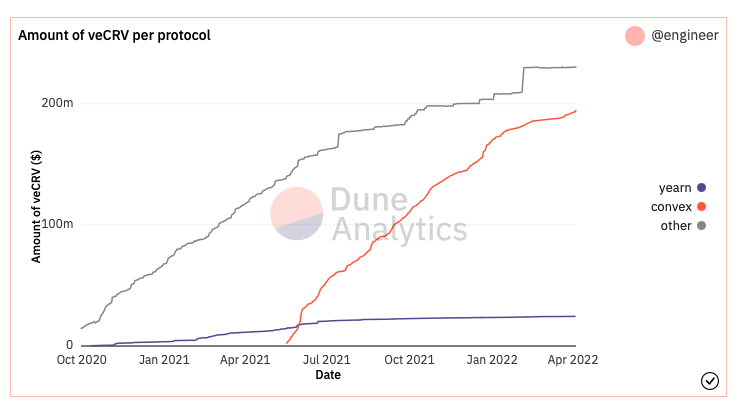

Convex 也通过对 CRV/cvxCRV 代币的流动性挖矿激励,使两者在 DEX 的兑换比例十分接近 1:1,借此也为用户在获得并提升了可以从 Curve 平台获得收益的同时,还保留的充足的流动性。Convex 也借此机制,获得了大量的 veCRV,从而获得了非常充足的对 Curve 上各流动性池激励分配的投票权。Curve 生态项目,包括 Convex,对 veCRV 治理权的竞争,也被业界称为 Curve War,不过基于当前数据来看,Convex 已经获得了 43% 的 veCRV,在这个战争中占据了主导地位。

(https://dune.xyz/engineer/CRV-and-Convex)

贿赂--为治理权创造流动性

在 Curve War 的竞争结果日渐清晰之后,Convex 平台的治理权同样吸引了众多用户甚至 DeFi 协议方的竞争。用户在 Convex 平台上质押锁仓平台代币 CVX 后会获得 vlCVX 代币,它同样代表着对 Convex 协议拥有的 veCRV 的投票权的治理权。

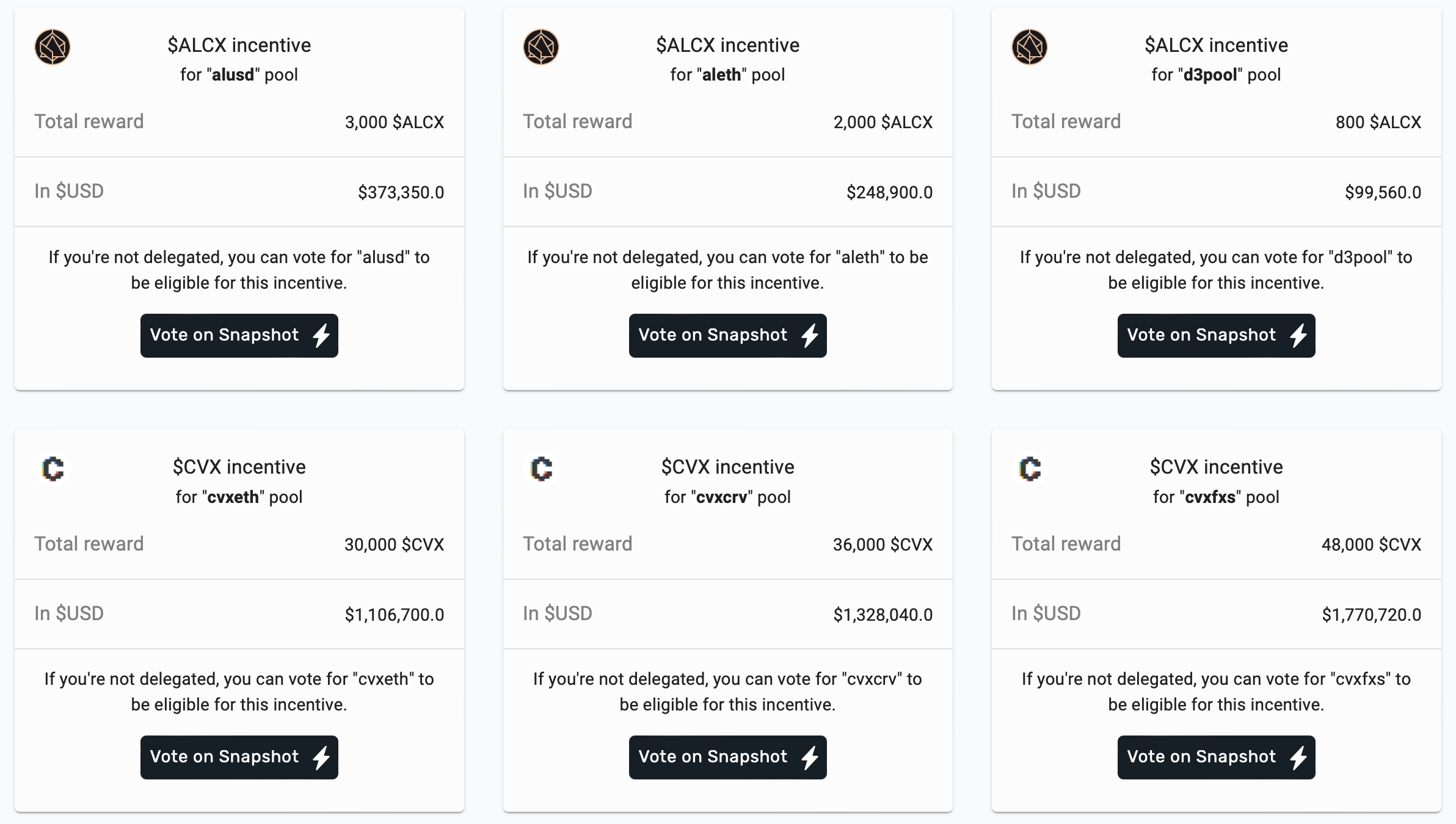

因此在这个机制中,谁拥有 CVX 更多,锁仓后得到的 vlCVX 就更多,谁就拥有 veCRV 更大的治理权,也就可以影响 Curve 上某个稳定币池的体量、滑点、收益等等。因此各类项目方逐渐意识到 CVX 以及 vlCVX 治理权的重要性。在他们大量囤积 CVX 代币的同时,另一种更高效的影响 vlCVX 投票权的机制也被 DeFi 行业创造出来——对治理权的贿赂机制。

(https://votium.app)

Votim Protocol为 vlCVX 的贿赂机制搭建了一个高效的治理权流动性平台,vlCVX 的持有者在每个提案上出借自己的投票权,从而获得有意积累投票权的买家提供的贿赂资金。买方能够直接设定为用户对指定池子投票而支付的奖励资金。

vlCVX 持有者可以依据不同买方提供的「贿赂」从而进行投票,或者也可以直接早 Votium 平台上委托 vlCVX,Votium 平台的智能合约会自动选择回报最高的「贿赂」行使投票权,这样 vlCVX 的委托者就不断的从 Votium 平台上获得最大化的贿赂收益,并且到当前为止,Votium 也为 vlCVX 的持有者创造了 1.57 亿美元的贿赂收益,非常高效的释放了治理权对应的市场价值,甚至可以说为治理权创造了之前不曾存在的市场流动性。

(https://llama.airforce/#/votium/overview)

对于买家或者说希望在借助 Convex 治理投票在 Curve 上获得更多流动性的项目方来说,Votium 提供的则是一个高效低成本的获取流动性的一个平台。他们借助 Votium 可以省去囤积 CVX 代币的成本以及价格波动带来的资金风险,而是以可控的成本去直接获取对应的治理权,从而达到自己吸引链上流动性的直接目的。

当前买家在 Votium 提供 1 美元的贿赂,LP 将会得到 1.53 美元的流动性挖矿收益。因此相比于直接提供资金进行流动性挖矿,贿赂机制为项目方提供了一个更低成本并且不会影响自身通证经济的激励模式:贿赂治理权以争夺 Curve 和 Convex 的流动性挖矿收益从而激励自身交易对的链上流动性。

Uniswap V3 的集中流动性机制

Uniswap v3 的高资本效率 High capital efficiency of Uniswap v3

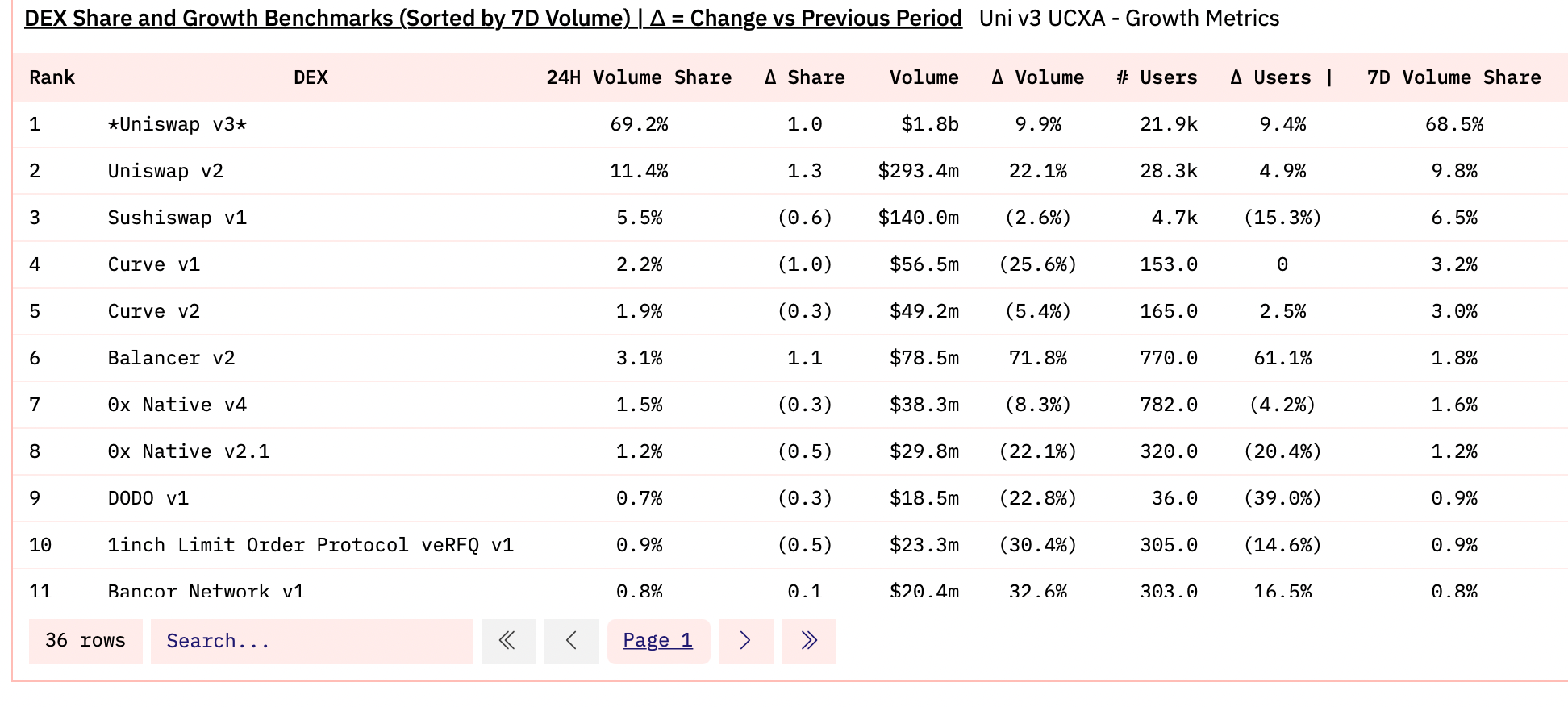

(https://dune.xyz/msilb7/Uniswap-v3-Competitive-Analysis?Time%20Period=24%20hours)

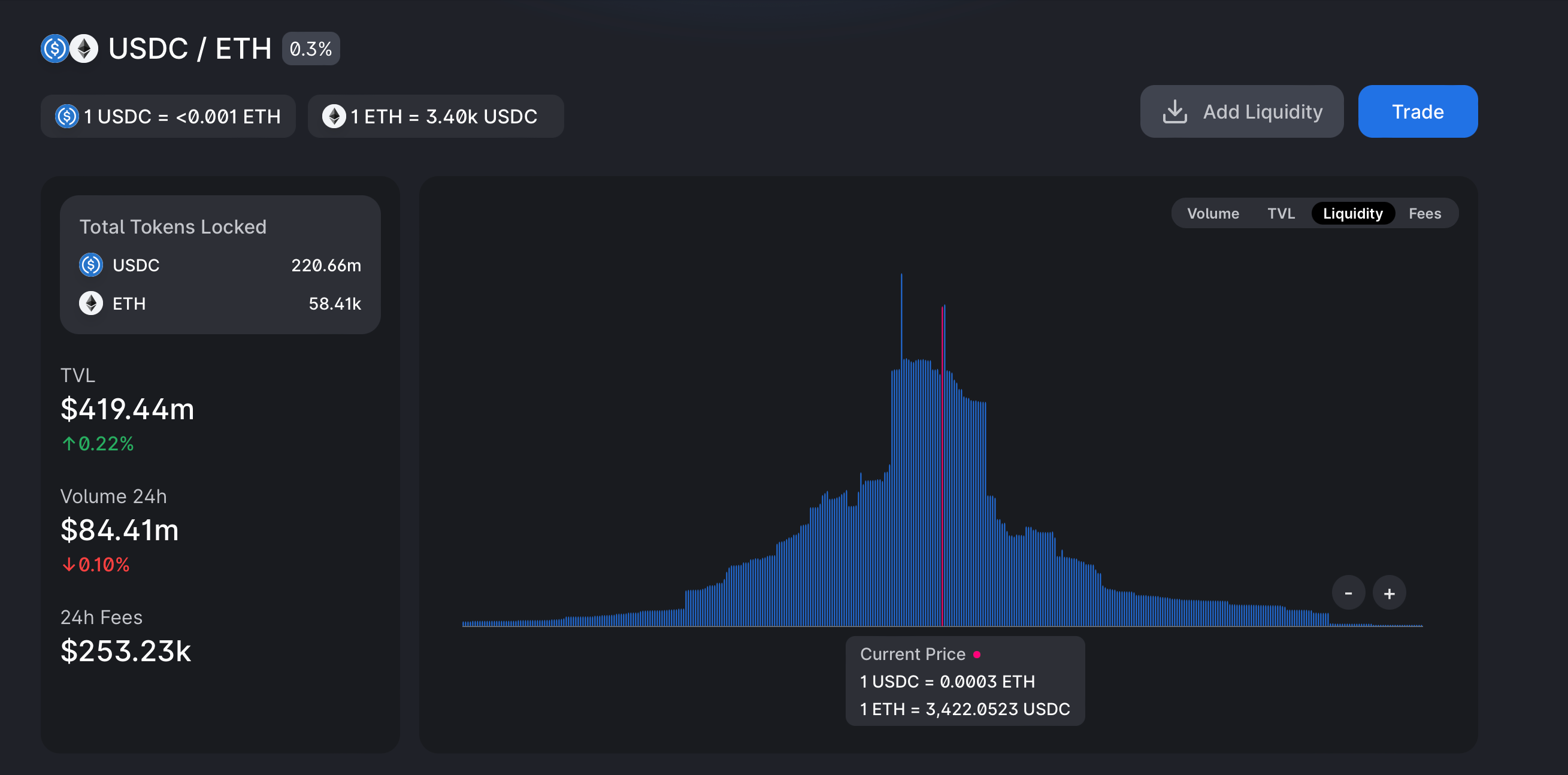

Uniswap v3 在当前的以太坊链上交易中,占据了约 70% 的市场份额,交易量为 Curve 同时期的 17 倍,但是 TVL 却未达 Curve 的 1/3。如果我们把交易量与 TVL 的比值作为流动性资金的资本效率,Uniswap V3 平台拥有超越 Curve 高达 50 倍的资本效率。

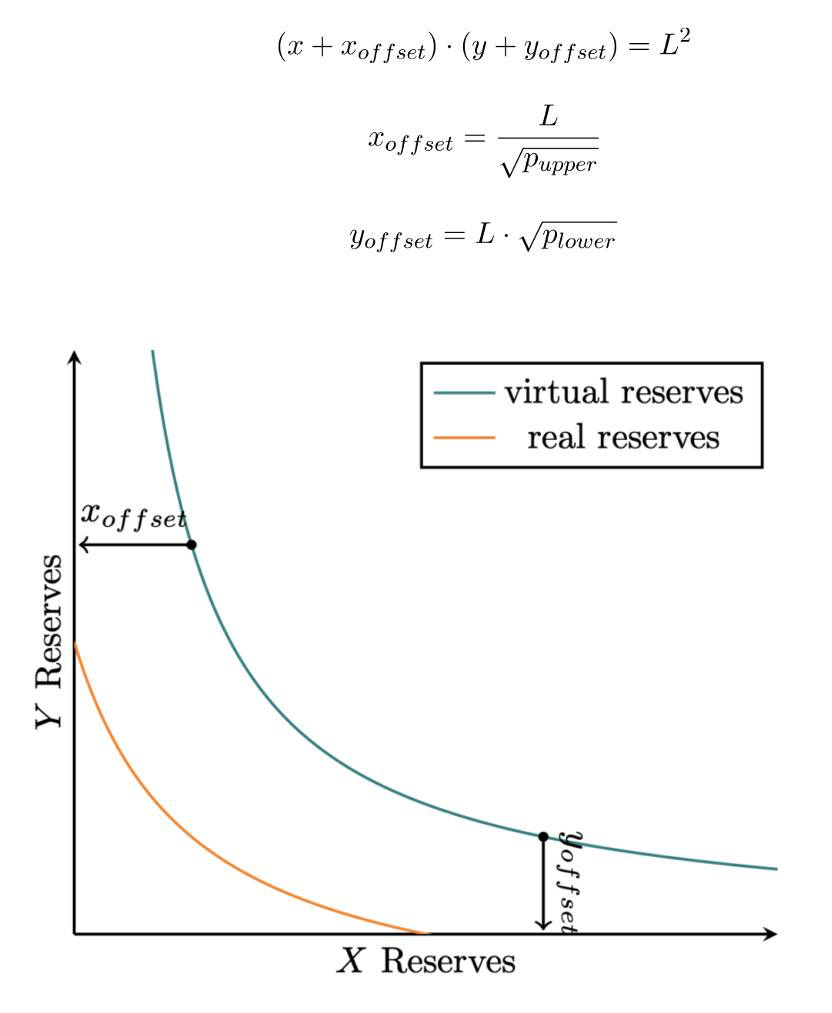

这样突出优势的核心原因在于 Uniswap V3 创新性的集中流动性机制。用户在提供流动性时可以选择指定的价格区间,从而达成集中流动性以及定制流动性的功能。在用户设定的价值区间内,AMM 依旧基于 V2 的恒定乘积算法。相比于 Uniswap V2 的默认的全区间流动性,Uniswap V3 的「区间流动性提供」极大的提升了流动性提供者的自由度以及提供资金的资本效率,因此,在市场价格附近集中流动性的概念取代了「无限」流动性的概念。

(https://news.huoxing24.com/20210704171101877495.html)

如下图中所示,ETH/USDC交易对因为币价波动较大,流动性集中在当前价格附近但相对分散。而FRAX/USDC交易对因为都是与稳定币,所以币价波动较小,流动性也集中在1附近。

(https://info.uniswap.org/#/)

集中流动性的另一面——更高的无偿损失

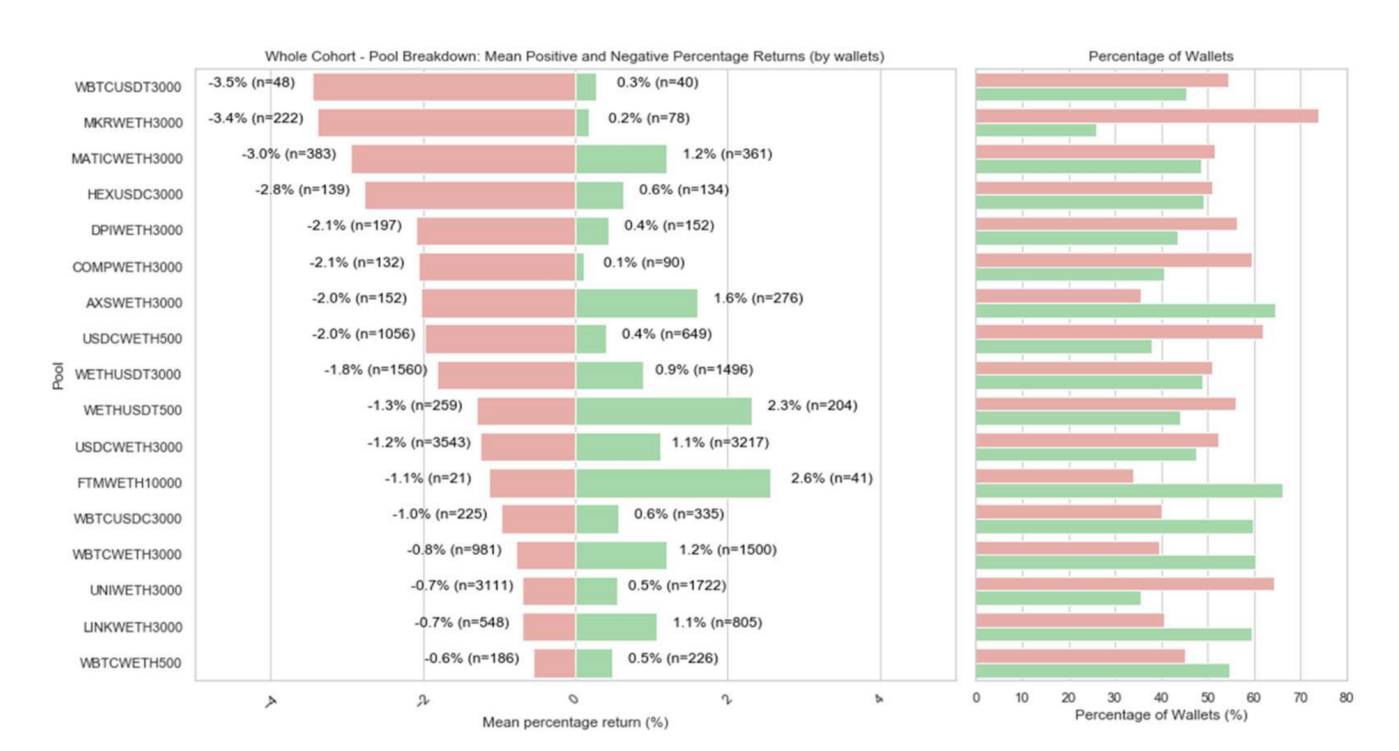

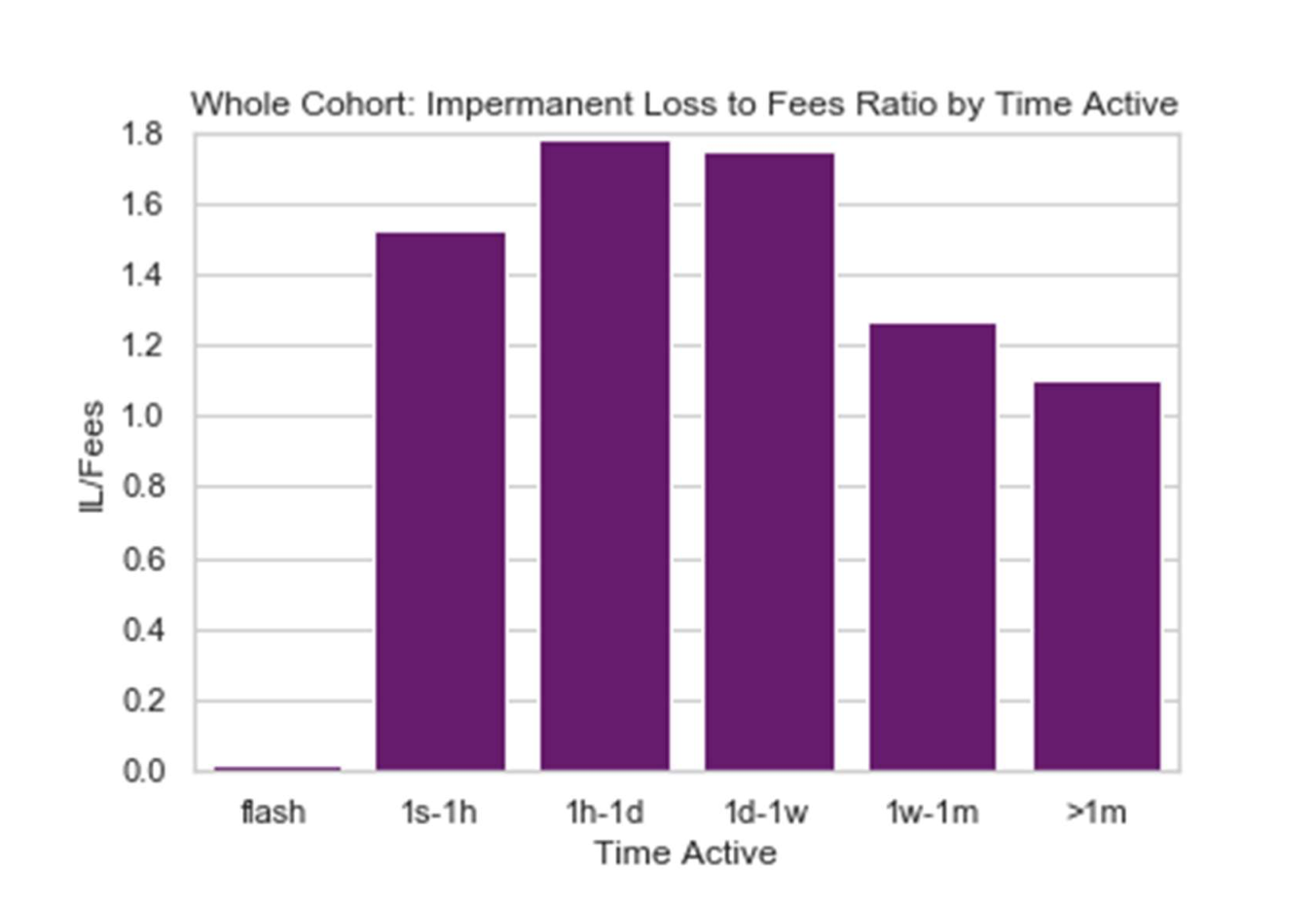

Topaz Blue 和 Bancor 协议于 2021 年 11 月发布了一份关于 Uniswap V3 收益的深入研究。该报告提供了关于手续费收入和无常损失的统计数据。令人惊讶的是,根据该报告,在此期间,Uniswap v3 上几乎有一半的流动性提供商(LPs)因无常损失(ILs)而出现负收益。

(https://arxiv.org/ftp/arxiv/papers/2111/2111.09192.pdf)

根据报告中汇编的数据,49.5% 的整体流动性提供商由于无常损失而没有任何收入,处于亏损状态。如果我们将流动性提供商视为一个整体,它同样由于IL而处于亏损状态。因此,Uniswap V3 目前不是一般流动性提供商赚取高预期收益的平台。

(https://arxiv.org/ftp/arxiv/papers/2111/2111.09192.pdf)

在所有流动性提供者中,唯一持续盈利的群体是只提供一个区块的流动性的 Flash LPs,即后来被称为「Just-in-Time」(JIT)流动性。然而,由于实现 JIT 流动性的技术要求,普通投资者没有可操作的执行空间。同时,除了这批具备执行 Flash LP 技术能力的专业流动性提供者外,根据资金规模和流动性再平衡的频率等指标,也无法区分哪类人群可以从 Uniswap V3 上提供流动性而获得持续正向获益。

Balancer ——可编程性资金池 AMM

Balancer 同样为一个基于自动做市商 AMM 协议的 DEX 平台,但是与其它 DEX 不同的是,Balancer 的交易资金池可以由 2-8 种代币组成,每种代币在资金池中初始份额也可以自由设定为 2% 到 98% 。这与传统 AMM 的50%+50%代币资金池(例如 Uniswap)依赖于 x*y=k 方程的方式不同,因为其允许根据具体的代币情况以及 AMM 资金池使用场景的不同而选用不同的、变化的永久损失方案和资本效率。

并且 Balancer 池的交易费用也可以自由选择,范围从 0.00001% 到 10%,以适应不同的交易场景。比如收取接近 0 费率的资金池,可以被用来支持高频交易的特殊需求,提高对应操作的资本利用效率。

Balancer 的在流动性机制上的另一个模式创新则是为新兴代币资产引导流动性的 LBP。在传统的 AMM 模式中,新兴资产池需要 50%+50% 的代币配比,因此该模型需要从创始团队中部署大量资金(除自身项目代币之外的 50% 资金需要使用主流代币,如 ETH、USDT 等),一旦初始流动性资金不充足,可能导致上线初期价格巨幅波动的情况,不利于合理的价值发现。

而在 LBP 中项目方可以动态更改代币权重的短期智能池(例如 2%/98% ETH/X代币更改为 98%/2% ETH/X代币),从而使项目方可以用很少的资金创建 LBP,并同时可以用其作为代币销售的工具:

在代币价销售的过程中,用户可以随时从资金池中购买代币,如果一段时间内没有出现购买行为,代币价格会自动下调直到新的购买行为出现,当这种代币发售机制与适度的购买需求相结合时,就能达成高效率的价格发现。这样也杜绝了其它方式的代币发售中容易出现的机器人抢购的现象。

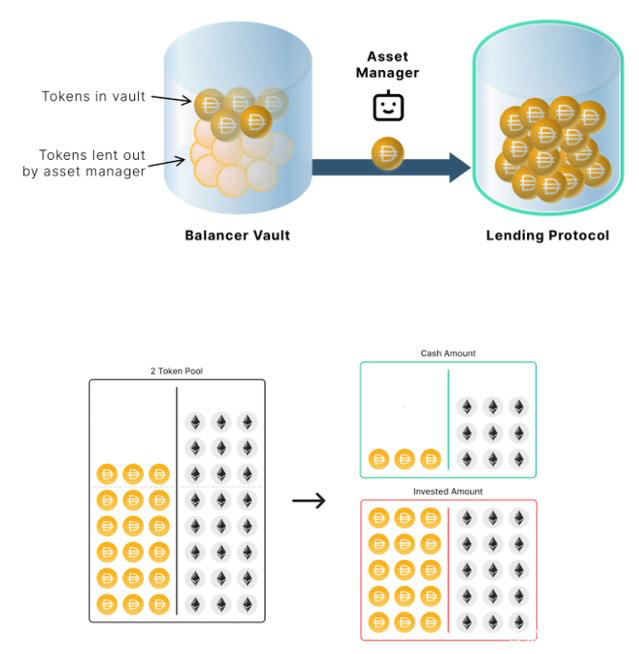

资产管理器

Balancer 在 V2 产品升级中,为了解决 AMM 资金池中资金利用效率较低的问题,引入了一个新的革命性概念——资产管理器。资产管理器将会通过智能合约将未使用的代币出借给合作方 Aave 的贷款协议,利用借贷协议获得额外收益,从而从一个新的维度提升了流动性资金的使用效率以及收益率。

DODO——PMM主动做市商机制

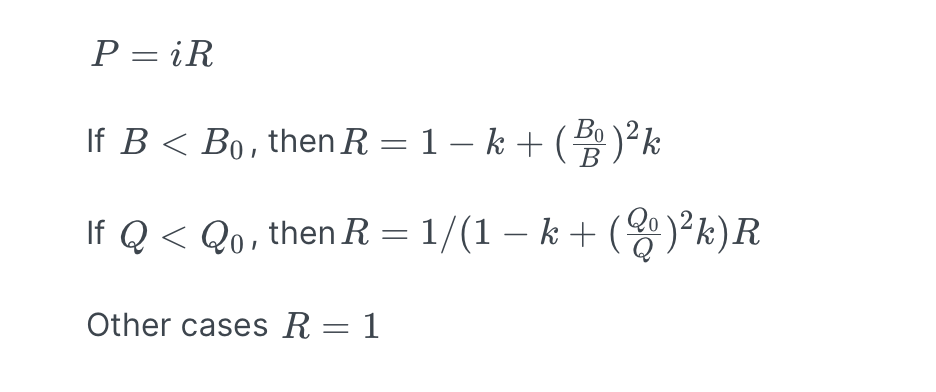

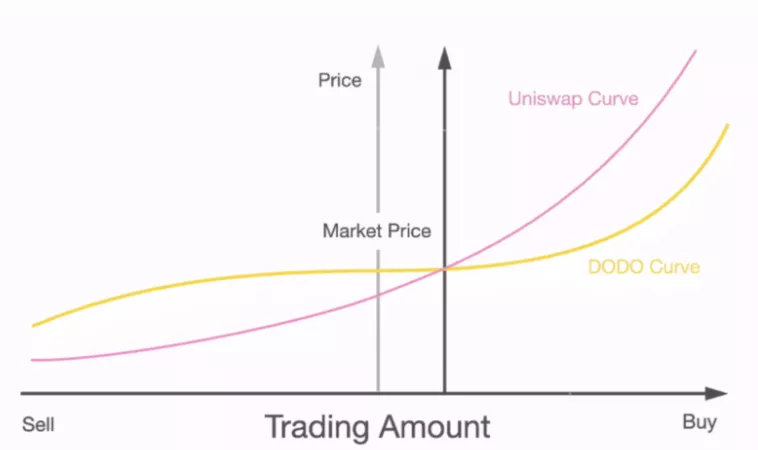

DODO 作为资本利用效率较高的 DEX 平台之一,主要是基于其创新的 PMM (Proactive Market Maker)主动做市商算法。其核心是通过引⼊预⾔机来获得某个代币的当前市场价格,模仿传统做市商⾏为,并引⼊价格参数来调整 AMM 算法曲线。

(https://docs.dodoex.io/english/dodo-academy/pmm-overview/the-mathematical-principle-of-pmm)

这样相比于传统 AMM 算法的优势在于,可以主动达成价格发现,并将更多的流动性资金依靠相对平缓的价格曲线集中在当前市场价附近,从而达成更高的资本效率,也为用户提供比传统 AMM 协议更低的交易滑点以及单个资产的风险敞口,并且为流动性提供者降低无常损失。

(https://blog.dodoex.io/the-evolution-attack-and-future-of-dex-53392064865d )

传统的 AMM 算法 DEX 可以被称为「惰性流动性」,那么 DODO 和 Uniswap V3 代表的 PMM 算法以及集中流动性机制则代表了 DEX 上「主动流动性」的发展趋势。只不过在 Uniswap V3 层面上,主动调整流动性的为流动性提供者,而在 DODO 上可以通过算法的设计,自动达成主动调整流动性的目的,从而达成更高效的流动性资本效率。

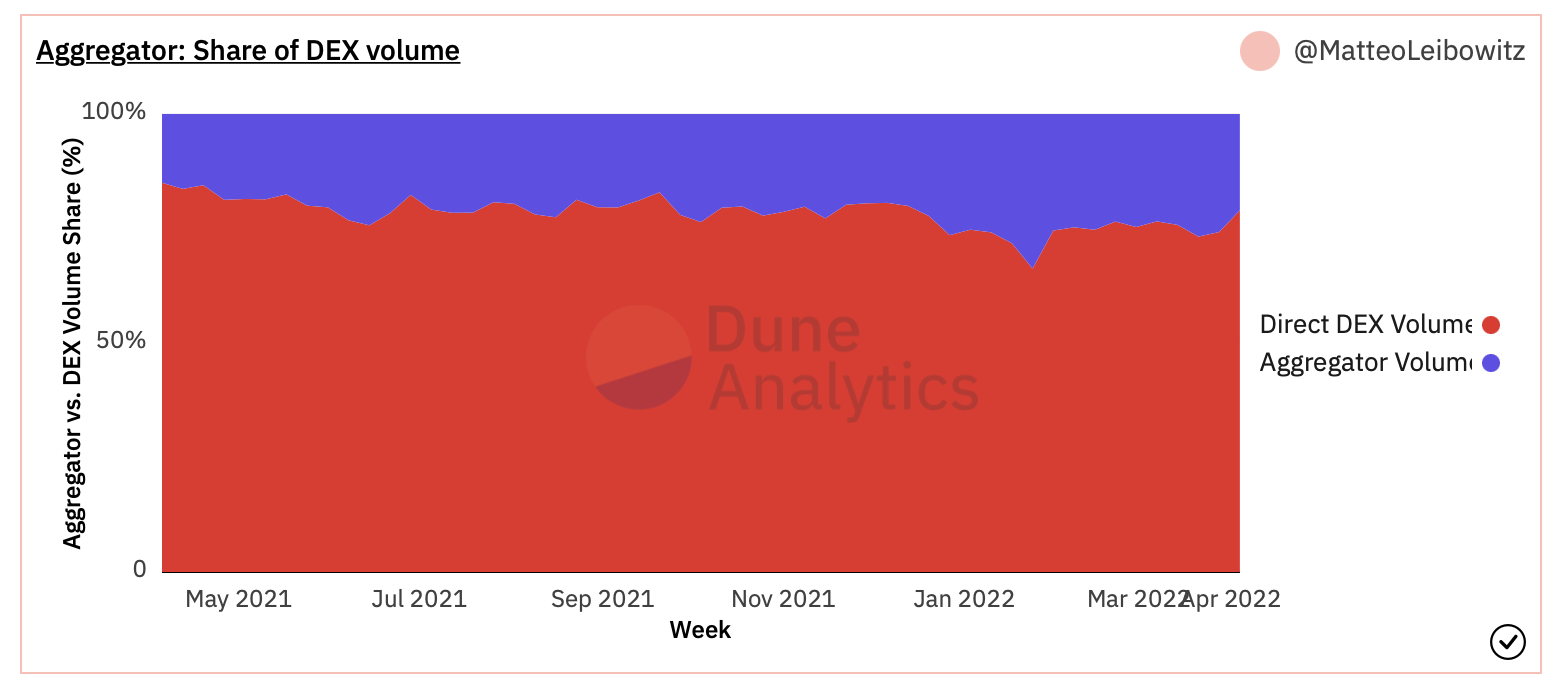

基于 DeFi 乐高属性的链上交易聚合器

(https://dune.xyz/MatteoLeibowitz/Aggregator-Dashboard)

在介绍了多种 DEX 平台在交易底层对流动性资本效率的创新性提升之后,DeFi 行业的另一大特点——乐高属性,也为交易层面的流动性效率带来了新的提升,那就是搭建在众多 DEX 以及资金池 API 的链上交易聚合器。

这一类的链上交易聚合器会将不同流动资金来源聚合在一起,让交易者同时在不同 DeFi 平台上进行有效交易。同时交易聚合器还会将用户的订单拆分成多个部分,然后在多个 DEX 或者流动资金提供方分布式执行,自动为用户寻找最优的交易路径,达成增强交易用户使用体验,降低交易成本的目的。

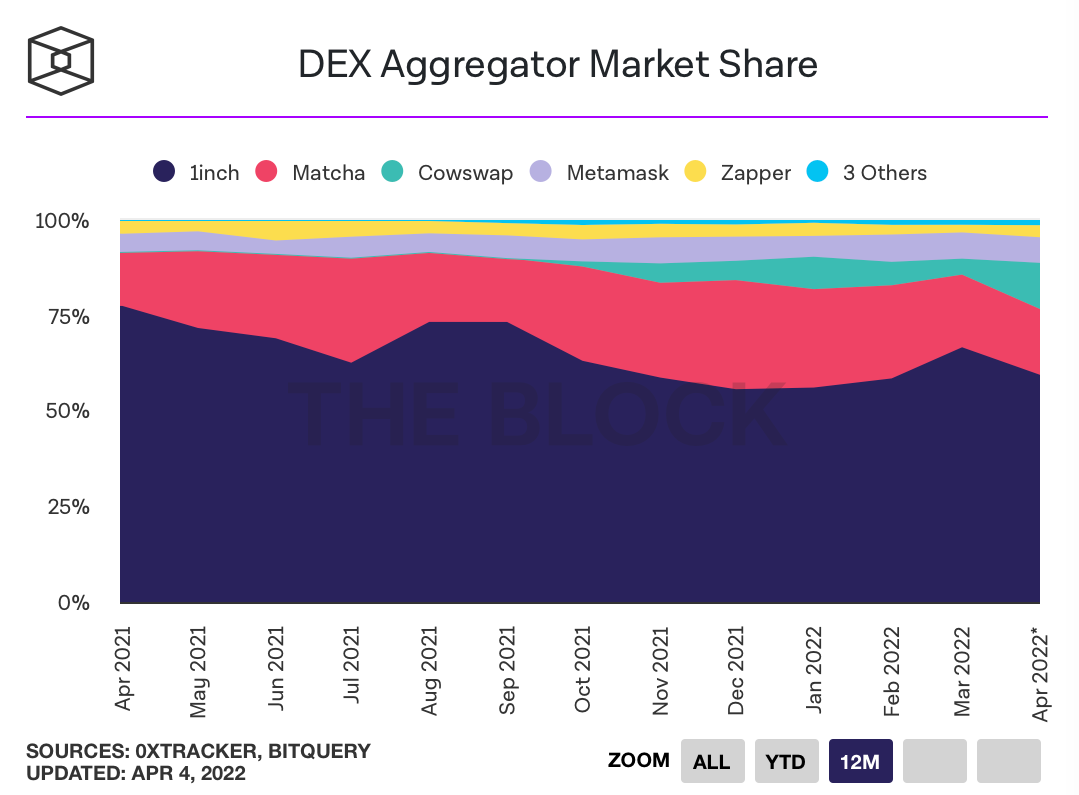

(https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-aggregator-market-share)

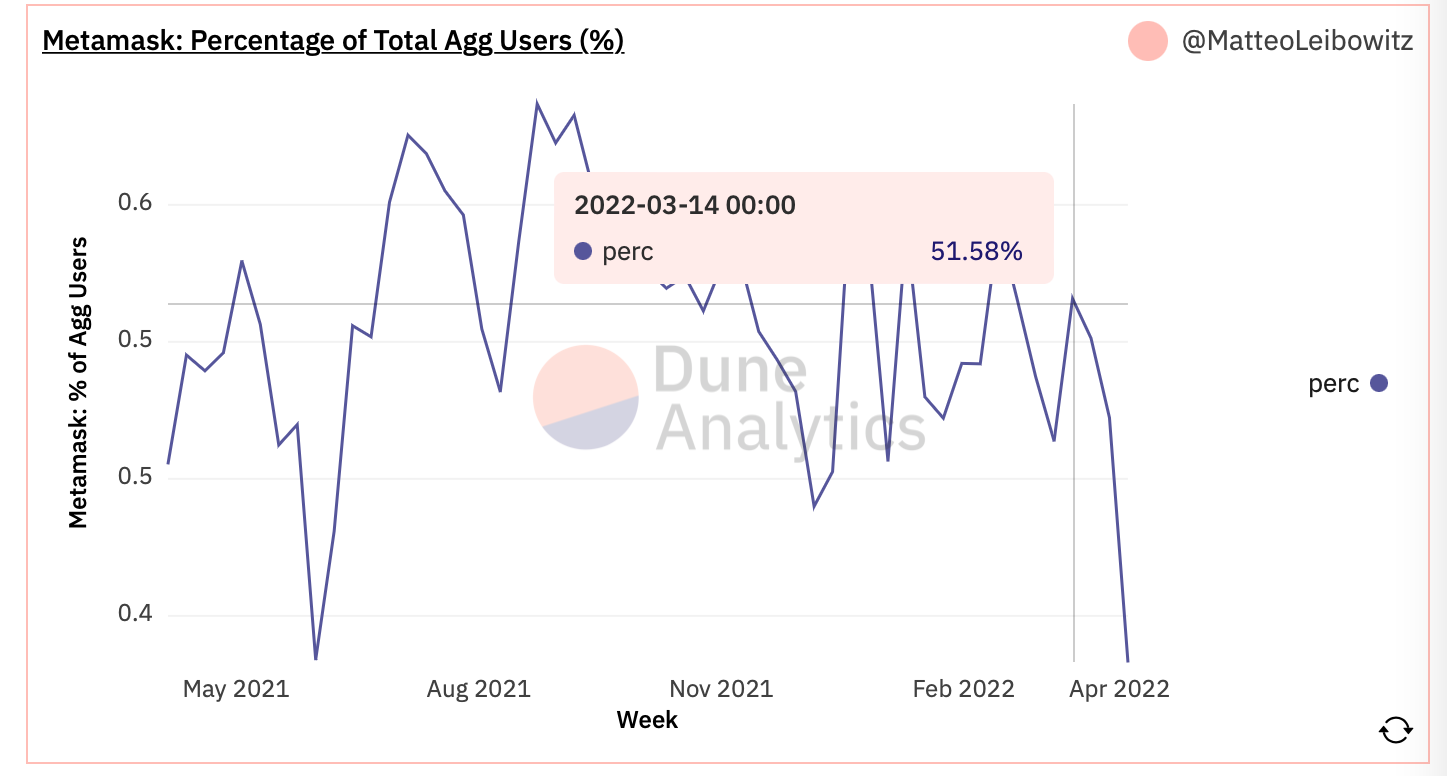

目前市场上主流的交易聚合器有 1inch,0x 团队的 Matcha,Cowswap 以及 Metamask 钱包内集成的交易聚合器等。其中 1inch 在交易量方面占据了主导的地位,长时间占据了交易聚合器市场超过 55% 的交易量,而 Metamask 由于其用户基数大,所以长期占据了聚合器用户一半的市场份额。

(https://dune.xyz/MatteoLeibowitz/Aggregator-Dashboard)

DeFi 项目对流动性模式的改进——顶层流动性激励引导机制创新

DEX 层面的创新为既有的流动性资金提供了更好的资本利用效率,并且用于适应各类的交易场景。但是对于其他区块链项目方来说,流动性挖矿 1.0 经过行业的发展,已经被证实无法高效且持久的激励链上的流动性。

因此为了解决如何更高效且持久的激励链上流动性这个问题,DeFi 行业在顶层流动性激励以及引导机制层面也出现了大量创新,其中较为突出且具有代表性的有 Olympus Pro 的 PCL 机制, Tokemak 的流动性双边反应池机制,iZUMi 的基于 Uniswap V3 的 LP NFT 可编程流动性挖矿机制, Ondo+FEI/FRAX 的抵押创造流动性机制,以及 Solidly 的 ve(3,3)模式。

Olympus DAO -- POL 协议拥有流动性 + (3,3)

在传统的交易市场观念中,流动性主要是由市场中的流动性做市商提供,不论是中心化交易所的专业做市商,还是 DEX 机制之上的流动性提供者,他们都是交易环境中相对独立的一个角色。

但是Olympus DAO 发明了利用 Bond (债券)机制创造出可替代「流动性挖矿」模式的方案:它创新性的允许用户以折价的方式用支持的国库资产或者相关的 LP token 折扣购买平台代币 OHM,不断的为自己的国库提供价值支撑并掌握流动性,从而创造了「协议拥有流动性(POL)」的全新理念。

POL--项目方成为流动性的直接掌握者 POL - The Protocol becomes the direct master of liquidity

(https://app.olympusdao.finance/#/dashboard)

Olympus DAO 的 POL 概念主要基于其创新性的债券购买模式。在这个模式中,用户可以凭借 wETH 和 DAI 等资产从国库购买依据市场价格进行折价的 OHM,但是必须等待 2 至 5 天才能获得购买的全部 OHM,类似短期债券的模式。用户出于可以低于市场价的购入 OHM 代币的动机,从而不断的为国库提供各类价值资产并获得 OHM 代币。

(https://app.olympusdao.finance/#/dashboard)

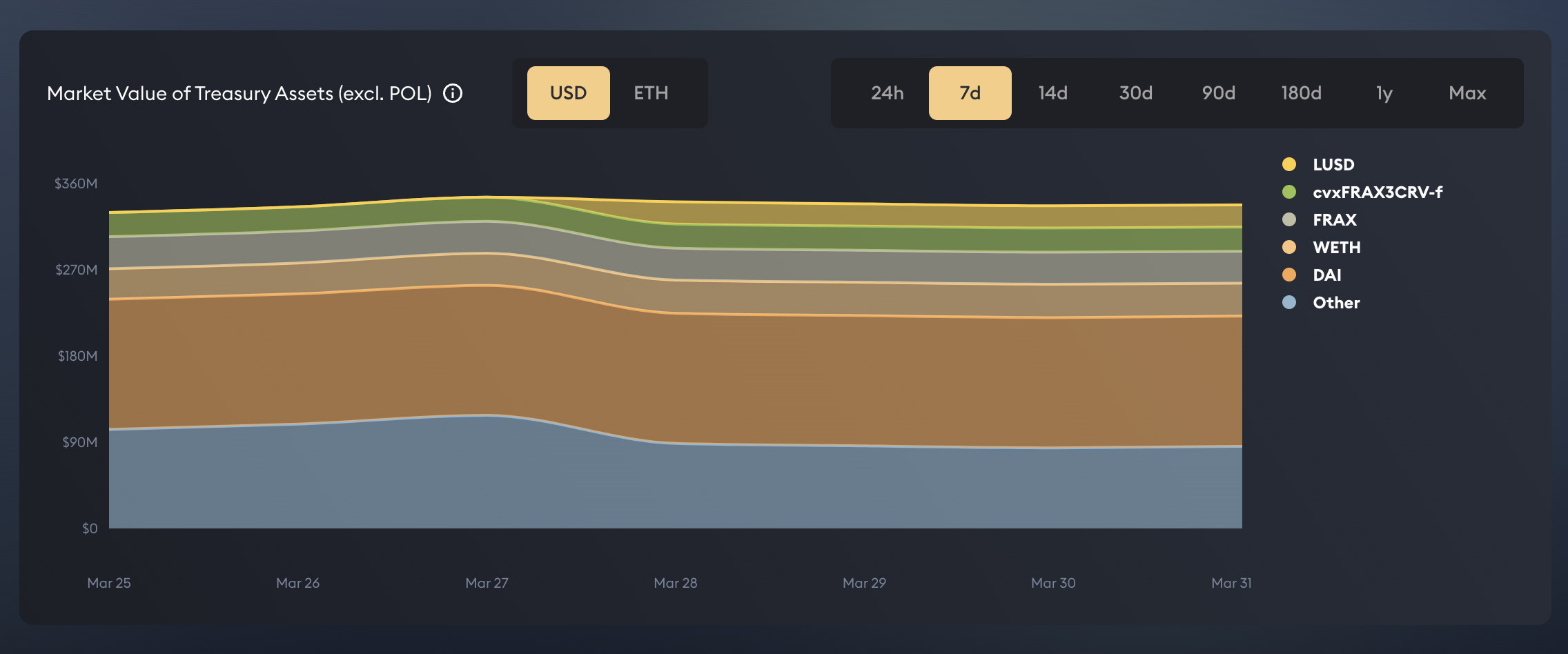

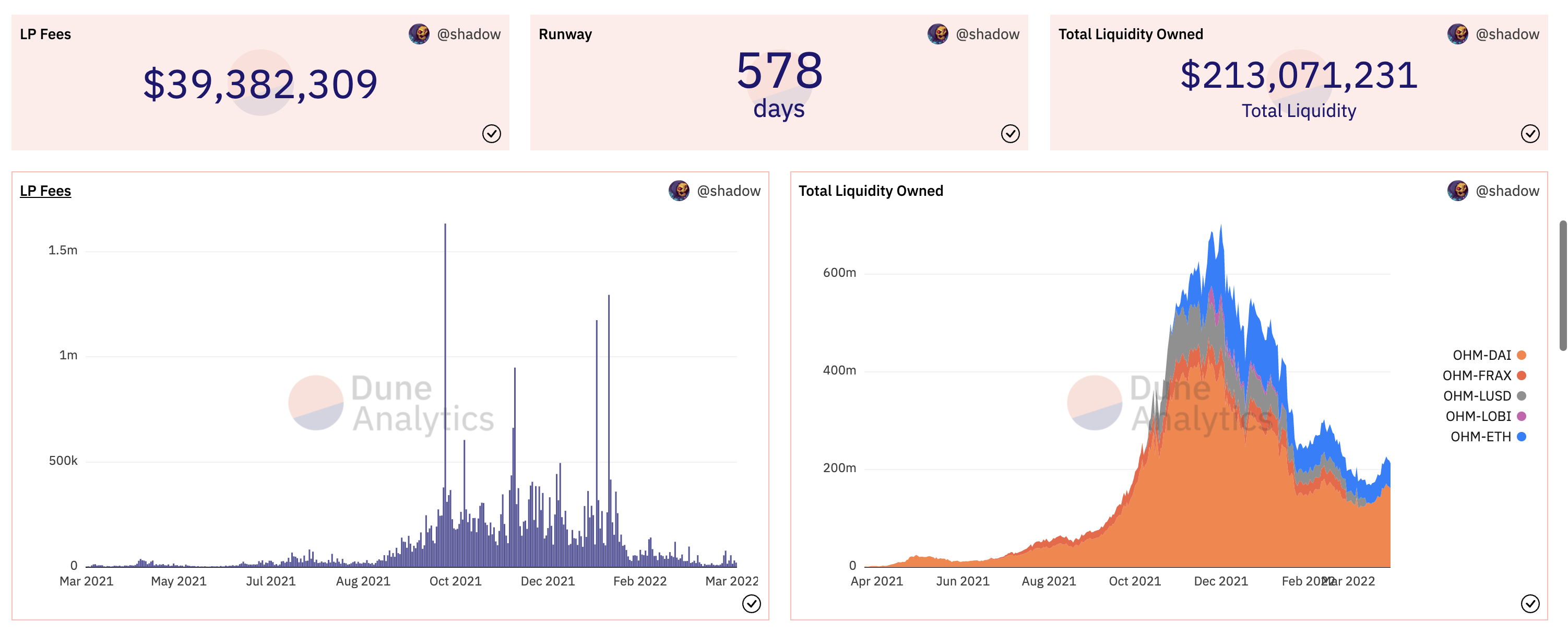

除了国库支持的资产之外,用户还可以通过支付 LP token 来购买打折的 OHM,如 OHM-DAI LP 等与稳定币组成 LP token。国库可以通过这些 LP token 赚取 DEX 交易手续费。这促成了国库控制大部分的流动性的局面,并且为项目提供了一个长期的收益来源——DEX 交易手续费收益,使得协议本身成为了市场中最主要的流动性提供者。目前 Olympus DAO 控制的 OHM-DAI 的 LP token 占据了市场的 99.52%,获取的 DEX 交易手续费累计已达 3900 万美元。

(https://dune.xyz/shadow/Olympus-(OHM))

除了债券购买行为之外,OHM 的代币持有者在可以在 Olympus DAO 平台上进行质押,其与债券购买结合的独特质押机制,成为了 Olympus DAO 在 DeFi 领域的另一独特机制——(3,3)经济模型。

(3,3)通证模型——创新?还是骗局?

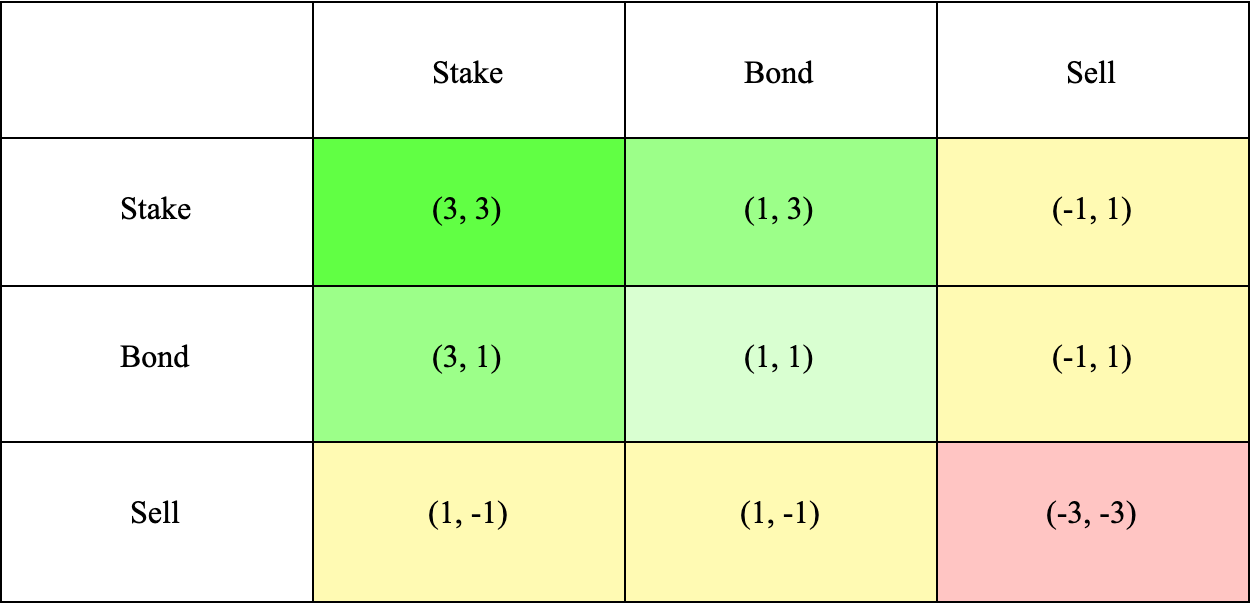

Olympus DAO 之所以在短时间内吸引了大量的用户,主要归功于其充满 fomo 色彩的(3,3)经济模式,即来自于博弈论中著名的「囚徒困境」模式。

在用户通过债券购买获得 OHM 之后,Olympus DAO 国库获得了价值资产的支撑,除了出售给用户的 OHM 代币之外,合约还会自动生成 OHM 代币,其中 10% 转移到 DAO 国库,另外 90% 作为 Rebase 奖励,分发给 OHM 的质押者。

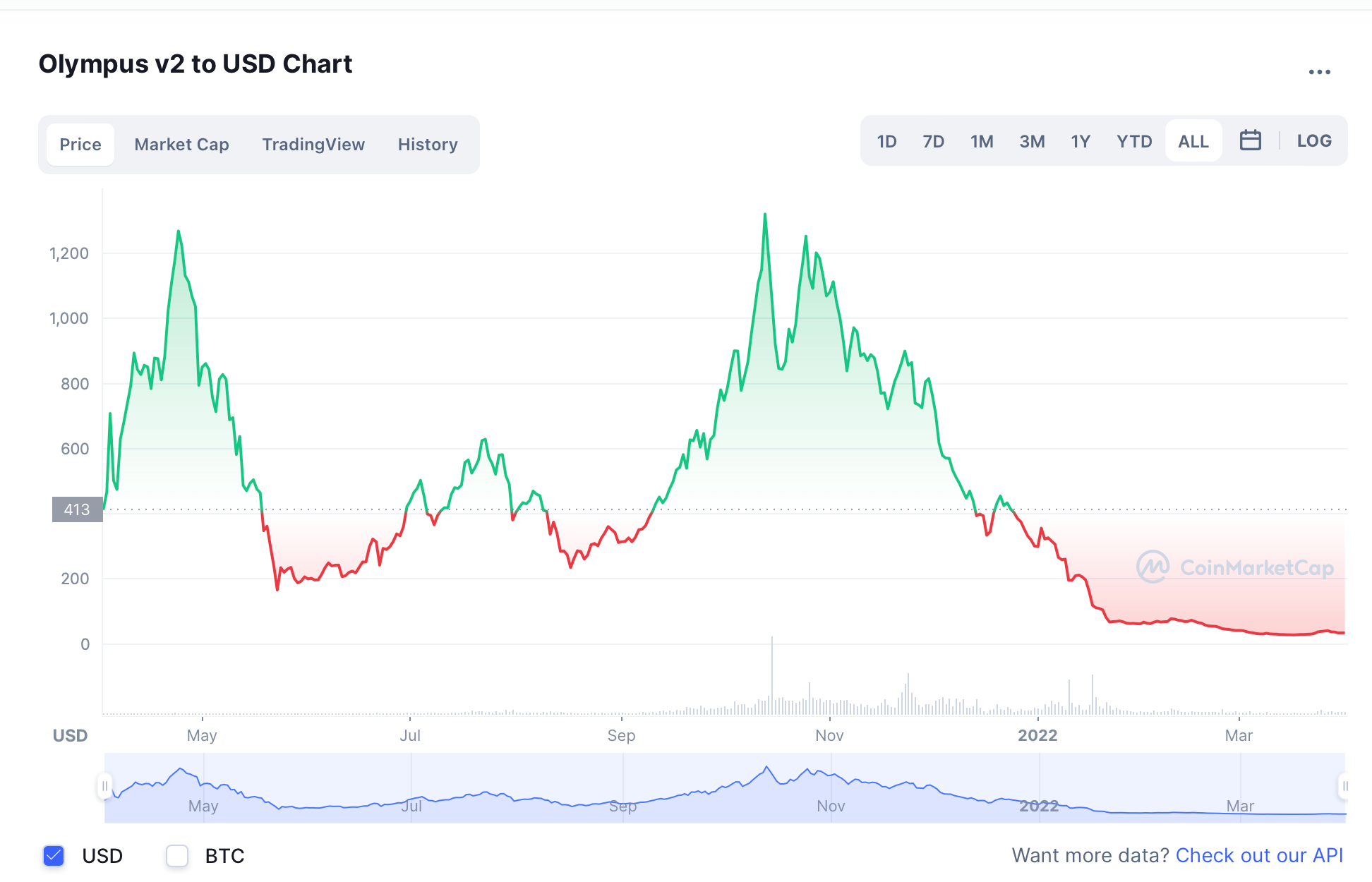

这种激进的 Rabase 模式,导致 Olympus DAO 在很长的一段时间中 OHM 质押的 APY 非常高,甚至曾高达数万%。这创造了一种在币价上升时形成的正向反馈循环,不断激励用户通过债券或者 DEX 不断购买 OHM 并质押 OHM 以获得超高的收益率,在这个过程中 Olympus DAO 的国库资金量也会不断增加,协议控制的流动性也会不断增加,从而达成一个用户与协议同时收益的局面。

(https://olympusdao.medium.com/the-game-theory-of-olympus-e4c5f19a77df)

这样的局面也就对应着上图中左上角的(3,3)状态,当所有用户都参与 stake 时,对用户和协议能达到双赢的效果,即(3,3)的状态。也这是为什么 Olympus DAO 在协议初期能形成超高收益率的主要原因。

但是这个机制最核心的问题在于(3,3)状态的不可持续性:越高的 APY 也意味着越大的通胀泡沫,这将导致大量 OHM 作为激励通胀产出的同时,用户为了获得现金收益会在市场中出售 OHM 代币,OHM 的价格及协议质押 APY 也会不断降低,直到出现大部分用户的恐慌性抛售,也就是图中右下角最差的情况(-3,-3),这时 Olympus DAO 和用户都会得到相应的损失。

(CoinmarketCap)

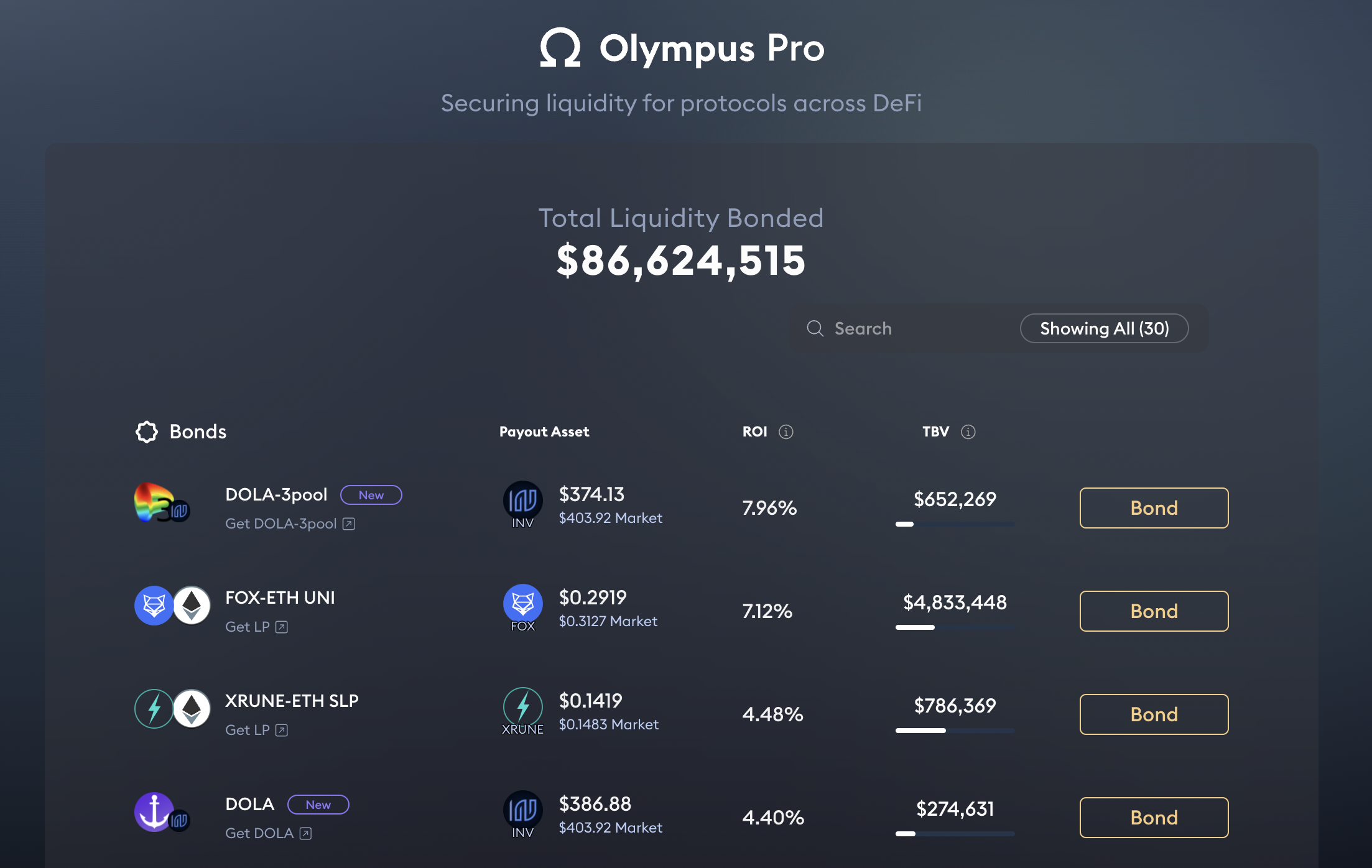

Olympus Pro —为 DeFi 协议获取自身流动性的债券市场

基于 Olympus DAO 的债券购买模式,Olympus 推出了可以帮助其它 DeFi 项目获取协议控制流动性的债券市场-- Olympus Pro。其它协议可以借用 Olympus 平台的 Bonding 功能,出售属于自己项目的债券,从而获得自己协议直接控制的永久流动性并获得 DEX 交易手续费,而不用提供高激励的流动性挖矿活动去「租用」不可持续的流动性。

长期持有者不需要为了获得更多的代币而投机于价格行动。通过债券,他们可以向他们选择的协议提供LP代币,以折扣价换取其原始代币。这对代币持有者和协议本身都是一个双赢的局面。

随着更多流动性的积累,资金池可以支持更大的交易,并保证价格稳定,防止大量流动性退出。 这反过来又创造了一个健康的流动性机制,吸引长期持有者。

同时,社区可以得到保证,流动性将永久驻留在协议内,用户将始终有充足的流动性来交易他们的代币。因此用户可以不断积累对于项目发展的信心,从而直接推动项目的成功运行。

(https://docs.olympusdao.finance/pro/)

目前 Olympus Pro 共发展了 19 个合作伙伴在其平台上发行债券,并为这些项目积累了 8600 万美元的流动性。

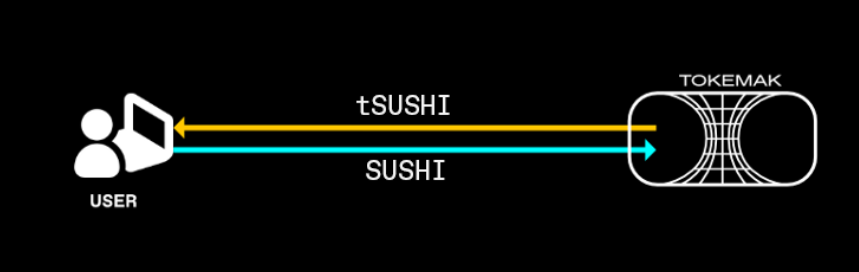

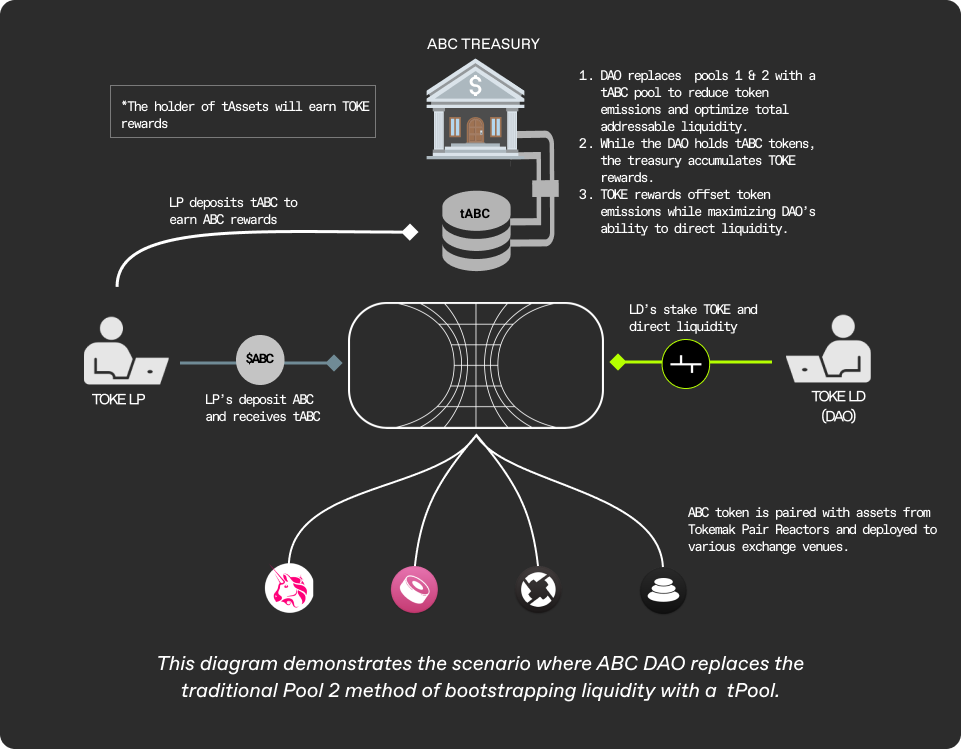

Tokemak --基于 DAO to DAO 模式的去中心化流动性做市商

Tokemak 在流动性市场中被设计成一个去中心化做市商的角色。它通过自身平台独特的机制,使得传统的做市商做市行为,被 Toke 代币的持有者通过投票引导来取代,资金来源也扩展为 DeFi 市场中各类主流资产的投资者以及对应项目代币的持有者甚至其它合作的项目 DAO 金库。

再通过其独特的跷跷板动态收益率功能,平台可以达成更高效的 Toke 代币激励释放效果,从而达成帮助流动性需求者(项目方,DEX 和代币持有者)更好的管理和引导可持续流动性的目的。

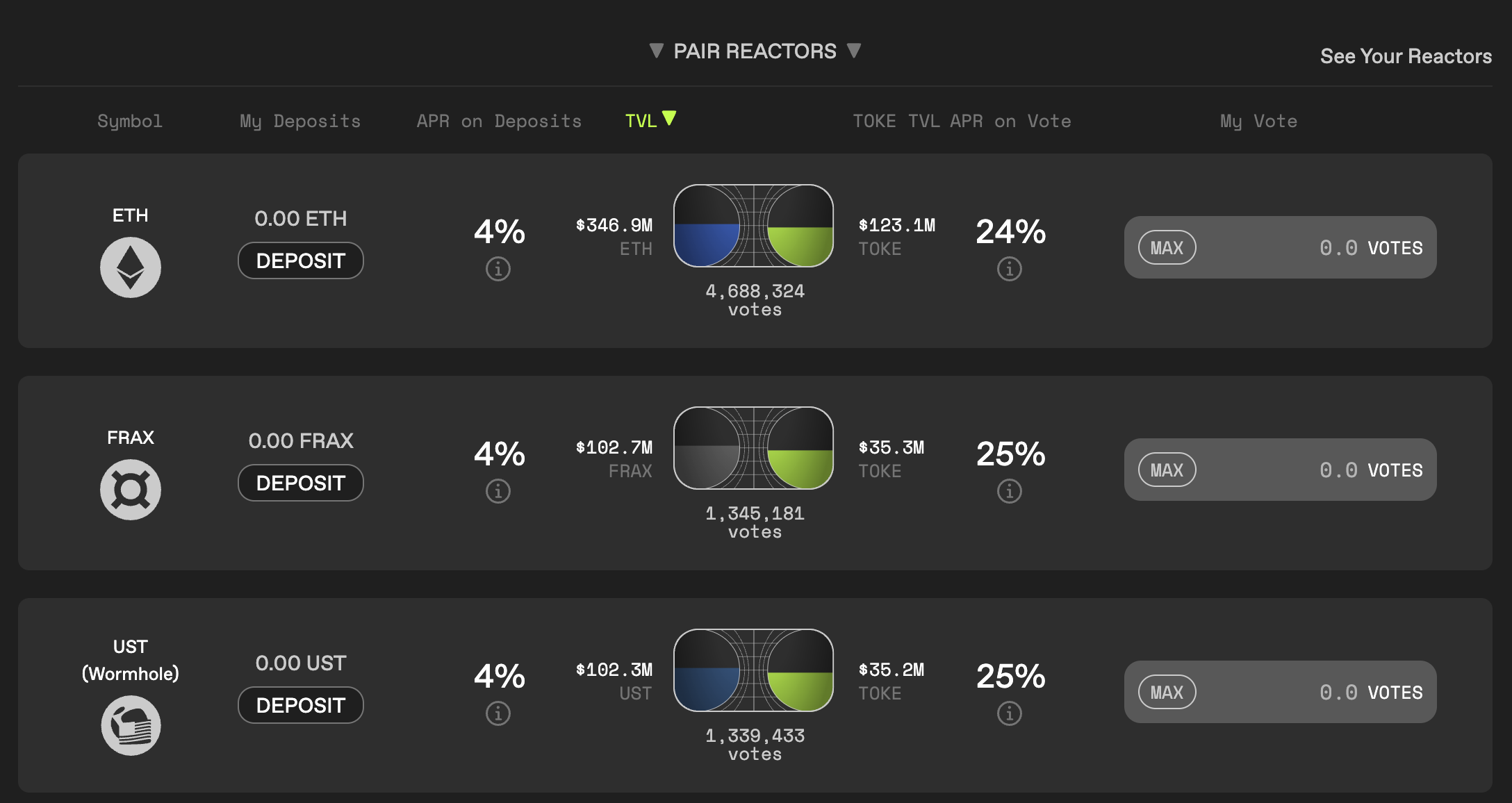

Tokemak 的流动性资金容器——双边反应堆

不同于传统的流动性提供者需要提供交易对的两种代币,Tokemak 平台中的 LP 只需要在对应的代币反应堆中存入特定单一资产即可。这些资产将通过 Tokemak 独特的去中心化流动性引导机制投入到不同的 DEX 平台中提供流动性并赚取收益,而 LP 们将会以 TOKE 的形式获得动态调整 %APR 的收益。

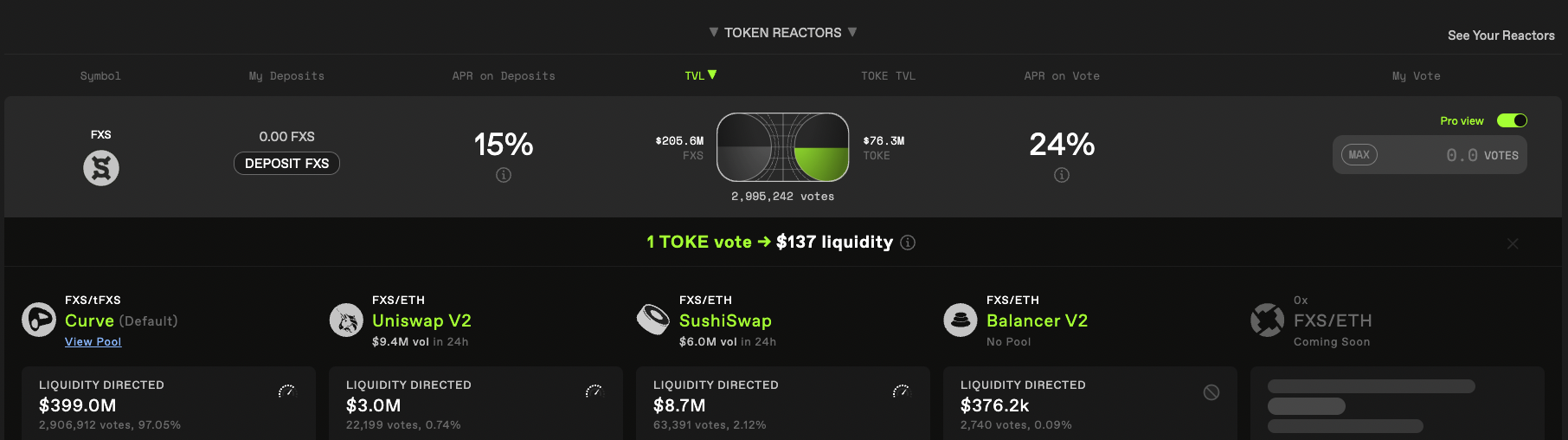

(https://www.Tokemak.xyz/)

Tokemak 的反应堆又有两个类型。首先是 Pair Reactors,它是主流资产的流动性资金容器,目前支持 ETH 以及 FRAX、USDC 等 9 种稳定币资产。LP 将这些主流资产投入 Pair Reactors 之后,这些资金将会被用于与 Token Reactors 里的资产进行配对,然后被投放到 DEX 对应的交易对提供流动性。

(https://www.Tokemak.xyz/)

Tokemak 上每一种需求流动性的资产都有自己的一个 Token Reactors,流动性提供者将对应代币投入 Token Reactors 以赚取 TOKE 收益。目前正在运行的 Token Reactors 有 8 个,对应 8 种加密资产。

(https://docs.Tokemak.xyz/mechanics-and-functionality/general-overview)

在双边反应堆的另外一边,则是流动性引导者 LD 质押投入的 TOKE 投票权。LD 通过质押 TOKE 获得对应资产反应堆的投票权,将反应堆中的加密资产引导到他们选择的的 DEX 交易平台中以获得流动性提供收益。目前 Tokemak 支持的 DEX 平台有 Curve、Uniswap V2、SushiSwap、Balancer V2 以及计划将要支持的 0x 交易平台。LD 通过质押 TOKE 代币参与流动性引导,也会获得 TOKE 形式的 %APR 激励。

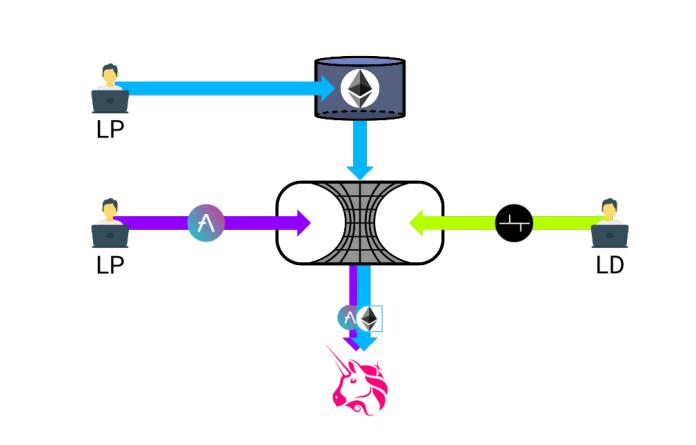

基于反应堆机制的基础之上,Tokemak 也设计了诸多机制以提升资本利用效率并且保护流动性提供者的收益,比如其由储备池以及 LD 抵押品支持的无偿损失保护机制,以及流动性提供者在存入资产后获得的 tAssets。流动性提供者在将代币存入反应堆时将收到相应的 tToken(比如存入 SUSHI 获得 tSUSHI 代币)。

这些 tToken代表流动性提供者存入代币反应堆资产的凭证,可随时以 1:1 的比例赎回。tToken 同时是可转让交易的,拥有 tToken的人可以要求取回池中相应资产,或者参与项目方设计的其它的 tToken 的使用场景,比如利用 tToken 的 Staking 机制,取代传统的代币 Staking 机制,并借助 Tokemak 获得持久的链上流动性。

(https://docs.Tokemak.xyz/Tokemak-for-dao-liquidity/benefits-of-a-token-reactor)

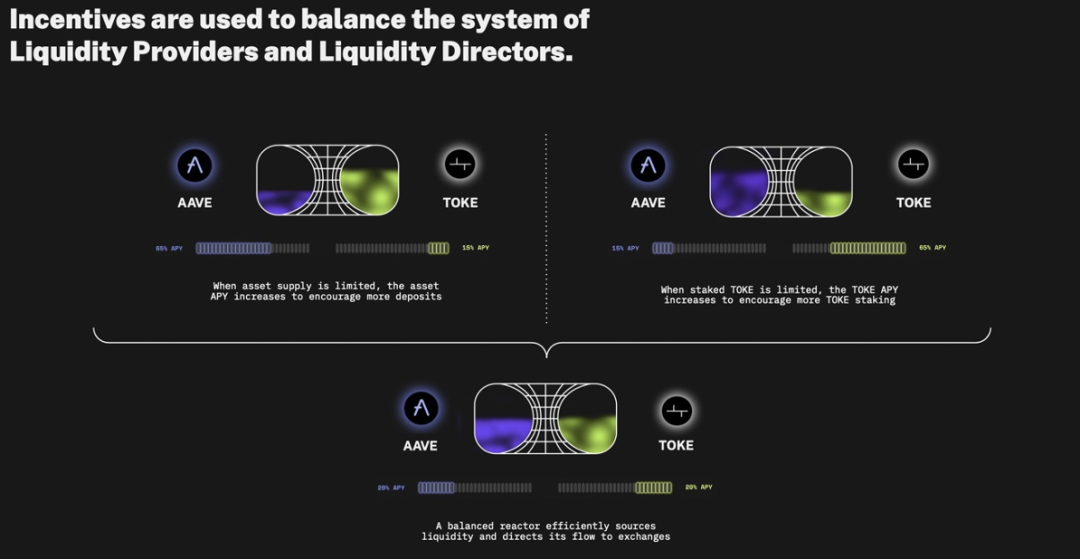

动态收益率平衡机制 Dynamic yield balancing mechanism

不同于 Curve 一类 DeFi 平台,需要社区投票来决定不同资金池的激励力度的收益分配机制。Tokemak 平台通过反应堆双边资产的动态平衡机制,来自动调节 LP 与 LD 的收益率,从而高效的平衡双边资产抵押量。

(https://mp.weixin.qq.com/s/zq3_kXRaEOm8JozO6N00DA)

如果有大量资产存入给定的 Reactor,并且引导该流动性的 TOKE 数量较少,则 APR 将在 Reactor 的 TOKE 侧提高,鼓励 LD 存入更多的 TOKE 并参与引导该流动性。反之亦然——如果有大量 TOKE 质押在反应堆中,同时存入的流动性资产较少,则反应堆增加 APR 以激励进一步的流动性资产存入。

在这个机制下,流动性需求方比如 DEX 和对应资产的项目方可以在 Tokemak 平台上采用全新的形式为自己吸引流动性,而无需采用传统的直接提供的流动性挖矿激励来吸引短时间的流动性支持。

通过 Tokemak,流动性需求方可以质押更多的 TOKE 代币在对应资产的右侧,这时动态收益率平衡机制会自动升高左侧流动性资产的收益率,从而从市场中吸引更多的流动性资金支持。同时TOKE代币的质押者也可以按照自己的需求,投票给支持的 DEX 来达到引导流动性的目的。

基于这种机制,流动性提供者以及流动性引导者获得 TOKE 收入并不由在 DEX 上获得流动性收益挂钩,而是单纯的由 Tokemak 自身的动态平衡机制以及TOKE代币支持。这打破了传统的做市商收益模式,并且 Tokemak 平台得以存储获得的流动性收益作为协议掌握资产(PCA)并不断积累。

按照 Tokemak 项目的设计,当 PCA 积累到一定体量时,会达到奇点时刻:Tokemak 不再需要吸引外部资金来投入到 DEX 中获得流动性挖矿收益,可以直接使用 DAO 国库积累的 PCA。届时 TOKE 代币也会停止释放。

并且在传统的区块链项目中,大多数协议国库的「价值」仅仅体现在他们自己的代币具有市场价值。但如果该代币被抛售,国库也会变得毫无价值。随着奇点的接近和实现,Tokemak 协议的国库价值将由非 TOKE 资产组成,有效地使 TOKE 成为它所支持的各种资产的指数。

TOKE 的价值来自于它所代表的协议控制资产的继承价值,以及作为一个超级强大的治理代币的价值,它允许治理者引导整个平台拥有的流动性资产。

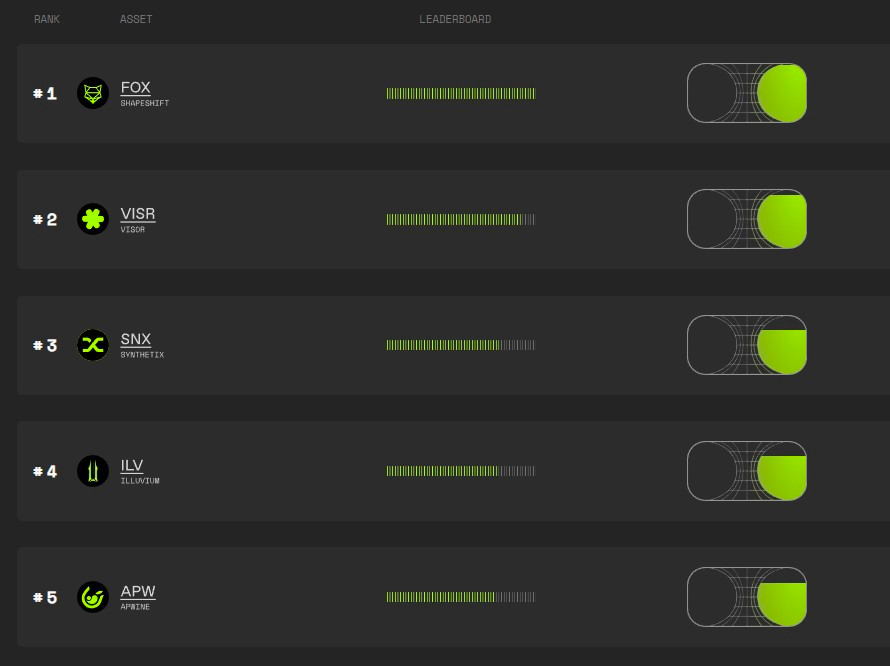

Web3.0 时代的合作模式——DAO TO DAO

Tokemak 会通过社区投票的机制来决定下一阶段新建哪些代币反应堆,在2021年结束的 C.o.R.E.2. DAO 治理中,五个新的项目赢得了社区投票,Tokemak 团队也就此开始对应代币反应堆的搭建工作。

Tokemak 在新建一个代币反应堆之前,Tokemak 团队会与对应项目团队或者 DAO 对接,提出对应的 DAO to DAO 代币互换方案,使用储备的 TOKE 代币 Swap 相应代币资产作为反应堆储备池。这样的合作机制,也更符合 Web 3.0 时代的发展潮流——更多的项目决定将由 DAO 去中心化治理决定,因此两个项目直接的合作也是 DAO to DAO 的直接沟通与合作。

iZUMi Finance--基于Uniswap V3 LP NFT的可编程流动性即服务PLaaS

在上一个章节我们分析过了 Uniswap V3 集中流动性机制的高资本效率,以及伴随而来的高的无偿损失。在 DeFi 1.0 时期解决无偿损失的方案也在更早的章节中讨论过,那就是通过用户抵押 ERC-20 的 LP Token 来发放流动性挖矿奖励,以激励更多的流动性资金。

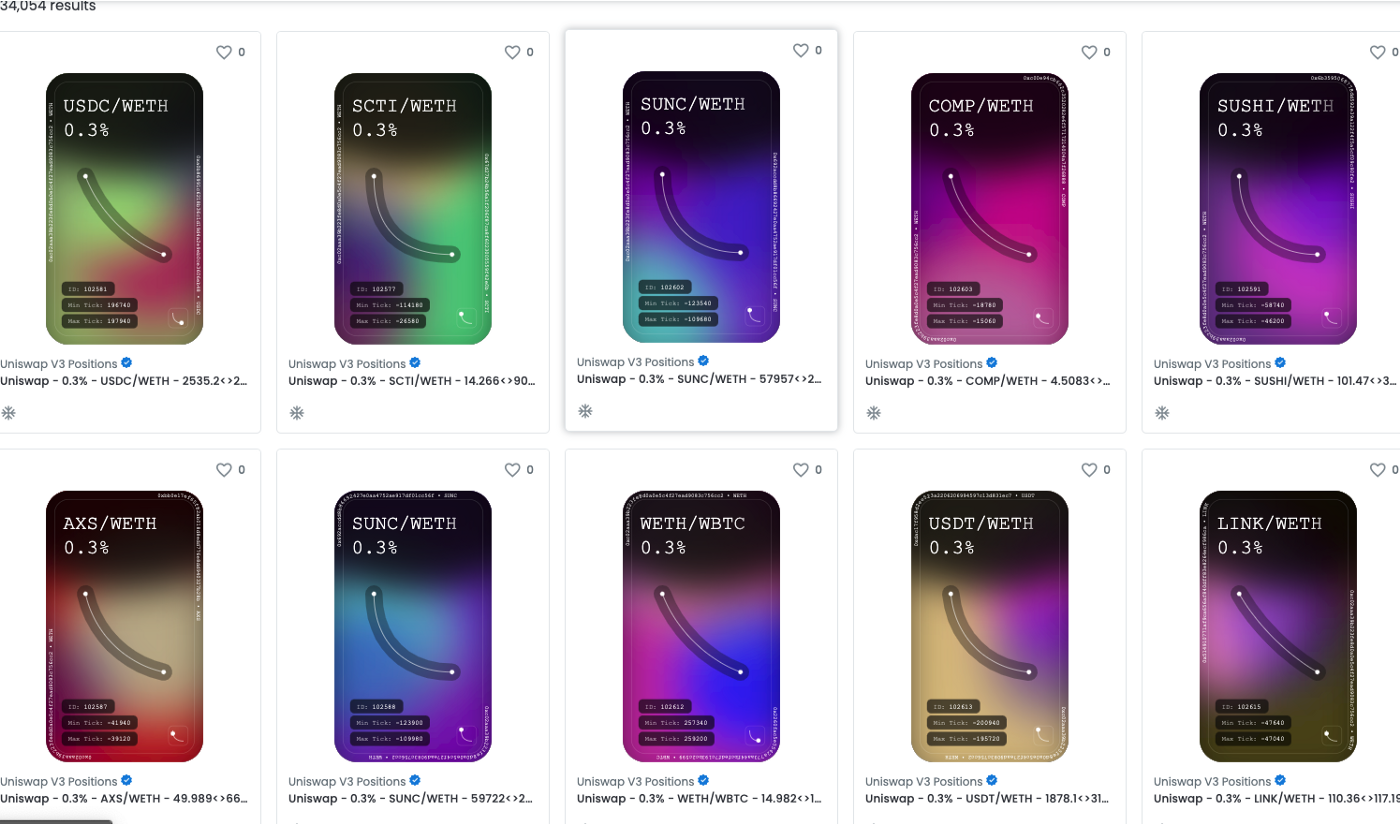

但是在 Uniswap V3 的集中流动性机制中,由于用户可以自定义提供流动性的价值区间,每个用户提供的流动性都具有唯一性,因此 Uniswap V3 提供的 LP Token 也转变成了 NFT 模式。

这一 LP Token 模式的转变,使得传统的流动性挖矿模式无法在 Uniswap V3 上进行。但是为了解决这个问题,iZUMi Finance 推出了 LiquidBox 平台,使得用户可以通过抵押 Uniswap V3 LP NFT 来参与流动性挖矿活动,以获得代币奖励。

基于不同项目方对于币价波动幅度的不同需求,以及结合 Uniswap V3 LP NFT 的特性, iZUMi 在 LiquidBox 平台上上线了三种不同类型的可编程的流动性挖矿模型,以服务不同场景的流动性需求。

「Fixed-range」模型—— 对稳定币和挂钩资产有一个集中固定的奖励价格范围

(https://izumi-finance.medium.com/model-1-concentrated-liquidity-mining-model-with-a-fixed-reward-price-range-for-stablecoin-and-b6472f87f93d)

固定价格区间流动性挖矿模型,适用于稳定币或价格波动不大的锚定资产,支持项目方和平台自定义目标流动性做市区间。用户可以在 Uniswap V3 上安排指定的价格区间注入流动性,并将获得的 Uniswap V3 NFT 质押在 iZUMi 平台,之后流动性提供者在获得 Uniswap V3 交易续费的同时还会赚取 iZi 平台代币的奖励。

这样的模式不仅能适应价格稳定资产对于集中流动性的需求,还能直接使得 Uniswap V3 在 iZUMi 平台流动性挖矿的加持下直接对标 Curve 的 CFMM 算法+ CRV 代币激励模型。并且原本的 Uniswap V3 流动性提供者也可以因此获得除了在交易手续费之外的额外的流动性挖矿奖励。

目前 iZUMi 在这一模型上支持了 Uniswap V3 在以太坊、Polygon 以及 Arbitrum 的 USDC/USDT 交易对的流动性挖矿,在 Uniswap V3@Polygon USDC/USDT 交易对 470 万美元的流动性资金中,参与 iZUMi 流动性挖矿的占据了 87% 的份额(410 万美元)。同样在 Uniswap V3@ArbitrumUSDC/USDT 的流动性资金中中,iZUMi 平台中1330 万美元的 TVL 占据了总资金池的 95%(1395 万美元)。

iZUMi 的 Fixed Range 模型,为稳定资产的流动性提供者们在 Curve 之外提供了更优的选项,同时也帮助 Uniswap V3 在不同 L2 生态上线后吸引了充足的流动性资金,对 Curve 平台的核心业务将会带来不断的冲击。

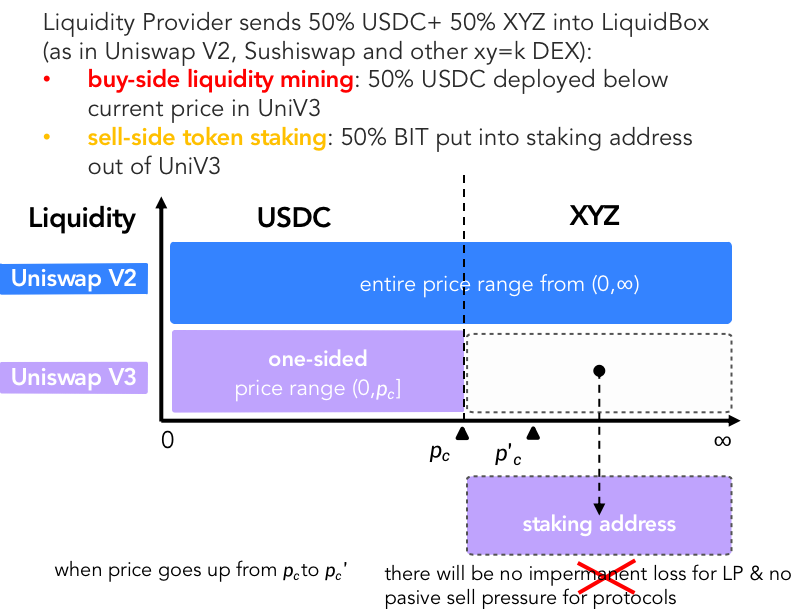

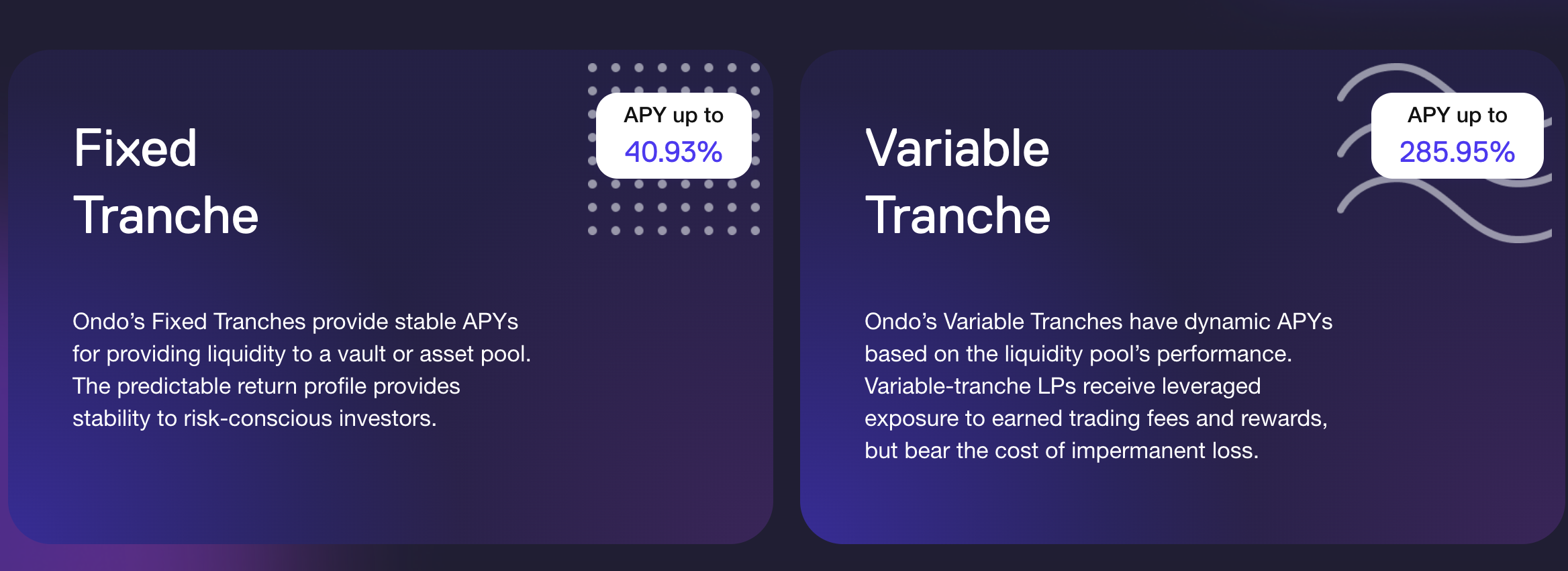

「One-Sided」模型-单边提供流动性并降低无偿损失风险

在传统的 AMM 模型中,用户需要在当前价格的双边提供两种资产以达到提供流动性的目的。但是 iZUMi 的 LiquidBox 平台提出了一个全新的流动性提供模式:在当前价格向下的价值区间提供 ETH、USDT 等主流资产的流动性,另外一部分的项目代币则直接 Stake 在 LiquidBox 中,而不参与 Uniswap V3 的流动性提供。

(https://izumi-finance.medium.com/model-2-one-sided-non-impermanent-loss-mining-model-for-non-stable-tokens-in-the-full-price-2ae38867f801)

这种 50% 提供流动性 +50% Staking 的模式更是对传统 Staking 模式的一次革新。在传统的 Staking 模式中,很多项目用户只是将项目代币投入质押池中,获得挖矿奖励。然而,这部分 Staking 用户并没有对项目的发展做出持续的实质性贡献,而是根据持有的通证经济模式进行通货膨胀的奖励,所以这是一种非常没有资本效率的社区成员奖励方式。

然而,在 Izumi 的流动性挖掘过程中,用户用项目代币参与 Staking,并获得奖励,但必须将相同价值的主流代币作为流动性支持匹配到 Uniswap V3 中相应交易对的流动性池中。

当价格上涨时,没有无常的损失,流动性提供者将从 Staking 池中获得他们的奖励。当价格下跌时,流动性提供者的无常损失百分比与传统 AMM 相同。但是在这种情况下,流动性提供者不仅可以从 Uniswap V3 获得交易费用,还可以获得 Staking 的奖励。

这提供了一个更有效的流动性挖掘计划,对项目和代币持有者的利益都是最好的:在上升周期,被动形成卖盘的流动性较低,减轻币价上升的阻力,而在下降周期中,主流资产提供的潜在买盘也不利于价格的下跌。

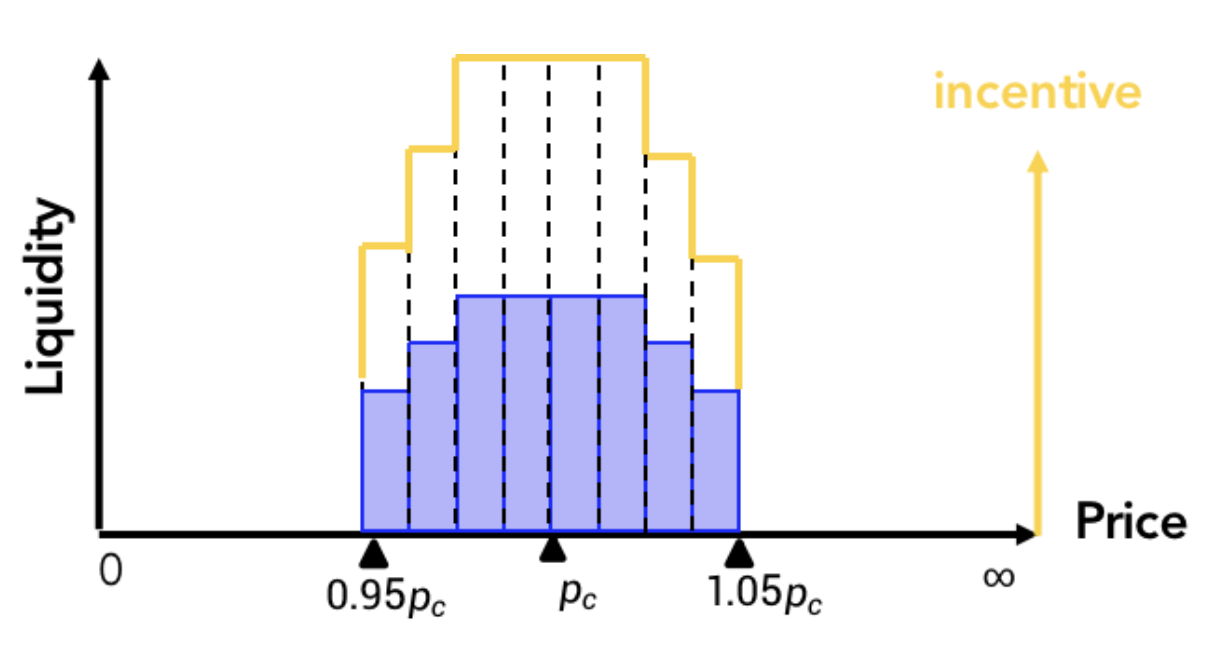

「Dynamic Range」——为当前价格附近区间提供集中流动性

用户通过设置当前价格(Pc)的(0.25Pc,4Pc)价值范围内的流动性参与流动性挖掘。价格区间的宽度也可以由项目组设定,例如设定为(0.5Pc,2Pc),这样也可以提供更集中的流动性。用户通过 iZUMi 平台以设定的价格区间向该对货币提供流动性后,iZUMi 智能合约会自动将 Uniswap V3 LP NFT 质押到流动性挖矿活动中,流动性提供者会自动参与挖矿,并开始获得 iZUMi 和相应项目提供的流动性挖矿奖励。

除此之外,LPs 还将从 Uniswap V3 获得交易费收入,因为流动性提供商设定的价值范围包括当前的代币价格。这两项收入的结合将大大增加流动性提供者的预期收益。

流动性提供者参与流动性挖掘的收益将基于提供的流动性的厚度(v_liquidity),并计算其占该计划总流动性的百分比。

与传统的全范围流动性挖矿活动相比,基于 iZUMi 的「Dynamic Range」模型,如果将价格范围设置为(0.5Pc,2Pc),将提供大约三倍的资金利用效率。

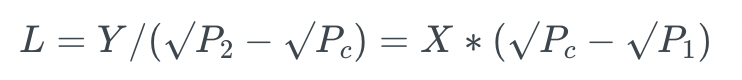

veiZi——结合 veTokenomics 的 NFT 治理+权益代币

iZUMi 在 2022 年 2 月正式推出了结合社区治理权+平台收益权的 veiZi NFT 通证经济模型,其受到 AC 提出的 ve(3,3)NFT 启发,也将自己的 ve 代币打包成了 ERC-721 标准的 NFT。用户通过锁仓 iZi 代币,即可获得对应的 veiZi DAO NFT。

(https://izumi.finance/veiZi/locker)

相比与 Curve 的 veCRV 不可交易和转移的模式,基于以太坊的 veiZi 的 NFT 形式自带可流通属性,用户可以直接通过 Opensea 等 NFT 交易平台对 veiZi 达成交易。

与 veTokenomics 规则一样的是,veiZi NFT 内对应的 veiZi 数量会随着解锁时间的临近而不断下降,用户对应的 DAO 治理权以及收益权也会不断下降,从而达到激励用户延长锁仓时间,与平台的更长期发展达成深度利益绑定的目的。

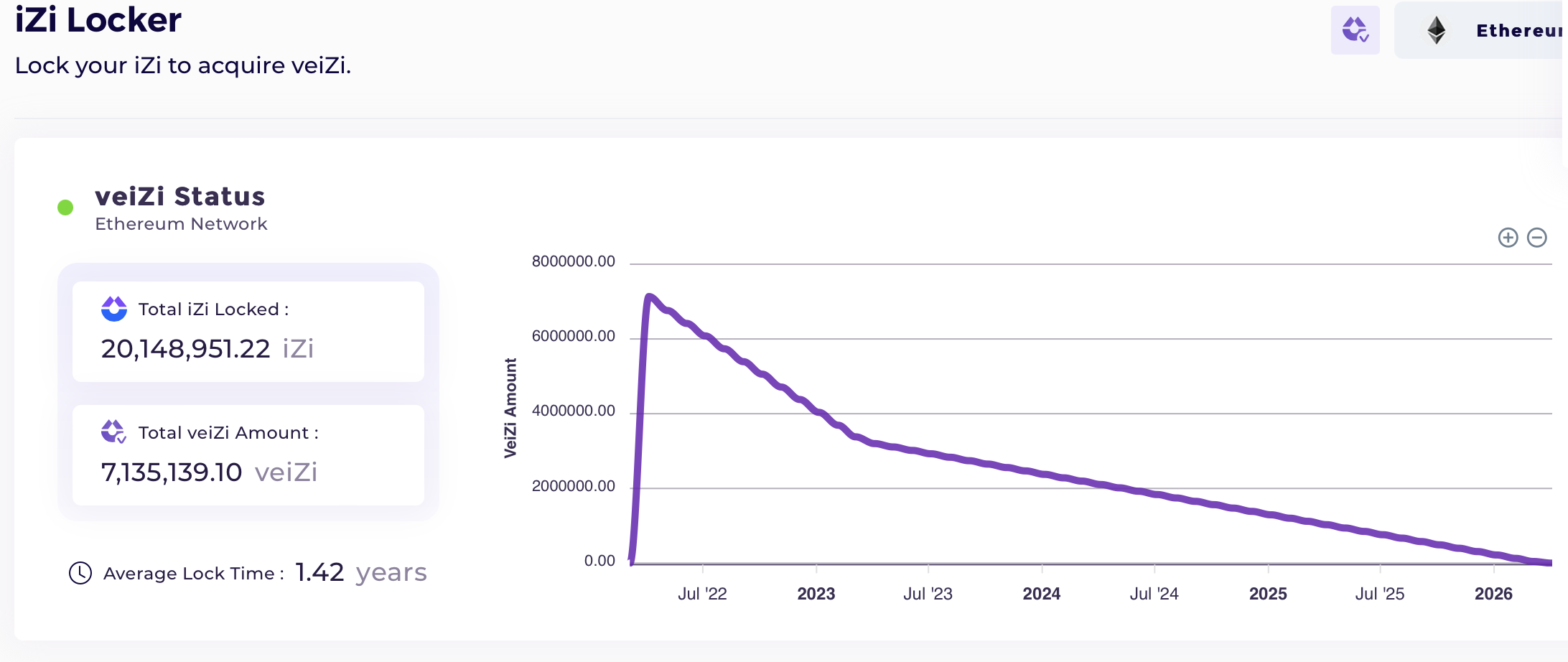

Ondo Finance + FEI&FRAX--流动性即服务(LaaS)

Ondo Finance 是一个去中心投资平台,以固定收益和浮动收益的不同投资产品服务 DeFi 用户从而吸引资金。Fei Protocol 和 FRAX 都是 DeFi 原生的稳定币项目,依靠底层资产支持其稳定币价值。Ondo 与另外两者的结合,创造了一个全新的流动性提供模式。这种模式可以帮助项目方在初期以极低的成本获得项目代币与稳定币交易对的充足流动性。

Ondo 的原生投资产品 Ondo's native investment products

Ondo Finance 为不同风险偏好的投资者设计了两种不同投资方案:固定收益和浮动收益。用户分别投入不同的资产,对应不同的投资方案。Ondo 会借助筹集到的两种代币资产,在 DEX 上提供流动性从而获得资金收入。

对应传统金融行业中投资产品收益的瀑布分级结构,固定收益投资方案会由 Ondo 团队提前确定收益率,在投资方案到期后,Ondo 会对全部收益进行清算,获得的收益将优先分发给固定收益投资者,以保证承诺的收益率,随后剩余所有收益将属于浮动收益投资者。

由于市场的不确定性,认购浮动收益投资方案的投资者,在可能获得超额收益的同时,同样会面临亏损的可能。这种收益的不确定性,也比较大的限制了 Ondo 平台的发展。

与稳定币项目方合作达成的 LaaS 模式

FEI 和 FRAX 作为 DeFi 非常成熟的原生稳定币项目,其与主流的稳定币如 USDT 和 USDC 等已经能稳定保持接近 1:1 的兑换价格,所以很多项目方也把为自己的项目代币与 FEI&FRAX 稳定币交易对提供更充足的流动性作为重要目标之一。因此 FEI 与 FRAX 也在链上流动性市场中起到了非常重要的地位。

两个项目方都与 Ondo 达成了合作,并且与 Ondo 的流动性金库直接集成,达成了为其它项目提供 LaaS 的全新流动性模式。对流动性有需求的项目,可以将他们的原生代币存入 Ondo 流动性金库,FEI 与 FRAX会按照代币初始价格铸造新的稳定币与其直接配对。之后这些原生代币和稳定币会发送到 DEX,进行流动性提供。

FEI 和 FRAX 会对提供的稳定币收取约 2~3% 的固定费用作为 LaaS 的手续费,而项目本身在偿付在提供流动性期间产生的无偿损失的同时可以从 DEX 上赚取对应流动性资金获得的交易手续费。

这种独特的 LaaS 模式也为新兴项目方提供了一种全新的流动性获得模式,可以以极低的成本按需获得初期流动性交易对,而无需依靠自己或者吸引市场中的流动性提供者在 DEX 上获得充足的流动性。

截止目前(2022.3.31),Ondo的LaaS模式已经成功为12个项目服务,提供了价值共计$119,526,784的流动性资金服务,同时这些项目方付出的手续费成本只为总流动性的2-3%。

Solidly + ve(3,3)——veTokenomics + Financial NFT+(3,3)+ Ecosystem

(https://solidly.dev/home)

Yearn Finance 的创始人 AC(Andre Cronje)于 2022 年 1 月推出了一个基于 Fantom 公链名为 Solidly Exchange 的新项目。Solidly 的推出在 DeFi 行业掀起了讨论的热潮,并且为 Fantom 公链带来了大量的链上资产。但是令人没有遇见到的是,在 Solidly 上线不足一个月的时候,AC 宣布退出 DeFi 行业,随之而来的就是 Solidly 以及 Fantom 生态大面积的代币币价崩盘事件。

(https://defillama.com/chain/Fantom)

但是 Solidly 在产品上有着诸多的创新之处:他借助了 NFT 的代币工具,结合了 Curve 的 ve 模型以及 Olympus 的(3,3)博弈理念,创造出了创新性设计的 ve(3,3)代币模型。

激进的通胀模型以鼓励锁仓(3,3)

为了鼓励锁仓和投票,Solidly 将对用户锁仓带来的通货膨胀风险进行补偿,并按照相应的总流通份额给予锁仓者增发代币的份额,以保证 veToken 相应的权益份额不被稀释。这样一来,锁仓的用户就不用担心通货膨胀影响账户中代币的总价值,而不锁仓的用户则要承担代币通胀而带来的币价下行风险。

ve 代币升级为 NFT

Solidly 有两种代币,一种是 ERC-20 标准同质化代币 SOLID,这也是用户可以直接在交易所交易的平台代币。另一种是 NFT 形式的 ve(3,3),用户需要锁定 SOLID 代币来获得 ve(3,3)NFT,享受 ve(3,3) 对应的各种权益。

与 ve-CRV 的不可转让特性相比,NFT 形式的 ve 代币增加了另一种形式的流动性属性,用户可以直接交易 ve(3,3)NFT,从而转让相应的平台权益。一个账户还可以同时拥有多个 ve(3,3)NFT,方便用户管理。

ve(3,3) ouroboros自完善闭环

与 ve-CRV 不同的是,Solidly 锁仓者只得到投票的池子的代币排放奖励以及手续费分成,而不是像 Curve 上那样,得到整个平台上所以交易对手续费的分成。因此,锁仓者被激励去投票,并倾向于投票于具有较高手续费回报的交易对。这是为了帮助协议自动识别最好的池子来支付奖励,即费用多的池子有更高的交易量和更好的深度,这也为 Solidly 协议带来了更多的交易手续费收入。

这在设计理念上是未来使系统达成正向循环的闭环状态,不断在系统内自身完善,使得交易用户,流动性提供者,SOLID 代币锁仓者以及 Solidly 平台本身共同在闭环中获益。但是由于 AC 退出的影响,Solidly 并没有成功的实现这一设计理念。

对链上流动性发展的总结与展望

(https://defillama.com)

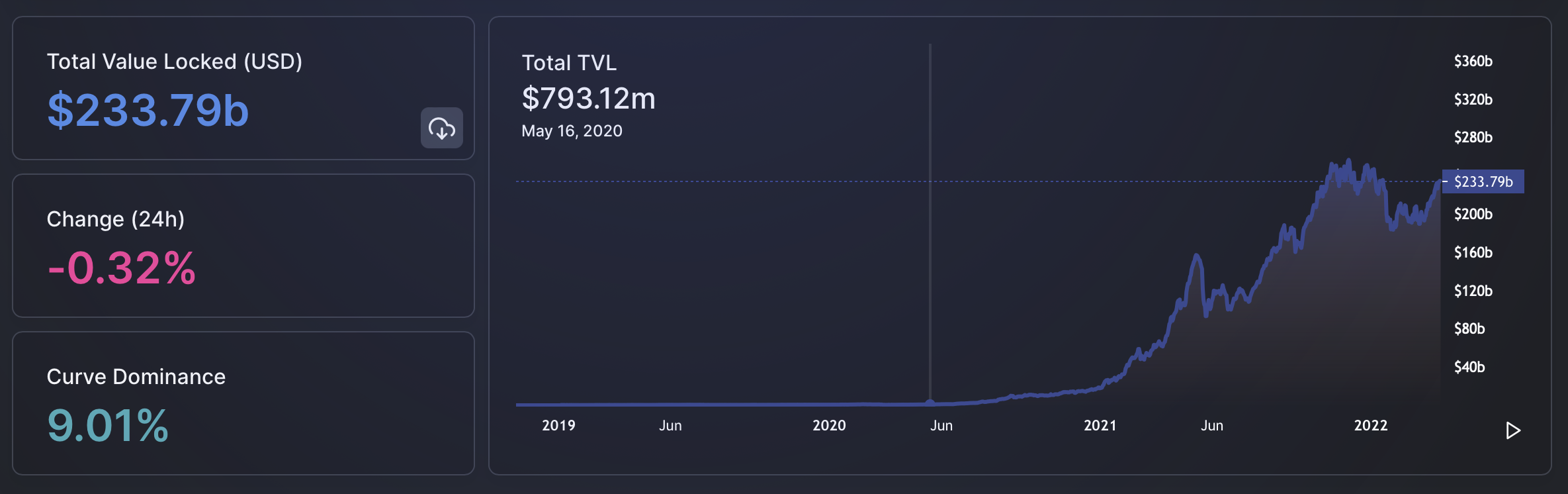

如果从 Compound 的流动性挖矿活动算起,在不到两年的时间里,整个 DeFi 行业的 TV L从 7.93 亿美元到如今的 2330 亿美元,大约增长了 300 倍。站在当下这个节点,回顾整个链上流动性发展的历程时可以发现,整个 DeFi 行业的发展迭代速度远超过传统金融业。

以太坊以及智能合约 DApp 的成熟为 DeFi 行业的出现搭建好了底层技术平台。基于之上,在 2020 年出现了一系列成熟的 DeFi 应用和创新性的机制:MakerDAO 的超额抵押生成稳定币,Uniswap V2 的 AMM DEX,Compound 借贷平台的流动性挖矿等等,这些标志了 DeFi1.0 时代的到来。

在其之后,为解决如何提升链上流动性的资本效率以及如何更好的引导和管理流动性这两个问题,各式各样的创新性 DeFi2.0 项目应运而生。在这篇报告的前两个章节也详细的介绍了其中具有代表意义的多个项目。

如此迅猛的发展迭代速度,让人不禁对 DeFi 行业的未来发展抱有极大的期待。在这里将会简述几个 DeFi 行业未来的可能的主要发展趋势,希望能对大家产生一定的启发。

混合交易模式的 DEX

在链上流动性的发展历程中,为了适应区块链结算时间较慢的特性,AMM 成为了链上主要的 DEX 交易模式。但是随着不同公链的发展,链上结算时间以及成本都会有着显著的下降,因此在链上逐渐引入传统的订单簿模式或者中心化的专业做市商正在成为现实。例如 0x 发明的 RFQ 报价系统,已经将专业做市商提供的实时报价接入到交易聚合器当中为链上交易用户提供更好的交易体验。

跨链流动性组合能力

随着众多公链生态的成熟,包括以太坊生态众多 Layer2 方案的出现,以太坊本身的高 Gas Fee 使得 DeFi 这个极为看重操作成本的行业迅速的向其它不同的更低成本的区块链生态转移。因此在不远的将来,跨链的流动性交易可能成为 DeFi 行业的日常操作流程之一,并且围绕着跨链流动性挖矿、Farming 等功能的 DeFi 平台,也正在随之发展。

Financial NFT 的大规模应用

NFT 由于其独特的唯一性,已经被广泛的用于链上艺术品的交易,包括去年拍卖出 6930 万美元天价的《Everydays – The First 5000 Days》以及今年大火的头像类 NFT:BAYC、CryptoPunks、Azuki 等等。但是 NFT 基于其独特的代币属性,更可以成为众多创新性金融产品的凭证,比如在报告中提到的 Uniswap V3 LP NFT、iZUMi、Solidly 推出的 veNFT 治理权益代币,以及 Solv Protocol 推出的代表加密货币锁仓份额的 Solv Vouchers Financial NFT 等。对于 Financial NFT 在不同使用场景中的探索还会不断增加,为 DeFi 行业注入新的活力。

更多种类金融产品的链上流动性+传统金融市场的区块链化

这一点可以说是整个 DeFi 行业的最终目标之一:将传统金融市场中各类金融产品的交易流动性移植到链上环境当中,届时链上的交易流动性甚至可能反超传统金融市场中存在的流动性,从而链上的交易环境将拥有这些金融产品的市场定价权。当然这之中也有着很多中心化机构与合规监管方面的障碍,但是我们也欣喜的看到,越来越多的主权国家政府和金融机构,开始对加密货币以及 DeFi 行业持有更加积极的态度。

在这篇报告的最后,请允许我引用英国财政部经济部长 John Glen,于 2022 年 4 月 4 日发表的关于英国加密货币市场主题演讲当中的一段话:

这不是一时一刻就能完成的,尽管你们中的许多人都希望它能立马变成现实。我们会尽力以合理和负责任的方式尽快到达成功的彼岸。

我们正处在变革的风口浪尖。

我们有机会塑造和引领它。

这就是我们要做的。