原文作者:Ajay Mittal

编译:饼干,链捕手

概述

自动化做市商 (AMM) 是去中心化金融 (DeFi) 的基石,其关键创新是用户无需人工干预即可通过智能合约交换代币。AMM 依靠流动性提供者为流动池提供代币,作为回报,流动性提供者通过流动池中的交易手续费赚取收益。

Uniswap V3 升级后通过增加自定义价格范围的功能引入集中流动性,提高流动性提供者的资本效率。尽管对 LP 进行了改进,但提供流动性仍然是一个复杂且耗时的过程。必须考虑价格范围、费用等级和无常损失的风险。Gamma Strategies 旨在通过提供非托管、自动化的集中流动性管理服务来解决这个问题。

管理集中流动性的挑战

Uniswap V3、Sushi Trident 和其他自动化做市平台引入集中流动性池,用户通过自定义价格范围提高了资金效率。流动性提供者可以选择设定代币的价格范围,有效集中流动性。这优化了 LP 的交易费用产生,但也放大无常损失。当存入流动性池的资产价格超出用户最初设定的范围时,就会发生永久性损失。如果 LP 以低于存入时的美元价值撤出头寸则会蒙受损失。

鉴于加密货币的高波动特性,投资者应监控其头寸,以有效管理收益产生并降低风险。流动性提供者必须评估其集中流动性头寸的上限和下限。当然,这是非常复杂而且耗时。

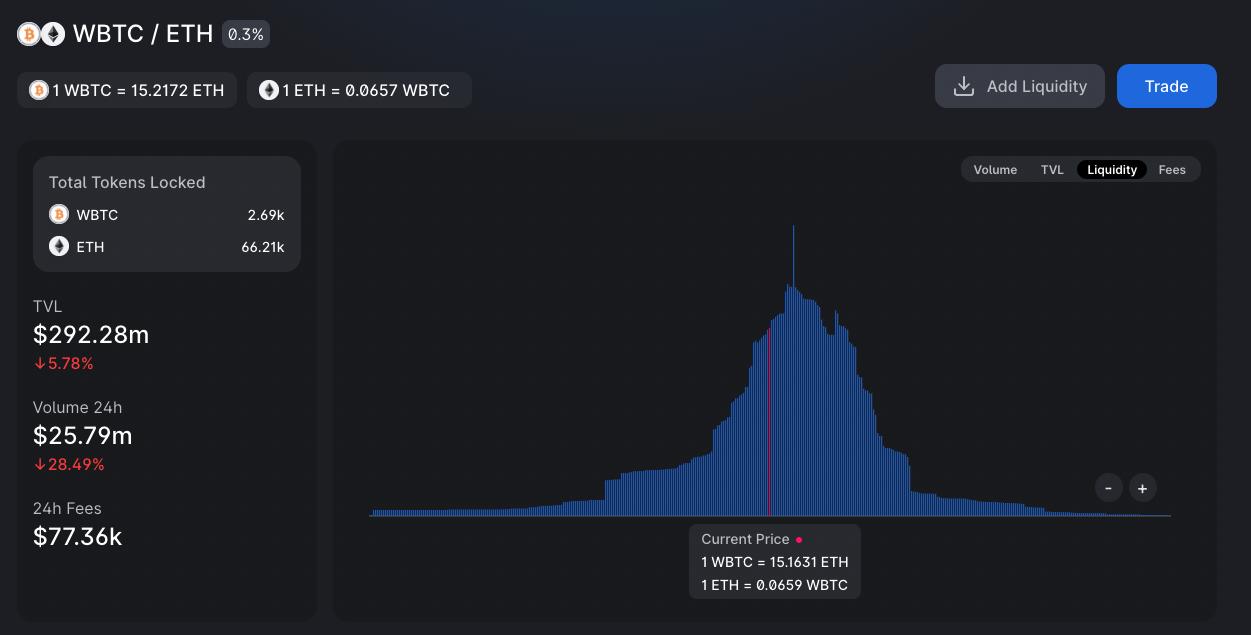

Uniswap V3 上 WBTC 和 ETH 对的流动性集中在市场价格附近。资料来源:Uniswap V3

Gamma Strategies

主动流动性管理 (ALM) 是 LP 主动调整流动性参数的策略。作为 ALM 程序,Gamma 的智能合约会自动管理价格范围、重新平衡资产并将赚取的费用再投资以获得最佳收益。

Gamma 如何工作

Gamma 建立在基础层的 NFT 智能金库之上,允许用户将 ERC-20 代币和 NFT 存入金库。用户首先铸造一个 NFT 金库并将代币存入Hypervisor。Hypervisor 是一种智能合约,可将其金库中的用户资产连接到 Uniswap。当用户将代币存入管理程序时,会铸造一个可替代的 ERC-20 流动性提供者代币,这代表对流动池中的部分所有权。如果用户想从池中提取代币,则烧毁 LP 代币。Hypervisor 设计的结构允许多方将其代币集中到一个管理中心的位置,同时保持对其资产的保管。

Uniswap 等 AMM 上的第一个流动性挑战是用户需要组建精确 50/50 比例的代币对。Hypervisor 结构允许 LP 存入单种代币或者任意比例的代币组合。这是通过基础创新和限位结构实现的,基础仓位与池中的代币比例相匹配,而限制仓位包含单一资产。最终,Hypervisor 代表 LP 执行功能,例如设置头寸范围、重新平衡、提取收益和再投资。

然后 Supervisor 合约使用 Hypervisor 的资产管理策略,定期调用再平衡函数来调整 AMM 上的 LP 头寸。再平衡功能是关键部分,这是实现头寸避免无常损失的过程。将来,回测 Gamma 策略(优化收益)最关键的指标是无常损失。

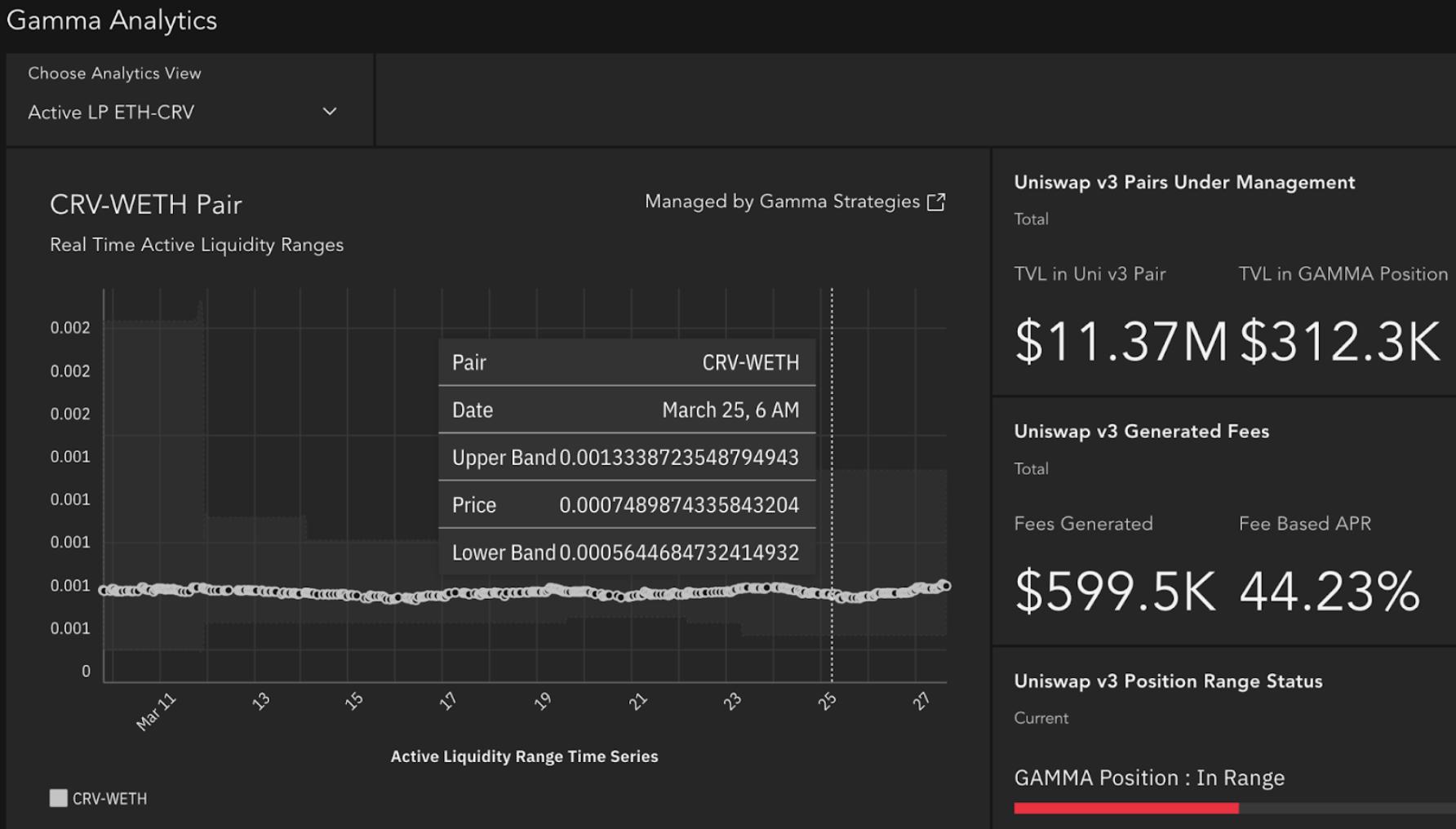

这是一个 CRV-WETH 代币对的Gamma 策略。资料来源:Gamma strategies analytics

企业解决方案

除了为用户提供流动性管理解决方案外,Gamma 还为 DAO 和其他项目引入了企业解决方案。这些功能包括流动性挖矿、金库管理和协同管理流动性(共同监管者)。

在 Gamma 看来,如果协议和 DAO 可以在集中管理平台(如 Gamma)上激励流动性,那么会大幅提高资本效率,降低流动性激励的成本。这对于大多数协议来说具有战略意义,因为流动性激励可能会造成原生代币的死亡螺旋。

许多项目建立了赠款计划来激励贡献者,资金来自金库资产的理财收益,而不是提取原生代币或稳定币余额。Gamma 使项目优化其国库的资产收益率,并将这些收入用于赠款。

许多项目已经开始使用协议控制的流动性计划,Gamma 可以为此类程序提供了共同管理的解决方案。

目前 Gamma 锁定了总价值仅 1300 万美元的资产,似乎没有多少项目使用 Gamma 的企业管理平台。展望未来,这可能是 Gamma 增长的主要驱动力。许多 DAO 和协议已经积累了大量资金。流动性管理仍然是一个“未解决”的挑战。

Gamma 的定位

Gamma 如何管理流动性头寸的范围?这是 Gamma 的核心策略。在公开的材料中,该团队上审查了一些优质策略,但没有提供在特定池中采用策略的详细信息。

根据 Gamma 的说法,策略基于对过去价格的回测和其他时间序列预测方法,例如布林带、经验概率和机器学习算法。Gamma 从哈佛大学的研究团队获取灵感,例如,该团队引入了一个预期价格范围策略框架,即在当前价格附近的范围内提供流动性,设定的价格范围是未来 10 分钟内可能移动的区间,该框架的价格依据是历史数据。

Gamma 还推出了一项 500,000 美元的赠款计划,以激励社区中的用户制定流动性管理策略。通过这种方式,Gamma 可以成为实验性价格预测的策略平台。

Gamma 的代币经济学

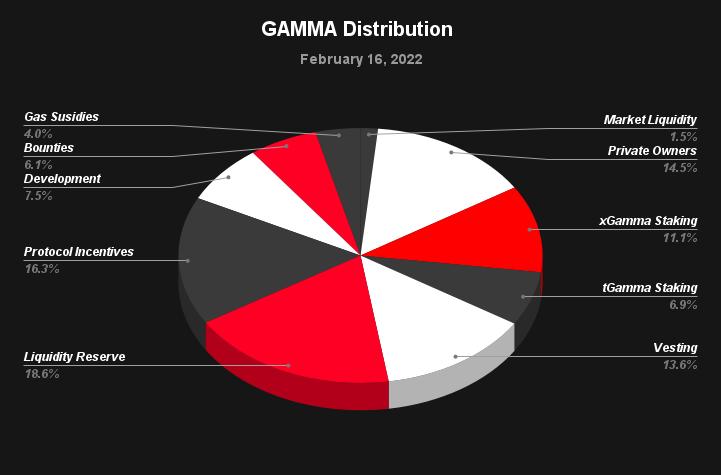

GAMMA 是 Gamma 策略的原生代币。Gamma 的代币经济学相对简单。质押 GAMMA 的用户将获得 Gamma 上所有流动性池中 10% 的费用作为奖励。Hypervisor 合约自动收取 10% 的费用。因此,Gamma 代币允许用户从流动性池的利润中受益,而无需提供流动性。Gamma 团队通过 xGAMMA 为 GAMMA 引入了质押机制。当矿池重新平衡并将 10% 的份额分配给 GAMMA 质押者时,就会产生收益。xGAMMA 代表质押的 GAMMA 代币。目前,GAMMA 代币没有治理权,也没有特定的流动性挖矿奖励。该团队称将来可能会添加这些功能。

GAMMA 代币的总供应量为 100,000,000 枚,其中约 33% 已流通,66% 未流通。

资料来源:伽玛代币经济学

总结

Gamma 是一个解决去中心化金融服务行业基本问题的解决方案。目前锁定的总价值仅为 1300 万美元,但产生的费用超过 700 万美元,这显然是生态系统中未被充分利用的解决方案。团队称其积极管理的流动资金池收益率 APR 约为 21%,这是一款令人印象深刻的做市策略。

Gamma 代表 DeFi 中流动性管理的生态系统层。代币流动性和激励导致的死亡螺旋仍然是 DAO 和 DeFi 协议的基本问题。鉴于流动性提供的复杂性和风险回报情况,用户并不总是参与流动性的最佳受众,B2B 优于 B2C。出于这个原因,Gamma 最显著的增长机会将是与大量的项目方合作。

虽然 Uniswap 是 DeFi 中占主导地位的 AMM,在以太坊生态拥有大约 80% 的市场份额,但 Gamma 会持续扩张。该团队有一个雄心勃勃的路线图,包括扩张到其他链,如 Polygon(已经推出)、Optimism 和 Arbitrum。此外,该团队还宣布与 Tokemak、Olympus Pro 和 KeeperDAO 等其他项目建立合作伙伴关系。

简而言之,请密切关注 Gamma,这是一个解决 DeFi 流动性问题的优质解决方案。

来源和补充阅读:

ETH Global Presentation (November 2021)

Additional reading on Impermanent loss from Consensys

Challenges with Liquidity Providing and the benefits of Active Liquidity Management by 0xKydo

Strategic Liquidity Provision in Uniswap V3 (Harvard Researchers)