详解 Mars Protocol:Terra 上的去中心化借贷协议

原作者:David Shuttleworth,Consensys

原标题:《Mars Protocol: Decentralized Lending and Borrowing on Terra》

编译:泽祎,链捕手

Mars Protocol的核心功能是像传统银行一样运作,它可以吸引存款、提供贷款、管理流动性不足和破产风险,但所有这些都以完全去中心化的链上能力进行。它的主要特征之一是,它允许完全无许可的借贷以及预先批准、有许可的借贷给白名单,而不需要抵押品。后者是一种新颖的机制,可以扩大市场对存款的需求,并有助于为生态系统的参与者创造一个正反馈循环。

最终,Mars 的目标是为任何基于 Terra 的数字资产提供借贷途径,并创建有力的机制来适当地激励最佳利用率。

概述

传统的信贷基础设施存在效率低下、激励措施错位以及利益僵化失衡的问题。例如,贷款发起费对借款人来说可能非常昂贵,资金拨付可能需要几周时间,并且一般需要大量抵押品或信贷才能获得贷款,这些都可能成为高准入门槛。此外,传统银行通常为储户提供 0.5% 的“高息”储蓄账户,然后迅速将用户的存款转化为对外贷款,其收益率比给予用户的收益率高几个数量级。在这种情况下,银行获得了贷款的大部分收益。

去中心化项目一直在开发试图纠正这种不平衡的途径,其中最值得注意的可能是 Anchor,这是一种在 Terra 上的去中心化借贷协议,可为用户提供高达 19% 的年利率。然而,这里的一个关键区别是,Anchor 作为一个“储蓄即服务”协议,具有可预测的利率,而 Mars 作为一个信贷协议,具有动态利率。此外,Anchor 依靠权益证明资产的收益来产生固定收益,而 Mars 可以使用任何 Terra 资产作为抵押品,这使得收益率以协议的实际利用率为中心。

最后,该领域中的一个问题是,它们通常需要抵押品才能让用户获得信用额度。因此,此类协议的借款人也是贷款人;没有直接借款人,因为抵押品是一种先决条件。

Mars 是一个完全去中心化的链上信贷基础设施,支持无许可和许可借贷,以及无抵押借贷。利率会根据储备金的使用情况,通过算法不断地定价。也就是说,随着 Mars 存款准备金的供求随时间变化,现行的贷款利率会自动调整。随着时间的推移,此功能将移交给 Mars 治理者,代币持有者将有权微调利率。其目标是使协议民主化,并使社区能够确定最佳的前进道路,并释放潜在的更大响应能力、资本效率。

总体而言,Mars 生态系统中有四个关键代理:贷方、抵押借款人、无抵押借款人和治理者。一般情况下,用户可以存入他们的数字资产(特别是基于 CW20),以通过借出或借入他们存入的抵押品来赚取动态利息。 此外,列入白名单的项目可以以无抵押贷款的形式从 Mars 借款。Mars 治理者最终批准哪些项目可以参与,并制定潜在项目可以被列入白名单的标准。

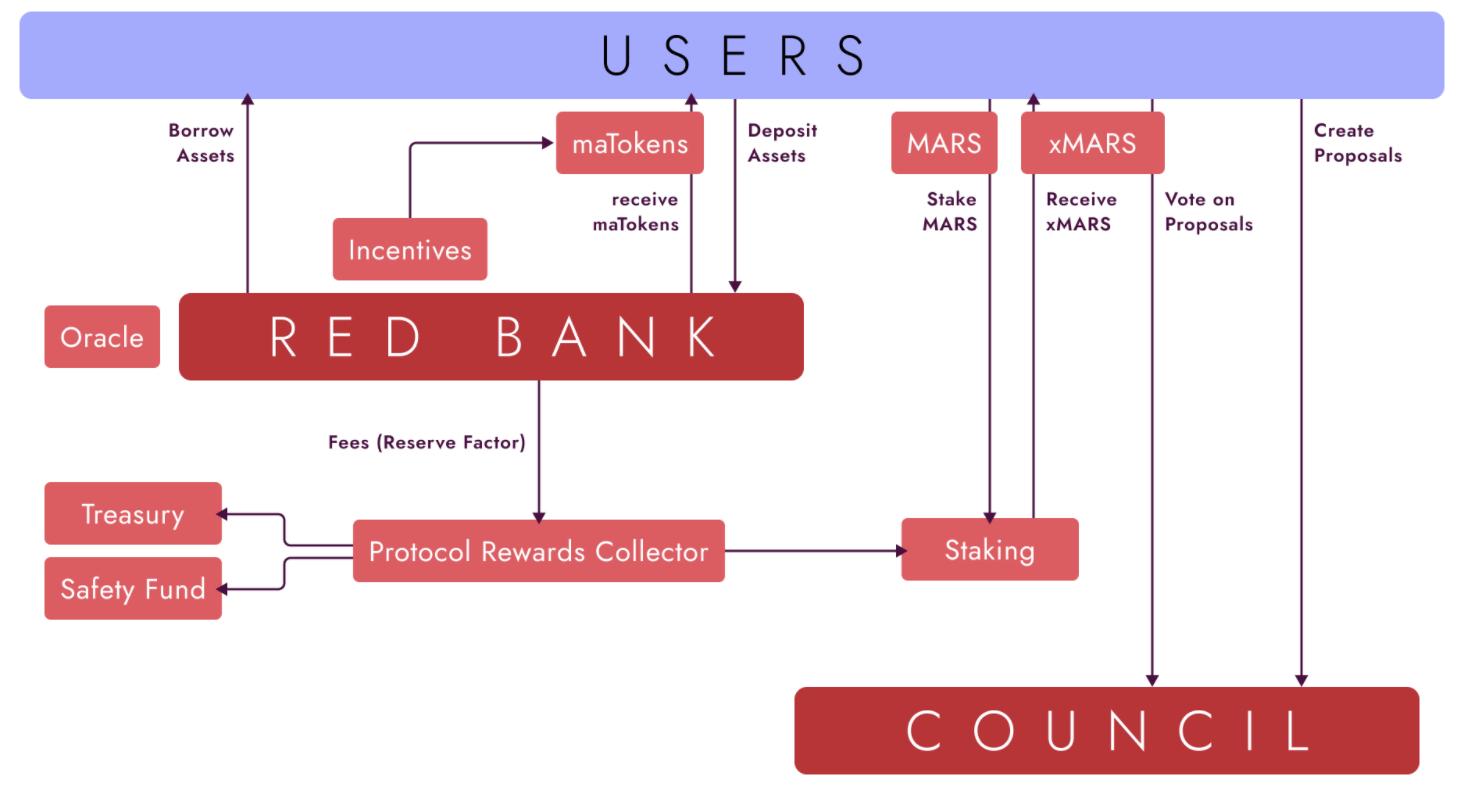

再深入一点,Mars Red Bank 是协议中的一个功能,它支持非托管、无许可的借贷。用户将资金存入协议,这些资金被注入 Mars 的流动性池中。作为回报,用户会收到 $maAssets,代表他们在流动性池中的份额,并允许分摊费用。

此外,用户可以选择将其存款作为抵押从协议中借款。随着利用率(即总存款 vs. 总未偿还贷款)的变化,该协议会通过算法调整支付给贷款人和借款人的利率。这种机制有助于确保资本效率,降低破产风险。因此,Red Bank 贷款具有双重作用,既可以产生收益,又是借贷的抵押品。

有助于防止破产的一项功能是 Mars 的清算机制。虽然并不新颖,但它建立了一个预先确定的维持保证金,当贷款的抵押品相对其未偿债务(即贷款与价值比率)低于某个值时,就可以通过该保证金清算贷款。

一个附加的功能是,任何人都可以偿还借款人债务的一部分,还款不一定要来自特定的钱包地址。 Mars 通过向这类用户提供等量的借款抵押品和奖金来激励这种行为。然后,用户可以选择接收流动性代币(从借款人那里转出)或接收基础资产(将触发借款人的流动性代币被销毁)。这会在市场波动时激励资本注入,并允许投机者在时机正确的情况下,有机会获得可观的回报。

该协议的 Field of Mars 功能允许某些列入白名单的地址在没有抵押的情况下借入资金,它可以被看作一种预先授权的、有许可的借贷服务。这里的创新点在于,它使 dApp 能够构建在 Red Bank 之上,例如杠杆收益耕作和流动性即服务。

一般来说,大多数信贷协议只提供抵押贷款。这限制了资本效率,并且仅针对一小部分用户市场。结果,提供给用户的利率最终相对较低。通过启用列入白名单的无抵押贷款,Mars 将市场扩展到非存款借款人,从而提高借款人的需求和利用率。

最终,贷款人获得的收益率比严格意义上的抵押贷款要高得多。虽然列入白名单的实体可以在没有抵押物的情况下借款,但 Mars 通过提供清算逻辑来降低其风险敞口,确保给定的借款在任何市场条件下都有能力偿还。这个逻辑框架由治理部门监管和批准。

允许 dApps 访问 Mars 的流动性增加了它的可组合性并创造了更多的存款需求。这创造了一个正反馈循环,在这个循环中,对流动性的额外需求将持续对利用率施加压力,从而增加支付给贷款人的收益,并进一步利用他们借出资本的整体意愿。

代币经济学

$MARS 是该协议的原生代币,主要用于费用分摊和治理。简而言之,用户可以质押他们的 $MARS 代币以获得 $xMARS 代币。然后,$xMARS 代币使持有者能够获得协议利率收入的一部分,并授予投票权和提案权。Mars 的治理是广泛的,决策包括资产上市、风险参数、财政支出和将新钱包列入白名单。

Mars 治理的一个有趣方面是“激励投票”的概念。简而言之,投票者将直接受到他们决策结果的影响,无论是正面还是负面的。积极的结果将获得 $MARS 代币奖励,而消极的结果可能导致在发生短缺事件的情况下,出售高达 30% 的质押代币。这种机制有助于引导合理的决策,并减少恶意或浪费的提案,因为投票支持此类提案会损害选民的经济利益。

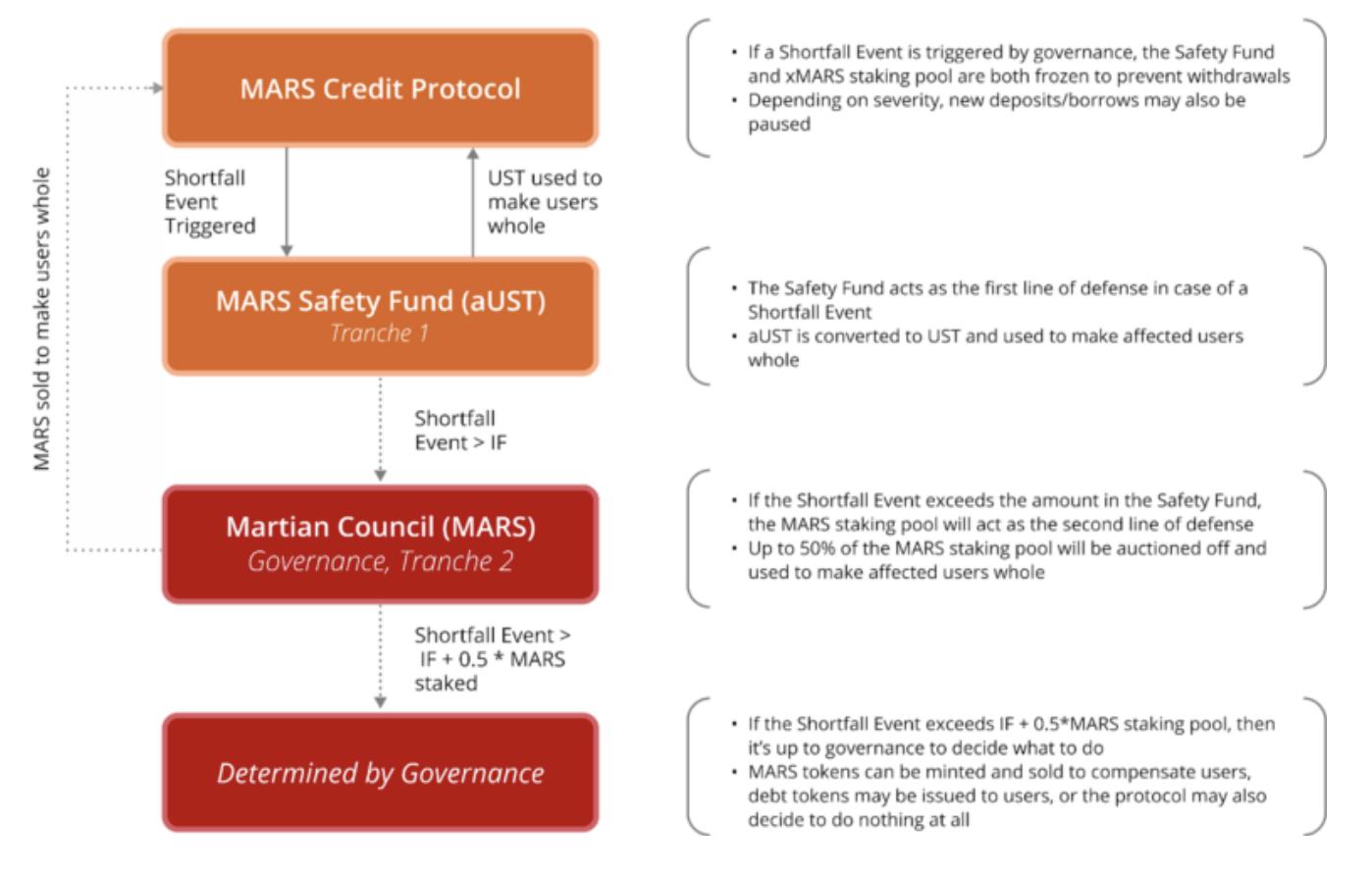

Mars 的另一个新机制是,它创建了一个由储备资产组成的激励性安全基金,以防出现亏空情况。一般来说,当借款人的债务价值超过其抵押品的价值时,就会出现亏空,从而导致贷方出现赤字。虽然在任何形式的贷款中都很常见,但如果没有适当考虑,这些事件可能会导致基础设施崩溃。Mars 通过激励 $xMARS 持有者为储备资金池做出贡献并赚取在其中质押代币的费用来解决这个问题。即使发生短缺事件,这些质押者也有可能出售高达 30% 的股份,以帮助 Mars 保持偿付能力。通过适当的风险管理和充足的贷方资金流入,这对于风险偏好更高的用户来说可能是一个净积极的头寸。

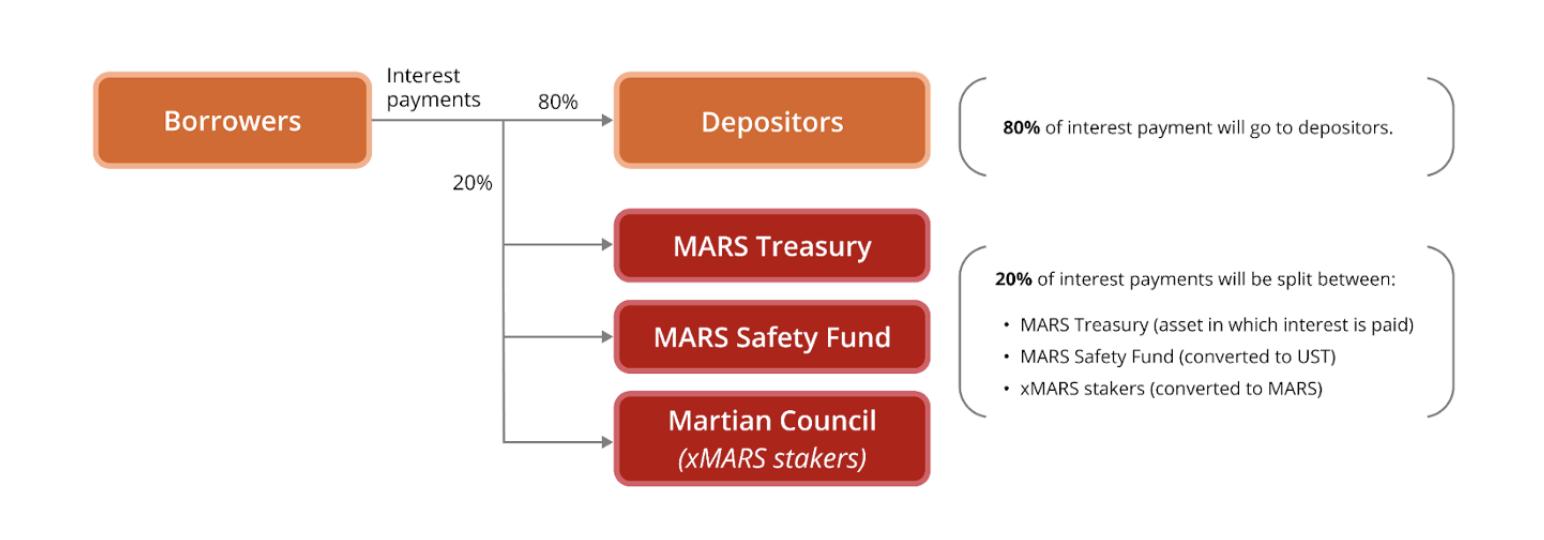

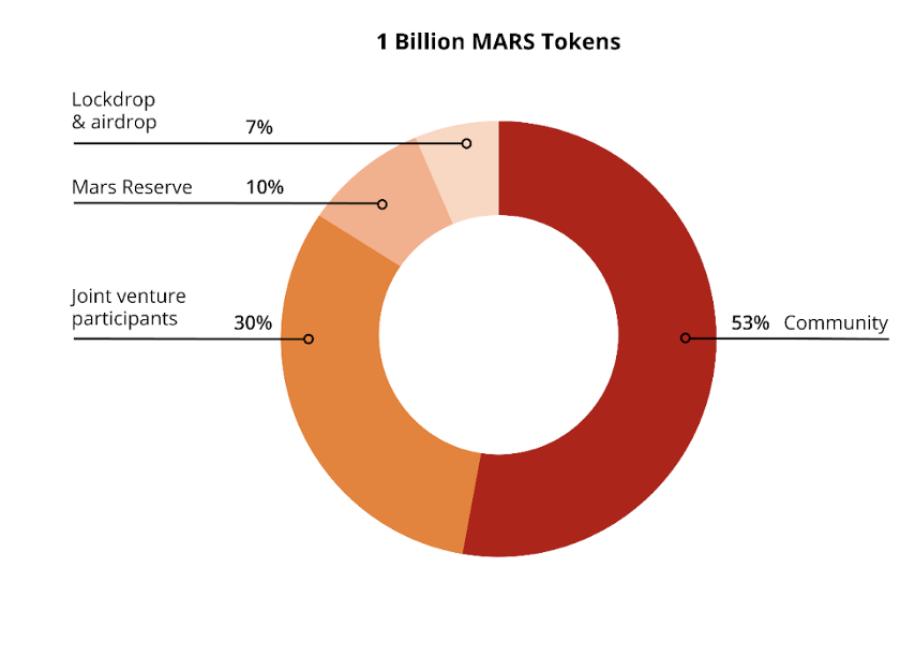

在代币的价值流通方面,80% 的利息支付在贷款人之间分配;10% 分配给安全基金参与者;10% 分配给 $xMARS 质押者,代币总供应量为 10 亿个,分配如下:

整体来看

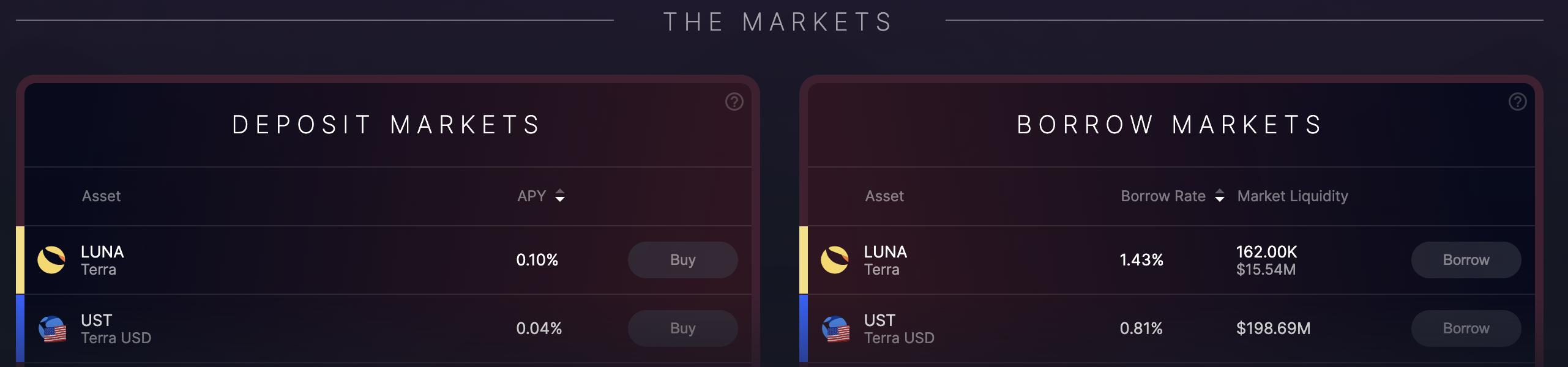

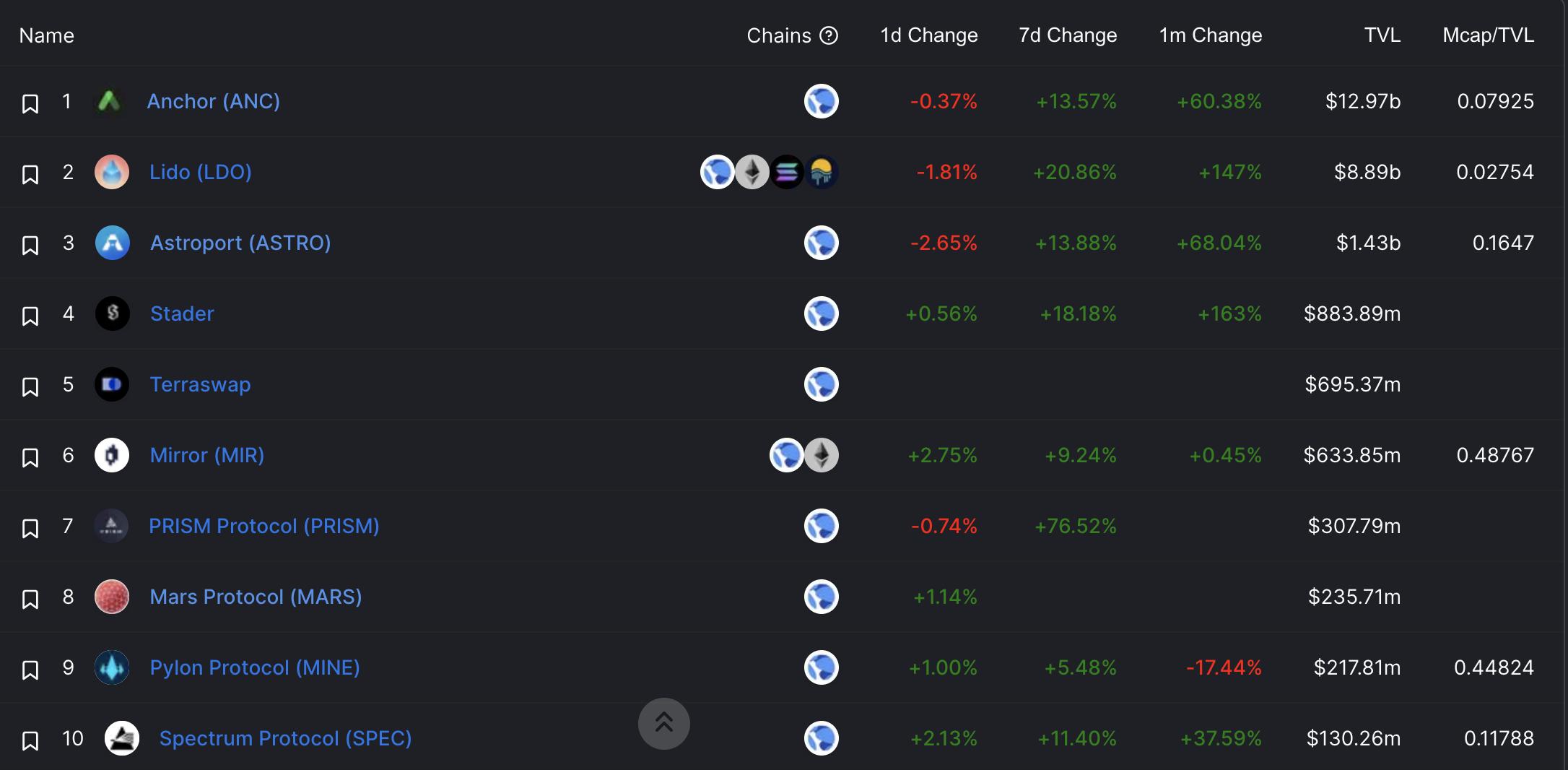

虽然该协议仍处于早期阶段,但 TVL 大约有 2.35 亿美元,这使得 Mars 在 Terra 生态系统的 TVL 方面处于前 10 名。

目前只有 1400 万美元的贷款尚未偿还,约占 TVL 的 6%。鉴于储备金的盈余和低利用率,这应该使借款相对便宜。看看利用率如何随着时间的推移而变化,以及利率如何调整以激励借贷,这将会很有趣。

该协议的一个非常有风险的地方是启用无抵押贷款。虽然 Mars 的方法是一种创新,并有助于提高贷款人的收益,但一个潜在的缺陷是其清算逻辑。白名单账户的开发者可以自由地选择他们的清算逻辑,虽然需要得到 Mars 治理部门的批准,但它假设进行投票的人具有审查该项提案的必要知识。而如果大多数投票者不具备这样的知识,那么该协议就面临着巨大的风险。除了可能将错误的交易方列入白名单之外,在没有足够的清算逻辑的情况下,没有抵押品的贷款也可能会被列入白名单。

此外,风险回报投票有几个方面可能会影响并限制治理参与。例如,投票者可能会投弃权票,因为害怕与会导致意想不到的坏结果的提案相关联。虽然这项功能确实有助于遏制故意损害协议健康的提案,但也可能会由于担心经济处罚而阻止对原本有益的提案的投票。