Messari解读新一代的加密资管平台dHEDGE

作者:Ryan Swanson

原标题:《A New Generation of dHEDGE Funds》

编译:aiekjdns

如今,传统的资产管理业务管理着超过 100 万亿的客户资产。负责所有这些资本的是投资经理,他们坐在主要金融中心的天际线上。尽管基金经理获得了丰厚的回报,但这是一个众所周知的难以进入的领域:一个人通常需要常春藤盟校的背景、强大的网络以及现有和潜在客户的深厚关系——这是世界上大多数人无法达到的先决条件,无论如何有实际投资技能或能力。

进入区块链,这是一种专为去信任活动而设计的技术。理论上,区块链特别适合应对上述挑战。投资者是匿名的,所以投资者纯粹是根据他们的结果或优点来判断的,没有家庭、种族或性别等资格因素;绩效透明,这意味着可以轻松评估投资回报而没有欺诈风险;即使基金经理决定将资金分配到哪里,客户也可以保留资产所有权。

一、想成为对冲基金经理吗?

dHEDGE 是一个去中心化的基金经理平台,消除了主动基金管理的障碍。该项目让个人在点对点的基础上建立资金,同时保持对各方都有利的薪酬结构。利用智能合约技术,dHEDGE 允许管理人员创建非托管池,投资者可以在其中分配资金,而无需将直接托管权交给管理人员。

从本质上讲,基金管理人在没有直接接触投资者资金的情况下控制基金的投资,消除了管理人被盗的风险。基金经理可以是任何一方,无论是个人、团队还是程序化的投资策略。

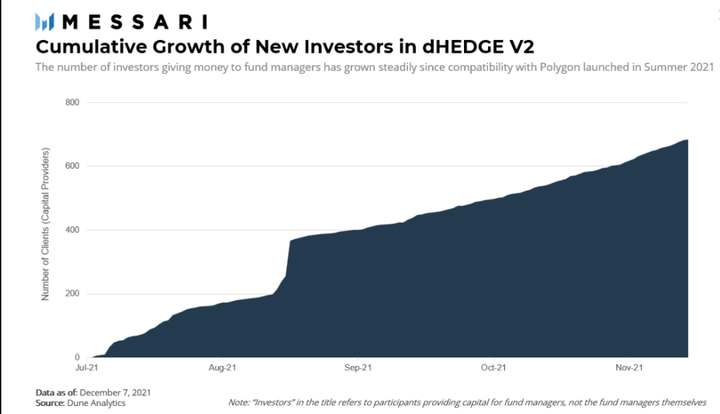

dHEDGE 的第一次迭代始于一个通过与 Synthetix 协议集成构建的平台,允许通过合成资产进行零滑点交易。基金经理可以将客户资金引导至大量基于以太坊的资产,类似于投资经理对股票、债券或其他证券的投资。不幸的是,随着以太坊网络交易成本的上升,这对大多数人来说已经变得无法使用。因此,最近推出的 dHEDGE V2 使用重新设计的智能合约,从支持 Polygon 开始引入了多链资产管理。这些新的智能合约支持轻松部署 EVM 链,允许协议轻松将新协议或资产列入白名单以进行集成。dHEDGE 计划继续向平台添加额外的链,以支持平台在任何地方交易任何资产的目标。

二、在 dHEDGE 池中导航

矿池是智能合约,客户可以在其中存入资金供 dHEDGE 经理进行投资。所有权永远不会易手,因为资产被锁定并存储在智能合约中。除了安全性之外,该模型还可以简化流动性,因为资金不需要锁定期。投资者可以随时存入和取出资产,而无需基金经理或 dHEDGE 的酌情决定权。

在建立一个池时,管理人员会创建一个基金名称和一个相应的代币,当资金被添加到池中时,后者将分发给投资者。这些代币代表投资者在池中总资产的比例份额。每个代币的定价基于池资产的资产净值 (NAV) 除以基金代币总数。基金代币可赎回其在池资产中的份额,但是,未来的更新将允许单一资产提取。

这种代币机制可以用一个例子来说明。让我们假设一个 100,000 美元的基金以 1 美元的价格铸造它的基金 A 代币,最大供应量为 10 万个代币。现在假设经理的投资策略得到了回报,基金的资产净值在下一年的某个时候价值 175,000 美元。按照这个估值,基金 A 代币现在每个代币价值 1.75 美元。然后投资者可以赎回他们的代币以按比例分配基金的基础资产。值得注意的是,dHEDGE 计划让投资者能够为单一资产(例如 USDC 或 ETH)赎回基金代币,而不仅仅是他们在基金投资组合中的投资份额。

就像 TradFi 一样,强劲的表现对顶级投资者来说是有利可图的。当高绩效经理的基金价值超过之前的高水位值时,他们有资格获得绩效费。每次基金超过其先前的峰值时都会设定该基准,以确保管理人员不会因表现不佳而赚取费用。当基金确实超过其高水位线时,管理人将收取费用作为基金中的新代币。因此,精明的观察者可能会注意到,随着业绩的持续上升,基金经理增加了他们对基金的所有权;同时,投资者面临被较大投资收益抵消的轻微稀释。这也有助于经理们——尽管没有更好的说法——“把钱放在嘴边”。

除了绩效费用外,dHEDGE 还运行一个流动性挖掘计划,旨在鼓励使用该协议,推动对活跃矿池的质押,并奖励表现出色的经理。如果所有投资者将其资产与符合条件的基金抵押,都可以获得这些奖励。 矿池必须满足四个标准要求才能获得资格:

1.矿池必须达到正的 Sortino 比率——这意味着投资回报高于特定的风险调整指标

2.池必须活跃超过四个星期,证明投资记录有一些相似之处

3.该矿池必须是公开的并对 dHEDGE 生态系统中的任何参与者开放

4.池必须有至少 20% 的年回报率

经理得分 = Sortino 比率 x sqrt(7 天平均资产净值)

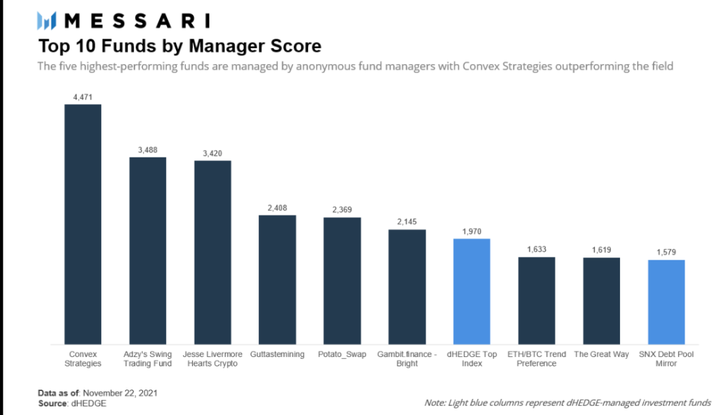

dHEDGE 的经理评分使用 Sortino 比率,这是一种财务指标,用于衡量风险调整后的回报,方法是将基金的投资回报率除以下行偏差。总之,该比率描述了经理相对于所承担风险的绩效。要获得评分资格,经理必须拥有至少 4 周的绩效数据。dHEDGE 整体排行榜上的前 10 名经理的得分在 1,500 到 4,500 之间,其中前三名的表现优于前 10 名的平均值,如下所示。

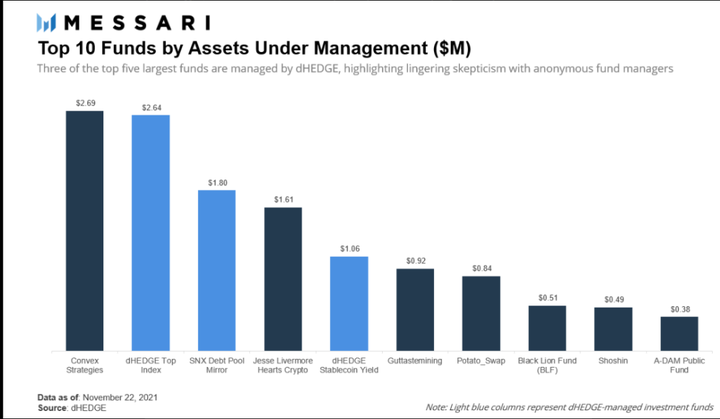

虽然 dHEDGE 的经理评分衡量的是基金经理的风险调整后回报,但 AUM 最受欢迎的基金池通常选择效率较低的策略。在以太坊平台上,dHEDGE 自己的顶级指数基金仅差 2 万美元就成为平台上最大的基金,同时在经理评分排行榜上排名第 7。事实上,由 dHEDGE 创建和维护的池始终在平台上吸引最多的资产,即使它们并不总是为下行风险产生最佳回报。这种脱节可能凸显了对匿名基金经理的持续缺乏信任,而不管他们产生回报的能力如何。

dHEDGE在以太坊和Polygon网络上托管池,每种网络都提供了一组略有不同的资产和策略可供选择。如前所述,以太坊上的交易通过合成资产与Synthetix协议进行传播。与此同时,多边形池通过五个核心协议实现:SushiSwap、Quickswap、Balancer、1inch和Aave。与以太坊基金不同的是,以太坊基金将池限制为5个资产,而Polygon池可以容纳最多10个资产。这两个似乎都是限制,但值得记住的是,区块链上的绝大多数池在任何时候都持有少于3个代币。

三、DHT Tokenomics(DHEDGE代币经济)

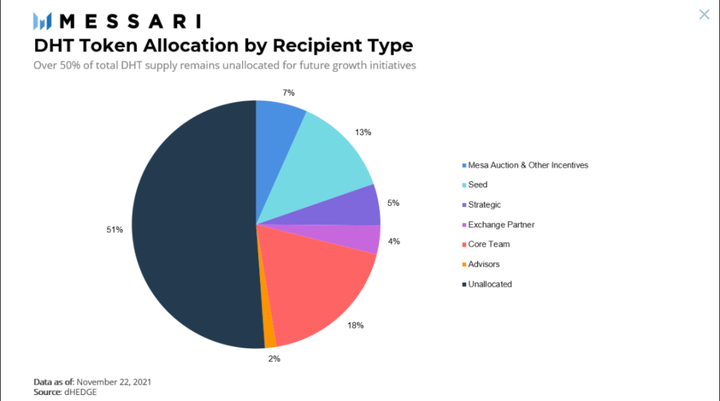

除了资金池代币,dHEDGE 还拥有一个名为 DHT 的原生代币,主要用于项目的治理和项目的资金库 Uberpool。于 2020 年 9 月首次分发,总供应量的 7% 通过在 Mesa DEX 上的拍卖出售。该代币当前的总供应量为 1 亿。但是,如果 DHT 持有者愿意,他们确实有能力调整最大供应量。如下所示,代币分配相对公平,只有约 18% 的总供应量流向私人投资者和合作伙伴,约 19% 流向核心团队,两者都有三年的归属期。有趣的是,未指定总供应量的 50% 以上。未分配供应的未来用例可能会用于未来的战略合作伙伴关系、融资或其他旨在增加平台用户和 AUM 的举措。

四、DHEDGE去中心化资助组织和协议库

启动新区块链的组织是 dHEDGE DAO,由 DHT 利益相关者管理。与许多其他 DAO 一样,dHEDGE 管理内部协议库。dHEDGE 的资金由一部分经理绩效费资助,目前为 10%。截至 11 月 18 日,财政部已收取约 332 万美元的经理费。

要质押 DHT,用户必须首先选择 1 个月到 3 年之间的时间锁定期。然后 DHT 与 vDHT 一对一交换,1 个月后燃烧(即 1 vDHT = 1 个月锁定)。对于较长的锁定期,质押者将获得额外的 vDHT 奖励,以增加其质押 DHT 的投票权。

vDHT 的所有者有资格获得三种类型的奖励:

1.传统质押奖励(每周 25K DHT)

2.性能挖掘(每天 5K DHT)

3.平台红利

如前所述,dHEDGE 为协议库收取所有经理绩效费用的 10%。每个季度,国库中这些资产的 10% 要么再投资到 dTOP,要么以协议红利的形式分配给利益相关者。再投资或分配的决定取决于 vDHT 持有者。最近的季度分配投票于 10 月 9 日结束,约有 81% 的投票决定分配一半并将另一半再投资。如果决定分红,就像最近的投票一样,那么它们将通过 DHT 回购“支付”,这意味着指定用于分配的大约 142,000 美元将用于回购 131,365 DHT。这种方法在不稀释 DHT 持有者整体的情况下奖励抵押者。

dHEDGE 是去中心化资产管理行业中比较独特的项目。尽管存在一些竞争对手,但数量并不多。让我们来看看两个类别。

1.更广泛的去中心化资产管理

2.链上主动资产管理

更广泛的去中心化资产管理将包括投资者日常使用的许多协议,例如 Curve、Compound 和 Yearn.Finance 等名称。这些平台分别提供去中心化借贷池、收益优化和资产聚合。虽然不是直接竞争对手,但此类项目提供了 dHEDGE 所提供服务的分解版本,可以将其视为汇总 dHEDGE 的单个部分。

其他少数几个链上主动资产管理项目与 dHEDGE 更相似。在这个子行业中,dHEDGE 有两个主要竞争对手:Enzyme Finance 和 Set Protocol。

第一个是 Enzyme Finance,以前称为 Melon Finance (MLN)。Enzyme 建立在以太坊上,提供类似于 dHEDGE 的主动链上资产管理。该平台管理着 919 个池和 2,344 名可识别投资者的超过 1.46 亿美元的非托管资产。管理人员可以从 200 多种 ERC-20 代币中选择他们的投资组合,并可以参与收益耕作、抵押和流动性供应。两个项目的原生代币之间存在显着差异。MLN 在使用平台时提供应用程序;MLN 可用于支付费用和建立基金以及交易和表示投资池的价值,但交易仅限于以太坊,不支持其他 L1 或 L2 网络。

第二个竞争对手是 Set Protocol,这是另一个在 Ethereum 和 Polygon 上活跃的协议。Set Protocols 允许将加密资产捆绑到一个以 ERC-20 代币表示的篮子中,这一前提类似于华尔街常见的传统资产证券化。负责每个篮子的经理成为维护产品性能的有效资产经理。与 dHEDGE 和 Enzyme 一样,投资者可以选择与经理一起分配资金,以换取代币化的一篮子资产。从某种意义上说,Set Protocol 提供了更广泛的用例,因为它可以帮助构建结构化产品,例如 Index Co-Op 的各种基于加密的指数,以及社交交易,例如主动基金管理。然而,与 dHEDGE 相比,权衡包括资产类别的限制(没有合成资产系统)以及无法做空代币篮子中的资产。

五、路线图:

为了推动下一阶段的增长,dHEDGE 在 10 月份举办了“金库资金多元化”活动,筹集了 200 万美元的资金,由 Synthetix 领投,0xVentures、Mask Network、Ellipti、Meld Ventures 和其他公司参与。预计这些资金将用于额外的协议集成项目、产品开发以及技术和营销支出。即将实施的显着发展包括单一资产提取功能和非绩效管理费的引入。两项提案均在 100% 的社区支持下获得通过。

项目路线图包括 dHEDGE V2 的持续演进及其多链资产管理策略。Polygon 的引入是实现互操作性的第一步。该协议最近在 Optimism 上线,dHEDGE 团队计划继续进行额外的链整合,让投资者能够在单一平台上接触到所有加密货币。

虽然一家加密原生公司预计将从加密资产开始,但 dHEDGE V2 的“任何资产,任何地方”的座右铭回避了该平台是否希望提供对传统股票或其他替代资产的访问的问题。随着加密继续获得主流采用,并且传统公司开始对其传统金融资产进行代币化,dHEDGE 可能处于有利地位,可以很好地捕捉对所有资产类别的去中心化资产管理的需求,而不仅仅是加密。

随着 3000 亿美元的年收入在主动投资管理行业中争夺,看到像 dHEDGE 这样的去中心化资产管理平台开始从现有参与者手中夺取市场份额也就不足为奇了。如果客户设法找到一种方法来克服对匿名基金经理投资的恐惧——也许是通过评估往绩记录或突出其他指标——那么那些坐在城市天际线高处的人可能需要提防。